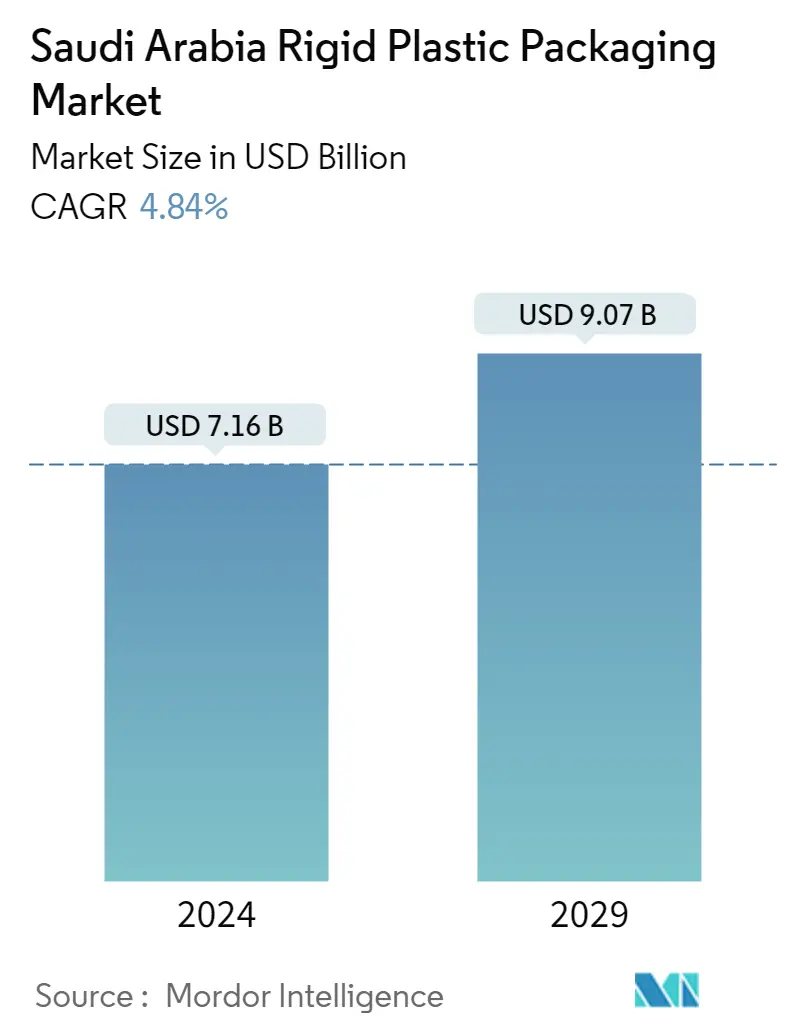

Marktgröße für starre Kunststoffverpackungen in Saudi-Arabien

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 7.16 Milliarden |

| Marktgröße (2029) | USD 9.07 Milliarden |

| CAGR (2024 - 2029) | 4.84 % |

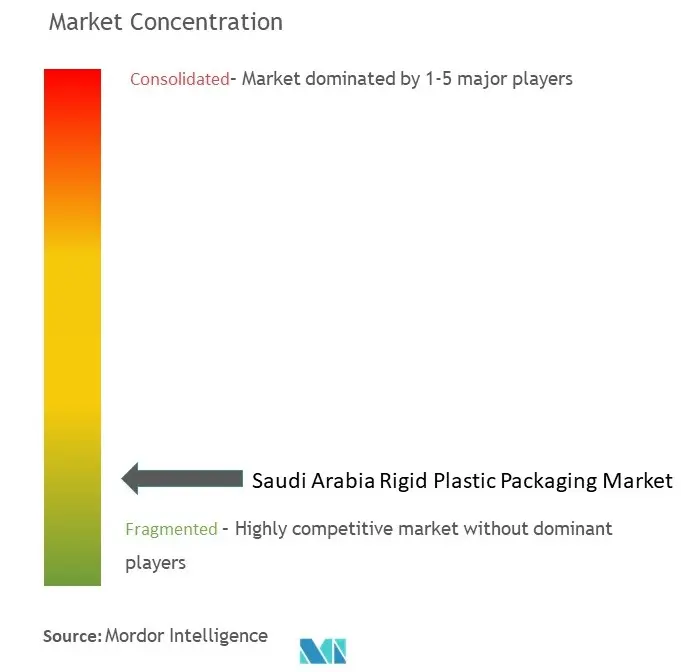

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für starre Kunststoffverpackungen in Saudi-Arabien

Die Marktgröße für starre Kunststoffverpackungen in Saudi-Arabien wird im Jahr 2024 auf 7,16 Milliarden US-Dollar geschätzt und soll bis 2029 9,07 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,84 % im Prognosezeitraum (2024–2029) entspricht.

Die Studie zum saudischen Markt für starre Kunststoffverpackungen untersucht die Nachfrage nach bedeutenden Verpackungsformattypen wie Flaschen und Gläser, Schalen und Behälter, Kappen und Verschlüsse sowie Becher und Deckel und andere Produkte sowie die entsprechenden vertikalen Endverbraucherbranchen, die Nachfrage, und Einnahmen aus dem Verkauf dieser starren Kunststoffverpackungsprodukte.

- Verstärkter Einsatz von oxo-abbaubaren Kunststoffen; wachsende Nachfrage nach starren Kunststoffverpackungen aus verschiedenen Endverbraucherindustrien; Fortschritte in der Technologie, die zu verbesserten Barrierelösungen führen; Die Einführung aktiver und intelligenter Verpackungen aufgrund der steigenden Verbrauchernachfrage usw. sind einige der Haupttreiber für den Markt. Saudi-Arabien hat sich zu einem der größten Märkte für die starre Kunststoffverpackungsindustrie im Nahen Osten entwickelt. Das Land verfügt über eine große Verbraucherbasis und ein breites Spektrum an Industrieaktivitäten (mit Ausnahme des Öl- und Gassektors), was zur schnell wachsenden Nachfrage nach Kunststoffverpackungen beiträgt.

- Die neue Kunststoffverordnung wird sich voraussichtlich auf viele Produkte auswirken, beispielsweise auf Kunststoffkoffer, Kunststoffbehälter und andere Kunststoffverpackungsprodukte. Gemäß den neuen Regeln und Vorschriften der saudischen Organisation SASO müssen Kunststoffprodukte aus zugelassenen oxo-biologisch abbaubaren Materialien hergestellt werden. Es wird erwartet, dass dies die Investitionen in Innovationen ankurbeln und in den nächsten zwei Jahren zur Einführung neuer starrer Verpackungslösungen auf dem Markt führen wird, um den besonderen regulatorischen Anforderungen und den Bedürfnissen der Endverbraucherkunden gerecht zu werden.

- Angesichts der wachsenden Nachfrage nach starren Verpackungslösungen stärken Anbieter auf dem Markt ihre Position durch die Gründung einer neuen Abteilung. SABIC hat in Riad, Saudi-Arabien, eine Abteilung für Kappen und Verschlüsse eröffnet, die Probleme einer Kreislaufwirtschaft angeht, indem sie die neuesten umweltfreundlichen Materialien und Lösungen auf dem Verschlussmarkt verwendet. Das Unternehmen hat eine starke Position in der Herstellung von Kappen und Verschlüssen aufgebaut und seine Anwendungsabdeckung auf die Bereiche Lebensmittel, Getränke und Non-Food ausgeweitet.

- Eine Kombination aus Bevölkerungswachstum, Industrialisierung und Wirtschaftswachstum hat den persönlichen Konsum in ganz Saudi-Arabien erhöht und riesige Mengen an Plastikmüll erzeugt. Den arabischen Nachrichten vom Januar 2022 zufolge gehören fünf Länder des Golf-Kooperationsrats, Bahrain, Saudi-Arabien, die Vereinigten Arabischen Emirate, Katar und Kuwait, zu den Top 10 weltweit, wenn es um die Erzeugung fester Abfälle pro Kopf geht.

- Während der frühen Ausbreitung von COVID-19 stieg die Nachfrage nach lebenswichtigen verpackten Lebensmitteln und Getränken sprunghaft an, und die Unternehmen hatten Mühe, die sich schnell ändernde Nachfragelandschaft zu befriedigen, und waren mit Unterbrechungen der Lieferkette konfrontiert. Darüber hinaus förderte der rasante Anstieg des E-Commerce das Wachstum starrer Kunststoffverpackungen in der Lebensmittel- und Getränkebranche sowie im Online-Apotheken- und Drogeriemarkt und trug so zu den Wachstumsaussichten bei.

Markttrends für starre Kunststoffverpackungen in Saudi-Arabien

Steigende Nachfrage in allen Endverbrauchersektoren, um den Markt voranzutreiben

- Die Nachfrage nach starren Kunststoffverpackungslösungen verzeichnet in Endverbrauchersektoren wie Lebensmitteln, Einzelhandel, Konsumgütern, Kosmetika, Pharmazeutika und anderen ein positives Wachstum. Die Nachfrage wird auf die rasche Urbanisierung zurückgeführt, die sich in der Regel in höheren Konsumausgaben und der Produktion von Konsumgütern, einer großen Auswandererbevölkerung und veränderten Ernährungsgewohnheiten der ansässigen Bürger niederschlägt.

- Aufgrund der zunehmenden Durchdringung organisierter Einzelhandelsformate wie Verbrauchermärkte, Supermärkte und E-Commerce weist der Markt für verarbeitete und verpackte Lebensmittel des Landes eine starke Wachstumsrate auf.

- Die Initiativen der Regierung zur Diversifizierung ihrer wirtschaftlichen Abhängigkeit von der Öl- und Gasindustrie führten dazu, dass sie Immobilienentwicklungen unterstützte und die Öffnung des Einzelhandelsmarktes verstärkte. Dies dürfte neue Möglichkeiten für starre Kunststoffverpackungen eröffnen und die Nachfrage aus verschiedenen Branchen steigern.

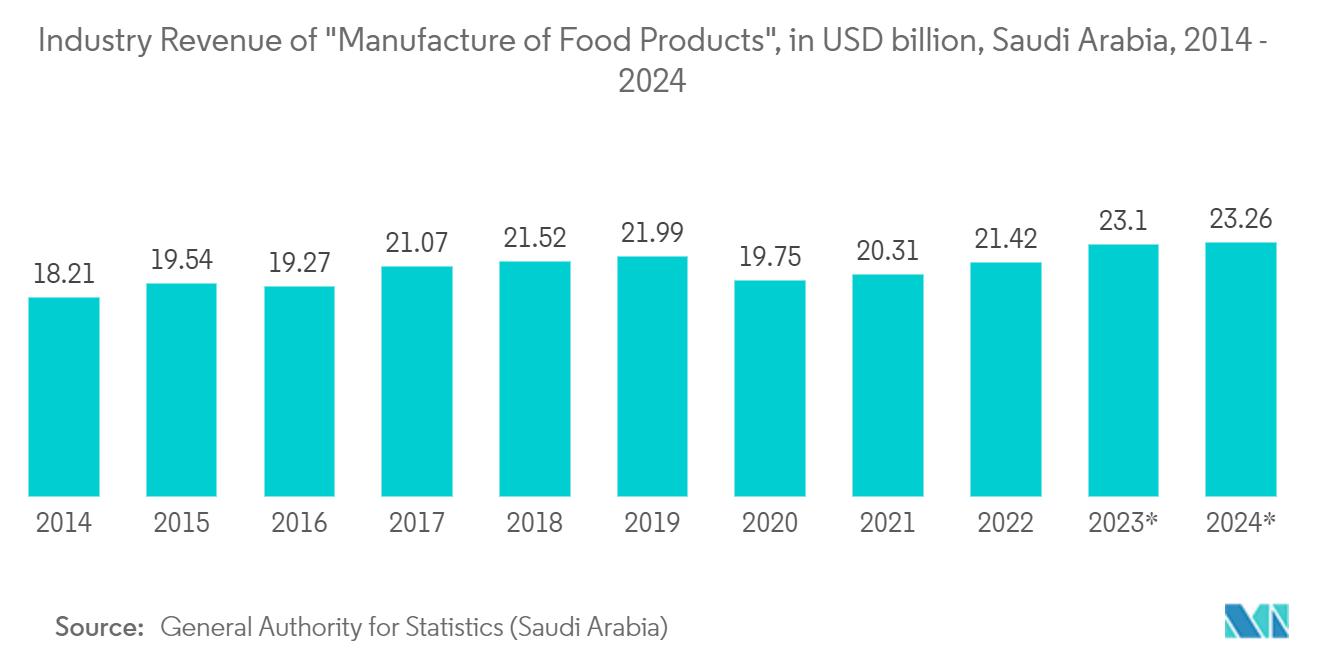

- Saudi-Arabien verfügt über die größte Lebensmittel- und Getränkeindustrie (FB) im Nahen Osten. Die Saudi General Authority for Investment (SAGIA) prognostiziert, dass die Ausgaben für Lebensmitteldienstleistungen in den kommenden Jahren um 6 % pro Jahr steigen werden.

- Im Jahr 2021 exportierte Saudi-Arabien Lebensmittel im Wert von etwa 1,1 Milliarden US-Dollar in die Region, ein Anstieg von fast 2 % seit 2020. Die Hauptprodukte bestanden aus Milchprodukten, Snacks, verarbeiteten Lebensmitteln, verarbeiteten Datteln, verarbeitetem Obst und Gemüse, Zucker und mehr Süßstoffe und Geflügelfleisch (Quelle Food Export Association of the Midwest USA und Food Export USA-Northeast).

- Im April 2022 forderte das saudische Ministerium für Umwelt, Wasser und Landwirtschaft Investitionen in vier Agrarprojekte, um die Ernährungssicherheit des Königreichs zu verbessern. Die Projekte in Makkah, Qassim und Jazanseek produzieren hochwertiges Gemüse und Obst. Es wird erwartet, dass solche Entwicklungen die Nachfrage nach starren Verpackungslösungen wie Schalen und Behältern im Lebensmittel- und Getränkesektor erhöhen werden.

- Es wird erwartet, dass die jüngsten Entwicklungen auf den Gesundheits-, Pharma- und Kosmetikmärkten weiterhin die Haupttreiber der Nachfrage nach Kunststoffverpackungsprodukten bleiben werden. Der zunehmende Konsum von Haut- und Gesundheitsprodukten, die hauptsächlich in Kunststoffmaterialien verpackt sind, kurbelt das Marktwachstum im Land an.

Polyethylenterephthalat (PET) hält großen Marktanteil

- Polyethylenterephthalat (PET) ist ein aliphatischer Polyester. Wenn es stabil ist, ist es halbkristallin, wird in Alltagsgegenständen verwendet und kann leicht recycelt werden. Es wird in Automobil- und Elektronikverpackungen, Textilien, Folien und Formteilen eingesetzt. Es zeigt außerdem Beständigkeit gegen Stöße, Feuchtigkeit und Lösungsmittel. Das aus PE abgeleitete Polyethylenterephthalat oder PET gehört zur Polyesterfamilie und wird in typischen Anwendungen verwendet, bei denen es sich um sehr leichte, starre und flexible Verpackungen handelt.

- Polyethylenterephthalat (PET) ist aufgrund seiner hohen Barrierefestigkeit und Vielseitigkeit ein beliebter Kunststoff für die Thermoformung. Es kann vor dem Abkühlen in fast jede beliebige Form gebracht werden, um die Haltbarkeit zu verlängern. Die daraus resultierende Widerstandsfähigkeit gegenüber Manipulationen und äußeren Einflüssen macht PET für sensible Anwendungen wie Lebensmittelbehälter, Getränkeflaschen und Verpackungen für medizinische Geräte geeignet.

- Nach Angaben der International Trade Administration wächst die Region Naher Osten um schätzungsweise 36 %, wobei Saudi-Arabien der größte Umsatzbringer auf dem regionalen Markt ist. Auf Saudi-Arabien entfielen zuletzt rund 52 % der im Golf-Kooperationsrat (GCC) verkauften Fahrzeuge. Bis 2025 soll der Absatz 543.000 erreichen, wobei der Anteil an Elektrofahrzeugen (EVs) lediglich 32.000 beträgt. Es wird erwartet, dass dies die Nachfrage nach PET im Inland erhöhen wird, da Automobile der Hauptendverbraucher des Materials sind. Es wird erwartet, dass die steigende Nachfrage den Polyethylenterephthalat-Markt in den kommenden Jahren ankurbeln wird.

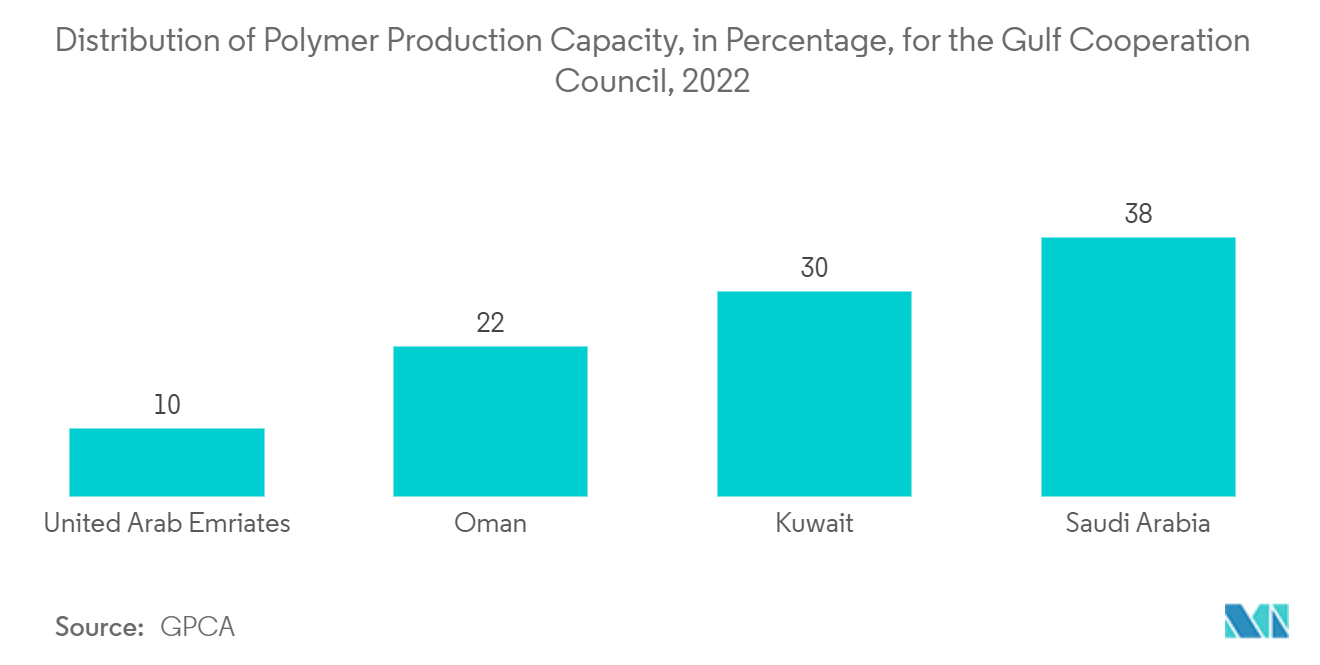

- PET-Kunststoffflaschen ersetzen mittlerweile schwere und zerbrechliche Glasflaschen, um eine wiederverwendbare Verpackung für Mineralwasser und andere Getränke zu bieten und einen wirtschaftlicheren Versandprozess zu ermöglichen. Aufgrund seiner Transparenz und natürlichen CO2-Barriereeigenschaften findet PET viele Anwendungsmöglichkeiten und lässt sich leicht in Flaschen blasen oder in andere Formen formen. Farbstoffe, UV-Blocker und andere Zusatzstoffe können verwendet werden, um die Eigenschaften von PET zu verbessern und Flaschen zu entwickeln, die den spezifischen Anforderungen einer Marke entsprechen. Darüber hinaus machen besondere Eigenschaften wie die Transparenz es äußerst vielseitig für verschiedene Verwendungszwecke, insbesondere für Wasser in Flaschen. Polyolefine gehören zu den wichtigsten Rohstoffen für Kunststoffverpackungen. Den jüngsten Schätzungen der GPCA zufolge hat das Land einen Pro-Kopf-Verbrauch an Kunststoff von rund 95 kg und ist damit der größte Verbraucher von Kunststoffprodukten im gesamten Golf-Kooperationsrat.

- Laut einer von ChemAnalystin im Januar 2022 durchgeführten Umfrage entscheiden sich Saudi-Arabiens FMCG-Unternehmen immer noch für Verpackungen aus 100 % neuem Kunststoff. Darüber hinaus wird erwartet, dass der R-PET-Markt in Saudi-Arabien rückläufig bleibt, da die Preise im Einklang mit stagnierenden Nachfragemustern stetig gesunken sind.

Überblick über die Branche der starren Kunststoffverpackungen in Saudi-Arabien

Die Industrie für starre Kunststoffverpackungen ist in Saudi-Arabien stark fragmentiert, mit Marktführern wie SABIC, Takween, Zamil Plastics und Saudi Plastic Factory Company, begleitet von mehreren regionalen saudi-arabischen Vertragsverpackungsunternehmen. Obwohl die Eintrittsbarrieren für neue Akteure hoch sind, sehen regionale Verpackungsunternehmen aufgrund der erheblichen Nachfrage aus der Industrie, der Lebensmittel-, Getränke- und anderen Endverbraucherindustrien einen Mehrwert, insbesondere in der starren Verpackungsindustrie.

- Mai 2022 – SABIC führt das LNP ELCRIN WF0061BiQ-Harz ein, das aus ozeanischen Plastikmüllflaschen (PET) für das chemische Upcycling zu Polybutylenterephthalat (PBT)-Harz hergestellt wird.

- Januar 2022 – SABIC kündigt eine neue Zusammenarbeit mit Ellas Kitchen, der führenden Babynahrungsmarke Großbritanniens, an, um eine neue Kappe aus recyceltem Kunststoff zu entwickeln. Über 3,5 Millionen Bio-Erdbeeren und Apfelbeutel von Ella's Kitchen sollten mit dieser neuen Kappe versehen und in den Regalen britischer Geschäfte erhältlich sein.

Marktführer für starre Kunststoffverpackungen in Saudi-Arabien

-

SABIC (Aramco Chemicals Company)

-

Zamil Plastic Industries Co.

-

Arabian Plastic Industrial Company Limited

-

Takween Advanced Industries

-

3P Gulf Group

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für starre Kunststoffverpackungen in Saudi-Arabien

- Februar 2022 – Alpek gibt bekannt, dass es eine Vereinbarung zur Übernahme der OCTAL Holding SAOC unterzeichnet hat. Durch die Übernahme wird Alpek zukunftsorientiert in das Geschäftssegment hochwertiger PET-Folien integriert, wodurch die Lücke zur Erreichung seiner ESG-Ziele geschlossen wird. Es verbessert seine Fähigkeit, den wachsenden Bedarf seiner Kunden an PET-Harz zu bedienen.

- Januar 2022 – Der stellvertretende Minister für Industrie und Bodenschätze Saudi-Arabiens erklärte, dass das Forum ein wichtiger Schritt vorwärts sei, um die industrielle Position Saudi-Arabiens auf nationaler und internationaler Ebene in der Kunststoffindustrie zu stärken. Die Investition belief sich auf insgesamt 35 Milliarden SAR (9,31 Milliarden US-Dollar) und umfasste über 1300 Fabriken.

Marktbericht für starre Kunststoffverpackungen in Saudi-Arabien – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Analyse der Branchenwertschöpfungskette

4.3 Branchenrichtlinien und -richtlinien

4.4 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Wettberbsintensität

4.4.5 Bedrohung durch Ersatzspieler

4.5 Bewertung der Auswirkungen von COVID-19 auf die Branche

4.6 Aktuelles Handelsszenario – Import- und Exportanalyse

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Es wird erwartet, dass die Nachfrage nach Oxo-abbaubaren Kunststoffen mit der Durchsetzung neuer Vorschriften steigen wird

5.1.2 Steigende Nachfrage nach starren Kunststoffverpackungslösungen in der gesamten Endverbraucherbranche

5.2 Marktbeschränkungen

5.2.1 Umweltbedenken hinsichtlich Recycling und sicherer Entsorgung sowie Preisvolatilität bei Rohstoffen

5.3 Berichterstattung über die aufkommenden Alternativen zu starrem Kunststoff und ihre aktuelle Nachfrage

5.4 Bewertung des Kaufverhaltens der Endbenutzer und der wichtigsten Einflussfaktoren

6. MARKTSEGMENTIERUNG

6.1 Nach Material

6.1.1 Polyethylen (PE)

6.1.2 Polyethylenterephthalat (PET)

6.1.3 Polypropylen (PP)

6.1.4 Polystyrol (PS) und expandiertes Polystyrol (EPS)

6.1.5 Polyvinylchlorid (PVC)

6.1.6 Andere starre Kunststoffmaterialien

6.2 Nach Endverbraucherbranche

6.2.1 Essen

6.2.2 Getränk

6.2.3 Gesundheitswesen und Pharmazie

6.2.4 Kosmetik und Körperpflege

6.2.5 Andere Endverbraucherbranchen

6.3 Nach Produkttyp

6.3.1 Flaschen und Gläser

6.3.2 Tabletts und Behälter

6.3.3 Tassen, Wannen und Töpfe

6.3.4 Kappen und Verschlüsse

6.3.5 Andere Produkttypen

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Firmenprofile

7.1.1 SABIC (Saudi Basic Industries Corporation)

7.1.2 Zamil Plastic Industries Co.

7.1.3 Arabian Plastic Industrial Company Limited

7.1.4 Takween Advanced Industries

7.1.5 3P Gulf Group

7.1.6 Octal Group

7.1.7 Packaging Product Company (PPC)

7.1.8 Al-Ghandoura Plastic Co. (Ghanplast)

7.1.9 KANR for Plastic Industries

7.1.10 ColoredSun

7.1.11 Saudi Plastic Factory Company

7.1.12 Arnon Plastic Industries Co. Ltd

8. ANALYSE DER ANBIETER-MARKTANTEILE – KSA-MARKT FÜR STARRE KUNSTSTOFFVERPACKUNGEN

9. ANALYSE DER ANBIETERPOSITIONIERUNG

10. INVESTITIONSANALYSE

11. ZUKUNFT DES MARKTES

Segmentierung der starren Kunststoffverpackungsindustrie in Saudi-Arabien

Bei starren Kunststoffverpackungen handelt es sich um eine Verpackungstechnik, bei der Kunststoffmaterial verwendet wird, das als Material definiert werden kann, das keine elastische Verformung und eine perfekte plastische Verformung aufweist.

Die Studie deckt den Markt für starre Kunststoffverpackungen in Saudi-Arabien ab und erfasst den Umsatz nach Produkttyp und Material. Zu den abgedeckten Produkten gehören Flaschen und Gläser, Tabletts und Behälter, Becher und Deckel, Kappen und Verschlüsse sowie andere Produkte. Die Analyse basiert auf den Markteinblicken, die durch Sekundärforschung und Primärforschung gewonnen wurden. Der Markt deckt auch die wichtigsten Faktoren ab, die das Wachstum des Marktes für starre Kunststoffverpackungen in Bezug auf Treiber und Einschränkungen beeinflussen.

Der Umfang der Studie umfasst Materialtypen wie Polyethylen, Polyethylenterephthalat, Polypropylen und mehr, die in einer Reihe von Endverbraucherindustrien wie Lebensmittel, Getränke, Gesundheitswesen und Pharmazie, Kosmetik und Körperpflege sowie anderen Endverbrauchern verwendet werden. Darüber hinaus umfasst die Studie auch eine Einschätzung der Auswirkungen von COVID-19 auf den Markt. Die Studie untersucht auch zugrunde liegende Wachstumsbeeinflusser und bedeutende Branchenanbieter, die alle dazu beitragen, Marktschätzungen und Wachstumsraten im gesamten erwarteten Zeitraum zu unterstützen. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Bezug auf den Wert (in Milliarden US-Dollar) angegeben.

| Nach Material | ||

| ||

| ||

| ||

| ||

| ||

|

| Nach Endverbraucherbranche | ||

| ||

| ||

| ||

| ||

|

| Nach Produkttyp | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für starre Kunststoffverpackungen in Saudi-Arabien

Wie groß ist der Markt für starre Kunststoffverpackungen in Saudi-Arabien?

Es wird erwartet, dass der Markt für starre Kunststoffverpackungen in Saudi-Arabien im Jahr 2024 7,16 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,84 % auf 9,07 Milliarden US-Dollar wachsen wird.

Wie groß ist derzeit der Markt für starre Kunststoffverpackungen in Saudi-Arabien?

Im Jahr 2024 wird der Markt für starre Kunststoffverpackungen in Saudi-Arabien voraussichtlich 7,16 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für starre Kunststoffverpackungen in Saudi-Arabien?

SABIC (Aramco Chemicals Company), Zamil Plastic Industries Co., Arabian Plastic Industrial Company Limited, Takween Advanced Industries, 3P Gulf Group sind die wichtigsten Unternehmen, die auf dem Markt für starre Kunststoffverpackungen in Saudi-Arabien tätig sind.

Welche Jahre deckt dieser Markt für starre Kunststoffverpackungen in Saudi-Arabien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für starre Kunststoffverpackungen in Saudi-Arabien auf 6,83 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für starre Kunststoffverpackungen in Saudi-Arabien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für starre Kunststoffverpackungen in Saudi-Arabien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für starre Kunststoffverpackungen in Saudi-Arabien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von starren Kunststoffverpackungen in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse starrer Kunststoffverpackungen in Saudi-Arabien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.