Marktgröße für pharmazeutische Verpackungen in Saudi-Arabien

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

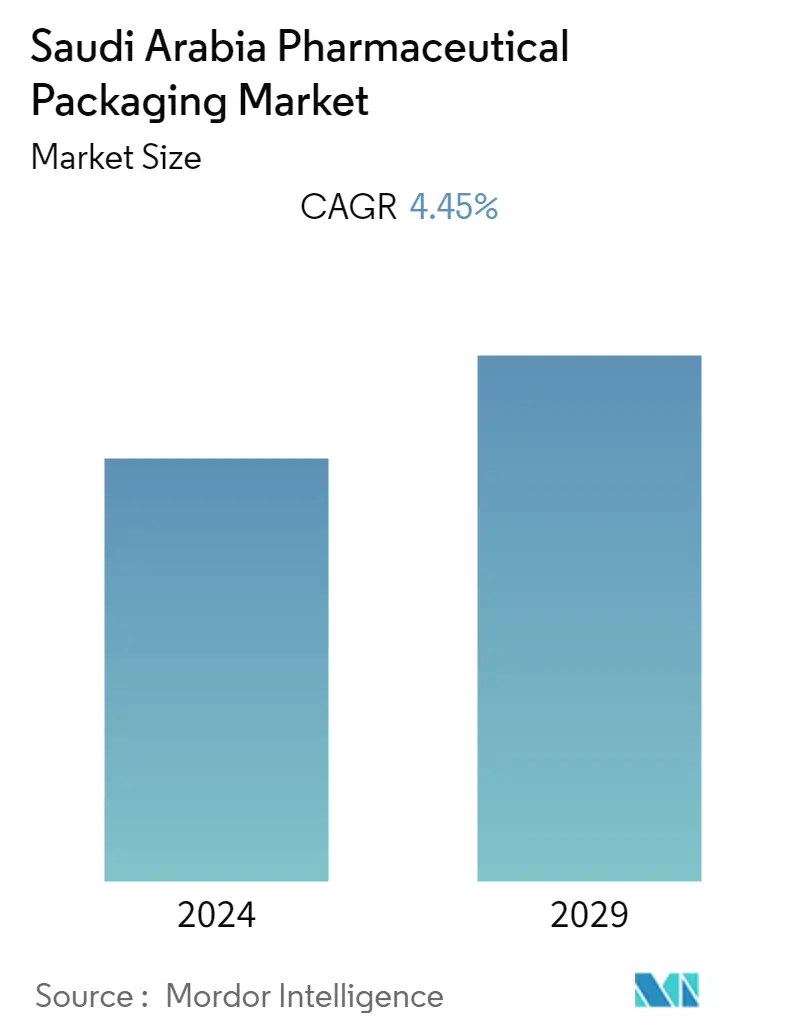

| CAGR | 4.45 % |

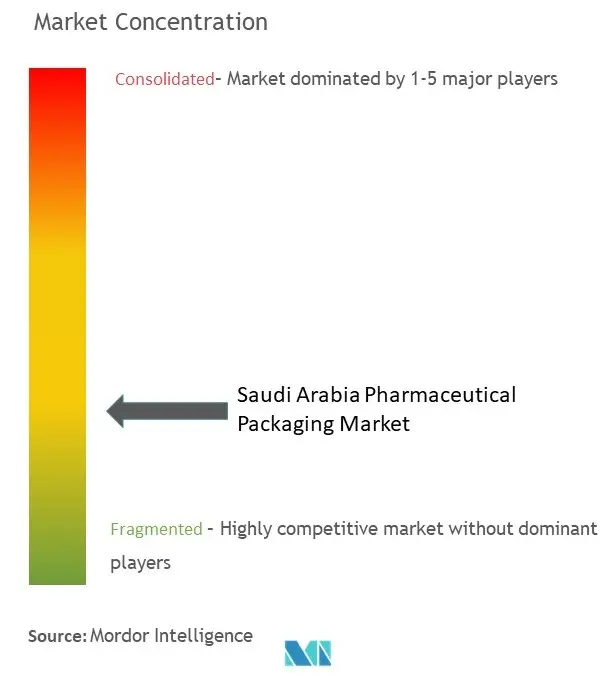

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für pharmazeutische Verpackungen in Saudi-Arabien

Der saudi-arabische Pharmaverpackungsmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,45 % verzeichnen. Unter Arzneimittelverpackungen versteht man in erster Linie Artikel, die für den Transport und die Lagerung von Arzneimitteln bestimmt sind und aus geeigneten Materialien bestehen. Basierend auf der Art des Arzneimittels werden Verpackungsmaterialien aus verschiedenen Materialtypen und Produkttypen ausgewählt, um Schutz, Identität und Integrität für das enthaltene Arzneimittel zu gewährleisten.

- Saudi-Arabien ist nach BIP und Bevölkerung die größte Volkswirtschaft im Nahen Osten. Saudi-Arabien verfügt über den größten Pharmamarkt in der Region des Golf-Kooperationsrats (GCC). Laut OECD gehen die Prognosen davon aus, dass die Arzneimittelausgaben in Saudi-Arabien im Jahr 2030 etwa 22.782 Millionen US-Dollar erreichen werden.

- Saudi-Arabien ist weithin als Pharmaproduktionszentrum im Nahen Osten bekannt. Da viele inländische und internationale Anbieter Geschäfte mit lokalen Generikaherstellern gründen, besteht Raum für ein robustes, sicheres und organisches Wachstum, das voraussichtlich die Nachfrage nach Verpackungen ankurbeln wird.

- Die pharmazeutische Industrie hat sich aufgrund zahlreicher Umstände erheblich weiterentwickelt, darunter die Ausweitung der saudischen Regulierungsnormen und der Schwerpunkt auf Bevölkerungsgesundheitsmanagement und Erfindungen. Darüber hinaus fördern die steigende Nachfrage nach rezeptfreien Medikamenten und ein besser informierter Kundenstamm die Marktexpansion.

- Allerdings schränken erhebliche Hürden wie finanzielle Grenzen, fehlende Fachkenntnisse, veraltete Ausrüstung, ein Mangel an kompetentem Personal und ein Verständnis für grundlegende Gesundheitsprozesse den Zugang zu Gesundheitsdienstleistungen ein. Auch die Volatilität der Rohstoffkosten sowie strenge regulatorische Normen und Anforderungen können den Pharmaverpackungsmarkt behindern. Umweltprobleme bei pharmazeutischen Verpackungsrohstoffen schränken die Geschäftsausweitung ein.

- Darüber hinaus verzeichnet der saudi-arabische Pharmaverpackungsmarkt mit dem Ausbruch von COVID-19 ein Wachstum, da die Nachfrage nach pharmazeutischen Produkten wie Desinfektionsmitteln und Medikamenten steigt und den untersuchten Markt antreibt. Aufgrund der Verfügbarkeit des COVID-19-Impfstoffs wird der Bedarf an Arzneimittelverpackungen in Saudi-Arabien in den nächsten zwei bis drei Jahren voraussichtlich steigen. Verschiedene Lieferanten erhöhen ihre Kapazitäten, um der gestiegenen Nachfrage gerecht zu werden.

Markttrends für pharmazeutische Verpackungen in Saudi-Arabien

Wachsende Gesundheitsbedenken im Land treiben das Marktwachstum voran

- Wachsende Gesundheitsbedenken und Investitionen in den medizinischen Sektor Saudi-Arabiens beflügeln den Pharmaverpackungsmarkt im Land. Beispielsweise investierte Saudi-Arabien im Juni 2022 3,4 Milliarden US-Dollar in die Bereiche Impfstoffe und biomedizinische Arzneimittel. Nach Angaben der staatlichen Nachrichtenagentur SPA sagte der Minister für Industrie und Bodenschätze Saudi-Arabiens, das Land werde 3,4 Milliarden US-Dollar in den Sektor Immunisierung und biomedizinische Medikamente investieren. Der Schritt ist Teil der Bemühungen des Königreichs, Pharmasicherheit zu erreichen und Saudi-Arabien zu einem wichtigeren Zentrum für die Industrie zu machen.

- Die Möglichkeiten würden die Pharma- und Gesundheitssicherheitsziele des Königreichs erreichen und Saudi-Arabien zu einem wichtigen Zentrum für diese vielversprechende Industrie machen. Saudi-Arabien ist für multinationale Konzerne einer der attraktivsten Märkte im Nahen Osten. Die Diversifizierungspläne im Königreich verheißen Gutes für lokale und regionale Unternehmen, wobei Vision 2030 die Ausweitung von Produktionsvereinbarungen im Land fördert. Multinationale Konzerne sind sehr interessiert. Zu den Hauptvorteilen zählen der Marktanteil, die Komplexität der Nachfrage und günstige epidemiologische Trends. Angesichts der Notwendigkeit, die steigende Nachfrage nach etablierten Generika-Behandlungen zu decken, würden lokale Akteure auch eine fruchtbare kommerzielle Basis vorfinden.

- Saudi-Arabien hat bedeutende Schritte zur Umsetzung der Gesundheitsreformen seiner Vision 2030 unternommen, um die Wirksamkeit und Qualität der Gesundheitsversorgung zu verbessern. Dennoch dürfte sich das pharmazeutische Umfeld Saudi-Arabiens aufgrund der anhaltenden Herausforderungen bei der Patentgenehmigung ausländischer Arzneimittelhersteller, eines diskriminierenden Beschaffungssystems und einer fehlerhaften Preispolitik kaum wesentlich verändern.

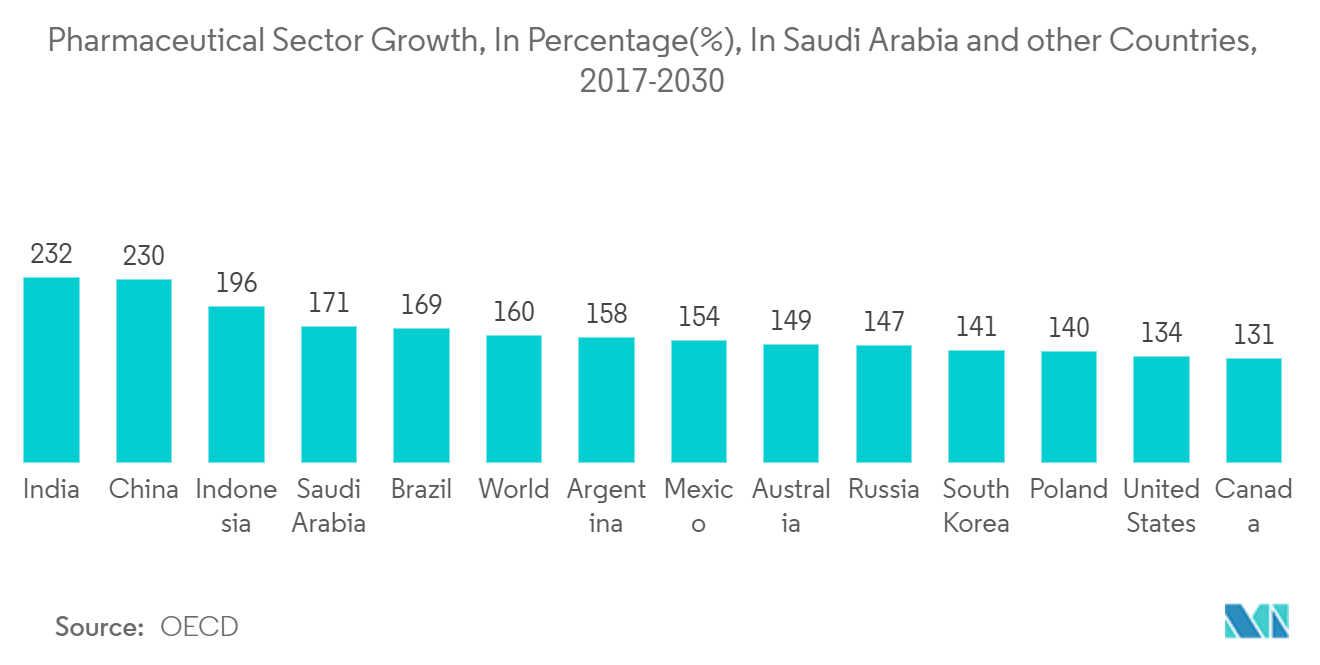

- Saudi-Arabiens Vision 2030 hat die Gesundheitsversorgung als eine seiner wichtigsten Säulen für die Entwicklung definiert und die Ziele und Strategien für einen verbesserten Zugang und eine bessere Qualität der Gesundheitsversorgung festgelegt. Der Aufbau einer erstklassigen Infrastruktur ist von entscheidender Bedeutung. Um dies zu erreichen, hat sich die Regierung mit einer Investition von 66 Milliarden US-Dollar an den Privatsektor gewandt, was Saudi-Arabien zum vielversprechendsten Gesundheitsmarkt im Nahen Osten macht. Der OECD-Prognose zufolge soll der Pharmasektor weltweit zwischen 2017 und 2030 um 160 % wachsen, wobei für Saudi-Arabien ein deutliches Wachstum von 232 % prognostiziert wird.

- Saudi-Arabiens Vision 2030 und sein nationaler Transformationsplan würden die Ausweitung der inländischen Pharmaproduktion im Königreich fördern. Dies würde die Abhängigkeit von importierten Generika verringern und gleichzeitig Möglichkeiten für den Export in benachbarte importabhängige Staaten bieten.

- Um den Pharmasektor im Land auszubauen, ergreift die Regierung verschiedene Initiativen, die zu einer hohen Nachfrage auf dem Markt geführt haben. Die GCC-Länder wollen außerdem ihre inländischen Produktionskapazitäten ausbauen, um ihre Importabhängigkeit zu verringern. Die GCC-Vorschriften sehen vor, dass Hersteller in den Mitgliedsstaaten keine Registrierung oder Lizenzen für den Export nach Saudi-Arabien einholen müssen; Regionale Produzenten erhalten faktisch eine Vorzugsbehandlung für den Eintritt in den saudischen Markt.

Pharmazeutische Verpackungen in Flaschenform werden voraussichtlich einen großen Marktanteil halten

- Das Flaschensegment des Marktes für Pharmaverpackungen macht hinsichtlich der Verpackungsart einen großen Anteil aus. Dies ist auf die zunehmende Verwendung von Kunststoffen und Glas sowohl in festen als auch flüssigen oralen Medikamenten zurückzuführen, da Flaschen Sicherheit, Komfort und Schutz bieten.

- Glasbehälter gehören zu den primären Verpackungsmaterialien, die in der Pharmaindustrie verwendet werden. Der Hauptgrund dafür, dass Glas in Bezug auf die Akzeptanzrate den größten Anteil hat, ist, dass es sich bei Glas um ein anorganisches Material handelt, das aus Substanzen besteht, die Wechselwirkungen mit anderen Medikamenten verhindern. Darüber hinaus treiben auch der zunehmende regulatorische Druck und strengere Standards für die Patientensicherheit sowie die Umsetzung zusätzlicher Maßnahmen zur Reduzierung des Risikos von Arzneimittelwechselwirkungen das Marktwachstum voran. Glasbehälter werden basierend auf dem Grad der chemischen/hydrolytischen Beständigkeit gegenüber einem Wasserangriff in Glas vom Typ I, Typ II, Typ III und Typ IV eingeteilt.

- Es wird erwartet, dass Verpackungen aus Kunststoffflaschen ein deutliches Wachstum verzeichnen werden, da sie leicht und einfach zu handhaben sind, sodass sie leicht zu transportieren sind und nicht so leicht zerbrechen wie Glasflaschen. Kunststoffe haben außerdem einen höheren ästhetischen Wert und bieten eine Barriere gegen Feuchtigkeit und Luft. Es wird erwartet, dass diese Eigenschaften von Plastikflaschen das Marktwachstum in Saudi-Arabien ankurbeln werden.

- Auch Kunststoffe sind mit vielen Formulierungen kompatibel. Da Kunststoffbehälter in direktem Kontakt mit pharmazeutischen Formulierungen stehen können, bestehen sie in der Regel aus Materialien, die keine Substanzen enthalten, die die Wirksamkeit oder Stabilität der Formulierung beeinträchtigen oder ein Toxizitätsrisiko darstellen können.

- Allerdings hat die Saudi Standards, Metrology, and Quality Organization (SASO) neue Regeln für Kunststoffprodukte in Saudi-Arabien angekündigt. Der Kunststoff muss OXO-biologisch abbaubar sein und die in das Land eingeführten Kunststoffprodukte müssen zwingend bei der SASO für industrielle oder kommerzielle Zwecke registriert und zugelassen werden. Daher wird erwartet, dass unterschiedliche staatliche Vorschriften das Wachstum von Plastikflaschen im Land behindern und sich weiter auf die gesamte Flaschenverpackung in der saudi-arabischen Pharmaindustrie auswirken werden.

Überblick über die pharmazeutische Verpackungsindustrie in Saudi-Arabien

Der saudi-arabische Pharmaverpackungsmarkt ist mäßig fragmentiert und umfasst unter anderem große Akteure wie CCL Industries, Napco Group, Becton, Dickinson and Company, Rexam PLC (Ball Corporation) und Sealed Air. Marktteilnehmer verfolgen Strategien wie Partnerschaften und Übernahmen, um ihr Produktangebot zu erweitern und sich nachhaltige Wettbewerbsvorteile zu verschaffen.

Das im Oktober 2022 angekündigte Activ-Vial-Lösungsportfolio von Aptar CSP Technologies umfasst die neuesten PCR-Aktivflaschen. Die 3-Phasen-Aktiv-Polymer-Plattformtechnologie des Unternehmens und der Rest des aktiven Verpackungsportfolios sind vollständig in die Flasche integriert, um ein Mikroklima zum Schutz vor Feuchtigkeit und anderen Umwelteinflüssen zu schaffen. Im Gegensatz zu herkömmlichen Verpackungsmethoden werden bei dieser Technik speziell zugeschnittene aktive Partikel in den Behälter eingeformt und absorbieren die Feuchtigkeit, bevor sie den Inhalt erreicht.

Marktführer für pharmazeutische Verpackungen in Saudi-Arabien

-

CCL Industries

-

Napco Group

-

Becton, Dickinson and Company

-

Rexam PLC (Ball Corporation)

-

Sealed Air Saudi Arabia

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für pharmazeutische Verpackungen in Saudi-Arabien

- März 2022 SABIC geht eine Partnerschaft mit Polivouga ein, um das neue TRUCIRCLE-Projekt zu starten, das darauf abzielt, Kunststoffabfälle wiederzuverwenden, die aus Gebieten bis zu 50 km landeinwärts von den Wasserstraßen stammen.

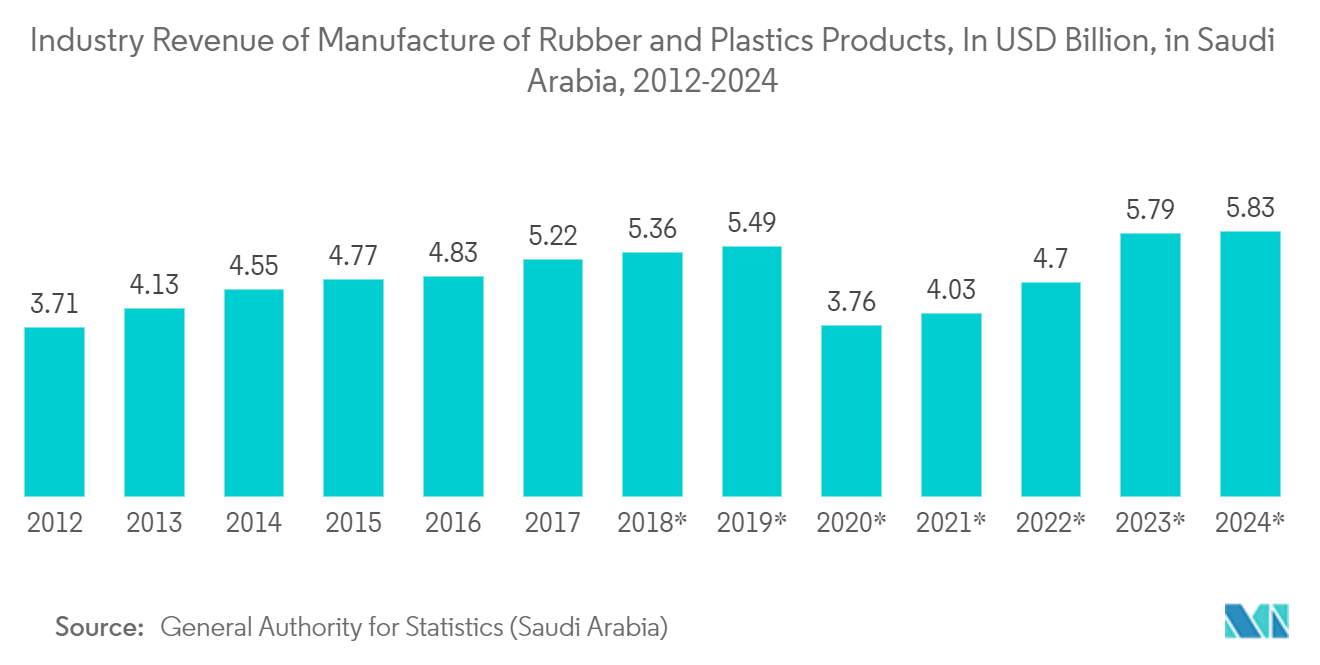

- Januar 2022 Der stellvertretende Minister für Industrie und Bodenschätze Saudi-Arabiens erklärte, dass das Forum ein wichtiger Schritt vorwärts sei, um die industrielle Position Saudi-Arabiens auf nationaler und internationaler Ebene in der Kunststoffindustrie zu stärken. Die Investition belief sich auf insgesamt 35 Milliarden SAR und über 1.300 Fabriken.

Marktbericht für pharmazeutische Verpackungen in Saudi-Arabien – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Analyse der Branchenwertschöpfungskette

4.3 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.3.1 Bedrohung durch neue Marktteilnehmer

4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

4.3.3 Verhandlungsmacht der Lieferanten

4.3.4 Bedrohung durch Ersatzprodukte

4.3.5 Wettberbsintensität

4.4 Auswirkungen von COVID-19 auf den saudi-arabischen Pharmaverpackungsmarkt

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Wachsende Gesundheitsbedenken im Land

5.1.2 Technologische Fortschritte sollen zum Wachstum pharmazeutischer Verpackungen beitragen

5.2 Marktbeschränkungen

5.2.1 Umweltbedenken im Zusammenhang mit der pharmazeutischen Verpackung von Rohstoffen

6. MARKTSEGMENTIERUNG

6.1 Material

6.1.1 Plastik

6.1.2 Papier und Pappe

6.1.3 Glas

6.1.4 Aluminiumfolie

6.1.5 Andere Materialien

6.2 Typ

6.2.1 Flaschen

6.2.2 Ampullen

6.2.3 Kappen und Verschlüsse

6.2.4 Patronen

6.2.5 IV (intravenöse) Beutel

6.2.6 Kanister

6.2.7 Medikamentenröhrchen

6.2.8 Fläschchen

6.2.9 Spritzen

6.2.10 Streifen- und Blisterpackungen

6.2.11 Beutel

6.2.12 Beutel

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Firmenprofile*

7.1.1 CCL Industries

7.1.2 Napco Group

7.1.3 Becton, Dickinson and Company

7.1.4 Rexam PLC (Ball Corporation)

7.1.5 Sealed Air Saudi Arabia

7.1.6 Salman Group (Noor Carton & Packaging Industry)

7.1.7 Jabil Inc.

7.1.8 Aptar Group

7.1.9 Amber Packaging Industries LLC

8. MARKTAUSSICHTEN

Segmentierung der pharmazeutischen Verpackungsindustrie in Saudi-Arabien

Pharmazeutische Verpackungen werden zum Verpacken von pharmazeutischen Produkten verwendet, um diese vor schädlichen Giftstoffen und Strahlen von außen zu schützen. Mit der steigenden Bevölkerung und der zunehmenden Erwerbsbevölkerung nimmt in der Region auch der Anstieg der Pro-Kopf-Ausgaben für Gesundheitsdienstleistungen zu. Der volle Terminkalender und der sich ändernde Lebensstil würden daher dazu führen, dass die Verbraucher zunehmend leicht zu schluckende Medikamente bevorzugen, was zu einem Anstieg der Nachfrage nach pulverförmigen und flüssigen Formen von Medikamenten führen würde. Dies würde zu einer Nachfrage nach verschiedenen Verpackungsarten wie Beuteln und Sachets führen. Im Gegenzug würde es auch als Katalysator für den saudi-arabischen Pharmaverpackungsmarkt wirken.

Der Pharmaverpackungsmarkt in Saudi-Arabien ist nach Material (Kunststoff, Papier und Pappe, Glas und Aluminiumfolie) und Typ (Flaschen, Ampullen, Kappen und Verschlüsse, Kartuschen, IV-Beutel (intravenöse Beutel), Kanister, Medikamentenröhrchen, Fläschchen, Spritzen) segmentiert , Streifen- und Blisterpackungen, Beutel und Sachets). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in Mio. USD angegeben.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in Mio. USD angegeben.

| Material | ||

| ||

| ||

| ||

| ||

|

| Typ | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für pharmazeutische Verpackungen in Saudi-Arabien

Wie groß ist der Pharmaverpackungsmarkt in Saudi-Arabien derzeit?

Der Pharmaverpackungsmarkt in Saudi-Arabien wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,45 % verzeichnen.

Wer sind die Hauptakteure auf dem Pharmaverpackungsmarkt in Saudi-Arabien?

CCL Industries, Napco Group, Becton, Dickinson and Company, Rexam PLC (Ball Corporation), Sealed Air Saudi Arabia sind die größten Unternehmen, die auf dem Pharmaverpackungsmarkt in Saudi-Arabien tätig sind.

Welche Jahre deckt dieser Pharmaverpackungsmarkt in Saudi-Arabien ab?

Der Bericht deckt die historische Marktgröße des Pharmaverpackungsmarkts in Saudi-Arabien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Pharmaverpackungsmarkts in Saudi-Arabien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der pharmazeutischen Verpackungsindustrie in Saudi-Arabien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Pharmaverpackungen in Saudi-Arabien im Jahr 2023, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der pharmazeutischen Verpackungen in Saudi-Arabien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.