Marktgröße und Marktanteil für ophthalmologische Geräte in Saudi-Arabien

Marktanalyse für ophthalmologische Geräte in Saudi-Arabien von Mordor Intelligence

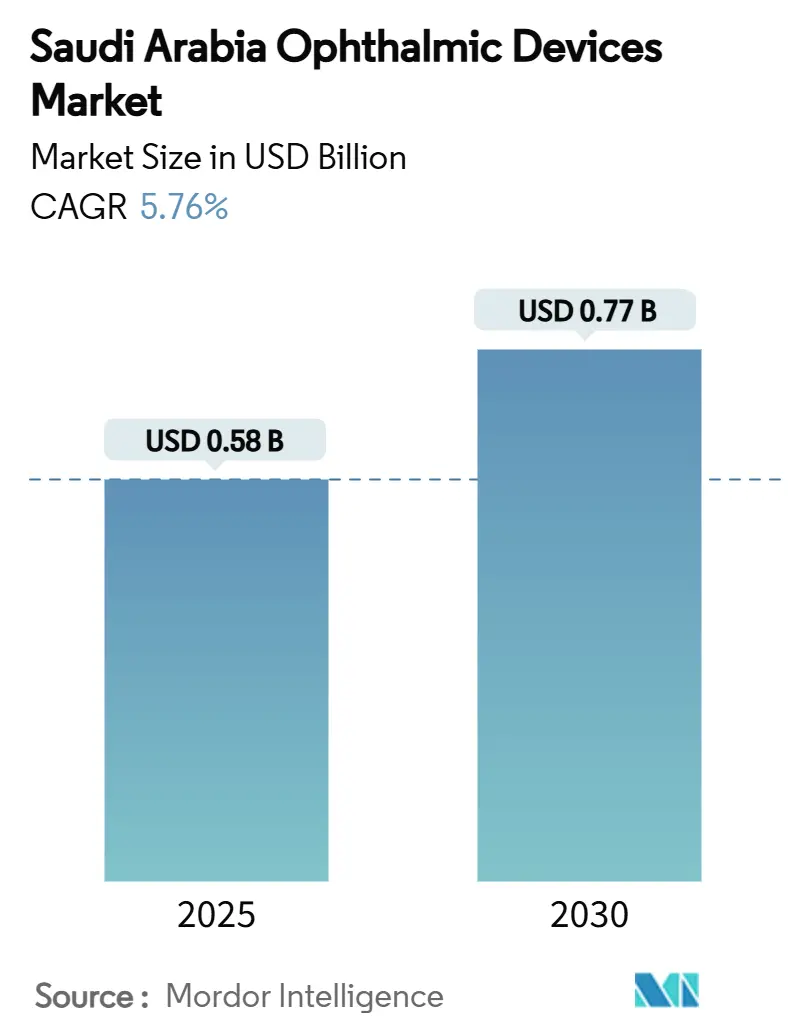

Die Marktgröße für ophthalmologische Geräte in Saudi-Arabien wird 2025 auf 0,58 Milliarden USD geschätzt und soll bis 2030 0,77 Milliarden USD erreichen, was einer CAGR von 5,76% entspricht. Dieser Fortschritt basiert auf Vision 2030s 65 Milliarden USD schwerem Plan zur Modernisierung des Gesundheitswesens. Die anhaltende Nachfrage ergibt sich aus einer Diabeteslast, die 2021 auf 7 Millionen Fälle anstieg und bis 2030 voraussichtlich 8,4 Millionen erreichen wird, was den Bedarf an Screening- und Überwachungstechnologien erhöht. Die rasche Einführung von Künstliche-Intelligenz (KI)-Diagnostik, wachsende private Investitionen in ambulante Augenpflegezentren und das Aufkommen von Riyadh und Jeddah als Medizintourismus-Zentren verstärken den Markt für ophthalmologische Geräte in Saudi-Arabien weiter. Gegenwind besteht jedoch in Form von Importabhängigkeit, die die Gerätepreise erhöht, und einem Mangel an zertifizierten Technikern, der den Durchsatz trotz Geräteverfügbarkeit begrenzt. Die politischen Entscheidungsträger verfeinern daher die Verfahren der Saudi Food and Drug Authority (SFDA) und finanzieren Ausbildungsprogramme, um diese Beschränkungen zu lockern.

Wichtige Erkenntnisse aus dem Bericht

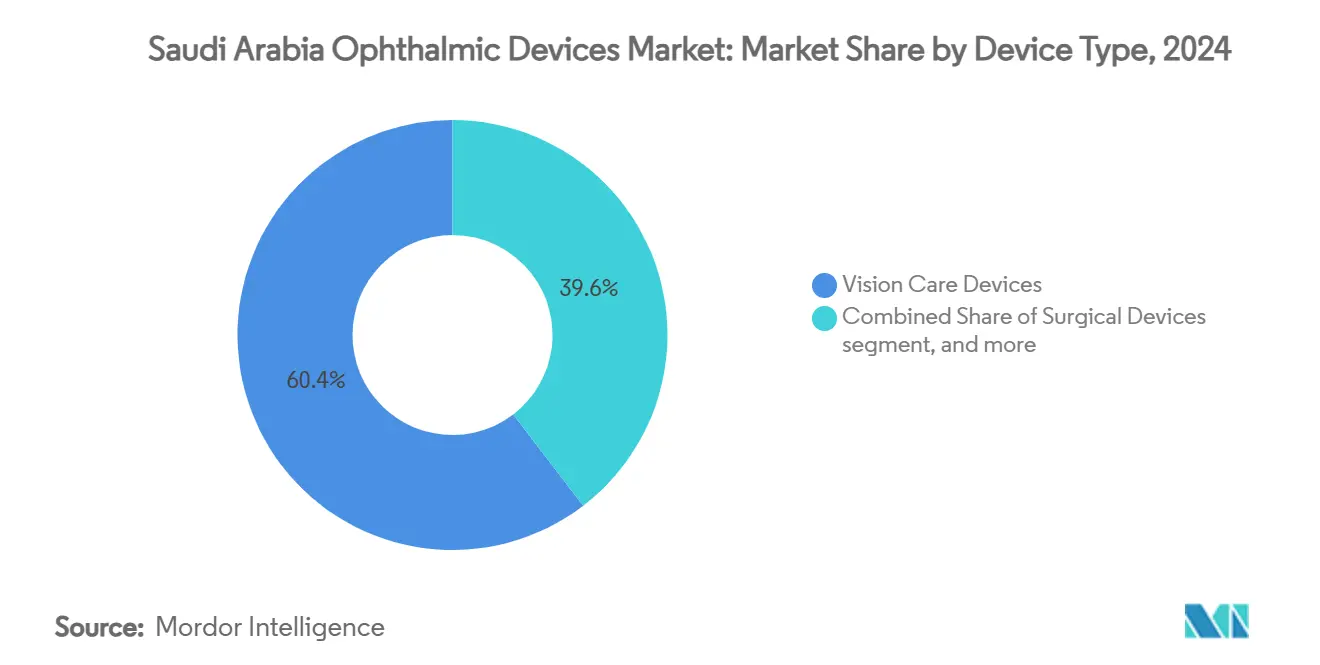

- Nach Gerätetyp hielten Sehhilfen 60,41% des Marktanteils für ophthalmologische Geräte in Saudi-Arabien im Jahr 2024; Diagnostische und Überwachungsgeräte sollen bis 2030 mit einer CAGR von 7,86% expandieren.

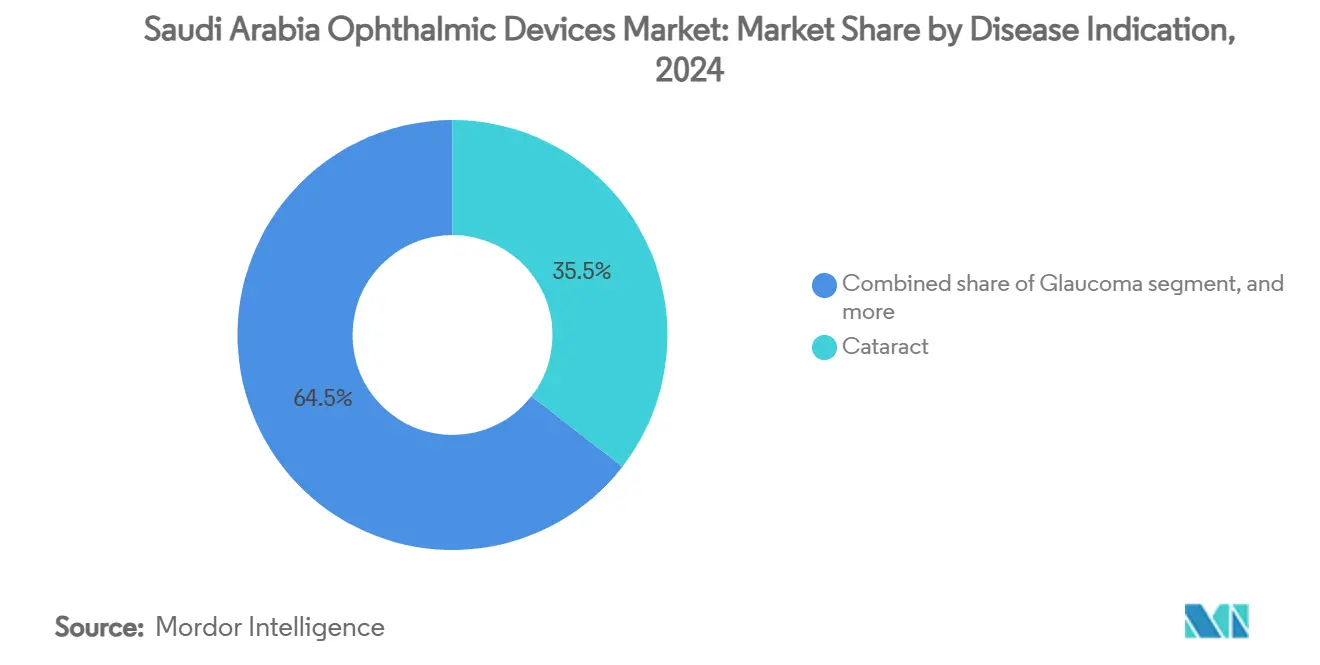

- Nach Krankheitsindikation entfielen 2024 35,61% der Marktgröße für ophthalmologische Geräte in Saudi-Arabien auf Katarakt, während Diabetische Retinopathie bis 2030 mit einer CAGR von 7,04% wachsen soll.

- Nach Endnutzer kontrollierten Krankenhäuser 2024 45,71% des Umsatzanteils; Ambulante Operationszentren werden während 2025-2030 voraussichtlich eine CAGR von 6,92% verzeichnen.

Markttrends und Erkenntnisse für ophthalmologische Geräte in Saudi-Arabien

Treiber-Einflussanalyse

| Treiber | % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Staatlich finanzierte Vision 2030 Ophthalmologie-Infrastrukturerweiterung | +1.8% | Riyadh, Jeddah, Östliche Provinz | Mittelfristig (2-4 Jahre) |

| Hohe Diabetesprävalenz treibt KI-basierte Diabetische-Retinopathie-Screening-Aufnahme voran | +1.2% | Landesweit; am stärksten in der Westregion | Langfristig (≥ 4 Jahre) |

| Obligatorische prä-eheliche und schulische Augengesundheits-Screening-Programme | +0.8% | Zunächst urban, dann national | Mittelfristig (2-4 Jahre) |

| Aufstieg von Premium-elektiven LASIK- und Katarakt-Operationen über Medizintourismus-Zentren (Riyadh, Jeddah) | +0.9% | Riyadh und Jeddah | Kurzfristig (≤ 2 Jahre) |

| Entstehung öffentlich-privater ophthalmologischer Exzellenzzentren unter NHC PPP-Modell | +0.6% | Große Ballungsgebiete | Mittelfristig (2-4 Jahre) |

| Rasche Einführung cloud-vernetzter OCT- und Funduskameras in primärversorgenden Polikliniken | +0.5% | Landesweit | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Staatlich finanzierte Vision 2030 Ophthalmologie-Infrastrukturerweiterung

Vision 2030 strebt an, die Beteiligung des Privatsektors im Gesundheitswesen bis 2030 auf 68% zu erhöhen und etwa 84.000 Betten hinzuzufügen, um OECD-Standards zu erreichen[1]Vision 2030 Program, "SEHA Virtual Hospital Overview," vision2030.gov.sa. Expansionspläne großer Krankenhausgruppen-wie Dr Sulaiman Al Habib Medical Services, das die Kapazität von 1.913 auf 3.609 Betten bis 2028 erweitern möchte-übersetzen sich direkt in höhere Käufe von chirurgischen Mikroskopen, Optische-Kohärenz-Tomografie (OCT)-Scannern und Tele-Ophthalmologie-Plattformen. Das SEHA Virtual Hospital verbindet nun mehr als 150 Krankenhäuser und ermöglicht Fernnetzhautbewertungen und erweitert die Reichweite von Spezialisten.

Hohe Diabetesprävalenz treibt KI-basierte Diabetische-Retinopathie-Screening-Aufnahme voran

Diabetes betrifft 31,0% der Erwachsenen im Königreich, und diabetische Retinopathie (DR) betrifft 46% der Diabetiker in der Westregion. Ein KI-gestütztes nationales Tele-Retinopathie-Programm, das 2024 gestartet wurde, beschleunigt Screening-Durchsatz und -Genauigkeit. Frühe Ergebnisse zeigen eine 30,0%ige Reduzierung unnötiger Überweisungen, was die Nachfrage nach KI-fähigen Funduskameras und cloud-integrierten Bildverwaltungssystemen ankurbelt. Anhaltende Wissenslücken-29% der Patienten berichten, nie eine Augenuntersuchung gehabt zu haben-werden durch zahlerfinanzierte Aufklärungskampagnen angegangen, die die Gerätenutzung steigern sollten.

Obligatorische prä-eheliche und schulische Augengesundheits-Screening-Programme

Obligatorisches prä-eheliches Genscreening, das seit 2004 eingeführt ist, fehlt immer noch umfassende Augentests trotz hoher Prävalenz erblicher Augenkrankheiten. Blutsverwandtschaft macht 87,2% der pädiatrischen Strabismus-Fälle aus und hebt das Potenzial für tragbare Autorefraktoren in primärversorgenden Kliniken hervor. Schulscreening bleibt ad-hoc; eine Qassim-Studie fand eine 26,6%ige Sehtestausfallrate bei Vorschulkindern, was eine starke latente Nachfrage nach handgehaltenen Diagnostik-Kits signalisiert[2]Naif Almutairi, "Primary Health-Care Eye Services in Saudi Arabia," sciencedirect.com. Eltern zeigen hohes Bewusstsein, aber begrenzte Durchführung regelmäßiger Augenkontrollen, was Wachstumspotenzial suggeriert, sobald nationale Richtlinien erlassen werden.

Aufstieg von Premium-elektiven LASIK- und Katarakt-Operationen über Medizintourismus-Zentren

Riyadh und Jeddah positionieren sich als regionale Zentren für hochwertige Augenchirurgie. Magrabi Health allein führt jährlich mehr als 200.000 Eingriffe an 40 Standorten durch und hat LASIK in der Region pioniert. Wettbewerbsfähige Paketpreise ziehen Golfpatienten an und unterstützen stetige Nachfrage nach Femtosekunden-Lasersystemen, Premium-Intraokularlinsen und fortschrittlicher Diagnostik. Alcon stärkte dieses Premium-Ökosystem durch die Eröffnung des ersten Alcon Experience Centers im Nahen Osten in Jeddah im März 2025.

Einschränkungen-Einflussanalyse

| Einschränkungen-Einflussanalyse | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Importabhängigkeit erhöht Gerätepreise nach Zollharmonisierung (SFDA) | −1.2% | Landesweit; Premium-Segmente | Kurzfristig (≤ 2 Jahre) |

| Mangel an zertifizierten ophthalmologischen Technikern begrenzt diagnostischen Durchsatz | −0.9% | Ländliche Regionen am stärksten betroffen | Mittelfristig (2-4 Jahre) |

| Langwierige SFDA-Geräteregistrierungszeiten verzögern Markteinführungen | −0.7% | Landesweit | Kurzfristig (≤ 2 Jahre) |

| Preissensible Kontaktlinsen-E-Commerce dämpft Aufnahme von Premium-Sehhilfen | −0.4% | Landesweit; am stärksten in städtischen E-Commerce-Kanälen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Importabhängigkeit erhöht Gerätepreise

Die SFDA verlangt ISO 13485-Zertifizierung und lokale Autorisierte Vertreter, was Import-Transaktionskosten erhöht. Ab Januar 2025 erfordern alle Medizinprodukte auch SABER-Plattform-Konformitätszertifikate, die Compliance-Gebühren hinzufügen, die Verkäufer an Käufer weitergeben. Diese Ausgaben erhöhen Landed Costs-insbesondere für Premium-Bildgebungsgeräte-um geschätzte 15%, was die Aufnahme in kleineren Kliniken dämpft.

Mangel an zertifizierten ophthalmologischen Technikern begrenzt diagnostischen Durchsatz

Saudi-Arabien beherbergt 2.608 Augenärzte (81,06 pro Million Menschen), was WHO-Richtlinien übertrifft, doch nur 38% sind Staatsangehörige und die Verteilung ist ungleichmäßig: Riyadh hat 75,6 pro Million gegenüber 42,8 pro Million in Jazan[3]Khalid Aldebasi, "Ophthalmologist Distribution in Saudi Regions," ncbi.nlm.nih.gov. Auf Technikerebene bieten nur 0,47% der primärversorgenden Zentren Optometriedienste an, sodass hochwertige Geräte wie OCT-Scanner oft unterausgelastet bleiben. Staatsstipendien und Schnellspur-Lizenzierung zielen darauf ab, die Qualifikationslücke zu schließen, werden aber Jahre brauchen, um eine ausgewogene Belegschaft zu erzielen.

Segmentanalyse

Nach Gerätetyp: Diagnostische Ausrüstung beschleunigt Innovation

Sehhilfen behielten 2024 einen 60,41%-Anteil am Markt für ophthalmologische Geräte in Saudi-Arabien, unterstützt durch stetige Nachfrage nach Brillen, Kontaktlinsen und Ausgabesystemen. Diagnostische und Überwachungsgeräte sollen jedoch bis 2030 mit einer CAGR von 7,86% expandieren, was die Verschiebung der Krankenhäuser hin zur Früherkennung von Krankheiten widerspiegelt. Innerhalb dieses Clusters sollten Optische-Kohärenz-Tomografie-Scanner 2024 24,42% des diagnostischen Umsatzes beherrschen und von überlegener Netzhautschicht-Visualisierung profitieren, die Makuladegeneration und diabetische Retinopathie-Screening unterstützt. Ultra-Weitfeld-Funduskameras verzeichnen ebenfalls starke Bestellungen, da Kliniker umfassende periphere Netzhautbilder wollen, um Läsionen zu entdecken, die von 45-Grad-Systemen verpasst werden.

Der diagnostische Aufwärtszyklus wird durch nationale Tele-Health-Mandate verstärkt, die cloud-basiertes Bildmanagement und KI-Bewertung integrieren. Infolgedessen steigt die Marktgröße für ophthalmologische Geräte in Saudi-Arabien, die für diagnostische Hardware zugeteilt wird, im Tandem mit digital verknüpften Screening-Programmen. Die Nachfrage nach chirurgischen Geräten wächst mit moderatem Tempo, unterstützt durch Premium-Intraokularlinsen-Adoption bei elektiven Katarakt- und refraktiven Eingriffen, die in Riyadh und Jeddah beliebt sind. Importzölle bleiben eine Belastung für kleinere Käufer, aber multinationale Anbieter gleichen Zölle mit Leasingoptionen und gebündelten Serviceverträgen aus.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Krankheitsindikation: Diabetische Retinopathie treibt digitale Transformation voran

Katarakt behielt 2024 35,61% des Umsatzes, was eine alternde Bevölkerung und hohe Operationsvolumina in öffentlichen Krankenhäusern widerspiegelt. Diabetische Retinopathie verzeichnet nun die schnellste Wachstumsbahn mit einer 7,04% CAGR-Prognose für 2025-2030, angetrieben durch eine Diabetesprävalenz, die 2021 7 Millionen Patienten erreichte. Die Marktgröße für ophthalmologische Geräte in Saudi-Arabien, die mit diabetischer Retinopathie-Versorgung verbunden ist, steigt daher schnell, da Zahler KI-basierte Funduskamera-Netzwerke und OCT-Angiografie-Einheiten für mikrovaskuläre Kartierung subventionieren.

Glaukom folgt mit Innovation bei mikroinvasiven Implantaten, die den intraokularen Druck senken und gleichzeitig die Erholungszeit reduzieren. Katarakt-Lösungen profitieren weiterhin von Premium-Multifokal- und torischen Linsen-Nachfrage bei Selbstzahlern und Medizintourismus-Fällen. Anbieter führen Einweg-Vitrektomie-Pakete und Dual-Plattform-Phako-Systeme ein, um Operationssaal-Umsätze in hochvolumigen Zentren zu optimieren und die gesamte Verkaufsdynamik trotz Preisdrucks aufrechtzuerhalten.

Nach Endnutzer: Ambulante Operationszentren erfassen ambulante Verschiebung

Krankenhäuser erfassten 2024 45,71% der Gesamtausgaben, indem sie integrierte Pflegepfade und Kapitalbudget-Zyklen nutzten. Doch Ambulante Operationszentren (ASCs) sind für eine 6,92% CAGR vorgesehen, was eine globale Wendung hin zur Tagesfall-Ophthalmologie, insbesondere Katarakt- und LASIK-Eingriffen, widerspiegelt. Regierungsanreize, die die Beteiligung des Privatsektors bis 2030 auf 68% heben, ermutigen Investoren, ASC-Netzwerke zu bauen, die mit Femtosekunden-Lasern, Phako-Plattformen und Point-of-Care-Diagnostik ausgestattet sind-alle aus dem Markt für ophthalmologische Geräte in Saudi-Arabien beschafft.

Spezialisierte ophthalmologische Kliniken skalieren auch schnell, während regionale Ketten ihre Standorte über Tier-1-Städte hinaus erweitern. Diese Kliniken konzentrieren sich auf refraktive und Netzhautpflege-Nischen und kaufen kompakte Bildgebungstürme und tragbare Laser, um kleinere Operationssäle zu passen. Krankenhäuser dominieren immer noch komplexe okulare Onkologie-, pädiatrische und Traumafälle und sichern Basisbedarf für hochakute Mikroskope und Vitrektomie-Konsolen.

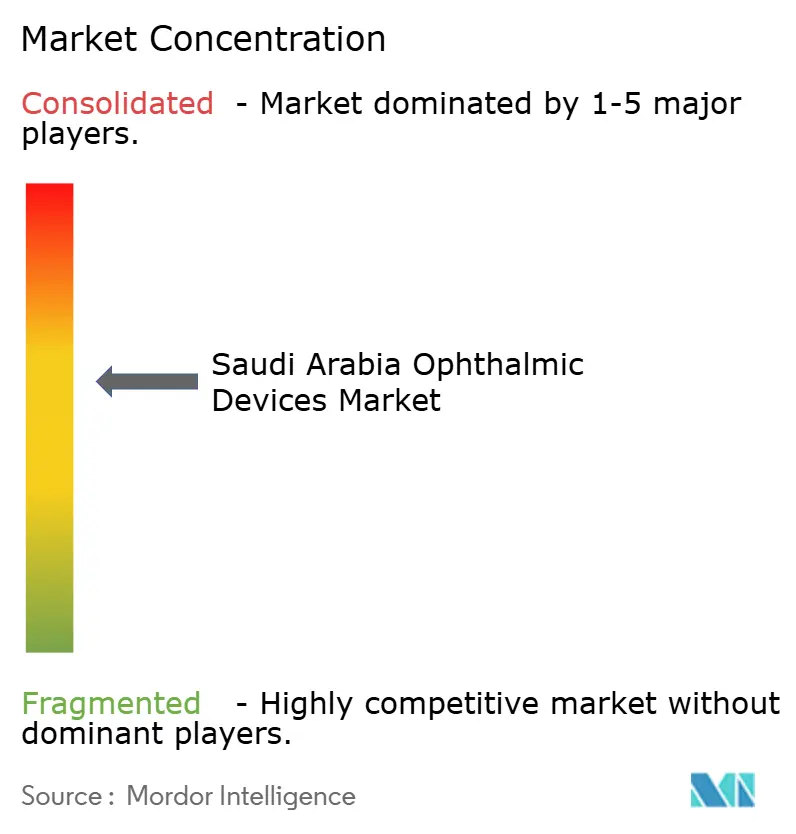

Wettbewerbslandschaft

Der Markt für ophthalmologische Geräte in Saudi-Arabien weist eine moderate Konzentration auf. Globale OEMs wie Alcon, Carl Zeiss Meditec, Johnson & Johnson Vision und Bausch + Lomb dominieren High-Tech-Segmente und nutzen breite Portfolios und Servicenetzwerke. Alcons Experience Center in Jeddah bietet Chirurgentraining und Vor-Ort-Demonstrationen und konsolidiert seinen Einfluss über Premium-Gerätebeschaffung. Multinationale Unternehmen haben eine starke Basis in diagnostischer Bildgebung und chirurgischen Einwegartikeln, Sektoren, die Kapitalintensität und regulatorische Erfahrung erfordern.

Lokale und regionale Ketten, einschließlich Magrabi Health und Saudi German Hospital Group, konkurrieren um Servicebreite und geografische Abdeckung und arbeiten oft mit globalen Anbietern für Technologietransfers und gemeinsame Ausbildungsinitiativen zusammen. Der Aufstieg KI-basierter Tele-Retinopathie-Plattformen schafft Raum für software-getriebene Neueinsteiger, die sich durch Algorithmus-Genauigkeit statt Hardware-Abstammung differenzieren. Importzölle und SFDA-Zeitpläne begünstigen jedoch etablierte Distributoren, die Compliance navigieren und Inventar finanzieren können.

White-Space-Möglichkeiten bestehen bei mobilen Screening-Einheiten, kostengünstigen tragbaren Funduskameras und Technikerschulungsdiensten. Internationale Start-ups, die handgehaltene OCT und smartphone-basierte Vordersegment-Bildgebung anbieten, können Traktion gewinnen, wenn sie autorisierte Vertreterpartnerschaften und lokalen technischen Support sichern. Preissensible öffentliche Ausschreibungen berücksichtigen immer noch Wert über Premium-Features und positionieren Mid-Tier-Anbieter für Anteilsgewinne, sobald sich SABER-Verfahren stabilisieren.

Marktführer der ophthalmologischen Geräte-Industrie in Saudi-Arabien

-

Alcon Inc

-

Bausch Health Companies Inc

-

Carl Zeiss Meditec AG

-

Johnson & Johnson Vision Care

-

EssilorLuxottica SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Der World Council of Optometry wählte Riyadh als Gastgeber für den 6. World Congress of Optometry 2026 aus und betonte Bildung und Forschungskooperation.

- März 2025: Alcon eröffnete sein erstes Alcon Experience Center in Jeddah und unterzeichnete Ausbildungspakte mit vier führenden Krankenhäusern zur Vertiefung der chirurgischen Fähigkeitsentwicklung.

- Februar 2025: Almoosa Health berichtete über ein Umsatzwachstum von 22,8% auf SAR 1.202,3 Millionen im Geschäftsjahr 2024 und kündigte Pläne an, die Bettenkapazität bis 2028 im Einklang mit Vision 2030-Zielen zu verdoppeln.

- November 2024: Die SFDA veröffentlichte MDS G002 Version 3.0 und verfeinerte Wege für innovative Medizinprodukt-Genehmigungen, einschließlich ophthalmologischer Ausrüstung.

- Januar 2024: SASO nahm neue Produktsicherheitsvorschriften an, die für ophthalmologische Geräte gelten und die Qualitätskontrolldurchsetzung stärken.

Berichtsumfang für den Markt für ophthalmologische Geräte in Saudi-Arabien

Gemäß dem Umfang des Berichts ist Ophthalmologie ein Zweig der Medizinwissenschaft, der sich mit Struktur, Funktion und verschiedenen Krankheiten im Zusammenhang mit dem Auge befasst. Ophthalmologische Geräte sind medizinische Ausrüstung, die für Diagnose-, Chirurgie- und Sehkorrektionszwecke entwickelt wurde. Der Markt für ophthalmologische Geräte in Saudi-Arabien ist nach Gerät (Chirurgische Geräte, Diagnostische und Überwachungsgeräte und Sehkorrektturgeräte) segmentiert. Der Bericht bietet den Wert (in Millionen USD) für die oben genannten Segmente.

| Diagnostische und Überwachungsgeräte | OCT-Scanner |

| Fundus- und Netzhautkameras | |

| Autorefraktoren und Keratometer | |

| Hornhauttopografie-Systeme | |

| Ultraschall-Bildgebungssysteme | |

| Perimeter und Tonometer | |

| Andere Diagnostische und Überwachungsgeräte | |

| Chirurgische Geräte | Katarakt-Chirurgiegeräte |

| Vitreoretinale Chirurgiegeräte | |

| Refraktive Chirurgiegeräte | |

| Glaukom-Chirurgiegeräte | |

| Andere chirurgische Geräte | |

| Sehhilfen | Brillenfassungen und Gläser |

| Kontaktlinsen |

| Katarakt |

| Glaukom |

| Diabetische Retinopathie |

| Andere Krankheitsindikationen |

| Krankenhäuser |

| Spezialisierte ophthalmologische Kliniken |

| Ambulante Operationszentren (ASCs) |

| Andere Endnutzer |

| Nach Gerätetyp | Diagnostische und Überwachungsgeräte | OCT-Scanner |

| Fundus- und Netzhautkameras | ||

| Autorefraktoren und Keratometer | ||

| Hornhauttopografie-Systeme | ||

| Ultraschall-Bildgebungssysteme | ||

| Perimeter und Tonometer | ||

| Andere Diagnostische und Überwachungsgeräte | ||

| Chirurgische Geräte | Katarakt-Chirurgiegeräte | |

| Vitreoretinale Chirurgiegeräte | ||

| Refraktive Chirurgiegeräte | ||

| Glaukom-Chirurgiegeräte | ||

| Andere chirurgische Geräte | ||

| Sehhilfen | Brillenfassungen und Gläser | |

| Kontaktlinsen | ||

| Nach Krankheitsindikation | Katarakt | |

| Glaukom | ||

| Diabetische Retinopathie | ||

| Andere Krankheitsindikationen | ||

| Nach Endnutzer | Krankenhäuser | |

| Spezialisierte ophthalmologische Kliniken | ||

| Ambulante Operationszentren (ASCs) | ||

| Andere Endnutzer | ||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Marktes für ophthalmologische Geräte in Saudi-Arabien?

Der Markt wird 2025 auf 0,58 Milliarden USD geschätzt und soll bis 2030 auf 0,77 Milliarden USD steigen.

Welche Gerätekategorie expandiert am schnellsten?

Diagnostische und Überwachungsgeräte sollen zwischen 2025 und 2030 mit einer CAGR von 7,86% wachsen, angetrieben durch die Einführung KI-gestützter Bildgebung.

Wie bedeutsam ist diabetische Retinopathie beim Nachfrage-Antrieb?

Diabetische Retinopathie betrifft 31% der Diabetiker und spornt rasche Aufnahme KI-basierter Screenings an, was es zum am schnellsten wachsenden Krankheitssegment mit einer 7,04% CAGR macht.

Warum gewinnen ambulante Operationszentren an Zugkraft?

ASCs profitieren von Kosteneffizienz und Vision 2030s Privatisierungsschub, was zu einer erwarteten 6,9% CAGR bis 2030 für ophthalmologische Eingriffe führt.

Welche Vorschriften beeinflussen Importpreise?

SFDA-Registrierung, ISO 13485-Compliance und die SABER-Plattform erhöhen Importkosten und steigern Preise um etwa 15% für High-End-Geräte.

Wo konzentrieren sich Premium-elektive Operationen?

Riyadh und Jeddah beherbergen die meisten Premium-LASIK- und Katarakt-Eingriffe, unterstützt durch Zentren wie Magrabi Health und neue Einrichtungen wie Alcons Experience Center.

Seite zuletzt aktualisiert am: