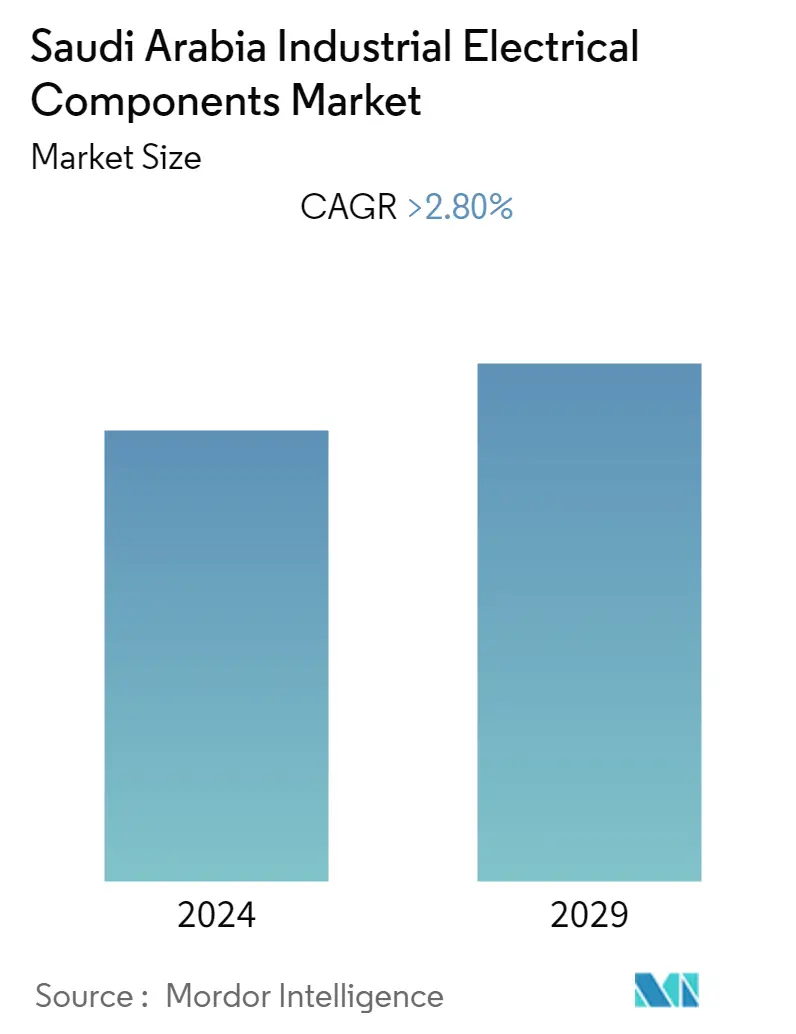

Marktgröße für industrielle elektrische Komponenten in Saudi-Arabien

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

| CAGR | > 2.80 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für industrielle elektrische Komponenten in Saudi-Arabien

Der Markt für industrielle Elektrokomponenten in Saudi-Arabien wurde im Jahr 2019 auf 2825,9 Millionen US-Dollar geschätzt und wird bis 2026 voraussichtlich 3009,9 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von mehr als 2,8 % im Zeitraum 2021–2026 entspricht. Saudi-Arabien hatte aufgrund der COVID-19-Pandemie mit erheblichen Folgen zu kämpfen, unter anderem aufgrund der niedrigen Rohölpreise, die zu geringeren Rohölexporteinnahmen führten. Die Öleinnahmen machten 30–40 % des BIP des Landes aus, und die Unterbrechungen in der Lieferkette verschiedener Betriebe aufgrund der Sperr- und Eindämmungsmaßnahmen zur Eindämmung des Virus haben die Situation weiter verschärft. Obwohl die Lieferketten der Elektrokomponenten durch COVID-19 beeinträchtigt wurden, erwies sich der Energiesektor als widerstandsfähig und war im Vergleich zum Nachfrageschock in anderen Ländern vergleichsweise weniger betroffen. Es wird erwartet, dass Faktoren wie die steigenden Investitionen in den Infrastruktursektor sowie die Pläne, die Abhängigkeit von Öl zur Stromerzeugung zu verringern und die Einnahmequellen zu diversifizieren, die industriellen Elektrokomponenten in Saudi-Arabien im Prognosezeitraum antreiben werden. Das zunehmende Haushaltsdefizit zwang die Regierung jedoch dazu, die öffentlichen Ausgaben zu kürzen und Projekte aufgrund niedriger Ölpreise und Produktionskürzungen zu verschieben, was das Marktwachstum bremste.

- Da Saudi-Arabien im Rahmen seines National Industrial Development and Logistics Program (NIDLP) Investitionsmöglichkeiten in Sektoren wie Raffinerie, Bergbau, Logistik und Energie bietet, wird erwartet, dass die Nachfrage nach Elektromotoren und Anlassern in diesen Branchen den Markt im Laufe des Jahres dominieren wird Prognosezeitraum.

- Es wird erwartet, dass die Verbindungsprojekte innerhalb der GCC-Länder sowie von Ländern wie Jordanien und Irak, die sich an das Verbindungsnetz des GCC anschließen, um ihre eigenen Versorgungsengpässe zu decken, in den kommenden Jahren mehrere Möglichkeiten für die Marktteilnehmer schaffen werden.

- Aufgrund mehrerer Regierungsinitiativen zur Erhöhung der Investitionen in Infrastrukturprojekte wird erwartet, dass der Markt für industrielle Elektrokomponenten in Saudi-Arabien im Prognosezeitraum vorangetrieben wird.

Markttrends für industrielle Elektrokomponenten in Saudi-Arabien

Das Segment Elektromotoren und Starter dürfte den Markt dominieren

- Das Königreich Saudi-Arabien ist einer der größten globalen Ölproduzenten mit einer Produktion von 11,03 Millionen Tonnen Rohöl pro Tag im Jahr 2020. Saudi-Arabien hat trotz eines Rückgangs der weltweiten Rohölpreise ein hohes Rohölproduktionsniveau aufrechterhalten.

- Saudi-Arabien steigert weiterhin seine Öl- und Gasproduktion, um seinen Exportverpflichtungen nachzukommen. Das Land plant, seine Gasproduktion zu steigern und die Rolle von Gas in seinem Energiemix im Energie- und Industriesektor zu fördern.

- Da die Wirtschaft des Landes von der Öl- und Gasförderung abhängig ist, investierte das Land im Jahr 2019 in die Öl- und Gas-Midstream- und Downstream-Märkte für die Umstrukturierung, Modernisierung und Erweiterung bestehender Projekte. Im Jahr 2018 beispielsweise investierte das staatliche Unternehmen in Saudi-Arabien, Saudi Aramco, kündigte Pläne an, im nächsten Jahrzehnt mehr als 100 Milliarden US-Dollar in die Entwicklung neuer Raffinerie- und Chemieprojekte zu investieren, da das Unternehmen beabsichtigt, sein Geschäft zwischen Upstream- und Downstream-Aktivitäten auszubalancieren. Dies wird voraussichtlich zu einem massiven Ausbau der Raffinerie- und Petrochemie-Infrastruktur in Saudi-Arabien führen und damit die Nachfrage nach Elektromotoren und Anlassern steigern.

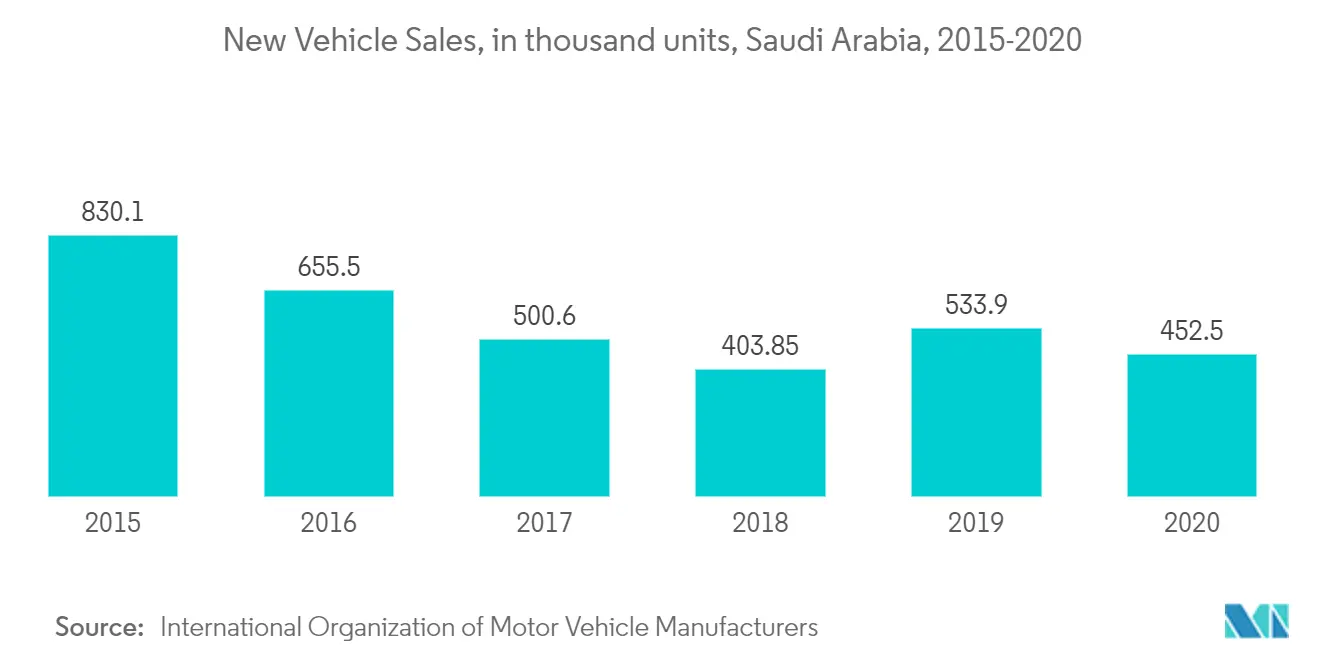

- Der Automobilsektor des Landes ist mit über 452.544 verkauften Fahrzeugen im Jahr 2020 einer der größten in der Region. Das Land konzentriert sich auch aktiv auf den Einsatz von Elektrofahrzeugen. Im Jahr 2019 investierte der Staatsfonds Saudi-Arabiens 1,3 Milliarden US-Dollar und erwarb die Mehrheitsbeteiligung am kalifornischen Elektroauto-Startup Lucid Motors. Im August 2020 durchbrach Lucid Motors die 500-Meilen-Reichweitengrenze mit einer einzigen Ladung.

- Der Vision 2030-Plan des saudischen Kronprinzen Muhammed bin Salman sieht auch verstärkte Bemühungen zur Schaffung eines Marktes für Elektrofahrzeuge im Land vor. Insgesamt wird erwartet, dass der Anstieg der Fahrzeugverkäufe und die zunehmende Fokussierung auf die Integration von Elektrofahrzeugen den Markt für Elektromotoren und Anlasser im Automobilsektor im Prognosezeitraum ankurbeln werden.

- Basierend auf den oben genannten Faktoren wird daher erwartet, dass das Segment Elektromotoren und Anlasser im Prognosezeitraum die industriellen Elektrokomponenten in Saudi-Arabien dominieren wird.

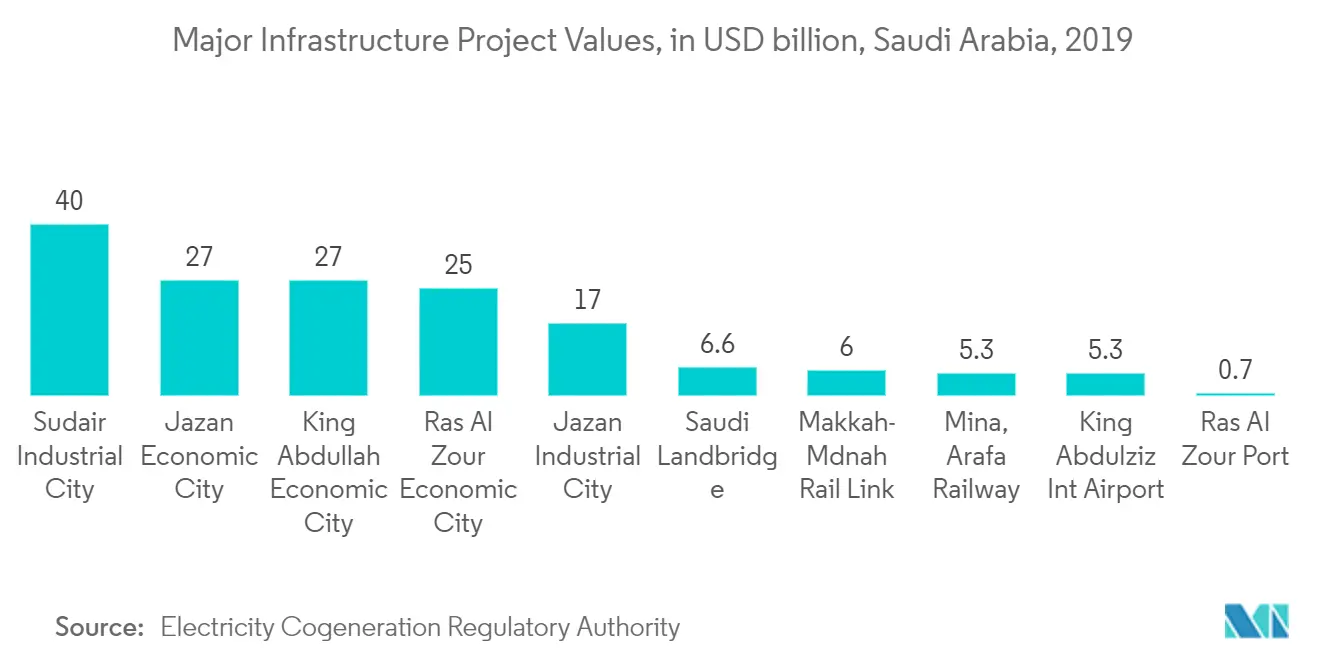

Steigende Investitionen im Infrastruktursektor, um den Markt voranzutreiben

- In Saudi-Arabien gehört der Infrastruktur- und Bausektor zu den größten in der Region des Golf-Kooperationsrates (GCC), wobei in den kommenden Jahren ein hohes Wachstum erwartet wird. Im Einklang mit den ölreichen Volkswirtschaften der Region legte die Regierung des Landes Wert auf die Förderung von Infrastruktur- und Bauprojekten im Land, was zu einem Anstieg der Nachfrage nach industriellen Elektrokomponenten führte.

- Nach Angaben der Saudi Industrial Property Authority (MODON) plant das Land, die Zahl der Industriestädte von 22 im Jahr 2019 auf 40 im kommenden Jahrzehnt zu erhöhen. MODON überwacht die Fertigstellung von vier Industriestädten in Sudair, Al-Kharj, Dammam und Jeddah.

- Die Bauarbeiten in den Städten Al-Kharj und Sudair laufen seit September 2020 und es werden für jedes Projekt Investitionen im Wert von 320 Mio. USD bzw. 213,3 Mio. USD erwartet. Weitere große Industrieprojekte umfassen Pläne für die Jubail 2 City, in der insbesondere petrochemische Produktionsinfrastrukturen untergebracht werden sollen.

- Darüber hinaus investierte die Regierung stark in den Ausbau der Verkehrsinfrastruktur durch städtische Infrastrukturprojekte wie die 22,5 Milliarden US-Dollar teure Riad Metro und das Riyadh Rapid Bus Transit System. Saudi-Arabiens Infrastruktur- und Bauindustrie wird weiterhin von der fortschrittlichen Technologie neuer Betriebsstandards angetrieben, was zu einem raschen Wachstum intelligenter elektrischer Komponenten, wie z. B. Überwachungs- und Steuerungsgeräten, im Land führt.

- Basierend auf den oben genannten Faktoren wird daher erwartet, dass steigende Investitionen mit unterstützenden Förderinitiativen im Infrastruktursektor den Markt für industrielle Elektrokomponenten im Land im Prognosezeitraum antreiben werden.

Überblick über die Branche der industriellen Elektrokomponenten in Saudi-Arabien

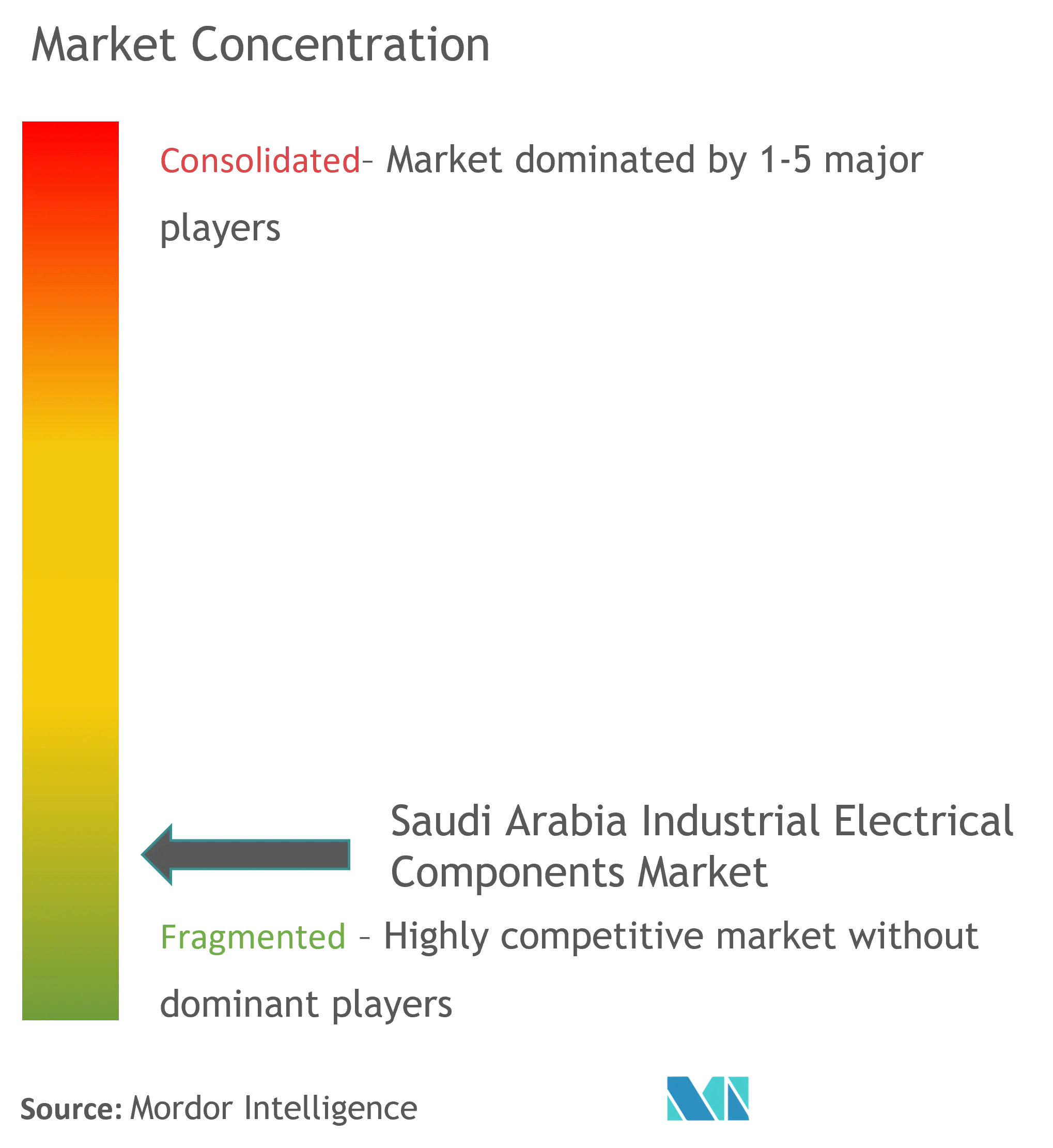

Der Markt für industrielle Elektrokomponenten in Saudi-Arabien ist mäßig fragmentiert. Zu den Hauptakteuren zählen GEDAC Electric Company, TIEPCO, Al-Abdulkarim Holding (AKH) Co., Saudi Power Transformer Company und Saudi Electric Supply Company Limited (SESCO).

Marktführer für industrielle elektrische Komponenten in Saudi-Arabien

-

GEDAC Electric Company

-

TIEPCO

-

Al-Abdulkarim Holding (AKH) Co.

-

Saudi Power Transformer Company

-

Saudi Electric Supply Company Limited (SESCO)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für industrielle Elektrokomponenten in Saudi-Arabien

- Im August 2021 hat Larsen Toubro einen schlüsselfertigen Auftrag für den Bau eines Umspannwerks in Saudi-Arabien erhalten. Das Unternehmen gab an, dass der Umfang der gasisolierten Schaltanlage (GIS) vier verschiedene Spannungen bis zu 380 kV umfasst. Der Umfang der Arbeiten umfasst zugehörige Steuerungs-, Schutz-, Automatisierungs- und Telekommunikationssysteme sowie zivile und elektromechanische Arbeiten. Der Auftrag wird vom Energieübertragungs- und -verteilungsgeschäft von L T Construction ausgeführt – dem baubezogenen Zweig von Larsen Toubro Ltd.

- Im Februar 2020 erhielt RS Rauscher Stoecklin, ein Teil der RS International Holding AG, den Auftrag zur Lieferung mehrerer Industriestecker und -buchsen für ein 5G-Telekommunikationsprojekt in Saudi-Arabien. Gemeinsam mit seinem Partner MENNEKES lieferte RS im März 2020 die robusten und sicheren Steckverbinder aus.

Marktbericht für industrielle Elektrokomponenten in Saudi-Arabien – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Umfang der Studie

1.2 Marktdefinition

1.3 Studienannahmen

2. ZUSAMMENFASSUNG

3. FORSCHUNGSMETHODIK

4. MARKTÜBERSICHT

4.1 Einführung

4.2 Marktgröße und Nachfrageprognose in Milliarden US-Dollar bis 2026

4.3 Aktuelle Trends und Entwicklungen

4.4 Regierungsrichtlinien und -vorschriften

4.5 Marktdynamik

4.5.1 Treiber

4.5.2 Einschränkungen

4.6 Supply-Chain-Analyse

4.7 PESTLE-Analyse

4.8 Wichtige Projektinformationen (bestehende, in der Pipeline befindliche und bevorstehende)

4.9 Bewertung der Auswirkungen von COVID-19 auf die Branche

5. MARKTSEGMENTIERUNG

5.1 Endbenutzer

5.1.1 Energieversorger

5.1.2 Öl und Gas

5.1.3 Infrastruktursektor

5.2 Komponente

5.2.1 Schaltanlagen

5.2.2 Transformer

5.2.3 Elektromotoren und Anlasser

5.2.4 Überwachungs- und Steuerungsgeräte

5.2.5 Automatisierung (Einspeiseautomatisierung und Umspannwerkautomatisierung)

5.2.6 LED-Beleuchtung

5.2.7 Andere Komponenten (Schalter, MCB, Schalttafeln, Drucktasten, Sicherungen, Steckdosen, Leistungsschalter usw.)

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Von führenden Spielern übernommene Strategien

6.3 Firmenprofile

6.3.1 Al-Abdulkarim Holding (AKH) Co.

6.3.2 Saudi Electric Supply Company Limited (SESCO)

6.3.3 Saudi Power Transformer Company

6.3.4 GEDAC Electric Company

6.3.5 TIEPCO

6.3.6 Electrical Industries Company (EIC)

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung für industrielle elektrische Komponenten in Saudi-Arabien

Der Marktbericht für industrielle Elektrokomponenten in Saudi-Arabien enthält:.

| Endbenutzer | ||

| ||

| ||

|

| Komponente | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für industrielle Elektrokomponenten in Saudi-Arabien

Wie groß ist der Markt für industrielle Elektrokomponenten in Saudi-Arabien derzeit?

Der Markt für industrielle Elektrokomponenten in Saudi-Arabien wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2,80 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für industrielle elektrische Komponenten in Saudi-Arabien?

GEDAC Electric Company, TIEPCO, Al-Abdulkarim Holding (AKH) Co., Saudi Power Transformer Company, Saudi Electric Supply Company Limited (SESCO) sind die wichtigsten Unternehmen, die auf dem Markt für industrielle elektrische Komponenten in Saudi-Arabien tätig sind.

Welche Jahre deckt dieser Markt für industrielle Elektrokomponenten in Saudi-Arabien ab?

Der Bericht deckt die historische Marktgröße des Marktes für industrielle Elektrokomponenten in Saudi-Arabien für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für den Markt für industrielle Elektrokomponenten in Saudi-Arabien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für industrielle elektrische Komponenten in Saudi-Arabien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von industriellen Elektrokomponenten in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der industriellen Elektrokomponenten in Saudi-Arabien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.