Größe des Foodservice-Marktes in Saudi-Arabien

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 32.56 Milliarden US-Dollar | |

| Marktgröße (2029) | 48.06 Milliarden US-Dollar | |

| Größter Anteil nach Gastronomietyp | Full-Service-Restaurants | |

| CAGR (2024 - 2029) | 9.34 % | |

| Am schnellsten wachsend nach Gastronomietyp | Cafés und Bars | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des Foodservice-Marktes in Saudi-Arabien

Die Größe des Foodservice-Marktes in Saudi-Arabien wird im Jahr 2024 auf 27,18 Milliarden US-Dollar geschätzt und soll bis 2029 42,48 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,34 % im Prognosezeitraum (2024–2029) entspricht.

Die zunehmende Beliebtheit der asiatischen Küche und das wachsende Interesse an der internationalen Küche befeuern das Marktwachstum

- Full-Service-Restaurants halten den größten Marktanteil und werden im Untersuchungszeitraum voraussichtlich eine jährliche jährliche Wachstumsrate (CAGR) von 4,33 % nach Wert verzeichnen. Die Popularität der asiatischen Küche hat aufgrund des steigenden Bedarfs an gastronomischer Vielfalt insbesondere bei der jüngeren Bevölkerung zugenommen. Rund 37 % der saudi-arabischen Bevölkerung im Jahr 2023 sind jung, unter 25 Jahre alt. Die beliebtesten Küchen des Landes sind Chinesisch, Japanisch, Indisch, traditionelles Kantonesisch und Taiwanesisch.

- Das Segment der Schnellrestaurants hält den zweiten großen Anteil und wird im Prognosezeitraum voraussichtlich eine jährliche jährliche Wachstumsrate von 9,08 % nach Wert verzeichnen. Fleischbasierte Küchen dominieren den Markt. In den letzten Jahren ist auch das Interesse an internationalen Küchen gestiegen, darunter auch Fleischgerichte aus anderen Kulturen, wie zum Beispiel Burger nach amerikanischer Art, türkische Kebabs und indische Currys. Im Jahr 2022 betrug die Zahl der Auswanderer im Land 13,5 Millionen. Dieser Trend wurde durch die zunehmende Zahl von Auswanderern, die in Saudi-Arabien leben und arbeiten, sowie durch die Bemühungen der Regierung, den Tourismus zu fördern und die Wirtschaft zu diversifizieren, vorangetrieben.

- Das Segment Cafés und Bars ist das am schnellsten wachsende Segment der Gastronomiebranche und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 11,74 % nach Wert verzeichnen. Das Wachstum von Cafés und Kneipen geht mit dem Aufkommen von Coworking Spaces und Fernarbeit einher. Da immer mehr Menschen von zu Hause aus arbeiten oder freiberuflich tätig sind, steigt die Nachfrage nach Räumen, in denen Menschen zusammenkommen, arbeiten, Kontakte knüpfen und Kontakte knüpfen können. Mehr als 40 % der über 8.800 Markencafés im Nahen Osten befinden sich in Saudi-Arabien. Es wird erwartet, dass die Beliebtheit von Cafés und Pubs in Saudi-Arabien in den kommenden Jahren zunehmen wird, da sich das Land weiter entwickelt und jüngere Generationen weiterhin neue soziale Normen und Erfahrungen annehmen.

Aufgrund der zunehmenden Einwanderung aus asiatischen Ländern hat die Bedeutung der asiatischen ethnischen Küche zugenommen

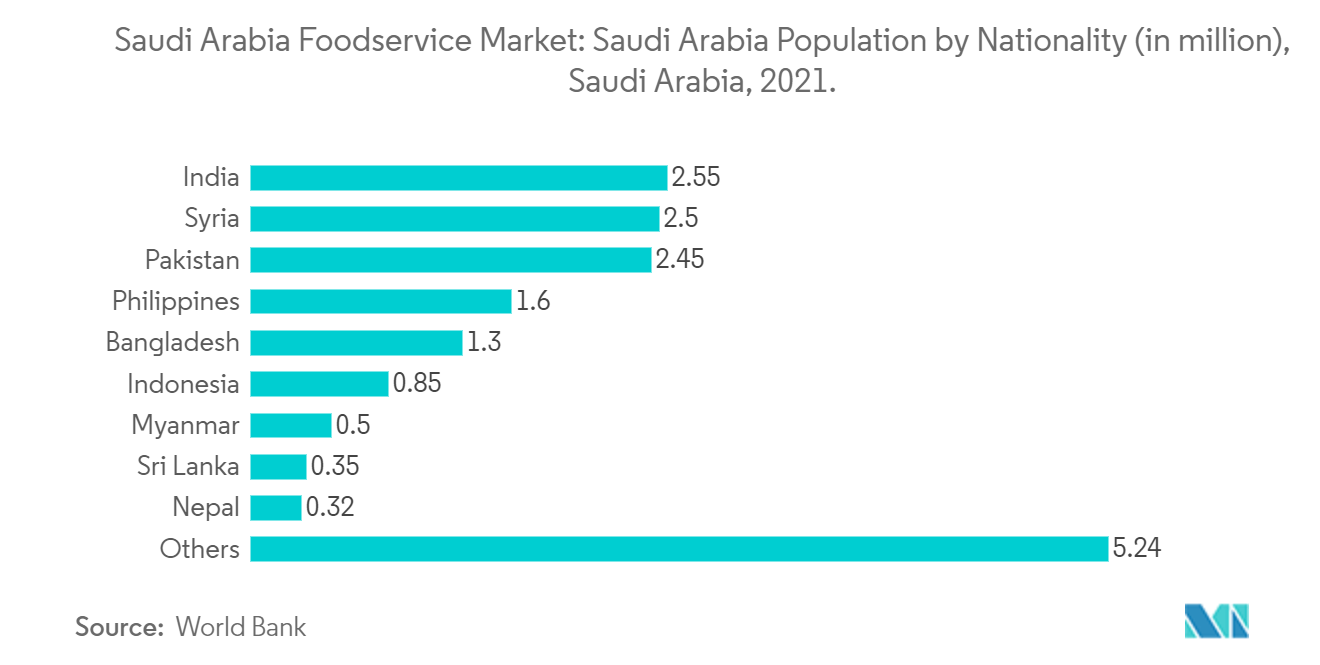

In den letzten zehn Jahren gab es in Saudi-Arabien mehr Einwanderer aus Asien als aus jeder anderen Region, was Asiaten zur am schnellsten wachsenden Einwandererbevölkerung des Landes macht. Diese Einwanderer bringen ihre unterschiedlichen Kulturen, unterschiedlichen wirtschaftlichen und demografischen Merkmale und unterschiedlichen Konsummuster von Lebensmitteln und Getränken aus verschiedenen asiatischen Ländern und dem indischen Subkontinent nach Saudi-Arabien. Nach Angaben der Weltbank ist die Expat-Bevölkerung im Land vielfältig und besteht aus verschiedenen ethnischen und sprachlichen Gruppen aus Asien, Europa und Amerika. Die steigende Zahl asiatischer Migranten in Saudi-Arabien zu verschiedenen Zwecken, einschließlich Arbeit und Bildung, hat die Ernährungslandschaft des Landes verändert, insbesondere in den Großstädten wie Riad, Dschidda, Mekka, Medina, Khobar, Hofuf, Yanbu, Ta'if, Dhahran und Dammam. Daher erhöhen asiatische Verbraucher die Popularität chinesischer, japanischer, thailändischer und anderer asiatischer ethnischer Küchen.

Das Land hat eine große Anzahl von Einwanderern aus Thailand, Indonesien und den Philippinen. Daher gibt es in Saudi-Arabien eine wachsende Nachfrage nach südasiatischer Küche. Der wachsende Drang der Millennial-Bevölkerung, verschiedene Küchen auszuprobieren, schafft auch eine vielversprechende Gelegenheit für die südostasiatische Küche auf dem saudi-arabischen Foodservice-Markt. Einige der berühmten Restaurants, die authentische südostasiatische Küche im Land anbieten, sind Toki, Ginza I Chome, Bamboo Kitchen, Yauatcha Riad und Hualan.

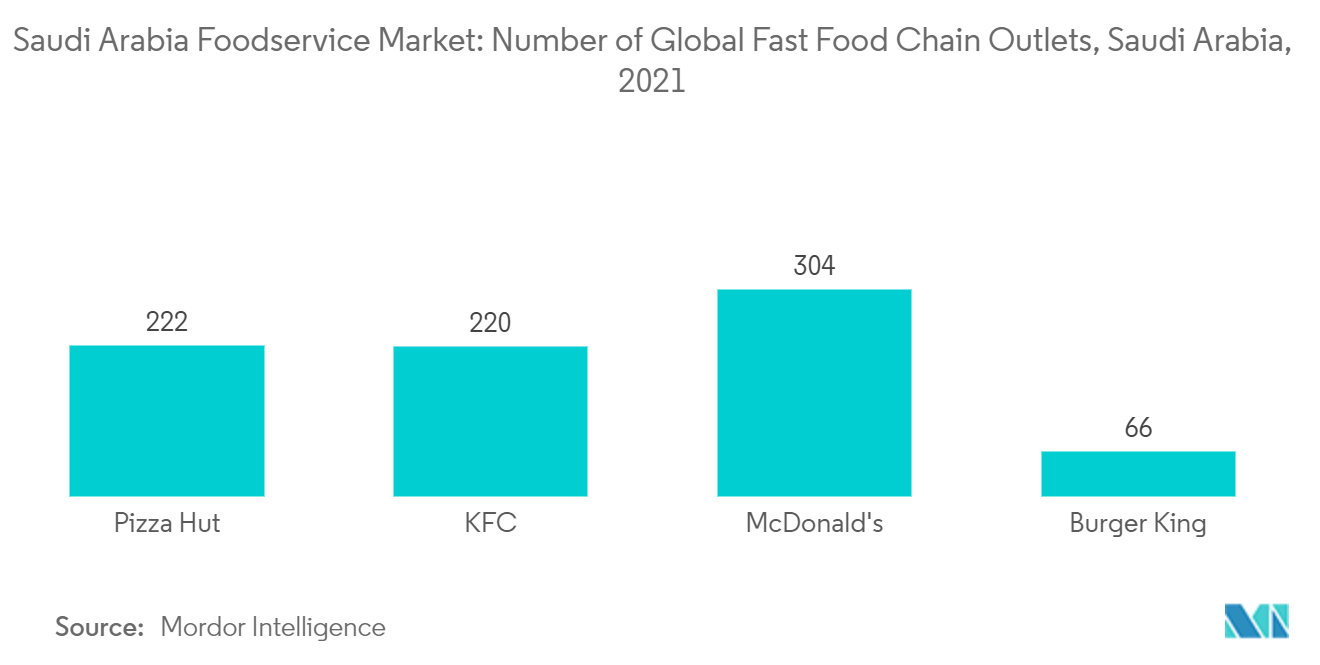

Zunehmende Präsenz westlicher Fast-Food-Ketten

Der Markt hat in den letzten Jahren rasante soziokulturelle Veränderungen erlebt, vor allem aufgrund der sich beschleunigenden Wirtschaft, die es den Menschen aus dem Land ermöglichte, für Tourismus und Bildung in westliche Länder zu reisen und sie so mit westlichem Essen und Kultur in Berührung zu bringen. Der Markt stellte auch eine Reihe bedeutender Tourismusinitiativen in Saudi-Arabien vor, die beweisen, dass sich das Land auf dem Weg zu einem globalen Tourismuszentrum von Weltrang entwickelt, unterstützt durch Wettbewerbsvorteile, die internationale Reisende anziehen, die nach neuen Erfahrungen im Land suchen. Daher schafft dieser Trend eine große Chance für Restaurants, die westliche Küche wie Burger und Pizza anbieten, da sie eine bequeme Option sind.

Da nur begrenzte Unterhaltungsmöglichkeiten zur Verfügung standen, gewann die Kultur des Essens in Restaurants und Imbisswagen im Land an Bedeutung. Seit 2010 hat die Einwandererbevölkerung in Saudi-Arabien zur Nachfrage nach verschiedenen Küchen und neuen Gastronomiekonzepten beigetragen. Dieser Trend hat die Nachfrage nach globalen Küchen weiter gesteigert und damit die Zahl der Foodservice-Filialen erhöht. Im Jahr 2022 wurde Saudi-Arabien aufgrund der hohen Durchdringung internationaler Küchen zum größten Markt und machte mehr als die Hälfte des GCC-Foodservice-Marktes aus.

Überblick über die Gastronomiebranche in Saudi-Arabien

Der Foodservice-Markt in Saudi-Arabien ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 0,85 % einnehmen. Die Hauptakteure in diesem Markt sind ALBAIK Food Systems Company SA, Americana Restaurants International PLC, Herfy Food Service Company, MH Alshaya Co. WLL und The Olayan Group (alphabetisch sortiert).

Marktführer im Foodservice in Saudi-Arabien

ALBAIK Food Systems Company S.A.

Americana Restaurants International PLC

Herfy Food Service Company

M.H. Alshaya Co. WLL

The Olayan Group

Other important companies include Al Tazaj Fakeih, AlAmar Foods Company, Apparel Group, Fawaz Abdulaziz AlHokair Company, Galadari Ice Cream Co Ltd LLC, Kudu Company For Food And Catering, LuLu Group International, Reza Food Services Company Limited, Saudi Airlines Catering.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Foodservice-Markt in Saudi-Arabien

- März 2023 Nathan Nathan KSA gehen eine Partnerschaft mit Fawaz Abdulaziz Al Hokair Sons ein. Von dieser Partnerschaft wird erwartet, dass sie das Fachwissen und die Ressourcen beider Unternehmen zusammenführt, das Wachstum der aktiven Kundenstämme beider Gruppen beschleunigt und die Entwicklung zukünftiger Möglichkeiten unterstützt, Kunden im gesamten Königreich beispiellose professionelle Dienstleistungen anzubieten.

- Februar 2023 Die Alshaya Group eröffnet eine neue Produktionsanlage in Saudi-Arabien, um frisch gebackene und verpackte Lebensmittel für 400 Starbucks-Filialen im Land herzustellen. Die Alshaya Group, die mehr als 1.000 Starbucks-Filialen im Nahen Osten betreibt, plant, die Vertriebsreichweite des Standorts bis Ende 2023 auf über 500 Starbucks-Filialen zu erweitern.

- Januar 2023 Die Fawaz Abdulaziz AlHokair Company hat die Gründung von etwa 45–50 neuen Filialen geplant, insbesondere für Cinnabon und Mamma Bunz. Es wird erwartet, dass es die Präsenz seines selbst entwickelten Konzepts Shawarma Al Muhalhel erweitert. Darüber hinaus plant das Unternehmen, den Ausbau seines Filialnetzes für bestehende Marken wie Cinnabon, Mamma Bunz, Crepe Affaire und Shawarma Al Muhalhel durch ein Sub-Franchise-Modell voranzutreiben.

Saudi-Arabien Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Saudi-Arabien

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Cafés

- 5.1.1.1.2 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.3 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Al Tazaj Fakeih

- 6.4.2 AlAmar Foods Company

- 6.4.3 ALBAIK Food Systems Company S.A.

- 6.4.4 Americana Restaurants International PLC

- 6.4.5 Apparel Group

- 6.4.6 Fawaz Abdulaziz AlHokair Company

- 6.4.7 Galadari Ice Cream Co Ltd LLC

- 6.4.8 Herfy Food Service Company

- 6.4.9 Kudu Company For Food And Catering

- 6.4.10 LuLu Group International

- 6.4.11 M.H. Alshaya Co. WLL

- 6.4.12 Reza Food Services Company Limited

- 6.4.13 Saudi Airlines Catering

- 6.4.14 The Olayan Group

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Gastronomiebranche in Saudi-Arabien

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Full-Service-Restaurants halten den größten Marktanteil und werden im Untersuchungszeitraum voraussichtlich eine jährliche jährliche Wachstumsrate (CAGR) von 4,33 % nach Wert verzeichnen. Die Popularität der asiatischen Küche hat aufgrund des steigenden Bedarfs an gastronomischer Vielfalt insbesondere bei der jüngeren Bevölkerung zugenommen. Rund 37 % der saudi-arabischen Bevölkerung im Jahr 2023 sind jung, unter 25 Jahre alt. Die beliebtesten Küchen des Landes sind Chinesisch, Japanisch, Indisch, traditionelles Kantonesisch und Taiwanesisch.

- Das Segment der Schnellrestaurants hält den zweiten großen Anteil und wird im Prognosezeitraum voraussichtlich eine jährliche jährliche Wachstumsrate von 9,08 % nach Wert verzeichnen. Fleischbasierte Küchen dominieren den Markt. In den letzten Jahren ist auch das Interesse an internationalen Küchen gestiegen, darunter auch Fleischgerichte aus anderen Kulturen, wie zum Beispiel Burger nach amerikanischer Art, türkische Kebabs und indische Currys. Im Jahr 2022 betrug die Zahl der Auswanderer im Land 13,5 Millionen. Dieser Trend wurde durch die zunehmende Zahl von Auswanderern, die in Saudi-Arabien leben und arbeiten, sowie durch die Bemühungen der Regierung, den Tourismus zu fördern und die Wirtschaft zu diversifizieren, vorangetrieben.

- Das Segment Cafés und Bars ist das am schnellsten wachsende Segment der Gastronomiebranche und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 11,74 % nach Wert verzeichnen. Das Wachstum von Cafés und Kneipen geht mit dem Aufkommen von Coworking Spaces und Fernarbeit einher. Da immer mehr Menschen von zu Hause aus arbeiten oder freiberuflich tätig sind, steigt die Nachfrage nach Räumen, in denen Menschen zusammenkommen, arbeiten, Kontakte knüpfen und Kontakte knüpfen können. Mehr als 40 % der über 8.800 Markencafés im Nahen Osten befinden sich in Saudi-Arabien. Es wird erwartet, dass die Beliebtheit von Cafés und Pubs in Saudi-Arabien in den kommenden Jahren zunehmen wird, da sich das Land weiter entwickelt und jüngere Generationen weiterhin neue soziale Normen und Erfahrungen annehmen.

| Cafés und Bars | Nach Küche | Cafés |

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Cafés |

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen