Marktanalyse für Rechenzentrums-Racks in Saudi-Arabien

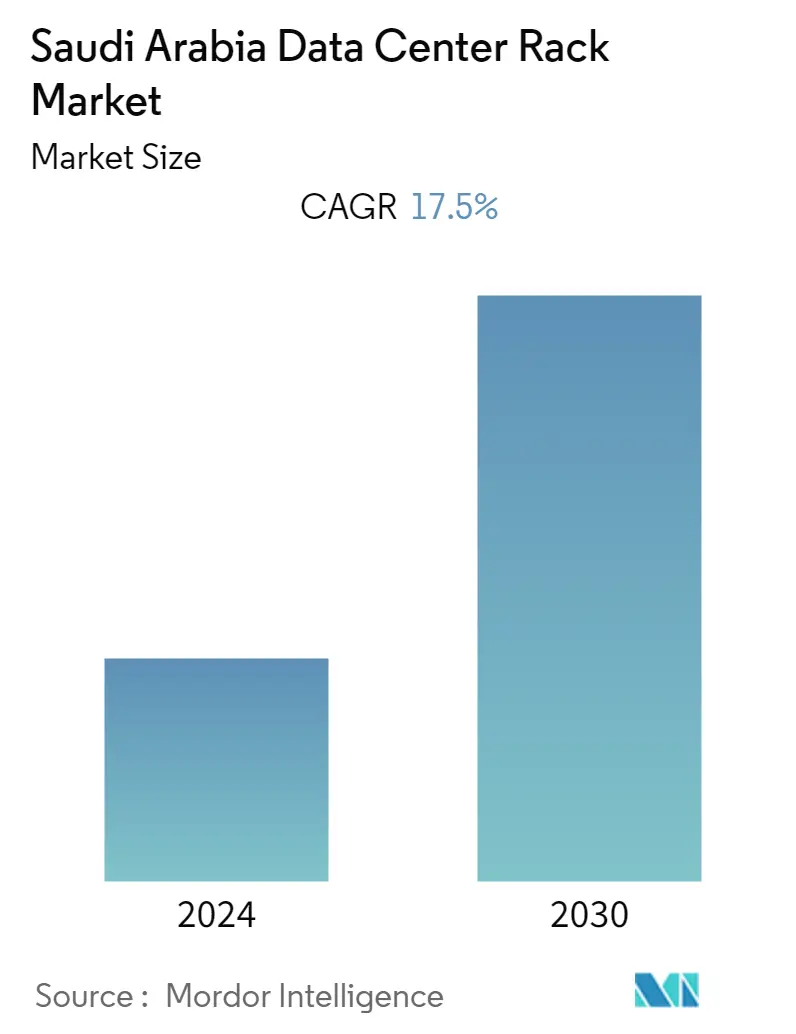

Der Markt für Rechenzentrums-Racks in Saudi-Arabien erreichte im Vorjahr ein Volumen von 64.803 und wird im Prognosezeitraum voraussichtlich eine CAGR von 17,5 % verzeichnen. Die steigende Nachfrage nach Cloud Computing bei KMU, staatliche Vorschriften für die lokale Datensicherheit und wachsende Investitionen inländischer Akteure sind einige der Hauptfaktoren, die die Nachfrage nach Rechenzentren in dem Land/der Region antreiben.

- Im Bau befindliche IT-Belastbarkeit Die kommende IT-Belastbarkeit des saudi-arabischen Rechenzentrumsmarktes wird bis 2029 voraussichtlich 855 MW erreichen.

- Im Bau befindliche Doppelbodenfläche Es wird erwartet, dass der Bau von Doppelbodenflächen im Land bis 2029 auf 3,4 Millionen Quadratfuß steigen wird.

- Geplante Racks Die Gesamtzahl der zu installierenden Racks des Landes wird bis 2029 voraussichtlich über 170.000 Einheiten erreichen. Es wird erwartet, dass Riad bis 2029 die maximale Anzahl von Racks beherbergen wird.

- Geplante Seekabel Es gibt fast 5 Seekabelsysteme, die Saudi-Arabien verbinden, und viele befinden sich im Bau. Ein solches Seekabel, das voraussichtlich im Jahr 2023 in Betrieb genommen wird, ist die Etihad Etisalat Company (Mobily), die ihre Beteiligung am Konsortium Southeast Asia - Middle East - Western Europe 6 (SEA-ME-WE 6) angekündigt hat, das ein 19.200 km langes neues Seekabelsystem bauen wird, das das Königreich Saudi-Arabien verbindet.

Markttrends für Rechenzentrums-Racks in Saudi-Arabien

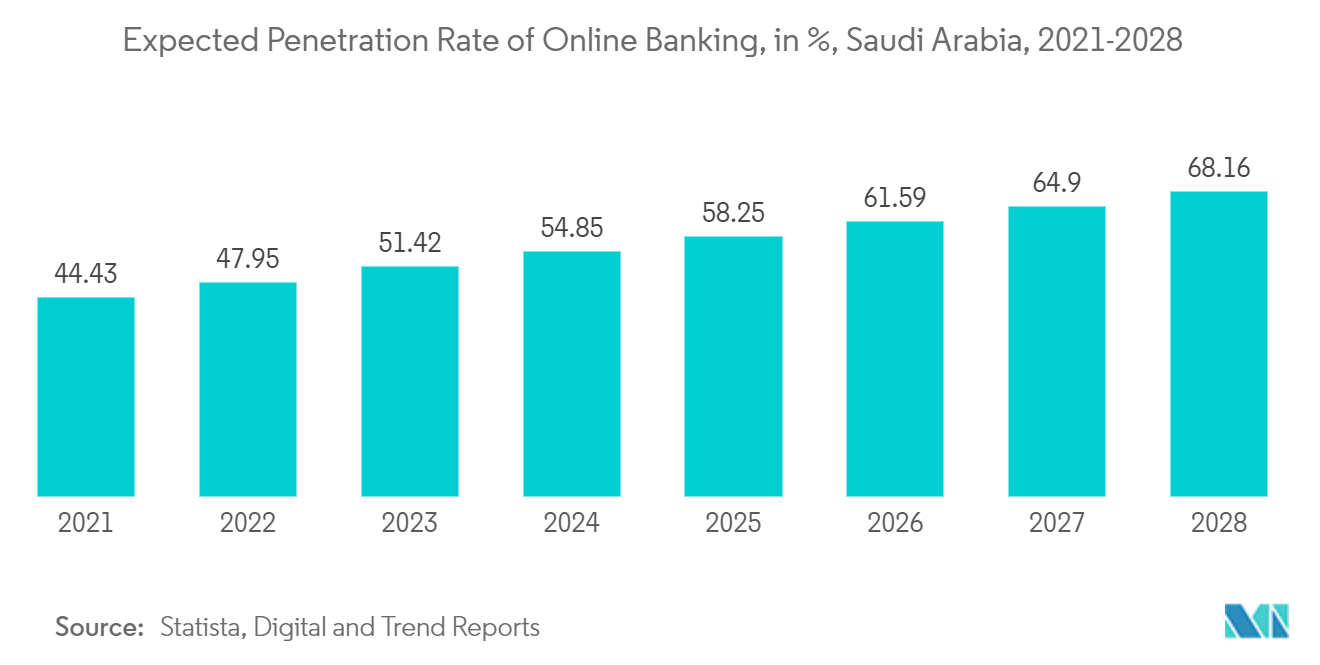

BFSI hält großen Marktanteil

- Die saudi-arabischen Banken dürften auch im Jahr 2023 auf einem profitablen Weg bleiben, wobei die Unternehmenskredite das Kreditwachstum in diesem Sektor weiter vorantreiben werden. Die saudische Zentralbank (SAMA) setzt sich seit dem Start des saudi-arabischen Programms zur Entwicklung des Finanzsektors, einer der Säulen der Vision 2030, im Jahr 2017 für Innovation und Entwicklung im Finanzsektor ein.

- Der Schritt in Richtung Digitalisierung zeigte sich am deutlichsten in der Lizenzvergabe an die beiden ersten vollständig digitalen Banken in Saudi-Arabien im Jahr 2020. Der Schritt beinhaltete die Umbenennung von STC Pay von Saudi Telecom in STC Bank mit einem Kapital von 2,5 Mrd. SAR (670 Mio. USD) und die Saudi Digital Bank (SDB) mit einem Kapital von 1,5 Mrd. SAR (40 Mio. USD). Diese neuen Lizenzen verkörpern den Wunsch des Landes, ein Finanzzentrum zu werden und die Effizienz und Durchdringung seines Bankensystems zu erhöhen.

- Saudi-Arabien hat seit 2021 drei Unternehmen lizenziert. Die STC Bank, die acht Millionen Privatkunden und mehr als 120.000 Händler in ihrem Netzwerk hat, stellt derzeit alle ihre Aktivitäten und Funktionen von einer E-Wallet auf eine digitale Bank um.

- Darüber hinaus hat die Buy-Now-Pay-Later-Strategie es den Verbrauchern ermöglicht, auf Online-Einkäufe umzusteigen. Zum Beispiel bevorzugen 10 % der saudi-arabischen Verbraucher die BNPL-Zahlungsoption für Online-Einkäufe. Darüber hinaus begann die Saudi Arabian Monetary Authority (SAMA) im Februar 2019 mit der Entwicklung einer regulatorischen Sandbox-Umgebung, um Fintech-Startups im Land zu testen. Darüber hinaus hat MCIT ein Innovationszentrum eingerichtet, das als technologischer Inkubator dienen, private und staatliche Partnerschaften anziehen und Geschäftsinhaber mit allen relevanten Akteuren des saudischen Startup-Ökosystems verbinden soll.

- Die Banken in Saudi-Arabien beabsichtigen, in den nächsten Jahren viel Geld für die Digitalisierung auszugeben. Das Financial Sector Development Program (FSDP), das darauf abzielt, einen starken Finanzdienstleistungssektor in Saudi-Arabien zu schaffen, der sowohl modern als auch innovativ ist, ist eine weitere Möglichkeit, wie die Regierung den Fintech-Sektor unterstützt. In diesem Zusammenhang will das Land die Zahl der derzeit bestehenden Fintech-Unternehmen bis 2025 verdreifachen (von 82 auf 230) und innerhalb der nächsten drei Jahre 70 % aller Finanztransaktionen auf digital umstellen.

- Insgesamt wird erwartet, dass die Nachfrage nach Rechenzentrums-Racks mit zunehmenden Rechenzentrumsdiensten infolge der zunehmenden Digitalisierung im Finanzsektor steigen wird.

Full Rack wird voraussichtlich deutlich wachsen

- In Saudi-Arabien hat der Bedarf an Datenspeicherung aufgrund der Zunahme der Anzahl von Rechenzentren und der Präferenz für Hyperscale- und Großhandelsrechenzentren im Land zu einem zunehmenden Bedarf an der Installation von vollen Racks geführt.

- Es wird erwartet, dass Saudi-Arabien Investitionen von bis zu 18 Milliarden US-Dollar für den Bau großer Rechenzentren im gesamten Königreich tätigen wird. Aufgrund der zunehmenden Digitalisierung des Landes und erheblicher ausländischer Direktinvestitionen wird die Nachfrage nach Tier-4-Infrastruktur steigen, was zu einer Nachfrage nach vollen Racks führt.

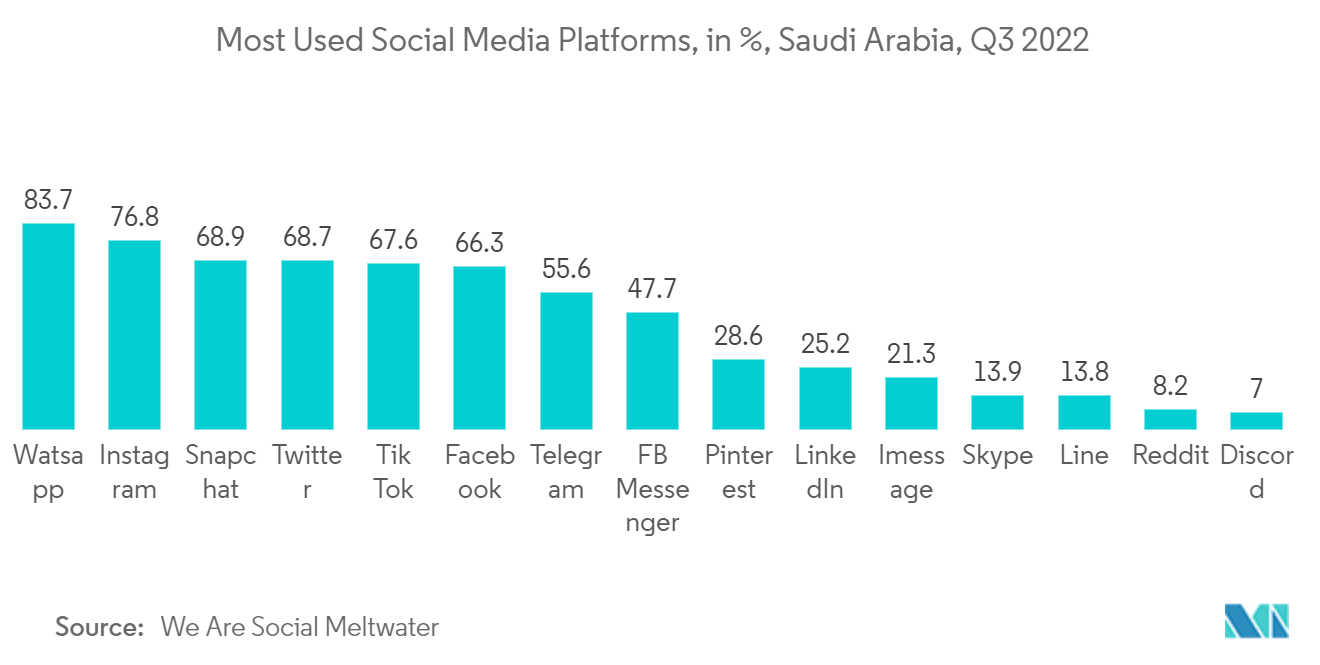

- Cloud Computing, Softwareplattformen, soziale Medien und die Bereitstellung von Inhalten sind einige der Haupttreiber, die sich direkt auf die Expansion von Hyperscale-Rechenzentren auswirken. Mit über 29,5 Millionen Nutzern im Jahr 2022 hat sich Social Media zu einem mächtigen Instrument entwickelt, das große Datenmengen in Form von Blogs, Tweets, Updates, Fotos und Videos generiert.

- Die schnelle Einführung von Public-Cloud-basierter Technologie wird dazu beitragen, den digitalen Wandel des Landes zu beschleunigen und gleichzeitig Berge von Daten zu schützen. Mit verlockenden Investitionen von Cloud-Anbietern wie Google und Oracle hat das Rechenzentrumsgeschäft an Fahrt aufgenommen. So wird Oracle beispielsweise mit NEOM Tech & Digital Holding Co. als erstem Mieter im Hyperscale-Rechenzentrum von NEOM zusammenarbeiten, um die Saudi Vision 2030 zu erfüllen. Das Rechenzentrum wird Oracle Cloud Infrastructure (OCI) beherbergen, das eine leistungsstarke, belastbare Plattform für Cloud-Services bieten würde.

- Saudi-Arabien befindet sich in einer erstklassigen Position, um sowohl sein allgemeines als auch sein IKT-fokussiertes Start-up-Ökosystem auszubauen. Mit über 96 % der Saudis, die Smartphones besitzen, bildet die junge, technologisch versierte Bevölkerung des Landes einen beträchtlichen lokalen digitalen Kundenstamm. Es wird erwartet, dass der oben genannte Faktor die Nachfrage nach vollen Racks erhöhen wird.

Überblick über die Rechenzentrums-Rack-Branche in Saudi-Arabien

Der Markt für Rechenzentrums-Racks in Saudi-Arabien ist ziemlich fragmentiert und hat in den letzten Jahren einen Wettbewerbsvorteil erlangt. Nur wenige große Akteure wie Dell Technologies Inc., Eaton Corporation Plc. und Hewlett Packard Enterprise Co. dominieren derzeit den Markt. Diese großen Akteure mit einem bedeutenden Marktanteil konzentrieren sich auf die Erweiterung ihres Kundenstamms in der gesamten Region. Diese Unternehmen nutzen strategische Kooperationsinitiativen und Innovationen, um ihren Marktanteil und ihre Rentabilität zu steigern.

Im Oktober 2022 kündigte Eaton die Einführung seiner Open Compute Project (OCP) Open Rack v3 (ORV3)-kompatiblen Lösungen an. Es wurde speziell entwickelt und vorkonfiguriert und konzentriert sich auf die effiziente und skalierbare Bereitstellung kritischer Stromversorgung für ihre Rechenzentren, die ORV3-Racks bereitstellen möchten. Das Rack wird weltweit vertrieben, auch in Saudi-Arabien.

Marktführer für Rechenzentrums-Racks in Saudi-Arabien

-

Dell Technologies Inc.

-

Eaton Corporation Plc

-

Norden Communication

-

Hewlett Packard Enterprise Co.

-

Legrand SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Rechenzentrums-Racks in Saudi-Arabien

- August 2023 Oracle kündigte sein Angebot eines Oracle Cloud-Systems mit einem Rack an, bei dem Kunden On-Premise in ihren eigenen Rechenzentren bereitstellen können. Das System ist in einer 42U-Rack-Konfiguration erhältlich und wiegt je nach Konfiguration zwischen 1.230 lbs (559 kg) und 1.752 lbs (796 kg).

- Mai 2022 Legrand bringt eine neue Nexpand-Serie von Rechenzentrumsschränken auf den Markt. Der neue Schrank wurde aus umweltfreundlichem Material gebaut und bietet ein Luftstrommanagement. Die Türen hatten elektronische manipulationssichere Schlösser und ein sicheres Kabelmanagement.

Segmentierung der Rechenzentrums-Rack-Branche in Saudi-Arabien

Ein Rechenzentrums-Rack ist ein physisches Gehäuse, das in der Regel aus einem elektronischen Rahmen mit Stahlgehäuse besteht. Es ist für die Unterbringung von Servern, Netzwerk- und Kommunikationsgeräten, Kabeln und anderen Computerperipheriegeräten im Rechenzentrum konzipiert.

Der Markt für Rechenzentrums-Racks in Saudi-Arabien ist nach Rack-Typ (Open Frame, Closed Frame), Rack-Größe (Quarter Rack, Half Rack, Full Rack) und Endbenutzer (IT & Telekommunikation, BFSI, Regierung sowie Medien und Unterhaltung) unterteilt. Die Marktgrößen und Prognosen werden in Bezug auf Volumen (Einheiten) für alle oben genannten Segmente bereitgestellt.

| Viertel-Rack |

| Halbes Rack |

| Volles Rack |

| IT und Telekommunikation |

| BFSI |

| Regierung |

| Medien & Unterhaltung |

| Andere Endbenutzer |

| Rackgröße | Viertel-Rack |

| Halbes Rack | |

| Volles Rack | |

| Endbenutzer | IT und Telekommunikation |

| BFSI | |

| Regierung | |

| Medien & Unterhaltung | |

| Andere Endbenutzer |

Häufig gestellte Fragen

Wie groß ist der aktuelle Markt für Rechenzentrums-Racks in Saudi-Arabien?

Der Markt für Rechenzentrums-Racks in Saudi-Arabien wird im Prognosezeitraum (2024-2030) voraussichtlich eine CAGR von 17,5 % verzeichnen

Wer sind die Hauptakteure auf dem Markt für Rechenzentrums-Racks in Saudi-Arabien?

Dell Technologies Inc., Eaton Corporation Plc, Norden Communication, Hewlett Packard Enterprise Co., Legrand SA sind die wichtigsten Unternehmen, die auf dem saudi-arabischen Rechenzentrums-Rack-Markt tätig sind.

Welche Jahre deckt dieser Markt für Rechenzentrums-Racks in Saudi-Arabien ab?

Der Bericht deckt die historische Marktgröße des Marktes für Rechenzentrums-Racks in Saudi-Arabien für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Marktgröße für Rechenzentrums-Racks in Saudi-Arabien für Jahre 2024, 2025, 2026, 2027, 2028, 2029 und 2030.

Seite zuletzt aktualisiert am:

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Rechenzentrumsracks in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des Rechenzentrums-Racks in Saudi-Arabien enthält einen Marktprognoseausblick für 2024 bis 2030 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.