Saudi-Arabien C4ISR-Marktanalyse

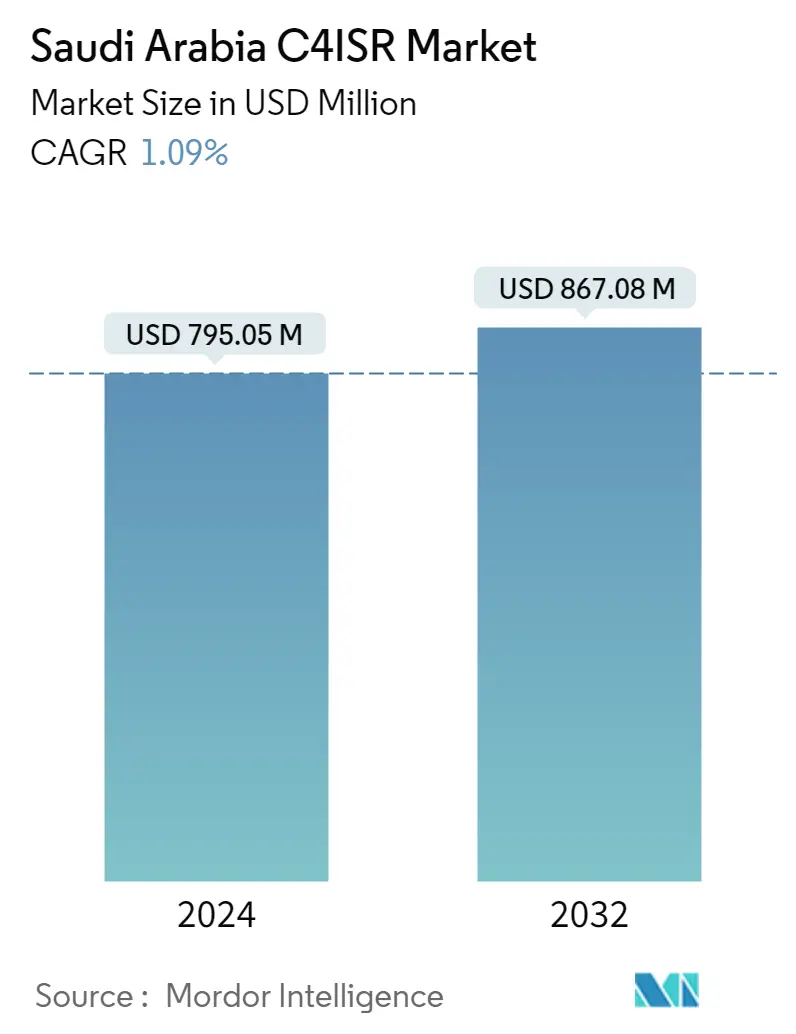

Die Größe des C4ISR-Marktes in Saudi-Arabien wird im Jahr 2024 auf 795,05 Millionen US-Dollar geschätzt und soll bis 2032 867,08 Millionen US-Dollar erreichen, was einem jährlichen Wachstum von 1,09 % im Prognosezeitraum (2024–2032) entspricht.

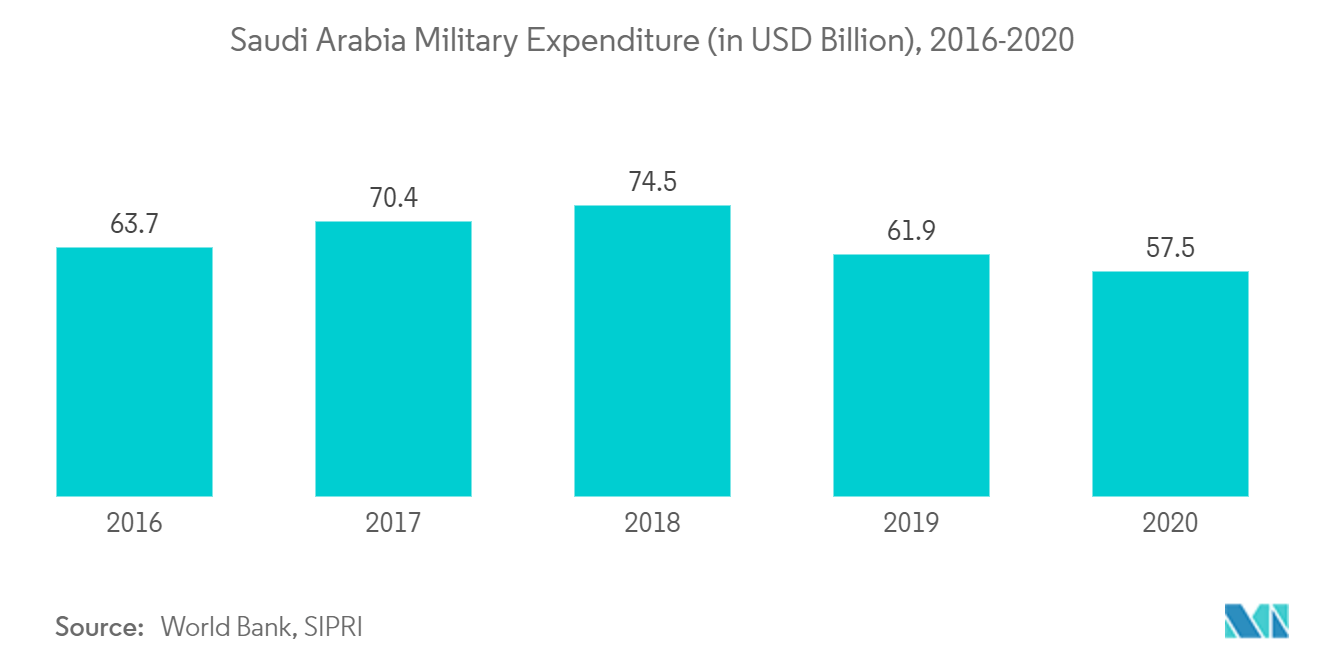

Im letzten Jahrzehnt lag Saudi-Arabien hinsichtlich der Gesamtausgaben für Verteidigung und der Ausgaben für Rüstungsimporte stets unter den Top 10. Allerdings begann Saudi-Arabien bereits vor dem Ausbruch von COVID-19, seine Verteidigungsausgaben zu reduzieren. Dies kann auf verschiedene Faktoren zurückgeführt werden, wie den Rückgang der Öleinnahmen und die verstärkte Konzentration der Regierung auf nichtmilitärische Sektoren wie das Gesundheitswesen und die soziale Entwicklung. Es wird erwartet, dass das Land seine Verteidigungsausgaben in den kommenden Jahren weiter reduzieren wird. Dem SIPRI-Bericht zufolge plant Saudi-Arabien, im Jahr 2021 55,6 Milliarden US-Dollar für sein Militär auszugeben, was einem Rückgang von rund 3 % gegenüber dem Verteidigungshaushalt 2020 von 57,5 Milliarden US-Dollar entspricht. Es wird erwartet, dass die Reduzierung der Verteidigungsausgaben das Wachstum des C4ISR-Marktes im Prognosezeitraum gefährden wird.

Dennoch gehören die Verteidigungsausgaben des Landes zu den höchsten der Welt, was es dem Land ermöglicht, sich auf sein Ziel der Modernisierung der militärischen Fähigkeiten zu konzentrieren. Faktoren wie wachsende Bedrohungen durch Gegner, zunehmende territoriale Spannungen und wachsende Risiken durch asymmetrische Kriegsführung in der Region veranlassen das Militär, seine Fähigkeiten zum Datenaustausch auf dem Schlachtfeld zu verbessern.

Es wird zunehmend Wert darauf gelegt, verstärkt in die Integration fortschrittlicher Technologien wie maschinelles Lernen und künstliche Intelligenz in C4ISR-Lösungen zu investieren, um die Effizienz und das Situationsbewusstsein des Militärpersonals zu verbessern. Saudi-Arabien hat Daten und künstliche Intelligenz zu zentralen Schwerpunkten seiner Saudi Vision 2030 gemacht, die das Marktwachstum in den kommenden Jahren ankurbeln soll.

Saudi-Arabien C4ISR-Markttrends

Saudi Vision 2030 soll das Marktwachstum ankurbeln

Trotz der enormen Verteidigungsausgaben hinkt Saudi-Arabien bei der Entwicklung seiner lokalen Verteidigungsindustrie hinterher. Als Teil der Vision 2030 kündigte Saudi-Arabien im Februar 2021 seinen Plan an, im Laufe des Jahrzehnts mehr als 20 Milliarden US-Dollar in seine heimische Militärindustrie zu investieren, als Teil aggressiver Pläne zur Ankurbelung der lokalen Verteidigungsindustrie. Bis 2030 will das Land die militärischen FE-Ausgaben von 0,2 % der gesamten Rüstungsausgaben auf rund 4 % steigern. Die saudische Regierung unterstützte die Gründung der General Authority of Military Industries (GAMI) und der Saudi Arabian Military Industries (SAMI), um die nationalen militärischen Produktionskapazitäten zu entwickeln.

Im Juli 2022 gab die saudi-arabische Regierung bekannt, dass sie über rund 76 Investitionsmöglichkeiten in sechs verschiedenen Bereichen der Militär- und Verteidigungsindustrie verfügt. Andererseits zielt die Nationale Strategie für Daten und künstliche Intelligenz der saudischen Daten- und KI-Behörde darauf ab, das Land bis 2030 zu einem globalen KI-Führer zu machen. Es wird erwartet, dass dies in den nächsten Jahren die Integration solcher neuer Technologien in C4ISR-Systeme im Land vorantreiben wird kommen.

Darüber hinaus genehmigten die Vereinigten Staaten im August 2022 den Verkauf von Patriot MIM-104E Guidance Enhanced Missile-Tactical Ballistic Missiles und zugehöriger Ausrüstung an Saudi-Arabien. Das Land schlug vor, 300 Patriot MIM-104Es, Testausrüstung, Reichweiten- und Testprogramme sowie andere Ausrüstung zu kaufen. Die Programmkosten beliefen sich auf 3,05 Milliarden US-Dollar. Daher treiben wachsende Investitionen in die Verbesserung der Verteidigungsfähigkeiten und die Beschaffung fortschrittlicher Waffen das Wachstum des Marktes voran.

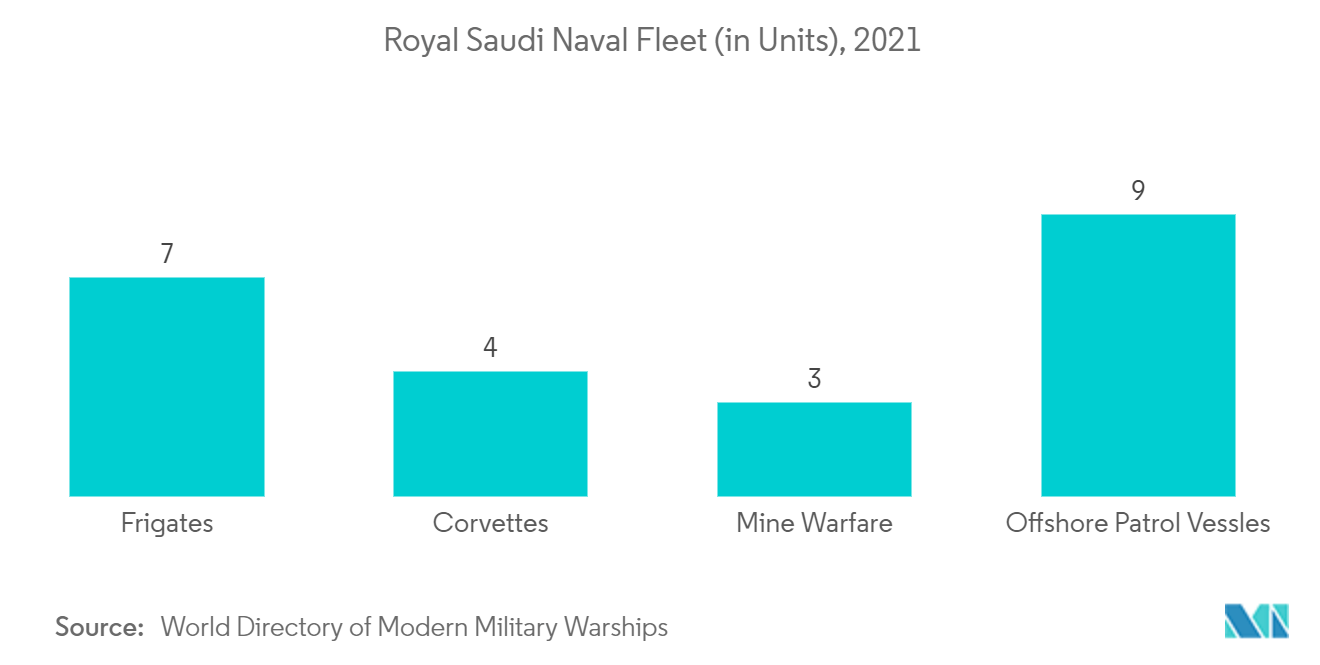

Steigende Ausgaben für Initiativen zur Modernisierung der Marine würden das Marktwachstum vorantreiben

Im Laufe der Jahre begann Saudi-Arabien, sich auf die Modernisierung seiner relativ kleinen und veralteten Marine zu konzentrieren. Das Land arbeitet derzeit an einem riesigen Modernisierungsprojekt für die Streitkräfte, das sich auf die Royal Saudi Naval Forces (RSNF) konzentriert, denen früher weniger Aufmerksamkeit geschenkt wurde als der Luftwaffe oder der Armee. Das Programm des Saudi Naval Expansion Program (SNEP II) konzentriert sich speziell auf die Modernisierung der alternden östlichen Marineflotte. Die RSNF beschafft Marineschiffe, Starrflügler, Hubschrauber und unbemannte Luftfahrzeuge (UAVs), die im Rahmen des Programms mit fortschrittlichen Datenaustausch- und Situationsbewusstseinsfunktionen ausgestattet werden. Es wird erwartet, dass die Beschaffung solcher Plattformen eine erhebliche Nachfrage nach entsprechenden C4ISR-Systemen generieren wird.

Andererseits hat das Land 18 Milliarden US-Dollar für das umfassend geplante C4I-Kommando-, Kontroll- und Geheimdienstnetzwerk der Royal Saudi Navy bereitgestellt. Dieses Projekt umfasst groß angelegte Anlagen sowie Hardware- und Software-Upgrades zur Unterstützung der Seestreitkräfte, einschließlich der kleinen Marine- und Spezialkriegskontingente des Landes. Darüber hinaus wird erwartet, dass die Beschaffung neuer Marineschiffe die Nachfrage nach seegestützten C4ISR-Systemen erhöhen wird.

Im Dezember 2021 startete Navantia die fünfte und letzte Korvette, die für die Royal Saudi Naval Forces (RSNF) gebaut wird, mit dem Namen Unayzah. Die Arbeiten an der Korvette werden voraussichtlich bis Ende 2023 abgeschlossen sein. Das Design der Korvetten entspricht der neuesten Generation und maximiert die Beteiligung von Navantia durch die Integration seiner Produkte wie dem CATIZ-Kampfsystem, dem integrierten Kommunikationssystem HERMES, die DORNA-Schussrichtung, das integrierte Plattformkontrollsystem und die integrierte MINERVA-Brücke. Die Korvette ist für die Durchführung von Oberflächenkriegsführung (ASuW), elektronischer Kriegsführung, Seeschutz, Informationsbeschaffung, Suche und Rettung (SAR), humanitärer Hilfe, Kontrolle der Meeresverschmutzung sowie zur Bekämpfung von Schmuggel, Drogenhandel und illegaler Einwanderung konzipiert. Es wird erwartet, dass solche Beschaffungen das Wachstum des Seesegments im Prognosezeitraum vorantreiben werden.

Überblick über die C4ISR-Branche in Saudi-Arabien

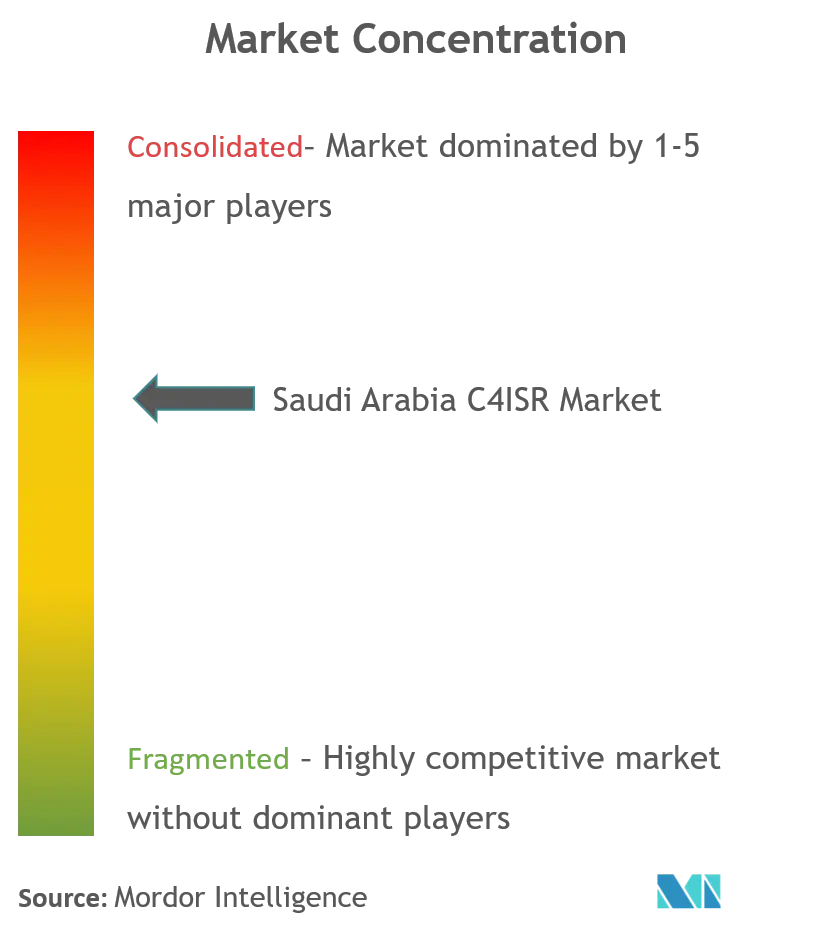

Der saudi-arabische C4ISR-Markt ist konsolidiert und durch einige wenige Akteure geprägt, die verschiedene C4ISR-Systeme anbieten. Zu den führenden Akteuren auf dem saudi-arabischen C4ISR-Markt gehören Saudi Arabian Military Industries, General Dynamics IST Arabia (General Dynamics Corporation), Lockheed Martin Corporation, Raytheon Technologies Corporation und L3Harris Technologies Inc. Mit wachsendem Fokus auf die Lokalisierung der Verteidigung Industrie wird vom Land erwartet, dass es in die Fähigkeitserweiterung der lokalen Akteure investiert. Dies dürfte das Wachstum des lokalen Players Saudi Arabian Military Industries (SAMI) ankurbeln.

Darüber hinaus hat SAMI seine Präsenz auf dem C4ISR-Markt durch die Übernahme der Advanced Electronics Company im Jahr 2021 verstärkt, was den größten jemals in Saudi-Arabien abgeschlossenen Deal für die Militärindustrie darstellt. Andererseits formulieren ausländische Akteure neue Strategien, um ihre Präsenz im Land auszubauen und neue Aufträge von den Streitkräften zu erhalten. Diese Marktteilnehmer bilden aktiv Joint Ventures und Partnerschaften mit lokalen Herstellern, um ihre Präsenz im Land auszubauen. Zusätzlich zu solchen Plänen werden voraussichtlich auch Investitionen in Forschung und Entwicklung für die Entwicklung von C4ISR-Systemen, die in Technologien wie KI und Quantennetzwerke integriert sind, den Unternehmen dabei helfen, ihren Marktanteil im Prognosezeitraum zu erhöhen.

Saudi-Arabien C4ISR-Marktführer

-

Saudi Arabian Military Industries

-

General Dynamics IS&T Arabia (General Dynamics Corporation)

-

Lockheed Martin Corporation

-

Raytheon Technologies Corporation

-

L3Harris Technologies Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Saudi-Arabien C4ISR-Marktnachrichten

September 2022 Das Königreich Saudi-Arabien (KSA) unterzeichnete einen Vertrag mit der MARSS Group, einem Unternehmen, das Überwachungssysteme herstellt, über die Beschaffung von 50 RADiRguard-Einheiten. Das RADiRguard-System ist eine solarbetriebene Überwachungslösung mit künstlicher Intelligenz (KI), die CCTV, Infrarot (IR), dreidirektionales Kurzstreckenradar und ein Hochfrequenzüberwachungssystem umfasst.

März 2022 Das saudische Verteidigungsministerium kündigt fünf Verträge mit der Saudi Arabian Military Industries (SAMI) an. Zwei davon wurden von den Royal Saudi Land Forces (RSLF) und drei von den Royal Saudi Naval Forces (RSNF) geschlossen. Zu den Verträgen gehört ein Vertrag mit SAMI im Wert von 6 Milliarden SAR (1,6 Milliarden US-Dollar) über die Bereitstellung fortschrittlicher Kommunikations- und Seesysteme.

Saudi-Arabien C4ISR-Branchensegmentierung

C4ISR (Command, Control, Communications, Computer, Intelligence, Surveillance, and Reconnaissance) bezieht sich auf Systeme, Verfahren und Techniken, die zum Sammeln und Verbreiten von Informationen auf dem Schlachtfeld verwendet werden. Der saudi-arabische C4ISR-Markt ist nach der Plattform segmentiert. Je nach Plattform ist der Markt in Luft, Land, See und Weltraum unterteilt. Die Marktgröße und Prognosen wurden im Wert (in Mio. USD) angegeben.

| Luft |

| Land |

| Meer |

| Raum |

| Plattform | Luft |

| Land | |

| Meer | |

| Raum |

Häufig gestellte Fragen zur C4ISR-Marktforschung in Saudi-Arabien

Wie groß ist der C4ISR-Markt in Saudi-Arabien?

Es wird erwartet, dass die Größe des C4ISR-Marktes in Saudi-Arabien im Jahr 2024 795,05 Millionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 1,09 % bis 2032 auf 867,08 Millionen US-Dollar wachsen wird.

Wie groß ist der C4ISR-Markt in Saudi-Arabien derzeit?

Im Jahr 2024 wird die Größe des C4ISR-Marktes in Saudi-Arabien voraussichtlich 795,05 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem C4ISR-Markt in Saudi-Arabien?

Saudi Arabian Military Industries, General Dynamics IS&T Arabia (General Dynamics Corporation), Lockheed Martin Corporation, Raytheon Technologies Corporation, L3Harris Technologies Inc. sind die wichtigsten Unternehmen, die auf dem C4ISR-Markt in Saudi-Arabien tätig sind.

Welche Jahre deckt dieser C4ISR-Markt in Saudi-Arabien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des C4ISR-Marktes in Saudi-Arabien auf 786,48 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Saudi-Arabien C4ISR-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Saudi-Arabien C4ISR-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028, 2029, 2030 , 2031 und 2032.

Seite zuletzt aktualisiert am:

Saudi-Arabien C4ISR-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von C4ISR in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die C4ISR-Analyse für Saudi-Arabien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.