Marktanalyse für Satellitenkommunikation im Verteidigungssektor

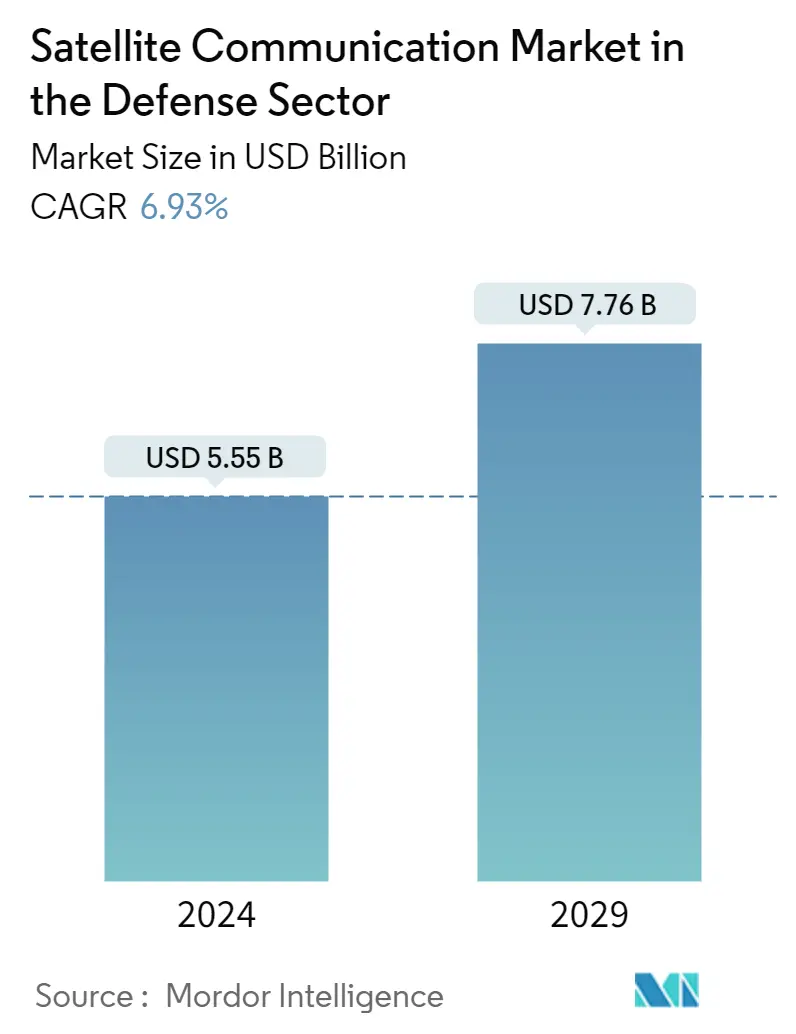

Der Markt für Satellitenkommunikation im Verteidigungsbereich wird voraussichtlich von 5,55 Milliarden US-Dollar im Jahr 2024 auf 7,76 Milliarden US-Dollar im Jahr 2029 wachsen, was einer durchschnittlichen jährlichen Wachstumsrate von 6,93 % im Prognosezeitraum (2024–2029) entspricht.

- Satellitenkommunikation wird für eine Vielzahl von Anwendungen in der Verteidigungsindustrie, zur Erweiterung der Breitbandabdeckung, zum Aufbau von 5G-Kommunikationssystemen, zur Integration und Konvergenz verschiedener drahtgebundener und drahtloser Technologien, zur Erdbeobachtung, Verteidigung und Sicherheit sowie für Überwachungsanwendungen genutzt.

- Der Bedarf an Breitbandkommunikation wächst rasant und ist nicht auf eine einzelne Region beschränkt. Konnektivitätsanforderungen für Benutzer an Bord von Flugzeugen, Schiffen und Fahrzeugen, die an festen Orten und in Bewegung arbeiten, sind Beispiele für einen solchen Bedarf. Diese drei Plattformen benötigen eine ständige Konnektivität entlang ihrer Reiserouten, die häufig durch unterversorgte Teile von Großstädten und dünn besiedelte Gebiete führen. Es wird erwartet, dass solche Entwicklungen die Expansion des Marktes ankurbeln werden.

- Nach Angaben der Satellite Industry Association (SIA) sind die Einnahmen aus Bodenausrüstung aufgrund der Ausweitung der GNSS-Märkte und Netzwerkausrüstung erheblich gestiegen, während die Investitionen und Ressourcen der Kunden in Ausrüstung gleich geblieben sind oder leicht zurückgegangen sind, was darauf hindeutet, dass die mobile Satellitenkommunikation (MOST) zunehmen wird ein grundlegender Wachstumspunkt des untersuchten Gesamtmarktes.

- Cybersicherheit ist zu einem wichtigen Problem bei der Satellitenkommunikation geworden, da der gesamte Prozess des Starts eines Satelliten zur Datenübertragung hochsensibel ist. Darüber hinaus liegt die Herausforderung in den negativen Auswirkungen, die solche Cybersicherheitsbedrohungen möglicherweise haben können, da die Schwachstellen geschäftskritisch sind. Zu den geschäftskritischen Schwachstellen, die Cybersicherheitsbedrohungen ausgesetzt sind, gehören die Startsysteme, die Kommunikation, die Telemetrie, die Verfolgung und Führung sowie der Abschluss der Mission. Die übermäßige Abhängigkeit der Satellitenkommunikation von sicheren Cyberfähigkeiten während der gesamten Lebensdauer des Satelliten stellt ein ernstes Problem dar und behindert somit ihre Einführung.

- Während der Pandemie sind Kommunikationssatelliten zu beobachten, die wichtige Dienste für neu eingesetzte Feldlazarette leisten. Mehreren Menschen wurde während der COVID-19-Krise von der Verteidigung und dem Militär geholfen. Satelliten stellten auch Kommunikationsdienste bereit, um die Geschäftskontinuität sicherzustellen, was vor allem bei Selbstbedienungstankstellen, Kredit-/Debitkartenautorisierungen für Einzelhandels-POS und der Bestandsverwaltung zum Einsatz kam.

Markttrends für Satellitenkommunikation im Verteidigungssektor

Fernerkundung soll den Markt vorantreiben

- Die Fernerkundung unterstützt Verteidigung, Militär und Luft- und Raumfahrt bei der Bereitstellung vieler Arten von Daten. Um zu verhindern, dass ein Schiff beim Aufprall auf einen Eisberg sinkt, nutzen navigierende Schiffe Fernerkundungstechnologien wie Windwelleninformationen, Routenanalyse, Schiffsnähe und GPS. Viele Satelliten umkreisen täglich die Erde und sammeln Daten, die bei der Lokalisierung verlorener oder zerstörter Flugzeuge hilfreich sein können.

- Seit Jahrtausenden wird die Fernerkundung als Überwachungsmethode eingesetzt. Vor dem Ersten Weltkrieg wurden Fernsensoren eingesetzt, indem man sie mit Heißluftballons verband und diese über Zielstädte flog. Die Fernerkundung wird von spezialisierten Satelliten mit vielfältigen Fähigkeiten durchgeführt. Optische Satelliten, Radarbildsatelliten, Ultraviolett- und Infrarotbildsatelliten sowie signalabfangende Kommunikationssatelliten sind nur einige Beispiele.

- Die Fernerkundung bietet erhebliche Vorteile gegenüber herkömmlichen Formen der Überwachung, da sie hochauflösende Bilder von Lichtwellenlängen außerhalb des sichtbaren Lichts liefern kann. Diese Daten können auch genutzt werden, um feindliche Truppenbewegungen zu verfolgen, strategische Entscheidungen zu treffen und taktische Bedrohungen einzuschätzen.

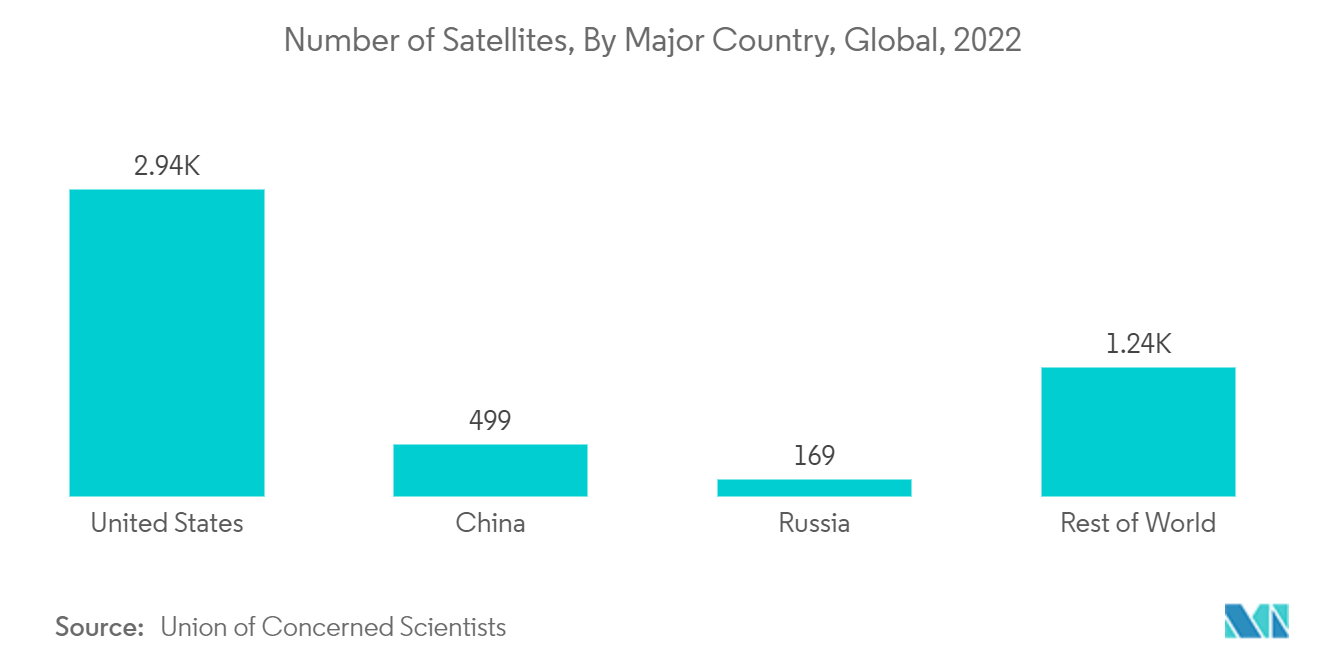

- Aufgrund des schnellen Wachstums von Wissenschaft und Technologie und der Abhängigkeit militärischer Aktivitäten davon war das Militär nicht in der Lage, den Bedarf an besserer Verbindung und Bildgebung mit höherer Auflösung durch den Einsatz militäreigener Satellitentechnologien zu decken. Das US-Militär, das größte Militär der Welt, verlässt sich seitdem für militärische Zwecke weitgehend auf kommerzielle Satellitenkapazitäten.

- Darüber hinaus ist der Einsatz von KI in der Satellitenkommunikation für die erdgestützte Überwachung einer der Hauptfaktoren für das Wachstum des Satellitenkommunikationsmarktes im Verteidigungssektor in den nächsten Jahren. Darüber hinaus werden die steigende Nachfrage nach Fernerkundungs- und Überwachungsanwendungen sowie die Pläne der Regierungen, ein Netzwerk von Spionagesatelliten aufzubauen, die Marktnachfrage ankurbeln. Erhöhte Sicherheitsrisiken auf See, erhöhte Investitionen in den Verteidigungssektor und wachsende Besorgnis über politische Instabilität in vielen Teilen der Welt treiben den Markt an.

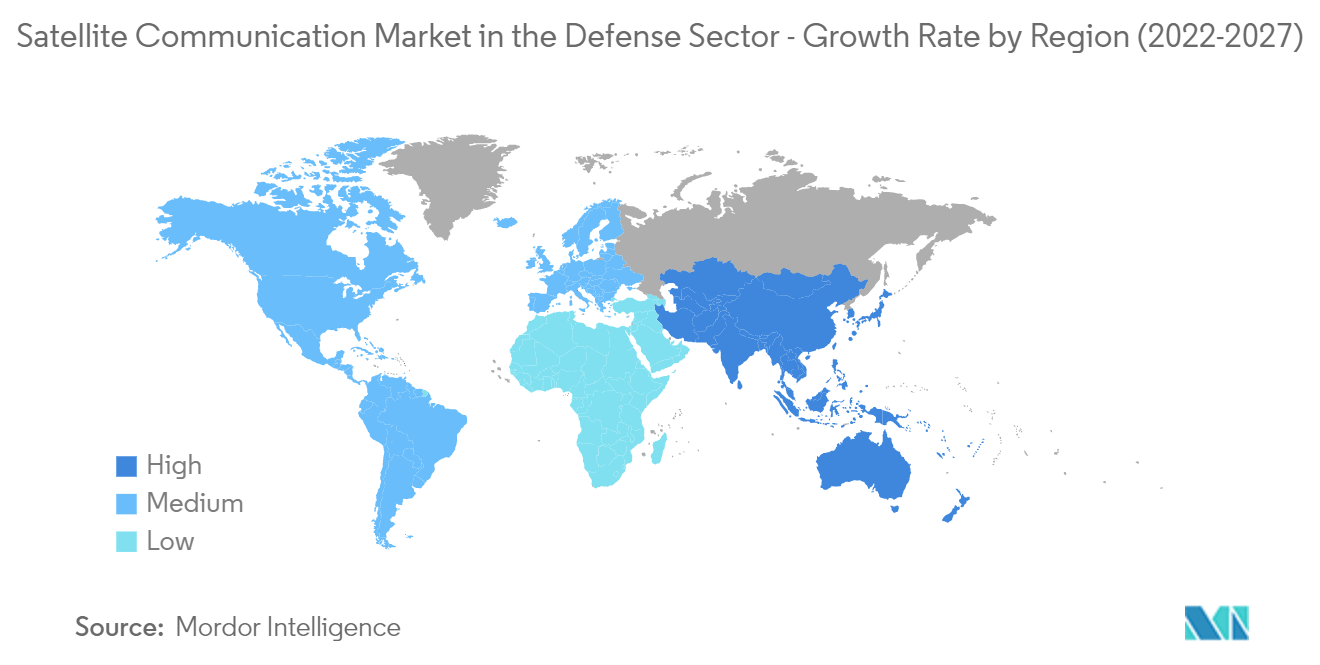

Der asiatisch-pazifische Raum wird voraussichtlich die höchste Wachstumsrate verzeichnen

- Die Region ist Zeuge zahlreicher Innovationen und Investitionen in Forschung und Entwicklung, um die Satellitenkommunikation in Verteidigungsorganisationen zu stärken. Beispielsweise genehmigte die japanische Regierung im Dezember 2021 Verteidigungsausgaben in Höhe von 5,4 Billionen JPY (47,2 Milliarden US-Dollar) für 2022. Die Mittel werden auch für den Kauf neuer Verteidigungsausrüstung verwendet.

- Auch Südkorea baut seine Verteidigungsfähigkeiten konsequent aus. Im April 2022 kündigte die südkoreanische Verteidigungsprogrammverwaltung die Entwicklung von Stealth-Drohnen, Satelliten und anderer militärischer Ausrüstung an, um bevorstehenden Bedrohungen zu begegnen. Dieser Plan ist Teil der politischen Prioritäten des Landes zur Verbesserung seiner Verteidigungs- und Sicherheitskapazitäten. Südkorea hat 266,4 Milliarden KRW (220 Millionen US-Dollar) bereitgestellt, um die Entwicklung neuer Stealth-Drohnen und militärischer Vermögenswerte zu unterstützen.

- Indien beispielsweise ist einer der größten Verbraucher von Satellitenprogrammen und hat in den letzten Jahren erhebliche Fortschritte bei der Ausschöpfung seines vollen Videomarktpotenzials gemacht. Obwohl DTH in Indien äußerst beliebt ist, werden kostengünstige Optionen von Unternehmen wie Reliance JIO zu Konkurrenten im Rundfunkbereich. Nach Angaben der indischen Regulierungsbehörde für Telekommunikation gab es im September 2021 in Indien 68,89 Millionen Abonnenten von DTH-Diensten; Dieses Volumen nimmt jedoch allmählich ab.

- Nach Angaben der IBEF (Indian Brand Equity Foundation) versucht die indische Regierung, die Zahl der Flughäfen zu erhöhen, um dem wachsenden Flugverkehr gerecht zu werden. Indien verfügte im Jahr 2020 über 153 in Betrieb befindliche Flughäfen. Bis zum Geschäftsjahr 2040 plant Indien, die Zahl der in Betrieb befindlichen Flughäfen auf 190 bis 200 zu erhöhen. Darüber hinaus hat die wachsende Nachfrage des Sektors die Zahl der im Einsatz befindlichen Flugzeuge erhöht. Bis 2027 soll die Zahl der Flugzeuge 1.100 erreichen.

- Aufgrund der wachsenden Investitionen in Bordunterhaltung ist der globale Markt für Luftfahrt-Satellitenkommunikation (SATCOM) für einen verbesserten Flugbetrieb und eine verbesserte Konnektivität positioniert. Es wird erwartet, dass Länder wie Indien und China den SATCOM-Markt für die Luftfahrt vorantreiben werden.

Überblick über die Satellitenkommunikationsbranche im Verteidigungssektor

Der Satellitenkommunikationsmarkt besteht aus mehreren globalen und regionalen Akteuren, die aufgrund der Präsenz vieler großer Akteure in einem hart umkämpften Markt um Aufmerksamkeit wetteifern. Der Markt stellt für neue Akteure hohe Eintrittsbarrieren dar und beeinträchtigt die Chancen, Fuß zu fassen. Dieser Markt zeichnet sich durch eine moderate Produktdifferenzierung, eine zunehmende Produktdurchdringung und einen hohen Wettbewerbsdruck aus. Im Allgemeinen wird das Produkt als Hardware angeboten, sodass das Angebot wie ein Teil der Produktdienstleistung aussieht.

- Januar 2022 – Thales Alenia Space, ein Joint Venture zwischen Thales (67 %) und Leonardo (33 %), gab bekannt, dass es einen Vertrag mit LIG Nex1 Co. Ltd, einem südkoreanischen Luft-, Raumfahrt- und Verteidigungsunternehmen, über die Bereitstellung einer fortschrittlichen Technologie unterzeichnet hat Digitaler Prozessor für den Kommunikationssatelliten GEO-KOMPSAT-3. Die Nutzlast des Ka-Band Flexible Broadband Communication System umfasst einen effizienten, vollständig umprogrammierbaren Digitalprozessor, der transparente und regenerative Signalverarbeitung über Digital Channelizer Units (DCU) bzw. On-Board Processing Units (OBPU) kombiniert.

- Januar 2022 – Navis Engineering, ein Hersteller dynamischer Positionierungssysteme, kündigte an, KVH Watch-Dienste anzubieten, um die Fernüberwachung von Geräten zu ermöglichen; Das Unternehmen gab bekannt, dass Navis Engineering, Hersteller von Steuerungssystemen für die dynamische Positionierung im Seeverkehr (DP), dem KVH Watch Solution Partner-Programm beigetreten ist, um KVH Watch Cloud Connect-Dienste anzubieten.

- Dezember 2021 – Inmarsat gab den Start seines ersten Inmarsat-6-Satelliten, I-6 F1, bekannt. Es wurde von Mitsubishi Heavy Industries (MHI) vom JAXA Tanegashima Space Center in Japan gestartet. Die Satelliten werden neben zusätzlicher Hochgeschwindigkeitsbreitbandkapazität von Global Xpress (GX) eine verbesserte Kapazität und neue technologische Fortschritte für ELERAs transformative L-Band-Dienste bieten.

Marktführer im Verteidigungssektor im Bereich Satellitenkommunikation

-

Thales Group

-

Inmarsat Communications

-

Iridium Communications Inc.

-

KVH Industries Inc.

-

Orbcomm Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Satellitenkommunikation im Verteidigungssektor

- Mai 2022 – Cobham SATCOM (früher bekannt als Thrane Thrane A/S) unterzeichnete eine strategische Vereinbarung mit UltiSat Inc, einem Anbieter von End-to-End-Kommunikation. Der Deal ermöglicht es beiden Unternehmen, ihre Marktreichweite zu erweitern und den Verbündeten des Verteidigungsministeriums und der NATO einfachen Zugang zu einer Reihe fortschrittlicher Satellitenverfolgungssysteme zu ermöglichen.

- April 2022 – Die National Aeronautics and Space Administration (NASA) gab eine Partnerschaft mit Inmarsat Government Inc. bekannt, um die Machbarkeit der Bereitstellung kommerzieller Satellitenkommunikationsfunktionen (Satcom) als Dienst für zukünftige Nutzer von Raumfahrzeugen im erdnahen Orbit zu entwickeln und zu demonstrieren.

- Februar 2022 – Thales plant die Installation einer sicheren Satcom-Lösung für französische Militärtankflugzeuge. Thales wird im Jahr 2025 Satellitenstationen für das französische Militärministerium bereitstellen. Diese Stationen werden Internetverbindungen überall auf der Welt ermöglichen, sobald sie in das Tankflugzeug Phénix MRTT1 integriert sind, und sie werden in der Lage sein, Störungen unter starken elektromagnetischen Bedingungen standzuhalten.

Segmentierung der Satellitenkommunikationsbranche im Verteidigungssektor

Unter Satellitenkommunikation versteht man die Übertragung von Signalen über einen Satelliten in Form eines Strahls modulierter Wellen zwischen Sender und Empfangsantenne. Diese Signale werden verstärkt und an die Empfangsantenne der Erdoberfläche zurückgesendet. Diese künstlichen Satelliten senden und empfangen analoge und digitale Signale mit Daten wie Tönen, Fotos und Videos zu und von einem oder mehreren Standorten auf der ganzen Welt. Der globale Satellitenkommunikationsmarkt im Verteidigungssektor ist sehr vielfältig, komplex und stark von technologischen Veränderungen, Vorschriften und Investitionsentscheidungen von Regierungen und Privatsektoren beeinflusst.

Der Satellitenkommunikationsmarkt im Verteidigungssektor ist nach Typ (Bodenausrüstung und -service), Anwendung (Überwachung und Verfolgung, Fernerkundung und Notfallwiederherstellung) und Geografie segmentiert.

| Nach Typ | Bodenausrüstung |

| Dienstleistungen | |

| Auf Antrag | Überwachung und Verfolgung |

| Fernerkundung | |

| Notfallwiederherstellung | |

| Andere Anwendungen | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für Satellitenkommunikation im Verteidigungssektor

Wie groß ist der Satellitenkommunikationsmarkt in der Verteidigungsindustrie?

Der Satellitenkommunikationsmarkt in der Verteidigungsindustrie wird im Jahr 2024 voraussichtlich 5,55 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,93 % auf 7,76 Milliarden US-Dollar wachsen.

Wie groß ist der aktuelle Markt für Satellitenkommunikation in der Verteidigungsindustrie?

Im Jahr 2024 wird der Satellitenkommunikationsmarkt in der Verteidigungsindustrie voraussichtlich ein Volumen von 5,55 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Satellitenkommunikationsmarkt in der Verteidigungsindustrie?

Thales Group, Inmarsat Communications, Iridium Communications Inc., KVH Industries Inc., Orbcomm Inc. sind die wichtigsten Unternehmen, die auf dem Satellitenkommunikationsmarkt im Verteidigungssektor tätig sind.

Welches ist die am schnellsten wachsende Region im Satellitenkommunikationsmarkt in der Verteidigungsindustrie?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Satellitenkommunikationsmarkt in der Verteidigungsindustrie?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Satellitenkommunikationsmarkt in der Verteidigungsindustrie.

Welche Jahre deckt dieser Satellitenkommunikationsmarkt in der Verteidigungsindustrie ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Satellitenkommunikationsmarktes in der Verteidigungsindustrie auf 5,19 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Satellitenkommunikationsmarkts in der Verteidigungsindustrie für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Satellitenkommunikationsmarkts in der Verteidigungsindustrie für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Unsere Bestseller-Berichte

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht Satellitenkommunikation im Verteidigungssektor.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Satellitenkommunikation im Verteidigungssektor im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Satellitenkommunikation im Verteidigungssektor umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.