Marktgröße für Satellitenbusse

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 3.21 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 6.5 Milliarden US-Dollar |

|

|

Größter Anteil nach Orbitklasse | LÖWE |

|

|

CAGR (2024 - 2029) | 17.37 % |

|

|

Größter Anteil nach Region | Nordamerika |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Satellitenbusse

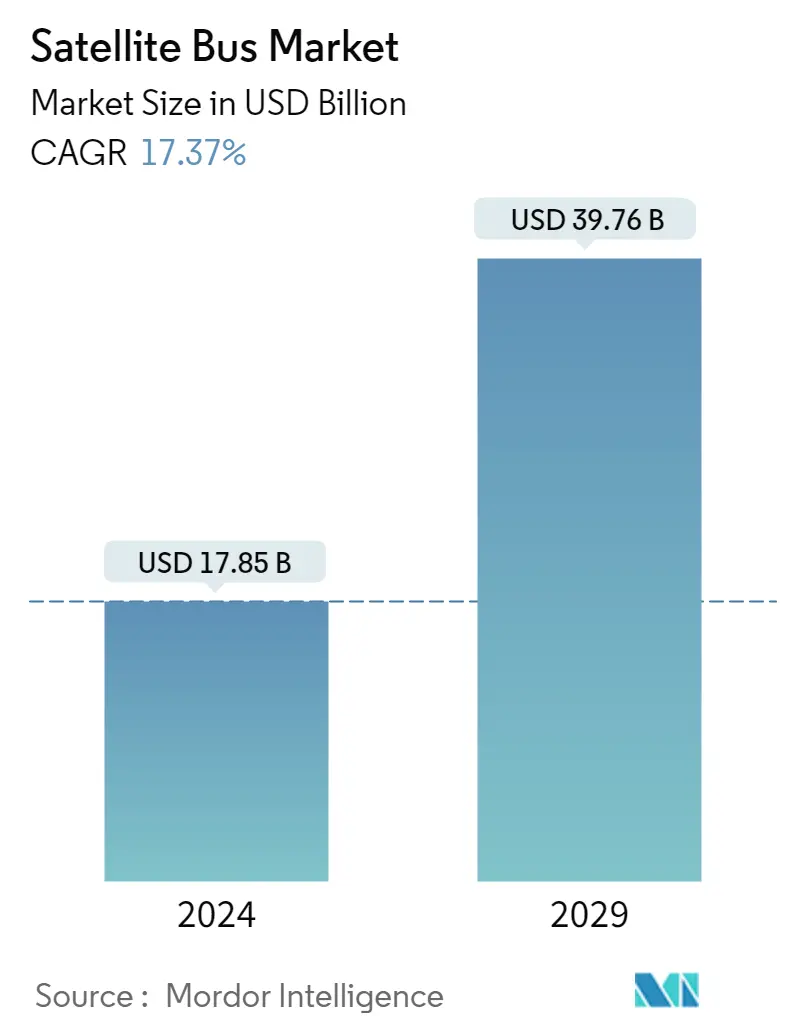

Die Größe des Satellitenbusmarkts wird im Jahr 2024 auf 17,85 Milliarden US-Dollar geschätzt und soll bis 2029 39,76 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 17,37 % im Prognosezeitraum (2024–2029) entspricht.

Kosteneffizienz, schnellere Bereitstellungszeiten und erweiterte Funktionen von LEO-Satelliten unterstützen das Marktwachstum

- Der Markt für Satellitenbusse wird durch die steigende Nachfrage nach satellitengestützten Diensten angetrieben, deren Anwendungen von Kommunikation und Navigation bis hin zu Fernerkundung und wissenschaftlicher Forschung reichen. Die Nachfrage nach kostengünstigen Lösungen, schnelleren Bereitstellungszeiten und erweiterten Funktionen treibt die Entwicklung innovativer Satellitenbuslösungen für LEO-, MEO- und GEO-Satelliten voran.

- LEO-Satelliten sind für Anwendungen wie Erdbeobachtung, Fernerkundung und wissenschaftliche Forschung gefragt. Für LEO-Satelliten bieten verschiedene Unternehmen eine Reihe von Buslösungen an, darunter die Boeing 502 Phoenix, die Lockheed Martin LM 400 und die Northrop Grumman GeoStar-3. Diese Busse sollen eine Reihe von LEO-Anwendungen unterstützen, beispielsweise Erdbeobachtung, Fernerkundung und wissenschaftliche Forschung.

- MEO-Satelliten werden für Anwendungen wie Kommunikation und Navigation eingesetzt. Die Nachfrage nach MEO-Satelliten wird durch den Bedarf an verbesserten Navigationsfähigkeiten und fortschrittlichen Bildgebungstechnologien angetrieben. Unternehmen wie Airbus Defence and Space, Boeing und Lockheed Martin bieten fortschrittliche Lösungen für Kommunikations- und Navigationsmissionen an, darunter den Airbus Eurostar Neo, die Boeing 702MP und den Lockheed Martin LM 2100.

- Die Nachfrage nach GEO-Satelliten wird durch den Bedarf an Datenübertragung mit hoher Kapazität, globaler Abdeckung und qualitativ hochwertigen Rundfunkkapazitäten angetrieben. Zu den wichtigsten Marktteilnehmern im GEO-Orbit gehören Boeing, Lockheed Martin und Maxar Technologies. Diese Unternehmen bieten innovative Lösungen für Kommunikations- und Rundfunkmissionen an, darunter die Boeing 702, die Lockheed Martin A2100 und die 1300-Klasse von Maxar Technologies. Diese Busse sind darauf ausgelegt, satellitengestützte Dienste langfristig und stabil zu bedienen

Der Anstieg der Zahl der hergestellten und gestarteten Satelliten hat sich positiv auf den Markt ausgewirkt

- Der globale Satellitenfertigungsmarkt ist eine dynamische und sich schnell verändernde Branche, die in der modernen Gesellschaft eine wichtige Rolle spielt. Zu dieser Branche gehören Unternehmen, die eine breite Palette von Satelliten entwerfen, herstellen und starten, von kleinen Würfeln bis hin zu großen Erdbeobachtungs- und Kommunikationssatelliten.

- Die Branche wird durch verschiedene Faktoren angetrieben, darunter die wachsende Nachfrage nach Satellitendiensten wie Kommunikation, Navigation und Erdbeobachtung sowie die zunehmende Zugänglichkeit des Weltraums für öffentliche und private Organisationen. Infolgedessen verzeichnete die Branche in den letzten Jahren ein deutliches Wachstum, wobei neue Player auf den Markt kamen und etablierte Unternehmen ihre Fähigkeiten erweiterten.

- Die Satellitenherstellung ist ein komplexer Prozess mit vielen Technologien, darunter fortschrittliche Materialien, Elektronik und Software. Unternehmen in diesem Bereich müssen über ein tiefes Verständnis dieser Technologien verfügen und in der Lage sein, sie in anspruchsvolle Systeme zu integrieren, die den rauen Bedingungen im Weltraum standhalten. Zu den wichtigsten Satellitenherstellern gehören Airbus Defence and Space, The Boeing Company, Lockheed Martin und Thales Alenia Space.

- Nordamerika und Europa sind etabliertere Märkte der Branche, während der asiatisch-pazifische Raum ein lukrativerer Markt für Wachstumschancen ist. Von 2017 bis Mai 2022 wurden weltweit rund 4300 Satelliten hergestellt und gestartet. Es wird erwartet, dass der weltweite Markt für die Herstellung von Satelliten wachsen und innovativ sein wird, da die Nachfrage nach Satellitendiensten steigt und der Zugang zum Weltraum zunimmt.

Globale Markttrends für Satellitenbusse

- Die Nachfrage nach Satellitenminiaturisierung steigt weltweit

Überblick über die Satellitenbus-Branche

Der Satellitenbusmarkt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 71 % ausmachen. Die Hauptakteure in diesem Markt sind Airbus SE, Honeywell International Inc., Lockheed Martin Corporation, Northrop Grumman Corporation und Thales (alphabetisch sortiert).

Marktführer für Satellitenbusse

Airbus SE

Honeywell International Inc.

Lockheed Martin Corporation

Northrop Grumman Corporation

Thales

Other important companies include Ball Corporation, Nano Avionics, NEC, OHB SE, Sierra Nevada Corporation.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Satellitenbusse

- Oktober 2020 NanoAvionics erweitert seine Präsenz im Vereinigten Königreich durch die Aufnahme des Betriebs in seinem neuen Werk in Basingstoke für die Montage, Integration und Prüfung von Satelliten (AIT) sowie für Vertrieb, technischen Support und FE-Aktivitäten.

- August 2020 SNC führt zwei neue Satellitenplattformen in sein Raumfahrzeugangebot ein den Satellitenbus SN-200M, der für die mittlere Erdumlaufbahn (MEO) konzipiert ist, und SN-1000.

- Juli 2020 SNC erhält von der Defence Innovation Unit (DIU) den Auftrag, sein Transportfahrzeug Shooting Star in einen unbemannten Orbital-Außenposten umzuwandeln, einen skalierbaren und autonomen Raum.

Marktbericht für Satellitenbusse – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Satellitenminiaturisierung

- 4.2 Satellitenmesse

- 4.3 Ausgaben für Raumfahrtprogramme

-

4.4 Gesetzlicher Rahmen

- 4.4.1 Global

- 4.4.2 Australien

- 4.4.3 Brasilien

- 4.4.4 Kanada

- 4.4.5 China

- 4.4.6 Frankreich

- 4.4.7 Deutschland

- 4.4.8 Indien

- 4.4.9 Iran

- 4.4.10 Japan

- 4.4.11 Neuseeland

- 4.4.12 Russland

- 4.4.13 Singapur

- 4.4.14 Südkorea

- 4.4.15 Vereinigte Arabische Emirate

- 4.4.16 Großbritannien

- 4.4.17 Vereinigte Staaten

- 4.5 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Anwendung

- 5.1.1 Kommunikation

- 5.1.2 Erdbeobachtung

- 5.1.3 Navigation

- 5.1.4 Weltraumbeobachtung

- 5.1.5 Andere

-

5.2 Satellitenmesse

- 5.2.1 10-100kg

- 5.2.2 100-500kg

- 5.2.3 500-1000kg

- 5.2.4 Unter 10 kg

- 5.2.5 über 1000kg

-

5.3 Orbit-Klasse

- 5.3.1 GEO

- 5.3.2 LÖWE

- 5.3.3 MEINS

-

5.4 Endbenutzer

- 5.4.1 Kommerziell

- 5.4.2 Militär und Regierung

- 5.4.3 Andere

-

5.5 Region

- 5.5.1 Asien-Pazifik

- 5.5.2 Europa

- 5.5.3 Nordamerika

- 5.5.4 Rest der Welt

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Airbus SE

- 6.4.2 Ball Corporation

- 6.4.3 Honeywell International Inc.

- 6.4.4 Lockheed Martin Corporation

- 6.4.5 Nano Avionics

- 6.4.6 NEC

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 OHB SE

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Thales

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Satellitenbus-Branche

Kommunikation, Erdbeobachtung, Navigation, Weltraumbeobachtung und andere werden als Segmente nach Anwendung abgedeckt. 10–100 kg, 100–500 kg, 500–1000 kg, unter 10 kg und über 1000 kg werden als Segmente durch die Satellitenmasse abgedeckt. GEO, LEO, MEO werden als Segmente durch die Orbit-Klasse abgedeckt. Kommerziell, Militär und Regierung werden als Segmente vom Endbenutzer abgedeckt. Asien-Pazifik, Europa und Nordamerika werden als Segmente nach Regionen abgedeckt.

- Der Markt für Satellitenbusse wird durch die steigende Nachfrage nach satellitengestützten Diensten angetrieben, deren Anwendungen von Kommunikation und Navigation bis hin zu Fernerkundung und wissenschaftlicher Forschung reichen. Die Nachfrage nach kostengünstigen Lösungen, schnelleren Bereitstellungszeiten und erweiterten Funktionen treibt die Entwicklung innovativer Satellitenbuslösungen für LEO-, MEO- und GEO-Satelliten voran.

- LEO-Satelliten sind für Anwendungen wie Erdbeobachtung, Fernerkundung und wissenschaftliche Forschung gefragt. Für LEO-Satelliten bieten verschiedene Unternehmen eine Reihe von Buslösungen an, darunter die Boeing 502 Phoenix, die Lockheed Martin LM 400 und die Northrop Grumman GeoStar-3. Diese Busse sollen eine Reihe von LEO-Anwendungen unterstützen, beispielsweise Erdbeobachtung, Fernerkundung und wissenschaftliche Forschung.

- MEO-Satelliten werden für Anwendungen wie Kommunikation und Navigation eingesetzt. Die Nachfrage nach MEO-Satelliten wird durch den Bedarf an verbesserten Navigationsfähigkeiten und fortschrittlichen Bildgebungstechnologien angetrieben. Unternehmen wie Airbus Defence and Space, Boeing und Lockheed Martin bieten fortschrittliche Lösungen für Kommunikations- und Navigationsmissionen an, darunter den Airbus Eurostar Neo, die Boeing 702MP und den Lockheed Martin LM 2100.

- Die Nachfrage nach GEO-Satelliten wird durch den Bedarf an Datenübertragung mit hoher Kapazität, globaler Abdeckung und qualitativ hochwertigen Rundfunkkapazitäten angetrieben. Zu den wichtigsten Marktteilnehmern im GEO-Orbit gehören Boeing, Lockheed Martin und Maxar Technologies. Diese Unternehmen bieten innovative Lösungen für Kommunikations- und Rundfunkmissionen an, darunter die Boeing 702, die Lockheed Martin A2100 und die 1300-Klasse von Maxar Technologies. Diese Busse sind darauf ausgelegt, satellitengestützte Dienste langfristig und stabil zu bedienen

| Kommunikation |

| Erdbeobachtung |

| Navigation |

| Weltraumbeobachtung |

| Andere |

| 10-100kg |

| 100-500kg |

| 500-1000kg |

| Unter 10 kg |

| über 1000kg |

| GEO |

| LÖWE |

| MEINS |

| Kommerziell |

| Militär und Regierung |

| Andere |

| Asien-Pazifik |

| Europa |

| Nordamerika |

| Rest der Welt |

| Anwendung | Kommunikation |

| Erdbeobachtung | |

| Navigation | |

| Weltraumbeobachtung | |

| Andere | |

| Satellitenmesse | 10-100kg |

| 100-500kg | |

| 500-1000kg | |

| Unter 10 kg | |

| über 1000kg | |

| Orbit-Klasse | GEO |

| LÖWE | |

| MEINS | |

| Endbenutzer | Kommerziell |

| Militär und Regierung | |

| Andere | |

| Region | Asien-Pazifik |

| Europa | |

| Nordamerika | |

| Rest der Welt |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Bei den aufgeführten Zwecken handelt es sich um die vom Satellitenbetreiber selbst gemeldeten Zwecke.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivile (akademische, Amateur-), kommerzielle, staatliche (meteorologische, wissenschaftliche usw.) und militärische Zwecke beschrieben. Satelliten können sowohl für kommerzielle als auch für militärische Zwecke vielseitig genutzt werden.

- MTOW der Trägerrakete - Das MTOW (maximales Startgewicht) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete beim Start, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenumlaufbahnen sind in drei große Klassen unterteilt GEO, LEO und MEO. Satelliten auf elliptischen Umlaufbahnen weisen Apogäume und Perigäume auf, die sich deutlich voneinander unterscheiden, und kategorisieren Satellitenumlaufbahnen mit einer Exzentrizität von 0,14 und höher als elliptisch.

- Antriebstechnik - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satellitenmesse - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satelliten-Subsystem - In diesem Segment sind alle Komponenten und Subsysteme enthalten, darunter Treibstoffe, Busse, Sonnenkollektoren und andere Hardware von Satelliten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.