Marktanalyse für Futterzusatzstoffe in Russland

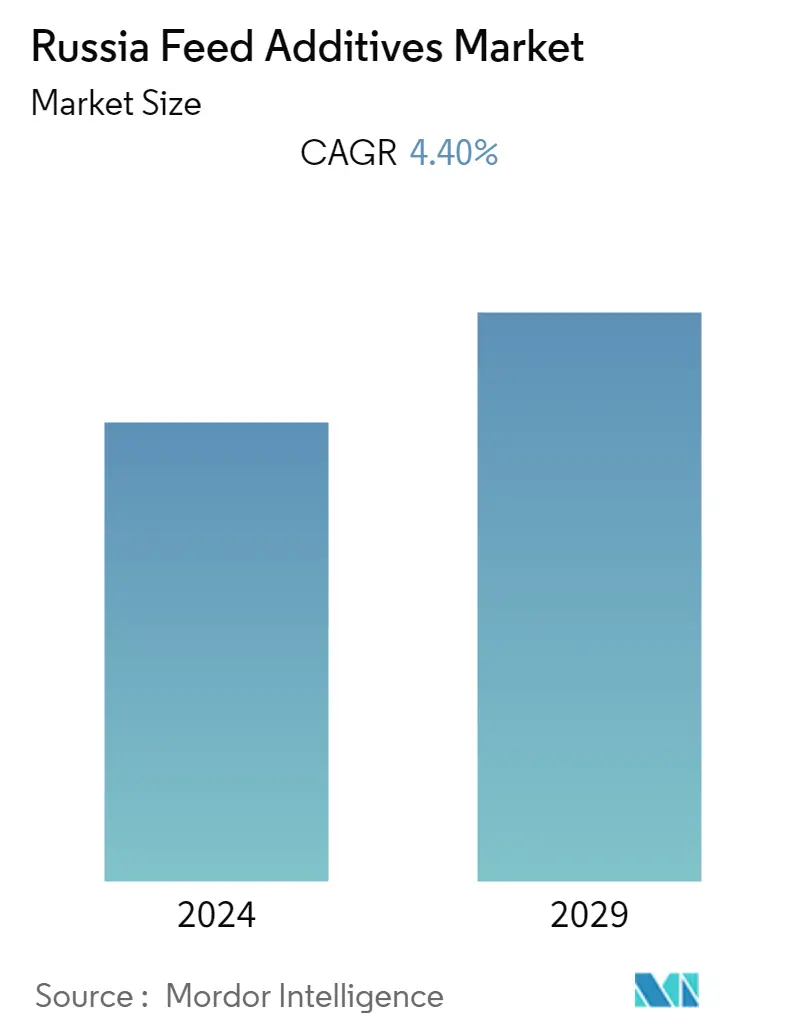

Der russische Markt für Futtermittelzusatzstoffe wird im Prognosezeitraum 2020–2025 voraussichtlich eine robuste jährliche Wachstumsrate von 4,4 % verzeichnen. Angesichts des steigenden Fleischkonsums und der Nachfrage nach hochwertigen Ernährungsprodukten ist der Markt im Aufschwung. Die zunehmende kommerzielle Produktion von Tieren zur Befriedigung der steigenden Verbrauchernachfrage nach Fleisch wird den Markt im Untersuchungszeitraum antreiben. Um den lokalen Bedarf zu decken, importiert Russland weiterhin tierische Produkte. Laut ITC Trade importierte Russland im Jahr 2018 246.803 Tonnen Tierfutter, was im Jahr 2019 auf 251.462 Tonnen anstieg.

Aufgrund der zunehmenden Aufmerksamkeit der Regierung für die Entwicklung des Agrar- und Viehzuchtsektors des Landes wird erwartet, dass der Sektor umfangreiche finanzielle Unterstützung erhält. Zu den führenden Akteuren auf dem Markt gehören Lallemand Inc., Chr. Hansen Holding A/S, Kemin Industries Inc., Cargill Inc. und Alltech Inc.

Markttrends für Futtermittelzusatzstoffe in Russland

Wachsende Vorliebe für Fleisch und tierische Produkte

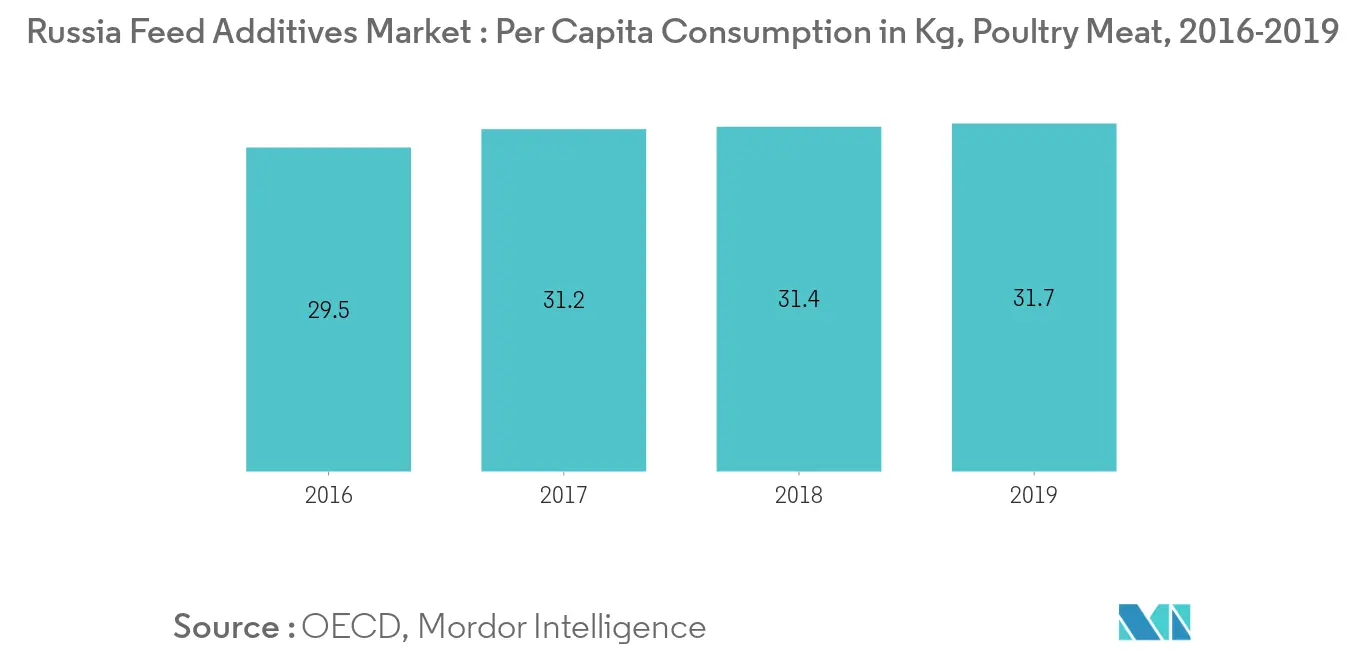

Steigende Einkommen und Urbanisierung haben zu einem Anstieg der Tierproduktion und damit zu einem Anstieg des Konsums von Fleischprodukten geführt. Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) ist Geflügelfleisch im Jahr 2019 das am häufigsten bevorzugte Fleisch auf dem Markt, gefolgt von Schweine- und Rindfleisch. Der Pro-Kopf-Verbrauch von Geflügelfleisch betrug 2019 31,7 kg im Vergleich zu 31,4 kg im Jahr 2018. Darüber hinaus betrug der Pro-Kopf-Verbrauch von Schweine- und Rindfleisch im Jahr 2019 20,1 kg bis 10,3 kg. Um die Nachfrage zu decken, neigen Fleisch- und Milchproduzenten dazu Bereitstellung von Qualitätsfutter für die Tiere, um den notwendigen Ernährungsbedarf zu decken. Futtermittelzusätze sind eine Möglichkeit, den Ernährungsbedarf der Tiere zu decken.

Steigende Geflügelproduktionsstandorte und ein wachsender Markt für Futtermittelzusatzstoffe

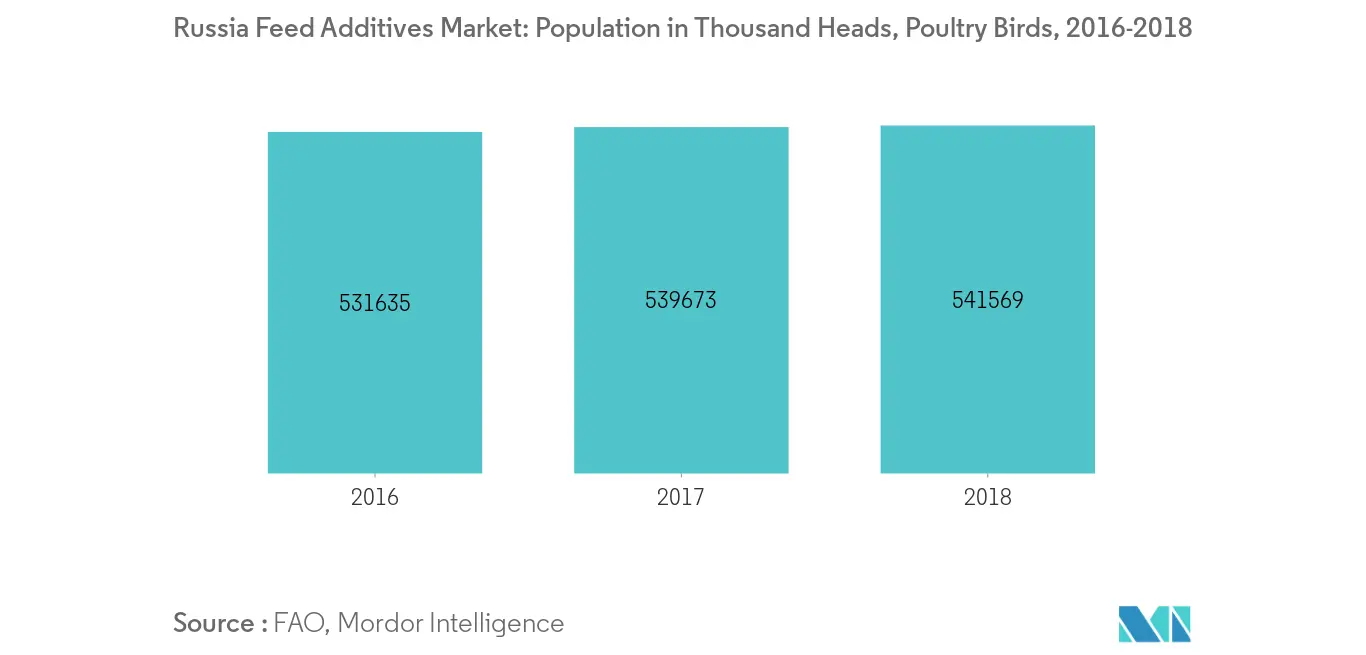

Nach Angaben der National Union of Poultry Breeders verzeichnen produzierende Unternehmen bis 2020 einen Anstieg der Bestellungen von Einzelhandelsketten um 30 Prozent oder mehr, was auf die Bildung von Lagerbeständen zurückzuführen ist, um Nahrungsmittelknappheit aufgrund eines kurzfristigen Nachfrageschubs zu verhindern. Laut Prognose des russischen Landwirtschaftsministeriums wird die Geflügelproduktion im Jahr 2020 6,74 Millionen Tonnen erreichen, das sind 0,5 % mehr als im Vorjahr. Die Eierproduktion wird um 0,1 % auf 44,91 Milliarden wachsen. Im Januar-März 2020 wurde die Produktion von Schlachtgeflügel in Lebendgewicht in allen Betriebskategorien auf 1,6 Millionen Tonnen geschätzt, was 2,4 % mehr ist als im gleichen Zeitraum des Jahres 2019. Die Eierproduktion in Betrieben aller Kategorien stieg um 1,7 % auf 10,7 Milliarden Stück. Diese zunehmende Geflügelproduktion wird den Markt für Futtermittelzusatzstoffe weiter ankurbeln. Laut Alltech Feed Survey gab es im Land im Jahr 2019 insgesamt 571 Mühlen, die eine Produktion von 40,5 Millionen Tonnen Mischfutter abdeckten.

Überblick über die russische Futtermittelzusatzstoffindustrie

Der italienische Markt für Futtermittelzusatzstoffe ist stark konzentriert, wobei die wenigen führenden Unternehmen den Großteil des Marktanteils ausmachen. Die führenden Akteure auf dem untersuchten Markt konzentrieren sich auf die Geschäftsausweitung, indem sie entweder in neue Produktionseinheiten investieren oder etablierte kleine Unternehmen in der Region übernehmen. Zu den führenden Akteuren auf dem Markt gehören Lallemand Inc., Chr. Hansen Holding A/S, Kemin Industries Inc., Cargill Inc. und Alltech Inc. Im April 2017 eröffnete Kemin Industries seine Produktions- und Laboranlagen in Lipezk. Russland. Der neue Standort verfügt über die Kapazität, die steigende Nachfrage nach speziellen Nahrungszutaten zu bedienen und den Bedarf der schnell wachsenden russischen Tierproteinindustrie zu decken.

Marktführer für Futtermittelzusatzstoffe in Russland

-

Lallemand Inc.

-

Chr. Hansen Holding A/S

-

Alltech Inc.

-

Cargill Inc.

-

Kemin Industries Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der russischen Futterzusatzstoffindustrie

Mit der Industrialisierung des Sektors hat der Einsatz von Futtermittelzusatzstoffen im Laufe der Jahre zugenommen. Die Preisvolatilität natürlicher Futterquellen im letzten Jahrzehnt hat zu einem zunehmenden Einsatz verschiedener Futtermittelzusatzstoffe in der Tierfutterindustrie geführt. Die Industrialisierung der Vieh-, Futtermittel- und verarbeiteten Fleischindustrie hat den Einsatz von Futtermittelzusatzstoffen erforderlich gemacht, da diese als Ergänzung, Nährstoffverstärker, Futterverbesserer usw. fungieren und alle für ein optimales Wachstum der Tiere erforderlichen wesentlichen Elemente enthalten.

| Additivtyp | Antibiotika |

| Vitamine | |

| Antioxidantien | |

| Aminosäuren | |

| Enzyme | |

| Mykotoxin-Entgiftungsmittel | |

| Präbiotika | |

| Probiotika | |

| Aromen und Süßstoffe | |

| Pigmente | |

| Bindemittel | |

| Mineralien | |

| Tierart | Wiederkäuer |

| Geflügel | |

| Schwein | |

| Andere Tierarten |

Häufig gestellte Fragen zur Marktforschung für Futtermittelzusatzstoffe in Russland

Wie groß ist der Markt für Futtermittelzusatzstoffe in Russland aktuell?

Der russische Markt für Futtermittelzusatzstoffe wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,40 % verzeichnen.

Wer sind die Hauptakteure auf dem russischen Markt für Futtermittelzusatzstoffe?

Lallemand Inc., Chr. Hansen Holding A/S, Alltech Inc., Cargill Inc., Kemin Industries Inc. sind die wichtigsten Unternehmen, die auf dem russischen Markt für Futtermittelzusatzstoffe tätig sind.

Welche Jahre deckt dieser russische Markt für Futtermittelzusatzstoffe ab?

Der Bericht deckt die historische Marktgröße des russischen Marktes für Futtermittelzusatzstoffe für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des russischen Marktes für Futtermittelzusatzstoffe für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Feed Additives Reports

Popular Animal Nutrition & Wellness Reports

Branchenbericht über Futtermittelzusatzstoffe in Russland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Futterzusatzstoffen in Russland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der russischen Futtermittelzusatzstoffe umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.