Marktgröße für Kfz-Schmierstoffe in Russland

|

|

Studienzeitraum | 2015 - 2026 |

|

|

Marktvolumen (2024) | 616.45 Millionen Liter |

|

|

Marktvolumen (2026) | 647.90 Millionen Liter |

|

|

Größter Anteil nach Fahrzeugtyp | Nutzfahrzeuge |

|

|

CAGR (2024 - 2026) | 1.00 % |

|

|

Am schnellsten wachsend nach Fahrzeugtyp | Passagierfahrzeuge |

|

|

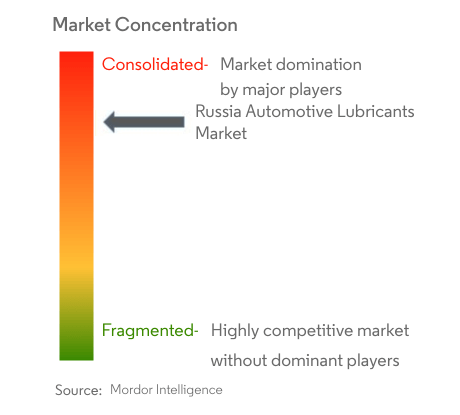

Marktkonzentration | Hoch |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Kfz-Schmierstoffe in Russland

Die Größe des russischen Marktes für Automobilschmierstoffe wird im Jahr 2024 auf 610,35 Millionen Liter geschätzt und soll bis 2026 622,58 Millionen Liter erreichen, was einem jährlichen Wachstum von 1 % im Prognosezeitraum (2024–2026) entspricht.

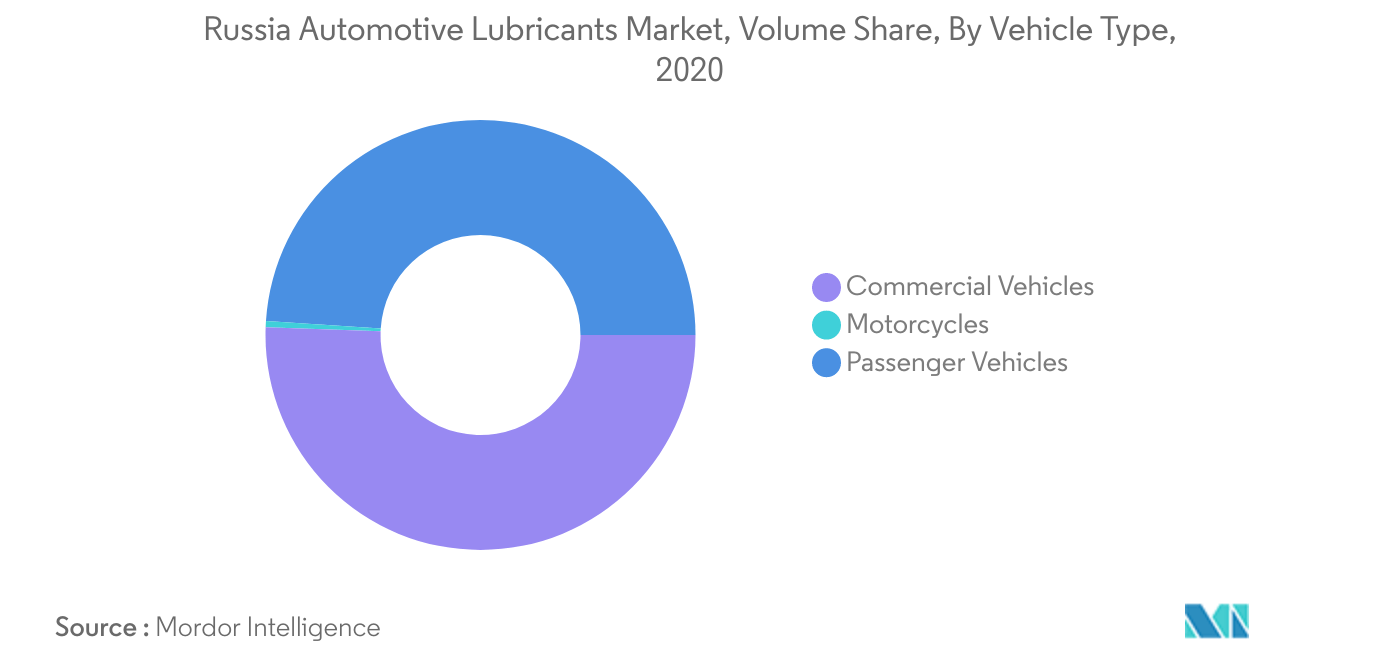

- Größtes Segment nach Fahrzeugtyp – Nutzfahrzeuge Der höchste Schmierstoffverbrauch im Nutzfahrzeugsektor des Landes ist auf den hohen durchschnittlichen Schmierstoffbedarf für Nutzfahrzeuge in Russland zurückzuführen.

- Schnellstes Segment nach Fahrzeugtyp – Pkw Die erwartete Erholung des Pkw-Verkaufs und der Pkw-Produktion in Russland ab 2021 dürfte die Nachfrage nach Schmierstoffen im Prognosezeitraum ankurbeln.

- Größtes Segment nach Produkttyp – Motoröle Motoröl ist aufgrund seines hohen Volumenbedarfs und kürzeren Ölwechselintervallen der führende Produkttyp, da es für Hochtemperatur- und Hochdruckanwendungen verwendet wird.

- Schnellstes Segment nach Produkttyp – Hydraulikflüssigkeiten Die erwartete Erholung des Automobilabsatzes, der Nutzung und der Produktion in Russland ab 2021 dürfte die Nachfrage nach Hydraulikflüssigkeiten im Prognosezeitraum ankurbeln.

Größtes Segment nach Fahrzeugtyp Nutzfahrzeuge

- In Russland hatten Personenkraftwagen im Jahr 2020 einen Anteil von 80,95 % an der Gesamtzahl der Straßenfahrzeuge, gefolgt von Nutzfahrzeugen und Motorrädern mit 15,04 % bzw. 4,01 % Anteilen.

- Im Jahr 2020 hatte das Segment der Nutzfahrzeuge (Nutzfahrzeuge) mit 50,58 % den höchsten Anteil am Schmierstoffverbrauch. Im Laufe des Jahres war der Güterverkehr von den sozialen Beschränkungen zur Eindämmung der Ausbreitung von COVID-19 betroffen, was zu einem Rückgang des Schmierstoffverbrauchs im größten Fahrzeugsegment Russlands um etwa 12,97 % führte.

- Unter allen Fahrzeugtypen dürfte das Segment der Personenkraftwagen im Zeitraum 2021–2026 mit einer jährlichen Wachstumsrate von 3,99 % in Bezug auf den Schmierstoffverbrauch das am schnellsten wachsende Segment sein. Dieses Wachstum dürfte vor allem auf den Anstieg der durchschnittlich zurückgelegten Distanz pro Jahr und die erwartete Erholung des russischen Pkw-Absatzes in den kommenden Jahren zurückzuführen sein.

Überblick über die Automobilschmierstoffindustrie in Russland

Der russische Markt für Kfz-Schmierstoffe ist ziemlich konsolidiert, wobei die fünf führenden Unternehmen 79,01 % ausmachen. Die Hauptakteure in diesem Markt sind DelfinGroup, Gazprom, LUKOIL, ROSNEFT und Royal Dutch Shell Plc (alphabetisch sortiert).

Marktführer für Kfz-Schmierstoffe in Russland

DelfinGroup

Gazprom

LUKOIL

ROSNEFT

Royal Dutch Shell Plc

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kfz-Schmierstoffe in Russland

- Januar 2022 Mit Wirkung zum 1. April wurde die ExxonMobil Corporation in drei Geschäftsbereiche organisiert ExxonMobil Upstream Company, ExxonMobil Product Solutions und ExxonMobil Low Carbon Solutions.

- September 2021 Die Lukoil Group und die Daimler AG, einer der größten Automobilhersteller der Welt, haben ihre Zusammenarbeit bei der Erstbefüllung von Lukoil-Schmierstoffen für die Premium-Pkw-Motoren der Marke ausgebaut. Das Produktportfolio wird um das niedrigviskose Lukoil Genesis-Motorenöl erweitert, das von LLK-International (100-prozentige Tochtergesellschaft von PJSC LUKOIL) für moderne Benzin- und Dieselmotoren des Automobilherstellers gemäß einem seiner neuesten Erstbefüllungsstandards entwickelt wurde. Im Vergleich zur Vorgängergeneration bot das neue Produkt einen zuverlässigen Motorschutz und einen geringeren Kraftstoffverbrauch.

- Juni 2021 TotalEnergies und die Stellantis-Gruppe erneuerten ihre Partnerschaft für die Zusammenarbeit in verschiedenen Segmenten. Neben der Erneuerung der Partnerschaften mit Peugeot, Citroën und DS Automobiles erstreckt sich die neue Zusammenarbeit auch auf Opel und Vauxhall. Diese Partnerschaft umfasst unter anderem die Entwicklung und Innovation von Schmierstoffen, die Erstbefüllung von Fahrzeugen der Stellantis-Gruppe, die Empfehlung von Quarzschmierstoffen und die gemeinsame Nutzung von Ladestationen, die von TotalEnergies betrieben werden.

Russland-Marktbericht für Kfz-Schmierstoffe – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. Wichtige Branchentrends

- 3.1 Trends in der Automobilindustrie

- 3.2 Gesetzlicher Rahmen

- 3.3 Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

-

4.1 Nach Fahrzeugtyp

- 4.1.1 Nutzfahrzeuge

- 4.1.2 Motorräder

- 4.1.3 Passagierfahrzeuge

-

4.2 Nach Produkttyp

- 4.2.1 Motoröle

- 4.2.2 Fette

- 4.2.3 Hydraulikflüssigkeiten

- 4.2.4 Getriebe- und Getriebeöle

5. Wettbewerbslandschaft

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

-

5.3 Firmenprofile

- 5.3.1 BP PLC (Castrol)

- 5.3.2 CHEVRON CORPORATION

- 5.3.3 DelfinGroup

- 5.3.4 ExxonMobil Corporation

- 5.3.5 Gazprom

- 5.3.6 LIQUI MOLY

- 5.3.7 LUKOIL

- 5.3.8 Motul

- 5.3.9 ROSNEFT

- 5.3.10 Royal Dutch Shell Plc

- 5.3.11 SCT Lubricants

- 5.3.12 SK Lubricants Co. Ltd

- 5.3.13 TotalEnergies

6. Anhang

- 6.1 Anhang-1 Referenzen

- 6.2 Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Segmentierung der Automobilschmierstoffindustrie in Russland

| Nutzfahrzeuge |

| Motorräder |

| Passagierfahrzeuge |

| Motoröle |

| Fette |

| Hydraulikflüssigkeiten |

| Getriebe- und Getriebeöle |

| Nach Fahrzeugtyp | Nutzfahrzeuge |

| Motorräder | |

| Passagierfahrzeuge | |

| Nach Produkttyp | Motoröle |

| Fette | |

| Hydraulikflüssigkeiten | |

| Getriebe- und Getriebeöle |

Marktdefinition

- Fahrzeugtypen - Im Kfz-Schmierstoffmarkt werden Personenkraftwagen, Nutzfahrzeuge und Motorräder berücksichtigt.

- Produkttypen - Für die Zwecke dieser Studie werden Schmierstoffprodukte wie Motoröle, Getriebe- und Getriebeöle, Hydraulikflüssigkeiten und Fette berücksichtigt.

- Service-Nachfüllung - Im Rahmen der Studie wird das Nachfüllen von Service-/Wartungsarbeiten bei der Berechnung des Schmierstoffverbrauchs für jedes Fahrzeug berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen neu produzierter Fahrzeuge betrachtet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.