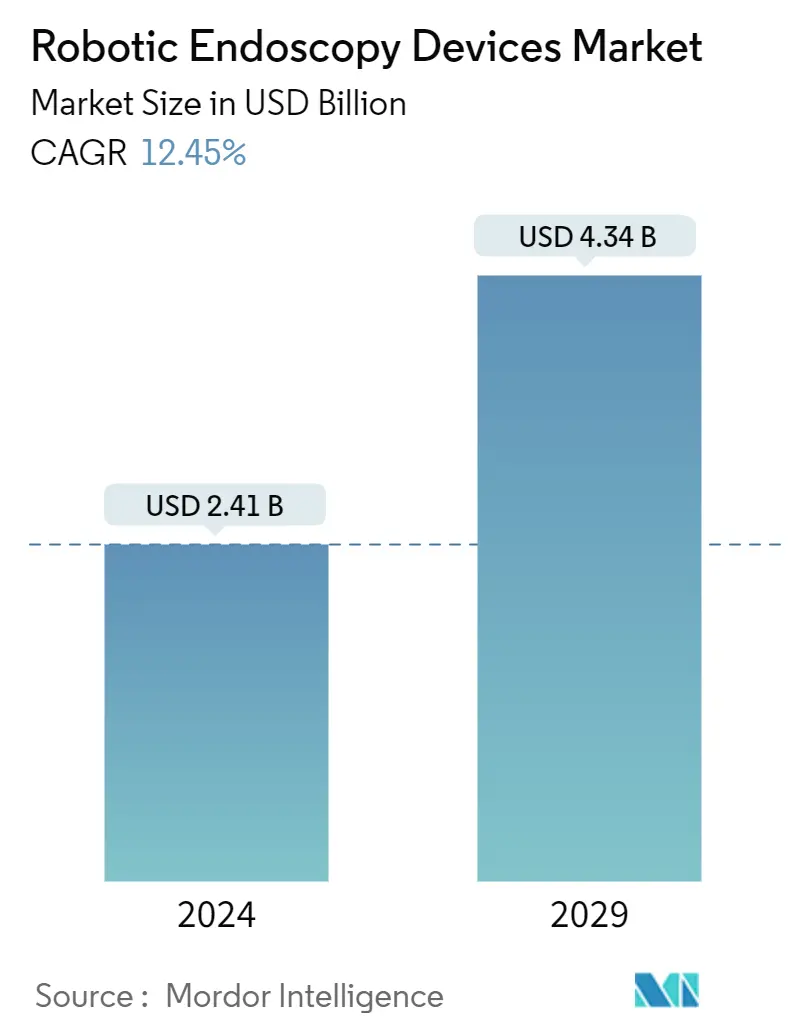

Marktgröße für Roboter-Endoskopiegeräte

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 2.41 Milliarden |

| Marktgröße (2029) | USD 4.34 Milliarden |

| CAGR(2024 - 2029) | 12.45 % |

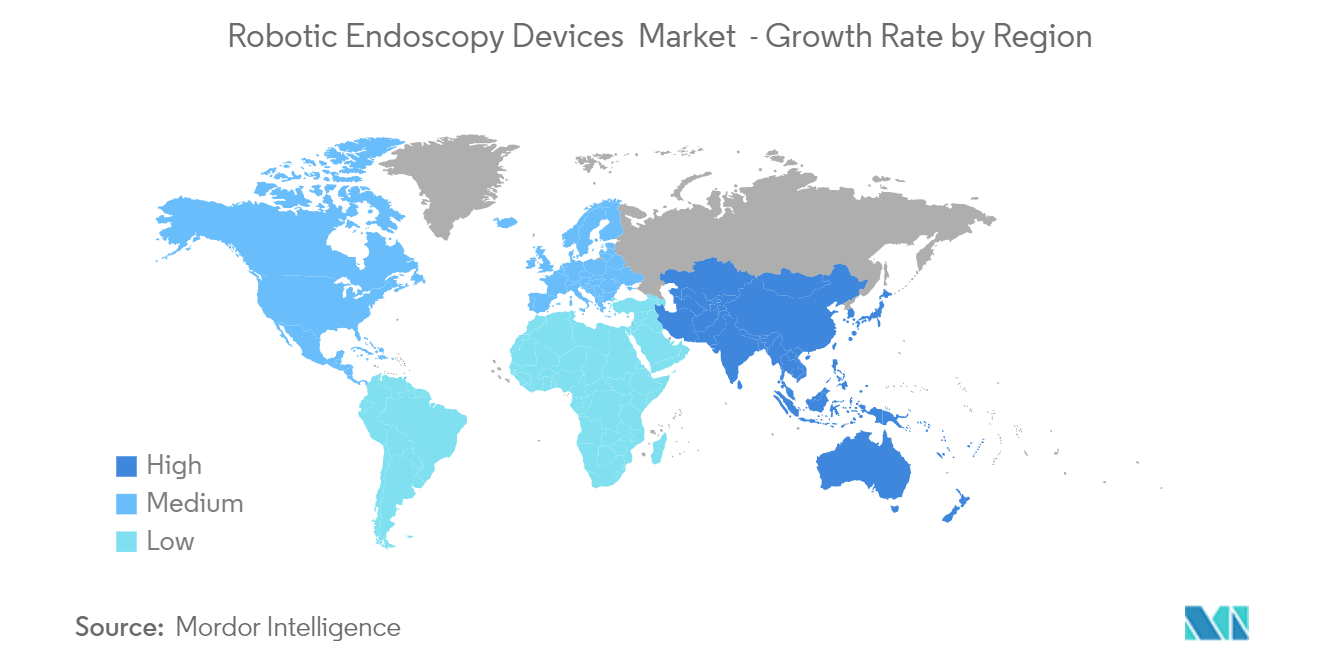

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Roboter-Endoskopiegeräte

Die Marktgröße für Roboter-Endoskopiegeräte wird im Jahr 2024 auf 2,41 Milliarden US-Dollar geschätzt und soll bis 2029 4,34 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 12,45 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hat den Markt für robotische endoskopische Geräte erheblich beeinträchtigt. Die weltweiten Lockdowns verringerten die öffentliche Mobilität und wirkten sich erheblich auf die Diagnostik- und Bildgebungsbranche aus. Die nicht unmittelbar durchgeführten Diagnoseverfahren und Screening-Programme wurden verschoben, um die Belastung der Gesundheitsinfrastruktur zu verringern. In dem im März 2021 von UCL veröffentlichten Artikel wurde beispielsweise erwähnt, dass sich während der COVID-19-Pandemie bis Januar 2021 ein Rückstand von fast einer halben Million endoskopischer Eingriffe angesammelt hatte, die für die Diagnose von Magen-Darm-Krebs und -Erkrankungen unerlässlich waren. In dem Artikel wurde auch erwähnt, dass die Zahl der Endoskopien nach dem Lockdown im Vereinigten Königreich um mehr als 90 % zurückgegangen sei. Eine solch drastische Reduzierung endoskopischer Eingriffe aufgrund der strengen Lockdown-Vorschriften hatte spürbare Auswirkungen auf das Wachstum des Marktes. Als jedoch die Lockdowns in den meisten Ländern gelockert wurden, erlebten robotische und konventionelle endoskopische Verfahren eine größere Dynamik. Es wird erwartet, dass der Markt im Prognosezeitraum erheblich wachsen wird.

Die wichtigsten Faktoren, die zum Wachstum des Marktes beitragen, sind die zunehmende Prävalenz chronischer Krankheiten wie Bauchspeicheldrüsenkrebs, entzündliche Darmerkrankungen und gastroösophageale Refluxkrankheit (GERD) bei Menschen aller Altersgruppen aufgrund eines ungesunden Lebensstils. Laut der International Foundation for Gastrointestinal Disorders (IFFGD), veröffentlicht im Februar 2021, waren zu diesem Zeitpunkt 10–15 % der Weltbevölkerung vom Reizdarmsyndrom betroffen. In den Vereinigten Staaten waren etwa 25 bis 45 Millionen Menschen von dieser Krankheit betroffen, was einen hohen Bedarf an fortschrittlichen Technologien in der Endoskopie erfordert. Laut einem am Welt-IBD-Tag (19. Mai 2021) veröffentlichten Bericht der Centers for Disease Control and Prevention (CDC) leiden weltweit etwa 7 Millionen Menschen an IBD. In dem Bericht heißt es außerdem, dass die Prävalenzrate der Krankheit in den letzten zwei Jahrzehnten erheblich zugenommen habe. Die Roboterendoskopie für Patienten mit IBD ist machbar, sicher und verbessert die klinischen und chirurgischen Ergebnisse. Es wird erwartet, dass diese Vorteile der Roboterendoskopie bei der Diagnose des Reizdarmsyndroms und des entzündlichen Darmsyndroms die Nachfrage ankurbeln und damit das Marktwachstum ankurbeln.

Es wird erwartet, dass zunehmende Investitionen verschiedener Marktteilnehmer in technologische Innovationen bei Endoskopie-Visualisierungssystemen das Wachstum des Marktes im Prognosezeitraum ankurbeln werden. Beispielsweise kündigte Virtuoso Surgical im September 2022 20 Millionen US-Dollar für die Entwicklung endoskopischer Operationsroboter an. Zu den durchgeführten Operationen gehören unter anderem Blasenkrebs, Uterusmyome, vergrößerte Prostata, die Entfernung zentraler Atemwegsobstruktionen und endoskopische Neurochirurgie.

Es wird jedoch erwartet, dass sehr teure chirurgische endoskopische Eingriffe, problematische Rückzahlungsansätze und strenge Regulierungsreformen das Wachstum des Marktes im Prognosezeitraum bremsen.

Markttrends für Roboter-Endoskopiegeräte

Es wird erwartet, dass die Laparoskopie den größten Marktanteil auf dem Markt für Roboter-Endoskopiegeräte hält

Bei der Laparoskopie handelt es sich um eine Art chirurgischer Eingriff, bei dem ein kleiner Einschnitt in den Körper, beispielsweise in die Bauchdecke, gemacht wird, durch den ein Laparoskop und andere Instrumente eingeführt werden können, um Strukturen in der inneren Körperhöhle sichtbar zu machen. Die robotergestützte laparoskopische Chirurgie hilft Chirurgen dabei, die Patientenversorgung zu verbessern, indem sie Verfahren, die sonst durch Laparotomie durchgeführt würden, in minimalinvasive Verfahren umwandelt.

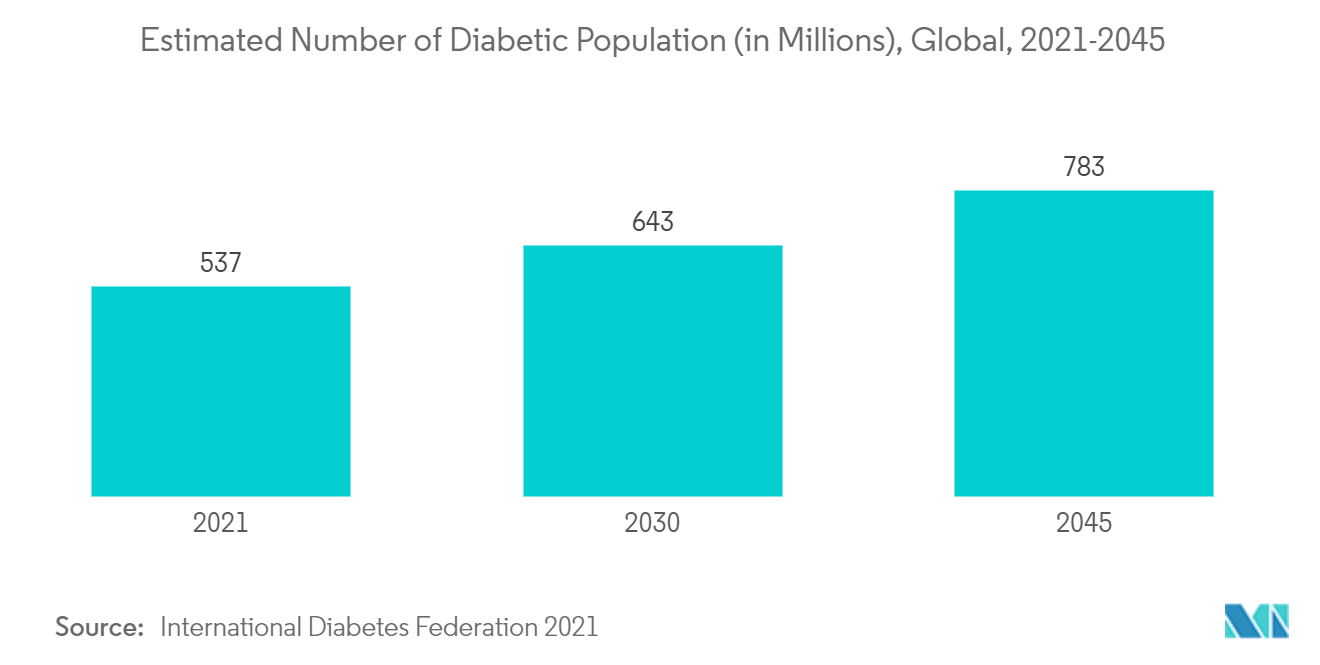

Es wird erwartet, dass laparoskopische Verfahren den höchsten Marktumsatz ausmachen werden, da Darmerkrankungen zunehmen und laparoskopische Techniken aufgrund der jüngsten Fortschritte in der Laparoskopie und bei minimalinvasiven Therapieverfahren immer beliebter und zunehmend eingesetzt werden. Laut der 10. Ausgabe des IDF Diabetes Atlas wird die Zahl der Erwachsenen mit Diabetes in Europa bis 2030 voraussichtlich 67 Millionen und bis 2045 69 Millionen erreichen. Die Laparoskopie spielt eine entscheidende Rolle bei der Durchführung von Operationen bei Diabetikern, bei denen minimale Invasivität von entscheidender Bedeutung ist. Daher wird erwartet, dass die zunehmende Belastung durch Diabetes das Wachstum des Marktsegments im Prognosezeitraum ankurbeln wird.

Laut einem vom World Laparoscopy Hospital im Mai 2023 veröffentlichten Artikel besteht der Hauptvorteil des Einsatzes von KI in der laparoskopischen Chirurgie in der Möglichkeit einer verbesserten Präzision und Genauigkeit. KI-Systeme können anhand riesiger Mengen chirurgischer Daten trainiert werden und aus den Erfolgen und Fehlern Tausender Operationen lernen. Dadurch können diese Systeme bei chirurgischen Eingriffen eine hochpräzise Führung bieten und so die Wahrscheinlichkeit menschlicher Fehler verringern. Daher wird erwartet, dass die mit der robotergestützten Laparoskopie verbundenen Vorteile das Wachstum des Segments im Prognosezeitraum ankurbeln werden.

Darüber hinaus wird erwartet, dass die zunehmende Einführung verschiedener fortschrittlicher Laparoskopietechniken, um der wachsenden Nachfrage nach effektiver Laparoskopie gerecht zu werden, das Marktwachstum im Prognosezeitraum ankurbeln wird. Beispielsweise brachte das in Cambridge ansässige Medizintechnikunternehmen CMR Surgical (CMR) im Februar 2021 das Versius Surgical Robotic System auf den Markt, um minimale Zugangsoperationen (MAS), auch bekannt als laparoskopische oder Schlüssellochoperationen, durchzuführen. Daher dürften solche Faktoren das Marktwachstum im Prognosezeitraum vorantreiben.

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Marktanteil halten wird

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen nennenswerten Marktanteil am Markt für Roboter-Endoskopiegeräte halten wird. Es wird erwartet, dass eine zunehmende Zahl von Zielkrankheiten und eine wachsende Bevölkerung mit einer höheren Prävalenz von Magen-Darm-Erkrankungen das Marktwachstum vorantreiben werden.

Es wird erwartet, dass auch die Verfügbarkeit fortschrittlicher Roboterendoskopien und deren Einführung in Praxen in der gesamten Region das Wachstum des Marktes im Prognosezeitraum vorantreiben werden. Laut den vom City of Hope Cancer Center im Mai 2022 veröffentlichten Daten handelt es sich beispielsweise beim Flex-Robotersystem um ein chirurgisches System mit einem flexiblen Roboterendoskop. Diese minimalinvasive Technologie ermöglicht Chirurgen den Zugang zu schwer zugänglichen Bereichen des Mund- und Rachenraums.

Die HNO-Chirurgen des Cancer Treatment Centers of America (CTCA), die Operationen mit dem Flex-Robotersystem durchführen, sind bestens geschult, diese Technologie zur Behandlung von Patienten mit Kopf- und Halskrebs einzusetzen. Diese Verfügbarkeit fortschrittlicher robotischer endoskopischer Geräte in Nordamerika zeigt die Einführung fortschrittlicher Technologien. Es wird erwartet, dass diese Situation das Wachstum des Marktes im Prognosezeitraum ankurbeln wird.

Mehrere Unternehmen bringen in den USA Produkte im Zusammenhang mit der Roboterendoskopie auf den Markt. Im März 2021 gab Asensus Surgical Inc. die FDA-Zulassung des Senhance Surgical Systems in den Vereinigten Staaten bekannt. Dieses Robotersystem ist in der allgemeinen Chirurgie, einschließlich Endoskopieverfahren, indiziert. Daher wird erwartet, dass die steigende Prävalenz von Darmerkrankungen, die wachsende geriatrische Bevölkerung und die Präsenz wichtiger Marktteilnehmer mit kontinuierlichen Produktentwicklungen das Marktwachstum in dieser Region im Prognosezeitraum ankurbeln werden.

Branchenüberblick über robotische Endoskopiegeräte

Der Markt für robotische Endoskopiegeräte ist mäßig konsolidiert. Es besteht aus einigen großen Playern. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die große Marktanteile halten und bekannt sind. Zu den Unternehmen, die derzeit den Markt dominieren, gehören Intuitive Surgical Inc., Asensus Surgical Inc., Johnson Johnson, Brainlab AG und Medrobotics Corporation.

Marktführer bei robotischen Endoskopiegeräten

-

Brainlab AG

-

Medrobotics Corporation

-

Johnson & Johnson

-

Intuitive Surgical Inc.

-

Asensus Surgical Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Roboter-Endoskopiegeräte

- Im August 2022 installierte EndoQuest Robotics sein endoluminales chirurgisches System (ELS) im Brigham and Women's Hospital (BWH) in Boston, MA. Das ELS-System ist das endoluminale Roboterchirurgiesystem, das es therapeutischen Endoskopikern und Chirurgen ermöglicht, narbenfreie obere und untere Magen-Darm-Operationen weniger invasiv durch einen transoralen oder transanalen Ansatz durchzuführen.

- Im Mai 2022 erhielt Johnson Johnson MedTech Company von der US-amerikanischen Food and Drug Administration die 510 (k)-Zulassung für seine MONARCH-Plattform für endourologische Verfahren.

Marktbericht für Roboter-Endoskopiegeräte – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Zunehmende geriatrische Bevölkerung und steigende Prävalenz von Fettleibigkeit und Diabetes

4.2.2 Einführung neuer Produkte mit fortschrittlichen Technologien und Vorliebe für minimalinvasive Verfahren

4.3 Marktbeschränkungen

4.3.1 Sehr teure chirurgische endoskopische Eingriffe und problematische Rückzahlungsansätze

4.3.2 Strenge regulatorische Reformen aufgrund von Bedenken hinsichtlich der Patientensicherheit

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – Mio. USD)

5.1 Nach Produkt

5.1.1 Diagnose

5.1.2 Therapeutisch

5.2 Auf Antrag

5.2.1 Laparoskopie

5.2.2 Bronchoskopie

5.2.3 Darmspiegelung

5.2.4 Andere Anwendungen

5.3 Vom Endbenutzer

5.3.1 Krankenhäuser

5.3.2 Ambulante chirurgische Zentren

5.3.3 Andere Endbenutzer

5.4 Erdkunde

5.4.1 Nordamerika

5.4.1.1 Vereinigte Staaten

5.4.1.2 Kanada

5.4.1.3 Mexiko

5.4.2 Europa

5.4.2.1 Deutschland

5.4.2.2 Großbritannien

5.4.2.3 Frankreich

5.4.2.4 Italien

5.4.2.5 Spanien

5.4.2.6 Rest von Europa

5.4.3 Asien-Pazifik

5.4.3.1 China

5.4.3.2 Japan

5.4.3.3 Indien

5.4.3.4 Australien

5.4.3.5 Südkorea

5.4.3.6 Rest des asiatisch-pazifischen Raums

5.4.4 Naher Osten und Afrika

5.4.4.1 GCC

5.4.4.2 Südafrika

5.4.4.3 Rest des Nahen Ostens und Afrikas

5.4.5 Südamerika

5.4.5.1 Brasilien

5.4.5.2 Argentinien

5.4.5.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 Intuitive Surgical Inc.

6.1.2 Asensus Surgical Inc.

6.1.3 Johnson & Johnson (Auris Health Inc.)

6.1.4 Brainlab AG

6.1.5 Medrobotics Corporation

6.1.6 Olympus Corporation

6.1.7 CMR Surgical Ltd

6.1.8 Avatera Medical GmbH

6.1.9 AKTORmed GmbH

6.1.10 Medtronic PLC

6.1.11 Virtuoso Surgical

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung für Roboter-Endoskopiegeräte

Gemäß dem Umfang des Berichts handelt es sich bei der Endoskopie um eine minimalinvasive Methode zur Untersuchung und Durchführung von Eingriffen, ohne dass große Einschnitte unter Verwendung verschiedener endoskopischer Geräte vorgenommen werden müssen. Roboter-Endoskopiegeräte bieten eine breite Palette fortschrittlicher Betätigungstaktiken, die bei endoskopischen Eingriffen eingesetzt werden können, um Traumata in der Zielregion zu reduzieren. Der Markt für Roboter-Endoskopiegeräte ist nach Produkt (diagnostisch und therapeutisch), Anwendung (Laparoskopie, Bronchoskopie, Koloskopie und andere Anwendungen), Endbenutzer (Krankenhäuser, ambulante chirurgische Zentren und andere Endbenutzer) und Geografie (Nordamerika, Europa) segmentiert , Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Bericht bietet die wertmäßige Marktgröße in USD für alle oben genannten Segmente. Der Bericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen der Welt ab ..

| Nach Produkt | ||

| ||

|

| Auf Antrag | ||

| ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

|

| Erdkunde | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur Marktforschung für Roboter-Endoskopiegeräte

Wie groß ist der Markt für Roboter-Endoskopiegeräte?

Die Größe des Marktes für Roboter-Endoskopiegeräte wird im Jahr 2024 voraussichtlich 2,41 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 12,45 % auf 4,34 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Roboter-Endoskopiegeräte aktuell?

Im Jahr 2024 wird die Größe des Marktes für Roboter-Endoskopiegeräte voraussichtlich 2,41 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Roboter-Endoskopiegeräte?

Brainlab AG, Medrobotics Corporation, Johnson & Johnson, Intuitive Surgical Inc., Asensus Surgical Inc. sind die wichtigsten Unternehmen, die auf dem Markt für Roboter-Endoskopiegeräte tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Roboter-Endoskopiegeräte?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Roboter-Endoskopiegeräte?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Roboter-Endoskopiegeräte.

Welche Jahre deckt dieser Markt für Roboter-Endoskopiegeräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Roboter-Endoskopiegeräte auf 2,11 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Roboter-Endoskopiegeräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Roboter-Endoskopiegeräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Globaler Branchenbericht für robotische Endoskopiegeräte

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Roboter-Endoskopiegeräten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Roboter-Endoskopiegeräten umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.