Marktgröße für Reiskleieöl

| Studienzeitraum | 2018 - 2029 |

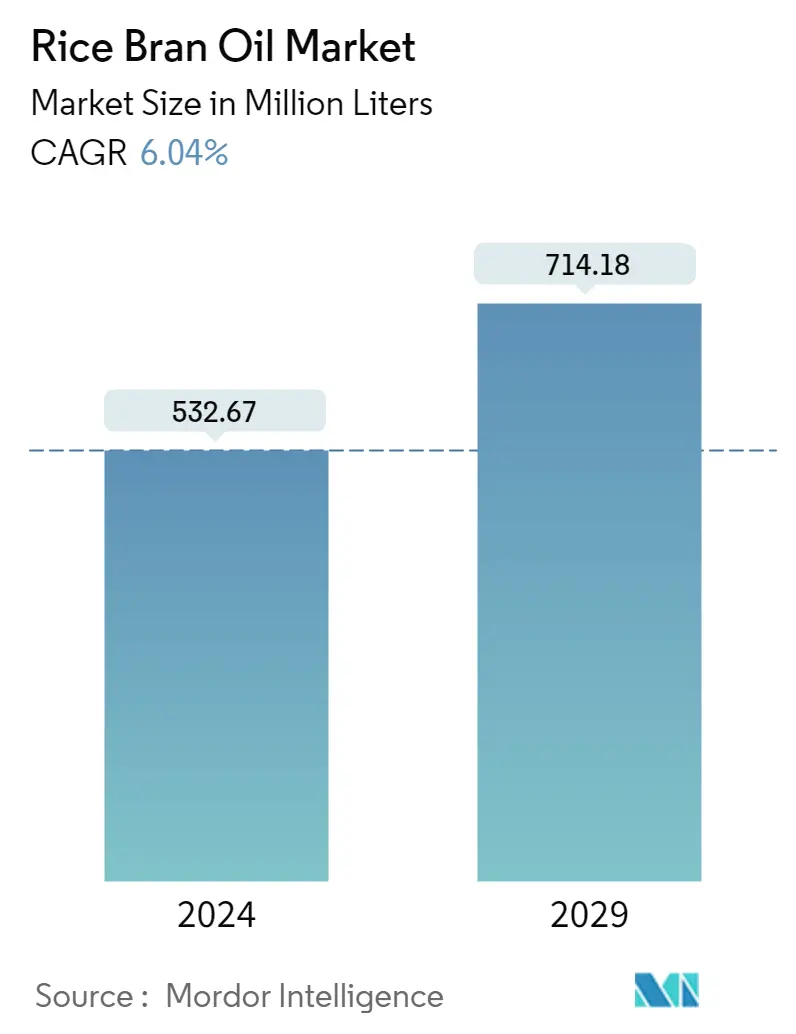

| Marktvolumen (2024) | 532.67 Millionen Liter |

| Marktvolumen (2029) | 714.18 Millionen Liter |

| CAGR(2024 - 2029) | 6.04 % |

| Schnellstwachsender Markt | Europa |

| Größter Markt | Asien-Pazifik |

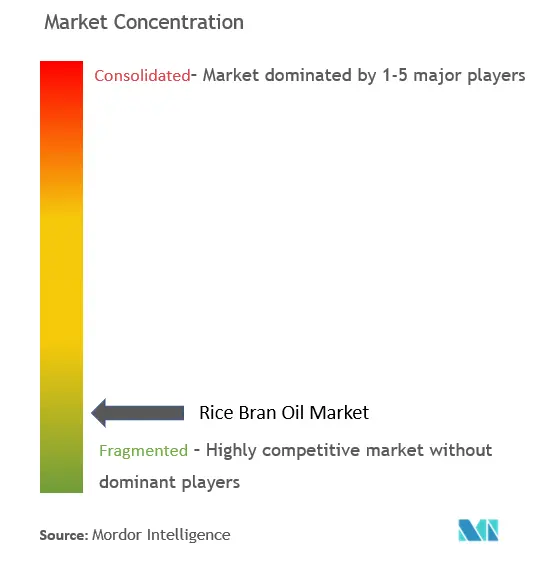

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Reiskleieöl

Die Marktgröße für Reiskleieöl wird im Jahr 2024 auf 532,67 Millionen Liter geschätzt und soll bis 2029 714,18 Millionen Liter erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,04 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt für Reiskleieöl wird durch das steigende Gesundheitsbewusstsein der Verbraucher und die hohe Nachfrage nach nährstoffreichen und fettfreien Lebensmitteln und Getränken aufgrund seines milden Geschmacks, seines neutralen Geschmacks und seines reichen Nährstoffgehalts angetrieben. Reiskleieöl wird in den meisten asiatisch-pazifischen Küchen häufig in kulinarischen Aktivitäten verwendet. Diese Faktoren treiben den Verkauf von Speiseölen auf dem Markt voran. Beispielsweise wird laut Agriculture und Afri Food Canada der Einzelhandelsverkaufswert von Speiseölen in China im Jahr 2021 auf 15,48 Millionen US-Dollar geschätzt. In jüngster Zeit hat Bio-Reiskleieöl bei Einzelhandelsverbrauchern an Beliebtheit gewonnen, da es ohne künstliche Inhaltsstoffe hergestellt wird hinzugefügte Zutaten und verleiht dem Rezept einen natürlichen Geschmack. Weitere Faktoren, die für das Marktwachstum verantwortlich sind, sind zahlreiche Anwendungsbereiche, aggressive Werbekampagnen der Hersteller und eine hohe Marktdurchdringung in entwickelten und aufstrebenden Märkten.

Regulierungsbehörden, die den Verzehr von Reiskleieöl begünstigen, haben das Marktwachstum weiter angekurbelt. Beispielsweise haben die Weltgesundheitsorganisation (WHO) und die American Heart Association die Verwendung von Reiskleieöl genehmigt und erklärt, dass seine Zusammensetzung aus einfach, mehrfach ungesättigten und gesättigten Fetten viel sicherer sei als die Zusammensetzung der meisten anderen Pflanzenöle. Diese Regulierung hat es den Herstellern auf dem Markt erleichtert, ihr Angebot auf dem Einzelhandelsmarkt zu erweitern, um Verbraucher anzulocken. Supermärkte/Hypermärkte und Convenience-Stores spielen eine wesentliche Rolle beim Vertrieb von Reiskleieöl, da sie in diesen Einzelhandelsgeschäften, die die Verbraucher häufig auf dem Markt aufsuchen, in großem Umfang verkauft werden.

Markttrends für Reiskleieöl

Die Steigerung der Reisproduktion treibt das Marktwachstum voran

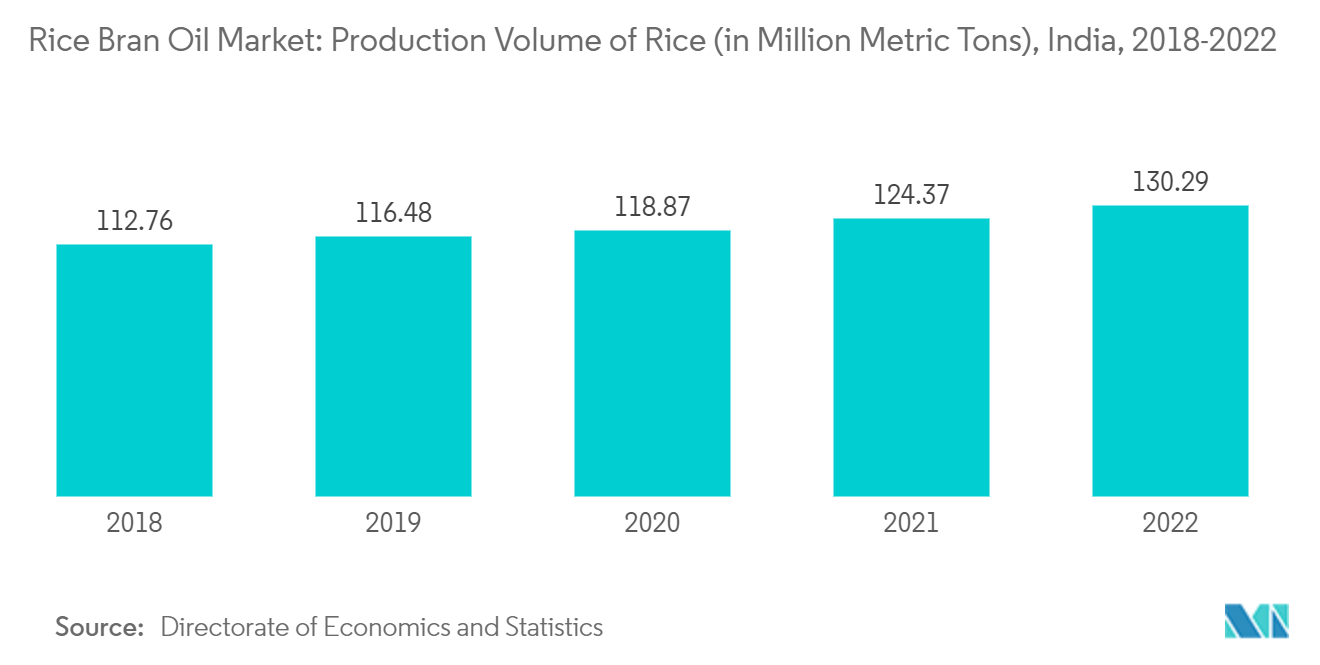

Die zunehmende Reisproduktion weltweit hat zu einer erhöhten Marktnachfrage geführt. Weltweit hat dieser Anstieg der Reisproduktion zu einer Steigerung der Markteinnahmen auf dem Reiskleieölmarkt geführt. Laut der World Agricultural Production 2022 des US-Landwirtschaftsministeriums waren China, Indien und Indonesien im Geschäftsjahr 2020/21 mit 148,3 Millionen Tonnen, 122,27 Millionen Tonnen und 35,3 Millionen Tonnen die größten Produzenten von gemahlenem Reis , jeweils. Dies führt dazu, dass diese Länder bei der Produktion von Reiskleieöl einen hohen Stellenwert haben. Indien ist weltweit einer der größten Produzenten von Reiskleieöl, und immer mehr Verbraucher erkennen, wie wichtig es ist, herzfreundliches Öl in ihre Ernährung aufzunehmen. Nach Angaben der Direktion für Wirtschaft und Statistik der indischen Regierung wurde der Reisertrag in ganz Indien im Jahr 2021 auf etwa 2,7 Tausend Kilogramm pro Hektar geschätzt, ein Anstieg von etwa 2,6 Tausend Kilogramm pro Hektar. Die Regierung ergreift weltweit verschiedene Maßnahmen, um Angebot und Nachfrage an Speiseölen zu decken. Verschiedene Erzeuger und Investoren haben die Mengenbeschränkungen für Bio-Speiseöle aufgehoben, was zum Wachstum des Marktes für Reiskleieöl geführt hat.

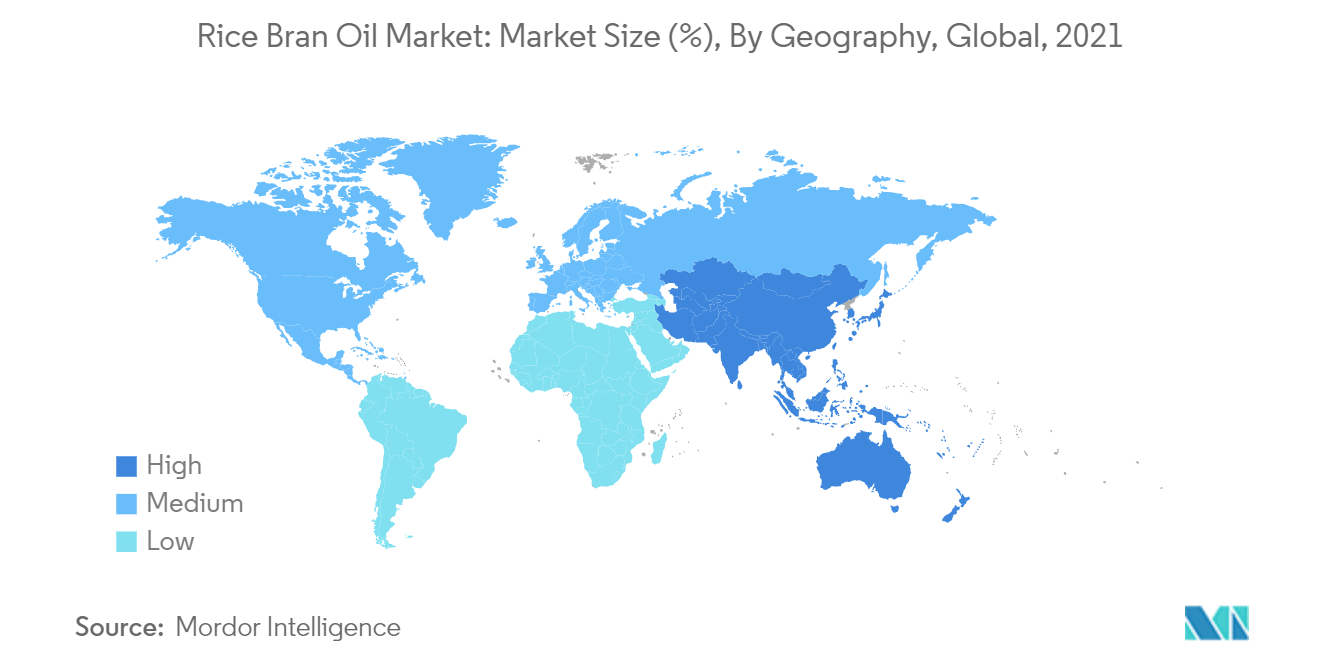

Der asiatisch-pazifische Raum ist der größte Markt

Auf den asiatisch-pazifischen Raum entfällt ein relativ hoher Volumenanteil. Aufgrund der leichten Verfügbarkeit von Rohstoffen in der gesamten Region, insbesondere in Indien, wird erwartet, dass der weltweite Markt für Reiskleieöl erheblich wachsen wird. Die wichtigsten Produzenten in der Region sind Indien, China, Japan und Thailand. Indien ist das weltweit größte Konsumgebiet. Die wahrgenommenen gesundheitlichen Vorteile des Kochens in Speiseöl sind einer der Hauptgründe, warum australische Verbraucher Reiskleieöl bevorzugen. Es beugt Herzinfarkten vor und hilft, die Cholesterinaufnahme zu senken.

Beispielsweise hat das Verbraucherministerium der indischen Regierung im Juni 2021 angereichertes Reiskleieöl in Indien auf den Markt gebracht. Dieses Reiskleieöl wurde unter der Apex Agri-Marketing-Organisation Indiens, nämlich der National Agricultural Cooperative Marketing Federation of India Ltd (NAFED), vermarktet. Darüber hinaus ist es eine reichhaltige Quelle an Vitamin A, γ-Oryzanol und Phytosterolen und enthält viele medizinische Eigenschaften.

Überblick über die Reiskleieöl-Branche

Der Markt für Reiskleieöl ist hart umkämpft und verfügt über mehrere kleine und regionale Akteure. Der Markt ist fragmentiert und zu den Hauptakteuren zählen Cargill, Incorporated, Ricela Group of Companies, Adani Wilmar Ltd, Emami Agrotech Ltd und Rice King Oil Group. Der Schwerpunkt liegt auf der Fusion, Expansion, Übernahme und Partnerschaft der Unternehmen sowie der Entwicklung neuer Produkte, die als strategische Ansätze führender Unternehmen zur Steigerung ihrer Markenpräsenz bei Verbrauchern dienen. Große Unternehmen glauben daran, ihre Produktqualität durch Zertifizierungen zu stärken, um die Kundenbindung zu stärken. Zhejiang Delekang Food Limited verfügt beispielsweise über verschiedene Zertifizierungen wie das GMP-Zertifikat (Good Manufacturing Process), ISO14001, ISO9001, Green Enterprise, QS-Zertifikat, OHSMS18000 und CNCA/CTS008-2008.

Marktführer für Reiskleieöl

-

Cargill, Incorporated

-

Adani Wilmar Ltd.

-

Ricela Group of Companies

-

Emami Agrotech Limited

-

King Rice oil Group

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Reiskleieöl

- Im Oktober 2022 hat Emami Agrotech Limited seine Speiseölmarke Healthy Tasty in Indien neu auf den Markt gebracht. Die Produktpalette umfasst Reiskleieöl, Senf, Sojaöl und andere Speiseöle. Das Unternehmen vermarktet die Marke umfassend mit Unterstützung von Prominenten und Kampagnen im ganzen Land.

- Im September 2021 brachte Gemini Edibles Fats India Ltd unter der bestehenden Marke Freedom in Indien ein 5-Liter-Glas mit physikalisch raffiniertem Reiskleieöl auf den Markt. Die Produkte werden im ganzen Land über Supermärkte und Convenience-Stores verkauft. Das Unternehmen konzentriert sich auf Werbetechniken, um die Menschen über die Vorteile von Reiskleieöl zu informieren.

- Im September 2021 brachte TSUNO, ein japanisches Unternehmen, Premium-Reiskleieöl auf den Markt, nämlich Expeller Pressed Rice Bran Oil, das durch natürliche Herstellung hergestellt wird.

Marktbericht für Reiskleieöl – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktführer

4.2 Marktbeschränkungen

4.3 Porters Fünf-Kräfte-Analyse

4.3.1 Bedrohung durch neue Marktteilnehmer

4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

4.3.3 Verhandlungsmacht der Lieferanten

4.3.4 Bedrohung durch Ersatzprodukte

4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Kategorie

5.1.1 Bio

5.1.2 Konventionell

5.2 Vertriebsweg

5.2.1 Supermarkt/Hypermarkt

5.2.2 Convenience-Stores

5.2.3 Online-Einzelhandelsgeschäfte

5.2.4 Andere Vertriebskanäle

5.3 Erdkunde

5.3.1 Nordamerika

5.3.1.1 Vereinigte Staaten

5.3.1.2 Kanada

5.3.1.3 Mexiko

5.3.1.4 Rest von Nordamerika

5.3.2 Europa

5.3.2.1 Spanien

5.3.2.2 Großbritannien

5.3.2.3 Deutschland

5.3.2.4 Frankreich

5.3.2.5 Italien

5.3.2.6 Rest von Europa

5.3.3 Asien-Pazifik

5.3.3.1 China

5.3.3.2 Japan

5.3.3.3 Indien

5.3.3.4 Australien

5.3.3.5 Rest des asiatisch-pazifischen Raums

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Rest von Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Südafrika

5.3.5.2 Saudi-Arabien

5.3.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Schlüsselstrategien der führenden Akteure

6.2 Marktanteilsanalyse

6.3 Firmenprofile

6.3.1 Adani Wilmar Ltd.

6.3.2 Cargill, Incorporated

6.3.3 King Rice Oil Group

6.3.4 Ricela Group of Companies

6.3.5 Emami Group (Emami Agrotech Ltd.)

6.3.6 AP Solvex Ltd.

6.3.7 3F Industries Ltd.

6.3.8 Zhejiang Delekang Food Co. Ltd

6.3.9 Marico Limited

6.3.10 Modi Naturals Ltd.

6.3.11 TSUNO Group Co., Ltd

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Reiskleieölindustrie

Reiskleieöl wird durch die Gewinnung von Öl aus der Reisspreu hergestellt. Dieses Öl hat einen hohen Rauchpunkt, wodurch es sich zum Kochen bei hohen Temperaturen eignet und einen sehr milden Geschmack hat. Der Markt für Reiskleieöl ist nach Kategorie, Vertriebskanal und Geografie segmentiert. Nach Kategorien ist der Markt in Bio und konventionell unterteilt. Basierend auf dem Vertriebskanal wird der Markt in Verbrauchermärkte/Supermärkte, Convenience-Stores, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika, den Nahen Osten und Afrika unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (in Mio. USD) erstellt.

| Kategorie | ||

| ||

|

| Vertriebsweg | ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur Marktforschung zu Reiskleieöl

Wie groß ist der Markt für Reiskleieöl?

Die Marktgröße für Reiskleieöl wird im Jahr 2024 voraussichtlich 532,67 Millionen Liter erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 6,04 % auf 714,18 Millionen Liter wachsen.

Wie groß ist der Markt für Reiskleieöl derzeit?

Im Jahr 2024 wird die Marktgröße für Reiskleieöl voraussichtlich 532,67 Millionen Liter erreichen.

Wer sind die Hauptakteure auf dem Reiskleieöl-Markt?

Cargill, Incorporated, Adani Wilmar Ltd., Ricela Group of Companies, Emami Agrotech Limited, King Rice oil Group sind die wichtigsten Unternehmen, die auf dem Reiskleieölmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Reiskleieöl-Markt?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Reiskleieöl-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Reiskleieölmarkt.

Welche Jahre deckt dieser Reiskleieöl-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Reiskleieöl auf 502,33 Millionen Liter geschätzt. Der Bericht deckt die historische Marktgröße des Reiskleieöl-Marktes für die Jahre 2018, 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Reiskleieöl-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Reiskleieöl

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Reiskleieöl im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Reiskleieöl umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.