Rhizobium-Marktgröße

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 0.9 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 1.51 Milliarden US-Dollar |

|

|

Größter Anteil nach Kulturtyp | Reihenkulturen |

|

|

CAGR (2024 - 2029) | 10.65 % |

|

|

Größter Anteil nach Region | Nordamerika |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Rhizobium-Marktanalyse

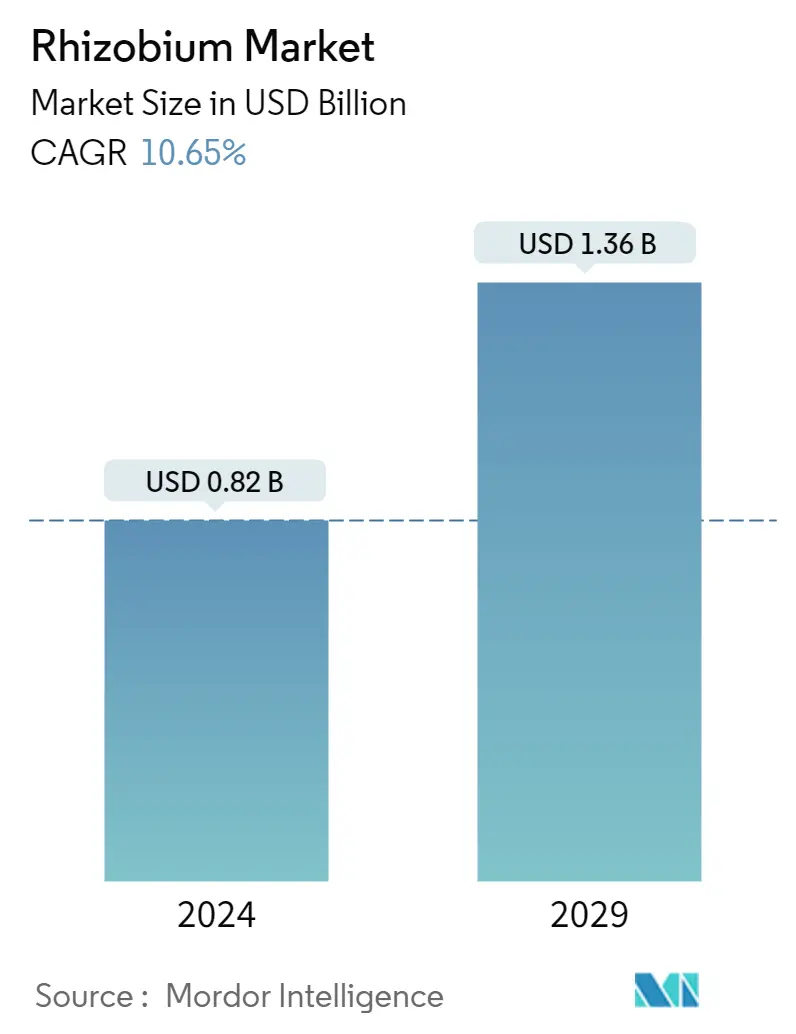

Die Größe des Rhizobium-Marktes wird im Jahr 2024 auf 0,82 Milliarden US-Dollar geschätzt und soll bis 2029 1,36 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 10,65 % im Prognosezeitraum (2024–2029) entspricht.

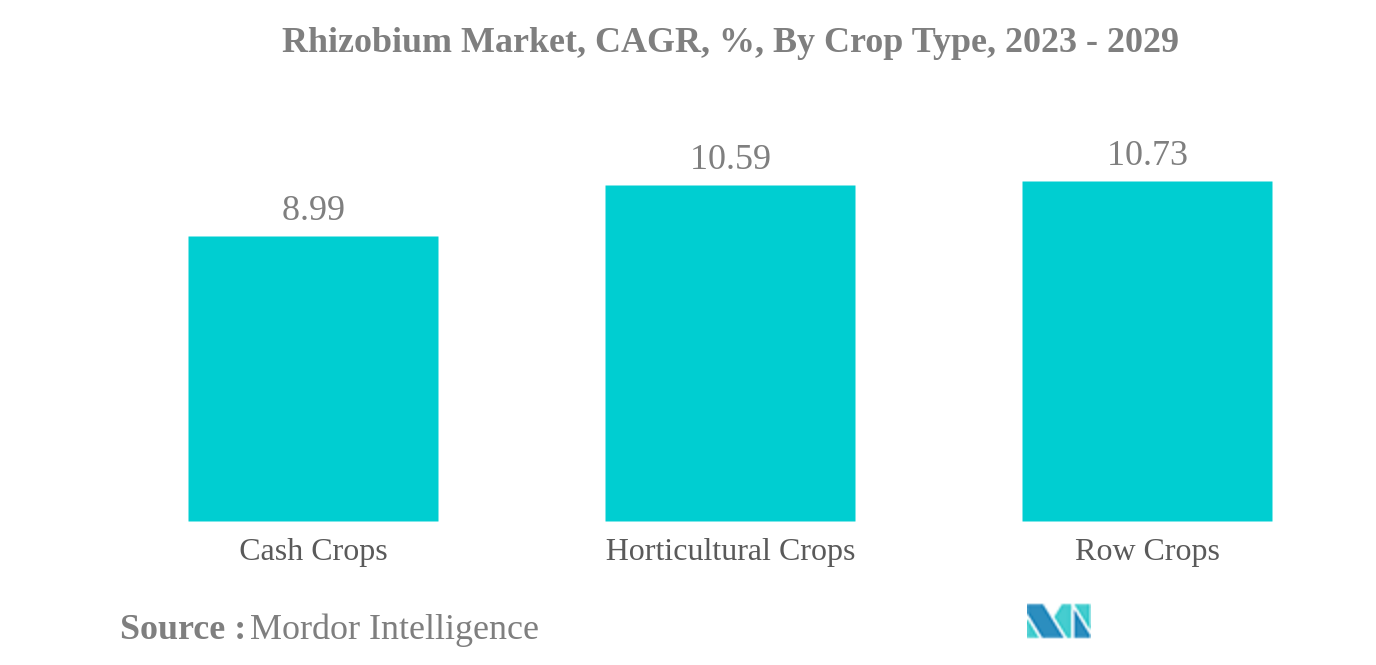

- Reihenkulturen sind die größte Kulturart. Durch die Wechselwirkung zwischen Rhizobien und Hülsenfruchtwurzeln entsteht ein hochregulierter Prozess, der Luftstickstoff in einen assimilierbaren Pflanzennährstoff umwandelt.

- Reihenkulturen sind die am schnellsten wachsende Kulturart. Weltweit wurden Gerste, Mais, Weizen, Raps, Roggen, Sonnenblumen, Sojabohnen und Reis angebaut. In den Regionen Nordamerika und Europa dominiert der Ernteverbrauch den Markt.

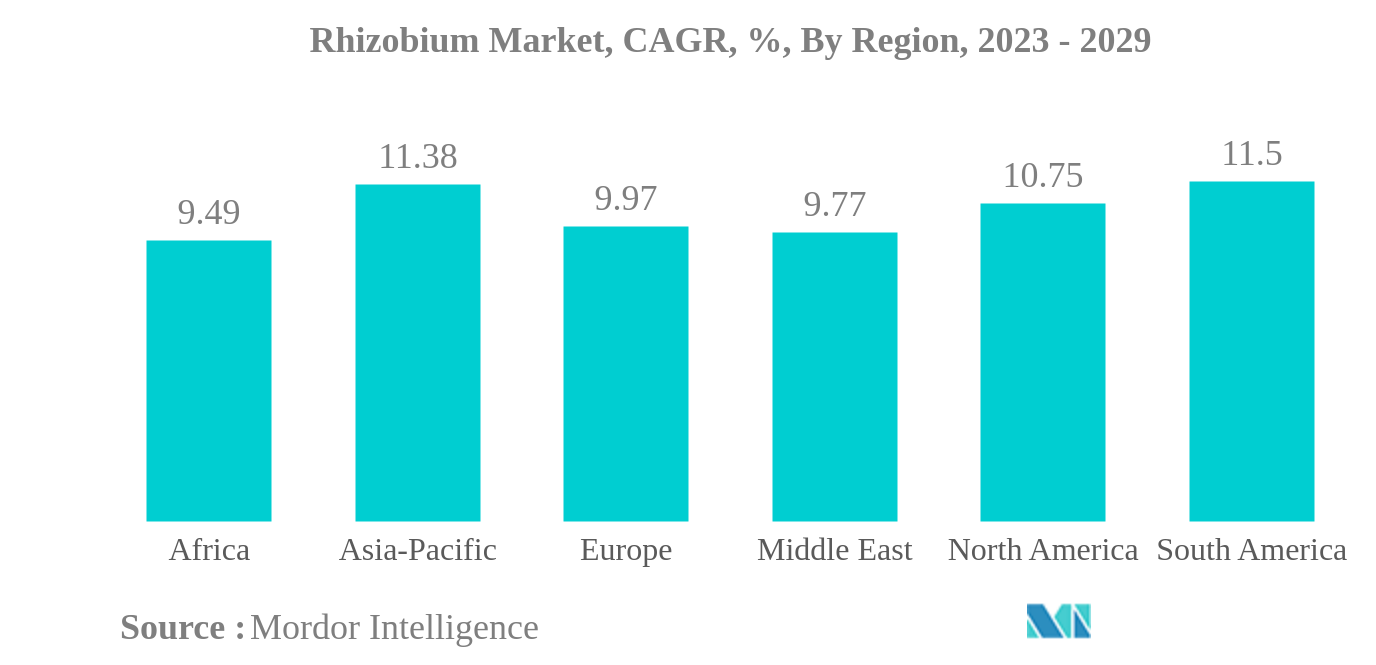

- Nordamerika ist die größte Region. Der zunehmende ökologische Anbau von Reihenkulturen in den Vereinigten Staaten und Kanada führte zu einem Anstieg des Einsatzes von Biodüngern auf Rhizobienbasis in der Region.

- Die Vereinigten Staaten sind das größte Land. Im Land werden Mais, Sojabohnen, Reis, Weizen und Luzerne angebaut und die Bio-Anbaufläche für Feldfrüchte hat sich von 2017 bis 2022 um 27,4 % vergrößert.

Reihenkulturen sind die größte Kulturart

- Die spezifische Interaktion zwischen Rhizobien und Hülsenfruchtwurzeln führt zur Bildung eines hochregulierten Prozesses, der als Modulation bezeichnet wird und Luftstickstoff in einen assimilierbaren Pflanzennährstoff umwandelt. Diese Fähigkeit bildet die Grundlage für den Einsatz bakterieller Impfmittel im Feldfruchtanbau. Im Jahr 2022 dominierten Reihenkulturen den Mykorrhiza-Markt und machten rund 69,7 % des Marktwerts aus. Weltweit sind die wichtigsten Reihenkulturen Gerste, Mais, Weizen, Raps, Roggen, Sonnenblumen, Soja und Reis.

- Der Markt für Rhizobium-basierte Biodünger in Gartenbaukulturen wird voraussichtlich einen Wert von 137,2 Millionen US-Dollar haben, wobei im Jahr 2022 4,9 Tausend Tonnen verwendet werden sollen. Rhizobium-Stämme besiedeln die Wurzeln von Tomaten- und Paprikapflanzen, um das Wachstum in verschiedenen Produktionsstadien zu fördern und die Sämlinge zu vermehren Fruchtertrag und -qualität. Es wird auch im Gewächshausanbau, beispielsweise im Tomaten- und Paprikaanbau, sowie im Obstanbau im Gartenbau eingesetzt.

- Kaffee, Tee, Kakao, Baumwolle, Zuckerrohr, Raps, Sonnenblumen und Tabak gehören zu den wichtigsten Nutzpflanzen, die weltweit angebaut werden. Cash Crops machten im Jahr 2022 68,7 Millionen US-Dollar zum Marktwert von Rhizobium-basierten Biodüngern aus. Nordamerika dominierte den Markt für Cash Crops und machte im Jahr 2022 etwa 52,2 Millionen US-Dollar aus.

- Durch die Beimpfung von Rhizobien kann der Stickstoffbedarf der Pflanzen gedeckt und gleichzeitig der Bedarf an anorganischem Stickstoffdünger gesenkt werden. Eine wirksame Rhizobienimpfung kann bis zu 50–70 % des gesamten Stickstoffs liefern, der zur Ertragssteigerung erforderlich ist. Rhizobium erzeugt außerdem Vitamine, Aminosäuren, Siderophore, Auxine und Stickstofffixierung.

- Aufgrund der oben genannten Merkmale und der zunehmenden Anwendung von Düngemitteln auf Rhizobiumbasis wird erwartet, dass der Markt im Prognosezeitraum wächst.

Nordamerika ist die größte Region

- Rhizobium ist das wichtigste stickstofffixierende Bakterium, das in einer Symbiose mit Pflanzen existiert und in den Wurzelknollen von Hülsenfrüchten lebt. Rhizobium ist weltweit der am zweithäufigsten konsumierte Biodünger und hatte im Jahr 2022 einen Anteil von 25,4 %.

- Es wurde geschätzt, dass 40–250 kg Stickstoff pro Hektar und Jahr von verschiedenen Hülsenfrüchten durch die mikrobielle Aktivität von Rhizobien gebunden werden. Die Europäische Union plant den Übergang zu einer nachhaltigen Pflanzenproteinproduktion durch die Ausweitung der Anbauflächen für Hülsenfrüchte.

- Nordamerika dominierte den globalen Rhizobienmarkt mit einem Marktanteil von 52,7 % im Jahr 2022. Reihenkulturen dominieren den Rhizobium-Biodüngermarkt in Nordamerika und machten im Jahr 2022 etwa 62,4 % des Marktwerts aus. Die Dominanz der Reihenkulturen ist darauf zurückzuführen Rhizobiums symbiotische Verbindung mit Hülsenfrüchten, die unter Reihenkulturen fallen. Aufgrund des umfangreichen Anbaus von Reihenkulturen in der Region wird ihr Marktwert voraussichtlich steigen und im Prognosezeitraum eine jährliche Wachstumsrate von 13,0 % verzeichnen.

- Der Bedarf an zusätzlicher Stickstoffausbringung in Nichtleguminosenkulturen ist hoch, um das Ertragspotenzial der Kulturpflanzen zu steigern. Der Einsatz biologischer stickstofffixierender Bakterien kann die Produktion von Nicht-Hülsenfrüchten wie Getreide, Obst und Gemüse steigern. Reihenkulturen dominieren den Markt für Rhizobium-Biodünger und machten im Jahr 2022 aufgrund der großen Anbaufläche von Feldfrüchten etwa 69,8 % des Marktwerts aus. Es ist bekannt, dass der Einsatz von Rhizobium-Biodüngern in Obst- und Gemüsekulturen die Nährstoffverfügbarkeit erhöht und die erforderlichen Pflanzenhormone produziert.

Überblick über die Rhizobium-Branche

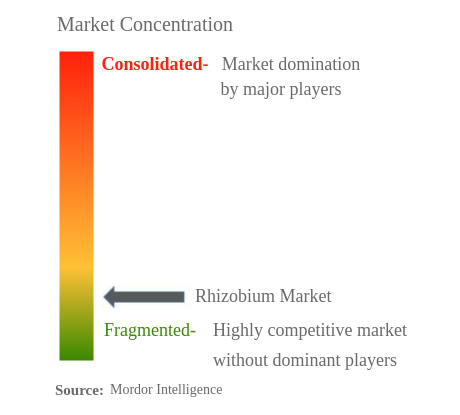

Der Rhizobium-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 28,14 % einnehmen. Die Hauptakteure auf diesem Markt sind Indian Farmers Fertilizer Cooperative Limited, Madras Fertilizers Limited, National Fertilizers Limited, Novozymes und Rizobacter (alphabetisch sortiert).

Rhizobium-Marktführer

Indian Farmers Fertiliser Cooperative Limited

Madras Fertilizers Limited

National Fertilizers Limited

Novozymes

Rizobacter

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Rhizobium-Marktnachrichten

- Juli 2022 Ein brandneues körniges Impfmittel namens LALFIX® START SPHERICAL Granule kombiniert Bacillus velezensis, eine das Pflanzenwachstum fördernde Mikrobe, mit zwei unterschiedlichen Rhizobiumstämmen. Dieses leistungsstarke und bewährte PGPM, brandneu auf dem kanadischen Markt, steigert die Phosphorlösung und verbessert die Wurzelmasse.

- Januar 2022 Novozymes und AgroFresh haben eine Partnerschaft geschlossen, um das Potenzial der Biotechnologie zu nutzen, um die Qualität nach der Ernte weiter zu verbessern und Lebensmittelverschwendung zu reduzieren. Dies ist ein wichtiges Unterfangen für Novozymes mit der Absicht des Unternehmens, die steigende Verbrauchernachfrage nach Obst und Gemüse mit weniger Lebensmittelverschwendung und weniger Auswirkungen auf die Umwelt zu befriedigen

- Januar 2021 Heliae Agriculture und Rizobacter arbeiten zusammen, um innovative Boden- und Pflanzenernährungstechnologien zu entwickeln, die dem Unternehmen dabei helfen werden, bessere und effizientere Lösungen herzustellen und so sein Produktportfolio zu erweitern.

Rhizobium-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

-

5.1 Erntetyp

- 5.1.1 Geldernten

- 5.1.2 Gartenbaukulturen

- 5.1.3 Reihenkulturen

-

5.2 Region

- 5.2.1 Afrika

- 5.2.1.1 Nach Land

- 5.2.1.1.1 Ägypten

- 5.2.1.1.2 Nigeria

- 5.2.1.1.3 Südafrika

- 5.2.1.1.4 Rest von Afrika

- 5.2.2 Asien-Pazifik

- 5.2.2.1 Nach Land

- 5.2.2.1.1 Australien

- 5.2.2.1.2 China

- 5.2.2.1.3 Indien

- 5.2.2.1.4 Indonesien

- 5.2.2.1.5 Japan

- 5.2.2.1.6 Philippinen

- 5.2.2.1.7 Thailand

- 5.2.2.1.8 Vietnam

- 5.2.2.1.9 Rest des asiatisch-pazifischen Raums

- 5.2.3 Europa

- 5.2.3.1 Nach Land

- 5.2.3.1.1 Frankreich

- 5.2.3.1.2 Deutschland

- 5.2.3.1.3 Italien

- 5.2.3.1.4 Niederlande

- 5.2.3.1.5 Russland

- 5.2.3.1.6 Spanien

- 5.2.3.1.7 Truthahn

- 5.2.3.1.8 Großbritannien

- 5.2.3.1.9 Rest von Europa

- 5.2.4 Naher Osten

- 5.2.4.1 Nach Land

- 5.2.4.1.1 Iran

- 5.2.4.1.2 Saudi-Arabien

- 5.2.4.1.3 Rest des Nahen Ostens

- 5.2.5 Nordamerika

- 5.2.5.1 Nach Land

- 5.2.5.1.1 Kanada

- 5.2.5.1.2 Mexiko

- 5.2.5.1.3 Vereinigte Staaten

- 5.2.5.1.4 Rest von Nordamerika

- 5.2.6 Südamerika

- 5.2.6.1 Nach Land

- 5.2.6.1.1 Argentinien

- 5.2.6.1.2 Brasilien

- 5.2.6.1.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Firmenprofile

- 6.4.1 Indian Farmers Fertiliser Cooperative Limited

- 6.4.2 Indogulf BioAg LLC (Biotech Division of Indogulf Company)

- 6.4.3 IPL Biologicals Limited

- 6.4.4 Lallemand Inc.

- 6.4.5 Madras Fertilizers Limited

- 6.4.6 National Fertilizers Limited

- 6.4.7 Novozymes

- 6.4.8 Rizobacter

- 6.4.9 T Stanes and Company Limited

- 6.4.10 Vittia Group

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Rhizobium-Branche

Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Afrika | Nach Land | Ägypten |

| Nigeria | ||

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Land | Australien |

| China | ||

| Indien | ||

| Indonesien | ||

| Japan | ||

| Philippinen | ||

| Thailand | ||

| Vietnam | ||

| Rest des asiatisch-pazifischen Raums | ||

| Europa | Nach Land | Frankreich |

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Truthahn | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Land | Iran |

| Saudi-Arabien | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Land | Kanada |

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Südamerika | Nach Land | Argentinien |

| Brasilien | ||

| Rest von Südamerika |

| Erntetyp | Geldernten | ||

| Gartenbaukulturen | |||

| Reihenkulturen | |||

| Region | Afrika | Nach Land | Ägypten |

| Nigeria | |||

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Land | Australien | |

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Philippinen | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

| Europa | Nach Land | Frankreich | |

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Land | Iran | |

| Saudi-Arabien | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Land | Kanada | |

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

| Südamerika | Nach Land | Argentinien | |

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dies bezieht sich auf die durchschnittliche Menge an Rhizobium-basierten Biodüngern, die pro Hektar Ackerland in der jeweiligen Region/dem jeweiligen Land ausgebracht werden.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biodünger auf Rhizobiumbasis

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Rhizobium-basierten Biodüngern wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.