Marktgröße und Anteil des vietnamesischen Wohnimmobilienmarktes

Vietnamesische Wohnimmobilienmarkt-Analyse von Mordor Intelligenz

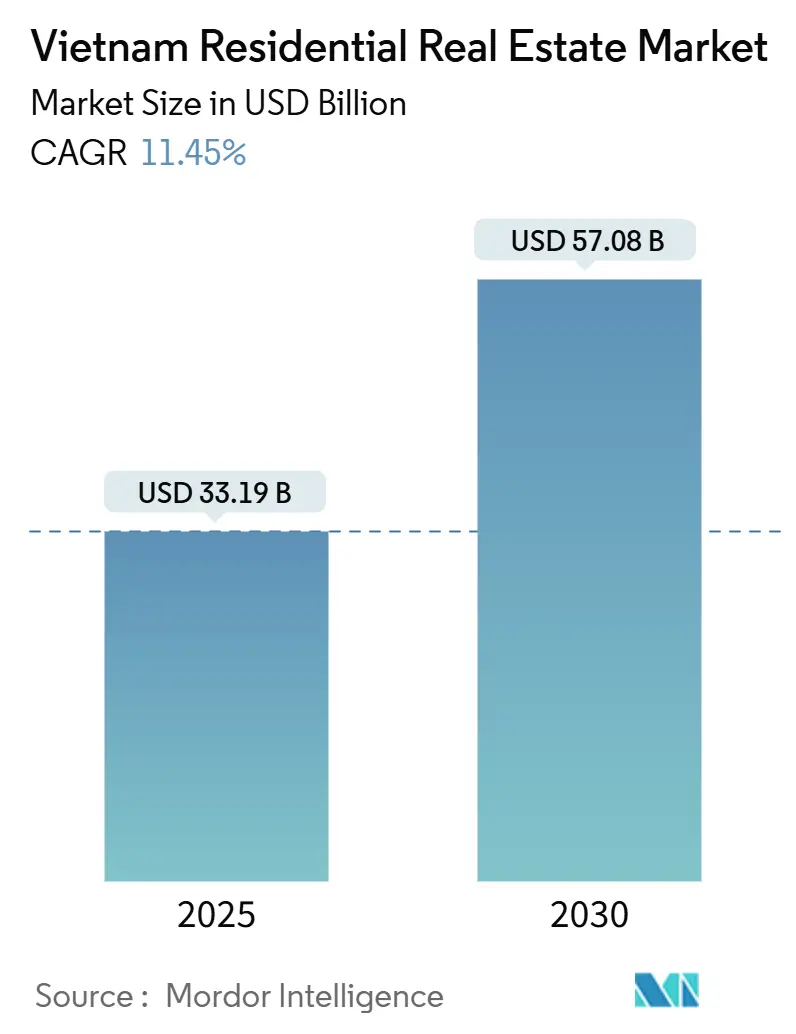

Die Größe des vietnamesischen Wohnimmobilienmarktes beträgt 33,19 Milliarden USD im Jahr 2025 und wird voraussichtlich 57,08 Milliarden USD bis 2030 erreichen, was einer CAGR von 11,45% entspricht und einen der dynamischsten Wachstumsausblicke In Südostasien signalisiert. Demografische Dynamik, ein stetiger Strom ausländischer Direktinvestitionen In Industriekorridore und rationalisierte Wohnungsvorschriften halten zusammen die Wohnnachfrage In allen Preisklassen robust. Großangelegte Verkehrsprojekte wie Ho-Chi-Minh-Stadts Metro-Linie 2 und der geplante Ringstraße 4 treiben progressiv die Nachfrage In stadtrandnahe Bezirke und erweitern den geografischen Fußabdruck neuer Angebote. Villen und GrundstückshäBenutzer beginnen, die Wachstumslücke zu Hochhaus-Apartments zu schließen, während sich der Haushaltsreichtum ausdehnt, während digitale Hypothekenplattformen, die Kreditgenehmigungszeiten unter fünf Tage reduzieren, die Transaktionsgeschwindigkeit steigern. Trotz moderater Fragmentierung profitiert der Markt von professionalisierten Entwicklern, deren integrierte Township-Modelle eine Quersubventionierung von Infrastruktur- und Wohnvermögen ermöglichen, wodurch das projektbezogene Risikoexposure begrenzt wird.

Wichtige Berichtsergebnisse

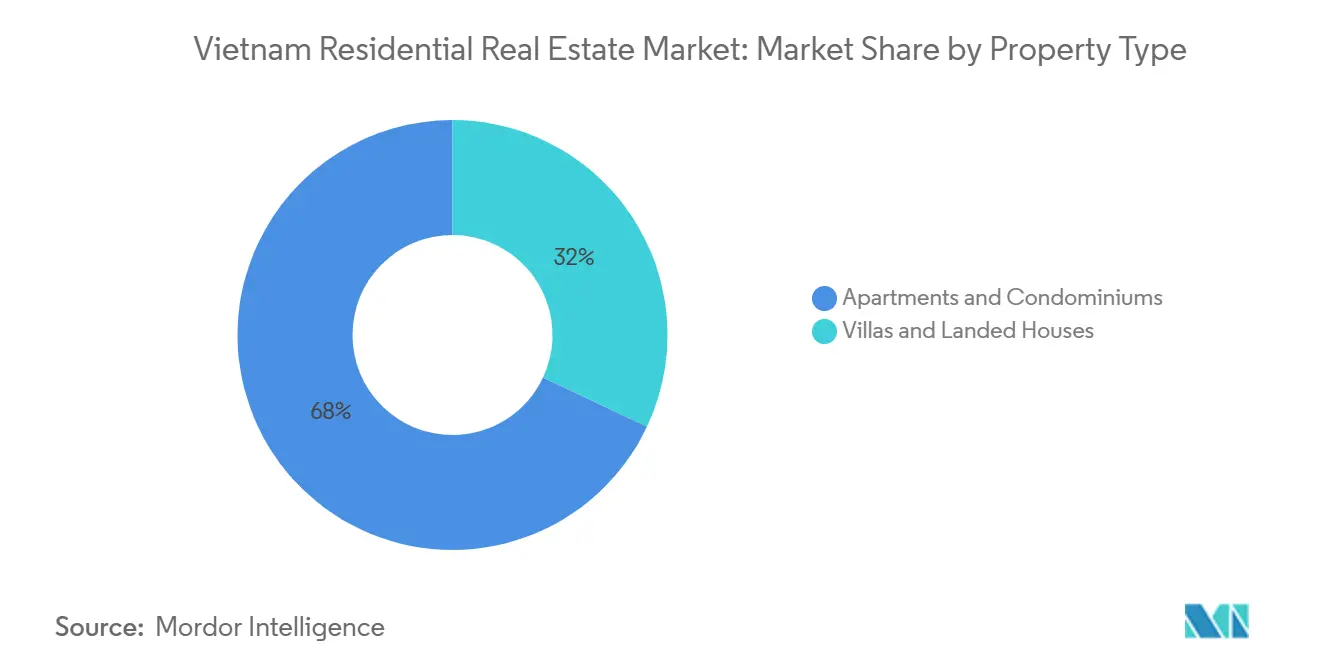

- Nach Immobilienart hielten Apartments und Eigentumswohnungen 68% Marktanteil des vietnamesischen Wohnimmobilienmarktes im Jahr 2024. Der vietnamesische Wohnimmobilienmarkt für Villen und GrundstückshäBenutzer wird voraussichtlich mit einer CAGR von 12,05% zwischen 2025-2030 expandieren.

- Nach Preisklasse machte das Mittelmarktsegment 45% der Größe des vietnamesischen Wohnimmobilienmarktes im Jahr 2024 aus. Der vietnamesische Wohnimmobilienmarkt für das erschwingliche Segment entwickelt sich mit einer CAGR von 13,11% zwischen 2025-2030.

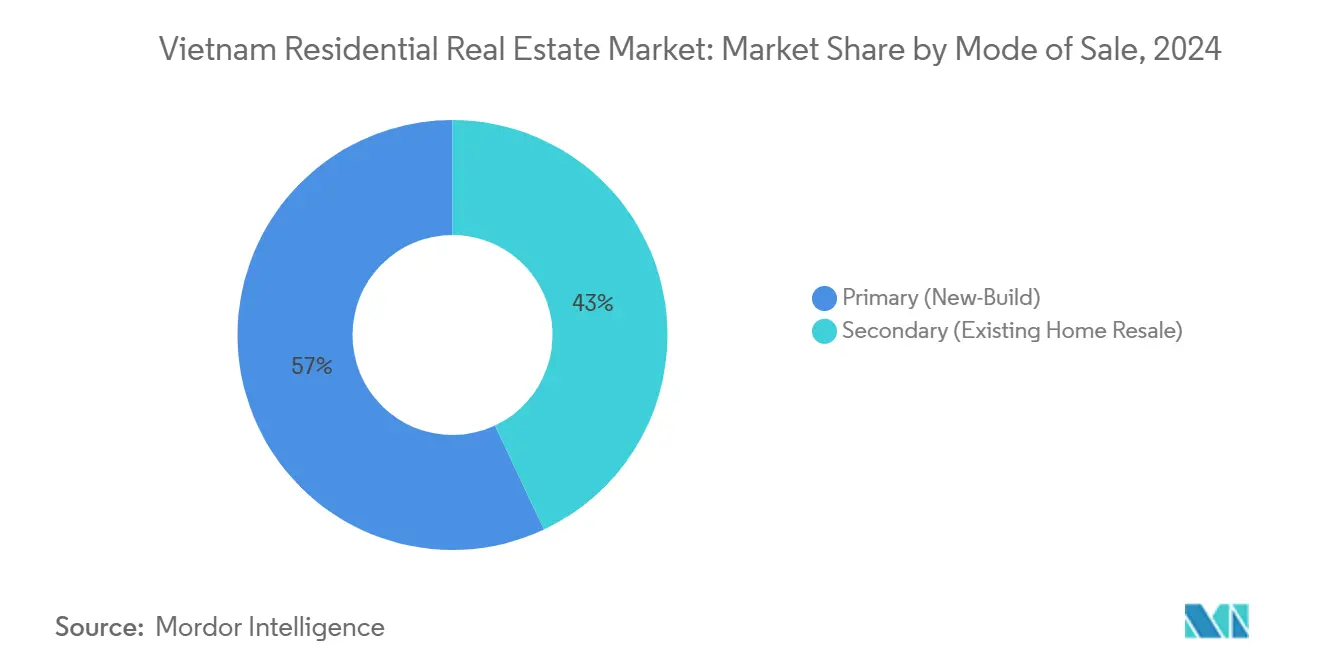

- Nach Verkaufsart erfassten Primärtransaktionen 57% des Marktanteils des vietnamesischen Wohnimmobilienmarktes im Jahr 2024. Der vietnamesische Wohnimmobilienmarkt für das Sekundärsegment wird voraussichtlich mit einer CAGR von 13,51% zwischen 2025-2030 wachsen.

- Nach Verkaufsmodell stellten Verkäufe 86% der Größe des vietnamesischen Wohnimmobilienmarktes im Jahr 2024 dar. Der vietnamesische Wohnimmobilienmarkt für das Vermietungssegment wird voraussichtlich mit einer CAGR von 12,35% zwischen 2025-2030 steigen.

- Nach Geografie trug Ho-Chi-Minh-Stadt 48% zum Umsatz des vietnamesischen Wohnimmobilienmarktes im Jahr 2024 bei. Der vietnamesische Wohnimmobilienmarkt für Hai Phong ist auf Kurs für eine CAGR von 13,28% zwischen 2025-2030.

Trends und Einblicke des vietnamesischen Wohnimmobilienmarktes

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende städtische Mittelschicht & Haushaltsbildung In Tier-1 & aufkommenden Tier-2 Städten | +2.80% | Ho-Chi-Minh-Stadt, Hanoi, Danang, Hai Phong | Mittelfristig (2-4 Jahre) |

| Ansteigende FDI-geführte Industriekorridore schaffen Wohnungsnachfrage nahe Industriezonen | +2.10% | Südostregion, nördliche Industrieprovinzen | Langfristig (≥ 4 Jahre) |

| Rapide Expansion von MRT & Ringstraßen-Projekten erschließt periphere Landreserven | +1.90% | Ho-Chi-Minh-Stadt Metropolitangebiet, Hanoi Hauptstadtregion | Mittelfristig (2-4 Jahre) |

| Wachsende Überweisungen (USD 14 Mrd.+) In Wohnvermögen kanalisiert | +1.70% | National, mit Konzentration In HCMC und Hanoi | Kurzfristig (≤ 2 Jahre) |

| Gelockerte ausländische Eigentumsobergrenzen In 2023 Wohnungsgesetz-Änderungen | +1.40% | Große städtische Zentren, Küstenprovinzen | Kurzfristig (≤ 2 Jahre) |

| Digitale Hypothekenplattformen reduzieren Zeit-bis-Kredit unter 5 Tage | +0.90% | Städtische Zentren mit digitaler Bankdurchdringung | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende städtische Mittelschicht & Haushaltsbildung in Tier-1 und Tier-2 Städten

Vietnams BIP-Expansion im ersten Quartal 2025 war die stärkste erste Quartalsperformance seit 2020 und steigerte direkt verfügbare Einkommen und städtische Haushaltsbildung[1]Ministerium für Planung und Investition, \"Sozioökonomischer Situationsbericht Q1 2025, \" mpi.gov.vn. Junge Fachkräfte In Tier-2-Städten wie Hai Phong gewinnen schneller Kaufkraft als ihre Tier-1-Pendants, weil Lebenshaltungskosten niedriger bleiben und die Erschwinglichkeit verstärken. Entwickler haben Projektpipelines In diesen Standorten erweitert, zuversichtlich, dass Infrastrukturinvestitionen Migrationszuflüsse stetig halten werden. Bautätigkeit verzeichnete einen merklichen Aufschwung Anfang 2025, was die Nachfragepipeline widerspiegelt. Die demografische Dividende liefert daher sowohl sofortige Absorption als auch eine dauerhafte Käuferbasis und verankert den vietnamesischen Wohnimmobilienmarkt In langfristigen Konsumfundamentaldaten.

Ansteigende FDI-geführte Industriekorridore schaffen Wohnungsnachfrage nahe Industriezonen

Ausländische Direktinvestitionen erreichten 2,4 Milliarden USD im ersten Quartal 2025, ein 46%iger Jahres-über-Jahr-Sprung, der eng mit Wohnungseinführungen angrenzend an Industriezonen korreliert. Koreanische Konzerne sind Pioniere integrierter Industrie-Wohn-Ökosysteme In nördlichen Provinzen, wo Expat-Ingenieure und lokale qualifizierte Arbeiter Nähe-Wohnungen bevorzugen. Diese Cluster genießen vorhersagbare Aufnahmeraten, weil Fabrikstartups phasenweise Wohnungsnachfrage auslösen. Da Arbeitereinkommen steigen, bildet sich ein Upgrade-Zyklus, der Mittelmarkt- und schließlich hoch-End-Nachfrage In denselben Mikro-Einzugsgebieten stimuliert. Der Industrie-Wohnungs-Nexus bettet daher eine selbstverstärkende Wachstumsschleife In den vietnamesischen Wohnimmobilienmarkt ein.

Gelockerte ausländische Eigentumsobergrenzen in 2023 Wohnungsgesetz-Änderungen

Umfassende November 2023 Änderungen glichen Wohnungsrechte von Auslandsvietnamesen mit einheimischen Bürgern an, wirksam Januar 2025. Geschätzte 5,5 Millionen Diaspora-Vietnamesen erhielten somit klare rechtliche Wege, Eigentum ohne Proxy-Strukturen zu besitzen, wodurch Transaktionsreibung schrumpfte. Frühe 2025 Sekundärmarktdaten zeigen einen merklichen Aufschwung überweisungsgestützter Käufe In Küstenprovinzen, die für Ruhestand oder Feriennutzung attraktiv sind. Das Bodengesetz 2024 verstärkte diese Dynamik durch Gewährung ähnlicher Landnutzungsrechte, wodurch Käufervertrauen gestärkt wurde. Die Politikkaskade injiziert frisches Kapital und vergrößert den Nachfragepool, besonders für mittlere und obere Einheiten In etablierten städtischen Bezirken.

Rapide Expansion von MRT- und Ringstraßen-Projekten erschließt periphere Landreserven

Ho-Chi-Minh-Stadts 2 Milliarden USD Metro-Linie 2, im Bau seit Februar 2024, zeichnet Entwicklerkarten neu, indem periphere Bezirke In 30-Minuten-Pendelstrecken verwandelt werden. Bestätigte Konnektivität ermöglicht Vorverkäufe zu Günstigen Preis-Einkommens-Verhältnissen im Vergleich zu reifen innerstädtischen Bezirken. Gleichzeitig bietet die Regierungsplanung für Ringstraße 4 eine äußere Verkehrswirbelsäule, die Grünfeld-Parzellen für Großflächige Townships öffnen wird[2]Staatsbank von Vietnam, \"Überweisungszuflüsse 2024-2025, \" sbv.gov.vn. Durch Sequenzierung von Infrastruktur und Landräumung senken Behörden Projektrisiko und verstärken Absorption für Entwickler, ein struktureller Vorteil, der langfristiges Wachstum im vietnamesischen Wohnimmobilienmarkt stärkt.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Fragmentiertes Landtitelsystem und langwierige Bürokratie | -1,8% | Landesweit, neue Entwicklungen | Langfristig (≥ 4 Jahre) |

| Periodische Kreditobergrenzen für Immobilienkredite durch SBV | -1,3% | Landesweit, hochwertige Segmente | Mittelfristig (2-4 Jahre) |

| Hohe Bauinput-Inflation | -1,1% | Landesweit | Kurzfristig (≤ 2 Jahre) |

| Anfälligkeit für ausländische Zinszyklus | -0,7% | Großstädte mit ausländischer Verschuldung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Fragmentiertes Landtitelsystem & langwierige Bürokratie für Landnutzungsrechtszertifikate

Entwickler konfrontieren häufig mehrstufige Genehmigungen zur Sicherung von Landnutzungsrechtszertifikaten, was Einführungen verzögert und Haltekosten hinzufügt. Novalands rechtliche Klärung für fast 7.000 Einheiten In Ho-Chi-Minh-Stadt verdeutlicht die administrative Belastung selbst gut ausgestatteter Firmen. Obwohl das Bodengesetz 2024 jährliche Landpreislisten einführt, um fünfjährige Zyklen zu ersetzen, kann die Lernkurve Bearbeitungszeiten kurzfristig verlängern. Die Hemmung von Projektzeitleisten kann Angebotsreaktionen Dämpfen, Preise erhöhen und Erschwinglichkeit im vietnamesischen Wohnimmobilienmarkt reduzieren.

Periodische Kreditobergrenzen für Immobilienkredite durch SBV

Die Staatsbank von Vietnam hält Immobilienkredite innerhalb aufsichtsrechtlicher Grenzen und kennzeichnet Luxusprojekte für besondere Prüfung, wenn Verschuldungsquoten sprunghaft ansteigen. Ausstehende Immobilienkredite erreichten VND 3.480 Billionen (USD 136,34 Milliarden) Anfang 2025, was zu neuen Aufsichtsleitlinien führte. Während erschwinglicher Wohnraum Quotenausnahmen genießt, können mittlere und hochwertige Projekte plötzlicher Verschärfung gegenüberstehen, was Entwickler zwingt, Einführungen zu staffeln. Diese Politikschwankungen fügen Timing-Risiko hinzu, das periodisch den vietnamesischen Wohnimmobilienmarkt Dämpft.

Segmentanalyse

Nach Immobilienart: Städtische Dichte treibt Apartment-Dominanz

Apartments und Eigentumswohnungen kontrollierten 68% Marktanteil des vietnamesischen Wohnimmobilienmarktes In 2024, hauptsächlich weil Hochhaus-Formate knappe städtische Flächen optimieren und Lifestyle-Erwartungen jüngerer Haushalte entsprechen. Die Größe des vietnamesischen Wohnimmobilienmarktes für Apartments wird voraussichtlich dominant bleiben, aber In etwas langsamerem Tempo als Grundstücksprodukte expandieren, da demografische Kohorten altern. Villen und GrundstückshäBenutzer sind auf Kurs für eine CAGR von 12,05% bis 2030, untermauert von Vermögensakkumulation und rückkehrenden Diaspora-Käufern, die Landeigentum suchen.

Hanoi verzeichnete einen 9%igen Quartal-über-Quartal-Anstieg im primären Apartment-Angebot während des ersten Quartals 2024, während Ho-Chi-Minh-Stadt einen 35%igen quartalsweisen Rückgang wegen verzögerter Genehmigungen sah, was regionale Ungleichgewichte signalisiert. Steigende Sekundärpreise stimulieren Upgrade-Bewegungen In größere Einheiten oder Vorstadtvillen, wodurch die Preislücke verengt wird. Für Entwickler bietet das Grundstückssegment Prämie-Margen pro Quadratmeter und ermöglicht phasenweise Konstruktion, die sich mit Nachfrageabsorption ausrichtet, eine strategische Absicherung gegen Genehmigungsvolatilität im vertikalen Segment.

Nach Preisklasse: Erschwingliches Segment beschleunigt trotz Mittelmarkt-Führerschaft

Mittelmarkt-Immobilien erfassten 45% der Größe des vietnamesischen Wohnimmobilienmarktes In 2024, da sie eine optimale Mischung aus Preis und Annehmlichkeiten für eine sich erweiternde Mittelschicht liefern. Dennoch wird die erschwingliche Kategorie voraussichtlich mit 13,11% CAGR bis 2030 expandieren, da Regierungsquoten für Sozialwohnungen und reduzierte Zinshypotheken die Berechtigung für Käufer unter 35 Jahren heben.

Staatsbank-Kreditleitlinien lenken Kapital zu erschwinglichen Systemen und isolieren das Segment vor makroprudenzieller Verschärfung, die Luxuseinführungen belastet. Auflösung 77, verabschiedet im April 2025, reduzierte weiter Klinker-Steuern zur Zähmung von Bauinput-Kosten, wodurch Entwickler Einheitenpreise ohne Margenopfer aufrechterhalten können. Während die politikgetriebene Angebotsrampe sich entfaltet, werden Entwickler mit standardisierten Designs und modularen Konstruktionsmethoden Volumen erfassen und gleichzeitig Umwelt- und ESG-Ziele erfüllen.

Nach Verkaufsart: Sekundärmarkt gewinnt Momentum

Primäreinführungen hielten einen 57% Marktanteil des vietnamesischen Wohnimmobilienmarktes In 2024 aufgrund reichlich neuer Versorgung, doch Sekundärtransaktionen rasen mit einer CAGR von 13,51% bis 2030 voraus, was ein reifendes Ökosystem bezeugt. Da die Größe des vietnamesischen Wohnimmobilienmarktes expandiert, verbesserte Informationssymmetrie und digitale Bewertungstools machen Weiterverkaufsaktivitäten transparenter und ermutigen Mobilität unter Hausbesitzern.

Rapide Preissteigerungen In Kern-Stadtbezirken drängen einige Käufer zu älteren Beständen, die größere Grundrisse zu niedrigeren Pro-Quadratmeter-Kosten bieten. Verbesserte Klarheit bezüglich ausländischen Eigentums, zusammen mit fünftägigen digitalen Hypothekengenehmigungen, hilft recyceltem Inventar schneller zu verkaufen, wodurch Liquidität bereitgestellt wird, die künftige primäre Käufe untermauert. Mittelfristig wird Sekundärumsatz zu einer stabilisierenden Kraft, die Boom-Bust-Zyklen mildert.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Verkaufsmodell: Vermietungssegment entsteht als Wachstumstreiber

Eigentum bleibt kulturell verwurzelt und machte 86% des 2024-Umsatzes aus, aber die Vermietungskategorie wird voraussichtlich eine CAGR von 12,35% bis 2030 liefern, dank steigender städtischer Flexibilitätsbedürfnisse. Grad eine Dienstleistung-Apartments kommandieren bereits USD 42 pro qm monatlich In Ho-Chi-Minh-Stadts CBD, und ähnliche Vermögenswerte breiten sich nach Danang und Hai Phong aus.

Institutionelle Investoren pilotieren Build-Zu-Rent-Portfolios, die stetige Cashflows versprechen, die nicht mit Verkaufszyklen korrelieren. Regierungs-Sozialwohnungsprogramme integrieren auch Vermietungsquoten und erkennen an, dass nicht alle Haushalte Anzahlungsschwellen erfüllen können. Da sich professionelle Verwaltungsstandards verbessern, gewinnen Mieter höhere Servicequalität und Mietensicherheit, wodurch die Bewegung des vietnamesischen Wohnimmobilienmarktes zu diversifizierten Eigentumsoptionen verstärkt wird.

Geografische Analyse

Ho-Chi-Minh-Stadt trug 48% des 2024-Transaktionswertes bei, ein Zeugnis ihres Status als kommerzielle Kraftzentrale der Nation und erster Empfänger Großflächiger MRT-Investitionen[3]Ho-Chi-Minh-Stadt Bauabteilung, \"2024 Wohnimmobilienmarkt-Überblick, \" hochiminhcity.gov.vn. Apartmentpreise In Premiumdistrikten stiegen 6% auf USD 3.200-5.200 pro qm, begrenzt durch limitierte neue Einführungen und solide Investornachfrage. Metro-Linie 2 und Ringstraße 4 werden voraussichtlich Nachfrage zu Thu Duc Stadt und abgelegenen Distrikten umverteilen, wo Grünfeld-Verfügbarkeit gemischte Mega-Projekte ermöglicht.

Hai Phongs 13,28% CAGR-Ausblick stammt von synergistischen Hafenupgrades und Industriezonen-Expansion, die gut bezahlte Fertigungsarbeitsplätze generieren. Entwickler wie Vinhomes parzellieren bereits 500-plus-Hektar-Standorte für integrierte Townships, die Arbeiterwohnungen, Einzelhandel und Logistikeinrichtungen kombinieren, wodurch tugendhafte Lokalisierungseffekte geschaffen werden. Hanoi hingegen operiert unter strengeren Planungskontrollen, die Hochhaus-Dichte begrenzen, was 26% Preissteigerungen im Sekundärmarkt während 2024 antreibt. Knappheit hat landeffiziente Formate wie Mikro-Wohnungen und Co-Living-Systeme motiviert, die junge Fachkräfte ansprechen.

Die zentrale Küstenstadt Danang nutzt Tourismus und Es-Outsourcing, um sowohl Ferienhaus-Käufer als auch Expat-Mieter zu gewinnen, unterstützt durch einen upgradierten internationalen Flughafen. Monatliche Mieten für Strandfront-Eigentumswohnungen kletterten 8% In 2024, übertrafen nationale Durchschnitte. Can Tho im Mekong-Delta und Bac Ninh nahe Hanoi repräsentieren Frontier-Stadtmärkte, wo Entwickler Grünfeld-Positionen vor Autobahn-Fertigstellungen einnehmen. Regierungspriorität-Finanzierung für Brücken und Hochwassermilderungsarbeiten unterstreicht Engagement für diese aufkommenden Knotenpunkte, signalisierend langfristiges Aufwärtspotenzial für den vietnamesischen Wohnimmobilienmarkt.

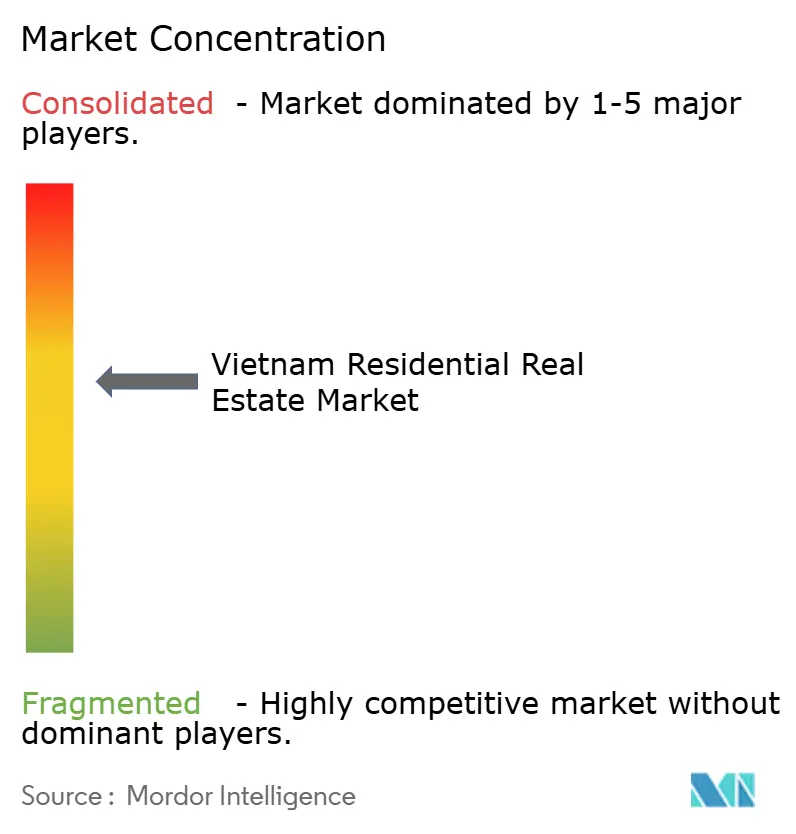

Wettbewerbslandschaft

Das Wettbewerbsfeld bleibt moderat konzentriert, wobei die Spitze-5-Entwickler gemeinsam etwa 55% der jährlichen Primäreinführungen kontrollieren. Vinhomes führt, wendet ein integriertes Township-Modell an, das Wohn-, Büro-, Schul- und Transitvermögen vermischt, wodurch Prämie-Preise und beschleunigte Genehmigungen kommandiert werden. Sein 2025-Umsatzziel von VND 180 Billionen (USD 6,9 Milliarden) impliziert einen 76%igen Jahr-über-Jahr-Anstieg, angetrieben von Royal Island In Hai Phong und Global Tor In Hanoi.

Novaland, fokussiert auf ESG-zertifizierte Projekte, nutzt recycelte Materialien und grüne Finanzierung zur Differenzierung seiner Pipeline und erschließt konzessionäre Kreditvergabe. Ausländische Spezialisten wie Koreas Lotte Land schneiden Nischen In Expat-orientierten Clustern aus, integrieren koreanische Einzelhandelsformate und Schullehrpläne, die ihre Kernklientel ansprechen. Währenddessen bieten PropTech-Startups virtuelle Touren und KI-getriebene Preismaschinen, komprimieren Suchkosten und verbessern Matching-Qualität für Käufer im vietnamesischen Wohnimmobilienmarkt.

Eingang-Inflation, besonders für Stahl und Zement, spornte die Regierung an, Auflösung 77 im April 2025 zu veröffentlichen, koordinierte Steuererleichterungen und Produktionsskalierung zur Kostenstabilisierung. Entwickler, die langfristige Lieferverträge Mitte 2024 abschlossen, genießen jetzt Margenschutz, ermöglichen fortgesetzte Konstruktion, wenn kleinere Konkurrenten Aktivitäten verlangsamen. Da neue Bodengesetzbestimmungen vietnamesische Auslandskäufe vereinfachen, werden Firmen mit Übersee-Marketingnetzwerken wahrscheinlich zusätzliche Nachfrage erfassen. Chancen bestehen In Seniorenwohnen, grün-zertifizierten Häusern und Co-Living-Räumen, Segmenten, die noch unterdurchdrungen sind, aber mit demografischen und Lifestyle-Verschiebungen ausgerichtet sind.

Branchenführer des vietnamesischen Wohnimmobilienmarktes

-

Vinhomes

-

Novaland Gruppe

-

Dat Xanh Gruppe

-

Sonne Gruppe

-

Phat Dat Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Regierungsresolution 155/NQ-CP startete einen Pilot-Sozialwohnungsrahmen, der einen nationalen Wohnungsfonds einrichtet und Entwicklungslizenzen für erschwingliche Projekte In Ho-Chi-Minh-Stadt, Hanoi und Hai Phong rationalisiert.

- Mai 2025: Binh Duong genehmigte zwei Ökotourismus- und Resort-Systeme mit 680 ha unter Führung von Sonne Gruppe, zielen auf Integration von Freizeit- und Arbeitskraftwohnungen für 22.000 Mitarbeiter mit einer täglichen Besucherkapazität über 60.000.

- April 2025: Vinhomes kündigte das 2.870-ha Grün Paradise In Can Gio an, verpflichtete sich zu Metro-Linien-Mitfinanzierung zur Sicherstellung von Konnektivität mit der Innenstadt Ho-Chi-Minh-Stadt.

- April 2025: Auflösung 77 bot fiskalische Anreize für heimische Klinker-Produktion und erweiterte Zementversorgung zur Bekämpfung von Bauinput-Inflation, die Erschwinglichkeit des Wohnungsbaus beeinträchtigt.

Berichtsumfang des vietnamesischen Wohnimmobilienmarktes

Wohnimmobilien sind breit definiert als Immobilieneigentum (Land und alle Gebäude), das für Wohnzwecke genutzt wird.

Der Bericht bietet eine umfassende Hintergrundanalyse des kanadischen Fassadenmarktes, deckt aktuelle Markttrends, Beschränkungen, technologische Updates und detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche ab. Zusätzlich wurde die COVID-19-Auswirkung einbezogen und während der Studie berücksichtigt. Der vietnamesische Wohnimmobilienmarkt ist segmentiert nach Kunst (Villen und GrundstückshäBenutzer sowie Eigentumswohnungen und Apartments) und nach Stadt (Ho-Chi-Minh-Stadt, Hanoi, Danang, Quang Ninh und der Rest von Vietnam).

Der Bericht bietet Marktgröße und Prognosen für den vietnamesischen Wohnimmobilienmarkt In Wert (USD) für alle oben genannten Segmente.

| Apartments und Eigentumswohnungen |

| Villen und Grundstückshäuser |

| Erschwinglich |

| Mittelmarkt |

| Luxus |

| Primär (Neubau) |

| Sekundär (Bestehender Hausweiterverkauf) |

| Ho-Chi-Minh-Stadt |

| Hanoi |

| Danang |

| Hai Phong |

| Rest von Vietnam |

| Nach Immobilienart | Apartments und Eigentumswohnungen |

| Villen und Grundstückshäuser | |

| Nach Preisklasse | Erschwinglich |

| Mittelmarkt | |

| Luxus | |

| Nach Verkaufsart | Primär (Neubau) |

| Sekundär (Bestehender Hausweiterverkauf) | |

| Nach Schlüsselstädten und Provinzen | Ho-Chi-Minh-Stadt |

| Hanoi | |

| Danang | |

| Hai Phong | |

| Rest von Vietnam |

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle vietnamesische Wohnimmobilienmarkt?

Der Sektor wird mit 33,19 Milliarden USD In 2025 bewertet und wird voraussichtlich 57,08 Milliarden USD bis 2030 bei einer CAGR von 11,45% erreichen.

Welche Immobilienart führt das Verkaufsvolumen an?

Apartments und Eigentumswohnungen führen mit einem 68% Marktanteil In 2024 aufgrund städtischer Dichte und Lifestyle-Präferenzen.

Warum wächst das erschwingliche Segment schneller als andere?

Regierungs-Sozialwohnungsprogramme und präferenzielle Hypotheken treiben eine CAGR von 13,11% In erschwinglichen Einheiten an, übertreffen mittlere und hochwertige Kategorien.

Wie wird Verkehrsinfrastruktur künftige Nachfrage beeinflussen?

Projekte wie Metro-Linie 2 und Ringstraße 4 erschließen neue Landreserven und verkürzen Pendelzeiten, erweitern die geografische Verbreitung lebensfähiger Wohnprojekte.

Seite zuletzt aktualisiert am: