Analyse des Wohnimmobilienmarktes in den skandinavischen Ländern

- Der Wohnimmobilienmarkt in den skandinavischen Ländern wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von mehr als 5 % wachsen. Der Ausbruch des Coronavirus (COVID-19) hatte vielfältige Auswirkungen auf den skandinavischen Immobilienmarkt. Da sich die Wirtschaftstätigkeit in den Ländern verlangsamte, ist das Vertrauen der Verbraucher in die Wirtschaft drastisch gesunken. Die durch den Ausnahmezustand auferlegten Einschränkungen der Aktivität und Finanzlage wirkten sich auf Banken, Immobilienmakler und Kunden aus und führten zu einer Verkürzung der Hausverkäufe und Verkaufsfristen.

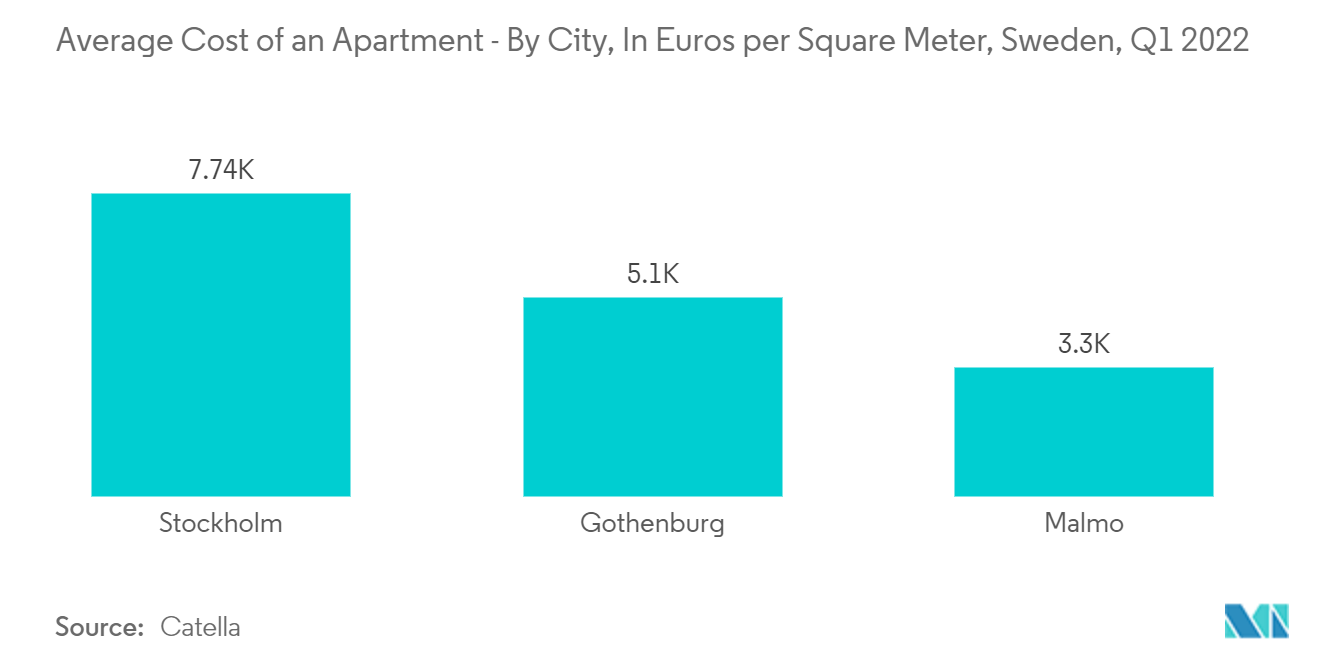

- Die skandinavischen Länder wachsen schnell und werden voraussichtlich in Zukunft zu den am schnellsten wachsenden Regionen Europas gehören. Aufgrund von Steuern, Vorschriften und fehlenden bzw. nicht übereinstimmenden Anreizen konnte die steigende Nachfrage nach Wohnimmobilien über einen langen Zeitraum hinweg nicht durch Baumaßnahmen gedeckt werden. Es wird jedoch erwartet, dass der Anstieg der Bevölkerung und der Einwanderung zu einem Wachstum des Wohnungsmarktes in Ländern wie Schweden und Norwegen führen wird.

- Die EU-Bank EIB hat mit der Stadt Stockholm einen Darlehensvertrag über 2,5 Milliarden SEK (235,5 Millionen US-Dollar) unterzeichnet, um energieeffizienten Wohnungsbau zu unterstützen. Diese Investition wird dazu beitragen, 1500 neue energieeffiziente Wohneinheiten in der schwedischen Hauptstadt zu schaffen. In der Stadt Stockholm und den umliegenden Gemeinden leben fast 25 % der Schweden. Es ist auch der größte städtische Ballungsraum in der nordischen Region. Die Erhöhung des Bestands an neuen öffentlichen Mietwohnungen in bestehenden städtischen Gebieten, wie in der schwedischen Hauptstadt, wird die soziale Mischung in Stockholm, einer Stadt, die schnell wächst, verbessern. Der Bau dieser über 1.500 Wohneinheiten wird somit bezahlbaren Wohnraum fördern.

- Neue Zahlen von Statistics Denmark zeigen, dass der Bau von 8.703 Wohnungen im 4. Quartal 2021 saisonbereinigt abgeschlossen wurde, was einem Rückgang von 4 % im Vergleich zum Vorquartal entspricht. Damit liegt die Gesamtzahl der fertiggestellten Wohngebäude im Jahr 2021 bei 34.897. Die etwas verhaltenere Entwicklung im Jahr 2021 ist vor dem Hintergrund zu sehen, dass der Bau neuer Wohnungen im gesamten Jahr 2021 kontinuierlich teurer geworden ist.

- Derzeit basiert Dänemarks Strategie für nachhaltiges Bauen auf einem freiwilligen Standard, tritt jedoch im Jahr 2023 in eine neue Phase ein. Mit dieser Strategie ist Dänemark das erste Land, das verankerte CO2-Grenzwerte in die Bauvorschriften einführt. Wenn man bedenkt, dass etwa 11 % der weltweiten CO2-Emissionen auf die Herstellung von Baumaterialien zurückzuführen sind, ist dies ein entscheidender Schritt zur Dekarbonisierung der gebauten Umwelt.

Wohnimmobilienmarkttrends in den skandinavischen Ländern

Wachsender Wohnungsmarkt in Norwegen soll den Markt vorantreiben

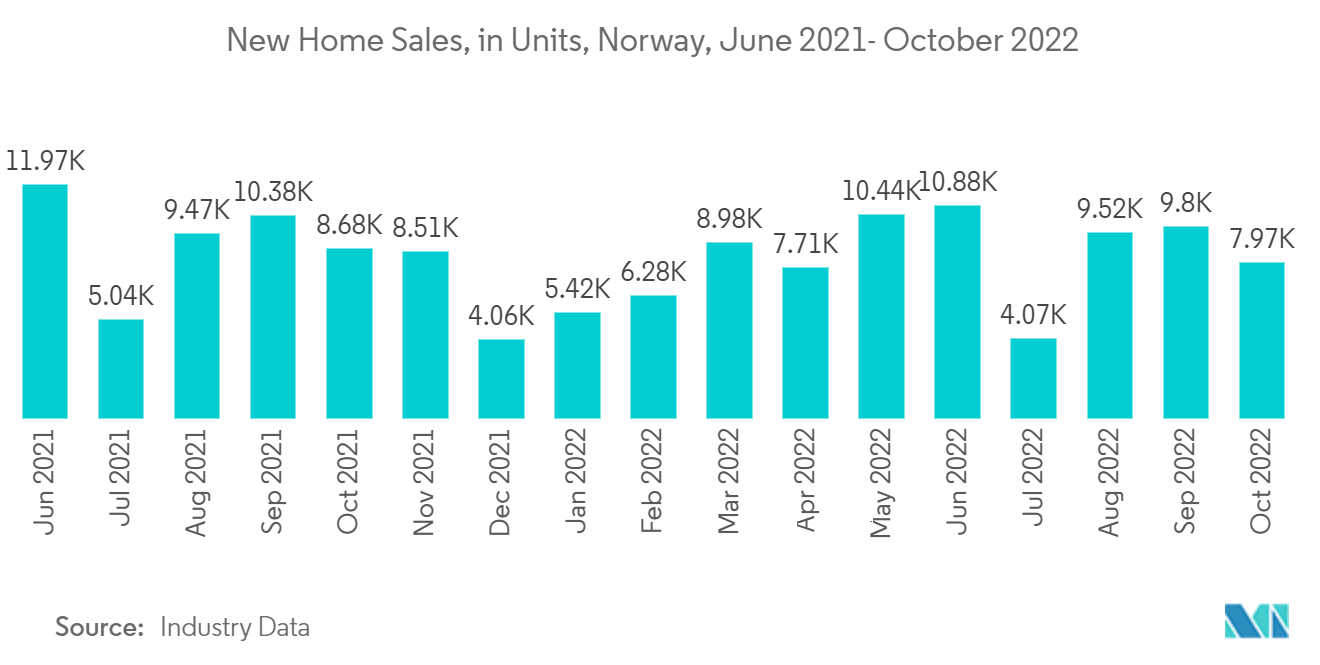

Der norwegische Immobilienmarkt erholt sich nach einer schwachen Entwicklung im Jahr 2020. Nach Angaben des norwegischen Statistikamts war in den ersten drei Quartalen des Jahres 2021 ein Anstieg von 3,6 % gegenüber dem Vorjahr zu verzeichnen. Im ersten Halbjahr 2022 gingen die Wohnimmobilienverkäufe in Norwegen im Vergleich zum Vorjahr um 8,9 % auf 41.275 Einheiten zurück, im Gegensatz zu einem Anstieg von 6,8 % im Jahr 2021 und 3,6 % im Jahr 2020, so das norwegische Statistikamt. Die Bautätigkeit bleibt schwach. Im Jahr 2021 stiegen die Wohnungsstatistiken im Vergleich zum Vorjahr geringfügig um 0,7 % auf 30.126 Einheiten, während die Fertigstellungen um 2,6 % auf 28.398 Einheiten zurückgingen.

Im Jahr 2022 waren die Immobilienpreise in Norwegen turbulent, wobei in einigen Monaten ein Anstieg und in anderen ein Rückgang zu verzeichnen war. Laut Statistik lag der durchschnittliche Preis für ein Haus in Norwegen Ende September 2022 bei 4.535.711 NOK (430.570 USD). Die Hauspreise in Norwegen sinken aufgrund der seit September 2021 von der Zentralbank des Landes durchgeführten Zinserhöhungen. Immobilienbesitzer und Erstkäufer von Eigenheimen wurden von einer doppelten Belastung aus hoher Inflation und steigenden Zinssätzen getroffen. Die jüngste Zinserhöhung im November 2022 ließ die Zinsen in Norwegen auf 2,5 % steigen – ein starker Anstieg gegenüber dem Rekordtief von 0 % vor etwas mehr als einem Jahr.

Steigende Nachfrage nach Wohnungen

Im ersten Halbjahr 2022 wurden in Dänemark 8.644 Eigentumswohnungen verkauft, ein Drittel weniger als im Jahr 2021, als bis dahin 12.947 Wohnungen verkauft worden waren. Die Zahl liegt auch leicht unter der Zahl der verkauften Wohnungen in den ersten Halbjahren 2019 und 2020. Das letzte Jahr, in dem in den ersten sechs Monaten weniger Wohnungen verkauft wurden, war 2014. Im Gegensatz zu den Villen und Sommerhäusern wurden weniger Eigentumswohnungen neu gebaut -bewohnte Wohnungen wurden im Jahr 2021 im Vergleich zum Vorjahr fertiggestellt. Im Jahr 2020 wurden 13.520 Wohnungen fertiggestellt, insgesamt kamen 15.386 neue hinzu.

In Veidekke wurde Nesgata 19 utvikling AS (ein Joint Venture von OBOS Nye Hjem und Otto Olsen Boligutvikling) mit dem Bau der zweiten Wohnungstranche im Wohnprojekt Kvarteret in der Stadt Lillestrom beauftragt. Bei dem Auftrag handelt es sich um einen Design- und Bauauftrag im Wert von 248 Mio. NOK (23,9 Mio. USD) ohne Mehrwertsteuer, der den Bau von 84 öko-zertifizierten Wohnungen und einer Tiefgarage umfasst.

Skanska hat ein Mehrfamilien-Mietprojekt mit hohen Klimaambitionen in Stockholm, Schweden, für etwa 580 Millionen SEK (54,6 Millionen US-Dollar) veräußert. Skanska entwickelt das Tora-Projekt neben dem S-Bahnhof Spanga im entstehenden neuen Bromstensstaden. Der Block besteht aus 145 Mietwohnungen, davon zehn LSS-Wohnheime für Menschen mit besonderen Bedürfnissen. Das Projekt legt großen Wert auf die Minimierung der Klimaauswirkungen. Der grüne Beton von Skanska, der im Vergleich zu herkömmlichem Beton eine halbierte Klimawirkung hat, sowie Sonnenkollektoren auf den Dächern sind Beispiele für Maßnahmen, die zu geringeren Emissionen beitragen.

Überblick über die Wohnimmobilienbranche in den skandinavischen Ländern

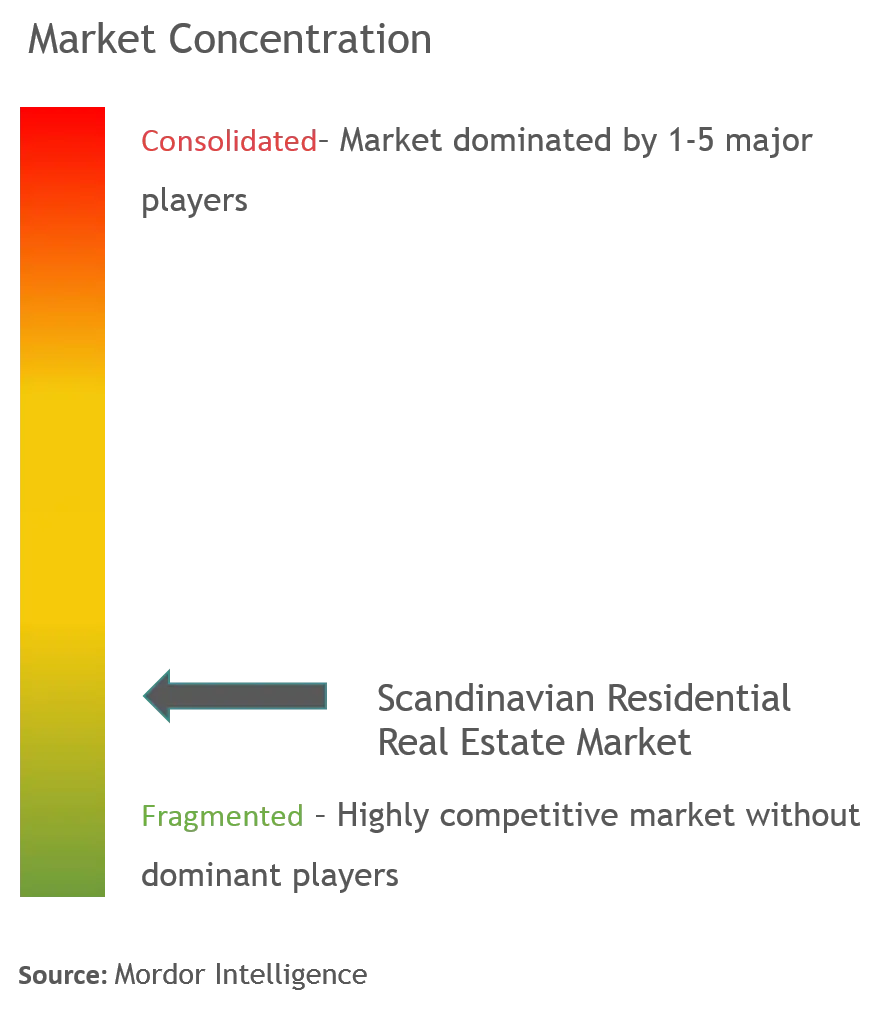

Der Wohnimmobilienmarkt in den skandinavischen Ländern ist wettbewerbsintensiv. Wettbewerb und Preise haben stark zugenommen, da neue Investoren und Entwickler in den Markt eingetreten sind. Darüber hinaus steigen sowohl die Nachfrage als auch das Angebot an Immobilien. Der Wohnimmobilienmarkt besteht aus regionalen und internationalen Akteuren. Zu den wichtigsten Akteuren auf dem Markt gehören Riksbyggen, Fastighets AB Balder, Danish Homes, Dades AS und Veidekke ASA.

Marktführer im Bereich Wohnimmobilien in den skandinavischen Ländern

-

Riksbyggen

-

Fastighets AB Balder

-

Danish Homes

-

Dades AS

-

Veidekke ASA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Wohnimmobilienmarkt in den skandinavischen Ländern

April 2022: Trivselhus hat ein neues Produkt namens Stella 131 entwickelt. Stella 131 ist ein gut geplantes Haus, das perfekt auf schmalere Grundstücke passt, da sich der Eingang am Giebel befindet. Ausgänge in vier Richtungen erleichtern die Platzierung des Hauses auf dem Grundstück und bieten die Möglichkeit, mehrere Terrassen für Sonne und Schatten zu schaffen. Der leicht erhöhte Wandaufbau an der Fassade bietet Platz für eine Markise oder Pergola.

April 2022: Die Lindbacks haben eine Vereinbarung mit K-fast, dem städtischen Eigentum von Eskilstuna, unterzeichnet. Die Vereinbarung umfasst den Bau von 86 Mietwohnungen in drei Holzgebäuden mit Erdwärmeheizung und Solarzellen.

Segmentierung der Wohnimmobilienbranche in den skandinavischen Ländern

Eine vollständige Bewertung des Wohnimmobilienmarktes in skandinavischen Ländern umfasst eine Bewertung der Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente und aufkommende Trends in den Marktsegmenten im Bericht. Der Bericht beleuchtet die Markttrends wie Wachstumsfaktoren, Einschränkungen und Chancen in diesem Sektor. Die Wettbewerbslandschaft des Wohnimmobilienmarktes in den skandinavischen Ländern wird anhand der Profile aktiver Hauptakteure dargestellt.

Der Wohnimmobilienmarkt in skandinavischen Ländern ist nach Typ (Villen und Landhäuser sowie Wohnungen und Eigentumswohnungen) und nach Land (Norwegen, Schweden, Dänemark und andere skandinavische Länder) segmentiert. Der Bericht bietet Marktgrößen und Prognosen in Werten (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Nach Typ | Villen und Landhäuser |

| Wohnungen und Eigentumswohnungen | |

| Nach Land | Norwegen |

| Schweden | |

| Dänemark | |

| Andere skandinavische Länder |

Häufig gestellte Fragen zur Wohnimmobilienmarktforschung in skandinavischen Ländern

Wie groß ist der indonesische Wohnimmobilienmarkt derzeit?

Der indonesische Wohnimmobilienmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem indonesischen Wohnimmobilienmarkt?

Riksbyggen, Fastighets AB Balder, Danish Homes, Dades AS, Veidekke ASA sind die größten Unternehmen, die auf dem Wohnimmobilienmarkt in den skandinavischen Ländern tätig sind.

Welche Jahre deckt dieser indonesische Wohnimmobilienmarkt ab?

Der Bericht deckt die historische Marktgröße des indonesischen Wohnimmobilienmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indonesischen Wohnimmobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Other Popular Industry Reports

Bericht zur skandinavischen Wohnimmobilienbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate skandinavischer Wohnimmobilien im Jahr 2023, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse skandinavischer Wohnimmobilien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)