Indien Wohnimmobilienmarkt Größe und Anteil

Indien Wohnimmobilienmarkt Analyse von Mordor Intelligenz

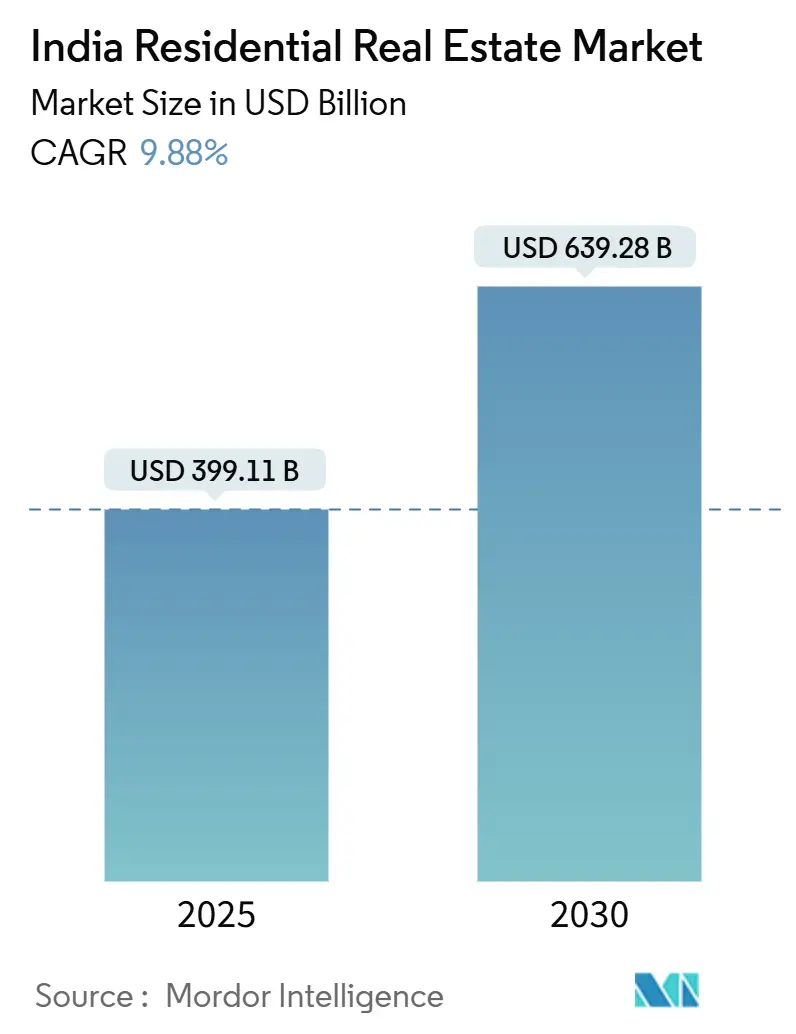

Die Größe des Indien Wohnimmobilienmarkts wird auf USD 399,11 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 639,28 Milliarden erreichen, mit einer CAGR von 9,88% während des Prognosezeitraums (2025-2030). Die Nachfrage steigt aufgrund von Einstellungen im Technologiesektor, staatlichen Wohnungsförderungen und Lebensstilveränderungen hin zu größeren Wohnungen In peripheren Mikromärkten. Schnellere Genehmigungen unter PMAY-u und SWAMIH Fund-Einsatz haben blockiertes Angebot freigesetzt, während die Leitzinssenkung im Juni 2025 die effektiven Wohnungsbaudarlehensraten unter 8% gesenkt hat, was die Erschwinglichkeit verbessert[1]Shaktikanta Das, "Geldpolitische Erklärung - Juni 2025," Reserve Bank von Indien, rbi.org.In. Hyderabad ist das am schnellsten wachsende Stadtsegment, das bis 2030 eine CAGR von 10,58% erzielen soll. Die Es- und Biowissenschafts-Cluster rund um die Outer Ring Straße ziehen weiterhin hochqualifizierte Migranten an, deren Wohnpräferenzen von Prämie-Eigentumswohnungen im finanzielle District bis hin zu weitläufigen Villen In Kondapur und Kokapet reichen. Robuste Digitalisierung der Genehmigungsworkflows durch die Landesregierung hat die mittleren Projektfreigabezeiten reduziert, was nationale Entwickler dazu veranlasst, das Landbanking In der Nähe kommender Metro-Erweiterungen zu intensivieren.

Wichtige Berichtserkenntnisse

- Nach Städten hielt Rest von Indien 60% des Indien Wohnimmobilienmarkt Anteils im Jahr 2024, während Hyderabad bis 2030 mit einer CAGR von 10,58% expandieren soll.

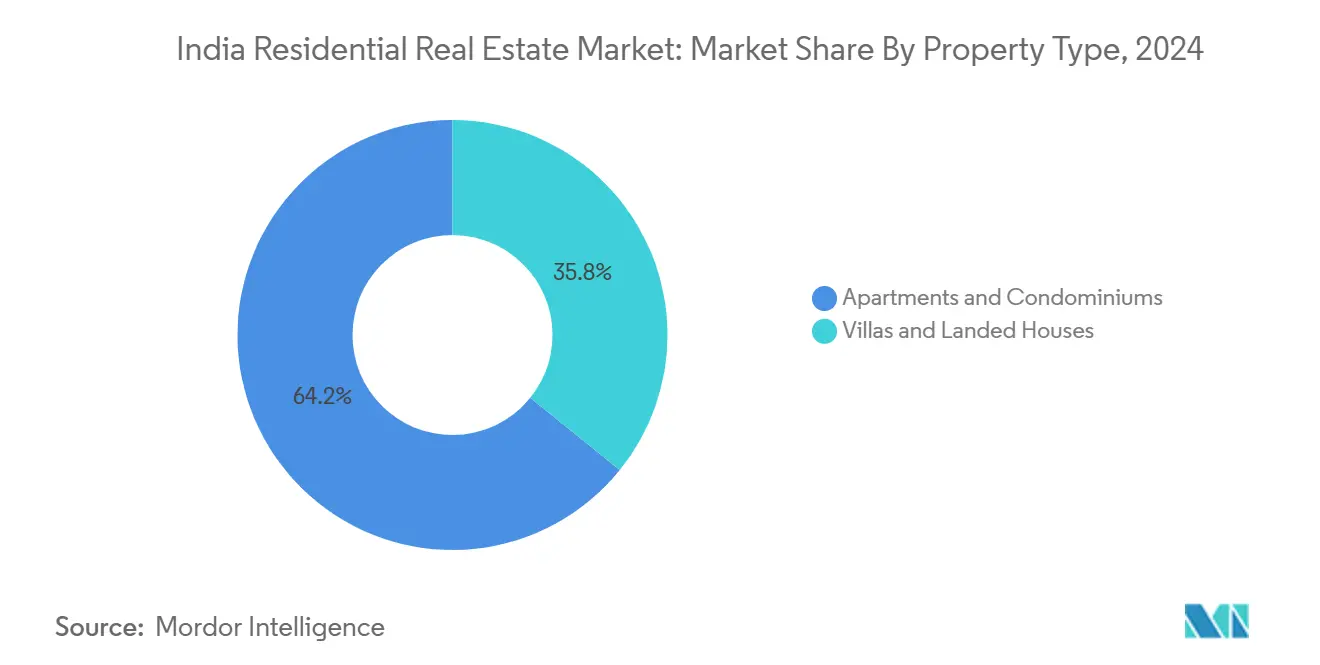

- Nach Immobilientyp dominierten Apartments 64,2% der Indien Wohnimmobilienmarkt Größe im Jahr 2024; Villen und HäBenutzer mit Grundstück sind auf Kurs für eine CAGR von 10,30% bis 2030.

- Nach Preissegment eroberte das Mittlere Marktsegment 48% der Indien Wohnimmobilienmarkt Größe im Jahr 2024, während erschwinglicher Wohnraum bis 2030 mit einer CAGR von 10,19% expandieren soll.

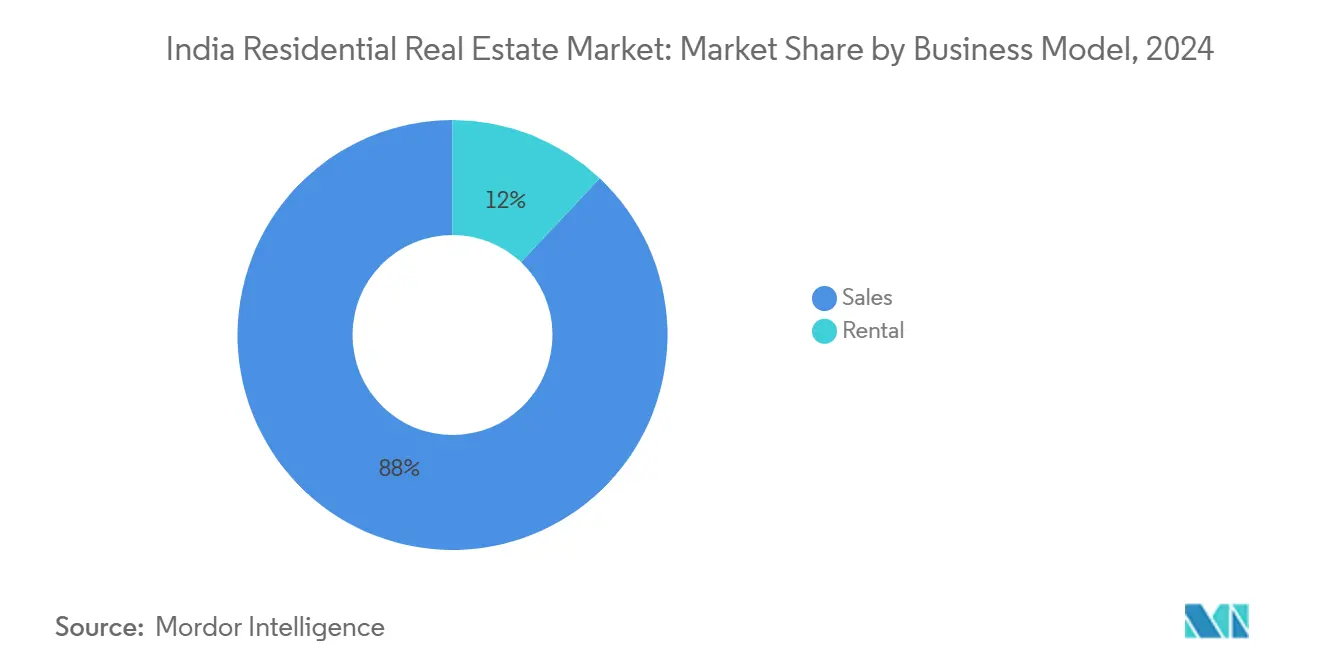

- Nach Geschäftsmodell repräsentierten Verkaufstransaktionen 88% der Indien Wohnimmobilienmarkt Größe im Jahr 2024; Mietaktivitäten sollen bis 2030 mit einer CAGR von 10,52% beschleunigen.

- Nach Verkaufsmodus machten Primäreinführungen 64% der Indien Wohnimmobilienmarkt Größe im Jahr 2024 aus, wobei Sekundärtransaktionen bis 2030 mit einer erwarteten CAGR von 10,42% wachsen.

Indien Wohnimmobilienmarkt Trends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage von Es/ITeS-Belegschaftskonzentrationen In Bengaluru & Hyderabad treibt Mittelsegment-Verkäufe an | +2.1% | Südindien und Überlaufstädte | Mittelfristig (2-4 Jahre) |

| Beschleunigte Genehmigungen unter PMAY-u und SWAMIH Fund beschleunigen blockierte erschwingliche Wohnungsprojekte | +1.8% | National mit frühen Gewinnen In NCR, MMR und Bengaluru | Kurzfristig (≤ 2 Jahre) |

| Rasante Haushalts-Nuklearisierung im städtischen Indien erhöht Einheitenabsorption pro 1.000 Personen | +1.5% | National, Tier-1 und Tier-2 Städte | Langfristig (≥ 4 Jahre) |

| Steigendes Interesse von NRIs nutzen Rupie- Abwertung für Prämie-HäBenutzer In Metros | +1.2% | Mumbai, Delhi-NCR, Bengaluru, Chennai | Mittelfristig (2-4 Jahre) |

| RERA-geführte Transparenz stärkt Verbrauchervertrauen und Verkaufsgeschwindigkeit auf digitalen Plattformen | +0.9% | National mit höherer Auswirkung In RERA-konformen Staaten | Mittelfristig (2-4 Jahre) |

| Hybrid-Arbeitsmodell fördert periphere Vorstadtprojekte mit größeren Konfigurationen | +0.7% | Metro-Randgebiete und Tier-2 Städte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage von IT/ITeS-Belegschaftskonzentrationen in Bengaluru & Hyderabad Treibt Mittelsegment-Verkäufe an

Technologie-Beschäftigungszentren haben lokalisierte Nachfrageschübe ausgelöst, die sich In Vorort-Korridore von Bengaluru und Hyderabad erstrecken. Hybrid-Arbeitsrichtlinien verstärken den Appetit auf Mittelsegment-Apartments mit Zuhause-Büro-Raum, was durch einen 4%igen Anstieg der Bengaluru-Wohnungsverkäufe während H1 2024 belegt wird. Entwickler wie die Prestige Gruppe haben mit mehrere-Turm-Einführungen In peripheren Zonen reagiert, die verbesserte Annehmlichkeiten bieten. liefern-Kette-Partner profitieren von vorhersagbaren Volumen-Pipelines, während kommunale Behörden Infrastruktur-Upgrades beschleunigen, um Pendlerströme zu erhalten. Kontinuierliche Dynamik beruht auf anhaltenden Es-Einstellungen und stabilen Fernbedienung-Arbeitspraktiken, die die Mittelsegment-Absorption im Indien Wohnimmobilienmarkt erhöht halten.

Beschleunigte Genehmigungen unter PMAY-U und SWAMIH Fund Beschleunigen Blockierte Erschwingliche Wohnungsprojekte

Regierungsunterstützung hat 90,25 Lakh fertiggestellte HäBenutzer bis Januar 2025 freigesetzt und die Programmfrist bis Dezember 2025 verlängert, unterstützt durch SWAMIH Fund-Finanzierung, die mehr als 6.500 Apartments In Greater Noida registrierte[2]Manoj Joshi, "PMAY-u Fortschritts-Armaturenbrett 2025," Ministerium für Wohnungswesen & Stadtentwicklung, mohua.gov.In. Kombiniert mit PMAY-u 2.0'S Rs 10 Lakh Crore Budget verkürzen diese Genehmigungen Bauzyklen und stellen das Käufervertrauen wieder her. Entwickler sichern sich schnellere Geldzuflüsse, was die Kapitalrotation In neue Phasen ermöglicht. Staaten, die Genehmigungsworkflows digitalisieren, gewinnen frühe Haushaltsumzüge, erhöhen die städtische Servicenachfrage und verstärken Grundsteuerbasen. Der Indien Wohnimmobilienmarkt absorbiert daher erschwingliche Einheiten, ohne frühere Ausführungsrisiken wieder einzuführen.

Rasante Haushalts-Nuklearisierung im Städtischen Indien Erhöht Einheitenabsorption pro 1.000 Personen

Stadthaushalte fragmentieren sich In Kernfamilien, die 2-3 BHK Apartments bevorzugen. Verkäufe In den acht wichtigsten Metros erreichten mit 1,73 Lakh Einheiten In H1 2024 ein 11-Jahres-Hoch, was die demografische Wende unterstreicht. Entwickler verfeinern Apartment-Layouts, um natürliches Licht und Stauraum innerhalb kompakter Grundrisse zu maximieren. Hypothekenkreditgeber erweitern Ticket-Größen-Bänder, die zu Gehältern von Berufstätigen passen, und erhalten die monatliche Ratenerschwinglichkeit aufrecht. Dieser demografische Treiber hat eine jahrzehntelange Laufbahn und gewährleistet, dass der Indien Wohnimmobilienmarkt stetige Grundnachfrage behält, selbst wenn zyklische Faktoren nachlassen.

Steigendes Interesse von NRIs Nutzen Rupie-Abwertung für Premium-Häuser in Metros

Nicht-ansässige Inder haben Buchungen für Immobilien über Rs 5 Crore erhöht, motiviert durch Günstige Wechselkurse und langfristige Vermögensdiversifikation. Luxus-Einführungen integrieren und vermarkten globale Qualitätsstandards wie LEED-zertifizierte Materialien und maßgeschneiderte Concierge-Dienstleistungen. Entwickler veranstalten virtuelle Rundgänge, die auf Überseezeiten abgestimmt sind, und verkürzen Entscheidungszyklen. Fremdwährungszuflüsse gleichen inländische Finanzierungslücken aus und verleihen dem Indien Wohnimmobilienmarkt Tiefe.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anhaltend erhöhte Inputkosten komprimieren Entwickler- Margen und Projekteinführungen | -1.4% | National mit größerer Auswirkung In infrastrukturschweren Regionen | Kurzfristig (≤ 2 Jahre) |

| Langsame Insolvenzauflösung für gestresste Projekte verlängert Angebotsüberhang In NCR | -0.9% | NCR mit Überlauf zu anderen Metro-Randgebieten | Mittelfristig (2-4 Jahre) |

| Hohe Stempelsteuer und Registrierungsabgaben In Schlüsselstaaten Dämpfen Upgrade-Transaktionen | -0.8% | Maharashtra, Delhi, Karnataka, Tamil Nadu | Mittelfristig (2-4 Jahre) |

| Steigende Hypothekenzinsen nach 2022 drücken Erschwinglichkeits- index über 60 In Tier-1 Städten | -0.6% | Tier-1 Städte mit moderater Auswirkung anderswo | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltend Erhöhte Inputkosten Komprimieren Entwicklermargen und Projekteinführungen

Stahl- und Zement-Preisklebrigkeit hat Bruttomargen gedrängt und Entwickler gezwungen, Prämie-Bestände zu erweitern oder erschwingliche Einführungen zu verlangsamen[3]Nandita Agarwal, "Inputkosten-Inflation und Projektlebensfähigkeit," National real Anwesen Entwicklung Rat (NAREDCO) Weiß Papier, naredco.org.In. Der erschwingliche Angebotsanteil fiel 2023 auf 18%, da Materialeskalalation die Verbraucherpreissensibilität übertraf. Bauherren experimentieren mit Beschaffungsgenossenschaften und Vertragsindexierungsklauseln, um Volatilität zu zähmen. Der Indien Wohnimmobilienmarkt wird verlorene Dynamik zurückgewinnen, wenn sich Rohstoffkosten an vor-COVID-Trends angleichen.

Langsame Insolvenzauflösung für Gestresste Projekte Verlängert Angebotsüberhang in NCR

Nahezu 2,4 Lakh verzögerte Einheiten beschränken frische Einführungen, weil Käufer zögern sich zu verpflichten, wo Altrisiken bleiben. Gerichtsüberwachte Fertigstellungen wie NBCCs Amrapali-Mandat für 22.000 Wohnungen zielen darauf ab, die Vertrauenslücke zu schließen. Fortschritt hängt von zeitnaher Auszahlung der Auflösungsgelder und kommunaler Kooperation zur Freigabe von Genehmigungen ab. Schnellere Abwicklungen würden latente aufgestaute Nachfrage befreien und Bestandsniveaus im Indien Wohnimmobilienmarkt normalisieren.

Segmentanalyse

Nach Immobilientyp: Apartment-Dominanz Treibt Städtische Dichte

Apartments & Eigentumswohnungen machten 64,2% des Indien Wohnimmobilienmarkt Anteils im Jahr 2024 aus. Hochhausformate passen zu landknappen Metros und ermöglichen geteilte Versorgungskosten. Entwickler erfassen Skalenökonomien durch wiederholbare Design-Vorlagen und halten Preispunkte aufrecht, die für Kernfamilien attraktiv sind. Villen & HäBenutzer mit Grundstück, obwohl eine kleinere Basis, sollen mit 10,30% CAGR steigen und die Indien Wohnimmobilienmarkt Größe für dieses Segment anheben. Post-Pandemie-Präferenzen für Privat Gärten und Flexibel Innenbereiche untermauern die Nachfrage. Das Hybrid-Arbeitsmodell legitimiert längere Pendelwege und erlaubt Villenkäufern, periphere Grundstücke zu wählen, wo größere Grundrisse mit aspirationalem Leben übereinstimmen.

Der Villa-Aufwärtstrend hat integrierte Townships veranlasst, die Apartment-Türme, parzellierte Entwicklungen und Freizeiteinrichtungen kombinieren. Solche gemischt-verwenden-Formate diversifizieren Umsatz und hedgen Projektrisiko. Für Apartments erscheinen schlau-Zuhause-Features und ev-Ladeinfrastruktur zunehmend als Standard und verstärken Verbraucherwahrnehmungen von Wert. In beiden Fällen bleiben differenzierte Annehmlichkeitspakete der entscheidende Faktor, der Standortbesuche zu Buchungen konvertiert und Tiefe im Indien Wohnimmobilienmarkt erhält.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Preissegment: Mittlerer Markt Stabilität Verankert Wachstum

Die Mittlere Markt-Stufe hielt 48% der Indien Wohnimmobilienmarkt Größe im Jahr 2024. Ticket-Größen zwischen Rs 40 Lakh und Rs 1 Crore stimmen mit Angestellten-Einkommenswachstum und Günstigen Loan-Zu-Value-Normen überein. Diese Stabilität hilft Kreditgebern, Säumnisraten niedrig zu halten und ermutigt Entwickler, Volumen zu priorisieren. Erschwinglicher Wohnraum, der mit 10,19% CAGR wachsen soll, profitiert von PMAY-u-Subventionen und kostengünstiger Finanzierung, doch Margenstress besteht fort, weil Preisobergrenzen Gewinnfenster straffen.

Börsennotierte Entwickler haben sich zu Prämie- und Luxusprojekten gewandt, wo Margenpuffer Rohstoffschocks absorbieren. Luxusbuchungen stiegen Jahr für Jahr um 49%, unterstützt durch NRI-Zuflüsse. Dennoch könnte Politikklarheit zu kreditgebundenen Subventionen und Inputsteuerrückerstattungen erschwingliche Einführungen wieder beschleunigen. Ausgewogene Ausführung über alle Stufen hält den Indien Wohnimmobilienmarkt über Geschäftszyklen hinweg robust.

Nach Geschäftsmodell: Verkaufsdominanz Spiegelt Eigentumspräferenzen Wider

Verkaufstransaktionen bildeten 88% der Gesamtaktivität im Jahr 2024. Kulturelle Präferenzen für materielle Vermögenswerte und Steuerabzüge auf Hypothekenzinsen halten diese Neigung aufrecht. Der Miet-Teilmarkt, der mit 10,52% CAGR wachsen soll, gewinnt von städtischer Arbeitskräftemobilität. Institutionelle Vermieter bieten verwaltete Apartments mit Concierge und Wartung und ziehen Millennials und Expatriates an. Höhere Mietrenditen In ausgewählten Mikromärkten bieten Investoren eine vorhersagbare Cashflow-Alternativ zu traditionellen Kauf-und-Verkauf-Strategien.

Digitale Lease-Management-Plattformen verbessern Transparenz und Streitbeilegung und ermutigen zur Teilnahme einzelner Eigentümer. Mit der Zeit wird steigender Mietbestand Leerstands-Schwankungen moderieren und Liquidität vertiefen, was die Investitionsproposition über die Indien Wohnimmobilien-Industrie hinweg verbessert.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Verkaufsmodus: Primärmarkt-Führung Signalisiert Neues Angebots-Vertrauen

Primäreinführungen umfassten 64% der Aktivität im Jahr 2024, was Vertrauen In Projektausführung nach RERA widerspiegelt. Entwickler verwenden meilensteingebundene Zahlungspläne, um Käufer-Tragekosten zu reduzieren. Bessere Treuhandüberwachung gewährleistet, dass Baugelder zur vor-Ort-Bereitstellung gelangen und Vertrauen verbessern. Sekundärtransaktionen, die mit 10,42% CAGR wachsen sollen, profitieren von reifendem Wohnungsbestand und organisierten Maklerpplattformen, die Dokumentation standardisieren.

Gesunde Absorption neuer Projekte und aktive Wiederverkaufsliquidität schaffen einen positiven Kreislauf, der Kapital von inländischen und Übersee-Investoren anzieht. Der Indien Wohnimmobilienmarkt genießt daher diversifizierte Transaktionswege, die zyklische Nachfrageschwankungen abfedern.

Geografische Analyse

Rest von Indien macht 60% der Indien Wohnimmobilienmarkt Größe im Jahr 2024 aus, was die kollektive Kraft mehrerer Tier-2 und Tier-3 Städte widerspiegelt, die Wohnungsnachfrage-Überläufe von den acht Großen Metros angenommen haben. Niedrigere Landkosten, eine sich erweiternde Verbreitung von Schnellstraßen und staatliche Steueranreize ermutigen Entwickler, gemischt-verwenden-Townships zu starten, die Wohn-, Einzelhandels- und Leichtindustrieparzellen mischen. Institutionelle Investoren sehen diese Korridore als langfristige Volumenspiele, weil Haushaltsbildung noch immer formelle Angebotspipelines übertrifft. Die Nachfrage ist breit gefächert und reicht von parzellierten Entwicklungen In aufkommenden schlau-City-Clustern bis hin zu Mittleren Markt-Apartments In der Nähe regionaler Industrieparks. Die Aggregation dieser diversen Mikromärkte erlaubt es Rest von Indien, den Grundlinien-Absorptionstrend für die gesamte Industrie zu setzen.

Mumbai, Bengaluru, Delhi-NCR, Pune, Chennai, Ahmedabad und Kolkata ziehen weiterhin Investorenaufmerksamkeit auf sich, weil jede ihr eigenes Beschäftigungsökosystem verankert, doch ihre kurzfristigen Wachstumsprofile variieren mit Infrastrukturfortschritt und regulatorischer Klarheit. Mumbais Pipeline von Metro-Korridoren und Küstenstraßensegmenten setzt allmählich Land In östlichen Vororten frei, während Bengalurus Hybrid-Arbeits-Akzeptanz Kaufinteresse zu peripheren Tech-Gürteln verschiebt. Delhi-NCR kämpft noch mit Altinsolvenzfällen, aber stetige Fertigstellungen In Noida und Gurugram helfen, den Angebotsüberhang zu verringern. Pune und Chennai nutzen Fertigungserweiterungen, Ahmedabad profitiert von staatsgestützten Sonderwirtschaftszone-Politiken, und Kolkata kapitalisiert auf erschwingliche Landstücke, die an hafen-geführte Logistik-Upgrades gebunden sind. Zusammen bieten diese Metros die Tiefe und Diversifikation, die den breiteren Indien Wohnimmobilienmarkt über Zyklen hinweg liquide halten.

Wettbewerbslandschaft

Der Markt zeigt moderate Fragmentierung, wobei Spitze-regionale Entwickler stadt-spezifische Markenbekanntheit befehligen, während nationale Marken durch aggressives Landbanking skalieren. Godrej Properties allokierte Rs 21.000 Crore für Akquisitionen im GJ 2025 und zielt auf mehrere-Stadt-Expansion ab. Adani Gruppe führt fortgeschrittene Gespräche zum Erwerb von Emaar Indien für USD 1,5 Milliarden, was laufende Konsolidierung beispielhaft darstellt. Embassy Groups Fusion mit Equinox Indien hat komplementäre Landreserven gebündelt und Kapitalstruktur gestrafft.

Akteure verfolgen Margenverteidigung, indem sie zu Prämie-Angeboten schwenken und Design-Build-Operate-Modelle einsetzen, die Projektrisiko reduzieren. Digitale Engagement-Taktiken wie virtuelle Standortbesuche und KI-basierte Lead-Bewertung verkürzen Verkaufszyklen. Institutionelle Investoren vertiefen Finanzierungskanäle, wie Blackstones Rs 3.250 Crore Kauf der Süden City Mall bestätigt Vertrauen In das breitere Immobilienökosystem.

Wettbewerbsvorteil beruht zunehmend auf Ausführungshistorie, Bilanzstärke und der Fähigkeit, Einführungen mit Infrastruktur-Roll-outs zu synchronisieren, was anhaltende Traktion im Indien Wohnimmobilienmarkt gewährleistet.

Indien Wohnimmobilien Industrieführer

-

Godrej Properties

-

Prestige Anwesen

-

DLF

-

Phoenix Mills

-

L&T Realty Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Reserve Bank von Indien reduziert den Leitzins auf 5,5%, was Wohnungsbaudarlehensraten unter 8% drückt.

- Mai 2025: Maharashtra Housing Und Bereich Entwicklung Authority allokiert Rs 9.202 Crore für 19.497 erschwingliche Einheiten, die In einer Diwali-Lotterie angeboten werden sollen.

- März 2025: Adani Gruppe führt fortgeschrittene Gespräche zum Kauf von Emaar Indien für USD 1,5 Milliarden.

- Januar 2025: Godrej Properties erwirbt ein 24-Acre Grundstück In Indore für Rs 200 Crore und erweitert seinen Tier-2 Fußabdruck.

Indien Wohnimmobilienmarkt Berichtsumfang

Wohnimmobilien sind ein Bereich, der für Menschen zum Wohnen entwickelt wurde. Wie lokale Zonenverordnungen definieren, können Wohnimmobilien nicht für kommerzielle oder industrielle Zwecke genutzt werden. Eine vollständige Hintergrundanalyse des indischen Wohnimmobilienmarkts, einschließlich der Bewertung der Wirtschaft und des Beitrags von Sektoren In der Wirtschaft, Marktüberblick, Marktgrößenschätzung für Schlüsselsegmente und aufkommende Trends In den Marktsegmenten, Marktdynamik und geografische Trends, ist im Bericht enthalten.

Der indische Wohnimmobilienmarkt ist segmentiert nach Typ (Eigentumswohnungen und Apartments, Villen und HäBenutzer mit Grundstück). Der Bericht bietet Marktgröße und Prognosen In Werten (USD) für alle oben genannten Segmente.

| Apartments & Eigentumswohnungen |

| Villen & Häuser mit Grundstück |

| Erschwinglich |

| Mittlerer Markt |

| Luxus |

| Verkauf |

| Vermietung |

| Primär (Neubau) |

| Sekundär (Bestehender Hauswiederverkauf) |

| Bengaluru |

| Mumbai |

| Delhi-NCR |

| Hyderabad |

| Pune |

| Chennai |

| Ahmedabad |

| Kolkata |

| Rest von Indien |

| Nach Immobilientyp | Apartments & Eigentumswohnungen |

| Villen & Häuser mit Grundstück | |

| Nach Preissegment | Erschwinglich |

| Mittlerer Markt | |

| Luxus | |

| Nach Geschäftsmodell | Verkauf |

| Vermietung | |

| Nach Verkaufsmodus | Primär (Neubau) |

| Sekundär (Bestehender Hauswiederverkauf) | |

| Nach Städten | Bengaluru |

| Mumbai | |

| Delhi-NCR | |

| Hyderabad | |

| Pune | |

| Chennai | |

| Ahmedabad | |

| Kolkata | |

| Rest von Indien |

Wichtige Fragen Beantwortet im Bericht

Wie Groß ist der aktuelle Indien Wohnimmobilienmarkt?

Der Markt ist mit USD 399,11 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 639,28 Milliarden erreichen.

Welcher Immobilientyp führt Verkaufsvolumen an?

Apartments und Eigentumswohnungen halten einen 64,2% Anteil, was städtische Dichte und Landökonomie widerspiegelt.

Welche Region wächst am schnellsten?

Ostindien soll bis 2030 mit einer CAGR von 10,58% expandieren, angetrieben durch Infrastruktur-Upgrades und erschwingliches Land.

Wie haben jüngste Zinssatzänderungen die Nachfrage beeinflusst?

Die Leitzinssenkung vom Juni 2025 auf 5,5% drückte Wohnungsbaudarlehensraten unter 8%, verbesserte Erschwinglichkeit und stimulierte Buchungen In Tier-1 und Tier-2 Städten.

Seite zuletzt aktualisiert am: