Marktgröße und Marktanteil Wohnimmobilien Europa

Marktanalyse Wohnimmobilien Europa von Mordor Intelligence

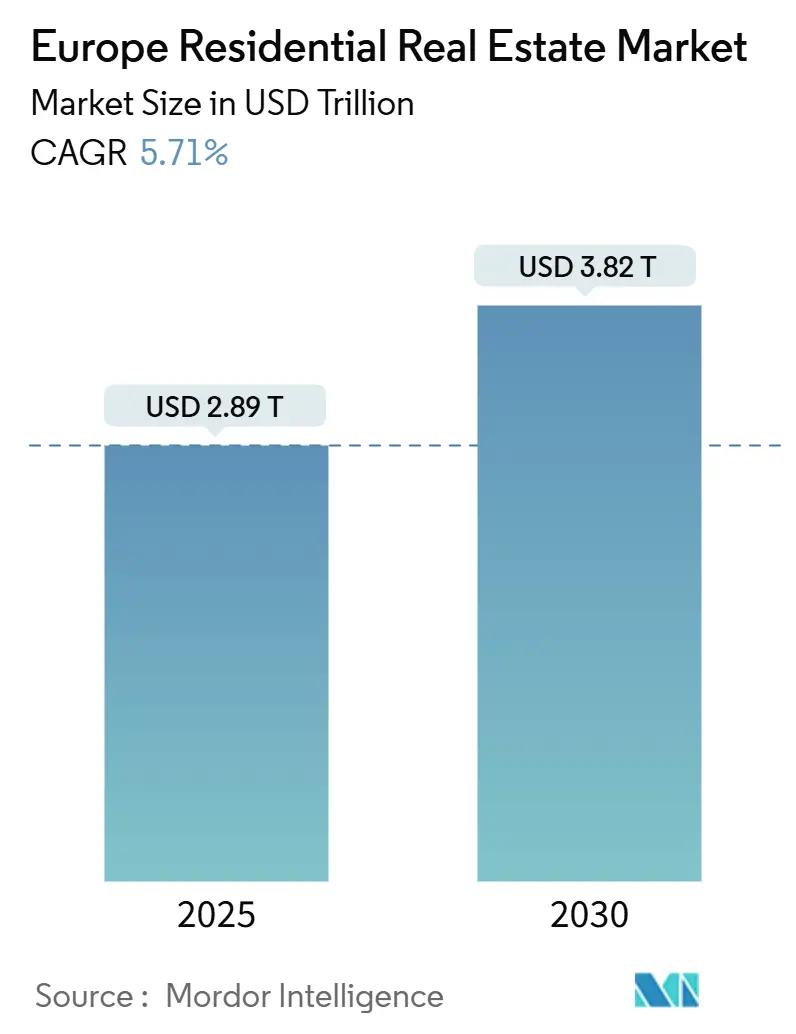

Die Marktgröße für Wohnimmobilien Europa wird 2025 auf USD 2,89 Billionen geschätzt und soll bis 2030 auf USD 3,82 Billionen anwachsen, was einer CAGR von 5,71% entspricht. Diese Entwicklung verdeutlicht die Fähigkeit des europäischen Immobilienmarktes, sich verändernde Geldpolitiken, strengere Energievorschriften und demografische Verschiebungen zu absorbieren. Die Nachfrage verlagert sich hin zu professionell verwalteten Vermietungsplattformen, da institutionelle Investoren vorhersagbare Cashflows priorisieren, während Angebotsengpässe in wichtigen Ballungsräumen die Gesamtleerstandsrate in vielen Großstädten unter 3% halten. Politisch getriebene Nachrüstungsmandate unter dem EU Green Deal verändern die Baupipelines, und Sekundärverkäufe dominieren weiterhin, da Europas Wohnungsbestand älter ist. Digitale-Nomaden-Visa-Programme, das Wachstum von Ein-Personen-Haushalten und der Aufstieg zweckgebauter Mietgemeinschaften untermauern gemeinsam einen ausgewogenen, aber widerstandsfähigen Expansionspfad für den europäischen Immobilienmarkt

Wichtige Berichtserkenntnisse

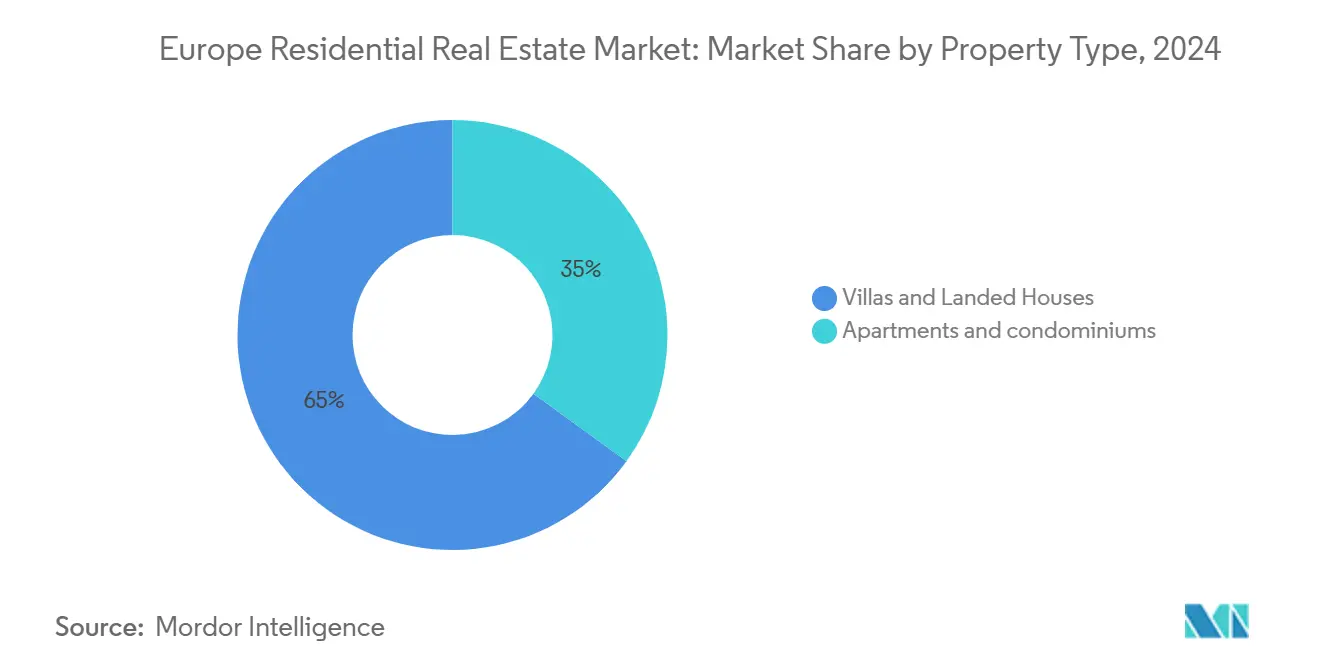

- Nach Immobilientyp führten Villen und Einfamilienhäuser mit 65% des Marktanteils für Wohnimmobilien Europa in 2024, während Apartments und Eigentumswohnungen mit einer CAGR von 5,96% bis 2030 wachsen sollen.

- Nach Preisklasse machte das Mittelklasse-Segment 46% der Marktgröße für Wohnimmobilien Europa in 2024 aus, während die Erschwinglich-Kategorie mit einer CAGR von 5,90% bis 2030 voranschreitet.

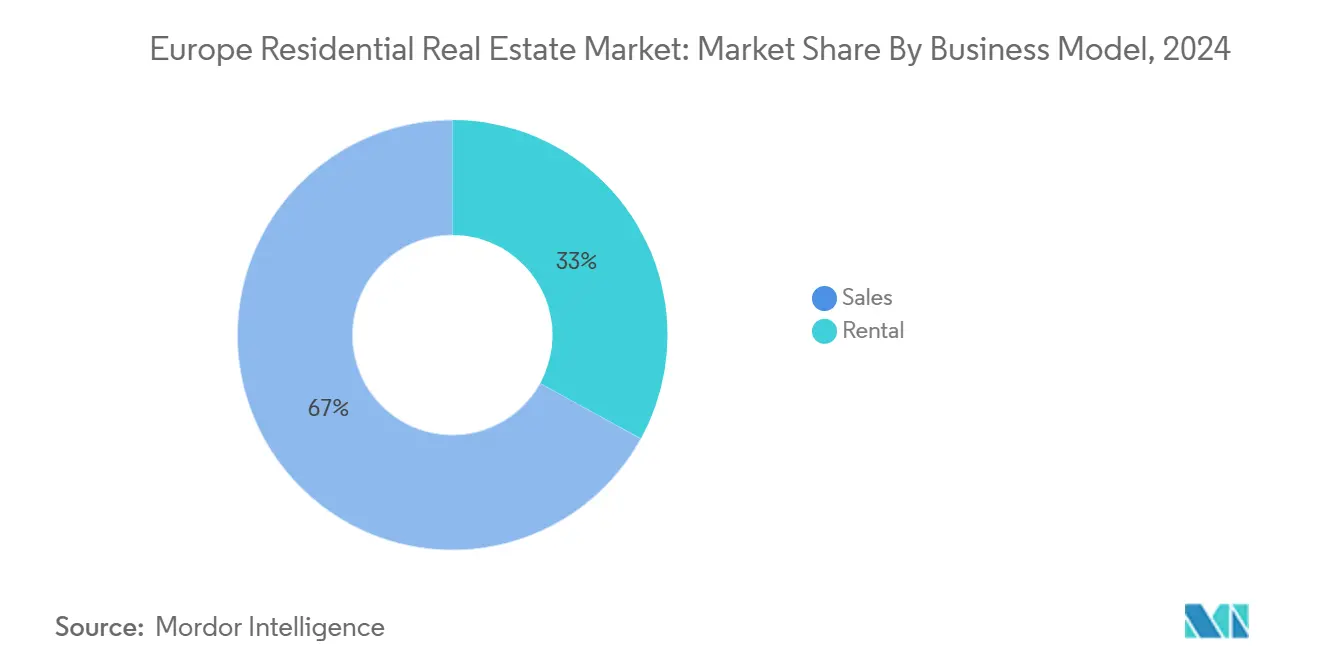

- Nach Geschäftsmodell dominierten Verkäufe 67% des Marktes für Wohnimmobilien Europa in 2024, doch das Vermietungsmodell verzeichnet das höchste Wachstum mit 6,07% CAGR bis 2030.

- Nach Verkaufsmodus erfassten Sekundärtransaktionen 90% Marktanteil der Marktgröße für Wohnimmobilien Europa in 2024; der Primärmarkt expandiert mit einer CAGR von 6,00% während des Prognosezeitraums.

- Geografisch hielt Deutschland 22% des Marktanteils für Wohnimmobilien Europa in 2024, während die Niederlande das am schnellsten wachsende Land mit 6,14% CAGR bis 2030 sind.

Trends und Einblicke Markt Wohnimmobilien Europa

Treiber-Impact-Analyse

| Treiber | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| EU Green Deal Anreize für tiefe Nachrüstungen | +1.2% | Deutschland, Frankreich, Niederlande | Langfristig (≥ 4 Jahre) |

| Wachstum von Ein-Personen-Haushalten | +0.9% | Städtisches Europa, besonders Deutschland, UK, Frankreich | Mittelfristig (2-4 Jahre) |

| Grenzüberschreitende Private-Equity-Zuflüsse in Build-to-Rent | +0.8% | UK, Deutschland, Niederlande | Mittelfristig (2-4 Jahre) |

| Institutionelle Hinwendung zu zweckgebauten Mietobjekten | +0.7% | Nord- und Mitteleuropa | Mittelfristig (2-4 Jahre) |

| Alternde Bevölkerung treibt Seniorenwohnungen | +0.5% | Deutschland, Schweden, Dänemark, Norwegen | Langfristig (≥ 4 Jahre) |

| Einführung von Digital-Nomaden-Visa | +0.4% | Spanien, Portugal, Italien, Griechenland | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg grenzüberschreitender Private-Equity-Zuflüsse in europäische Build-to-Rent-Portfolios

Grenzüberschreitende Private Equity verdreifachte ihre Wohnausgaben über das vergangene Jahrzehnt und untermauerte eine strukturelle Verschiebung hin zu großmaßstäblichen Build-to-Rent-Vermögenswerten. Liquidität von globalen Pensions- und Staatsfonds durchbricht die traditionelle Lohn-zu-Preis-Verbindung durch Kapitalinjektionen, die empfindlicher auf Zinszyklus reagieren als auf Haushaltseinkommen. Das Vereinigte Königreich eroberte den Spitzenplatz für grenzüberschreitende Allokationen zurück, wobei 84% der befragten Investoren nach Währungsanpassungen ein Engagement planen. Build-to-Rent-Strategien machen nun 32% der institutionellen \"Wohnsector\"Allokationen aus und übertreffen industrielle Logistik. Stabile Cashflows, inflationsgebundene Mietverträge und eingebettetes Sanierungspotenzial machen diese Portfolios zu einer Absicherung gegen Büromarktvolatilität. Die resultierende Kapitaltiefe unterstützt Baufinanzierung trotz höherer Finanzierungskosten und dämpft den europäischen Immobilienmarkt gegen zinsgetriebene Verlangsamungen.

EU Green Deal Anreize beschleunigen Tiefnachrüstungsnachfrage im Wohnungsbestand

Die überarbeitete Richtlinie über die Gesamtenergieeffizienz von Gebäuden schreibt vor, dass der gesamte Wohnungsbestand bis 2030 mindestens Klasse E erreichen muss, wodurch 85% der vor 2000 errichteten Wohnungen in Renovierungspipelines gedrängt werden[1]Europäische Kommission, \"Richtlinie über die Gesamtenergieeffizienz von Gebäuden (Neufassung),\"Europäische Kommission, ec.europa.eu. Mitgliedstaaten müssen \"Renovierungspässe\"ausstellen, One-Stop-Beratungsstellen koordinieren und fossile Brennstoffkessel bis 2035 auslaufen lassen. Nullemissionsziele für Neubauten nach 2028 schaffen einen doppelten Nachfrageschub: Aufwertung von Altbeständen und Lieferung energiepositiver Entwicklungen. Die Politik injiziert eine EUR 86 Milliarden Finanzierungslücke für 2025-2027, die Kreditgeber durch nachhaltigkeitsgebundene Hypotheken und grüne Anleihen füllen. Mit A oder B bewertete Immobilien werden nun mit Aufschlägen von bis zu 12% in Kernstädten gehandelt und incentivieren Vermieter, Cap-ex-Pläne zu beschleunigen. Für den europäischen Immobilienmarkt verankert die Richtlinie langfristige Sanierungscashflows und belohnt vorausschauende Eigentümer mit Bewertungsvorteilen.

Anstieg von Ein-Personen-Haushalten fördert Mehrfamilienhausaufnahme in Stadtkernen

Ein-Personen-Haushalte überstiegen 35% aller europäischen Haushalte in 2024 und steigerten die Nachfrage nach kompakten Apartments in der Nähe von Beschäftigungsclustern. Vonovia verzeichnete einen organischen Mietanstieg von 4,3% und eine Leerstandsrate von 2,1% in seinem deutschen Portfolio, was das Absorptionstempo unterstreicht. Städtische Zonierungsreformen priorisieren Dichte, und Entwickler integrieren nun Co-Working-Pods und Gemeinschaftseinrichtungen für hybride Arbeitslebensstile. Wohninvestitionsvolumen stieg um 25% im Jahresvergleich und verdoppelte den Sektoranteil an gesamten Immobiliendeals auf 21%. Prime-Wohnmieten werden voraussichtlich bis 2029 schneller als die Inflation steigen, was das begrenzte Angebot an energieeffizienten städtischen Beständen widerspiegelt. Diese demografische Wende stärkt die Relevanz von Mehrfamilienvermögenswerten innerhalb des europäischen Immobilienmarktes und stärkt die Verhandlungsmacht bei Mietindexierungen.

Einführung von Digital-Nomaden-Visa fördert Zweitwohnungskäufe in Südeuropa

Spaniens Digital-Nomaden-Visa treibt eine Hauspreissteigerungsprognose von 5,9% für 2025 an, wobei ein Drittel der Gemeinden zweistellige Wertsteigerungen erwartet. Erschwinglichkeitsdruck verstärkt sich, da durchschnittliche Haushalte 7,5 Jahre Einkommen für ein durchschnittliches Haus benötigen, gegenüber 7,2 Jahren in 2024. Portugal und Italien spiegeln das Muster wider, da gut verdienende Fernarbeiter Lifestyle-Standorte mit robusten Glasfasernetzen suchen. Regionen wie Lissabon und Valencia experimentieren mit Beschränkungen für Kurzzeitvermietungen zum Schutz lokaler Mieter. Das Phänomen leitet frisches Eigenkapital in Küstenbestände und Hotel-zu-Wohn-Umwandlungen und fügt Heterogenität zum regionalen Zyklus des europäischen Immobilienmarktes hinzu.

Hemmnisse-Impact-Analyse

| Hemmnis | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| EZB-Zinsanhebungen erweitern Hypothekenerschwinglichkeitslücke | -1.1% | Eurozone-weit | Kurzfristig (≤ 2 Jahre) |

| Strengere EPC-Regeln erhöhen Vermieter-Cap-ex | -0.6% | EU-weit, ältere Bestände | Mittelfristig (2-4 Jahre) |

| Lohnstagnation in Südeuropa begrenzt Erstkäufer- Erschwinglichkeit | -0.4% | Spanien, Italien, Portugal, Griechenland | Mittelfristig (2-4 Jahre) |

| Städtische Wachstumsgrenzen beschränken Grünland- angebot | -0.3% | Kern-Metropolregionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

EZB-Zinsanhebungen erweitern Hypothekenerschwinglichkeitslücke

Das abrupte Ende der Ultraniedrigzinsfinanzierung ließ durchschnittliche französische Hypothekenzinsen bei 3,63% ihren Höhepunkt erreichen, bevor sie Ende 2024 auf 2,75% sanken, doch Transaktionen fielen immer noch um 35,6% gegenüber 2021-Niveaus. EZB-Analysen klassifizieren über 80% der Euro-Raum-Wohnungsmärkte als überbewertet und setzen Kreditnehmer Einkommensstress-Risiken aus, falls Zinsen wieder steigen[2]Europäische Zentralbank, \"Wohnungsmarktentwicklungen im Euro-Raum,\"Europäische Zentralbank, ecb.europa.eu. Norwegische variable Hypotheken stehen nahe 5,56% und dämpfen Kaufkraft trotz prognostizierter Basiszinssenkung 2025. Jüngere Käufer sehen sich strengeren Kredit-zu-Einkommen-Obergrenzen und kürzeren Tilgungsperioden gegenüber, was die Zeit für Eigenkapitalaufbau verlängert. Obwohl Neubauangebot hinkt, hält engere Kreditvergabe die Eigennutzer-Nachfrage im europäischen Immobilienmarkt kurzfristig gedämpft.

Strengere EPC-Regeln erhöhen Vermieter-Cap-Ex

Nicht-Wohnimmobilien müssen bis 2027 Klasse F und bis 2030 Klasse E erreichen, während Wohnimmobilien einem gestaffelten Pfad bis 2033 folgen[3]Europäisches Parlament, \"Richtlinie über die Gesamtenergieeffizienz von Gebäuden,\"Europäisches Parlament, europarl.europa.eu. Compliance-Kosten eskalieren: Dreifachverglasungen, Wärmepumpeninstallationen und Fassadendämmung überschreiten oft EUR 450 pro Quadratmeter für Vor-1970-Gebäude. Österreichs Mietrecht begrenzt Renovierungsrückgewinnung ohne Mieterzustimmung und verzögert Upgrades. Kleinere Vermieter steigen aus und verkaufen an institutionelle Aggregatoren, die Bulk-Finanzierung von Retrofitprogrammen bewältigen können. Bauarbeitermangel verkompliziert Zeitpläne, da der Sektor bereits nahe Vollauslastung operiert. Diese Cap-ex-Belastungen dämpfen Mietbestandswachstum und belasten die kurzfristige Angebotselastizität des europäischen Immobilienmarktes.

Segmentanalyse

Nach Immobilientyp: Apartments beschleunigen städtische Verdichtung und Nachhaltigkeit

Villen und Einfamilienhäuser hielten 65% des Marktanteils für Wohnimmobilien Europa in 2024, während Apartments und Eigentumswohnungen eine CAGR von 5,96% bis 2030 verzeichnen sollen. Institutionelles Interesse an skalierbaren Mehrfamilien-Vermögenswerten konzentriert Kapital und beschleunigt Baupipelines, während Holz-Hybrid-Designs eingebetteten Kohlenstoff reduzieren und Bauzeiten verkürzen.

Der Apartment-Aufschwung wird durch ESG-gebundene Kreditpreise verstärkt, die energieeffiziente Designs belohnen und Sponsoren helfen, Schulden mit 25-35 Basispunkten engeren Spreads als weniger effiziente Bestände zu sichern. Villen bleiben attraktiv für Familien, die Außenraum suchen, und periphere Verkehrsupgrades erhalten Nachfrage nach freistehenden Einheiten. Doch die Marktgröße des europäischen Immobilienmarktes, die an städtische Apartments gebunden ist, steigt, da demografische Trends kompaktes Wohnen begünstigen und Gemeinden Brachflächen für höhere Dichteprogramme erschließen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Preisklasse: Erschwinglich-Wohnsegment erhält starke politische Unterstützung

Mittelklasse-Transaktionen repräsentierten 46% der Marktgröße für Wohnimmobilien Europa in 2024, doch die Erschwinglich-Kategorie soll mit einer CAGR von 5,90% expandieren, getragen von öffentlich-privaten Partnerschaften und Zonierungsanreizen. Regierungen zapfen institutionelle Fonds via Langzeiteinkommen-Mietverträge an und bieten inflationsindexierte Mieten, die von Sozialwohnungsagenturen abgesichert sind.

Greystar und ABPs EUR 420 Millionen Essential Housing Venture illustriert Kapitalappetit für Unter-Marktmiete-Vermögenswerte mit Renditen, die sich nur moderat im Vergleich zu Prime-Marktrate-Beständen komprimieren. Luxus bleibt widerstandsfähig in globalen Stadtzentren, erfasst aber einen kleinen Volumenanteil. Der politische Druck hin zur Erschwinglichkeit formt somit Pipeline-Zusammensetzung um und injiziert soziale Ziele in den europäischen Immobilienmarkt.

Nach Geschäftsmodell: Vermietungsplattformen sichern wachsende institutionelle Kapitalflüsse

Verkäufe behielten 67% Anteil in 2024 im Markt für Wohnimmobilien Europa, doch Vermietungsmodelle sollen mit 6,07% CAGR wachsen, da Haushalte Flexibilität schätzen und Eigenkapital-Hürden steigen. Build-to-Rent-Betreiber integrieren IoT-Sensoren für vorausschauende Wartung und senken Betriebsverhältnisse auf etwa 25% der Bruttomiete.

Große Entwickler wie Berkeley schwenken in Vermietung um, um Erträge zu diversifizieren und Lebenszeitkundenwert zu erfassen. Benchmark-Daten zeigen europäische Immobilienmarkt-Mieten steigen 3,2% jährlich bis 2029, übertreffen VPI und erweitern Spread über Festverzinsungsrenditen. Verkaufsaktivität bleibt durch kulturelle Präferenzen verankert, aber Vermietungs-skaliertes Management und vorhersagbare Renditen locken Versicherer und Staatsfonds an und verschieben den Schwerpunkt des Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Verkaufsmodus: Primärmarkt expandiert zur Linderung von Angebotsengpässen

Sekundärverkäufe trugen 90% der Transaktionen in 2024 bei und nutzten Europas tiefen Bestandsbestand und transparente Register. Jedoch soll der Primärmarkt mit einer CAGR von 6,00% voranschreiten, da Regierungen Angebotslücken anzielen und Genehmigungen rationalisieren. Vertikale gemischte Nutzungsschemata verankern Regenerationszonen und bieten Büros, Einzelhandel und über 2.000 Wohneinheiten in einer einzigen Planungsphase.

Entwickler setzen Holz-Modulsysteme ein, um Lieferung zu beschleunigen und Hochleistungs-Energiecodes zu erfüllen, während sie Vor-Ort-Arbeitskraft reduzieren. Hypothekengarantieschemata für Erstkäufer von Neubauten stimulieren zusätzlich Absorption. Diese Dynamiken balancieren schrittweise Inventare neu aus und stärken die Zukunftspipeline innerhalb des europäischen Immobilienmarktes.

Geografische Analyse

Deutschland sicherte 22% des 2024-Wertes, unterstützt von Vonovias EUR 2,6 Milliarden bereinigtem 2024 EBITDA und einem Plan für 3.000 neue Einheiten in 2025. Bundessteuerreformen, die schnellere Abschreibungen erlauben, verbessern Buy-to-Let-Renditen, und Mietobergrenzen in Berlin dämpfen Volatilität.

Die Niederlande, mit 6,14% CAGR wachsend, profitieren von klaren Raumplanungspolitiken und institutionellem Appetit, verkörpert durch TPG Angelo Gordons EUR 695 Millionen Kauf von 3.000 Mietobjekten. Regierungsangebotsziele von 900.000 Wohnungen bis 2030 und Mieterhöhungsobergrenzen unter Lohnwachstum halten Nachfrage geschürt.

Das Vereinigte Königreich bleibt Europas hauptsächlicher grenzüberschreitender Kapitalmagnet, da schwächeres Sterling Rendite-Pick-ups gegenüber US-Kernvermögenswerten vergrößert. Nordische Länder emergieren als stabile Wachstumsknoten; Schwedens SEK 138,5 Milliarden 2024-Umsatz und Norwegens prognostizierter 9,3-10% 2025-Preisanstieg reflektieren unterstützende Makrobedingungen. Südeuropa verzeichnet ein bifurkiertes Muster: Spanien genießt 5,9% projizierte 2025-Wertsteigerung durch Digital-Nomaden-Zuflüsse, während Lohnstagnation italienische Absorption hemmt. Dieses Mosaik unterstreicht die regionsspezifischen Zyklen des europäischen Immobilienmarktes, aber vereinheitlichte Investorennarrative um ESG und demografische Widerstandsfähigkeit.

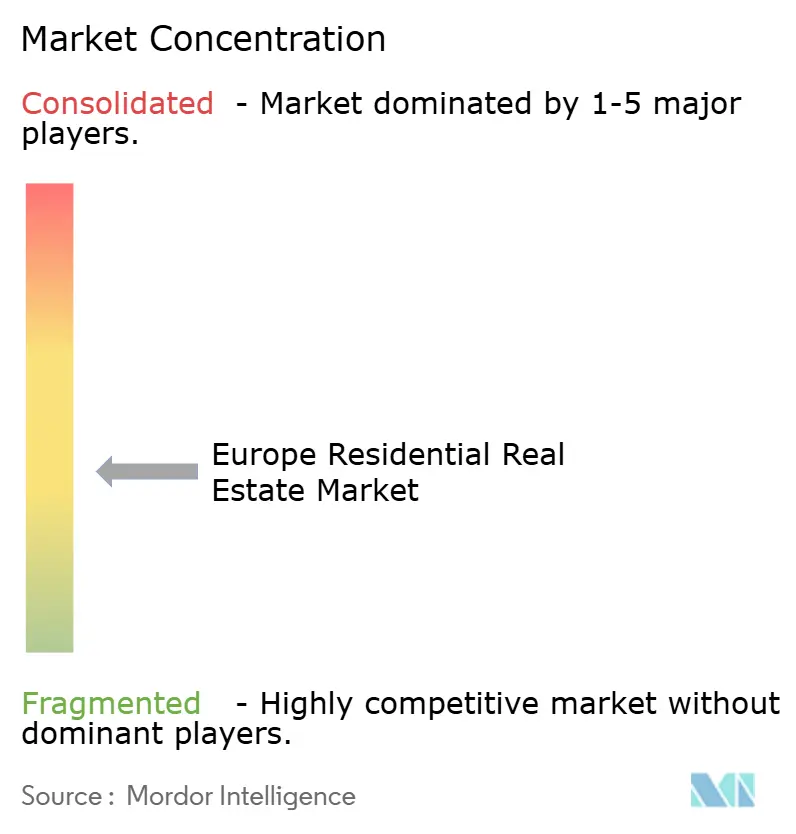

Wettbewerbslandschaft

Der europäische Wohnimmobilienmarkt ist mäßig wettbewerbsfähig, wobei Konsolidierung größere, diversifizierte Plattformen begünstigt. Die Fusion von Aedifica und Cofinimmo hat einen gesundheitsfokussierten REIT mit paneuropäischer Präsenz geschaffen und seine Hebelwirkung mit Auftragnehmern und Kreditgebern verstärkt. Währenddessen unterstreicht Blackstones jahrzehntelange Verpflichtung von USD 500 Milliarden für Europa einen signifikanten Appetit für notleidende Schulden, Mietwohnungen und Logistik.

Operative Differenzierung hängt nun von Technologie und Nachhaltigkeit ab. Catellas Partnerschaft mit Sopra Steria einbettet KI-getriebene Portfolioanalysen über 12 Länder, reduziert Cap-ex-Fehlallokation und verbessert Mieterservice. Vonovia stellt EUR 2 Milliarden bis 2028 bereit, um Netto-Null-Kohlenstoffintensität zu erreichen, verstärkt seinen Marktführerstatus und setzt ESG-Benchmarks, denen Konkurrenten folgen müssen.

Finanzdienstleistungskonsolidierung beeinflusst auch Wettbewerbsdynamiken. BNP Paribas' EUR 5,1 Milliarden Kauf von AXA IMs Immobilienarm fügt EUR 82 Milliarden verwaltete Vermögenswerte hinzu und vertieft grenzüberschreitende Schuldplatzierungsnetzwerke. Größe ermöglicht Bilanzflexibilität zur Absorption von Nachrüstungsmandaten und Ausnutzung von Neupreisgestaltung in Zweitstädten. Insgesamt begünstigt der europäische Immobilienmarkt gut kapitalisierte Gruppen, die ESG-Compliance mit technologiegestütztem Asset-Management verbinden können.

Branchenführer Wohnimmobilien Europa

-

Vonovia SE

-

LEG Immobilien AG

-

Gecina SA

-

Covivio SA

-

Aroundtown SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Aedifica und Cofinimmo stimmten einer Fusion zu und schaffen Europas größten Immobilienfonds.

- April 2025: EQT Real Estate schloss einen EUR 150 Millionen Deal ab, um über 800 Mietwohnungen in Stockholm zu entwickeln.

- März 2025: Vonovia beendete 2024 mit EUR 2,6 Milliarden bereinigtem EBITDA und plant 3.000 neue Einheiten für 2025.

Berichtsumfang Markt für Wohnimmobilien Europa

Immobilien (Land und alle darauf befindlichen Gebäude), die für Wohnzwecke genutzt werden, werden allgemein als Wohnimmobilien bezeichnet. Einfamilienhäuser sind die häufigste Art von Wohnimmobilien.

Der Wohnimmobilienmarkt in Europa ist segmentiert nach Typ (Eigentumswohnungen & Apartments und Villen & Einfamilienhäuser) und Land (Deutschland, Vereinigtes Königreich, Frankreich und übriges Europa).

Der Bericht bietet Marktgrößen und Prognosen in Wertbegriffen (USD) für alle oben genannten Segmente.

| Apartments & Eigentumswohnungen |

| Villen & Einfamilienhäuser |

| Erschwinglich |

| Mittelklasse |

| Luxus |

| Primär (Neubau) |

| Sekundär (Bestandsimmobilienwiederverkauf) |

| Verkäufe |

| Vermietung |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Spanien |

| Italien |

| Niederlande |

| Schweden |

| Dänemark |

| Norwegen |

| Übriges Europa |

| Nach Immobilientyp | Apartments & Eigentumswohnungen |

| Villen & Einfamilienhäuser | |

| Nach Preisklasse | Erschwinglich |

| Mittelklasse | |

| Luxus | |

| Nach Verkaufsmodus | Primär (Neubau) |

| Sekundär (Bestandsimmobilienwiederverkauf) | |

| Nach Geschäftsmodell | Verkäufe |

| Vermietung | |

| Nach Land | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Spanien | |

| Italien | |

| Niederlande | |

| Schweden | |

| Dänemark | |

| Norwegen | |

| Übriges Europa |

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des europäischen Immobilienmarktes?

Der europäische Immobilienmarkt wird 2025 auf USD 2.899,2 Milliarden geschätzt und soll bis 2030 USD 3.828,39 Milliarden erreichen.

Welcher Immobilientyp wächst am schnellsten in Europa?

Apartments und Eigentumswohnungen expandieren mit einer CAGR von 5,96% bis 2030 und übertreffen andere Immobilientypen aufgrund von Urbanisierung und institutioneller Build-to-Rent-Nachfrage.

Warum sind die Niederlande die am schnellsten wachsende Immobiliengeografie?

Klare Wohnungspolitiken, starke institutionelle Zuflüsse und große Portfoliodeals wie TPG Angelo Gordons EUR 695 Millionen Akquisition unterstützen einen 6,14% CAGR-Ausblick.

Wie beeinflussen EU-Energieregeln Vermieter?

Die Richtlinie über die Gesamtenergieeffizienz von Gebäuden zwingt zu kostspieligen Nachrüstungen, um Klasse E oder besser zu erreichen, erhöht Kapitalausgabenbedarf, steigert aber Bewertungen für konforme Vermögenswerte.

Seite zuletzt aktualisiert am: