Wohnmobilvermietungsmarkt-Größe und -Anteil

Wohnmobilvermietungsmarkt-Analyse von Mordor Intelligence

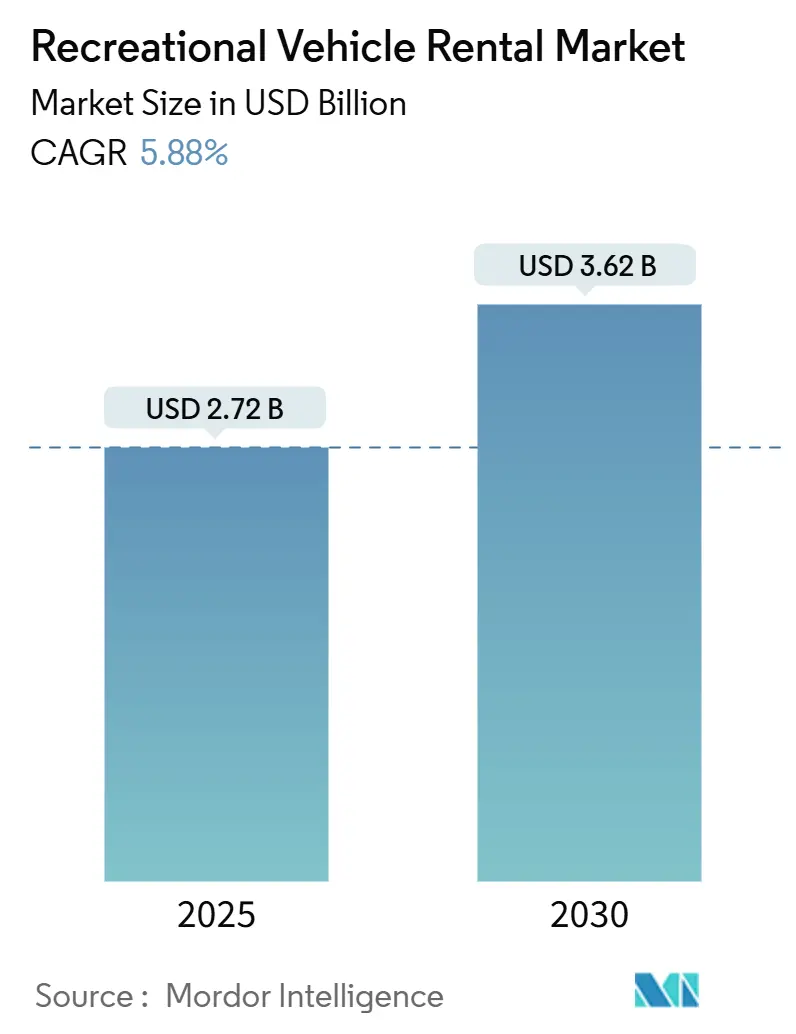

Der Wohnmobilvermietungsmarkt ist mit 2,72 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich 3,62 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 5,88% CAGR. Konstantes Wachstum ist sichtbar, auch wenn Kraftstoffinflation und Zonenbeschränkungen die Betriebskosten erhöhen. Eine strukturelle Verschiebung hin zu Roadtrip-Urlauben steigert die Nachfrage, die Verbreitung von Peer-to-Peer-Buchungsplattformen und Design-Upgrades, die moderne Fahrzeuge einfacher zu fahren und zu warten machen. Betreiber beschleunigen Telematik-Einführungen zur Verbesserung der Fahrzeugverfügbarkeit, während politische Entscheidungsträger in mehreren Staaten und EU-Ländern emissionsfreie Anreize mit Flottenerneuerung verknüpfen. Die Wettbewerbsdynamik bleibt fließend, da Konsolidierungsversuche auf kartellrechtliche Prüfung treffen, dennoch bevorzugen Skalenvorteile bei Beschaffung und Versicherung weiterhin große Flottenbesitzer.

Wichtige Berichtserkenntnisse

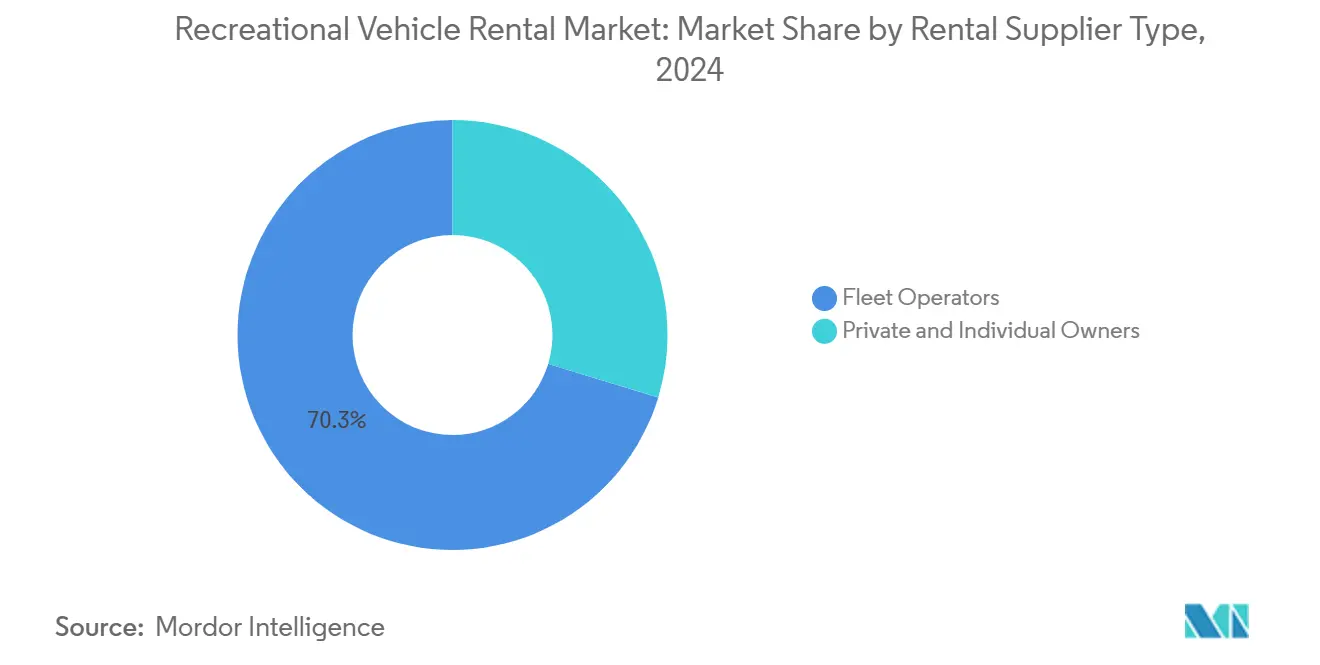

- Nach Vermietertyp hielten Flottenbetreiber 70,37% des Wohnmobilvermietungsmarkt-Anteils im Jahr 2024, während Einzeleigentümer die schnellste prognostizierte CAGR von 6,95% bis 2030 verzeichneten.

- Nach Buchungsart eroberte das Online-Segment 61,55% des Umsatzes von 2024 mit einem Fortschritt von 8,01% CAGR bis 2030.

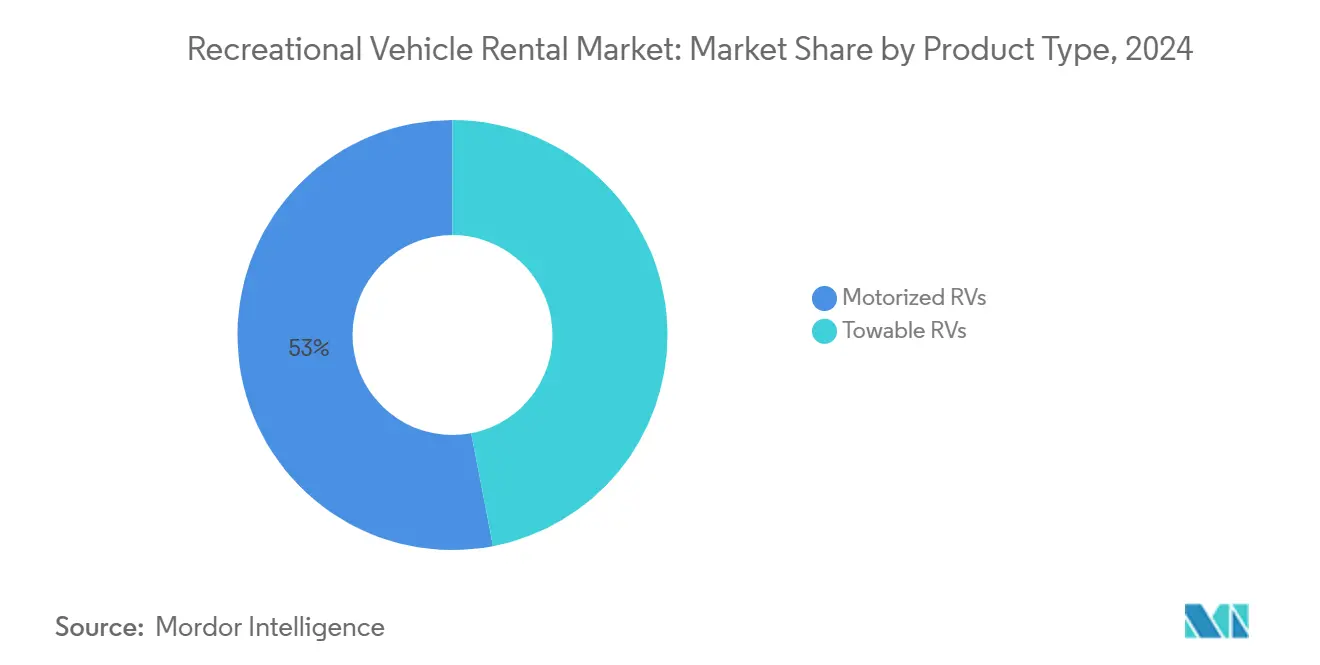

- Nach Produkttyp führten motorisierte Wohnmobile mit 53,01% Umsatzanteil im Jahr 2024; Anhänger werden voraussichtlich mit 8,1% CAGR bis 2030 expandieren.

- Nach Mietdauer machten Kurzzeitvermietungen 52,82% Anteil der Wohnmobilvermietungsmarkt-Größe im Jahr 2024 aus, dennoch wuchsen Mittelzeitvermietungen mit 8,94% bis 2030.

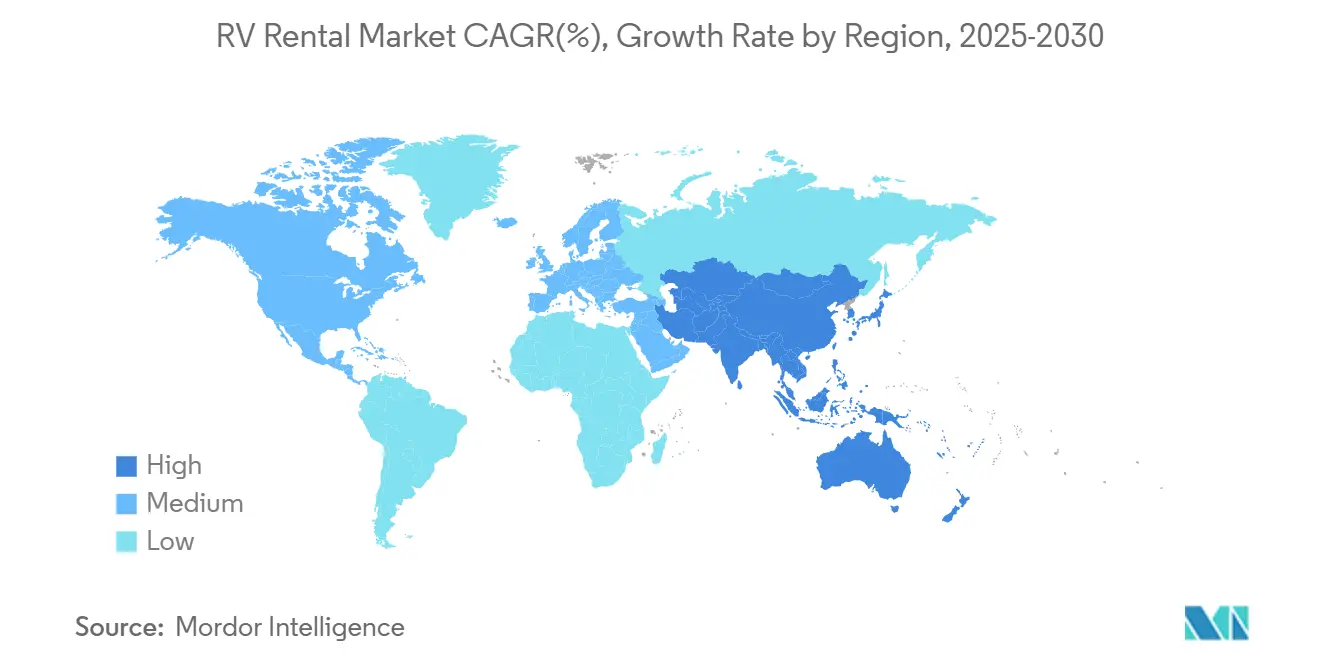

- Nach Geografie kommandierte Nordamerika 46,78% des Umsatzes von 2024; Asien-Pazifik ist für die höchste regionale CAGR von 11,35% bis 2030 vorgesehen.

Globale Wohnmobilvermietungsmarkt-Trends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Anstieg des inländischen Roadtrip-Tourismus | +1.2% | Global, mit höchster Auswirkung in Nordamerika & Europa | Kurze Frist (≤ 2 Jahre) |

| Expansion von Peer-to-Peer (P2P) Vermietungsplattformen | +0.9% | Global, geführt von Nordamerika, Expansion nach APAC & Europa | Mittlere Frist (2-4 Jahre) |

| Steigendes verfügbares Einkommen bei Millennials & Gen-Z | +0.8% | Global, konzentriert in entwickelten Märkten | Lange Frist (≥ 4 Jahre) |

| Telematik-ermöglichte Flottenzeit-Optimierung | +0.6% | Nordamerika & Europa, Verbreitung nach APAC | Mittlere Frist (2-4 Jahre) |

| Unternehmenseinsatz von Wohnmobilen als mobile Pop-up-Räume | +0.4% | Nordamerika & Europa | Kurze Frist (≤ 2 Jahre) |

| Emissionsfreie Wohnmobil-Anreize beschleunigen elektrifizierte Flotten | +0.3% | Nordamerika (Kalifornien + 9 Staaten), EU | Lange Frist (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg des inländischen Roadtrip-Tourismus

Inländische Roadtrip-Reisen haben sich von einer Pandemie-Notlösung zu einer Mainstream-Freizeitwahl entwickelt. Umfragen zeigen, dass 70% der US-Reisenden mindestens eine Roadtrip für 2025 planen, gegenüber 57% in 2023.[1]"Annual Travel Intentions Survey 2025,", RV Industry Association, rvia.org Wohlhabende Haushalte schließen sich dem Trend an und steigern die durchschnittlichen Tagesmietpreise, ohne das Volumen zu dämpfen. Straßenreisende suchen in sich geschlossene Mobilität, was mehr Familien zu motorisierten Einheiten mit eingebauten Duschen und Wi-Fi drängt. Reisebüros berichten, dass fast die Hälfte der Pauschalurlaube, die Mitte 2025 gebucht wurden, um Drive-in-Reiserouten kreisen, doppelt so viele wie im Vorjahr. Diese anhaltende Akzeptanz bestätigt eine dauerhafte Verschiebung hin zu unabhängigem Reisen, die dem Wohnmobilvermietungsmarkt direkt zugute kommt.

Expansion von Peer-to-Peer (P2P) Vermietungsplattformen

P2P-Netzwerke haben ungenutzte Bestände freigeschaltet. Outdoorsy allein überschritt 3 Milliarden USD lebenslange Buchungen in 2024 und zielt auf 8 Milliarden USD bis 2029.[2]"Company Milestones Fact Sheet 2025,", Outdoorsy, outdoorsy.com Das Gastgeberwachstum übertrifft professionelle Flottenerweiterungen und hilft dem Wohnmobilvermietungsmarkt, die Fahrzeugauswahl und geografische Reichweite ohne schwere Bilanzinvestitionen zu erweitern. Die durchschnittliche P2P-Reisedauer stieg auf sieben Tage, unterstützt durch Lieferservices, die Last-Mile-Probleme für städtische Mieter lösen. Plattform-Versicherungsprogramme und 24/7-Pannenhilfe senken das wahrgenommene Risiko für Erstnutzer. Attraktive Einheitsökonomie hält Preissteigerungen unter der Hotelinflation und erweitert die Wertlücke, die Wiederholungsbuchungen antreibt.

Steigendes verfügbares Einkommen bei Millennials & Gen-Z

Millennial- und Gen-Z-Verbraucher treten in ihre besten Verdienstjahre ein und generieren die wachstumsstärkste Kohorte für die Wohnmobilvermietungsbranche. Diese Digital Natives bewerten Authentizität und Social-Media-Teilbarkeit höher als traditionelle Luxusmarker, was Wohnmobilreisen ansprechend macht. Remote-Work-Richtlinien ermöglichen längere Kurzurlaube und nähren die 8,94% CAGR bei Mittelzeitvermietungen. Die demografische Ausrichtung zwischen P2P-Gastgebern und -Gästen senkt weiter die Marketingkosten und verstärkt organische Netzwerkeffekte, die nachhaltige Nachfrage unterstützen.

Telematik-ermöglichte Flottenzeit-Optimierung

Predictive Maintenance-Software und Echtzeitdiagnose verkürzen Ausfallzeiten. Betreiber, die Telematik integrieren, berichten von Wartungskosten-Einsparungen von 12% und Flottenverfügbarkeits-Gewinnen von durchschnittlich zwei Tagen pro Monat. GPS-markierte Nutzungsdaten ermöglichen Versicherern risikobasierte Prämien anzubieten, was hilft, steigende Deckungskosten auszugleichen. Mieter profitieren von In-App-Fehlerbehebungsanleitungen, die Serviceanrufe reduzieren und Zufriedenheitsbewertungen verbessern. Early Adopters übersetzen höhere Verfügbarkeit in wettbewerbsfähigere Preise und setzen zurückbleibende Rivalen unter Margendruck.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Wartungs- & Versicherungskosten | -1.1% | Global, am akutesten in Nordamerika & Europa | Kurze Frist (≤ 2 Jahre) |

| Saisonalitätsbedingte niedrige Anlagenauslastung | -0.8% | Märkte der nördlichen Hemisphäre, moderat in APAC | Mittlere Frist (2-4 Jahre) |

| Städtische Beschränkungen für Übernacht-Wohnmobilparken | -0.6% | Urbane Zentren in Nordamerika & Europa | Kurze Frist (≤ 2 Jahre) |

| Ersatzteil-Versorgungsengpässe verzögern Umlauf | -0.4% | Global, konzentriert auf komplexe motorisierte Einheiten | Mittlere Frist (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Wartungs- & Versicherungskosten

Moderne Wohnmobile haben komplexe Batterien, Ausziehteile und Infotainment-Systeme, die Reparaturrechnungen höher treiben. Qualifizierte Techniker bleiben knapp und treiben Werkstatt-Arbeitstarife über 160 USD pro Stunde in Spitzenmärkten. Große Flotten können Multi-Fahrzeug-Policen aushandeln, die kleine Eigentümer nicht erreichen können, was Kostendisparitäten innerhalb des Wohnmobilvermietungsmarktes verbreitert. Präventive Programme und erweiterte Garantien helfen, dennoch erfordern sie Kapitalauslagen, die auf cashflow-beschränkte Betreiber lasten.

Städtische Beschränkungen für Übernacht-Wohnmobilparken

Städte verschärfen Straßenpark-Regeln zur Bekämpfung von Staus und Obdachlosigkeit. Der Los Angeles Stadtrat stimmte 14-0 in 2024 ab, ein stadtweites Übernacht-Parkverbot für Wohnmobile zu studieren. Ähnliche Vorschläge sind in Portland, Seattle und Barcelona aktiv. Flickwerk-Verordnungen zwingen Mieter, lokale Regeln zu recherchieren, was Reibung zu Einweg-Trips und urbanen Abgaben hinzufügt. Einige Städte schaffen gebührenpflichtige ausgewiesene Zonen, aber diese fügen neue Kostenschichten hinzu, die in Mietpreise eingerechnet werden müssen. Während sich die Durchsetzung ausweitet, benötigen Betreiber dynamische Routing-Tools und Partner-Campingplätze zur Bewahrung der Bequemlichkeit.

Segmentanalyse

Nach Vermietertyp: Flottenkonsolidierung treibt Skalenvorteile

Flottenbetreiber kontrollierten 70,37% des Umsatzes 2024, während Einzeleigentümer das schnellste Wachstum lieferten. Skala lässt Unternehmensflotten Mengenrabatte, zentralisierte Wartung und Dach-Versicherung sichern. Konsolidierer verfolgen Bolt-on-Akquisitionen zur Erweiterung der regionalen Abdeckung, dennoch haben Wettbewerbswächter anticompetitive Züge wie den Apollo Tourism-Tourism Holdings-Vorschlag in Australien blockiert.[3]"ACCC Opposes Apollo-THL Merger,", Australian Competition and Consumer Commission, accc.gov.au Compliance-Kosten im Zusammenhang mit emissionsfreien Mandaten bevorzugen gut kapitalisierte Flotten, die Depot-Ladegeräte und Techniker-Umschulungen finanzieren können.

Private Eigentümer gedeihen, wo P2P-Plattformen schlüsselfertige Buchung, Verifizierung und Versicherung bieten. Viele erreichen höhere jährliche Auslastung durch Targeting lokaler Events und Nischenformate wie haustierffreundliche Campervans. Plattform-bereitgestellte Wartungsnetzwerke ermöglichen kleinen Eigentümern, Sicherheitsinspektionen ohne Infrastrukturbau zu erfüllen. Diese Dynamiken positionieren individuelle Gastgeber als agile Ergänzungen statt direkte Substitute und bereichern letztendlich die Auswahl über den Wohnmobilvermietungsmarkt hinweg.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Buchungsart: Digitale Transformation beschleunigt Online-Adoption

Online-Kanäle eroberten 61,55% der Vermietungen 2024 und wachsen mit 8,01% Rate, was eine entscheidende digitale Verschiebung widerspiegelt. Echtzeit-Inventar, dynamische Preisgestaltung und integrierte Zahlungen verkürzen das Buchungsfenster von Wochen auf Tage. Jüngere Mieter verlassen sich auf mobile Apps für Reiseplanung und drängen Betreiber, 360-Grad-Fahrzeugtouren und KI-Chat-Support anzubieten.

Offline-Buchungen bleiben relevant für komplexe Reiserouten, wo Erstnutzer Beratung zu Fahrzeugklasse, Campingplatzauswahl und Routensicherheit suchen. Betreiber integrieren zunehmend Chat-to-Store-Modelle: Kunden beginnen online, finalisieren dann Bedingungen durch Showroom-Besuche oder Videoanrufe. Dieser Hybridansatz bewahrt den Vertrauensvorteil persönlicher Betreuung, während er die Reichweite des Wohnmobilvermietungsmarktes skaliert.

Nach Produkttyp: Motorisierte Dominanz spiegelt in sich geschlossene Präferenz wider

Motorisierte Einheiten lieferten 53,01% Umsatz in 2024 und posten die segment-führende 8,66% CAGR. Klasse B Campervans führen Suchranglisten in urbanen Einzugsgebieten an, während Klasse A Coaches Premium-Roadtrip-Pakete mit Concierge-Services verankern. Der Komfort eines All-in-One-Fahr- und Wohnraums resoniert mit Reisenden, die nicht ziehen wollen.

Ziehbare Anhänger bleiben kosteneffiziente Gateways für Budget-Reisende. Fünften-Rad-Modelle kommandieren höhere Tagesraten wegen geräumiger Innenräume, dennoch sind sie darauf angewiesen, dass Kunden schwere Pickups besitzen. Emissionsfreie Regeln erhöhen die relativen Kosten motorisierter Flotten; als Antwort bündeln einige Betreiber ziehbare Einheiten mit Elektro-SUVs. Dieses Zusammenspiel erweitert den gesamten Wohnmobilvermietungsmarkt, anstatt Segmente zu kannibalisieren.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Mietdauer: Verlängerte Aufenthalte spiegeln Lifestyle-Evolution wider

Kurzzeitbuchungen dominieren noch mit 52,82% des Volumens 2024, aber Mittelzeitvermietungen verzeichnen den schnellsten Anstieg. Arbeitgeber mit Remote-Work-Richtlinien steigern inadvertent die Mittelzeitnachfrage, da Mitarbeiter Nationalparks erkunden können, ohne Urlaub zu nehmen. Betreiber schneidern abonnement-artige Pläne, wo Mieter alle zwei Wochen Standorte wechseln und Lifestyle-Mobilität unterstützen.

Langzeitvermietungen über 30 Tage dienen Umzug, saisonalen Arbeitsverträgen und verlängertem Nomadenleben. Einheiten in dieser Kategorie haben oft Solarpanels und erweiterte Frischwassertanks. Yield-Management-Tools bevorzugen jetzt längere Aufenthalte, die Anlagenauslastung erhöhen und Umschlag-Reinigungskosten senken, was die Rolle von Lifestyle-Trends bei der Formung des Wohnmobilvermietungsmarktes weiter zementiert.

Geografieanalyse

Nordamerika behielt einen 46,78% Umsatzanteil in 2024. Die Vereinigten Staaten liefern ein ausgedehntes Campingplatz-Netz, reife Versicherungsprodukte und hohes verfügbares Einkommen, die den Wohnmobilvermietungsmarkt lebhaft halten. Kaliforniens Advanced Clean Trucks-Regel, bereits von neun zusätzlichen Staaten angenommen, wird eskalierenden emissionsfreien Verkauf ab 2025 erfordern, was Vorlaufkosten aber langfristige Betriebseinsparungen schafft rvia.org. Kanada profitiert von expansiven Wildnisrouten und Steueranreizen für Inlandstourismus, während Mexiko frühe Verheißung zeigt, wo Highway-Upgrades und Mittelklasse-Expansion adressierbare Nachfrage erweitern.

Asien-Pazifik postet die schnellste 11,35% CAGR bis 2030. Japan führt mit 165.000 registrierten Campervans und über 500 zertifizierten Wohnmobilparks ab 2024.[4]"2024 Statistical Yearbook,", Japan RV Association, jrva.jp Chinas Autovermietungs-Ökosystem wächst schnell auf dem Rücken inländischer E-Fahrzeug-Lieferketten und neuer Highway-Korridore. Australien bleibt ein Kern-Backpacker-Kreislauf, obwohl Wettbewerbsbehörden Flottenfusionen ablehnen, die Preise erhöhen könnten. Indien liefert eine beträchtliche Pipeline von Erstzeit-Reisenden; unterstützende staatliche Tourismusbüros finanzieren Straßenrand-Annehmlichkeiten, die Eintrittsbarrieren für den Wohnmobilvermietungsmarkt senken.

Europa liefert stetiges Wachstum, während grenzüberschreitende Reiseregeln harmonisieren und emissionsarme Zonen expandieren. Die Erwin Hymer Group eroberte 23,6% europäischen Marktanteil in 2024 bei 3,36 Milliarden USD Verkäufen erwinhymergroup.com. Deutschlands Autobahn-Netzwerk und dichte Händler-Fußabdruck fördern hohe Ersatznachfrage, während Frankreich und Spanien auf Küstenanziehung und etablierte Campingplatz-Kulturen setzen. Östliche EU-Mitglieder erhalten kohäsions-finanzierte Straßen-Upgrades, die graduell Wohnmobil-Adoptionsraten erhöhen. Elektro-Ladekorridore von Norwegen bis Italien verbessern Vertrauen in batterie-betriebene Wohnmobile und positionieren Europa als Testfeld für emissionsfreie Flotten.

Wettbewerbslandschaft

Marktkonzentration ist moderat. Cruise America, THOR Industries-Tochtergesellschaften und Apollo Tourism bilden den Unternehmenskern. P2P-Marktplätze wie Outdoorsy und RVshare überbrücken Versorgungslücken in vorstädtischen und ländlichen Gebieten bei minimalen Kapitalkosten. Tele-Betriebsplattformen integrieren GPS-Telematik, vorausschauende Wartung und KI-gesteuerte Preisgestaltung und geben technik-vorwärts Betreibern einen Margenvorteil.

Kartellrechtliche Regulierer bleiben wachsam. Die Australian Competition and Consumer Commission blockierte einen versuchten Apollo Tourism-Tourism Holdings-Merger in 2024 zur Verhinderung eines Duopols. Ähnliche Kontrolle umgibt nordamerikanische Akquisitionen, die Vermietung, Herstellung und Campingplatz-Eigentum unter einem Dach ausrichten würden.

Elektrifizierung sticht als nächstes Schlachtfeld hervor. THOR Industries verlagert Entegra Coach Diesel-Produktion zu Tiffins Alabama-Werk zur Straffung von Investitionen in alternative-Kraftstoff-Antriebsstränge. Winnebago erweitert sein "e-RV2" Konzept-Testprogramm, während Camping World mit ChargePoint bei Depot-Installationen partnert. Frühe Bewegungsführer werden regulatorische Credits und Kundenwille erfassen und Markenpräferenz über Segmente des Wohnmobilvermietungsmarktes verstärken.

Wohnmobilvermietungsbranche-Marktführer

-

Cruise America

-

Apollo Tourism & Leisure Ltd (ATL)

-

Outdoorsy Inc.

-

RV Share

-

McRent (Rental Alliance GmbH)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Japan RV Association zertifizierte 13 neue Wohnmobilparks und hob die nationale Zählung über 500 und bestätigte Rekord-JPY 112,65 Milliarden Camper-van-Verkäufe in 2024.

- März 2025: Winnebago Industries postete 620,2 Millionen USD Q2-Umsatz und startete das Grand Design Lineage Series M Wohnmobil.

- September 2024: Outdoorsy überschritt 3 Milliarden USD Gesamttransaktionen und bestätigte europäische Expansionspläne.

Globaler Wohnmobilvermietungsmarkt-Berichtsumfang

Ein Freizeitfahrzeug ist ein mobiles Wohnfahrzeug, das Wohnräume einschließt, die ausdrücklich für Unterbringung entworfen sind. Wohnmobilvermietung ist eine Dienstleistung, bei der Wohnmobile Nutzern stündlich oder täglich gegen eine Gebühr zur Verfügung gestellt werden, die normalerweise die Mietzeit und Kilometerleistung abdeckt. Der Wohnmobilvermietungsmarkt-Bericht deckt die neuesten Trends und technologischen Entwicklungen ab.

Der Markt ist segmentiert nach Vermieter, Buchung, Produkt und Geografie. Nach Vermietertyp ist der Markt in private/Einzeleigentümer und Flottenbetreiber segmentiert. Der Markt ist nach Buchungsart in Online- und Offline-Buchung segmentiert. Der Markt ist nach Produkttyp in motorisierte Wohnmobile und ziehbare Wohnmobile segmentiert. Motorisierte Wohnmobile sind weiter segmentiert als Klasse A Wohnmobile, Klasse B Wohnmobile, Klasse C Wohnmobile und Campervans. Ziehbare Wohnmobile sind weiter kategorisiert als Fünfte-Rad-Anhänger, Reiseanhänger, LKW-Camper und Sport-Utility-Anhänger. Der Markt ist nach Geografie in Nordamerika, Europa, Asien-Pazifik und Rest der Welt segmentiert. Der Bericht bietet die Marktgröße und Prognose in Werten (USD) für alle oben genannten Segmente.

| Private und Einzeleigentümer |

| Flottenbetreiber |

| Offline-Buchung |

| Online-Buchung |

| Motorisierte Wohnmobile | Klasse A Wohnmobile |

| Klasse B Wohnmobile | |

| Klasse C Wohnmobile | |

| Ziehbare Wohnmobile | Fünfte-Rad-Anhänger |

| Reiseanhänger | |

| LKW-Camper | |

| Sport-Utility-Anhänger |

| Kurzzeitig (1-7 Tage) |

| Mittelzeitig (8-30 Tage) |

| Langzeitig (Mehr als 30 Tage) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Spanien | |

| Italien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Türkei | |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Vermietertyp | Private und Einzeleigentümer | |

| Flottenbetreiber | ||

| Nach Buchungsart | Offline-Buchung | |

| Online-Buchung | ||

| Nach Produkttyp | Motorisierte Wohnmobile | Klasse A Wohnmobile |

| Klasse B Wohnmobile | ||

| Klasse C Wohnmobile | ||

| Ziehbare Wohnmobile | Fünfte-Rad-Anhänger | |

| Reiseanhänger | ||

| LKW-Camper | ||

| Sport-Utility-Anhänger | ||

| Nach Mietdauer | Kurzzeitig (1-7 Tage) | |

| Mittelzeitig (8-30 Tage) | ||

| Langzeitig (Mehr als 30 Tage) | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Türkei | ||

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist die aktuelle Größe des Wohnmobilvermietungsmarktes?

Der Wohnmobilvermietungsmarkt steht bei 2,72 Milliarden USD in 2025 und wird voraussichtlich 3,62 Milliarden USD bis 2030 erreichen.

Welche Region wächst am schnellsten bis 2030?

Asien-Pazifik verzeichnet die höchste CAGR bei 11,35%, angetrieben von steigenden Mittelklasse-Reisen und expandierender Park-Infrastruktur.

Wie beeinflussen Peer-to-Peer-Plattformen Preise?

P2P-Netzwerke fügen Angebot ohne schweres Kapital hinzu und halten durchschnittliche Reisekosten unter Hotelinflation und erweitern Verbraucherwahl.

Welche Regulierungen betreffen Betreiber in Nordamerika am meisten?

Kaliforniens Advanced Clean Trucks-Regel mandatiert steigende emissionsfreie Verkäufe ab 2025, was Investitionen in Elektroflotten und Ladedepots erfordert.

Welche Region hat den größten Anteil im Wohnmobilvermietungsmarkt?

In 2025 macht Nordamerika den größten Marktanteil im Wohnmobilvermietungsmarkt aus.

Sind Parkbeschränkungen eine ernste Bedrohung?

Ja. Städte wie Los Angeles erkunden umfassende Übernacht-Wohnmobil-Parkverbote, was Compliance-Kosten erhöhen und Servicezonen für Vermietungsfirmen verengen könnte.

Seite zuletzt aktualisiert am: