Echtzeit-Zahlungsverkehrsmarkt Größe und Anteil

Echtzeit-Zahlungsverkehrsmarkt Analyse von Mordor Intelligenz

Die Marktgröße für Echtzeit-Zahlungsverkehr beträgt 35,71 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 110,89 Milliarden USD erreichen, was einer beeindruckenden CAGR von 25,42% entspricht. Der rasante Anstieg der Akzeptanz geht auf regulatorische Vorgaben, die ISO 20022-Frist im November 2025 und die Kundennachfrage nach sofortiger Abwicklung In Einzelhandels-, Gehalts- und Rechnungszahlungs-Workflows zurück. In Nordamerika begrüßte die FedNow-Schiene bis April 2025 1.300 Institute und verarbeitete im ersten Quartal 2025 1,31 Millionen Transaktionen im Wert von 48,6 Milliarden USD, was starke Netzwerkeffekte unterstreicht.[1]Federal Reserve Bank Dienstleistungen, \"FedNow Dienstleistung: 2025 First-Quarter Statistics, \" frbservices.org Europas Sofortzahlungsverordnung, die seit Januar 2025 In Kraft ist, erfordert eine 24/7-Eurozone-Abdeckung und beschleunigt die Technologieinvestitionen der Banken.[2]Europäische Kommission, \"sofort Zahlungen: Regulation (EU) 2021/1230, \" ec.europa.eu Der Schwung im asiatisch-pazifischen Raum wird durch Indiens UPI-Expansion In zusätzliche Korridore und Singapurs Projekt Nexus verstärkt, während Brasiliens PIX 2023 42 Milliarden Transaktionen im Wert von 17,2 Billionen BRL (3,44 Billionen USD) verarbeitete und die Skalenvorteile staatlich geförderter Programme verdeutlicht.

Wichtige Erkenntnisse des Berichts

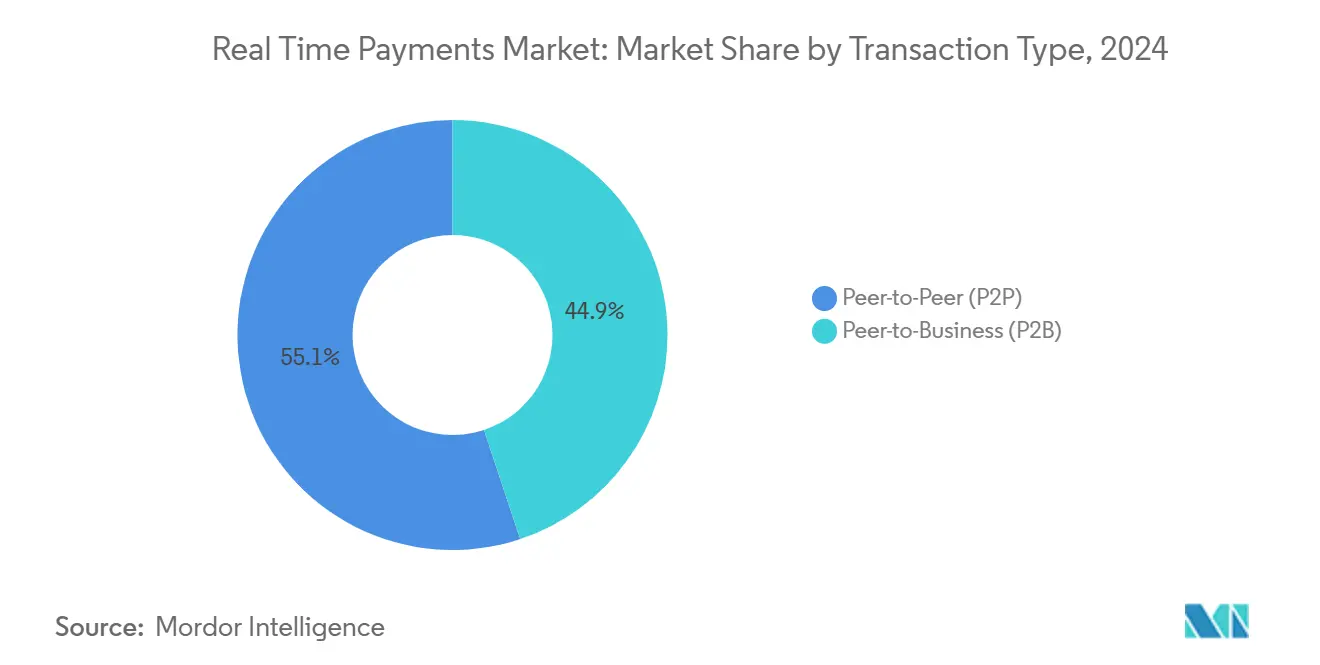

- Nach Transaktionsart führten Peer-Zu-Peer-Überweisungen mit 55,1% des Echtzeit-Zahlungsverkehrsmarkt-Anteils im Jahr 2024; Peer-Zu-Geschäft-Überweisungen werden voraussichtlich mit einer CAGR von 28,61% bis 2030 expandieren.

- Nach Komponenten erfassten Plattform- & Lösungsbereitstellungen 75,6% des Umsatzes im Jahr 2024, während Dienstleistungen das schnellste Wachstum mit 29,23% CAGR bis 2030 aufweisen.

- Nach Bereitstellungsmodus entfiel auf Wolke-Bereitstellung 62,5% der Echtzeit-Zahlungsverkehrsmarkt-Größe im Jahr 2024 und wächst mit einer CAGR von 27,41% bis 2030.

- Nach Unternehmensgröße hielten Großunternehmen 65,4% des Umsatzes von 2024, während die KMU-Akzeptanz mit einer CAGR von 31,14% bis 2030 wächst.

- Nach Endnutzer-Branche beherrschten Bank- & Finanzdienstleistungen 41,2% des Umsatzes im Jahr 2024; Einzelhandel & e-Handel ist der schnellste Wachstumsbereich mit einer CAGR von 31,7% bis 2030.

- Nach Geografie führte Nordamerika mit 38,1% Umsatzanteil im Jahr 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 29,33%.

Globale Echtzeit-Zahlungsverkehrsmarkt Trends und Erkenntnisse

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Verbreitung ISO 20022-fähiger inländischer Schienen In Europa & Asien-Pazifik | +4.2% | Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Expansion von FedNow & bevorstehendes PIX 2.0 beschleunigen Akzeptanz In den Amerikas | +3.8% | Nordamerika, Südamerika | Kurzfristig (≤ 2 Jahre) |

| Echtzeit-Gehaltsabrechnung und Lohnvorauszahlung (EWA) Nachfrage unter uns-Gig-Arbeitern | +2.1% | Nordamerika | Kurzfristig (≤ 2 Jahre) |

| BNPL-Anbieter wechseln zu RTP für sofortige Händlerabrechnung In Europa | +1.9% | Europa, Nordamerika | Mittelfristig (2-4 Jahre) |

| Regierungsmandate für sofortige Gehalts- & Sozialleistungsauszahlung In gcc-Ländern | +1.7% | Naher Osten | Langfristig (≥ 4 Jahre) |

| Ansteigende grenzüberschreitende RTP-Korridore über RippleNet & Visa Direct | +3.1% | Global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

ISO 20022-Migration beschleunigt Infrastrukturmodernisierung

Die ISO 20022-Frist im November 2025 zwingt Banken dazu, Nachrichten- und Verarbeitungssysteme gleichzeitig zu aktualisieren, wodurch die Einführung von Echtzeit-Zahlungsschienen zum kosteneffizientesten Einhaltung-Pfad wird. SWIFT stellt fest, dass bereits 32,9% der grenzüberschreitenden Nachrichten über ISO 20022 laufen, ein Anstieg um sechs Prozentpunkte im vierten Quartal 2024.[3]SWIFT, \"ISO 20022 Migration Tracker 2025, \" swift.com Reichhaltigere Datennutzlasten verbessern die Sanktionsprüfung, und die Deutsche Bank zeigt Echtzeit-Einhaltung-Vorteile für Unternehmen auf. Das bevorstehende Ende der Koexistenzperiode zwingt Institute dazu, den Overhead von Doppelsystemen zu vermeiden. Gemeinschaftsbanken mildern Fähigkeitslücken ab, indem sie an Drittanbieter-Prozessoren auslagern, die ISO 20022-Übersetzung mit Sofortzahlungs-Konnektivität bündeln.

FedNow-Expansion treibt Marktführerschaft in den Amerikas

FedNows Netzwerkeffekte waren mit einem vierteljährlichen Volumensprung von 43,1% im ersten Quartal 2025 und einem Wertsprung von 140,8% evident, was auf breitere kommerzielle Anwendungsfälle hinweist. Die Ambition der Federal Reserve, 8.000 Institute einzubinden, positioniert die Schiene für landesweite Allgegenwärtigkeit. Parallel dazu wird Brasiliens PIX 2.0 im September 2025 wiederkehrende und Ratenzahlungsfähigkeiten einführen und zeigen, wie sich ausgereifte Systeme zu Multifunktions-Plattformen entwickeln. Zusammen setzen diese Initiativen kontinentübergreifende Leistungsbenchmarks, die andere Märkte nachahmen.

Lohnvorauszahlung transformiert Gehaltsabrechnungsökonomie

Kaliforniens Regeln vom Februar 2025 klassifizieren Lohnvorauszahlung (EWA) endlich als regulierte Verbraucherkredite, beseitigen rechtliche Unsicherheit und ermöglichen es nationalen Gehaltsabrechnungsanbietern, Angebote zu skalieren. Der interpretative Vorschlag der CFPB könnte eine harmonisierte Aufsicht ausweiten und einen vorhersagbaren Rahmen für landesweite Bereitstellung schaffen. EWA stützt sich auf Sofortschienen für Wettbewerbsdifferenzierung und verbindet Liquiditätsbedürfnisse von Gig-Arbeitern mit Bankeinnahmeperspektiven aus hochfrequenten Auszahlungen. Diese gegenseitige Abhängigkeit intensiviert rasch die Akzeptanz des Echtzeit-Zahlungsverkehrsmarkts bei Gehaltsabrechnungsverarbeitern und Arbeitgebern.

Grenzüberschreitende RTP-Korridore gestalten internationale Zahlungen um

Indiens UPI ermöglicht bereits Zahlungen In sieben ausländischen Märkten und zielt während 2025 auf bis zu sechs weitere ab, was diaspora-getriebene Überweisungskorridore vertieft. Singapurs Projekt Nexus verbindet thailändische, indonesische und malaysische Sofortsysteme und beweist die Durchführbarkeit multilateraler Abwicklungszentren. Visa Directs Ein-Minuten-uns-Empfänger-Garantie, die seit April 2025 wirksam ist, erhöht die Verbrauchererwartungen an Geschwindigkeit bei Überweisungen. Diese Entwicklungen verschieben gemeinsam grenzüberschreitende Konto-zu-Konto-Überweisungsvolumen weg von traditionellen Korrespondentennetzwerken.

Beschränkungen-Einflussanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Fragmentierte Betrugsüberwachungsstandards über RTP-Systeme hinweg | -2.3% | Global | Kurzfristig (≤ 2 Jahre) |

| Legacy-Kernbank-Modernisierungsrückstand bei Tier-2-asiatischen Banken | -1.8% | Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Interoperabilitätslücken zwischen Kartentokenisierung und Konto-zu-Konto-Schienen | -1.4% | Global | Mittelfristig (2-4 Jahre) |

| Unsicherheit bei Händlerzuschlagsregulierung In den USA | -0.9% | Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Betrugsüberwachungs-Komplexität beschränkt Akzeptanz-Geschwindigkeit

Überprüfung-von-Payee-Frameworks unterscheiden sich zwischen Systemen und verpflichten Banken dazu, In separate Regelwerke für FedNow, PIX und SEPA sofort zu investieren. ACI Worldwides europäischer PoC mit Banfico illustriert Workaround-Partnerschaften zur Erfüllung der EU-Einhaltung-Frist im Oktober 2025. Visas Featurespace-Akquisition unterstreicht die kapitalintensive Natur KI-basierter Sofortbetrugs-Erkennung. Kleinere Institute stehen unter operativem Druck durch Parallelsysteme, was das Onboarding In mehrere Netzwerke verlangsamt.

Legacy-Infrastruktur-Modernisierungsherausforderungen

Tier-2-asiatische Banken kämpfen mit Echtzeit-Verarbeitungsanforderungen, die batch-orientierte Kernssysteme übersteigen. Die BIS berichtet, dass der Erfolg von Zentralbankführerschaft und der Einbeziehung von Nicht-Banken-Teilnehmern abhängt, doch vielen regionalen Banken fehlen die Investitionsmittel für schnelle Upgrades. Japans Vorstoß zu einem 40% bargeldlosen Verhältnis bis 2025 erhöht die Einhaltung-Dringlichkeit, aber fragmentierte Anbieter-Landschaften verlängern Austauschzyklen. von Drittanbietern gehostete Kernssysteme bieten Erleichterung, obwohl Integrationsprojekte interne Ressourcen belasten.

Segmentanalyse

Nach Transaktionsart: P2P-Dominanz trifft auf B2B-Beschleunigung

Peer-Zu-Peer-Überweisungen machten 55,1% des Echtzeit-Zahlungsverkehrsmarkt-Umsatzes im Jahr 2024 aus und unterstrichen die weit verbreitete Verbraucherakzeptanz. Unternehmensgetriebene Ströme übertreffen nun persönliche Überweisungen, wobei Peer-Zu-Geschäft-Transaktionen jährlich um 28,61% wachsen, da sofortige Gehaltsauszahlungen und Händlerabrechnung Fuß fassen. FedNows frühe Unternehmenspiloten bei Gehaltsabrechnung und Lieferantenzahlungen heben diese Wende hervor und signalisieren, dass Betriebskapitalvorteile bei Finanzleitern Anklang finden. Geschäft-Zu-Geschäft-Akzeptanz bleibt In frühen Stadien, verspricht aber den größten adressierbaren Pool, angesichts ACHs mehrtägiger Abwicklungsvergrößerung. Verbraucher-Zu-Geschäft-Ströme gewinnen an Momentum, wo Buy-now-pay-later (BNPL)-Anbieter Konto-zu-Konto-Abrechnung einbetten, um Interchange-Kosten zu minimieren. Brasiliens PIX demonstriert diese Migration, wobei e-Handel-Händler voraussichtlich während 2025 30 Milliarden USD Sofortzahlungs-Umsatz verbuchen werden. Government-Zu-Person-Mandate In gcc-Volkswirtschaften schaffen eine neue Baseline-Erwartung für 24/7-Auszahlung und zementieren Sofort-Infrastruktur als öffentlichen Servicestandard.

Echtzeit-Gehaltsvorschüsse gestalten Gehaltsabrechnungsökonomie um, vergrößern Transaktionsfrequenz anstatt Ticketgröße und erhöhen dadurch absolutes Schienenvolumen. Unternehmen synchronisieren Treasury- und Kreditorenprozesse und wechseln von wöchentlichen Zahlungsläufen zu An-Nachfrage-Pushes. Grenzüberschreitende Organisationen nutzen bilaterale Verbindungen wie UPI-PayNow, um Lieferanten-Abwicklungszyklen In Südostasien zu verkürzen. Marktplattformen führen Split-Zahlung-Modelle ein, die Provisions- und Hauptbeträge gleichzeitig weiterleiten und Abstimmungsverzögerungen beseitigen. Diese kombinierten Anwendungsfälle verstärken den Echtzeit-Zahlungsverkehrsmarkt als unverzichtbar für Liquiditätsoptimierung.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Komponenten: Plattform-Investitionen treiben Service-Nachfrage

Plattform- & Lösungsausgaben erfassten 75,6% des Umsatzes 2024 und signalisieren, dass Banken ganzheitliche Überholungen gegenüber taktischen Bolt-ons bevorzugen. Die ISO 20022-Migration dient als auslösendes Ereignis, da Nachrichtenübersetzung, Betrugsanalyse und API-Orchestrierung auf einheitlichen Stapeln am effizientesten sind. Dennoch steigen Dienstleistung-Umsätze jährlich um 29,23%, was eine starke Abhängigkeit von Spezialisten-Integratoren für schrittweise Einführung widerspiegelt. Beratungsengagements umfassen Bereitschaftsbewertungen, Roadmap-Design und regulatorische Lückenanalyse. Institute lagern verwaltete Dienstleistungen für SLAs aus, die 24/7-Betriebszeit abdecken und Einhaltung sicherstellen, während sie Personalbestand begrenzen. Integrationspartner wie ACI Worldwide verzeichneten 42% Software-Segment-Wachstum im ersten Quartal 2025 und beweisen, dass kombinatorische Plattform-plus-Profi-Dienstleistungen-Deals bei mittleren Instituten Anklang finden.

Über den Prognosezeitraum wird Middleware kritisch, die In der Lage ist, Echtzeit- und Batch-Ströme nebeneinander zu orchestrieren. Hybrid-Wolke-Orchestratoren mit containerisierten Mikroservices ermöglichen progressive Entkopplung von Legacy-Kernen. Diese Architektur erlaubt es Banken, Mainframe-Modul schrittweise stillzulegen, während sie Kunden mit Sofortzahlungs-APIs front-enden. Schulungsprogramme adressieren den operativen Kulturwandel zu kontinuierlicher Abrechnung und Echtzeit-Liquiditätsüberwachung.

Nach Bereitstellungsmodus: Cloud-Beschleunigung transformiert Infrastruktur

Wolke-gehostete Instanzen repräsentierten 62,5% der Echtzeit-Zahlungsverkehrsmarkt-Größe im Jahr 2024 und wachsen um 27,41% CAGR, da SaaS-Adoption Investitionsausgaben-Barrieren beseitigt und Einführungszeiten komprimiert. Elastische Compute unterstützt unvorhersagbare Spitzenlasten, die typisch für Einzelhandelsereignisse und Gehaltsläufe sind. Anbieter zertifizieren FedNow-Send/Receive-Funktionalität auf mehrere-Tenant-Umgebungen und vereinfachen Upgrades. An-Premise-Bereitstellungen bestehen bei Tier-1-Banken fort, die sich der Rechenzentrum-Amortisation und jurisdiktionellen Datensouveränitätsregeln verpflichtet haben. Hybrid-Architekturen entstehen, halten sensible Ledger lokal, lagern aber Orchestrierung und Betrugs-Bewertung an öffentliche Clouds aus. Rand-Bereitstellungen sprechen Kapitalmarkt-Bereiche an, die Unter-Millisekunden-Rundtrip-SOR (Source-von-Record)-Updates suchen.

Regionale Vorschriften prägen Designentscheidungen: EU-basierte Institute wägen GAIA-X-ausgerichtete Clouds ab, während uns-Banken Privat Wolke-FedRAMP-Konfigurationen annehmen. FIS'S FedNow-Send-Zertifizierung zeigt, wie Wolke-einheimisch Kerne Sofortfunktionalität über Tausende von Gemeinschaftsbanken gleichzeitig ausweiten können und die Skalierbarkeitsökonomie des Modells beweisen.

Nach Unternehmensgröße: KMU-Akzeptanz beschleunigt durch vereinfachten Zugang

Großunternehmen hielten 65,4% des Echtzeit-Zahlungsverkehrsmarkt-Umsatzes im Jahr 2024, doch das KMU-Segment wächst nun jährlich um 31,14%. Fintech-Gateways veröffentlichen No-Code-Konnektoren, die Echtzeit-Auszahlungen In ERP-Suiten einbetten und Integrationskosten drastisch senken. Der Faster Zahlungen Rat stellt fest, dass bis zu 40% der uns-Banken erwarten, bis 2028 ausgehende Sofortkredite zu ermöglichen, was KMU-Reichweite garantiert. In Brasilien waren bis März 2024 15 Millionen Händler auf PIX live und demonstrierten virale Aufnahme, wenn Onboarding Mobil-First ist. Abonnement-Preisgestaltung richtet sich nach KMU-Cash-fließen-Mustern und verschiebt Kosten von Investitionsausgaben zu vorhersagbaren Opex.

Mid-Markt-Unternehmen schätzen die Betriebskapitalgewinne aus Just-In-Zeit-Lieferantenzahlungen. Lohnvorauszahlungsanbieter bündeln Gehaltsabrechnung-APIs, die Mitarbeiter-Onboarding automatisieren und sogar Mikro-Arbeitgebern ermöglichen, tägliche Lohnverfügbarkeit anzubieten. Programme, die Mikro-Exporteure ansprechen, kombinieren Echtzeit-Abrechnung mit Fremdwährungsumrechnung und senken Reibung für grenzüberschreitende e-Handel-Verkäufer.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Endnutzer-Branche: BFSI-Führerschaft steht vor Einzelhandel-Disruption

Banken und Finanzinstitute generierten 41,2% des Umsatzes 2024 sowohl als Prozessoren als auch als Hauptnutzer, doch ihre Dominanz erodiert, während Händler- und Plattform-Ökosysteme direkte RTP-Konnektivität integrieren. Einzelhandel & e-Handel wird voraussichtlich jährlich um 31,7% wachsen, da Sofortabrechnung Interchange-Kosten entfernt und Checkout-Conversion erhöht. Walmarts Partnerschaft mit Fiserv verkörpert Händler-Nachfrage nach Alternativen zu dreitägigen Kartenfinanzierungsverzögerungen. Gesundheitswesen-Akzeptanz eskaliert, wo Versicherer Sofortanspruch-Auszahlungen implementieren und Patienten-NPS-Werte verbessern und Papierscheck-Overhead senken. Versorgungsunternehmen setzen RTP-Rückerstattungen ein, um sturmbezogene Kredite zu beschleunigen. Regierungsbehörden In gcc-Ländern gesetzlich regeln Sofortgehalt und Wohlfahrtsauszahlung und institutionalisieren Infrastruktur-Nachfrage.

Fintech-Kreditgeber nutzen Echtzeit-Auszahlung und Rückzahlung zur Kompression von Kreditzyklen und nutzen Datensichtbarkeit, die Sofortschienen bieten. Versicherungsinnovatoren testen parametrische Mikro-Auszahlungen innerhalb von Sekunden nach Auslöserereignissen, wie Flugverspätungen oder Niederschlagsschwellenwerten. Kollektiv erweitern diese vertikalen Expansionen Anwendungsfall-Diversität und isolieren die Echtzeit-Zahlungsverkehrs-Branche gegen Einzelsektor-Volatilität.

Geografieanalyse

Nordamerika erzielte 38,1% Umsatzanteil im Jahr 2024, verankert durch FedNow und Die Clearing House RTP-Netzwerk-Reife. Volumenwachstum beschleunigt sich, da Regionalbanken en masse beitreten, unterstützt durch verpackte Wolke-Konnektoren. Regulatorische Klarheit über Interchange-Behandlung für Sofortdebit treibt Händler-Akzeptanz. Kanada plant real-Zeit Schiene-Start 2026, was einen USD-denominierten grenzüberschreitenden Korridor mit den Vereinigten Staaten öffnen könnte.

Asien-Pazifik liefert die höchste CAGR mit 29,33% bis 2030. Indiens UPI handhabte 131 Milliarden Transaktionen im Wert von 200 Billionen INR (2,4 Billionen USD) im Geschäftsjahr 2024 und illustriert Skalenvorteile eines regierungsgestützten offenen API-Modells. Singapurs Projekt Nexus präsentiert eine Vorlage für mehrere-Land-Clearing, während Australiens NPP PayTo-Mandate finalisiert und Geschäftsfakturierungs-Fähigkeiten erweitert. Japans Regionalbanken beschleunigen Modernisierung zur Erfüllung des nationalen bargeldlosen Verhältnisziels.

Europas verpflichtende 24/7-Empfangsanforderung, die seit Januar 2025 wirksam ist, induzierte einen 27% Sofortzahlungssprung bei der Deutschen Bank im selben Monat. Vollständige Sendefähigkeit bis Oktober 2025 wird weitere Akzeptanz treiben, könnte aber Gebührenmargen wegen regulierungsauferlegter Preisobergrenzen drücken. Nordische P27s Pause lässt SEPA sofort als de-facto grenzüberschreitende Option innerhalb Europas und drängt Banken zu bilateralen Verbindungen mit Großbritanniens FPS.

Südamerikas Trajektorie konzentriert sich auf PIX, erweitert nun auf Raten- und Offline-Modi, die die letzten Bargeld-Anwendungsfälle entfernen. Kolumbien, Chile und Argentinien untersuchen die Replikation von PIX'S öffentlich-Privat Partnerschaftsstruktur. Der Nahe Osten erlebt politikgetriebenes Wachstum, wo Saudi-Arabien-Arabiens Sarie-Schiene und die VAE'S IPP Sofortgehalts-Kredite für Regierungsangestellte vorschreiben. Afrika erlebt Mobil-Money-Player, die offene Sofortschienen integrieren und Wallet-Allgegenwärtigkeit mit bankgradiger Clearing mischen.

Wettbewerbslandschaft

Der Echtzeit-Zahlungsverkehrsmarkt bleibt mäßig fragmentiert, konsolidiert sich aber schnell. Visa und Mastercard nutzen Legacy-Kartennetzwerke und Tokenisierungs-Assets, belegt durch Visas 10% Spitze-Linie-Anstieg auf 9,5 Milliarden USD im ersten Quartal 2025 und die Featurespace-Akquisition, die KI-Betrugskapazität upgradet. ACI Worldwide verzeichnete 25% Umsatzwachstum, untermauert durch End-Zu-End-Sofortverarbeitungs-Gewinne bei CIMB Bank und Gemeinschaftsinstituten. FIS repositioniert sich nach Akquisition von Global Zahlungen' Issuer-Bereich für 13,5 Milliarden USD, vertieft Issuer-Verarbeitungs-Skala, während es Teil von Worldpay veräußert, um Fokus zu straffen.

Wettbewerbsvorteile hängen zunehmend von Modularität, offenen APIs und wertvollen Datendiensten ab. Anbieter, die ISO 20022-Übersetzung, Streitbeilegungs-APIs und Overlay-Dienstleistungen wie Request-Zu-Pay anbieten, befehligen Preisaufschläge. Grenzüberschreitende Fähigkeiten dienen als nächstes Schlachtfeld: Visa Directs Ein-Minuten-Benchmark zwingt Konkurrenten, SLAs zu entsprechen. Blockchain-betriebene Abrechnungsvorschläge von PayPal und RippleNet zielen auf kostengünstigere Korridore ab; jedoch wartet weit verbreitete Aufnahme auf klarere regulatorische Rahmen.

Regionale Regierungsnetzwerke verkomplizieren Markteintritt - UPI, PIX und Sarie gewähren Interoperabilität durch offene APIs, schränken aber Abgabepotenzial ein und veranlassen Anbieter dazu, stattdessen Analytik, Betrug und Treasury-Dashboards zu monetarisieren. Banken mit Legacy-Kernen bevorzugen Anbieter, die schrittweise Migrationsspielböcher liefern, positionieren Temenos, Finzly und Alacriti als Nischengerwinner für kleinere uns-Institute. Insgesamt werden Fusionen sich intensivieren, da Anbieter Portfolio-Breite suchen, besonders In Risikoanalytik und grenzüberschreitender Orchestrierung.

Echtzeit-Zahlungsverkehrsbranche Marktführer

-

ACI Worldwide Inc.

-

Fiserv Inc.

-

PayPal Holdings Inc.

-

Mastercard Inc.

-

Montran Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: PayPal kündigte Pläne an, PYUSD-Stablecoin-Abrechnungen über das Stellar-Netzwerk zu leiten, kostengünstige Überweisungskorridore zu verfolgen und seine Reichweite über kartenbasiertes Checkout hinaus zu erweitern. Der Schritt ermöglicht es PayPal, Finanzierungsquellen zu diversifizieren und krypto-zentrische Kunden zu binden.

- Mai 2025: CIMB Bank wählte ACI, um alle Konto-zu-Konto-Zahlungsströme auf einer einzigen ISO-bereiten Plattform zu konvergieren und sich mit der Forward30-Plan der Bank abzustimmen, 70% digitalen Transaktionsanteil zu erreichen. Der Deal demonstriert regionaler Banken Appetit auf Ein-Anbieter-Stack-Konsolidierung.

- April 2025: FIS akquirierte Global Zahlungen' Issuer-Einheit für 13,5 Milliarden USD und veräußerte gleichzeitig Teil von Worldpay für 6,6 Milliarden USD, signalisierend eine Schwenkung zu Kernverarbeitungs-Skala, während es commoditisiertes Acquiring verlässt.

- April 2025: Brasiliens Zentralbank bestätigte PIX-Ratenfunktionen für September 2025, mit dem Ziel, Kreditkarten-revolvierende Salden zu erodieren und Verbraucherfinanzierungskosten zu senken.

Globaler Echtzeit-Zahlungsverkehrsmarkt Berichtumfang

Echtzeit-Zahlung ist ein interbankes, vollständig elektronisches Zahlungssystem, bei dem unwiderrufliche Mittel von einem Bankkonto zu einem anderen übertragen werden und wo Bestätigung zurück an Urheber und Empfänger der Zahlung In einer Minute oder weniger verfügbar ist.

Der Echtzeit-Zahlungsverkehrsmarkt ist nach Zahlungsart (Person-Zu-Person (P2P) und Person-Zu-Geschäft (P2B)) und Geografie (Nordamerika (die Vereinigten Staaten und Kanada), Europa (Vereinigtes Königreich, Deutschland, Spanien, Schweden, Finnland und das übrige Europa), Asien-Pazifik (China, Indien, Südkorea, Thailand, Japan und das übrige Asien-Pazifik), Lateinamerika (Brasilien, Argentinien, Kolumbien, Mexiko und das übrige Lateinamerika) und Naher Osten und Afrika (Vereinigte Arabische Emirate, Südafrika, Nigeria und das übrige Naher Osten und Afrika)) segmentiert. Die Marktgrößen und Prognosen werden In bilden von Werten (USD) für alle oben genannten Segmente bereitgestellt.

| Peer-to-Peer (P2P) |

| Peer-to-Business (P2B) |

| Plattform / Lösung |

| Dienstleistungen |

| Cloud |

| On-Premise |

| Großunternehmen |

| Kleine und mittlere Unternehmen |

| Einzelhandel und E-Commerce |

| BFSI |

| Versorgung und Telekommunikation |

| Gesundheitswesen |

| Regierung und öffentlicher Sektor |

| Andere Endnutzer-Branchen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Übriges Südamerika | |

| Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Übriger Naher Osten | |

| Afrika | Südafrika |

| Nigeria | |

| Übriges Afrika |

| Nach Transaktionsart | Peer-to-Peer (P2P) | |

| Peer-to-Business (P2B) | ||

| Nach Komponenten | Plattform / Lösung | |

| Dienstleistungen | ||

| Nach Bereitstellungsmodus | Cloud | |

| On-Premise | ||

| Nach Unternehmensgröße | Großunternehmen | |

| Kleine und mittlere Unternehmen | ||

| Nach Endnutzer-Branche | Einzelhandel und E-Commerce | |

| BFSI | ||

| Versorgung und Telekommunikation | ||

| Gesundheitswesen | ||

| Regierung und öffentlicher Sektor | ||

| Andere Endnutzer-Branchen | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Übriges Südamerika | ||

| Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Übriges Afrika | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß wird der Echtzeit-Zahlungsverkehrsmarkt bis 2030 voraussichtlich sein?

Der Echtzeit-Zahlungsverkehrsmarkt wird voraussichtlich bis 2030 110,89 Milliarden USD erreichen und mit einer CAGR von 25,42% ab 2025 expandieren.

Welche Region wächst am schnellsten bei Echtzeit-Zahlungen bis 2030?

Asien-Pazifik zeigt die stärkste Trajektorie mit 29,33% CAGR, getrieben durch Indiens UPI-Skalierung und multilaterale Projekte wie Singapurs Projekt Nexus.

Wie beeinflussen regulatorische Mandate die Akzeptanz?

Mandate wie die EU-Sofortzahlungsverordnung und die ISO 20022 November 2025-Frist erfordern 24/7-Verfügbarkeit und angereicherte Nachrichten und veranlassen Banken weltweit, Plattform-Upgrades zu beschleunigen.

Welche Rolle spielt Lohnvorauszahlung beim Marktwachstum?

EWA-Anbieter stützen sich auf Sofortschienen für sofortige Gehaltsauszahlungen; regulatorische Klarheit In Staaten wie Kalifornien unterstützt Mainstream-Bereitstellung und steigert Transaktionsvolumen.

Warum ist Wolke-Bereitstellung dominant?

Wolke-Modelle machen 62,5% der Echtzeit-Zahlungsverkehrsmarkt-Größe 2024 aus und bieten elastische Skalierbarkeit und geringere Vorabinvestitionen, die sich mit 24/7-Verarbeitung und schnellen Feature-Rollouts abstimmen.

Wie werden Betrugssorgen adressiert?

Große Netzwerke integrieren KI-getriebene Verifikation wie Visas Featurespace-Akquisition, während Regulierer Überprüfung-von-Payee-Frameworks vorschreiben, um autorisierten Push-Zahlung-Betrug einzudämmen.

Seite zuletzt aktualisiert am: