Marktanalyse für Röntgentestgeräte

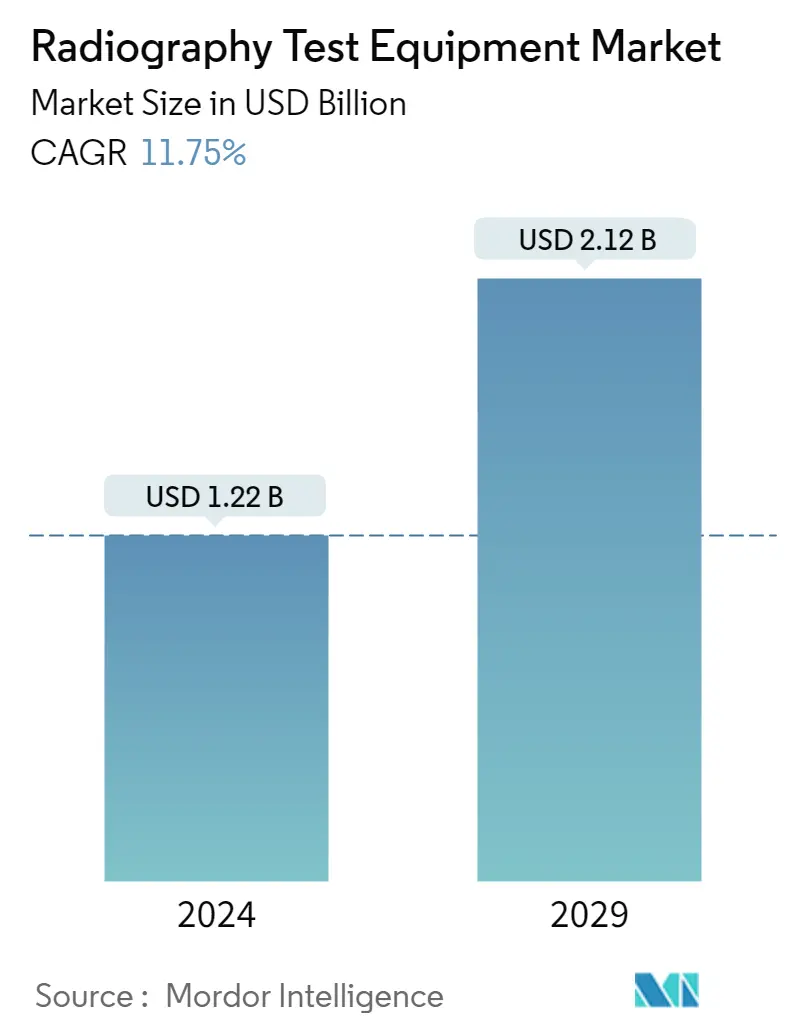

Die Marktgröße für Radiographietestgeräte wird im Jahr 2024 auf 1,22 Milliarden US-Dollar geschätzt und soll bis 2029 2,12 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,75 % im Prognosezeitraum (2024–2029) entspricht.

Die Coronavirus-Pandemie (COVID-19) hat weltweit jeden Aspekt des Lebens beeinträchtigt. Dies hat mehrere Veränderungen in den Marktbedingungen mit sich gebracht und sich stark auf den Fertigungs- und Automobilsektor des Marktes ausgewirkt. Nach Angaben des indischen Statistik- und Programminstituts (MOSPI) beliefen sich die Auswirkungen von COVID-19 auf die Bruttowertschöpfung im Bau-, Fertigungs- und Bergbausektor auf -13,3 %, -6,3 % und -14,7 %. jeweils. Daher hat der Rückgang des Wachstums dieser Branchen die Nachfrage nach Prozessaktivitäten für Radiographietestgeräte verringert, die sich auf das Marktwachstum auswirken.

- Die steigende Nachfrage aus der Luft- und Raumfahrt- und Automobilbranche, vor allem aufgrund der Einhaltung hoher Industriestandards und Sicherheitsvorschriften, fördert die Einführung von Radiographie-Testlösungen.

- Der Übergang von der analogen zur digitalen Technologie hat dem industriellen Radiographiemarkt für NDT-Anwendungen neues Leben eingehaucht und den Anwendungsbereich von Röntgeninspektionssystemen über traditionelle Anwendungen hinaus erweitert.

- Unternehmen konzentrieren sich zunehmend auf die Reduzierung strahlungsbedingter Risiken und bevorzugen tragbare Lösungen, was Unternehmen dazu veranlasst hat, ihr Produktportfolio zu überarbeiten. Beispielsweise hat Samsung nach dem viel beachteten Note-7-Fiasko die Radiographie eingeführt, um seine Batterien zu testen.

- Vorfälle wie die BP-Macondo-Katastrophe, die Explosion der San-Bruno-Pipeline und die BP-Raffinerieexplosion in Texas City haben die Notwendigkeit von Sicherheit und ökologischer Nachhaltigkeit noch deutlicher gemacht, weshalb Regierungsbehörden und regionale Organisationen wie ASME und ISO strenge Maßnahmen ergriffen haben, um dies zu gewährleisten Einhaltung von Sicherheitsvorschriften und Vorschriften.

- Intensive Konkurrenz durch Ultraschallsysteme, hohes Strahlungsrisiko, Mangel an Fachpersonal für den Umgang mit Radiographiegeräten, die Gammastrahlen verwenden (insbesondere in der digitalen Radiographie). Außerdem wird erwartet, dass relativ hohe Bereitstellungskosten das Wachstum des Studienmarktes behindern.

Markttrends für Radiographie-Testgeräte

Anwendung in der Luft- und Raumfahrt, um einen erheblichen Teil der Marktnachfrage zu decken

- Radiographie-Testgeräte, die hauptsächlich bei der Herstellung und Wartung von Militär- und Zivilflugzeugen eingesetzt werden, fallen unter den Geltungsbereich des Luft- und Raumfahrtsegments.

- Zu den Anwendungen in der Luft- und Raumfahrt gehören die Erkennung interner Defekte in dicken und komplexen Formen, in metallischen und nichtmetallischen Formen sowie die Qualität kritischer Luft- und Raumfahrtkomponenten, -strukturen und -baugruppen.

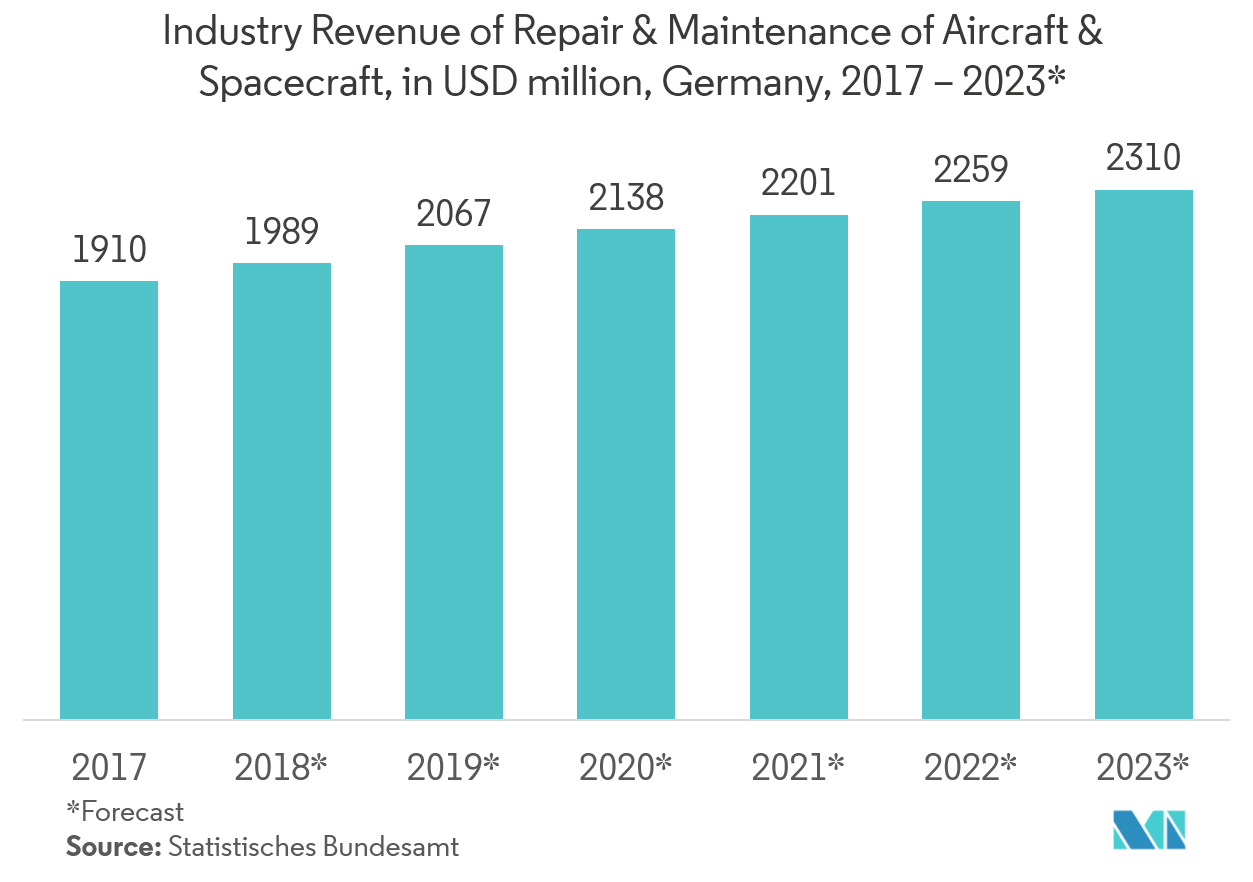

- Die zunehmende Betonung von Sicherheitsstandards, kürzere Wartungsintervalle, niedrige Emissionsziele und die Einführung neuer Materialien und Verfahren sind die Hauptfaktoren, die den Radiographiemarkt im Luft- und Raumfahrtsegment antreiben.

- Die konventionelle Radiographie wird in der Luft- und Raumfahrt zunehmend durch die digitale Radiographie ersetzt, und letztere wird den Markt voraussichtlich völlig in den Schatten stellen, mit Ausnahme einiger kritischer hochauflösender Bildgebungsanwendungen.

- Dieser Wandel wurde auch durch die Einführung eines gemeinsamen verbindlichen Standards für die gemeinsame Akkreditierung gemäß dem National Aerospace and Defence Contractors Accreditation Program (NADCAP) vorangetrieben.

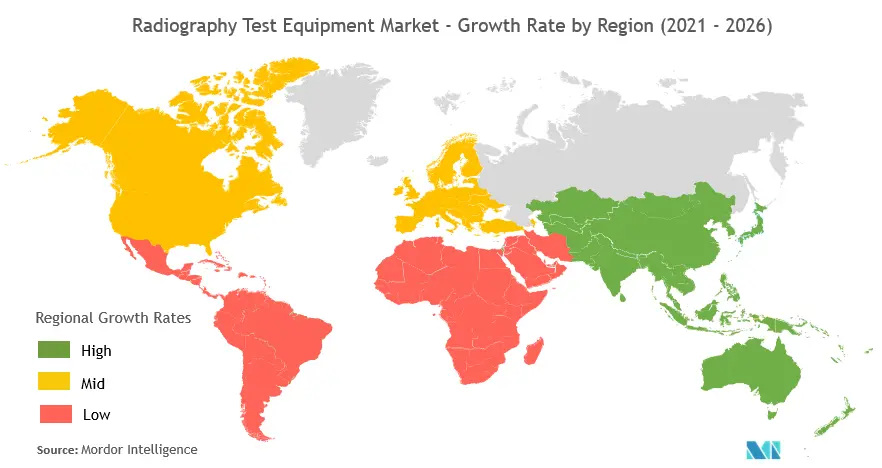

Nordamerika wird bedeutende Marktanteile erobern

- Die Region ist die Heimat einiger der wichtigsten Marktteilnehmer und verfügt über umfangreiche Forschungs- und Entwicklungsaktivitäten, die zur weit verbreiteten Einführung zerstörungsfreier Prüfungen geführt haben.

- Da die Vereinigten Staaten zu den ersten Anwendern der Fertigungsautomatisierung gehören, wird erwartet, dass der Einsatz automatisierter Lösungen in einigen Testregionen das Problem des Mangels an qualifiziertem Personal angeht, indem Arbeiter von harter und gefährlicher, repetitiver und monotoner Arbeit befreit werden.

- NTS mit 28 Laboren in Nordamerika bietet kundenspezifische Tests zur Erfüllung der FDA-, Produktsicherheits- und anderen wichtigen Zertifizierungen an, um Produkte schnell auf den Markt für Hersteller medizinischer Geräte und Ausrüstung zu bringen. Die Tests variieren von größeren Geräten bis hin zu kleineren Implantaten, die dann in den menschlichen Körper implantiert werden und daher robuste Testmethoden erfordern. Das Unternehmen bietet beispielsweise Komponentenanalysen, Standardradiographie und Computertomographie (CT) von Hörimplantaten an.

- Darüber hinaus wird das kanadische BIP hauptsächlich vom Öl- und Gassektor sowie von Kapitalinvestitionen und Exporten dominiert. Attraktive Provinzanreize zur Förderung von Bohrungen und die verstärkte Implementierung langer horizontaler Bohrlöcher und mehrstufiger Frakturierung von Schieferressourcen sind die Hauptantriebskräfte für die kanadische Öl- und Gasindustrie.

Branchenüberblick über Radiographie-Testgeräte

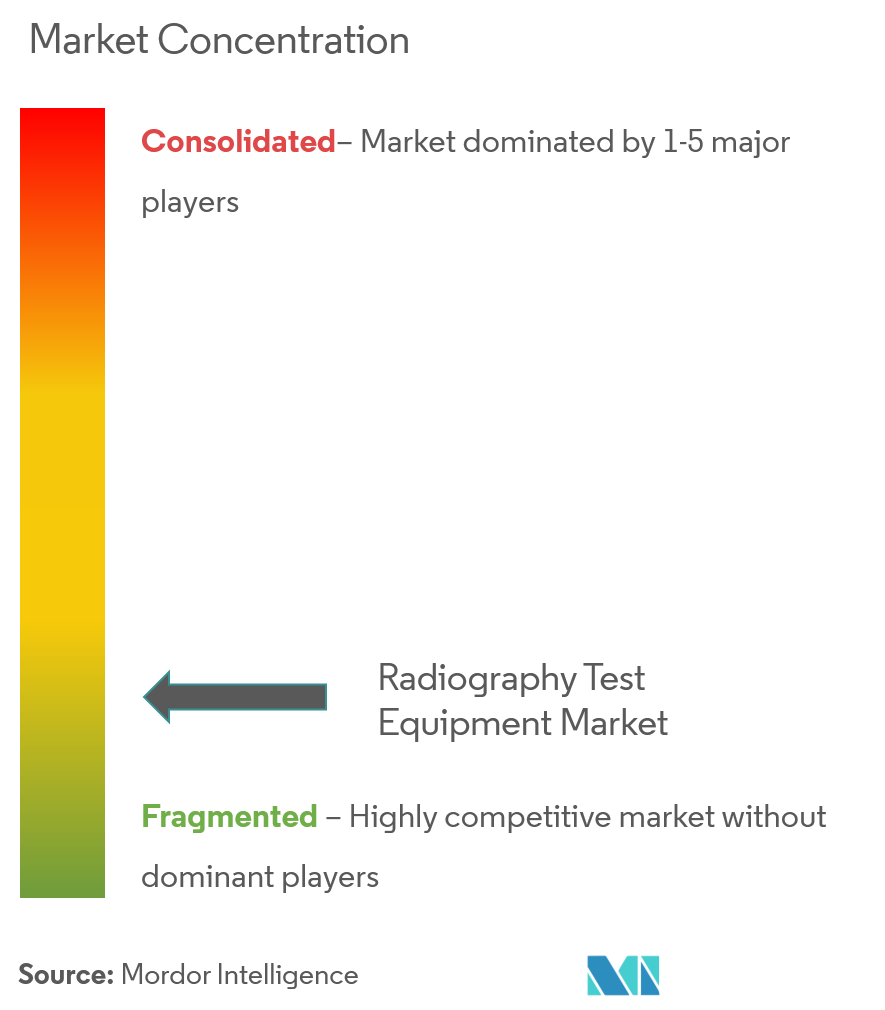

Die großen Unternehmen wie YXLON International, GE Measurement and Control, Nikon Metrology Inc., Teledyne Dalsa Inc., Hamamatsu Photonics KK, Canon Inc., Hitachi Ltd und andere. Der Markt ist aufgrund des intensiven Wettbewerbs zwischen den Hauptakteuren fragmentiert, da sie erheblich in Forschung und Entwicklung investieren, um die unermessliche Genauigkeit ihrer Geräte zu gewährleisten. Daher wird die Marktkonzentration gering sein.

- März 2020 – Die GTMA bildete eine Gruppe von Mitgliedsunternehmen, die an einer Tätigkeit im medizinischen Sektor interessiert waren, und erkannte die Notwendigkeit einer sofortigen Reaktion auf die COVID-19-Pandemie und ein anhaltendes mittel-/langfristiges Wachstum des weltweiten Bedarfs an medizinischen Geräten und anderen Produkten.

- Dezember 2020 – Die indische Regierung plant die Einrichtung von drei großen Produktionszonen für Strom- und saubere Energiegeräte, indem sie Unternehmen Anreize wie Land und Strom zu attraktiven Preisen, Strom sowie neue und erneuerbare Energien bietet. Von solchen Initiativen der Regierung wird erwartet, dass sie die Investitionen in Ausrüstung ankurbeln, was zu einer wachsenden Nachfrage nach Gerätetests, einschließlich Röntgentestgeräten, führen wird.

Marktführer für Radiographie-Testgeräte

Hitachi Ltd

Canon Inc.

Hamamatsu Photonics KK

Olympus Corporation

Carestream Health Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Radiographie-Testgeräte

- August 2020 – Die indische Regierung hat 6.835 Projekte im Rahmen ihrer National Infrastructure Pipeline im Wert von 111 Crore INR identifiziert und aufgelistet, um Investitionen in die Infrastrukturentwicklung anzuziehen.

- Februar 2021 – Ford Motor Co. kündigte an, 1,05 Milliarden US-Dollar in seine südafrikanischen Produktionsbetriebe zu investieren, einschließlich Modernisierungen zur Ausweitung der Produktion seines Ranger-Pickups.

Branchensegmentierung für Radiographie-Testgeräte

Bei der Röntgenprüfung handelt es sich um eine zerstörungsfreie Prüftechnik, mit der die physiologische Konstruktion einer Komponente durch Einwirkung von Röntgen- oder Gammastrahlen untersucht werden kann. Ihr Einsatz hat große Vorteile gegenüber Anwendungen wie in der Luft- und Raumfahrt, zur Inspektion von Flugzeugen; in der Automobilindustrie, zur Aufrechterhaltung der Qualitätssicherung und anderen. Die Marktstudie untersucht auch die geografischen Trends und Segmente sowie die Auswirkungen von Covid-19 auf den untersuchten Markt.

| Filmradiographie |

| Computerradiographie |

| Direkte Radiographie |

| Computertomographie |

| Luft- und Raumfahrt und Verteidigung |

| Energie und Kraft |

| Konstruktion |

| Öl und Gas |

| Automobil |

| Herstellung |

| Andere Endverbraucherbranchen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Technologie | Filmradiographie |

| Computerradiographie | |

| Direkte Radiographie | |

| Computertomographie | |

| Endbenutzer-Vertikal | Luft- und Raumfahrt und Verteidigung |

| Energie und Kraft | |

| Konstruktion | |

| Öl und Gas | |

| Automobil | |

| Herstellung | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für Radiographie-Testgeräte

Wie groß ist der Markt für Radiographie-Testgeräte?

Es wird erwartet, dass der Markt für Radiographie-Testgeräte im Jahr 2024 ein Volumen von 1,22 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 11,75 % bis 2029 auf 2,12 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Radiographie-Testgeräte derzeit?

Im Jahr 2024 wird der Markt für Radiographie-Testgeräte voraussichtlich ein Volumen von 1,22 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Radiographie-Testgeräte-Markt?

Hitachi Ltd, Canon Inc., Hamamatsu Photonics KK, Olympus Corporation, Carestream Health Inc. sind die wichtigsten Unternehmen, die auf dem Markt für Radiographie-Testgeräte tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Radiographie-Testgeräte?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Radiographie-Testgeräte-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Radiographie-Testgeräte.

Welche Jahre deckt dieser Markt für Radiographie-Testgeräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Radiographie-Testgeräte auf 1,09 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Radiographie-Testgeräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Radiographie-Testgeräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Radiographie-Testgeräte

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Radiographie-Testgeräten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Radiographie-Testgeräten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.