Marktanalyse für Radarsysteme

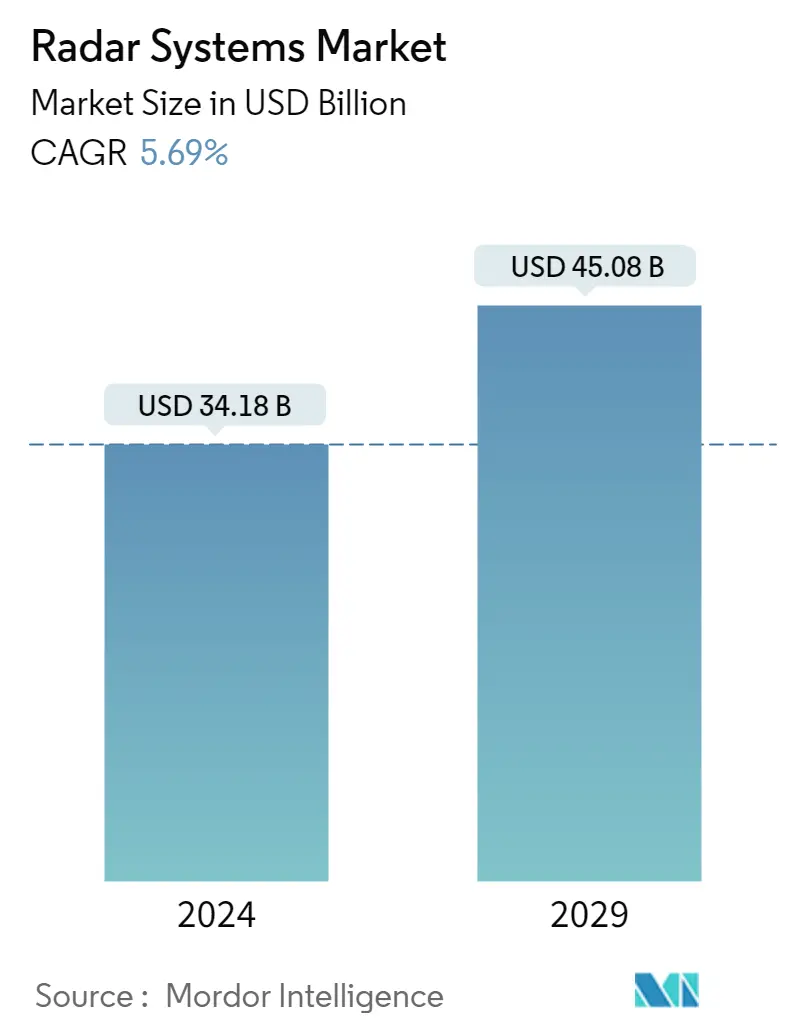

Die Marktgröße für Radarsysteme wird im Jahr 2024 auf 34,18 Milliarden US-Dollar geschätzt und soll bis 2029 45,08 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 5,69 % im Prognosezeitraum (2024–2029) entspricht.

Radargeräte können in der Meteorologie, Luftüberwachung und im maritimen Bereich eingesetzt werden. Radargeräte in Autos können dabei helfen, die Geschwindigkeit von Autos auf der Straße zu messen. Unternehmen nutzen KI-Technologien, um verschiedene Arten von Radargeräten für verschiedene industrielle Anwendungen zu entwickeln. Ein bedeutender technologischer Fortschritt ist das Laserradar, das sich ideal für den Einsatz im Automobilbereich eignet.

- Die weltweiten Ausgaben für Militär- und Verteidigungsdienste sind im Laufe der Jahre gestiegen, und Länder investieren in KI-unterstützende Sicherheitstechnologien, um ihr Land und ihre Grenzen vor Eindringlingen zu schützen. Die japanischen Selbstverteidigungskräfte setzten das von Lockheed Martin entwickelte SPY-7-Radar ein. Bei Anschluss an das Aegis-Waffensystem für Japan hilft dieses Radar dabei, Bedrohungen durch ballistische Raketen zu identifizieren, zu verfolgen und zu unterscheiden und Abfangjäger erfolgreich ins Visier zu nehmen.

- Automobilunternehmen investieren stark in Lösungen für autonomes Fahren, was der Hauptgrund für die steigende Nachfrage nach Automotive-Hardwareprodukten wie Domain-Steuergeräten, Kameras, Radar, Sicherheitssensoren und mehr ist. Hyundai hat ein Radar-basiertes Insassenwarnsystem im Fond eingeführt, das den Fahrgästen Komfort und Sicherheit auf höchstem Niveau des autonomen Fahrens bietet. Das System kann selbst kleinste Bewegungen eines Passagiers erkennen und besteht aus einem in der Decke verborgenen Radarsensormodul, CAN und der Integrated Body-Control Unit (IBU).

- Die COVID-19-Pandemie drückte die Weltwirtschaft durch Auswirkungen auf die verarbeitende Industrie, die Produktion, Störungen und die Finanzsysteme. Viele Länder haben ihr Budget für ihre Verteidigungsdienste gekürzt, um die Inflation zu überwinden, was sich auf die Nachfrage nach Radarsystemen auswirkte, da Militärdienste die Hauptnutzer dieser Anwendung sind. Auch der internationale Handel mit Radarsystemen war betroffen, da Unternehmen ihre Mittel für nicht unbedingt notwendige Zusammenarbeit zurückhielten.

- Es ist wichtig, die Architektur der Produkte zu untersuchen, an denen das Radar zur weiteren Verwendung angeschlossen wird, da Radar häufig zusammen mit anderen Sensortechnologien wie Videokameras und LiDAR verwendet wird. Autoradare müssen in verschiedenen städtischen, ländlichen und zwischenstaatlichen Kontexten funktionieren. Dieser große Geschwindigkeitsbereich stellt eine Herausforderung für das Wellenformdesign, die Chirp-Konfiguration und die Rahmengröße dar und wirkt sich auf die Radarfunktion aus.

Markttrends für Radarsysteme

Automobilanwendung wird im Prognosezeitraum deutliches Wachstum verzeichnen

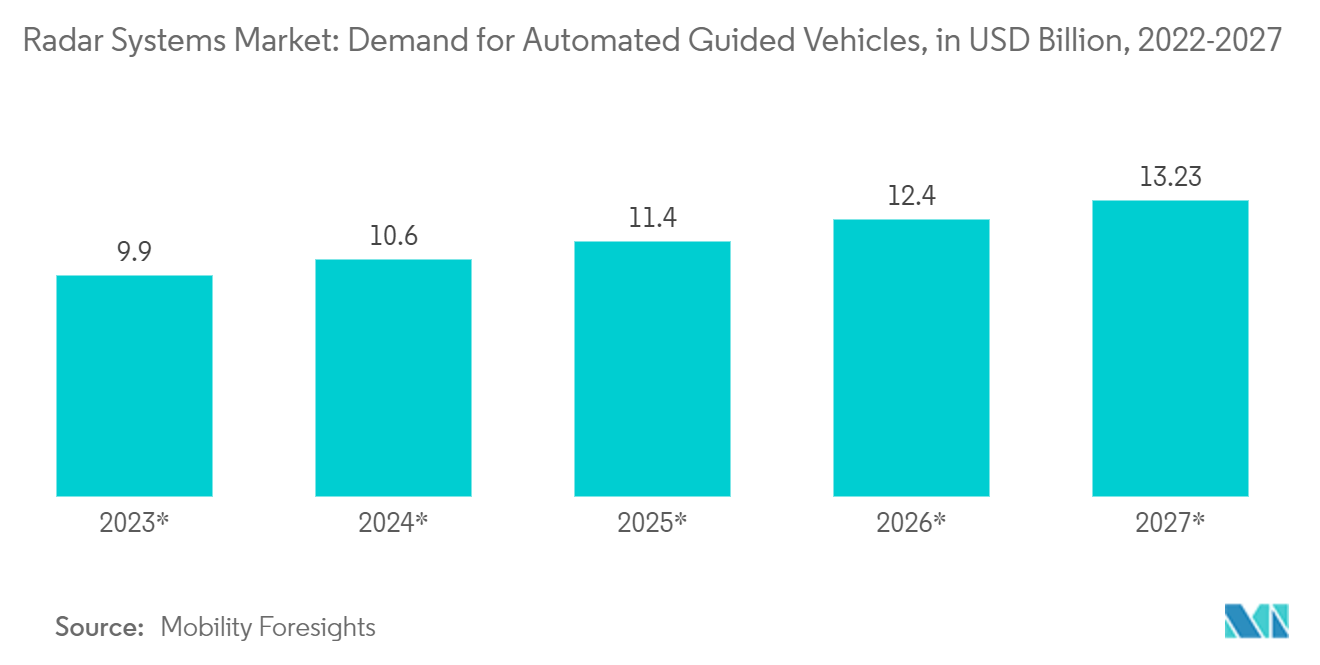

- Da sich Automobilunternehmen an das Internet der Dinge anpassen, wird autonomes Fahren die Art und Weise, wie Verbraucher Mobilität erleben, revolutionieren. Eine Studie von Mckinsey prognostizierte, dass die zunehmende Einführung fortschrittlicher Fahrerassistenzsysteme (ADAS) in Europa die Zahl der Unfälle bis 2030 um etwa 15 % reduzieren könnte. Der Gesamtwert des Hardware-Marktes für autonomes Fahren wird voraussichtlich 80 Milliarden US-Dollar erreichen 2030. Dadurch wird ein robuster Markt für Hardwareprodukte wie Domänensteuergeräte, Kameras, Radargeräte und Sicherheitssensoren entstehen.

- MMWave-Radargeräte, die in Automobil-, Industrie-, Zivil- und Meteorologiesystemen eingesetzt werden, ermöglichen eine genaue Erfassung von Standort, Geschwindigkeit und Winkel ohne Hindernisse. Diese Radargeräte erfreuen sich bei Automobilherstellern wegen ihrer fortschrittlichen Fahrassistenzsysteme (ADAS) großer Beliebtheit, da sie Kollisionen, Mehrspur- und Objektverfolgung sowie Einparkhilfen erkennen können.

- Automobilunternehmen investieren stark in autonome Fahrlösungen. Hyundai kündigte eine Investition von 10 Milliarden US-Dollar in die Elektrifizierung und autonome Fahrzeugtechnologie an. Volkswagen plante, in China 2,35 Milliarden US-Dollar auszugeben, um im Zeitalter intelligenter Elektrofahrzeuge wettbewerbsfähig zu bleiben.

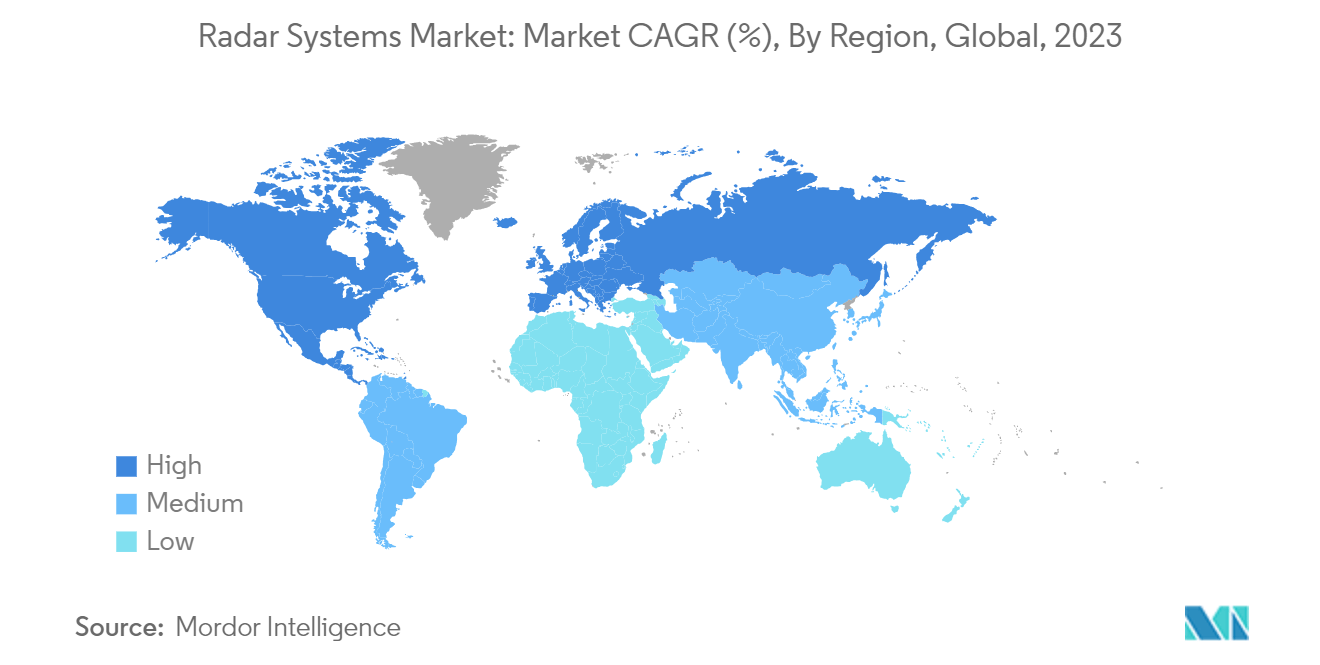

Nordamerika wird im Prognosezeitraum das höchste Wachstum verzeichnen

- Im Jahr 2022 beliefen sich die weltweiten Ausgaben für Verteidigungsdienstleistungen auf 1,981 Billionen US-Dollar. Die US-Militärausgaben beliefen sich im Jahr 2022 auf rund 754 Milliarden US-Dollar und sind damit das zahlreichste Land der Welt. Aufgrund der stärksten Militärbasis der Welt besteht in der Region ein erheblicher Bedarf an Radarsystemen für Luftfahrt- und Seeanwendungen.

- Im August 2022 bestätigte die Operationsdirektion des US Northern Command die Tests des Long Range Discrimination Radar (LRDR) in der Einsatzarchitektur der Raketenabwehr. Dieses 1,5 Milliarden US-Dollar teure Radarsystem kann eine ständige Abdeckung bieten, um den Abschuss von Interkontinentalraketen (ICBM) durch gegnerische Nationen in Richtung der Vereinigten Staaten zu erkennen.

- Im April 2022 beschloss die kanadische Regierung, gemeinsam mit den USA die kontinentale Sicherheit zu verbessern. kündigte einen Investitionsplan von 1 Milliarde US-Dollar für ein neues Radarsystem zum Schutz großer Bevölkerungszentren in Nordamerika an. Das Radarsystem würde eine weitreichende Überwachung nördlicher Anflüge auf den arktischen Luftraum ermöglichen, um Bedrohungen für große Städte in den USA oder Kanada zu erkennen

Überblick über die Radarsysteme-Branche

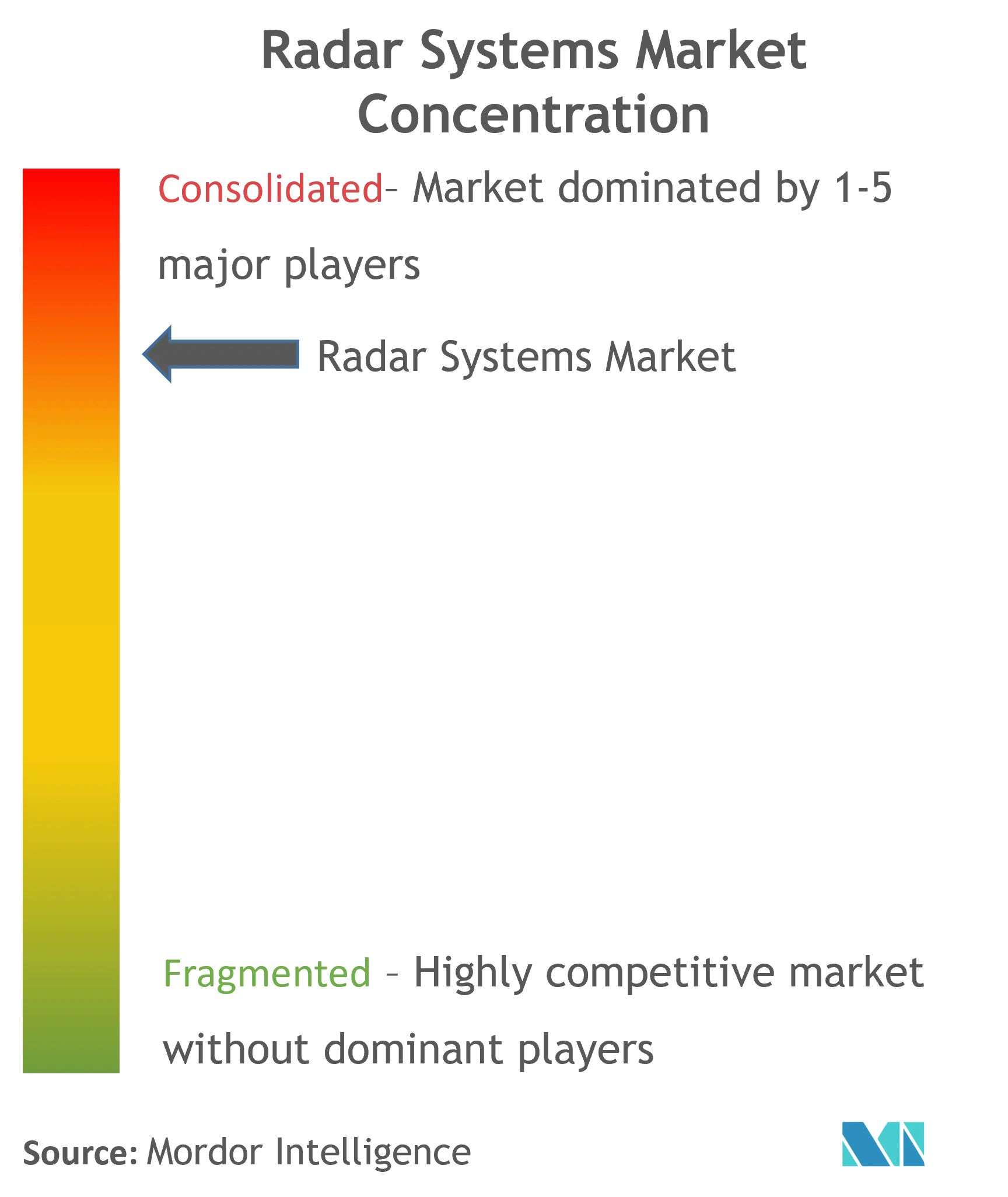

Aufgrund einiger dominanter Player wie Airbus SE und BAE Systems plc tendiert der Markt für Radarsysteme zur Konsolidierung. Unternehmen wie Infineon Technologies AG und NXP Semiconductors NV sind aufgrund der wachsenden Möglichkeiten, die Anwendungen im Automobilsektor bieten, in den Markt für Radarsystemlösungen für die Automobilindustrie eingestiegen.

- Januar 2022 – Google hat mit Ford zusammengearbeitet, um eine offene und standardisierte API-Schnittstelle für das Radarsystem zu entwickeln. Bei Allzweckradar fördern standardisierte API-Aufrufe die Interoperabilität und beschleunigen die Einführung neuer Anwendungen. Bleibt das Projekt erfolgreich, wird diese Entwicklung zu neuen Konsumprodukten und Dienstleistungen führen.

- März 2022 – Uhnder bringt das erste digitale 4D-Bildgebungsradar für ADAS (erweiterte Fahrerassistenzsysteme), autonome Fahrzeuge (AVs) und automatisierte Mobilitätsanwendungen auf den Markt. Es sorgt für Präzision und minimiert gleichzeitig Störungen durch andere Radargeräte, unabhängig von Wetter- und Lichtverhältnissen. Seine 4D-Präzision sorgt für Genauigkeit und ein verbessertes Gefühl für stehende oder sich bewegende Objekte auf kurze oder große Entfernungen.

- Januar 2023 – Mobileye geht eine Partnerschaft mit Wistron NeWeb Corp. (WNC) ein, um softwaredefinierte bildgebende Radargeräte herzustellen. Mit einem integrierten System-on-Chip-Design liefern diese Radargeräte von Mobileye ein umfassendes, vierdimensionales Bild der Umgebung bis zu einer Entfernung von 1.000 Fuß und darüber hinaus. Die herausragenden kamerabasierten Wahrnehmungssysteme von Mobileye und die neueste Radartechnologie des Unternehmens ermöglichen es autonomen Fahrzeugen, ihre Umgebung unabhängig von Wetter, Beleuchtung oder Straßenart zu sehen und zu verstehen.

Marktführer für Radarsysteme

-

Leonardo S.p.A.

-

General Dynamics Corporation

-

NXP Semiconductors N.V.

-

BAE Systems plc

-

Airbus Defense and Space, Inc. (Airbus SE)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Radarsysteme

- Januar 2023 – NXP Semiconductors bringt einen 28-nm-RFCMOS-Radar-Ein-Chip für sicherheitskritische ADAS-Anwendungen auf den Markt, einschließlich automatischer Notbremsung und Erkennung des toten Winkels. DENSO, der Hauptkunde von NXP, wird diese Chiptechnologie nutzen, um seine Position als Branchenführer im Bereich ADAS zu behaupten.

- Dezember 2022 – ZF führt die Imaging Radar-Technologie bei der chinesischen SAIC Motor Corporation ein. Dadurch wird die nötige Sicherheit und Zuverlässigkeit für autonome Fahranwendungen gewährleistet. Diese Technologie ermöglicht es einem fahrenden Fahrzeug, das Ende eines Staus zu erkennen, selbst in einem Tunnel oder unter einer Brücke. Reagiert der Fahrer nicht, gibt das System Bremswarnungen aus oder leitet eine automatische Notbremsung ein.

- November 2022 – Die Renesas Electronics Corporation ist mit der Einführung von Transceivern, die auf die anspruchsvollen Anforderungen von ADAS (fortschrittliche Fahrerassistenzsysteme) zugeschnitten sind, in den Automotive-Radarmarkt eingestiegen. Der neue Transceiver MMIC (monolithischer Mikrowellen-Integrierter Schaltkreis) eignet sich besonders für 4D-Radar und kann mit Satelliten-Automobilradarsystemen verwendet werden.

Branchensegmentierung für Radarsysteme

Der Begriff RADAR steht für Radio Detection and Ranging. Radiowellen sind die Grundlage des Radars. Ähnlich wie drahtlose Computernetzwerke und Mobiltelefone senden Radargeräte elektromagnetische Wellen aus. Es hat die Eigenschaft, umliegende Objekte mittels Radiowellen zu erkennen. Radare können in der Meteorologie, Luftüberwachung und sogar im maritimen Bereich eingesetzt werden. Mithilfe von Radargeräten kann die Geschwindigkeit von Autos auf der Straße gemessen werden.

Der Markt für Radarsysteme ist nach Typ, Anwendung, Endverbraucherbranche und Geografie segmentiert. Der Markt ist in Dauerstrich-RADAR-Systeme und Pulsierte Wellen-RADAR-Systeme unterteilt. Je nach Anwendung ist der Markt in Luft-, Land- und Seefahrzeuge unterteilt. Nach Endverbraucherindustrie ist der Markt in Luftfahrt, maritime Anwendungen, Automobil, Militär und Verteidigung unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Radarsystemmarkt in wichtigen Ländern in verschiedenen Regionen ab. Für jedes Segment wird die Marktgröße in Wert (USD) angegeben.

| Kontinuierliche Wellenradarsysteme |

| Pulsierte Wellenradarsysteme |

| In der Luft |

| Land-basiert |

| Marine |

| Luftfahrt |

| Maritime Anwendungen |

| Automobil |

| Militär und Verteidigung |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Rest der Asien-Pazifik-Region | |

| Rest der Welt | Lateinamerika |

| Naher Osten und Afrika |

| Nach Typ | Kontinuierliche Wellenradarsysteme | |

| Pulsierte Wellenradarsysteme | ||

| Auf Antrag | In der Luft | |

| Land-basiert | ||

| Marine | ||

| Nach Endverbraucherbranche | Luftfahrt | |

| Maritime Anwendungen | ||

| Automobil | ||

| Militär und Verteidigung | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Rest der Asien-Pazifik-Region | ||

| Rest der Welt | Lateinamerika | |

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Marktforschung für Radarsysteme

Wie groß ist der Radarsystemmarkt?

Es wird erwartet, dass der Markt für Radarsysteme im Jahr 2024 34,18 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,69 % auf 45,08 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Radarsysteme derzeit?

Im Jahr 2024 wird die Marktgröße für Radarsysteme voraussichtlich 34,18 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Radarsysteme-Markt?

Leonardo S.p.A., General Dynamics Corporation, NXP Semiconductors N.V., BAE Systems plc, Airbus Defense and Space, Inc. (Airbus SE) sind die wichtigsten Unternehmen, die auf dem Markt für Radarsysteme tätig sind.

Welches ist die am schnellsten wachsende Region im Radarsysteme-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Radarsysteme-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Radarsystemmarkt.

Welche Jahre deckt dieser Radarsysteme-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Radarsystemmarktes auf 32,34 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Radarsystemmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Radarsystemmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Radarsysteme

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Radarsystemen im Jahr 2023, erstellt von Mordor Intelligence™ Industry Reports. Die Radarsystemanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.