Marktgröße für Wohnimmobilien in Katar

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

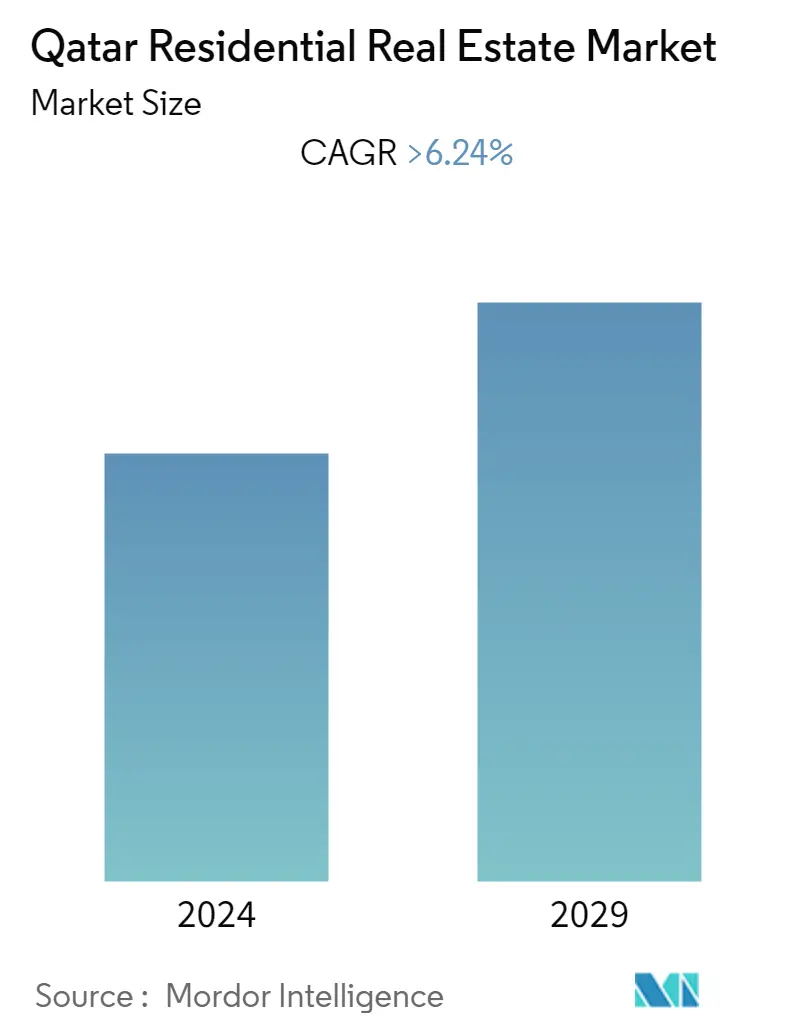

| CAGR | 6.24 % |

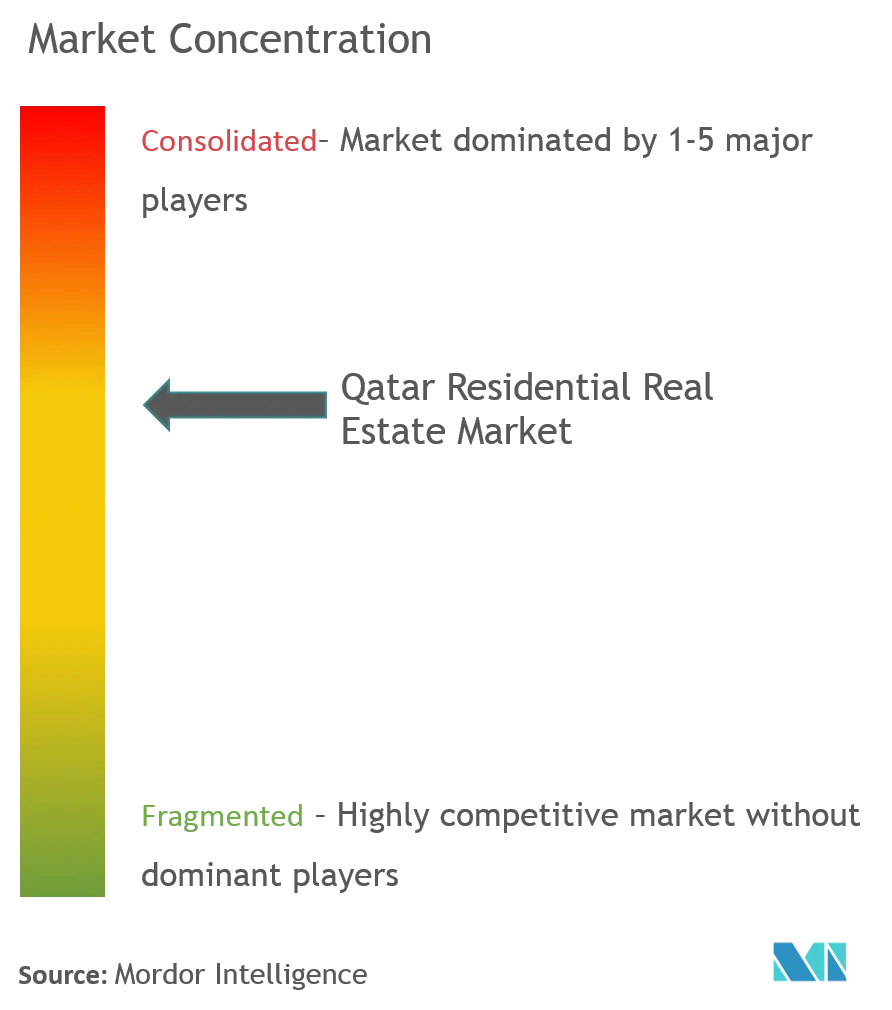

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Wohnimmobilien in Katar

Die Größe des Wohnimmobilienmarktes in Katar beträgt im laufenden Jahr 4,28 Milliarden US-Dollar und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 6,24 % verzeichnen.

- COVID-19 hat sich negativ auf den Wohnimmobilienmarkt in Katar ausgewirkt. Viele Wohnprojekte wurden aufgrund von COVID-19 verzögert oder abgesagt. Aufgrund des COVID-19-Ausbruchs und des darauffolgenden Zusammenbruchs der weltweiten Ölpreise beantragte die Regierung des Landes im April 2020 die Verschiebung von mehr als 29,1 Milliarden QAR (8 Milliarden US-Dollar) an nicht vergebenen Verträgen für Investitionsprojekte.

- Katars Wirtschaft ist eine der florierendsten im Nahen Osten. Hohes BIP-Wachstum und Bevölkerungszustrom, unterstützt durch Beschäftigungsmöglichkeiten und staatliche Gesetze, sind einige der Treiber, die den Wohnimmobilienmarkt des Landes vorantreiben.

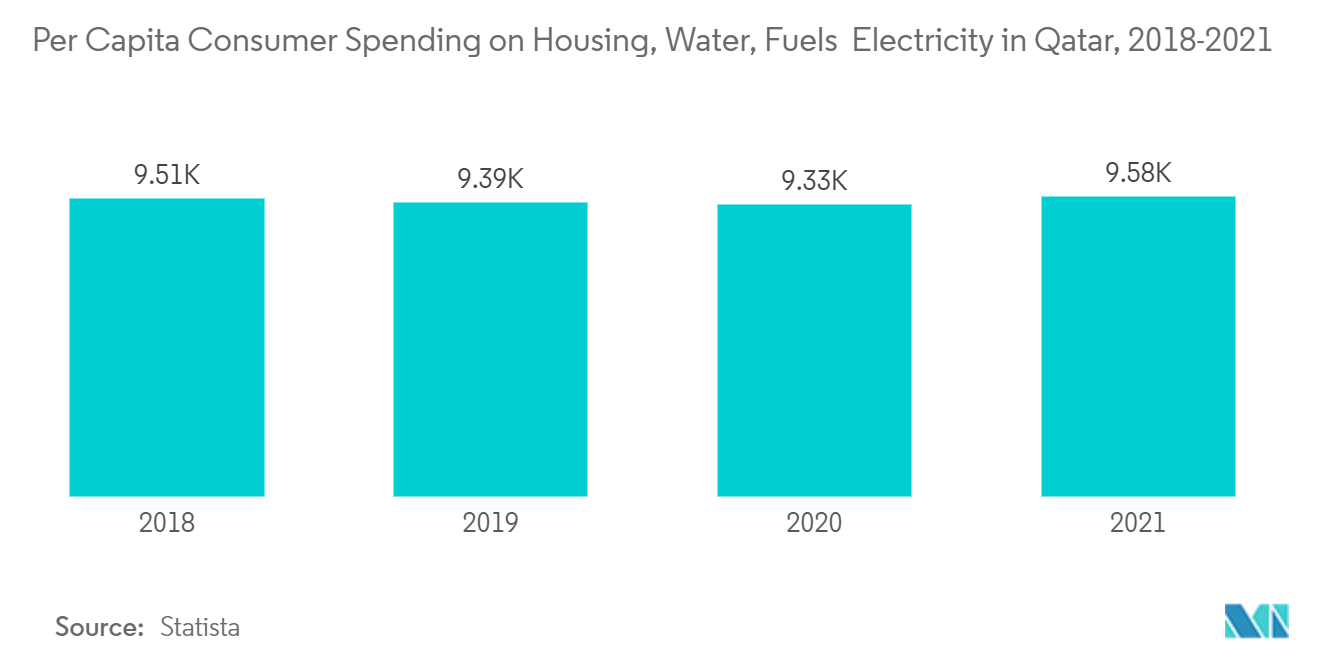

- Das hohe Nettovermögen der einfachen Einwohner Katars, sowohl Einheimischer als auch Auswanderer, wirkt sich erheblich auf die Bauindustrie aus und erhöht die Nachfrage nach luxuriösen und gut organisierten Wohngebieten.

- Es wird erwartet, dass das Bevölkerungswachstum in Verbindung mit einem stetigen Angebot an ausländischen Arbeitskräften mittel- bis langfristig zu einer weiteren Nachfrage führen wird. In den letzten Jahren hat die katarische Regierung als Reaktion auf die zunehmende Entwicklungsaktivität in der Branche eine Reihe von Gesetzesänderungen verabschiedet, die darauf abzielen, die Rechte von Wohnbauinvestoren zu wahren.

- Die wachsende Bevölkerung Katars sowie eine starke Nachfragebasis und ein hohes frei verfügbares Einkommen lassen darauf schließen, dass die Nachfrage nach Wohnimmobilien in naher Zukunft wahrscheinlich weiter steigen wird. Trotz ihres Reichtums zieht der Großteil der im Ausland lebenden Bevölkerung Katars es vor, zu mieten statt zu kaufen. Verschärfte Kreditbeschränkungen für Privatpersonen haben das Problem der geringen Wohneigentumsquote verschärft.

- UrbaCon Trading and Contracting (UCC) stimmte dem Bau von zwei Wohnkomplexen in Al Wakra, Katar, im Gesamtwert von mehr als 5 Milliarden QAR (1,37 Milliarden US-Dollar) zu. Al Wakra, ein traditionelles Fischerdorf, ist derzeit Katars zweitgrößte Stadt und Heimat des von Zaha Hadid entworfenen Fußballstadions Al Janoub mit 40.000 Sitzplätzen. Al Wakra wird ein bedeutendes Ziel für die Weltmeisterschaft 2022 sein.

- Katar geht davon aus, dass dies als Sprungbrett für zukünftige Expansionen dienen wird, wobei hochwertige Wohnimmobilien im Mittelpunkt der Stadtentwicklung stehen werden. Das katarische Immobilienunternehmen Namaa Doha hat den Grundstein für seine 49 High-End-Villenprojekte im Giardino Village – The Pearl gelegt.

- Die Bauarbeiten für das Wohnprojekt schreiten stetig voran, die Fertigstellung des Projekts ist derzeit für Ende 2022 geplant. Das Projekt bietet außerdem Investitionsmöglichkeiten in 49 freistehenden Villen, wobei jede Villa über zwei Ebenen, einen Keller und ein Erdgeschoss verfügt Penthouse, zusätzlich zu einem privaten Pool und Parkplätzen.

Trends auf dem Wohnimmobilienmarkt in Katar

Der Wohnungsmarkt in Katar verbessert sich allmählich

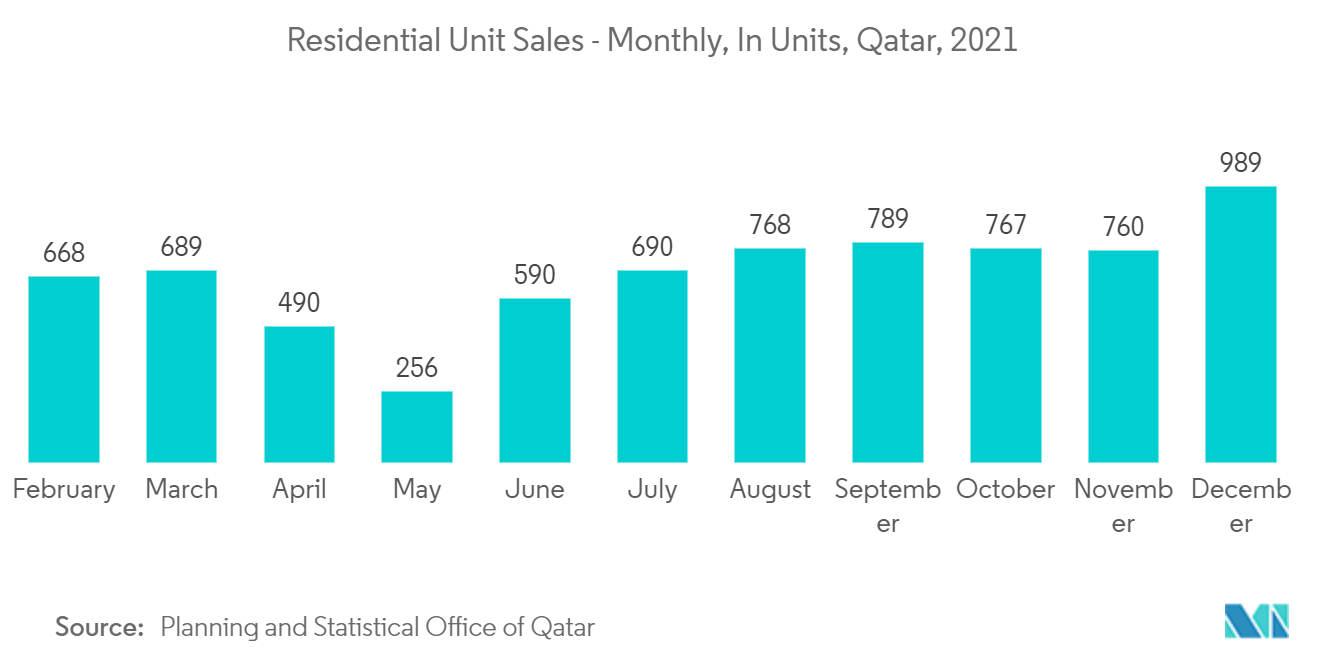

Der Immobilienmarkt in Katar bleibt schleppend, da die COVID-19-Pandemie verheerende Schäden in der Wirtschaft und den Finanzen des Landes angerichtet hat. Trotz sinkender Nachfrage stieg das Angebot weiter an, was zu sinkenden Wohnimmobilienpreisen führte. Mit dem Bau von 1.700 Wohnungen und Villen im ersten Quartal 2021 belief sich der Gesamtwohnungsbestand auf rund 304.715 Einheiten.

The Pearl, Al Dafna, Mirqab Al Jadeed und Fereej Abdul Aziz stellten 1.650 Einheiten aus Projektübergaben in Lusail (Fox Hills und Marina District) zur Verfügung.

Im Laufe des Quartals wurden Wohnbauverträge in Lusail Waterfront, Marina und Fox Hills vergeben, wobei bis Ende 2022 450 Einheiten erwartet werden. Für die verbleibenden Quartale des Jahres 2021 waren 6.300 Einheiten in der Pipeline.

Bei Wohnimmobilien betrug die durchschnittliche Transaktionsgröße mehr als 500 Millionen US-Dollar, ein Anstieg um 3,4 % vierteljährlich und 6,8 % jährlich. Im Vergleich zum gleichen Zeitraum im Jahr 2020 gingen die Immobilientransaktionsvolumina vierteljährlich um 3,3 % zurück, waren aber um 52,8 % höher.

Umm Garn verzeichnete die meisten Wohnimmobilienverkäufe und Fereej Al-Amir hatte von allen Standorten die größte Ticketgröße. Bei Wohngebäuden wurden 68 Transaktionen registriert, wobei die meisten Transaktionen in Old Airport und Umm Ghuwailina stattfanden.

Die Anzahl und der Wert der Transaktionen in The Pearl und West Bay Lagoon gingen in den ersten beiden Monaten des Jahres 2021 jährlich um 6,8 % bzw. 11,7 % zurück. Wohnungen in The Pearl werden für durchschnittlich 4200 USD pro Quadratmeter verkauft.

Im Oktober 2021 stieg die Gesamtzahl der verkauften Immobilien um 2,8 %, während der Wert der verkauften Immobilien im Vergleich zum Vorjahr um 28 % stieg. Bis Ende 2022 sollen 13.500 Wohneinheiten zum katarischen Markt hinzukommen.

Dies folgt auf die Hinzufügung von 580 Wohneinheiten im vierten Quartal 2021. Fünfzehn gemischt genutzte Gebäude in The Pearl, Apartment- und gemischt genutzte Gebäude in Qetifan North, 1.700 Villen in Furjan Wadi Lusail, Al Yussum Stadthäuser, 2 in Yasmeen City Lusail und der Apartmentkomplex Milos in Legtafiya gehören zu den neuesten Entwicklungen.

An mehreren Orten stiegen die Preise vom ersten Halbjahr 2020 auf das erste Halbjahr 2021, darunter Lusail City (von 3.173 USD pro Quadratmeter auf 3.400 USD pro Quadratmeter) und West Bay (von 2.900 USD pro Quadratmeter auf 3.200 USD pro Quadratmeter). m) aufgrund der Fertigstellung neuer Hochhauseinheiten. Lusail entwickelt sich zu einer bevorzugten Wahl für Wohnungsinvestoren und die Nachfrage steigt weiter.

Die Wohnungsmieten sinken in Katar weiter und erhöhen die Auslastung

Der Mietmarkt in Katar ist aufgrund der gestiegenen Nachfrage im Zusammenhang mit der Ausrichtung einer weltweiten Veranstaltung wie der FIFA-Fußballweltmeisterschaft im Jahr 2022 stabiler geworden. Die durchschnittliche monatliche Angebotsmiete für Wohneinheiten sank im Quartalsvergleich um 1,8 % und im Jahresvergleich um 5,7 %.

Im Vergleich zu den Wohnungsmieten, die im Jahr 2020 dramatische Rückgänge erlebten, sinken die Villenmieten weiterhin langsam. Wohnungen hatten eine durchschnittliche monatliche Angebotsmiete von 1727 USD, was einem Rückgang um 1,9 % pro Quartal und 6 % pro Jahr entspricht.

Bei Dreizimmerwohnungen kam es mit bis zu 5,3 % zu den größten vierteljährlichen Mietrückgängen. West Bay, Fereej Bin Mahmoud und Al Mansoura verzeichneten die größten vierteljährlichen Mietkürzungen, die zwischen 3,5 % und 5 % lagen.

Die durchschnittliche monatliche Angebotsmiete für Villen lag bei 2.800 USD, was einem Rückgang um 1,2 % gegenüber dem Vorquartal und 3,9 % gegenüber dem Vorjahr entspricht. Die Mieten für Villen mit drei Schlafzimmern sanken im Quartal am stärksten, nämlich um bis zu 2,8 %. Die Mieten in den Wohnanlagen Al Aziziya und Ain Khaled gingen von Quartal zu Quartal um schätzungsweise 3,3 % zurück. Ein-, Zwei- und Drei-Zimmer-Wohnungen im The Pearl hatten durchschnittliche monatliche Angebotsmieten von 2.120 USD, 3.300 USD bzw. 4.100 USD.

Die Nachfrage nach Villenmieten in Katar bleibt hoch, obwohl die Preise aufgrund des Zustroms neuer Einheiten gesunken sind. Im ersten Halbjahr 2021 sanken die Preise in Abu Hamour und Ain Khaled im Vergleich zum ersten Halbjahr 2020 um 278 USD, während die Preise in Al Thumama im gleichen Zeitraum von 3548 USD auf 3000 USD fielen.

Allerdings sind die mittleren beworbenen Preise in Regionen wie Al Messila und Al Sudan gestiegen, wo moderne Luxuseinheiten verfügbar sind. In Orten wie Al Muntazah, Al Wakair und Al Muraikh bieten Vermieter und Eigentümer Schonfristen und Gratismonate als Anreiz an, was der Grund für die Preisstagnation sein könnte.

Überblick über die Wohnimmobilienbranche in Katar

In Katar herrscht ein großer Wettbewerb zwischen Wohnimmobilienunternehmen. Der Markt wird von wenigen Playern dominiert. Der Verkaufsanteil von Wohnimmobilien über Online-Kanäle ist aufgrund der zunehmenden Internetdurchdringung, der steigenden Nachfrage, des steigenden persönlichen verfügbaren Einkommens, der wachsenden Mittelklasse-Jugendbevölkerung und der Möglichkeiten, die sich durch staatliche Infrastrukturinvestitionen bieten, stetig gestiegen.

Es wird geschätzt, dass ausländische Investitionen in Katars Wohnimmobilienmarkt in den kommenden Jahren zunehmen, da Nicht-Katarier möglicherweise in ausgewählte Immobilienprojekte wie West Bay Lagoon und The Pearl investieren. Wichtige Immobilienakteure auf dem Markt sind Al Mana Real Estate, United Development Company, Qatari Diar Real Estate Company, Ezdan Holdings und Barwa Real Estate Company.

Marktführer für Wohnimmobilien in Katar

-

Al Mana Real Estate

-

United Development Company

-

Qatari Diar Real Estate Company

-

Ezdan Holding Group

-

Barwa Real Estate

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Wohnimmobilienmarkt in Katar

Oktober 2022: Knight Frank, ein globales professionelles Immobiliendienstleistungsunternehmen, hat sein sechstes neues Büro im Nahen Osten in Katar eröffnet. Mit über 16.000 Mitarbeitern in über 300 Büros in über 50 Ländern ist Knight Frank eines der weltweit größten Immobilienberatungs- und Maklerunternehmen.

Oktober 2022: JLL hat einen Vertrag mit dem in Katar ansässigen Immobilienmakler NelsonPark Property unterzeichnet. Ziel der Partnerschaft ist es, Wohnimmobilientransaktionen in Katar zu erleichtern und gleichzeitig Investitionen in Großbritannien, Europa, dem Nahen Osten und Afrika zu unterstützen.

Marktbericht für Wohnimmobilien in Katar – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Aktueller Marktüberblick

4.2 Trends beim Kauf von Wohnimmobilien sowie sozioökonomische und demografische Erkenntnisse

4.3 Regierungsinitiativen und regulatorische Aspekte für den Wohnimmobiliensektor

4.4 Einblicke in den Umfang der Immobilienkreditvergabe und in die Loan-to-Value-Trends

4.5 Einblicke in das Zinsregime für die allgemeine Wirtschaft und Immobilienkredite

4.6 Einblicke in Mietrenditen im Wohnimmobiliensektor

4.7 Einblicke in die Kapitalmarktdurchdringung und REIT-Präsenz im Wohnimmobiliensektor

4.8 Einblicke in bezahlbare Wohnraumunterstützung durch staatliche und öffentlich-private Partnerschaften

4.9 Einblicke in Technologie und Startups im Immobiliensegment (Broking, Social Media, Facility Management und Property Management)

4.10 Auswirkungen von COVID-19 auf den Markt

5. Marktdynamik

5.1 Marktführer

5.2 Marktbeschränkungen

5.3 Marktchancen

5.4 Branchenattraktivität – Porters fünf Kräfte

5.4.1 Bedrohung durch neue Marktteilnehmer

5.4.2 Verhandlungsmacht von Käufern/Verbrauchern

5.4.3 Verhandlungsmacht der Lieferanten

5.4.4 Bedrohung durch Ersatzprodukte

5.4.5 Wettberbsintensität

6. MARKTSEGMENTIERUNG

6.1 Nach Typ

6.1.1 Wohnungen und Eigentumswohnungen

6.1.2 Villen und Landhäuser

6.2 Nach Schlüsselstädten

6.2.1 Doha

6.2.2 Al Wakrah

6.2.3 Al-Rayyan

6.2.4 Umm Salal Muhammad

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Überblick über die Marktkonzentration

7.2 Firmenprofile

7.2.1 Al Mana Immobilien

7.2.2 Vereinigte Entwicklungsgesellschaft

7.2.3 Katarisches Diar-Immobilienunternehmen

7.2.4 Ezdan Holding-Gruppe

7.2.5 Söhne Immobilien

7.2.6 Zukhrof Immobilien

7.2.7 Al Asmakh Immobilien

7.2.8 First Qatar Real Estate Development Co.

7.2.9 Ariane Immobilien

7.2.10 Mazaya Immobilienentwicklung

7.2.11 Les Roses Immobilien

7.2.12 Mirage International Property Consultants*

8. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

9. ANHANG

9.1 Makroökonomische Indikatoren (BIP-Aufschlüsselung nach Sektoren, Beitrag des Baugewerbes zur Wirtschaft usw.)

9.2 Wichtige Produktions-, Verbrauchs-, Export- und Importstatistiken von Baumaterialien

Segmentierung der Wohnimmobilienbranche in Katar

Bei Wohnimmobilien handelt es sich um Grundstücke, die zu dem Zweck bebaut wurden, den Menschen dort Wohnraum zu ermöglichen. Eine kommerzielle oder industrielle Nutzung ist nicht möglich. Es tritt auf, wenn jemand Grundstücke für Wohnzwecke kauft, die zu Immobilien werden und ein breites Spektrum an potenziellen Häusern enthalten, von Häusern bis hin zu Hausbooten, und Viertel, die vom ärmsten Slum bis zur wohlhabendsten Vorstadtsiedlung reichen.

Eine vollständige Bewertung des katarischen Wohnimmobilienmarktes umfasst eine Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente und aufkommende Trends in den Marktsegmenten im Bericht.

Der Bericht beleuchtet die Markttrends wie Wachstumsfaktoren, Einschränkungen und Chancen in diesem Sektor. Die Wettbewerbslandschaft des katarischen Wohnimmobilienmarktes wird anhand der Profile aktiver Hauptakteure dargestellt. Der Bericht behandelt auch die Auswirkungen von COVID-19 auf den Markt und Zukunftsprognosen.

Der katarische Wohnimmobilienmarkt ist nach Typ (Wohnungen und Eigentumswohnungen sowie Villen und Landhäuser) und nach Schlüsselstädten (Doha, Al Wakrah, Al Rayyan und Umm Salal Muhammad) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den Wohnimmobilienmarkt in Katar im Wert (Milliarden US-Dollar) für alle oben genannten Segmente.

| Nach Typ | ||

| ||

|

| Nach Schlüsselstädten | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Wohnimmobilien in Katar

Wie groß ist der Wohnimmobilienmarkt in Katar derzeit?

Der Wohnimmobilienmarkt in Katar wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 6,24 % verzeichnen.

Wer sind die Hauptakteure auf dem Wohnimmobilienmarkt in Katar?

Al Mana Real Estate, United Development Company, Qatari Diar Real Estate Company, Ezdan Holding Group, Barwa Real Estate sind die größten Unternehmen, die auf dem Wohnimmobilienmarkt in Katar tätig sind.

Welche Jahre deckt dieser Wohnimmobilienmarkt in Katar ab?

Der Bericht deckt die historische Marktgröße des Wohnimmobilienmarktes in Katar für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Wohnimmobilienmarktes in Katar für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die Immobilienwirtschaft in Katar

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Immobilienimmobilien in Katar im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Immobilienanalyse in Katar umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.