Marktgröße für Luxus-Wohnimmobilien in Katar

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

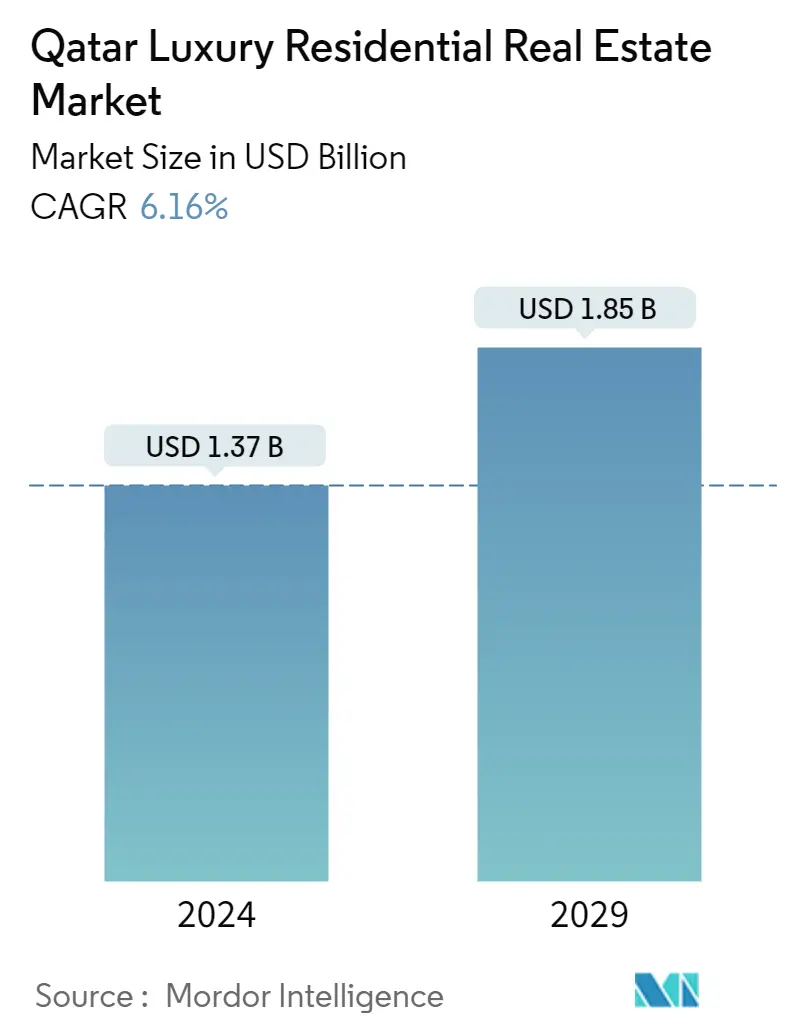

| Marktgröße (2024) | USD 1.37 Milliarden |

| Marktgröße (2029) | USD 1.85 Milliarden |

| CAGR(2024 - 2029) | 6.16 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Luxus-Wohnimmobilien in Katar

Die Größe des Marktes für Luxus-Wohnimmobilien in Katar wird im Jahr 2024 auf 1,37 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 1,85 Mrd. USD erreichen, was einer CAGR von 6,16 % im Prognosezeitraum (2024-2029) entspricht.

- Der katarische Luxus-Wohnimmobilienmarkt erhält einen deutlichen Schub durch eine wachsende Zahl wohlhabender Personen, die mehrere Häuser und neue Portfolios besitzen möchten. Der Markt für Luxuswohnungen in Katar verzeichnete infolge der Auswirkungen der COVID-19-Pandemie ein Wachstum, da viele in der Arbeiterklasse den Bedarf an besseren Wohnungen mit Zugang zu Einrichtungen sahen, die die Arbeit von zu Hause aus fördern.

- Der Immobilienmarkt von Katar verzeichnet eine erhebliche Nachfrage nach Luxusimmobilien von vermögenden Privatpersonen (HNWI), und Katar weist mit rund 69.000 USD das vierthöchste Pro-Kopf-BIP weltweit auf. Laut Branchenexperten bevorzugen mehr als 35 % der HNWI den Wohnsektor als beste Anlageoption in Katar, gefolgt vom Büro- und Einzelhandelssektor. Darüber hinaus hat sich Lusail bei HNWI zu einer beliebten Wahl für Luxusimmobilien entwickelt. Außerdem beträgt das durchschnittliche Haushaltsbudget von Lusail mehr als 1,8 Millionen US-Dollar und wurde zum Lieblingsviertel der wohlhabenden Privatpersonen. Lusail Marina und Lusail Waterfront sind bevorzugte Orte für den Erwerb von Wohnimmobilien, und mehr als 71 % der HNWIs besitzen bereits Immobilien in diesen beiden Gebieten.

- Darüber hinaus ist es angesichts der jüngsten Einführung liberalerer Regeln für ausländisches Immobilieneigentum, des Endes der wirtschaftlichen und politischen Blockade gegen Katar sowie der Verbesserung der wirtschaftlichen Bedingungen nicht verwunderlich, dass Katars Luxusimmobilienmarkt nun Anzeichen von Wachstum zeigt. Die wachsende Bevölkerung Katars, zusammen mit einer starken Nachfragebasis und einem hohen frei verfügbaren Einkommensniveau, deutet darauf hin, dass die Nachfrage nach luxuriösen Häusern und Villen in naher Zukunft wahrscheinlich weiter steigen wird.

Markttrends für Luxus-Wohnimmobilien in Katar

Zunehmendes Angebot an Luxuswohneinheiten in Katar

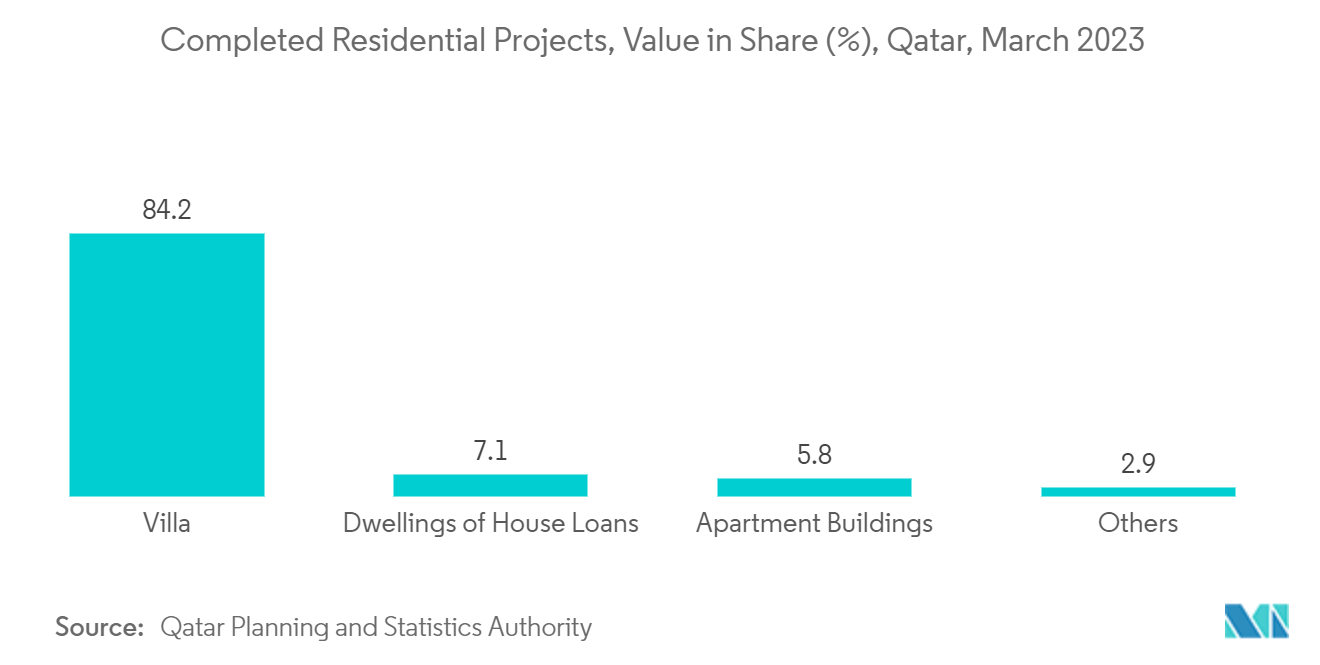

Die Zahl der Türme, Einkaufszentren, Gated Communities und Luxusvillen auf dem Markt ist rasant gewachsen. Im Juni 2021 wurden die Türme 6 und 7 im Stadtteil Viva Bahriya eröffnet. Darüber hinaus sollten die Türme 13 und 14 (Viva Bahriya) sowie der Turm 21 (Porto Arabia) im Jahr 2022 eröffnet werden. Im 2. Quartal 2021 kamen rund 1.700 Wohnungen und Villen hinzu, wodurch sich der Gesamtbestand bis zum Ende des Quartals auf 294.700 Einheiten erhöhte. Das Angebot an Wohnungen umfasste 1.500 Einheiten aus den gelieferten Projekten in The Pearl, Lusail, Fereej Bin Mahmoud, Old Ghanim, Fereej Abdul Aziz, Musheireb und Al Dafna. Darüber hinaus wurden durch die Fertigstellung von Villen und Anlagen in Al Kheesa, Al Wajba, Umm Salal Ali und The Pearl 200 neue Immobilien zum bestehenden Bestand hinzugefügt.

Im Abraj Quartier stehen fünf luxuriöse Wohntürme mit insgesamt mehr als 2.000 Einheiten kurz vor der Fertigstellung. Hauskäufer werden auch vom Marina District von Lusail angezogen, da er die Eröffnung des ersten Turms plant, was wiederum das Wachstum des Marktes in den kommenden Jahren begünstigen könnte. Darüber hinaus soll 2023 Gewan Island eröffnet werden – eine brandneue gemischt genutzte Entwicklung, die sich neben Pearl-Qatar Island befindet. Nach Fertigstellung wird die Insel insgesamt 3.500 Einwohner beherbergen, weitere 3.500 weitere tägliche Besucher begrüßen und insgesamt 657 Wohneinheiten haben. Diese Immobilie bietet ihren Bewohnern einen luxuriösen High-End-Wohnstil in Doha. Dieses Wachstum der Anzahl von Luxusimmobilien im Land ist ein Hinweis auf das kontinuierliche Wachstum des untersuchten Marktes.

Die Mieten für Wohnvillen haben sich in Katar stabilisiert

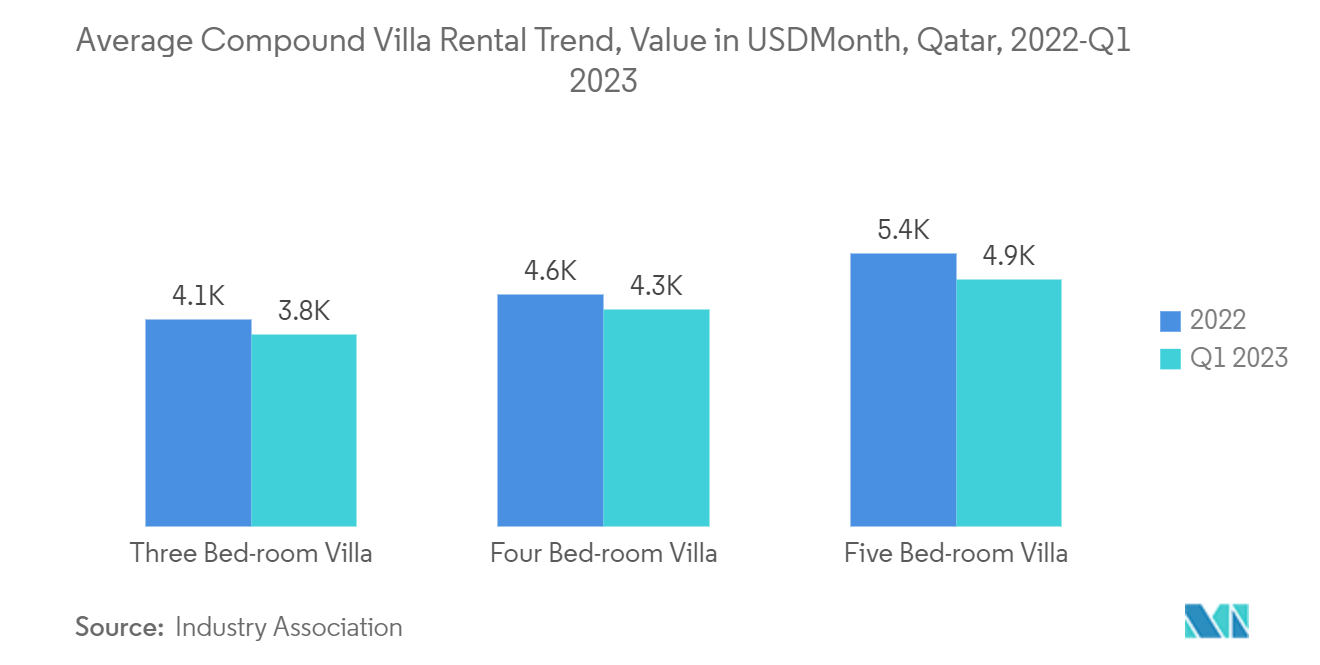

Der Vermietungsmarkt in Katar verzeichnete aufgrund der Ausrichtung der FIFA Fussball-Weltmeisterschaft 2022 ein Wachstum, was zu einem vorübergehenden Mangel an verfügbaren Unterkünften in Katar führte, was zu einem Anstieg der Mieten auf dem gesamten Markt führte. Anfang 2023 kehrten die Mietpreise langsam zu den Marktbedingungen von 2020 und 2021 zurück, wobei die Zahl der zur Vermietung verfügbaren Wohnungen deutlich anstieg. Darüber hinaus begannen sich die Wohnungsmieten wieder zu normalisieren, zusammen mit Anreizen wie einmonatigen mietfreien Zeiten. Im Jahr 2022 lag die durchschnittliche monatliche Angebotsmiete für Villen bei 2.857 USD, was einem Rückgang von 1,2 % gegenüber dem Vorquartal und 3,9 % gegenüber dem Vorjahr entspricht. Die Mieten für Villen mit drei Schlafzimmern sanken im Quartal am stärksten, um bis zu 2,8 %. Die Mieten in den Siedlungen Al Aziziya und Ain Khaled gingen von einem Quartal zum nächsten um schätzungsweise 3,3 % zurück. Ein-, Zwei- und Drei-Zimmer-Wohnungen in The Pearl hatten durchschnittliche monatliche Angebotsmieten von 2.117 USD, 3.278 USD bzw. 4.098 USD.

Die Nachfrage nach Villen in Katar ist nach wie vor hoch, obwohl die Preise aufgrund des Zustroms neuer Einheiten gesunken sind. Die Preise in Abu Hamour, Ain Khaled und Al Thumama gingen zurück, während die Preise in Regionen wie Al Messila und Al Soudan, in denen moderne Luxuseinheiten verfügbar sind, gestiegen sind. An Orten wie Al Muntazah, Al Wakair und Al Muraikh bieten Vermieter und Eigentümer Anreize für Schonfristen und freie Monate an, was der Grund für die Preisstagnation sein könnte. Eine mietfreie Zeit von bis zu 3 Monaten war in Al Wakrah, Lusail und Doha in den Gebieten Al Sadd, The Pearl, Mushiereb, New Doha usw. üblich. Es wird erwartet, dass das Mietniveau in Lusail in den nächsten 12 Monaten steigen wird, da mehr Einwohner in die neue Stadt ziehen und zusätzliche Annehmlichkeiten bereitgestellt werden.

Überblick über die Luxus-Wohnimmobilienbranche in Katar

Der katarische Markt für Luxuswohnimmobilien ist fragmentiert und verfügt über eine Präsenz mehrerer Akteure auf dem Markt. Einige der Hauptakteure auf dem Markt sind Al Mana Real Estate, Barwa Real Estate Group, Zukhrof Real Estate, Qatari Diar usw. Es wird erwartet, dass die Fusions- und Übernahmeaktivitäten in Katar in den kommenden Jahren zunehmen werden. Die steigende Nachfrage nach Luxuswohnimmobilien dürfte mehr Unternehmen dazu ermutigen, in den Markt einzutreten.

Katar Marktführer für Luxus-Wohnimmobilien

-

Barwa Real Estate Group

-

Alfardan Properties

-

Qatari Diar

-

Zukhrof Real Estate

-

Al Mana Real Estate

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Luxuswohnimmobilien in Katar

- Mai 2022: Das führende Luxushotelunternehmen Four Seasons Hotels and Resorts baut sein vielfältiges Angebot an Hotels, Resorts und Residenzen im Nahen Osten mit der Ankündigung eines neuen Projekts in der bahnbrechenden Entwicklung The Pearl-Qatar in Doha weiter aus. Die neue Immobilie ist eine Partnerschaft mit Q Bayraq Real Estate Investments, einer spezialisierten Immobilieninvestitionsentwicklungsgesellschaft, die sich auf High-End-Projekte in Katar konzentriert. 161 voll möblierte Apartments werden für Kurz- und Langzeitaufenthalte zur Verfügung stehen. Darüber hinaus werden 84 Privatresidenzen zum Kauf angeboten.

- Oktober 2022: Dar Al Arkan Global, das führende Immobilienunternehmen in Saudi-Arabien, hat in Zusammenarbeit mit Qetaifan Projects, einem führenden katarischen Immobilienentwicklungsunternehmen, offiziell den Verkauf von Les Vagues-Residenzen von ELIE SAAB auf Qetaifan Island North, Katar, gestartet. Les Vagues von ELIE SAAB im Wert von 1 Milliarde QAR setzt neue Maßstäbe für luxuriöses Wohnen in Doha mit einem architektonischen Design, das die Attraktivität des Lebens am Meer erhöht. Dieses Premium-Wohnprojekt in Katar umfasst Apartments mit einem, zwei und drei Schlafzimmern und Terrassen mit freiem Blick auf das Meer, den Yachthafen und die Skyline von Doha.

Qatar Luxury Residential Real EstateMarktbericht - Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Marktübersicht

4.2 Marktdynamik

4.2.1 Treiber

4.2.1.1 Steigende Zahl vermögender Privatpersonen (HNWIs)

4.2.2 Beschränkungen

4.2.2.1 Rückgang der Nachfrage und Anstieg des Angebots nach dem Bauboom im Zusammenhang mit der FIFA-Weltmeisterschaft

4.2.3 Gelegenheiten

4.2.3.1 Wohnimmobiliensektor wird zur beliebtesten Anlageoption für HNWIs

4.3 Wertschöpfungsketten-/Lieferkettenanalyse

4.4 Branchenrichtlinien und -vorschriften

4.5 Technologische Entwicklungen im Sektor

4.6 Attraktivität der Branche – Porters Fünf-Kräfte-Analyse

4.6.1 Verhandlungsmacht der Käufer/Verbraucher

4.6.2 Verhandlungsmacht der Lieferanten

4.6.3 Bedrohung durch Neueinsteiger

4.6.4 Bedrohung durch Ersatzprodukte

4.6.5 Wettberbsintensität

4.7 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Typ

5.1.1 Wohnungen und Eigentumswohnungen

5.1.2 Villen und Landhäuser

5.2 Nach Stadt

5.2.1 Doha

5.2.2 Al Wajbah

5.2.3 Al Wakrah

5.2.4 Andere Städte

6. WETTBEWERBSLANDSCHAFT

6.1 Marktkonzentrationsübersicht

6.2 Firmenprofile

6.2.1 Abraj Bay

6.2.2 Qatar Building Company

6.2.3 Barwa Real Estate Group

6.2.4 Alfardan Properties

6.2.5 Professional Real Estate Co.

6.2.6 Al Mana Real Estate

6.2.7 Qatari Diar

6.2.8 Al Mouj Muscat

6.2.9 BetterHomes Qatar

6.2.10 Al Asmakh Real Estate

6.2.11 Mazaya Real Estate Development

6.2.12 Zukhrof Real Estate*

7. ZUKUNFT DES MARKTES

8. ANHANG

Segmentierung der Luxus-Wohnimmobilienbranche in Katar

Luxus-Wohnimmobilien beziehen sich auf Immobilien, die ausschließlich für den menschlichen Gebrauch konzipiert sind und ein charmantes und Resort-Leben mit High-End-Annehmlichkeiten bieten. Der Bericht bietet wichtige Einblicke in den katarischen Markt für Luxuswohnimmobilien. Es umfasst technologische Entwicklungen, Trends und Initiativen der Regierung in diesem Sektor. Konzentriert sich auch auf die Marktdynamik. Darüber hinaus wird die Wettbewerbslandschaft des Wohnimmobilienmarktes in Katar durch die Profile der auf dem Markt aktiven Hauptakteure dargestellt.

Der Markt für Luxuswohnimmobilien in Katar ist nach Typ (Wohnungen und Eigentumswohnungen, Villen und Grundstücke) und nach Schlüsselstädten (Doha, Al Wajbah, Al Wakrah und andere Städte) unterteilt. Der Bericht bietet Marktgröße und Prognosen für den Markt für Luxus-Wohnimmobilien in Katar im Wert (USD) für alle oben genannten Segmente.

| Nach Typ | ||

| ||

|

| Nach Stadt | ||

| ||

| ||

| ||

|

Katar Luxus-WohnimmobilienMarktforschung FAQs

Wie groß ist der Markt für Luxus-Wohnimmobilien in Katar?

Es wird erwartet, dass der Markt für Luxus-Wohnimmobilien in Katar im Jahr 2024 1,37 Mrd. USD erreichen und mit einer CAGR von 6,16 % wachsen wird, um bis 2029 1,85 Mrd. USD zu erreichen.

Wie groß ist der aktuelle Markt für Luxus-Wohnimmobilien in Katar?

Im Jahr 2024 wird die Größe des Marktes für Luxus-Wohnimmobilien in Katar voraussichtlich 1,37 Mrd. USD erreichen.

Wer sind die Hauptakteure auf dem Markt für Luxus-Wohnimmobilien in Katar?

Barwa Real Estate Group, Alfardan Properties, Qatari Diar, Zukhrof Real Estate, Al Mana Real Estate sind die wichtigsten Unternehmen, die auf dem Markt für Luxuswohnimmobilien in Katar tätig sind.

Welche Jahre deckt dieser Markt für Luxus-Wohnimmobilien in Katar ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Luxus-Wohnimmobilien in Katar auf 1,29 Mrd. USD geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Luxuswohnimmobilien in Katar für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Luxuswohnimmobilien in Katar für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Katar Luxus-WohnimmobilienBranchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Luxuswohnimmobilien in Katar im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Qatar Luxury Residential Real Estate enthält einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.