Schutzlacke Marktgröße und Marktanteil

Schutzlacke Marktanalyse von Mordor Intelligence

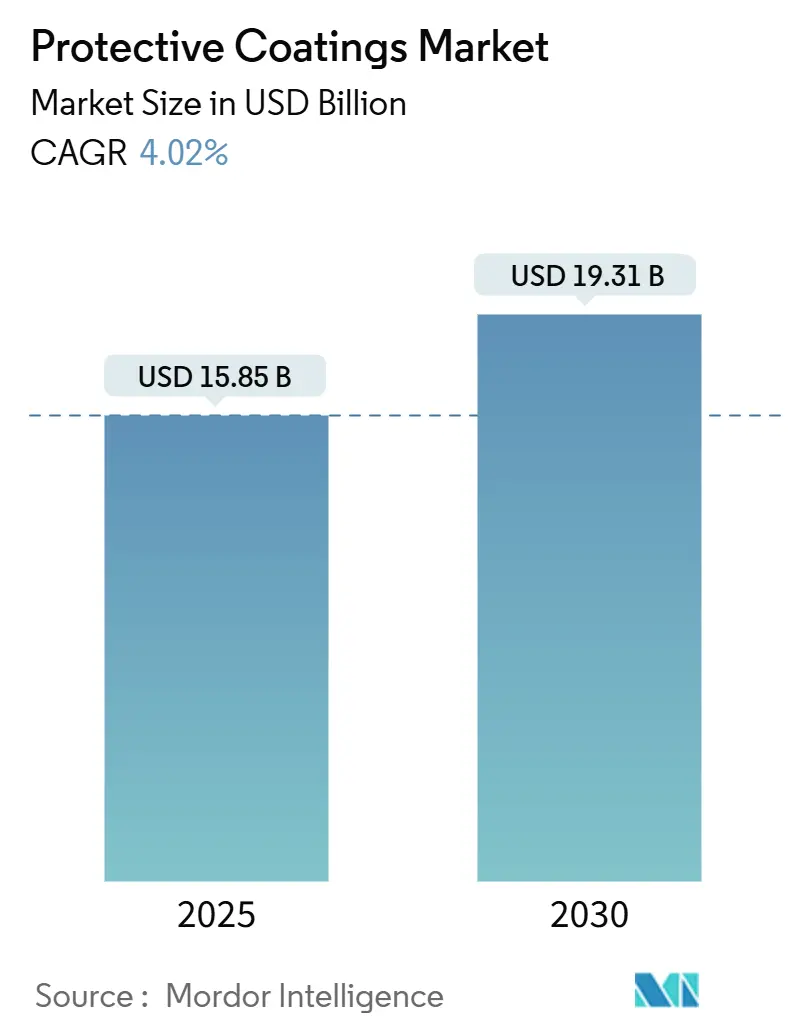

Die Schutzlacke Marktgröße wird auf 15,85 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 19,31 Milliarden USD erreichen, bei einer CAGR von 4,02% während des Prognosezeitraums (2025-2030). Europa behauptete den größten Anteil, gestützt durch strenge Umweltvorschriften und umfangreiche Infrastrukturinvestitionen, während der Asien-Pazifik-Raum voraussichtlich die schnellste CAGR von 5,23% bis 2030 verzeichnet. Infrastrukturentwicklung, der Übergang zu umweltfreundlichen Chemikalien und die steigende Nutzung in erneuerbaren Energien und Automobilleichtbau sind die einflussreichsten Wachstumstreiber. Polyurethanprodukte führen die Harznachfrage an, lösemittelbasierte Chemikalien dominieren trotz VOC-Druck weiterhin, und Nanotechnologie eröffnet neue Horizonte für selbstheilende und intelligente Oberflächen. Die Branchenkonsolidierung unter den Top-Lieferanten setzt sich fort, dennoch bestehen Marktchancen in Schwellenmärkten und bei fortschrittlichen Lösungen für Kunststoff- und Verbundwerkstoffsubstrate.

Wichtige Berichtsergebnisse

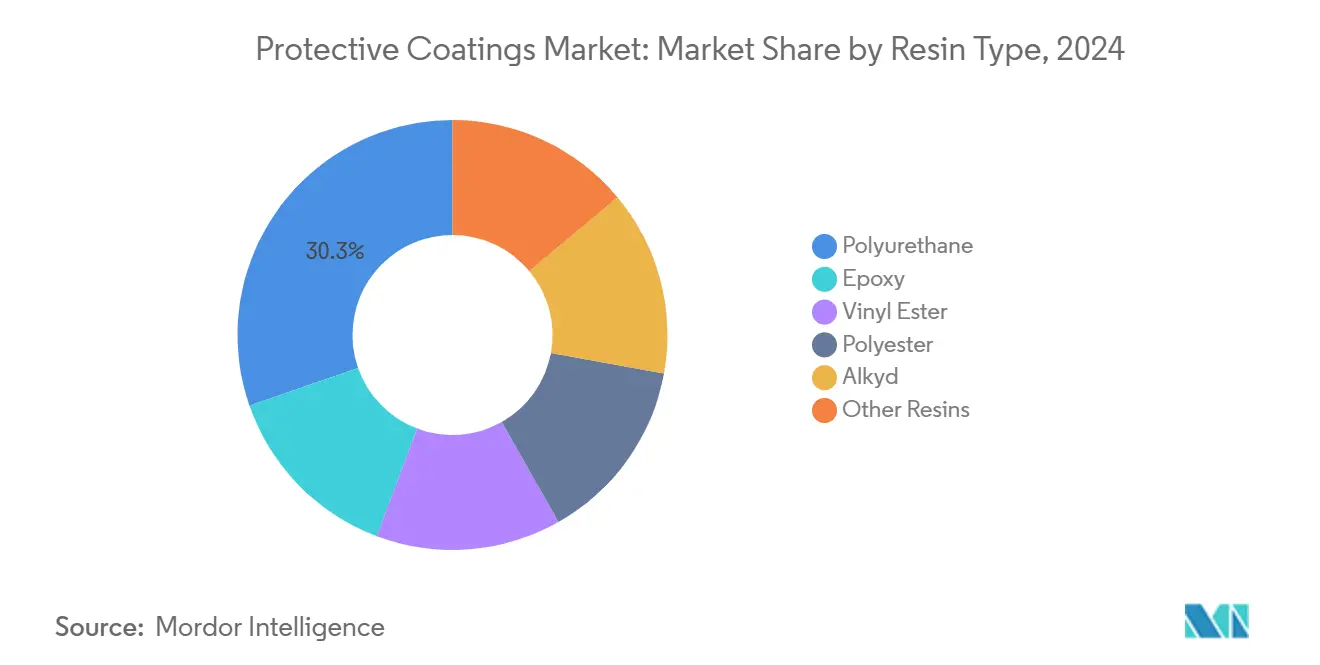

- Nach Harztyp hielt Polyurethan einen Umsatzanteil von 30,34% im Jahr 2024; es weist auch die höchste prognostizierte CAGR von 4,79% bis 2030 auf.

- Nach Technologie behielten lösemittelbasierte Lacke 71,59% des Schutzlacke Marktanteils im Jahr 2024, während wasserbasierte Systeme für eine CAGR von 4,58% bis 2030 positioniert sind.

- Nach Substrat entfiel auf Metall 49,18% der Schutzlacke Marktgröße im Jahr 2024, während Kunststoff- und Verbundwerkstoffsubstrate mit einer CAGR von 5,04% zwischen 2025-2030 voranschreiten sollen.

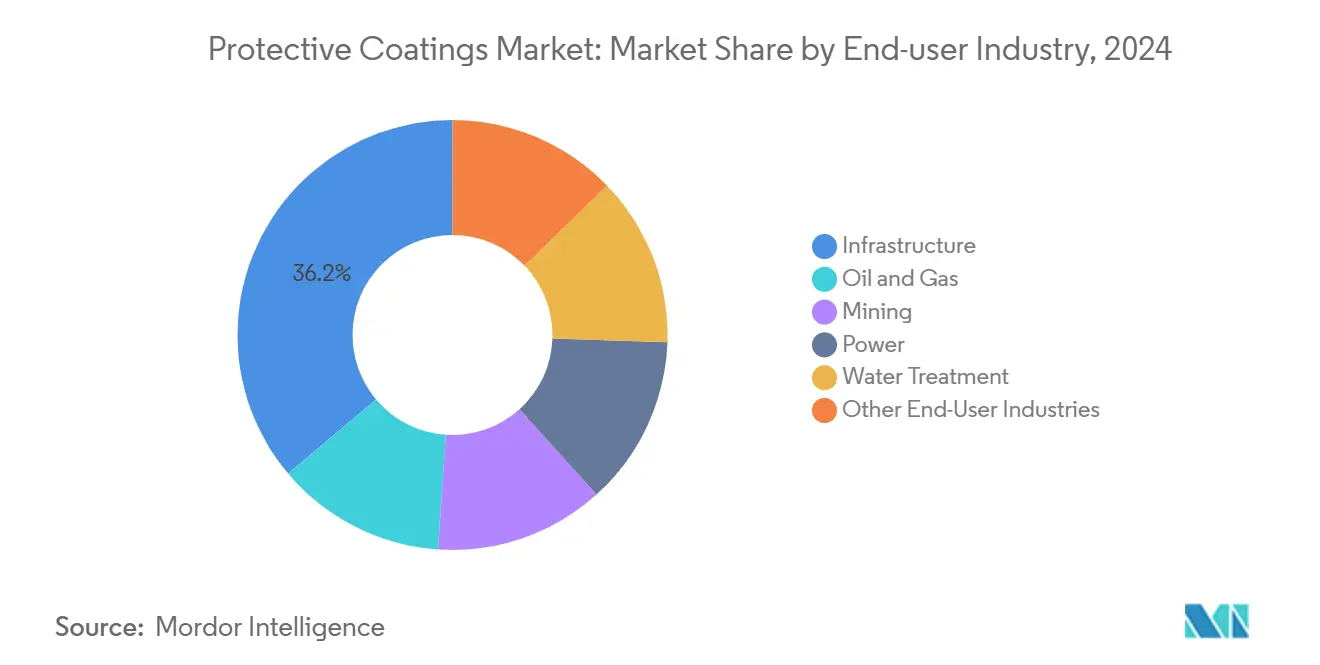

- Nach Endverbraucherbranche erfasste Infrastruktur 36,15% des Schutzlacke Marktanteils im Jahr 2024 und wird voraussichtlich mit einer CAGR von 4,31% bis 2030 wachsen.

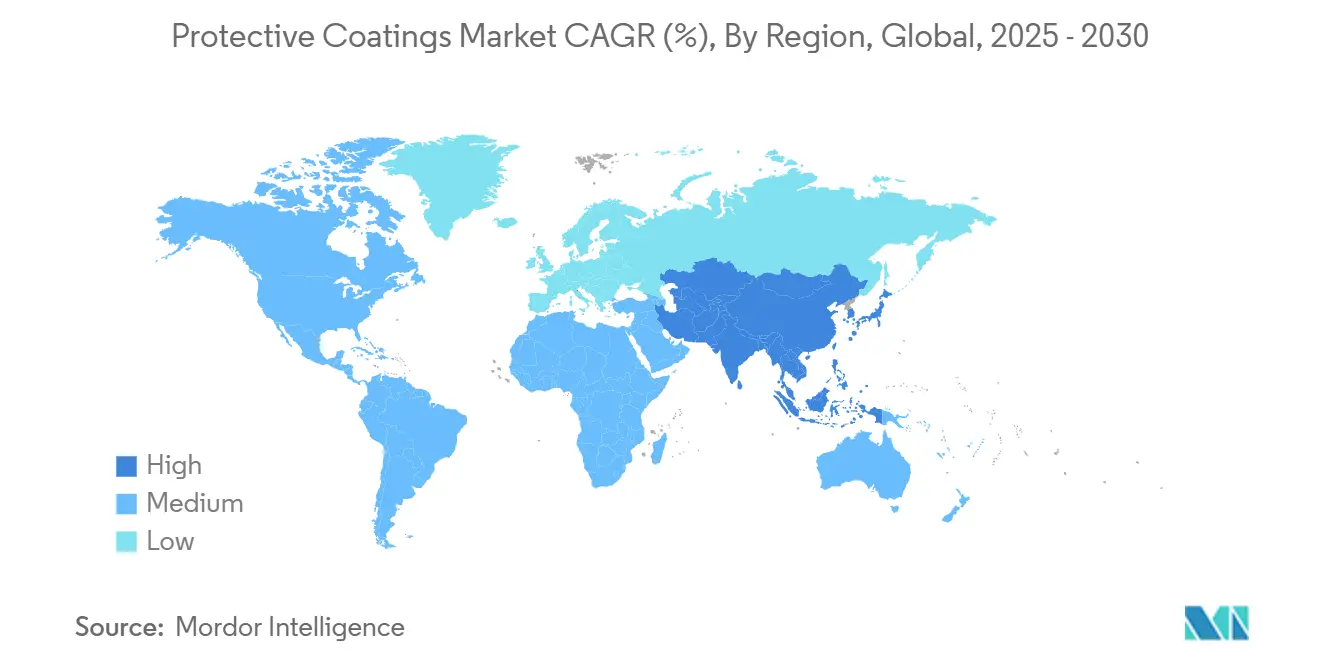

- Nach Region führte Europa mit einem Umsatzanteil von 50,37% im Jahr 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit einer erwarteten CAGR von 5,23% von 2025-2030.

Globale Schutzlacke Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Infrastrukturinvestitionszyklen | +1.2% | Global, am stärksten in Asien-Pazifik und Nordamerika | Mittelfristig (2-4 Jahre) |

| Übergang zu umweltfreundlichen Lacken | +0.8% | Europa, Nordamerika und Übertragung auf Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Automobilleichtbauanforderungen | +0.6% | Europa, Nordamerika, China | Mittelfristig (2-4 Jahre) |

| Ausbau erneuerbarer Energien | +0.7% | Europa, Nordamerika, China | Langfristig (≥ 4 Jahre) |

| Wachstum der Meeresnachfrage | +0.4% | Asien-Pazifik, Europa, Naher Osten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Investitionen in den Infrastrukturbau

Massive öffentliche Ausgaben für Transport-, Energie- und Bürgerprojekte unterstützen den Schutzlacke Markt. Allein der Infrastructure Investment and Jobs Act der Vereinigten Staaten investiert milliardenschweres Kapital in die Sanierung von Brücken und Straßen, was die Nachfrage nach langlebigen Antikorrosionssystemen steigert. Ähnliche Programme in China, Indien und der Europäischen Union konvergieren auf Haltbarkeitsanforderungen, die Hochleistungsformulierungen begünstigen. Anlageneigentümer bewerten zunehmend Lebenszyklusökonomie über die Vorlaufkosten, was sich in Premium-Qualitäten mit verlängerten Wartungsintervallen niederschlägt. Polyurethan- und zinkreiche Epoxidsysteme gewinnen daher Spezifikationspriorität bei Stahlbrücken und bewehrtem Beton. Der Marktnutzen wird in Küstenregionen verstärkt, wo Salz, Feuchtigkeit und Temperaturschwankungen die Degradation beschleunigen.

Wachsende Nachfrage nach umweltfreundlichen Lacken

Vorschriften zur Begrenzung von VOC-Emissionen verschärfen sich Jahr für Jahr, insbesondere unter den California Air Resources Board-Grenzwerten, die nun weltweit Referenzmaßstäbe setzen[1]California Air Resources Board, "Table of VOC Limits," arb.ca.gov . Formulierer reagieren mit wasserbasierten, festkörperreichen und Pulverchemikalien, die Parität in der Korrosionsbeständigkeit mit herkömmlichen Lösemittelprodukten demonstrieren. Umweltfreundliche Alternativen helfen Anlageneigentümern auch bei der Erfüllung von Unternehmensnachhaltigkeitsverpflichtungen. Der Schutzlacke Markt verzeichnet eine schnelle Skalierung von biobasierten Polyurethandandispersionen und niedrigenergie-härtenden Pulvermischungen. Die Technologieentwicklung konzentriert sich auf Harzmodifikationen, die die Trocknungszeit verkürzen und gleichzeitig Glanz und mechanische Leistung erhalten. Wettbewerbsdifferenzierung beruht zunehmend auf quantifizierbaren Umwelt-Fußabdrücken anstatt ausschließlich auf physikalischen Eigenschaften.

Steigende Nutzung aus der Automobilindustrie

Der Übergang zu leichteren Metallen, Verbundwerkstoffen und Batteriegehäusen in Elektrofahrzeugen erweitert funktionale Lackierungsanforderungen. Automobilhersteller fordern Systeme, die Abriebfestigkeit, chemische Barriere und UV-Stabilität ohne Gewichtsstrafen kombinieren. Nano-Keramik-Klarlacke und selbstheilende Urethane erfüllen diese vielfältigen Aufgaben, verlängern die Oberflächenlebensdauer und reduzieren Garantieansprüche. Die Produktionslinienenintegration wasserbasierter Grundierungen unterstützt auch Dekarbonisierungsziele. Da sich die globale Fahrzeugproduktion stabilisiert, erobern Hochleistungslacke zusätzlichen Inhalt pro Einheit und unterstützen stetiges Umsatzwachstum für Lieferanten.

Wachsende Nachfrage aus dem Sektor der neuen Energien

Windturbinenblätter, Gondeln und Türme konfrontieren Salzsprühnebel, Eis und zyklische Belastung in abgelegenen Meeresumgebungen. Polymerreiche Mehrschichtlacke ermöglichen 20-jährige Auslegungslebensdauern und niedrigere Wartungshebungen für Offshore-Arrays. Erosionsbeständige Polyurethan-Decklacke reduzieren Vorderkanten-Reparaturen und verbessern die Turbinenverfügbarkeit. Die Nachfrage beschleunigt sich, da Regierungen die Ziele für erneuerbare Kapazitäten erhöhen und Entwickler in härtere Nordsee- und Asien-Pazifik-Gewässer vorstoßen. Komplementäres Wachstum zeigt sich in Solar-Montagestrukturen, Wasserstoffleitungen und Batteriegehäusen, die jeweils maßgeschneiderte Schutzhüllen erfordern.

Einschränkungs-Auswirkungsanalyse

| Einschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| VOC-Emissionsgrenzwerte | -0.9% | Europa, Nordamerika, steigend in Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Fachkräftemangel | -0.6% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Rohstoffpreisschwankungen | -0.5% | Global | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Vorschriften bezüglich VOC-Emissionen

Strengere VOC-Obergrenzen erzwingen Neuformulierungen, treiben Rohstoffkostenstiegerungen voran und erfordern Kapitalaufrüstungen in Produktionsanlagen. Compliance verlängert auch Qualifizierungszyklen mit Endverbrauchern, begünstigt aber letztendlich Lieferanten, die wasserbasierte oder Pulvertechnologien beherrschen. Frühe Markteinsteiger erobern Marktanteile, während Anlageneigentümer zu umweltfreundlicheren Standards pivotieren und Umsatzverluste durch Auslaufen lösemittelbasierter Produkte abfedern. Mit der Zeit kompensiert Innovation die meiste Margenerosion und positioniert konforme Produzenten als bevorzugte Partner.

Fachkräftemangel in bestimmten Geographien

Anwendungsqualität hängt von ausgebildeten Strahlern, Spritzern und Inspektoren ab, doch Renteneintritt übersteigt Neuzugänge in entwickelten Volkswirtschaften. Knappheit treibt Lohnkosten hoch, verlängert Projektpläne und erhöht Nacharbeitsrisiko. Auftragnehmer investieren in automatisierte Spritzausrüstung und digitale Inspektionswerkzeuge, um die Talentlücke zu mildern. Lieferanten reagieren mit benutzerfreundlichen, oberflächentoleranten Formulierungen, die das akzeptable Anwendungsfenster erweitern und Trainingszyklen verkürzen. Diese Anpassungen dämpfen, eliminieren aber nicht den kurzfristigen Widerstand gegen Marktwachstum.

Segmentanalyse

Nach Harztyp: Polyurethan dominiert durch Vielseitigkeit

Im Jahr 2024 eroberte Polyurethan 30,34% des Umsatzes und spiegelt unvergleichliche Flexibilität über Infrastruktur-, Automobil- und Energieanlagen wider. Das Segment wird voraussichtlich mit einer CAGR von 4,79% bis 2030 expandieren, der schnellsten unter den Harzen. Diese Fortschritte heben den Polyurethananteil des Schutzlacke Marktes, da sich Anlageneigentümer zu Systemen mit hoher Abriebfestigkeit und langer Außenhaltbarkeit hingezogen fühlen. Fortschritte bei biobasierten Polyolen und feuchtigkeitshärtenden Varianten verbessern weiter die Umweltprofile, ohne die Leistung zu opfern. Die Nachfrage profitiert auch von der schnellen Aufnahme im Blattführungskanten-Schutz für Offshore-Windturbinen, wo elastische Modulbalance und Erosionsbeständigkeit kritisch sind.

Festkörperreiche und wasserreduzierbare Grade formen das Wettbewerbsfeld um. Lieferanten, die Polyurethan formulieren können, ohne Topfzeit oder Glanzerhaltung zu opfern, gewinnen Marktanteile in Projekten, die von lösemittelbasierten Epoxiden wegmigrieren. Währenddessen erhöhen Nano-Kieselsäure- und Graphen-Zusätze die Kratzfestigkeit und thermische Stabilität, was die Attraktivität in Automobil-Klarlacken steigert. Infolgedessen ist das Polyurethansegment darauf eingestellt, bis 2030 einen noch größeren Anteil der Schutzlacke Marktgröße für Harze zu erfassen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Technologie: Lösemittelbasierte Systeme behalten Führungsposition

Lösemittelbasierte Systeme hielten 71,59% der Verkäufe im Jahr 2024 und spiegeln unübertroffene Filmbildung unter extremen Umgebungsbedingungen wider. Sie dominieren Wartungslacke auf Offshore-Plattformen, Chemieanlagen und Pipelines, wo Anlagenstillstandskosten Umwelt-Compliance-Gebühren überschatten. Trotz regulatorischer Gegenwinds behält der Schutzlacke Markt ein beträchtliches lösemittelbasiertes Volumen bis 2030, da keine Alternative zuverlässig bei sehr niedrigen Temperaturen oder hoher Feuchtigkeit aushärtet. Dennoch verzeichnen wasserbasierte Linien die dynamischste Entwicklung mit einer CAGR von 4,58%, unterstützt durch Harzsynthese-Durchbrüche, die Barriere-Eigenschaften verbessern und Trocknung beschleunigen. Pulvertechnologie erweitert auch Fußabdrücke in Baustahl, Aluminiumprofilen und Verbrauchergeräten, nutzt Null-VOC-Referenzen und Recyclierbarkeit von Overspray.

Nach Substrat: Metallanwendungen behalten Dominanz

Metallsubstrate repräsentierten 49,18% der Nachfrage im Jahr 2024 aufgrund der durchdringenden Nutzung in Brücken, Tanks, Pipelines und rollendem Material. Korrosionsminderung auf Kohlenstoffstahl bleibt ein primärer Katalysator für mehrschichtige zinkreiche Epoxid- und Polyurethan-Decklacksysteme. Die große installierte Basis des Segments sichert einen robusten Sanierungszyklus und erhält das Volumen, auch wenn Neubauten aus Stahl in reifen Volkswirtschaften ein Plateau erreichen. Jüngste Fortschritte bei oberflächentoleranten Epoxiden ermöglichen höhere Produktivität in Feldprojekten durch Reduzierung der Strahlreinheitsanforderungen und senken Stillstandzeiten für kritische Infrastruktur.

Kunststoff- und Verbundwerkstoffsubstrate weisen die schnellste CAGR von 5,04% bis 2030 auf, angetrieben von Automobil-Karosserieteilen, Luftfahrt-Laminaten und Verbraucherelektronikgehäusen. Plasmaaktivierte Oberflächenbehandlungen verbessern dramatisch die Lackhaftung und ermöglichen breitere Aufnahme von hochaufbauenden Grundierungen auf faserverstärkten Polymeren[2]Jane Icke, "New plastic coating discovery gives greater functionality to 3D printing," Phys.org, phys.org .

Nach Endverbraucherbranche: Infrastruktur führt Marktanwendungen

Infrastruktur beherrschte 36,15% des Verbrauchs 2024, eine Position, die sie durch eine prognostizierte CAGR von 4,31% bis 2030 beibehält. Brückenträger-Neulackierung, Metro-Erweiterungen und Wasseraufbereitungsanlagen-Upgrades vertrauen auf polyamidhärtende Epoxide und Polysiloxan-Hybride, um Serviceintervalle zu verlängern. Öffentliche Finanzierungsprioritäten, die auf Klimaresilienz abzielen, stärken diese Pipeline, besonders in Küstenstädten, die höhere Korrosionsklassen für Stahl übernehmen. Die Schutzlacke Industrie innoviert auch betonpenetrierende Versiegelungen, die Chlorideingriff abwehren und Bewehrung in stark frequentierten Viadukten schützen.

Öl- und Gasinfrastruktur erfordert erhöhte chemische Beständigkeit und thermische Schocktoleranz. Formulierer führen Phenol-Novolac-Epoxide und anorganische Zinkgrundierungen ein, die saure Servicebedingungen überleben. Erneuerbare Energieanlagen erweitern Lackvolumen durch Turbinentürme und Solarstützstrukturen, die nach leichten, aber robusten Oberflächen streben. Wasseraufbereitungsanlagen fordern NSF-konforme Auskleidungen, die mikrobiellem Angriff widerstehen und gleichzeitig Auslaugungsstoffe vermeiden. Zusammengenommen gewährleisten diese Sektoren ausgewogene Nachfrage, die den Schutzlacke Markt über Wirtschaftszyklen hinweg unterstützt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Geographische Analyse

Europa blieb die hauptsächliche regionale Hochburg im Jahr 2024 mit einem Anteil von 50,37% am Markt, da sich Nachhaltigkeitspolitik mit einer alternden Bauumgebung vermischte, um die Aufnahme von Schutzlacken voranzutreiben. Strenge REACH-Vorschriften beschleunigen die Annahme wasserbasierten und festkörperreicher Formulierungen und zwingen Lieferanten zu Investitionen in umweltfreundlichere Chemikalien.

Asien-Pazifik liefert die schnellste Volumensteigerung, da Urbanisierung und industrielle Expansion anhalten. China lenkt die Nachfrage nach Schutzlacken in Hochgeschwindigkeitsbahn-Trassen, petrochemische Komplexe und massive Werften. Provinzielle Initiativen zur Aufrüstung von Binnenwasserstraßenbrücken vergrößern auch Sanierungszyklen. Indien spiegelt diese Entwicklung mit seiner National Infrastructure Pipeline wider und schafft erhebliche Stahl- und Betonoberflächen für Korrosionsschutzsysteme.

Nordamerika nimmt eine Zwischenposition ein, bleibt aber entscheidend für Hochspezifikations-Technologien. Infrastrukturpakete der Vereinigten Staaten lenken Kapital in alternde Interstate-Brücken, Flughäfen und Süßwassersysteme.

Wettbewerbslandschaft

Der Markt ist mäßig fragmentiert. Breite Portfolios, globale Lieferketten und langfristige Beziehungen zu Anlageneigentümern verschaffen Marktführern Skalenvorteile. Jeder priorisiert Nachhaltigkeitsfahrpläne, die VOC durch Migration von Kunden zu festkörperreichen Polyurethanen und wasserbasierten Epoxiden reduzieren. Digitale Formulierungsplattformen, die Aushärtungsverhalten unter variierenden Umgebungsbedingungen simulieren, beschleunigen neue Produktlieferung, senken Entwicklungskosten und erleichtern Kundengenehmigungszyklen.

Schutzlacke Branchenführer

-

Akzo Nobel N.V.

-

Hempel A/S

-

Jotun

-

PPG Industries, Inc.

-

The Sherwin-Williams Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Akzo Nobel N.V. und IPG Photonics haben eine Partnerschaft zur Nutzung von Lasertechnologie für die Aushärtung von Pulverlacken geschlossen. Die Zusammenarbeit optimiert AkzoNobels Interpon-Pulverlackformulierungen für die Kompatibilität mit IPGs Laser-Aushärtungslösungen.

- November 2024: The Sherwin-Williams Company verstärkte seine FIRETEX-Intumeszenz-Linie durch die Einführung von FX2007, das 120 Minuten Brandschutz vor Ort mit reduziertem Filmaufbau erreicht.

Globaler Schutzlacke Marktberichtsumfang

Ein Schutzlack ist eine Materialschicht, die auf die Oberfläche eines anderen Materials aufgebracht wird mit der Absicht, Korrosion zu hemmen oder zu verhindern. Der Schutzlacke Markt ist nach Produkttyp, Technologie, Endverbraucherbranche und Geographie segmentiert. Nach Produkttyp ist der Markt in Epoxidharz, Polyurethan, Vinylester, Polyester und andere Produkttypen segmentiert. Nach Technologie ist der Markt in wasserbasiert, lösemittelbasiert, Pulver und andere Technologien segmentiert. Nach Endverbraucherbranche ist der Markt in Öl und Gas, Bergbau, Energie, Infrastruktur und andere Endverbraucherbranchen segmentiert.

Der Bericht deckt auch die Größe und Prognosen für den Schutzlacke Markt in 15 Ländern über wichtige Regionen ab. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf Umsatz (USD Millionen) durchgeführt.

| Epoxidharz |

| Polyurethan |

| Vinylester |

| Polyester |

| Alkyd |

| Andere Harze (Acryl, Zinkreich, usw.) |

| Lösemittelbasiert |

| Wasserbasiert |

| Pulver |

| Andere Technologien (Festkörperreich, UV-gehärtet, usw.) |

| Metall |

| Beton |

| Kunststoff und Verbundwerkstoffe |

| Andere Substrate (Holz, Glas, usw.) |

| Öl und Gas | Pipeline (inkl. Wasserstoffpipeline) |

| Andere | |

| Bergbau | |

| Energie | Windenergie |

| Andere energieerzeugende Sektoren | |

| Infrastruktur | |

| Wasseraufbereitung | Verteilungspipeline (Trinkwasser und Abwasserableitung) |

| Entsalzung und Trinkwasseraufbereitung | |

| Industrielle Wasserinfrastruktur | |

| Andere Endverbraucherbranchen (Chemikalien und Petrochemikalien, Automobil, Meerestechnik) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Restlicher Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Restliches Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Harztyp | Epoxidharz | |

| Polyurethan | ||

| Vinylester | ||

| Polyester | ||

| Alkyd | ||

| Andere Harze (Acryl, Zinkreich, usw.) | ||

| Nach Technologie | Lösemittelbasiert | |

| Wasserbasiert | ||

| Pulver | ||

| Andere Technologien (Festkörperreich, UV-gehärtet, usw.) | ||

| Nach Substrat | Metall | |

| Beton | ||

| Kunststoff und Verbundwerkstoffe | ||

| Andere Substrate (Holz, Glas, usw.) | ||

| Nach Endverbraucherbranche | Öl und Gas | Pipeline (inkl. Wasserstoffpipeline) |

| Andere | ||

| Bergbau | ||

| Energie | Windenergie | |

| Andere energieerzeugende Sektoren | ||

| Infrastruktur | ||

| Wasseraufbereitung | Verteilungspipeline (Trinkwasser und Abwasserableitung) | |

| Entsalzung und Trinkwasseraufbereitung | ||

| Industrielle Wasserinfrastruktur | ||

| Andere Endverbraucherbranchen (Chemikalien und Petrochemikalien, Automobil, Meerestechnik) | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Restlicher Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Restliches Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Größe des Schutzlacke Marktes?

Der Markt wurde auf 15,85 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 19,31 Milliarden USD erreichen.

Welcher Harztyp führt die globale Nachfrage?

Polyurethanlacke führen mit einem Anteil von 30,34% im Jahr 2024 und sollen die schnellste CAGR von 4,79% bis 2030 aufweisen.

Warum gewinnen wasserbasierte Lacke an Zugkraft?

Verschärfende VOC-Vorschriften, insbesondere in Europa und Nordamerika, treiben die Annahme wasserbasierten Chemikalien voran, die nun an lösemittelbasierte Leistung heranreichen.

Welche Region expandiert am schnellsten?

Asien-Pazifik soll eine CAGR von 5,23% von 2025-2030 verzeichnen auf der Grundlage großangelegter Infrastruktur-, Fertigungs- und Energieinvestitionen.

Seite zuletzt aktualisiert am: