Schweden Sachversicherungsmarkt Größe und Anteil

Schweden Sachversicherungsmarkt Analyse von Mordor Intelligenz

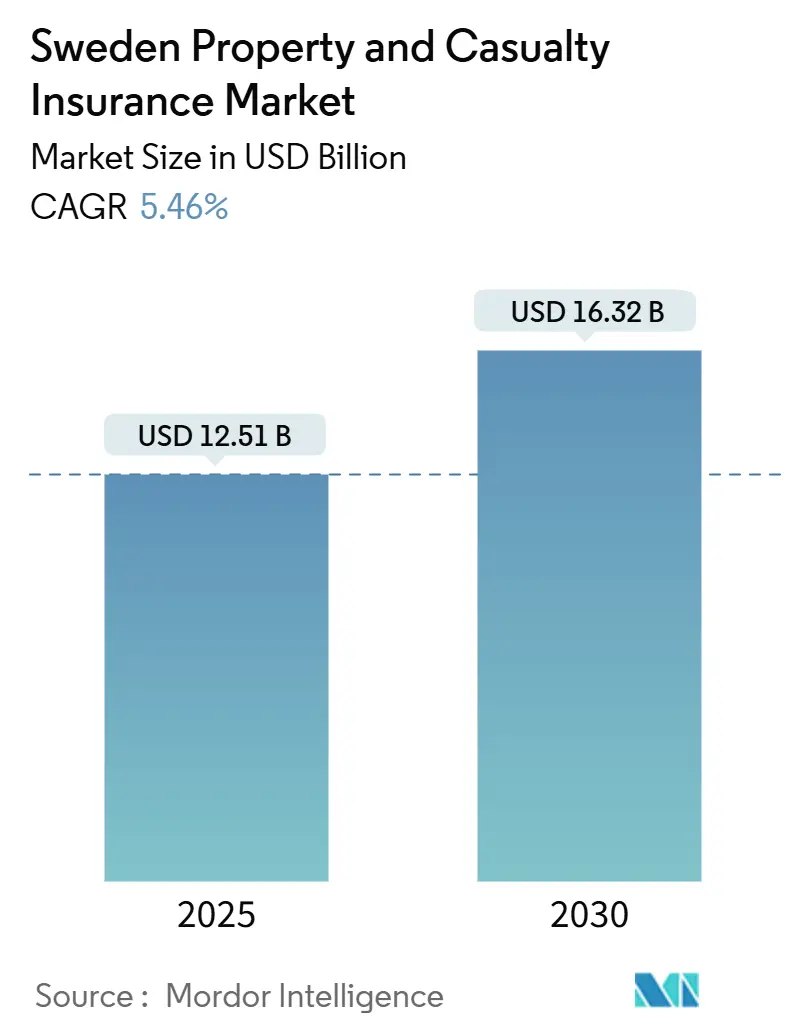

Der schwedische Sachversicherungsmarkt steht bei USD 12,51 Milliarden im Jahr 2025 und wird voraussichtlich USD 16,32 Milliarden bis 2030 erreichen, mit einer Expansion von 5,46% CAGR. Digitale Distribution, telematikgesteuerte Kfz-Preisgestaltung und klimaanpassungsbedingte Deckung stützen gemeinsam die kurzfristige Umsatzexpansion. Versicherer profitieren auch von robusten Haushaltsbilanzen und anhaltender Hypothekenvergabe, die versicherte Immobiliensummen steigern. Gleichzeitig erhält die obligatorische Verkehrsversicherung das Kfz-Prämienvolumen aufrecht, während Mikromobilitätshaftungsregeln zusätzliches Geschäft erschließen. Allerdings drückt die schadensinflation durch fortschrittliche Fahrzeugteile und steigende Cyber-Schaden-Schwere weiterhin die technischen Margen und führt zu verstärktem Fokus auf kosteneffiziente Betriebsmodelle und datengesteuerte Risikoprüfung.

Wichtige Berichtsergebnisse

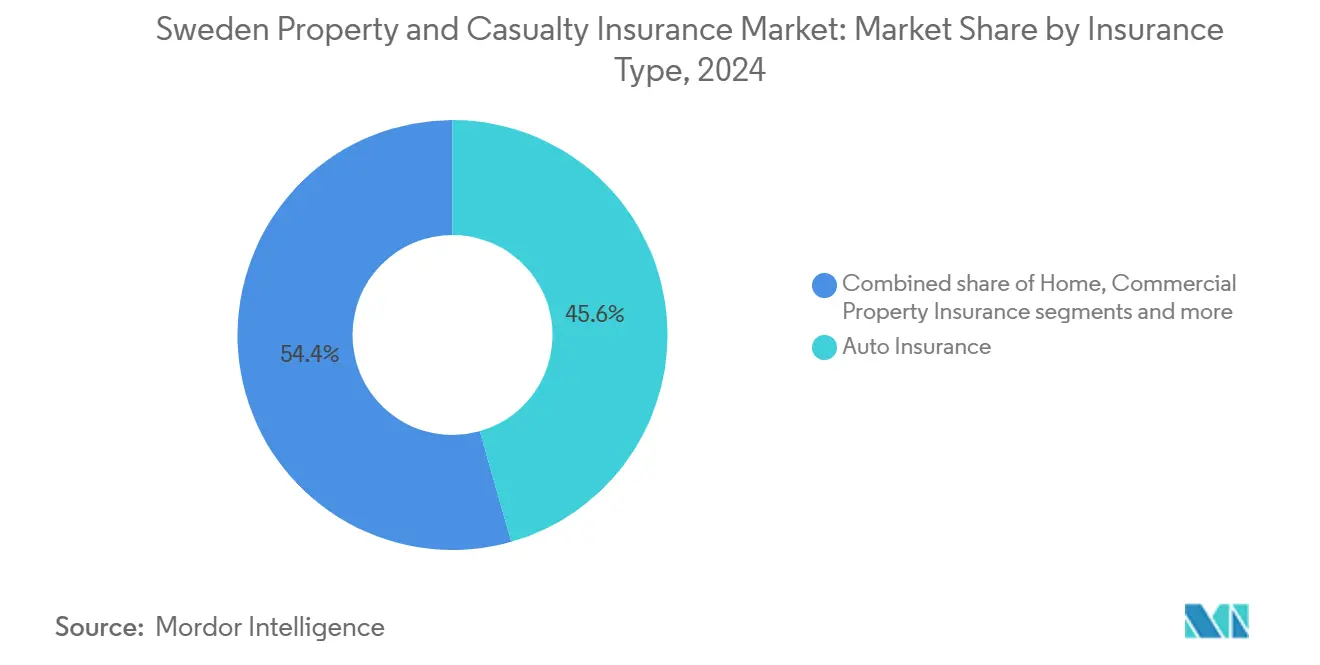

- Nach Versicherungstyp führte die Kfz-Versicherung mit 45,6% des schwedischen Sachversicherungsmarktanteils im Jahr 2024; Haftpflichtversicherung wird voraussichtlich mit einer CAGR von 6,34% bis 2030 vorankommen.

- Nach Vertriebskanal kontrollierte das Direktsegment einen Anteil von 53,3% der schwedischen Sachversicherungsmarktgröße im Jahr 2024 und wächst mit einer CAGR von 7,56%.

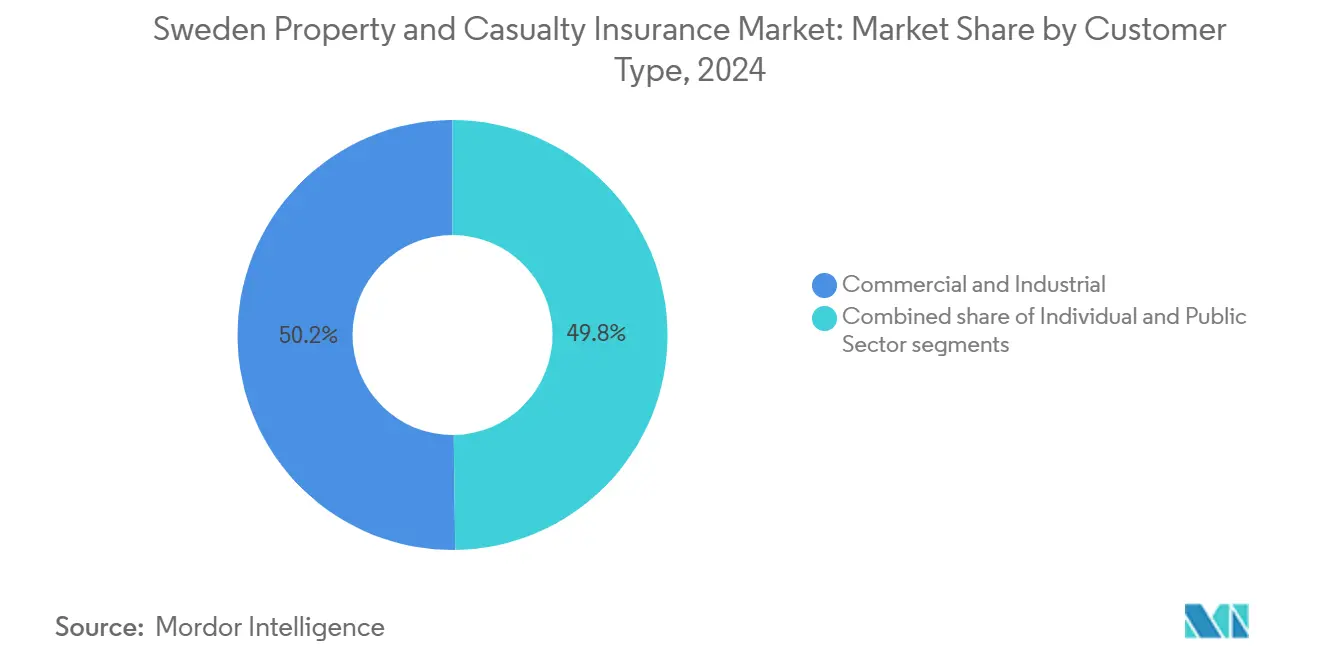

- Nach Kundentyp machten Gewerbe- & Industriekunden 50,2% des schwedischen Sachversicherungsmarktanteils im Jahr 2024 aus, während das Privatkundensegment mit einer CAGR von 5,43% expandiert.

- Nach Regionen eroberte Svealand 35,3% des schwedischen Sachversicherungsmarktanteils im Jahr 2024; Götaland ist die am schnellsten wachsende Region mit einer CAGR von 4,32%.

Schweden Sachversicherungsmarkt Trends und Erkenntnisse

Treiber-Einfluss-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Einfluss |

|---|---|---|---|

| Anstieg telematikbasierter Kfz-Versicherung | +1.2% | National; frühe Gewinne In Stockholm, Göteborg, Malmö | Mittelfristig (2-4 Jahre) |

| Klimaanpassungsrenovierungen | +0.9% | National; Küsten- und nördliche Regionen | Langfristig (≥4 Jahre) |

| Pflichtversicherung für Mikromobilität | +0.3% | Städtische Zentren: Stockholm, Göteborg, Malmö | Kurzfristig (≤2 Jahre) |

| Expansion digitaler Distributionsplattformen | +0.8% | National; höhere Akzeptanz In Großstadtgebieten | Mittelfristig (2-4 Jahre) |

| Starke Haushaltsbilanzen & Hypotheken | +0.7% | Svealand und Götaland | Mittelfristig (2-4 Jahre) |

| Zunehmende Häufigkeit extremer Wetterereignisse | +0.6% | Nördliche und Küstenregionen | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der telematikbasierten Kfz-Versicherungsadoption

EU-Datenzugangsregeln ermöglichen es Fahrern nun, Fahrzeugtelemetrie direkt mit Versicherern zu teilen, beseitigen langjährige Herstellerengpässe und katalysieren die Adoption nutzungsbasierter Policen, die Prämien für sichere Wenigfahrer senken[1]Allianz SE, "EU Daten Act Opens neu Horizons für Usage-basierend Versicherung," allianz.com.. Versicherer fügen Smartphone-gesteuerte Bewertungs-Apps und Onboard-Plugins hinzu, die granulares Feedback zu Beschleunigung, Bremsen und Kurvenfahrt liefern und sicherere Fahrgewohnheiten fördern, die Unfallhäufigkeit und Schadenkosten senken. Größere Versicherer integrieren Telematik-Feeds mit Schadenstriage-Motoren, die Abschlepp-, Medizin- und Reparatur-Workflows innerhalb von Minuten auslösen, Schadensreguliererkosten senken und Kundenbindung stärken. Wettbewerbsdruck bei der Preisgestaltung intensiviert sich, da granulare Risikosegmentierung Quersubventionen schrumpfen lässt, die einst breitere Prämienbänder ermöglichten. digital-first Newcomer nutzen über-Die-Luft-Firmware-Zugang, um Bewertungsmodelle vierteljährlich zu iterieren und In einem Tempo, dem traditionelle Anbieter schwer folgen können. Die kumulativen Vorteile stärken den schwedischen Sachversicherungsmarkt durch verbesserte Profitabilität, auch wenn Policenzahlen steigen.

Klimaanpassungsrenovierungen steigern Sachversicherungsprämien

Schwere Stürme und sich verändernde Schneelastmuster über 2019-2024 drückten Rückversicherer-Selbstbehalte höher und veranlassten schwedische Hausbesitzer, Fundamente zu erhöhen, Rückschlagventile zu installieren und auf Klasse-B-Dachziegel mit höheren Windwiderstandswerten umzusteigen[2]europäisch Investment Bank, "EIB Climate Survey 2024-Schweden Results," eib.org. Versicherer reagieren mit der Einbettung von "grünen Wiederaufbau"-Klauseln, die für Wärmepumpeninstallationen und recycelte Dämmung zahlen, Wiederbeschaffungswerte um zweistellige Prozentsätze heben und sofort geschriebene Prämien erweitern. Ifs P&C-Modul für nachhaltiges Bauen verknüpft Schadenauszahlungen zusätzlich mit öko-zertifizierten Materialien und ermutigt Auftragnehmer, Kreislaufwirtschaftsstandards zu übernehmen, die wiederum langfristige Schadenquoten durch bessere Haltbarkeit senken. Hypothekengeber verlangen zunehmend Nachweise für Hochwasserrisikominderung vor Kreditauszahlungen und zwingen indirekt zur Versicherungsaufnahme bei zuvor unterversicherten Küstenhäusern. Schwedische Gemeinden verschärfen auch Bauvorschriften, erhöhen durchschnittliche Wiederbeschaffungskosten pro Quadratmeter und tragen dadurch zu zusätzlichem Prämienvolumen bei. Diese konvergierenden Kräfte verstärken den schwedischen Sachversicherungsmarkt, während Anpassungsausgaben durch das Jahrzehnt fortsetzen.

Pflichtversicherung für Mikromobilitätsfahrzeuge

Städtische e-Scooter-Flotten verzeichneten einen Anstieg von FußGängerverletzungen und veranlassten Regulatoren, die Bestimmungen des Verkehrsschadengesetzes auf alle motorisierten Geräte über 20 km/h In öffentlichen Bereichen auszudehnen[3]Transportstyrelsen, "Verkehr Injuries Act: Versicherung Rules für Mikro-Mobilität," transportstyrelsen.se. Flottenbetreiber müssen nun pauschale Haftpflichtpolicen halten, die Personenschäden und Sachschäden abdecken, und Geräte müssen einzigartige ID-Aufkleber tragen, die mit einem zentralen Deckungsregister verknüpft sind und Durchsetzungskontrollen durch die Polizei vereinfachen. Preismodelle ähneln gewerblichen Autoflotten, mit Pro-Einheit-Prämien, die auf Fahrleistung und Unfallhistorie flexieren, erfasst über integrierte Beschleunigungsmesser. Verbraucher mit privaten e-Bikes kaufen niedrigstufige Verkehrsdeckung, gebündelt In Mieter- oder Hausbesitzerpolicen, was die Durchdringung In Privatlinien erhöht. Makler berichten, dass Gemeinden auch Dachpolicen kaufen, um geteilte Mobilitätspiloten auf Stadtbürgersteigen abzudecken und eine weitere Umsatzschicht hinzuzufügen. Frühe Evidenz deutet darauf hin, dass jährliche Schadenquoten unter 60% bleiben, angesichts niedrigerer durchschnittlicher Schadenschwere, was eine profitable Nische bietet, die den schwedischen Sachversicherungsmarkt vergrößert.

Expansion digitaler Distributionsplattformen

Vergleichsplattformen und versicherereigene Portale senken Akquisitionskosten um bis zu 50% und ermöglichen kleineren Marken, nationale Zielgruppen ohne physische Filialen zu erreichen. KI-Chatbots füllen Angebotsstrecken mit Bank-ID-Berechtigungen vor und senken Abbruchraten bei zeitgepressten Verbrauchern In Stockholm und Göteborg. Eingebettete APIs In Hypotheken-, Autoleasing- und Reisebuchungsflows fügen kontextuelle kreuzen-Sell-Momente hinzu und steigern Anschlussraten bei Nebenlinien wie Geräteschutz und freiwilligen Selbstbehalten. Datenaustausch-Einverständnisse dauern nun 12 Monate unter dem schwedischen Datenschutzgesetz, was bedeutet, dass Versicherer regelmäßig Deckungsempfehlungen ohne zusätzlichen Papierkram aktualisieren können und die Kundenbindung vertiefen. Trotz des digitalen Schubs verlassen sich komplexe Marin- und Ingenieurssparten weiterhin auf persönliche Maklerberatung und bewahren mehrere-Channel-Relevanz. Das Zusammenspiel zwischen digitaler Geschwindigkeit und menschlicher Beratungsbreite treibt ausgewogenes Wachstum für den schwedischen Sachversicherungsmarkt.

Hemmnisse-Einfluss-Analyse

| Hemmnis | ( ~ ) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Einfluss |

|---|---|---|---|

| Preisdruck von Vergleichsportalen | -0.4% | Städtische Gebiete | Kurzfristig (≤2 Jahre) |

| Schadeninflation durch fortschrittliche Fahrzeugteile | -0.6% | Großstadtmärkte | Mittelfristig (2-4 Jahre) |

| Strengere Kapitalregeln unter Solvency II | -0.3% | National | Langfristig (≥4 Jahre) |

| Cyber-Risiko-Akkumulation begrenzt Risikoprüfung | -0.2% | Gewerbliche Segmente | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preisdruck von Vergleichsportalen

Sofortige Angebotsalgorithmen entziehen Produktfeatures ihre Mystik und zwingen Versicherer In sichtbare Preiskriege bei standardisierten Kfz- und Inhaltspolicen. Kleinere Firmen nutzen wendige Betriebsmodelle, um Overhead zu senken und Marktführer zu unterbieten, haben jedoch oft mangelnde Schadensservice-Tiefe, was anspruchsvolle Kunden zu etablierten Marken zurückdrängt. Zur Margenverteidigung führen größere Versicherer gestaffelte Deckung ein - Bronze, Silber und Gold -, sodass Hauptpreise wettbewerbsfähig bleiben, während Upsell-Optionen Umsatz bewahren. Treurabatte, Kohlenstoffausgleich-Vorteile und Mehrprodukt-Rabatte fügen Nicht-Preis-Hebel hinzu, die Kundenabwanderung Dämpfen. Regulatoren beobachten "Price gehen", betrachten transparente Vergleichstools aber derzeit als verbraucherfreundlich und begrenzen Interventionsspielraum. Anhaltende Preissenkungen trimmen verdienten Prämienwachstum um 0,4 Prozentpunkte und Dämpfen leicht den schwedischen Sachversicherungsmarkt-Ausblick.

Schadeninflation durch fortschrittliche Fahrzeugteile

Die durchschnittlichen Kosten für den Ersatz einer einzigen Stoßstange an einem ADAS-ausgestatteten Elektrofahrzeug übersteigen nun USD 2.500, das Dreifache der 2019er Zahl, da eingebettete Radarmodule eine Nachrepatur-Kalibrierung erfordern. Halbleiter-Engpässe verlängern Reparaturzeiten und generieren höhere Mietwagenentschädigungsansprüche. Bevorzugte Reparaturvereinbarungen begrenzen Arbeitskosten, aber OEM-Teilepreise bleiben weitgehend unelastisch und zwingen Versicherer, Großeinkaufsverträge direkt mit Lieferanten zu verhandeln. Telematik hilft, niedriggeschwindigkeits-Kollisionen zu kennzeichnen, wo Sensormäander ohne vollständigen Austausch zurückgesetzt werden, ermöglicht Fernberatung für Fahrer und mindert kleine Schäden. Rückversicherer ermutigen zur Adoption von Bergungsteile-Programmen, dennoch bleibt Verbraucherwiderstand bei nahezu neuen Fahrzeugen stark. Der Nettoeffekt ist ein 0,6 Prozentpunkte-Rückgang beim zusammengesetzten Wachstum von Versicherungsgewinnen im schwedischen Sachversicherungsmarkt.

Segmentanalyse

Nach Versicherungstyp: Kfz-Dominanz sieht sich Haftpflichtanstieg gegenüber

Im Jahr 2024 machte die Kfz-Versicherung 45,6% des schwedischen Sachversicherungsmarktes aus, angetrieben durch obligatorische Verkehrsdeckung und eine wachsende Adoption von Telematik, die Prämien mit tatsächlichem Fahrverhalten abgleicht. Die zunehmende Integration von Telematik hilft Versicherern, Risiken genauer zu bewerten und incentiviert auch sicherere Fahrgewohnheiten bei Versicherungsnehmern. Haftpflichtversicherung, angespornt durch Mandate In Mikromobilität und erhöhte Nachfrage nach Berufshaftpflicht, weist eine CAGR von 6,34% auf und markiert sie als das am schnellsten wachsende Segment unter Hauptsparten. Dieses Wachstum spiegelt die sich entwickelnde Risikolandschaft und den steigenden Bedarf nach maßgeschneiderten Versicherungslösungen wider.

Da die Elektrofahrzeug-Adoption steigt, steigen Reparaturkosten und belasten Kfz-Combined-Ratios. Die Komplexität von ev-Reparaturen, gekoppelt mit höheren Kosten für spezialisierte Teile und Arbeit, verstärkt diesen Druck weiter. Dieser Trend unterstreicht die Dringlichkeit für datengesteuerte Preisgestaltung und strategische Reparaturpartnerschaften zur effektiven Kostensteuerung. Währenddessen expandieren Haftpflichtsparten aufgrund neuer Risikokategorien wie e-Scooter und Entschädigungen für die Gig-Economy. Diese Entwicklungen heben die Branchenfähigkeit hervor, sich an neue Risiken und Verbraucherbedürfnisse anzupassen und den schwedischen Sachversicherungsmarkt zu verbreitern. Sowohl Hausrat- als auch Gewerbeversicherung bleiben standfeste Umsatzquellen, gestützt durch klimaresiliente Upgrades, die versicherte Summen erhöhen und Prämienwachstum ankurbeln. Investitionen In Klimaschutz-Immobilien wie Hochwasserschutz und energieeffiziente Nachrüstungen treiben schrittweise Prämienerhöhungen voran und gewährleisten langfristige Nachhaltigkeit für Versicherer.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Direkter Anstieg gestaltet Marktzugang um

Der Direktkanal eroberte 53,3% des schwedischen Sachversicherungsmarktanteils bis 2024 und baute auf Verbrauchervertrauen In Bank-ID-Authentifizierung, die digitales Onboarding vereinfacht. real-Zeit-Underwriting ermöglicht sofortige Motor- und Hausratdeckungsausstellung zum Zeitpunkt des Autokaufs oder Immobilienerwerbs und macht Distributionszeitpunkt zu einem kritischen Differenzierer. KI-gestützte Berater In Portalen erklären Selbstbehalt-Handel-offs, erhöhen gewählte Durchschnittsselbstbehalte und senken zukünftige Schadenhäufigkeit. Datenanalyse personalisiert Verlängerungsnachrichten, kennzeichnet Lebensereignisse wie Umzug oder Familienzuwachs, die Deckungsupdates rechtfertigen, und reduziert Verfallsraten um 300 Basispunkte Jahr für Jahr.

Agenturen behalten noch Fußfassungen In Privatlinien-Bündeln für Rentner, die Beziehungskontinuität schätzen, und In Großen Gewerbekonten, wo Risikotechnik-Standortbesichtigungen wesentlich bleiben. Bankversicherung floriert beim kreuzen-Selling hypothekenverbundener Sachpolicen und Zahlungsschutz-Add-ons und repräsentiert 12% des schwedischen Sachversicherungsmarktes. Digitale Makler mischen algorithmischen Vergleich mit optionalem menschlichem Chat und erobern mittlere Komplexität-Privatsparten wie hochwertigen Inhalt und Freizeitfahrzeuge. Affinity-Deals mit Gewerkschaften und Sportverbänden schaffen Captive-Pools, deren Schadenerfahrung unter Marktdurchschnitt tendiert und profitable Schadenquoten liefert, die wettbewerbsfähige Preisgestaltung bei anderen Portfolios subventionieren. Kombiniert unterstützt dieses mehrere-Channel-Ökosystem stetiges Wachstum für den schwedischen Sachversicherungsmarkt trotz Margenkompressionbei vollständig kommoditisierten Produkten.

Nach Kundentyp: Gewerbliche Stärke trifft Privatkundenwachstum

Gewerbe- & Industriepolicen trugen 50,2% des schwedischen Sachversicherungsmarktanteils im Jahr 2024 bei und spiegeln Schwedens exportlastige Wirtschaft wider, wo Maschinenschaden-, Cargo- und Betriebsunterbrechungsdeckungen Große Limits tragen. Mittelständische Hersteller kaufen nun Cyber-Erweiterungsreiter, da liefern-Kette-Digitalisierung sie Ransomware-Bedrohungen aussetzt, die Produktion stoppen können. Erneuerbare-Energie-Entwickler In Norrland suchen spezialisierte Bau-alle-Risiko- und Betriebsphasen-Deckungen für Wind- und Wasserkraftprojekte und injizieren neue Prämienströme In Gewerbebücher. Insgesamt bleibt die technische Profitabilität des Segments stark aufgrund professioneller Risikomanagement-Kultur und niedrigerer Schadenhäufigkeit relativ zu Privatsparten.

Privatkunden, obwohl kleinere Tickets pro Police, übertreffen gewerbliches Wachstum mit einer CAGR von 5,43%, gestützt durch steigende Immobilienwerte, Privatgeräte-Deckung und Hybridarbeit, die versicherte Zuhause-Büro-Ausrüstung unter Inhalts-Erweiterungen erhöht. Telematik-aktivierte Kfz-Policen ziehen jüngere Demografien an, die historisch aus dem Markt herausgepreist wurden, und erweitern Durchdringung bei Erstfahrzeug-Besitzern. e-Handel-Boom befeuert Nachfrage nach Transit-Deckung für hochwertige Pakete, gebündelt als Mikro-Policen beim Checkout, und erweitert weiter den schwedischen Sachversicherungsmarkt-Fußabdruck. Kombinierte Mehrprodukt-Rabatte kultivieren Klebrigkeit, belegt durch kreuzen-Sell-Ratios, die auf 2,7 Policen pro Einzelhandelskunden steigen. Der Wandel signalisiert einen strategischen Imperativ: kleine aber zahlreiche persönliche Konten zu aggregieren, um Umsatz gegen Großschaden-Volatilität In Gewerbesparten zu diversifizieren.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Geografieanalyse

Stockholms Konzentration wohlhabender Haushalte und Unternehmenszentralen ermöglicht Svealand, einen dominanten 35,3% Anteil des schwedischen Sachversicherungsmarktes zu beherrschen. Die Hypothekenexpansion der Stadt und robuste Haushalts-Nettovermögen stärken Sachversicherungsprämien durch Gewährleistung stetiger Nachfrage nach Sachversicherungsprodukten. Währenddessen beschleunigt Stockholms aufblühendes Tech-Ökosystem die digitale Adoption von Policenkäufen und Schadenservice und ermöglicht Versicherern, Betriebsabläufe zu straffen und Kundenerfahrungen zu verbessern.

Götaland, mit der höchsten regionalen CAGR von 4,32% projiziert bis 2030, erlebt einen Nachfrageanstieg für Produkthaftpflicht-, Cargo- und Betriebsunterbrechungsdeckung. Dieser Auftrieb wird größtenteils durch Automobil-, Luft- und Logistikcluster um Göteborg angeheizt, die industrielles Wachstum antreiben und den Bedarf an umfassenden Versicherungslösungen erhöhen. Zusätzlich haben Bedenken über Küstenflutungen zu Klimaanpassungs-Endorsements geführt und die versicherten Immobiliensummen der Region weiter gestärkt. Diese Entwicklungen tragen erheblich zur Expansion der lokalen Größe des schwedischen Sachversicherungsmarktes bei.

Während Norrland der kleinste Markt sein mag, benötigen seine Bergbau-, Erneuerbare-Energie- und Infrastrukturprojekte dringend spezialisierte Gewerbedeckung. Die Herausforderungen der Region, von extremen Schneefällen bis hin zu sich ändernden Niederschlagsmustern, erfordern aktualisierte Risikomodellierung, die wiederum Bewertungsfaktoren und Produktdesign beeinflusst. Diese maßgeschneiderten Versicherungsprodukte sind entscheidend für die Risikominderung im Zusammenhang mit den einzigartigen Umwelt- und Industriebedingungen der Region. Digitale Kanäle und die Bemühungen von Genossenschaftsversicherern stellen sicher, dass selbst die Dünn besiedelsten Gebiete erreicht werden und gewährleisten, dass inklusives Wachstum ein Eckpfeiler der schwedischen Sachversicherungslandschaft bleibt.

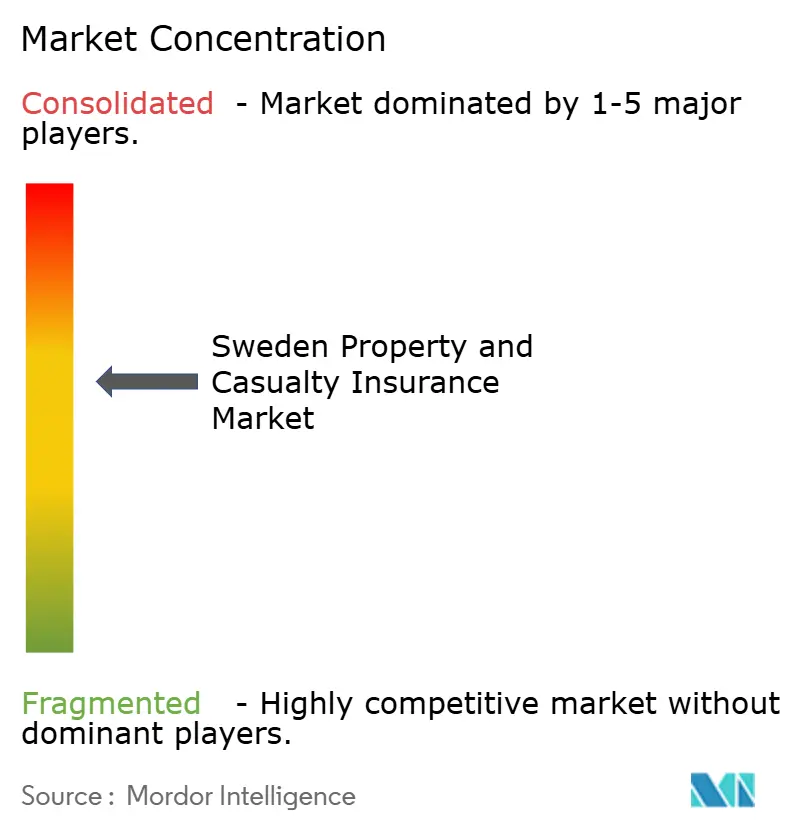

Wettbewerbslandschaft

Der schwedische Sachversicherungsmarkt bleibt mäßig konzentriert. If P&C-Versicherung berichtete USD 6,4 Milliarden Prämien über 4 Millionen nordische Kunden und nutzte Skaleneffekte zur Investition In Omnichannel-Plattformen und nachhaltige Schadensprozesse. Länsförsäkringars regionale Genossenschaften halten hohe Kundenloyalität durch lokale Präsenz und digitale Innovation aufrecht, während Folksam Affinity-Allianzen mit Gewerkschaften stärkt.

Kundenerfahrungs-Umfragen platzieren Svedea mit 82,1 Punkten an der Spitze der Fahrzeugversicherungszufriedenheit und heben Servicequalität als Schlüsseldifferenzierer auch In einem preisumkämpften Umfeld hervor. Dina Försäkringar erreicht ähnliche Anerkennung In Sachsparten und spiegelt gemeinschaftsorientierte Schadenabwicklung wider, die Vertrauen aufbaut. Nachhaltigkeitsberechtigungen prägen auch Markenequity; Länsförsäkringar und Svedea erhielten In einer 2024er Marktstudie Spitze-Umwelt-Bewertungen und illustrieren, wie ESG-Leistung Retention und Akquisition im schwedischen Sachversicherungsmarkt unterstützt.

digital-einheimisch Herausforderer und Vergleichsportale intensivieren Druck auf Legacy-Versicherer. Swedbanks Adoption von Akur8s KI-Preisplattform exemplifiziert die Schwenkung zu fortgeschrittener Analytik, die Zeit-Zu-Markt verkürzt und Risikosegmentierung verfeinert. UNIQA, die dem Eurapco-Netzwerk neben Länsförsäkringar beitritt, erleichtert grenzüberschreitenden Wissenstransfer zu digitaler Transformation und Klimarisikoversicherung und hebt Wettbewerbsbenchmarks an.

Schweden Sachversicherungsbranche Marktführer

-

Länsförsäkringar Alliance

-

If Skadeförsäkring AB

-

Folksam Ömsesidig Sakförsäkring

-

Trygg-Hansa (Codan Forsikring)

-

Dina Försäkringar

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: UNIQA Versicherung Gruppe trat der Eurapco Alliance bei und erweiterte die Zusammenarbeit zu digitalen und Nachhaltigkeitsinitiativen über 35 Länder, XPRIMM.

- Januar 2025: Insurely ging Partnerschaft mit Länsförsäkringar Älvsborg ein, um ein KI-gestütztes Advisor Armaturenbrett für Echtzeit-Policenvergleiche zu starten.

- Juli 2024: Ein globaler Es-Ausfall verursachte USD 10 Milliarden-USD 15 Milliarden Schäden und USD 1,5 Milliarden versicherte Verluste und beleuchtete Cyber-Risiko-Akkumulation In der Internationalen Versicherung.

- März 2024: Swedbank implementierte Akur8s Wolke-Pricing-Tool zur Verbesserung der Vorhersagemodellierungsgenauigkeit von Akur8.

Schweden Sachversicherungsmarkt Berichtsumfang

Sachversicherung ist eine umfassende Versicherung, die Deckung für Struktur, Eigentum und Besitztümer bei Vandalismus, Diebstahl und mehr umfasst. Eine vollständige Hintergrundanalyse des Marktes, die aufkommende Trends nach Segmenten, signifikante Änderungen In Marktdynamiken und einen Marktüberblick umfasst, ist im Bericht abgedeckt.

Der Sachversicherungsmarkt In Schweden ist segmentiert nach Versicherungstyp und Vertriebskanal. Nach Versicherungstyp ist der Markt untersegmentiert In Hausratversicherung, Kraftfahrzeugversicherung und andere Versicherungstypen. Nach Vertriebskanal ist der Markt untersegmentiert In Direktagenturen, Banken und andere Vertriebskanäle. Der Bericht bietet Marktgröße und Prognosen für den Sachversicherungsmarkt In Schweden bezüglich Umsatz (USD) für alle oben genannten Segmente.

| Hausratversicherung |

| Kfz-Versicherung |

| Gewerbeversicherung |

| Haftpflichtversicherung |

| Reiseversicherung |

| Tierversicherung |

| Direkt |

| Agenturen |

| Banken |

| Digitale Makler |

| Affinity-Partnerschaften |

| Privatkunden |

| Gewerbe & Industrie |

| Öffentlicher Sektor |

| Götaland |

| Svealand |

| Norrland |

| Nach Versicherungstyp | Hausratversicherung |

| Kfz-Versicherung | |

| Gewerbeversicherung | |

| Haftpflichtversicherung | |

| Reiseversicherung | |

| Tierversicherung | |

| Nach Vertriebskanal | Direkt |

| Agenturen | |

| Banken | |

| Digitale Makler | |

| Affinity-Partnerschaften | |

| Nach Kundentyp | Privatkunden |

| Gewerbe & Industrie | |

| Öffentlicher Sektor | |

| Nach Region | Götaland |

| Svealand | |

| Norrland |

Schlüsselfragen beantwortet im Bericht

Wie ist die aktuelle Größe des schwedischen Sachversicherungsmarktes?

Er ist mit USD 12,51 Milliarden im Jahr 2025 bewertet und wird voraussichtlich USD 16,32 Milliarden bis 2030 erreichen.

Welche Versicherungssparte dominiert den schwedischen Sachversicherungsmarkt?

Kfz-Versicherung hält die Spitzenposition mit einem 45,6% Anteil im Jahr 2024 aufgrund obligatorischer Verkehrsdeckung.

Wie schnell wächst das Haftpflichtsegment In Schweden?

Haftpflichtversicherung ist die am schnellsten wachsende Sparte und expandiert mit einer CAGR von 6,34% bis 2030.

Welcher Vertriebskanal wächst am schnellsten?

Direkte digitale Distribution expandiert mit 7,56% CAGR und beherrscht bereits einen 53,3% Marktanteil.

Welche schwedische Region bietet die stärksten Wachstumsaussichten?

Götaland wird voraussichtlich mit einer CAGR von 4,32% wachsen und andere Regionen bis 2030 übertreffen.

Wie begegnen Versicherer der Schadeninflation durch hoch-Tech-Fahrzeugreparaturen?

Versicherer entwickeln bevorzugte Reparaturnetzwerke, fördern Ersatzteile und verfeinern telematikbasierte Preisgestaltung, um steigende Kosten im Zusammenhang mit fortschrittlichen Fahrzeugkomponenten zu bewältigen.

Seite zuletzt aktualisiert am: