Chinesischer Schaden- und Unfallversicherungsmarkt Größe und Anteil

Chinesischer Schaden- und Unfallversicherungsmarkt Analyse von Mordor Intelligenz

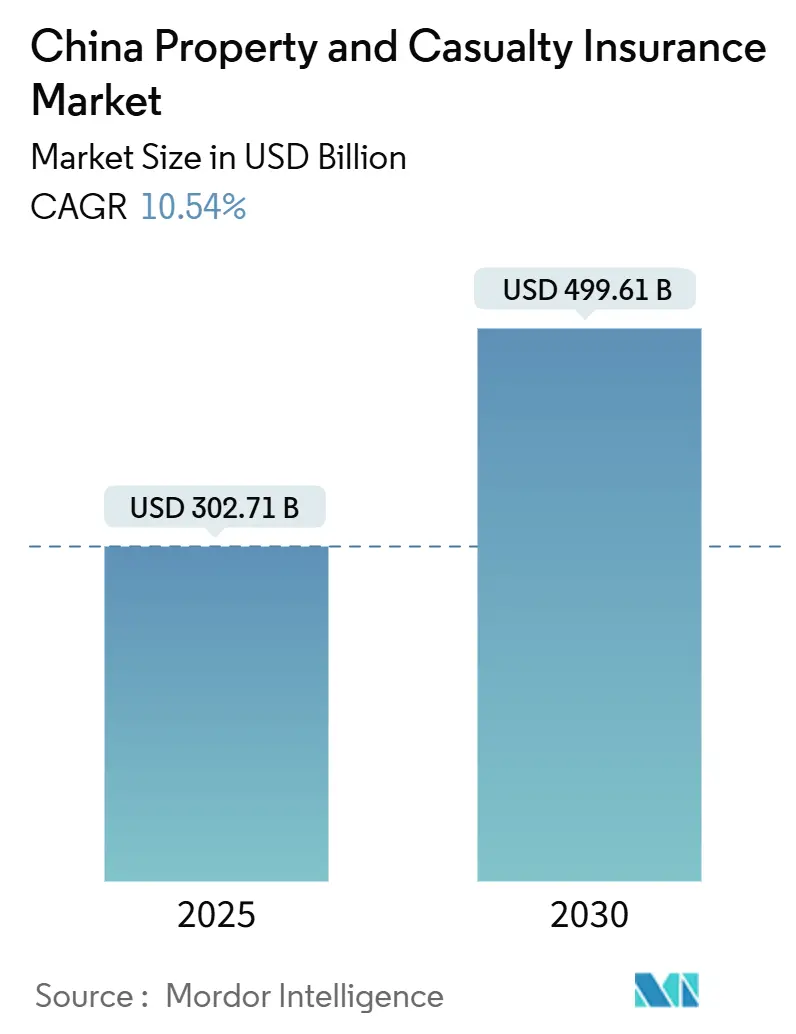

Der chinesische Schaden- und Unfallversicherungsmarkt erreichte 302,71 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 499,61 Milliarden USD bis 2030 steigen, was einer soliden CAGR von 10,54% entspricht. Die Kfz-Versicherung liefert weiterhin den Großteil der Prämienvolumen, doch Haftpflicht-, Landwirtschafts- und Katastrophensparten verleihen zusätzliche Dynamik, da sich Mandate erweitern und klimabezogene Risiken eskalieren. Die eingebettete Verteilung innerhalb von super-Apps komprimiert Akquisitionskosten und erweitert die Reichweite, während die Regierungsbetonung auf hochwertige Versicherungsentwicklung die langfristige Nachfrage aufrechterhält. Kapitalregeln unter C-ROSS II gestalten Bilanzstrategien um, und digitale Underwriting-Werkzeuge verändern das Produktdesign, was gemeinsam den Expansionspfad für den chinesischen Schaden- und Unfallversicherungsmarkt verstärkt.

Wichtige Berichtsergebnisse

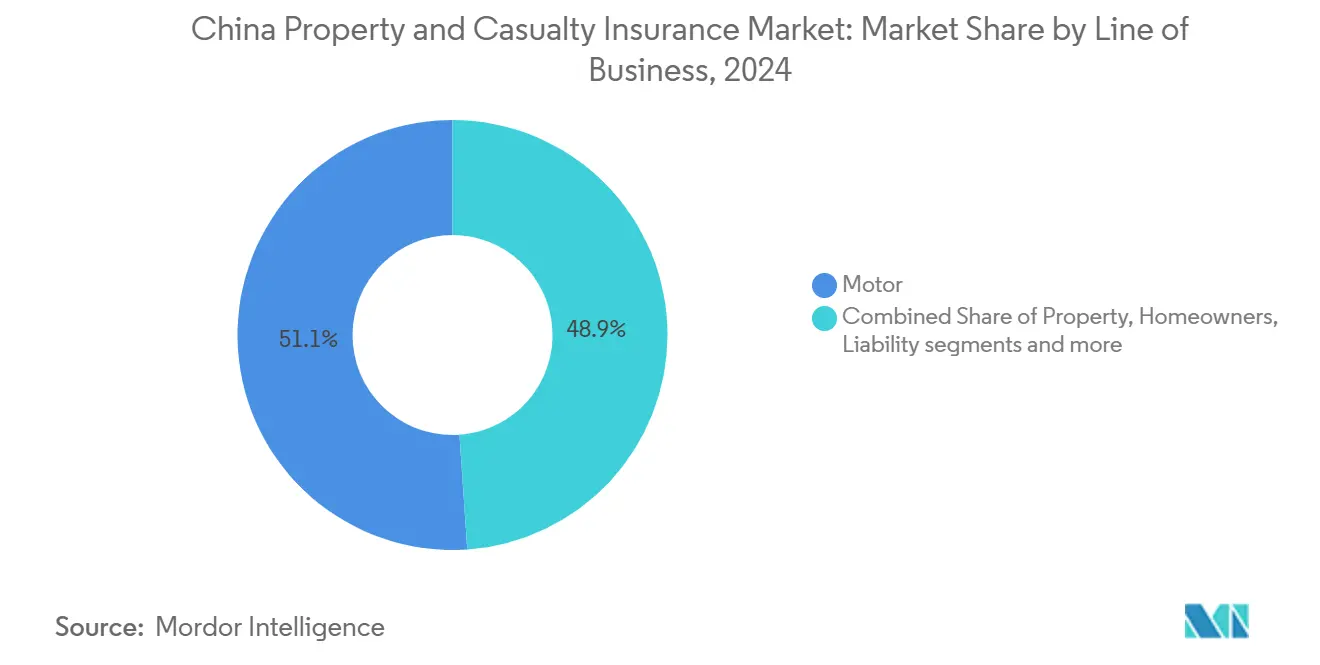

- Nach Geschäftszweigen machte die Kfz-Versicherung 51,1% des Umsatzes im Jahr 2024 aus, während für die Haftpflichtversicherung ein Wachstum von 12,40% CAGR bis 2030 prognostiziert wird.

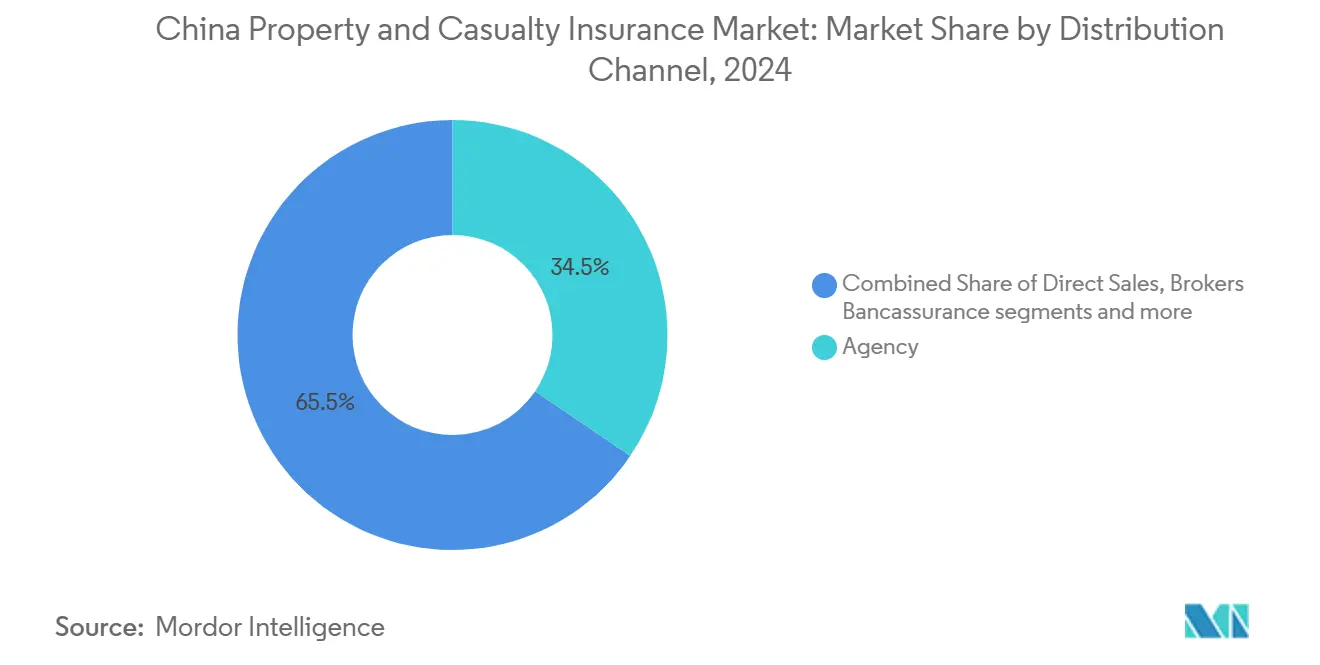

- Nach Vertriebskanälen eroberten Agenturnetzwerke 34,5% des chinesischen Schaden- und Unfallversicherungsmarktanteils im Jahr 2024; digitale Plattformen entwickeln sich mit 8,75% CAGR bis 2030.

- Nach Kundentyp lieferten Regierung und Staatsunternehmen 33,2% der Prämie im Jahr 2024; kleine und mittlere Unternehmen verzeichneten den schnellsten Zuwachs mit 6,52% CAGR bis 2030.

- Nach Regionen trug Ostchina 36,2% zur chinesischen Schaden- und Unfallversicherungsmarktgröße im Jahr 2024 bei, während Zentralchina das Wachstum mit 5,61% CAGR bis 2030 anführt.

Chinesischer Schaden- und Unfallversicherungsmarkt Trends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wirtschaftswachstum & steigendes Risikobewusstsein | +2.8% | Landesweit; prominent In Ost- und Nordchina | Mittelfristig (2-4 Jahre) |

| Obligatorische Versicherungserweiterung (Auto, Haftpflicht) | +2.1% | Landesweit; Städte der zweiten & dritten Ebene | Kurzfristig (≤ 2 Jahre) |

| Kraftfahrzeugbestand-Wachstum | +1.9% | Zentrale & westliche Provinzen | Mittelfristig (2-4 Jahre) |

| super-App eingebettete Versicherungsökosysteme | +1.4% | Tech-Hubs In Ostchina | Kurzfristig (≤ 2 Jahre) |

| Klimabezogene Katastrophen- und Agrardeckungsnachfrage | +1.2% | National, Schwerpunkt auf zentralen und westlichen Landwirtschaftszonen | Langfristig (≥ 4 Jahre) |

| Gewerbliche Raumfahrt-Haftpflichtbedürfnisse | +0.6% | National, konzentriert In Raumfahrtindustrie-Clustern | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wirtschaftswachstum & Steigendes Risikobewusstsein

Chinas Makroerholung nach der Verlangsamung 2022-2024 hebt die Kaufkraft der Haushalte und ermöglicht es mehr Familien und Unternehmen, Versicherungsschutz zu erwerben. Eine Staatsratsrichtlinie von 2024 fordert breiteren Katastrophen-, Gesundheits- und Rentenschutz und signalisiert nachhaltige politische Unterstützung für den chinesischen Schaden- und Unfallversicherungsmarkt[1]Zustand Rat von Die Menschen'S Republik von China, "Opinions An Promoting hoch-Qualität Entwicklung von Die Versicherung Branche," gov.cn. Die Urbanisierung erhöht die Vermögensdichte In hochwassergefährdeten Gebieten; Überschwemmungen verursachten 2024 wirtschaftliche Verluste von 32 Milliarden USD, doch nur 5% dieser Summe waren versichert, was auf latente Nachfrage hinweist. Die an die Gürtel Und Straße Initiative gebundene Infrastruktur erhöht das Risiko von Bauverzögerungen und politischer Gewalt und drängt Unternehmen zu Mehrgefahrenprogrammen. Staatlich geförderte Katastrophenpools wie der China Wohn- Earthquake Versicherung Pool zeigen öffentliches Engagement für Risikotransfer. Trotz der Tatsache, dass 79% der Versicherungsführungskräfte Sorgen über die Wirtschaftsverlangsamung äußern, herrscht langfristiger Optimismus vor, da das Risikobewusstsein das BIP-Wachstum übertrifft[2]J.P. Morgan Vermögenswert Management, "2024 China Versicherung CIO Survey," am.jpmorgan.com.

Obligatorische Versicherungserweiterung (Auto, Haftpflicht)

Die Grenzen der obligatorischen Kfz-Haftpflicht stiegen auf 27.778 USD bei Todes- und Verletzungsschäden, was die Prämienaufnahme erweitert und die kurzfristige Dynamik für den chinesischen Schaden- und Unfallversicherungsmarkt verstärkt[3]Miller Canfield, "China Expands Compulsory Motor Liability Versicherung," millercanfield.com. Schadenfreie Fahrer können nun Rabatte von bis zu 50% erhalten, was intensiv Preisrivalität anregt, aber die Durchdringung hoch hält. Sektorspezifische Haftpflichtmandate, beispielsweise im Bauwesen und In der Fertigung, diversifizieren Prämienquellen jenseits der Kfz-Versicherung. Die Deckung für Neue-Energie-Fahrzeuge (NEV) sticht hervor, da sie bereits etwa 11,5% der Kfz-Prämien ausmacht, obwohl der Flottenanteil 4,7% beträgt. Schadenquoten über 105% für Haushalts-NEVs lösen versicherungsmathematische Verfeinerungen aus; vorgeschlagene Koeffizienten-Anpassungen sollten Aktuaren mehr Spielraum geben, Risiken genau zu bewerten.

Kraftfahrzeugbestand-Wachstum

Die Fahrzeugverkäufe stiegen im ersten Quartal 2024 um 10,6% im Jahresvergleich, und NEVs machten 30% der Gesamtlieferungen aus, was die Bedeutung der Kfz-Versicherung innerhalb des chinesischen Schaden- und Unfallversicherungsmarktes verstärkt. Zwischen 2009 und 2024 stiegen die Kfz-Prämieneinkommen um mehr als das Vierfache, angetrieben von städtischer Mobilität und steigenden Einkommen. Telematikpolicen belohnen sichere Fahrer, erhöhen aber auch den Adverse-Selection-Druck auf ältere gepoolte Bücher. Ping Ans Partnerschaft mit FAW Hongqi, die 2025 gestartet wurde, bringt eine vollständige intelligente Fahrszenarien-Deckung mit, die automatisierte Park- und städtische Navigationsrisiken einschließt. Die Einführung autonomer Fahrzeuge kann die Privat Fahrer-Haftpflichtnachfrage langfristig untergraben, wird aber Produktnischen für Softwareausfälle und Sensorversagen schaffen.

Super-App Eingebettete Versicherungsökosysteme

Die eingebettete Verteilung gestaltet die Kundenakquise um. Tencents WeSure nutzt die 1,3 Milliarden Nutzer starke WeChat-Basis für kreuzen-Selling von Lebens-, Gesundheits- und Sachprodukten, während Ant Groups Xiang Hu Bao über 100 Millionen Teilnehmer sammelte, indem es gegenseitige Gesundheitshilfe In Alipay-Journeys bündelte. online-Prämien sind im letzten Jahrzehnt drastisch gestiegen und unterstreichen den raschen digitalen Wandel innerhalb des chinesischen Schaden- und Unfallversicherungsmarktes. ZhongAns Technologieexportumsatz kletterte 2024 um 40% auf 115,1 Millionen USD, da traditionelle Akteure seine modularen Underwriting-Motoren lizenzieren. Der Regulator hat Regeln angepasst, um online-Underwriting zu unterstützen und gleichzeitig den Datenschutz zu wahren, wodurch Innovation und Verbraucherschutz ausbalanciert werden.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Preiskonkurrenz & Margenkompression | -1.8% | Landesweit; am stärksten In Küstenprovinzen | Kurzfristig (≤ 2 Jahre) |

| Verschärfung der Solvency-II-artigen Kapitalregeln | -1.4% | Landesweit; größerer Effekt auf kleine Versicherer | Mittelfristig (2-4 Jahre) |

| Telematik-getriebenes Adverse-Selection-Risiko | -0.9% | National, konzentriert In städtischen Märkten | Mittelfristig (2-4 Jahre) |

| Autonome Fahrzeuge Auswirkungen auf Kfz-Prämien | -0.7% | National, frühe Einführung In Städten der ersten Ebene | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preiskonkurrenz und Margenkompression

Die 2024 eingeführte Tariffreiheit lässt Akteure Rivalen um bis zu 50% für schadenfreie Autofahrer unterbieten und erodiert Margen im gesamten chinesischen Schaden- und Unfallversicherungsmarkt. Reparaturteil-Inflation und NEV-Batteriekosten halten die Schadenschwere erhöht und heben Combined Ratios selbst bei wachsenden Volumen. Digitale Vergleichsportale verstärken Preistransparenz; Kunden wechseln schnell und untergraben Markenloyalität. Kleinere Versicherer verlassen oft verlustbringende Sparten, um Kapital zu bewahren, was Risiken auf wenige dominante Akteure konzentriert. Geplante Koeffizienten-Reformen könnten Prämienangemessenheit stabilisieren, doch das Timing bleibt unklar und der Wettbewerb bleibt scharf.

Verschärfung der Solvency-II-artigen Kapitalregeln

C-ROSS II erhöht Kapitalbelastungen für Katastrophen- und Kreditrisiken und zwingt Versicherer, 2024 Anleihen im Wert von 16,3 Milliarden USD aufzunehmen. Die Einhaltung-Regeln vom März 2025 erfordern zusätzlich erfahrene Chief Einhaltung Officers und granulare Szenariotests. Kleinere Versicherer sehen sich unverhältnismäßigen Kosten pro Prämien-Yuan gegenüber, was Fusionen oder Spezialnischen fördert. Ein kommendes Finanzstabilitätsgesetz wird neue Beiträge In einen Garantiefonds lenken, das für Expansion verfügbare Kapital reduzieren, aber darauf abzielen, Versicherungsnehmer vor Insolvenzschocks zu schützen.

Segmentanalyse

Nach Geschäftszweigen: Kfz-Versicherungsdominanz sieht NEV-Disruption entgegen

Die Kfz-Versicherung generierte 51,10% der Prämien im Jahr 2024, entsprechend 155 Milliarden USD der chinesischen Schaden- und Unfallversicherungsmarktgröße. Die schnelle NEV-Aufnahme formt Schadensdynamiken: Haushalts-NEV-Combined-Ratios überschreiten 105% und gewerbliche NEV-Ratios nähern sich 200%, was die Underwriting-Resilienz herausfordert. Telematik-Rabatte locken sicherere Fahrer an und verzerren Risikopools, während KI-unterstützte Bilderkennung Inspektionszeit verkürzt und Betrug eindämmt. Kollisionsvermeidungssysteme senken die Häufigkeit, erhöhen aber Teilekosten und drängen Aktuare zur Neumodellierung von Verlustdreiecken. Über den Ausblick kann sich die Haftung von Fahrern zu Autoherstellern verschieben, wenn autonome Funktionen reifen, was traditionelle Drittpartei-Prämien möglicherweise schrumpfen lässt, aber Technologie-Fehler-Deckungen eröffnet. Sachsparten, die mit Transportinfrastruktur verbunden sind, wie Gruppenunfall- und Ingenieurspolicen für Ladestations-Netzwerke, steigen parallel und fügen Diversifikation hinzu.

Die Haftpflichtversicherung, die eine CAGR von 12,40% bis 2030 verzeichnet, profitiert von obligatorischen Plänen, die Bau-, Fertigungs- und professionellen Dienstleistungsunternehmen auferlegt werden. Konstruktion-alle-Risiko-Policen betten nun Umwelthaftungsklauseln ein, um Gürtel Und Straße Kreditgeberstandards zu erfüllen. See- und Frachtdeckungen schützen Chinas Exportmotoren, während parametrische Angebote, die In Shenzhen-Häfen getestet werden, Schadenszyklen verkürzen. Katastrophenpools versichern Hochwasser- und Erdbebenrisiken, doch niedrige Penetration deutet auf anhaltende Aufwärtschancen für den chinesischen Schaden- und Unfallversicherungsmarkt hin.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Kundentyp: Regierungsverträge treiben Volumenwachstum

Regierung und staatseigene Unternehmen hielten 33,21% der Prämie im Jahr 2024, angetrieben von Großen Transport- und Energieprojekten. Rahmenausschreibungen bündeln typischerweise Sach-, Haftpflicht- und Betriebsunterbrechungsklauseln und bevorzugen Versicherer mit Schadensnetzwerken, die alle Provinzen abdecken. Wettbewerbsausschreibungen komprimieren Margen; dennoch gleichen Stabilität und Umfang den Preisdruck aus. Große Privat Unternehmen, insbesondere In Automobil-, Elektronik- und Petrochemie, verlangen ausgeklügelte globale Programme, die politische Gewalt- und Cyber-Endorsements einschließen.

Kleine und mittlere Unternehmen expandieren am schnellsten mit 6,52% CAGR, da digitale Portale Quote-Zu-Bind-Zeiten verkürzen und Papierkram begrenzen. Ping Ans Ökosystem unterstützt 242 Millionen Privatkunden und verleiht 79,5 Milliarden USD an Mikrounternehmen, wodurch kreuzen-Sell-Routen für Deckungen wie Eigentum-alle-Risiko und Arbeitgeberhaftpflicht geschaffen werden. Privatverbraucher nehmen zunehmend Add-An-Unfall- und Eigenheimpolicen über super-Apps an, was Prämienquellen verbreitert und Long-Tail-Diversifikation innerhalb des chinesischen Schaden- und Unfallversicherungsmarktes hebt.

Nach Vertriebskanal: Digitale Plattformen fordern Agenturdominanz heraus

Agenturnetzwerke machen noch 34,5% der Prämien aus, zentriert auf persönliche Beziehungen und lokalen Dienstleistung für komplexe Deckungen. Viele Agenten setzen nun tablet-basierte Underwriting-Werkzeuge ein, verkürzen Bearbeitungszeit und bewahren Relevanz. Makler managen multinationale und hochschwere Verträge und platzieren fakultative Schichten bei globalen Rückversicherern, um Kapazität zu sichern.

Digitale Plattformen verzeichnen jedoch das höchste Wachstum mit 8,75% CAGR und machen sie zum pivotalen Wandelagenten im chinesischen Schaden- und Unfallversicherungsmarkt. WeSure, ZhongAn und Gegenseitigkeitskollektive integrieren Echtzeit-Datenfeeds zur Tarifanpassung. Bankversicherung gedeiht In ländlichen Bezirken mit gemeinsamem Marketing von Kredit- und Erntedeckungen, während Direct-Zu-Verbraucher-Portale Anteile In standardisierten Kfz-, Reise- und Gerätepolicen erobern. Affinity-Deals mit e-Handel-Akteuren, die Versand- und Verkäuferhaftung einbetten, fügen inkrementelle Prämien ohne zusätzliche Akquisitionsausgaben hinzu.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Ostchina produziert 36,21% der Prämie, verankert von Shanghais 67-starkem Versicherer-Cluster und Rückversicherungsgateway In der Lingang-Freihandelszone. Dichte Fertigung, globale Lieferketten und lebendige Tech-Start-Ups heben die Nachfrage nach See-, Handelskredith-, Cyber- und Haftpflichtdeckungen. Taifune und Yangtze-Überschwemmungen schaffen wiederkehrende Katastrophenrisiken; nur 5% der damit verbundenen Verluste waren 2024 versichert, was die Wachstumsbahn verdeutlicht. Ausländisch finanzierte Versicherer bauen Pilotprodukte In Shanghai auf, bevor sie diese landesweit ausrollen, was die Region als Innovationshub im chinesischen Schaden- und Unfallversicherungsmarkt verstärkt.

Zentralchina verzeichnet die schnellste CAGR von 5,60% bis 2030. Die Regierungsurbanisierung treibt Wohn- und Gewerbeimmobilienprojekte an, die alle Konstruktion-alle-Risiko- und öffentliche Haftpflichtpolicen erfordern. Die Aufnahme von Agrarversicherungen beschleunigt sich aufgrund von Präzisionslandwirtschaftssubventionen, während wetterindexierte Produkte vor Dürre und Überschwemmungen schützen. Gürtel Und Straße Schienen- und Autobahnverbindungen erhöhen Ingenieursprämienpools und spornen Versicherer-Risikotechnik-Dienstleistungen an. Das Fertigungswachstum In den Provinzen Henan und Hubei fügt Arbeitgeberhaftpflicht- und Produktkontaminationsdeckungen hinzu und stärkt den Prämienmix.

Nordchina dreht sich um Pekings Politikapparat und Stahlindustrien und erfordert Bürgschafts- und Umwelthaftungssparten. Westchina kombiniert Bergbau, Wasserkraft und Solarfarmen; entlegene Geografien fordern die Verteilung heraus, sodass digitale Kanäle die Lücke schließen. Ressourcenprojekte benötigen Verzögerung-im-Start- und Contractor-alle-Risiko-Deckungen und schaffen Nischenmöglichkeiten. Die Versicherungspenetration In beiden Regionen liegt hinter Küstendurchschnitten zurück und lässt Raum für den chinesischen Schaden- und Unfallversicherungsmarkt, sich zu verbreitern, wenn Einkommen und Bewusstsein steigen.

Wettbewerbslandschaft

Der Markt zeigt moderate Konzentration. PICC P&C, Ping An und China Pazifik führen Volumina an, aber der kombinierte Anteil der Spitze-fünf-Versicherer beträgt mehr als die Hälfte des Prämienanteils, was Raum für agile Herausforderer bestätigt. PICC nutzt ein landesweites Filialnetz und enge Regierungsverbindungen zur Sicherung von Infrastrukturverträgen. Ping Ans KI-getriebenes Underwriting und Ansprüche-Roboter bedienen 242 Millionen Kunden und untermauern kreuzen-Selling von Gesundheits- und Sachdeckungen. China Pazifik stützt sich auf Maritim Wurzeln zur Dominierung von Exportfracht- und Rumpfdeckungen, während es Ingenieurssparten In zentralen Provinzen erweitert.

digital-einheimisch ZhongAn hob Prämien 2024 um 24,7% durch Weiß-Beschriftung seines Policy-Admin-Stacks an Etablierte und veranschaulicht Wettbewerb auf Technologie statt Bilanzstärke. Ausländische Rückversicherer erhöhen Shanghai-Kapazität; AXAs Rebranding seiner China-Rückversicherungseinheit signalisiert breiteres strategisches Engagement. Grenzüberschreitende Gelenk Ventures wie BNP Paribas-Prudential gewinnen Genehmigungen und injizieren neue versicherungsmathematische Techniken und Unternehmensrisiko-Frameworks.

Strategische Züge clustern um Analytik, IoT und Ökosystem-Partnerschaften. Zhibaos 2025-Allianz mit PICC und Munich Re zielt auf Mittelschicht-Medizinnachfrage und verschmilzt Tech, Kapital und Vertrieb. Versicherer pilotieren Blockchain-Ansprüche-Ledger für Agrardeckungen zur Betrugsbekämpfung und Abrechnung In Tagen, nicht Wochen. C-ROSS II-Kapitalregeln setzen Unter-Skala Akteure unter Druck und erhöhen Fusionsgespräche und potenzielle anorganische Expansion für Marktführer. Katastrophen- und NEV-Underwriting, derzeit verlustbringend, bleiben Whitespace-Bereiche für Versicherer, die Fernerkundungsdaten und Batterie-Gesundheits-Telemetrie integrieren können, und positionieren den chinesischen Schaden- und Unfallversicherungsmarkt für datengetriebene Differenzierung.

Chinesische Schaden- und Unfallversicherungsbranche Marktführer

-

Menschen'S Versicherung Company von China Co., Ltd

-

Ping An Versicherung

-

China Pazifik Versicherung Company Limited

-

China Continent Eigentum & Opfer Versicherung Company Limited

-

China Leben Versicherung (Gruppe) Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Ping An P&C und FAW Hongqi starteten ein intelligentes Fahrversicherungspaket, das automatisierte Park- und Stadtnavigation abdeckt.

- Januar 2025: Zhibao Technologie, PICC und Munich Re partnerten bei neuen Medizinkostenprodukten für die wachsende Mittelschicht.

- Oktober 2024: AXA brandete XL Reinsurance China zu AXA International Reinsurance (Shanghai) Company um.

- Dezember 2024: NFRA veröffentlichte Datensicherheitsrichtlinien, die speziell auf Banken und Versicherer abzielen. Diese Maßnahmen verstärkten Cyber-Risiko-Kontrollen im gesamten Finanzsektor.

Chinesischer Schaden- und Unfallversicherungsmarkt Berichtsumfang

Schaden- und Unfallversicherung ist die Kunst der Deckung, die die Sachen und das Eigentum des Versicherungsnehmers schützt, wie Haus, Auto und andere Besitztümer. Sie umfasst auch Haftpflichtdeckung, die Sie schützt, wenn Sie rechtlich verantwortlich für einen Unfall befunden werden, der Verletzungen einer anderen Person oder Schäden an deren Eigentum verursacht. Dieser Bericht zielt darauf ab, eine detaillierte Analyse des chinesischen Schaden- und Unfallversicherungsmarktes zu liefern.

Der chinesische Schaden- und Unfallversicherungsmarktbericht deckt verschiedene Arten von Versicherungen ab, die im aktuellen Versicherungsmarktszenario verfügbar sind, zusammen mit den von Versicherungsunternehmen verwendeten Vertriebskanälen. Zusätzlich zu einer detaillierten Studie, die die Auswirkungen politischer und wirtschaftlicher Aspekte auf den chinesischen Markt präsentiert, werden digitale Innovationen, die den Versicherungssektor im Land umgestalten, im Bericht dargestellt. Der Schaden- und Unfallversicherungsmarkt ist nach Geschäftszweigen und nach Vertriebskanälen segmentiert. Nach Geschäftszweigen ist der Markt segmentiert als Kfz, Unternehmenssachversicherung, Haftpflicht, Eigenheim, Ingenieurwesen und See. Nach Vertriebskanälen ist der Markt segmentiert als Direktvertrieb, Einzelagentur, grenzüberschreitende JV und sektorübergreifend.

Die Marktgröße und Prognosen werden In Werten (USD) für alle oben genannten Segmente bereitgestellt.

| Kfz |

| Unternehmenssachversicherung |

| Eigenheimbesitzer |

| Haftpflicht |

| See & Fracht |

| Landwirtschaft |

| Ingenieurwesen & Bauwesen |

| Kredit & Bürgschaft |

| Unfall & Kurzzeitgesundheit |

| Andere Nicht-Leben |

| Privatpersonen |

| Kleine & Mittlere Unternehmen |

| Großunternehmen |

| Regierung / SOE |

| Direktvertrieb |

| Agentur |

| Makler |

| Bankversicherung |

| Digitale Plattformen / Super-Apps |

| Affinity & Partnerschaften |

| Ostchina |

| Nordchina |

| Westchina |

| Zentralchina |

| Nach Geschäftszweigen | Kfz |

| Unternehmenssachversicherung | |

| Eigenheimbesitzer | |

| Haftpflicht | |

| See & Fracht | |

| Landwirtschaft | |

| Ingenieurwesen & Bauwesen | |

| Kredit & Bürgschaft | |

| Unfall & Kurzzeitgesundheit | |

| Andere Nicht-Leben | |

| Nach Kundentyp | Privatpersonen |

| Kleine & Mittlere Unternehmen | |

| Großunternehmen | |

| Regierung / SOE | |

| Nach Vertriebskanal | Direktvertrieb |

| Agentur | |

| Makler | |

| Bankversicherung | |

| Digitale Plattformen / Super-Apps | |

| Affinity & Partnerschaften | |

| Nach Region | Ostchina |

| Nordchina | |

| Westchina | |

| Zentralchina |

Im Bericht beantwortete Schlüsselfragen

Wie schnell wächst der chinesische Schaden- und Unfallversicherungsmarkt?

Er soll von 302,71 Milliarden USD im Jahr 2025 auf 499,61 Milliarden USD bis 2030 expandieren, was einer CAGR von 10,54% entspricht.

Welcher Geschäftszweig bietet das höchste Wachstumspotenzial?

Die Haftpflichtversicherung, für die ein Wachstum von 12,40% CAGR bis 2030 prognostiziert wird, führt aufgrund erweiterter obligatorischer Deckungsregeln In Bau-, Fertigungs- und Berufssektoren.

Warum fordern Neue-Energie-Fahrzeuge Underwriting-Margen heraus?

Reparatur- und Batterieersatzkosten drücken NEV-Combined-Ratios über 105%, während strenge Tarifobergrenzen Preisanpassungen begrenzen und die Profitabilität drücken.

Welche Rolle spielen super-Apps In der Verteilung?

Plattformen wie WeChat und Alipay betten personalisierte Policen In alltägliche digitale Reisen ein, ermöglichen digitalen Kanälen ein Wachstum von 8,75% CAGR und reduzieren Akquisitionskosten.

Seite zuletzt aktualisiert am: