Marktanalyse für Druckfarben

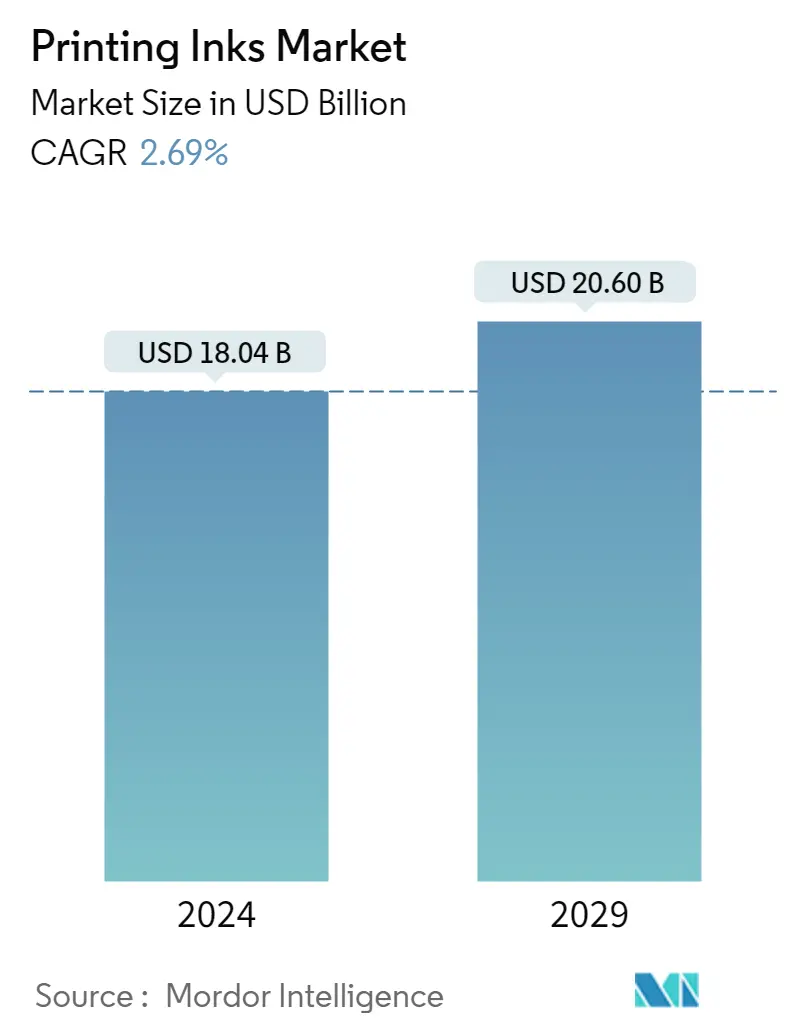

Die Marktgröße für Druckfarben wird im Jahr 2024 auf 18,04 Milliarden US-Dollar geschätzt und soll bis 2029 20,60 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,69 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund der Auswirkungen von COVID-19 im Jahr 2020 wurden verschiedene Produktionsstätten geschlossen und die Nachfrage nach Verpackungen ist zurückgegangen. Dies wirkte sich somit auf den Druckfarbenverbrauch im Verpackungsbereich aus. Allerdings begann sich die Lebensmittel- und Getränkeindustrie zu erholen und zeigte positive Auswirkungen. Im Jahr 2021 befand sich die Branche im Erholungsprozess und die Hersteller haben viele Herausforderungen gemeistert, die die Pandemie mit sich brachte.

- Kurzfristig dürften die wichtigsten Faktoren wie die wachsende Nachfrage aus der Digitaldruckindustrie und die steigende Nachfrage aus dem Verpackungs- und Etikettensektor das Marktwachstum vorantreiben.

- Auf der anderen Seite dürften ein Rückgang der konventionellen Akzidenzdruckindustrie und strenge Entsorgungsvorschriften das Wachstum des untersuchten Marktes behindern.

- Dennoch dürfte das Aufkommen biobasierter und UV-härtbarer Tinten bald lukrative Wachstumschancen für den Weltmarkt schaffen.

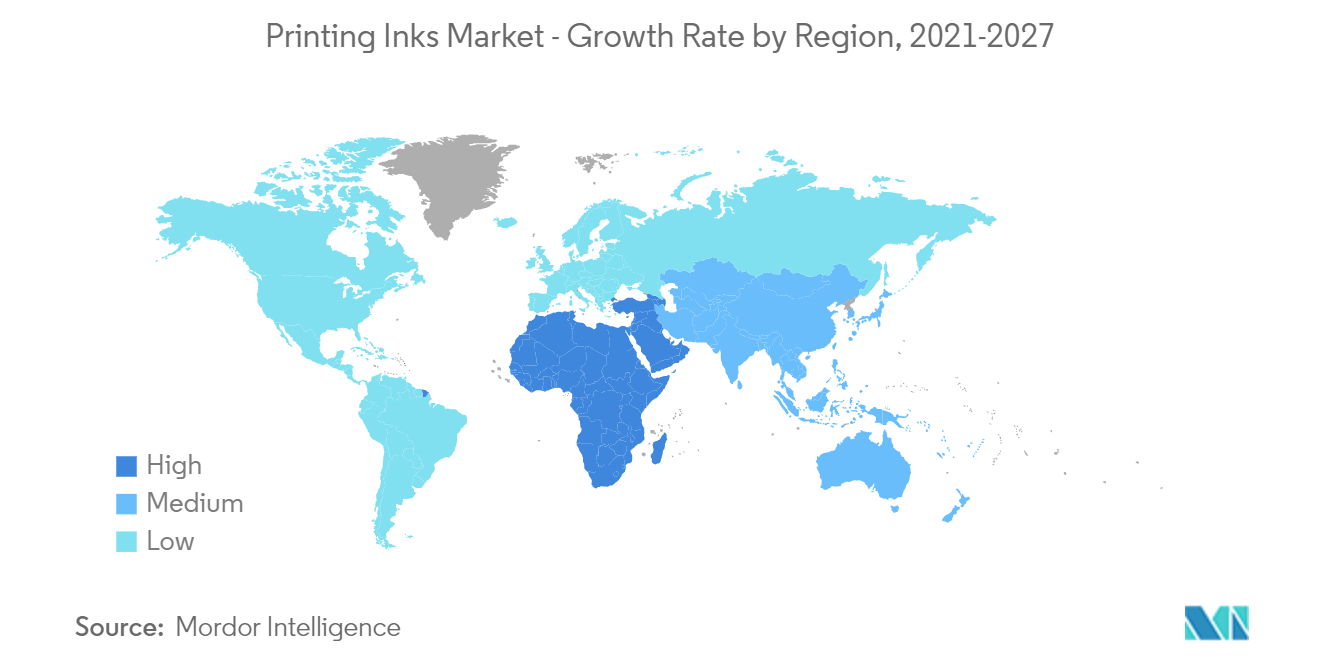

- Der asiatisch-pazifische Raum dominierte weltweit den Markt, wobei der größte Verbrauch aus China stammte.

Markttrends für Druckfarben

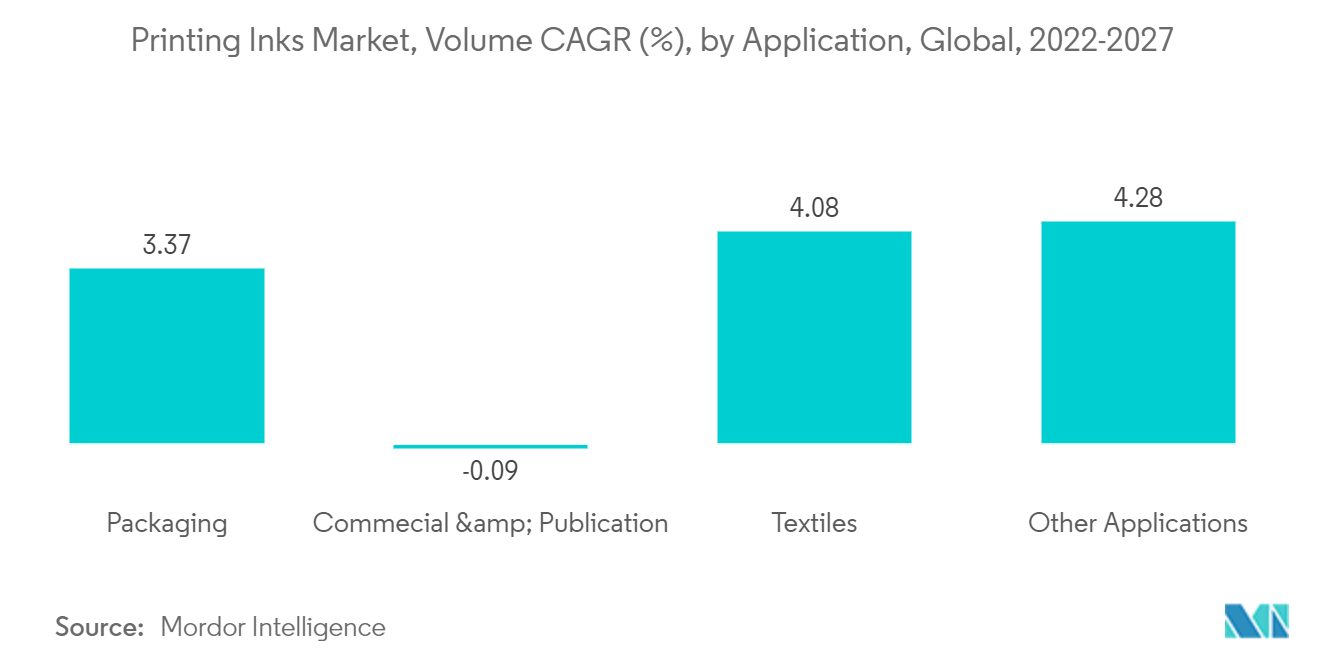

Steigende Nachfrage aus dem Verpackungssegment

- Laut einem von PMMI, dem Verband für Verpackungs- und Verarbeitungstechnologien, veröffentlichten Bericht wird erwartet, dass das Wachstum der globalen Verpackungsindustrie bis 2021 42,2 Milliarden US-Dollar erreichen wird, verglichen mit 36,8 Milliarden US-Dollar im Jahr 2016. Dies ist auf die wachsende Bevölkerung, wachsende Nachhaltigkeitsbedenken zurückzuführen. und mehr Kaufkraft in Entwicklungsregionen dürften die Nachfrage nach Verpackungen erhöhen.

- Der Digitaldruck breitet sich rasch in der Etikettenproduktion und Elektrofotografie aus. Es wird erwartet, dass die Verpackungsindustrie im nächsten Jahrzehnt aufgrund der zunehmenden Anwendung des Digitaldrucks eine bedeutende Revolution erleben wird.

- Aufgrund der schnellen Abwicklungsfähigkeit, die der Digitaldruck bietet, erfreut er sich bei verschiedenen Markeninhabern großer Beliebtheit. Jüngste Entwicklungen im Digitaldruck, wie z. B. digitales Kartonschneiden, Rillen und andere Fertigstellungstechnologien, haben das Potenzial für mehr Anwendungen in flexiblen Verpackungen, Wellpappenverpackungen und Faltschachteln erhöht.

- Aufgrund der Vorteile des Inkjet-Verfahrens wie Berührungslosigkeit und niedrige Kosten wird dieses Verfahren häufig zum Drucken großer Formate auf einer Vielzahl von Substraten eingesetzt und eignet sich daher für Verpackungen. Es lässt sich effizienter in bestehende Konvertierungslinien integrieren als Tonersysteme.

- Aufgrund der Entwicklungen in der Lebensmittelindustrie und der wachsenden Bevölkerung in Ländern wie China, Indien und den Vereinigten Staaten haben starre Verpackungen in den letzten Jahren zugenommen.

- Flexible Verpackungen sind das größte Verpackungsanwendungssegment des gesamten Verpackungsmarktes, da sie zahlreiche Vorteile bieten, wie zum Beispiel 91 % weniger Material als starre Verpackungen und etwa 96 % Platzersparnis. Darüber hinaus werden mit zunehmendem Fokus auf Nachhaltigkeit traditionelle starre Verpackungslösungen durch innovative und flexible Verpackungslösungen ersetzt.

- In der Lebensmittelindustrie werden flexible Verpackungen aufgrund ihrer Feuchtigkeitsaufnahmeeigenschaften, Produktfrische und Temperaturkontrolle bevorzugt, während sie gleichzeitig die Haltbarkeit des Produkts aufrechterhalten können. Zigaretten und zugehörige Tabakprodukte sind neben anderen Produkten wie Flaschenwasser die wichtigsten Produkte für die flexible Verpackungsindustrie.

- In der Lebensmittelindustrie werden flexible Verpackungen aufgrund ihrer Feuchtigkeitsaufnahmeeigenschaften, Produktfrische und Temperaturkontrolle bevorzugt, während sie gleichzeitig die Haltbarkeit des Produkts aufrechterhalten können. Zigaretten und zugehörige Tabakprodukte sind neben anderen Produkten wie Flaschenwasser die wichtigsten Produkte für die flexible Verpackungsindustrie.

- Daher wird erwartet, dass die Nachfrage nach Druckfarben aus der Verpackungsindustrie im Prognosezeitraum schnell wachsen wird.

China wird den asiatisch-pazifischen Markt dominieren

- Der asiatisch-pazifische Raum dominierte den Weltmarktanteil. Mit wachsender Bautätigkeit und der steigenden Nachfrage nach Möbeln

- China gilt als weltweit größter Produktions- und Exporteur und hat daher einen enormen Verpackungsbedarf. Die Verpackungsindustrie in China produzierte im September 2022 11,6 Millionen Tonnen Verpackungspapier und -pappe und war in diesem Jahr der größte Produzent weltweit. China sieht einen wachsenden Trend bei der Verwendung flexibler, starrer sowie Papier- und Kartonverpackungsmaterialien. Diese positive Dynamik in der Verpackungsindustrie dürfte die Marktnachfrage nach Druckfarben ankurbeln.

- Darüber hinaus verzeichnete die Verpackungsindustrie mit zunehmendem Trend zu Expresslieferungen ein spürbares Wachstum. Das Gesamtvolumen der Expresszustellung in China belief sich im Jahr 2021 auf rund 108 Milliarden Stück.

- Die Textilindustrie in China beschäftigt Millionen von Menschen und trägt erheblich zum Export und zur Wirtschaft des Landes bei. Chinesische Bekleidungsunternehmen sind profitabel und expandieren, während der Exportsektor ein tägliches Wachstum verzeichnet.

- Sowohl auf dem inländischen als auch auf dem globalen Verbrauchermarkt macht die chinesische Bekleidungsstoffindustrie in vielen Bereichen Fortschritte, darunter die Qualität der Rohstoffe, die Industriestruktur, moderne High-Tech-Maschinen, die Etikettenentwicklung und den Arbeitsprozess.

- Darüber hinaus ist auch die Nachfrage nach Druckfarben seitens der Textilindustrie des Landes gestiegen. Das Land gilt als der größte Bekleidungsexporteur der Welt und verfügt über enorme Produktionskapazitäten, obwohl die Textilindustrie in den letzten Jahren ein langsames Wachstum verzeichnete.

- Aufgrund aller oben genannten Faktoren wird der Markt für Druckfarben in der Region im Prognosezeitraum voraussichtlich wachsen.

Überblick über die Druckfarbenindustrie

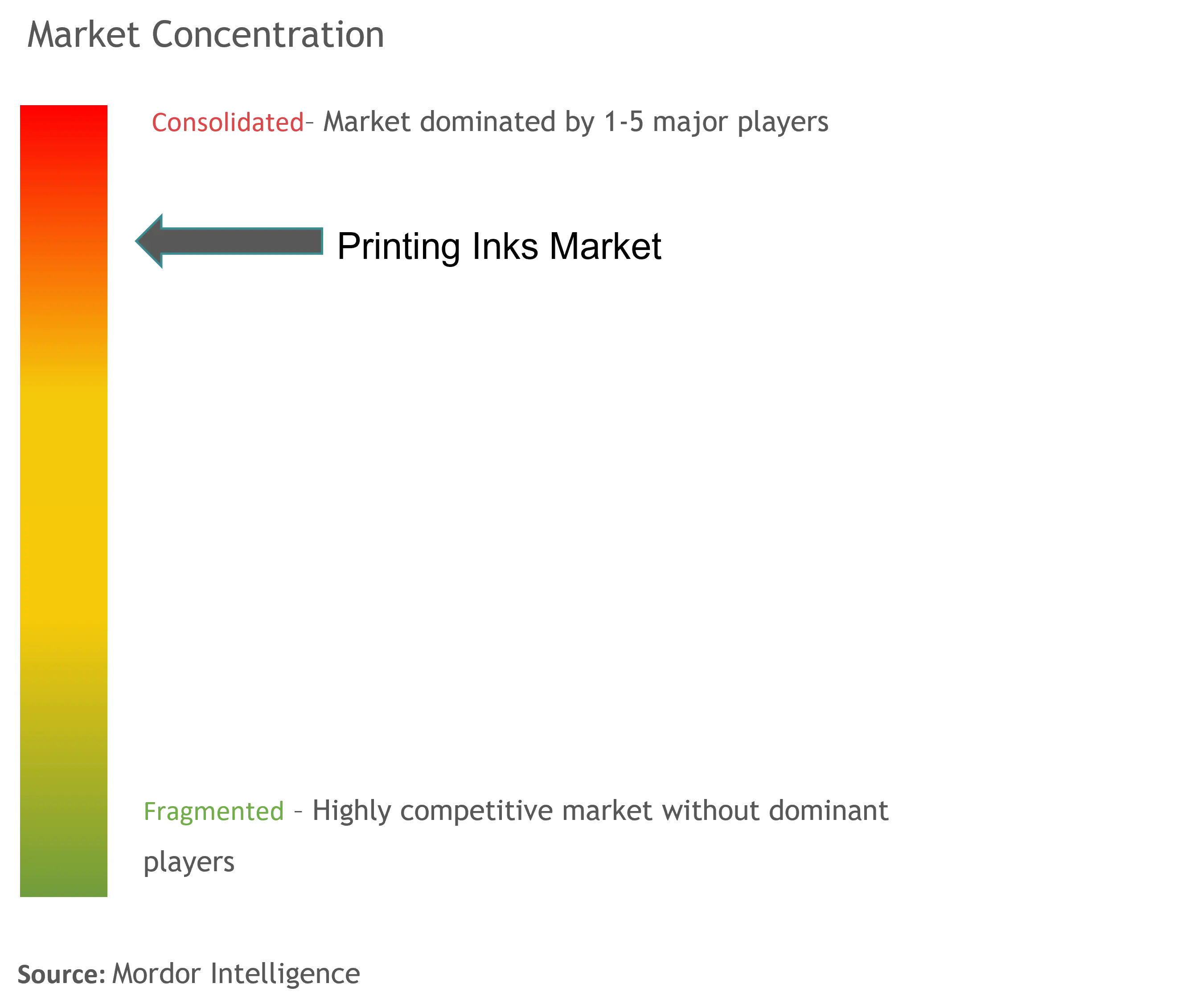

Der globale Druckfarbenmarkt ist teilweise konsolidiert, die fünf größten Player dominieren den Weltmarktanteil. Zu den Hauptakteuren zählen unter anderem Sun Chemicals, Flint Group, Sakata Inx Corporation, Toyo Ink SC Holdings Co. Ltd und Siegwerk Druckfarben AG Co.

Marktführer für Druckfarben

-

Sun Chemical

-

Flint Group

-

Sakata Inx Corporation

-

Toyo Ink SC Holdings Co. Ltd

-

Siegwerk Druckfarben AG & Co. KGaA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Druckfarben

- Im Januar 2022 erwarb Sun Chemical SAPICI. Stärkung der Lieferstrategie und Erweiterung der Kapazitäten zur Entwicklung und Herstellung neuer Polymere für die gesamte Palette an Tinten, Beschichtungen und Laminierklebstoffen des Unternehmens.

- Im Januar 2022 erwarb Encres DUBUIT POLY-INK und stärkte sein Produktportfolio durch die Aufnahme leitfähiger Tinten. Durch diese Akquisition hat das Unternehmen wissenschaftliche Kompetenz im Bereich Nanomaterialien mit anwendungstechnischen Fähigkeiten kombiniert.

Segmentierung der Druckfarbenindustrie

Druckfarben bestehen aus einem oder mehreren Pigmenten der gewünschten Farbe, gemischt mit Öl oder Lack, hauptsächlich einer schwarzen Tinte aus Rußen und dickflüssigem Leinöl. Der Druckfarbenmarkt ist nach Typ, Verfahren, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in lösungsmittelbasierte, wasserbasierte, ölbasierte, UV-, UV-LED- und andere Arten von Tinten unterteilt. Nach Verfahren ist der Markt in Lithografiedruck, Flexodruck, Tiefdruck, Digitaldruck und andere Verfahren unterteilt. Je nach Anwendung ist der Markt in Verpackungs-, Werbe- und Publikationsanwendungen, Textilien und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Druckfarbenmarkt in 19 Ländern in den wichtigsten Regionen. Der Bericht bietet Marktgrößen und Prognosen für Druckfarben in Volumen (Tonnen) für alle oben genannten Segmente.

| Typ | Auf Lösungsmittelbasis | |||

| Auf wässriger Basis | ||||

| Auf Öl-Basis | ||||

| UV | ||||

| UV-LED | ||||

| Andere Arten | ||||

| Verfahren | Lithografischer Druck | |||

| Flexodruck | ||||

| Tiefdruck | ||||

| Digitales Drucken | ||||

| Andere Prozesse | ||||

| Anwendung | Verpackung | Starre Verpackung | Kartonbehälter | |

| Wellpappe-Schachteln | ||||

| Starre Kunststoffbehälter | ||||

| Metall Dosen | ||||

| Andere starre Verpackungen | ||||

| Flexible Verpackung | ||||

| Etiketten | ||||

| Andere Verpackungen | ||||

| Kommerziell und Veröffentlichung | ||||

| Textilien | ||||

| Andere Anwendungen | ||||

| Erdkunde | Asien-Pazifik | China | ||

| Indien | ||||

| Japan | ||||

| Südkorea | ||||

| Australien und Neuseeland | ||||

| ASEAN-Länder | ||||

| Rest der Asien-Pazifik-Region | ||||

| Nordamerika | Vereinigte Staaten | |||

| Kanada | ||||

| Mexiko | ||||

| Rest von Nordamerika | ||||

| Europa | Deutschland | |||

| Großbritannien | ||||

| Frankreich | ||||

| Italien | ||||

| Russland | ||||

| Spanien | ||||

| Rest von Europa | ||||

| Südamerika | Brasilien | |||

| Argentinien | ||||

| Rest von Südamerika | ||||

| Naher Osten und Afrika | Saudi-Arabien | |||

| Südafrika | ||||

| Rest des Nahen Ostens und Afrikas | ||||

Häufig gestellte Fragen zur Marktforschung für Druckfarben

Wie groß ist der Druckfarbenmarkt?

Die Marktgröße für Druckfarben wird im Jahr 2024 voraussichtlich 18,04 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,69 % auf 20,60 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Druckfarben derzeit?

Im Jahr 2024 wird die Marktgröße für Druckfarben voraussichtlich 18,04 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Druckfarben-Markt?

Sun Chemical, Flint Group, Sakata Inx Corporation, Toyo Ink SC Holdings Co. Ltd, Siegwerk Druckfarben AG & Co. KGaA sind die wichtigsten Unternehmen, die auf dem Markt für Druckfarben tätig sind.

Welches ist die am schnellsten wachsende Region im Druckfarben-Markt?

Es wird geschätzt, dass der Nahe Osten und Afrika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen werden.

Welche Region hat den größten Anteil am Markt für Druckfarben?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Druckfarben.

Welche Jahre deckt dieser Markt für Druckfarben ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Druckfarbenmarktes auf 17,57 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Druckfarbenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Druckfarbenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Specialty Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht der Druckfarbenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Druckfarben im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Druckfarbenanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.