| Studienzeitraum | 2019-2029 |

| Marktgröße (2024) | USD 84.24 Billion |

| Marktgröße (2029) | USD 106.85 Billion |

| CAGR (2024 - 2029) | 4.28 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

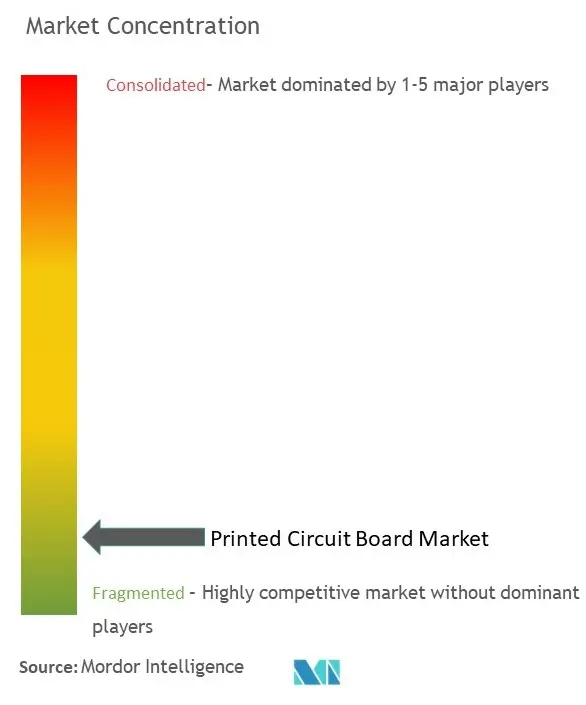

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Leiterplatten (PCB).

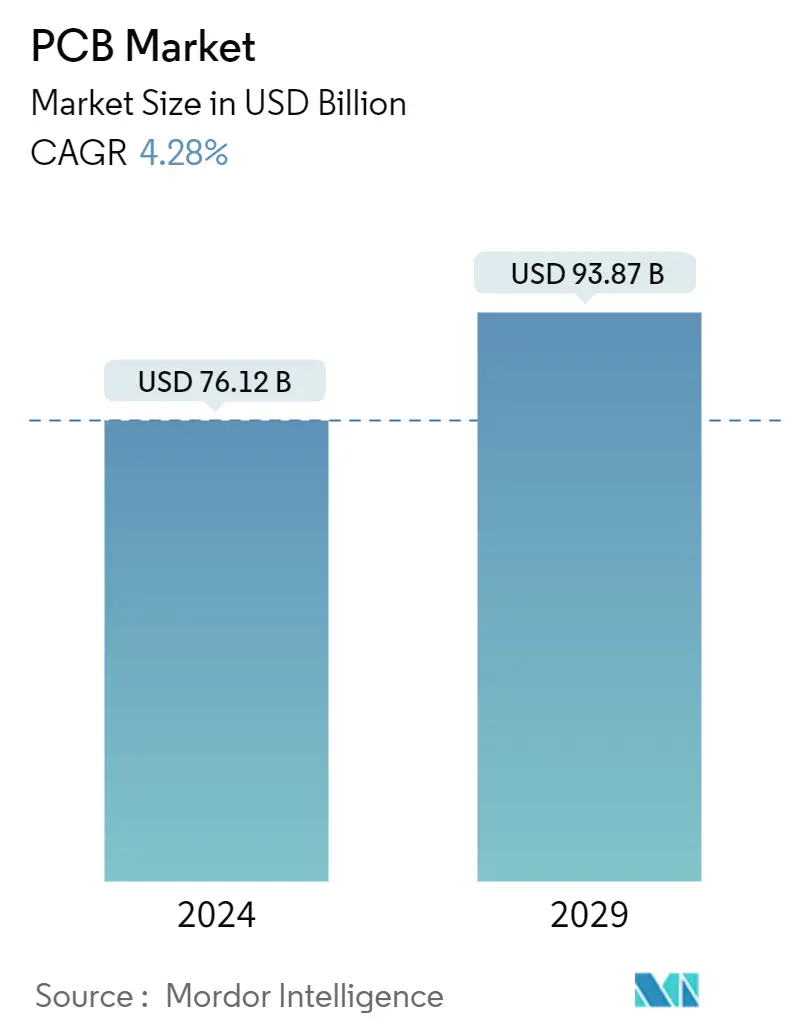

Die Größe des PCB-Marktes wird im Jahr 2024 auf 76,12 Milliarden US-Dollar geschätzt und soll bis 2029 93,87 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,28 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt verzeichnet ein rasantes Wachstum, da die meisten modernen elektronischen Geräte Leiterplatten (PCBs) enthalten, wodurch die Größe aller Produkte reduziert und sie kostengünstiger werden. PCB (gedruckte Leiterplatte) ist eine wichtige elektronische Komponente, die den Zusammenbau anderer elektronischer Komponenten unterstützt und die Schaltungsverbindung verbessert. Es wird als Mutter elektronischer Produkte bezeichnet und ist für die Elektronikindustrie von entscheidender Bedeutung. 5G, das Internet der Dinge, das Internet der Fahrzeuge, das industrielle Internet der Dinge (IoT) und künstliche Intelligenz bestimmen die aktuellen Trends und Entwicklungen rund um elektronische Produkte.

- Mit der steigenden Nachfrage nach Elektronik kam es bis zum Ende des Geschäftsjahres 2023 zu einem deutlichen Rückgang der Verkäufe von Unterhaltungselektronik. Die Nachfrage nach Smartphones, Kameras, PCs und Tablets ging aufgrund der Inflation, der geringen Nachfrage nach Unterhaltungselektronik usw. zurück. und makroökonomische Unsicherheiten. Die weltweite Nachfrage nach Smartphones und Tablets verzeichnete im Jahr 2023 ein flaches Wachstum, was zu einem Rückgang der Bestellungen für Leiterplatten führte. Es wird jedoch erwartet, dass die Nachfrage im Jahr 2024 an Fahrt gewinnt.

- Die Miniaturisierung elektronischer Komponenten hat es möglich gemacht, kleine tragbare und handgehaltene Computergeräte zu bauen, die überall hin mitgenommen werden können. Dadurch werden kleinere und leichtere Geräte mit hoher Verarbeitungskapazität immer tragbarer, da ihre Komponenten problemlos eingebettet (z. B. in Kleidertaschen) und über längere Zeiträume herumgetragen werden können.

- Die steigende Nachfrage nach Leiterplatten (PCBs) ist auf den wachsenden Bedarf verschiedener Endverbraucherindustrien zurückzuführen. Leiterplatten sind wichtige Komponenten moderner elektronischer Geräte, darunter Smartphones, Tablets, Laptops und Spielekonsolen. Da die Nachfrage nach diesen Geräten weiter steigt, steigt auch die Nachfrage nach hochwertigen Leiterplatten, um deren Funktionalitäten zu unterstützen.

- Die wachsende Besorgnis über Elektroschrott wie Leiterplatten (PCBs) muss sofort angegangen werden. PCBs enthalten verschiedene gefährliche Stoffe, darunter Blei, Quecksilber, Cadmium und bromierte Flammschutzmittel. Bei unsachgemäßer Entsorgung können diese Stoffe in den Boden und ins Wasser gelangen und so eine Gefahr für die menschliche Gesundheit und die Umwelt darstellen.

- Die COVID-19-Pandemie wirkte sich auf den globalen Halbleitermarkt aus. Die Sperrungen und Schließungen von Halbleiterwerken während der Pandemie führten zu einer extremen Versorgungsknappheit. Staatliche Vorsichtsmaßnahmen zur Unterstützung der Automobil- und Halbleiterbranche auf der ganzen Welt belebten die Branche in der Zeit nach der Pandemie allmählich wieder.

Markttrends für Leiterplatten (PCB).

Das Segment Unterhaltungselektronik wird voraussichtlich einen erheblichen Marktanteil halten

- Aufgrund ihrer geringen Größe und ihres geringen Gewichts haben sich Leiterplatten als äußerst geeignet für tragbare Unterhaltungselektronik erwiesen. Das Wachstum und die Effizienz der Leiterplattenbestückungsindustrie lassen sich auf die starke Abhängigkeit von Unterhaltungselektronikprodukten von gut gestalteten und bestückten Leiterplatten zurückführen. Durch die effektive Integration von Hochleistungs-Leiterplatten können verschiedene Geräte der Unterhaltungselektronik optimiert werden, um alltägliche Aufgaben reibungslos zu erledigen. Aufgrund ihres kompakten Designs und der Fähigkeit, komplexe Schaltkreise unterzubringen, sind Leiterplatten auch in einer Vielzahl von Unterhaltungselektronikgeräten wie Smartphones, Fernsehern, Laptops und Spielekonsolen unverzichtbar.

- Mit der fortschreitenden Entwicklung von Unterhaltungselektronikgeräten haben sich auch die Leiterplatten (PCBs) und die Verarbeitungssysteme, die sie antreiben, weiterentwickelt. Heutzutage legen Nutzer von Unterhaltungselektronik Wert auf praktische Aspekte wie Haltbarkeit, Verarbeitungsgeschwindigkeit und Akkulaufzeit. Sie suchen nach Geräten, die bruchsicher, wasserdicht und so konstruiert sind, dass sie Beschädigungen standhalten. Um diesen Anforderungen gerecht zu werden, werden flexible Leiterplatten (PCBs), auch Flex-Leiterplatten genannt, in die Designs von Unterhaltungselektronikprodukten integriert.

- Flex-Leiterplatten verfügen im Vergleich zu herkömmlichen Leiterplatten über ein höheres Maß an physikalischer Elastizität, sodass Hersteller sie mit minimalem Verkabelungsaufwand um Ecken und Biegungen herum installieren können. Dadurch können Geräte mit flexiblen Leiterplatten härteren Bedingungen standhalten und das Risiko von Verbindungsschäden und Verunreinigungen minimieren. Während Flex-Leiterplatten hauptsächlich in den Bereichen Medizin, Militär und Luft- und Raumfahrt eingesetzt werden, entwickeln OEMs der Unterhaltungselektronik jetzt robustere Geräte mit Flex-Leiterplatten.

- Aufgrund der flexiblen Komponenten, die den Biegemechanismus unterstützen, ohne die Funktionalität des Geräts zu beeinträchtigen, wird erwartet, dass die Integration von Starrflex-Leiterplatten in gefalteten Mobiltelefonen zunehmen wird. Darüber hinaus könnte das Wachstum des Marktes für diese Leiterplatten durch die raschen Fortschritte in der Smartphone-Technologie vorangetrieben werden. Es wird erwartet, dass die zunehmende Verbreitung von Smartphones auf der ganzen Welt und die kontinuierlichen Durchbrüche in der Smartphone-Technologie zum Wachstum von Starrflex-Leiterplatten beitragen werden.

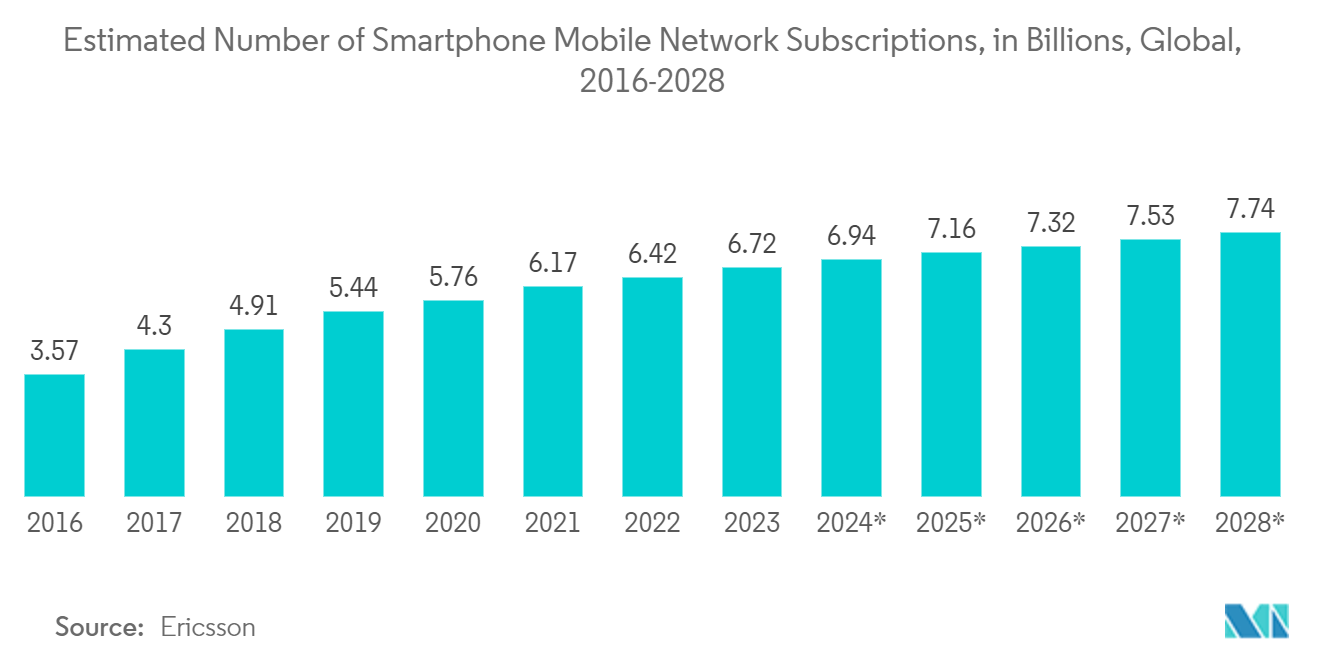

- Ericsson berichtete, dass die weltweite Zahl seiner Smartphone-Mobilfunknetzabonnements im Jahr 2022 bei fast 6,4 Milliarden lag und bis 2028 voraussichtlich 7,7 Milliarden überschreiten wird. China, Indien und die Vereinigten Staaten sind führend, wenn es um die höchste Anzahl an Smartphone-Mobilfunknetzabonnements geht Abonnements. Die Ergebnisse von Ericsson betonen, dass sich die Verkäufe im Jahr 2022 zwar abgeschwächt haben, der steigende durchschnittliche Verkaufspreis von Smartphones den Markt in den kommenden Jahren jedoch voraussichtlich stärken wird. Diese bedeutenden Entwicklungen werden die Aussichten des Marktes verbessern.

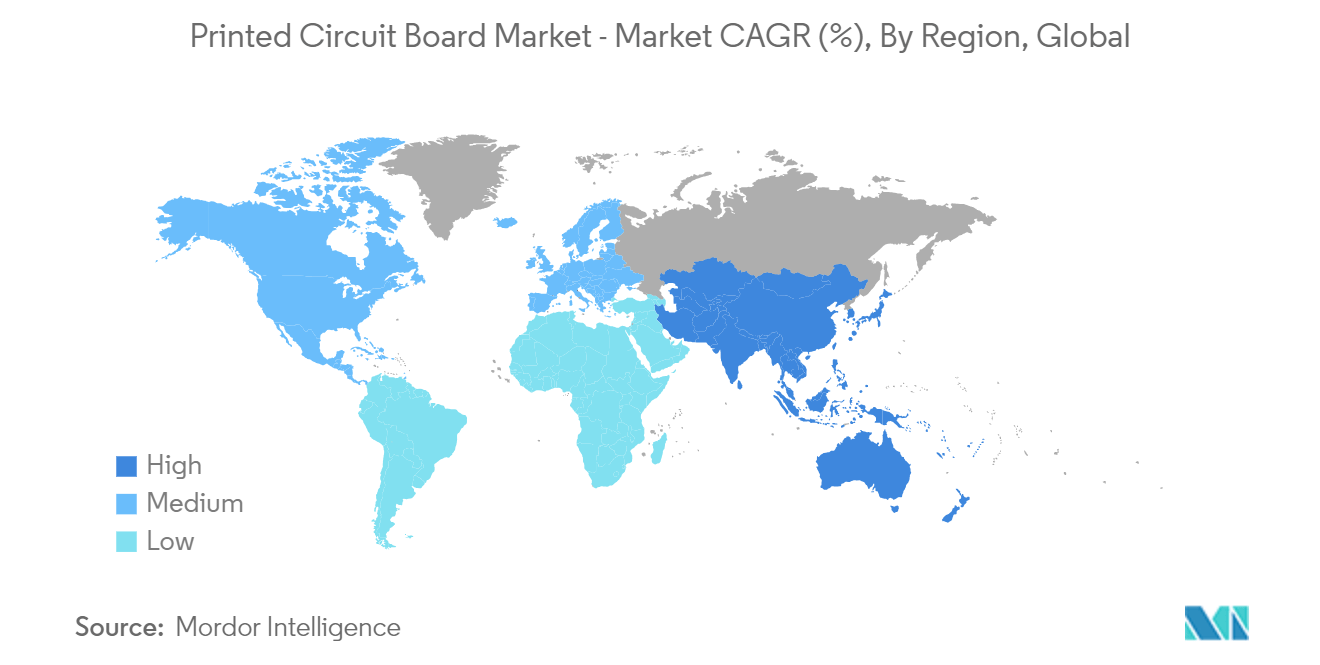

Für die Region Asien-Pazifik wird ein deutliches Wachstum erwartet

- Der asiatisch-pazifische Raum dominiert aufgrund der Präsenz führender Hersteller und Akteure in China, Taiwan, Südkorea und Japan den Leiterplattenmarkt. Mit der rasanten Entwicklung der chinesischen Elektronikindustrie haben sich viele chinesische Leiterplattenhersteller zu führenden Akteuren auf dem globalen Leiterplattenmarkt entwickelt. Chinesische Leiterplattenhersteller halten im asiatisch-pazifischen Raum einen Gesamtmarktanteil von 54,76 %. Diese Hersteller bieten eine breite Palette an Dienstleistungen und Fähigkeiten, einschließlich PCB-Design, -Fertigung und -Montage, zusammen mit wettbewerbsfähigen Preisen und kurzen Durchlaufzeiten. Zu den Hauptakteuren zählen JLCPCB, Graperain, Fulltronics, YMS PCB Assembly und Hitech Circuits.

- Derzeit gibt es in China etwa 2.500 Leiterplattenhersteller. Die PCB-Industrie in China ist hauptsächlich auf das Perlflussdelta, das Jangtse-Flussdelta und den Bohai-Rand verteilt. Diese Gebiete sind Knotenpunkte großer Marktkomponenten, guter Transportbedingungen und reibungsloser Wasser- und Stromverhältnisse.

- Die Hauptgründe für das Wachstum des PCB-Marktes in China sind niedrigere Gesamtkosten und eine höhere Managementeffizienz. Obwohl Chinas demografische Dividende zu Ende geht, sind die Arbeitskosten immer noch niedriger als in Japan, Südkorea, Taiwan, der Europäischen Union und den Vereinigten Staaten. Chinas Umweltschutzprogramme, Gewerkschaften und der Sozialsektor verbrauchen vergleichsweise weniger Mittel. Darüber hinaus verfügt Chinas Leiterplattenindustrie als weltweit größtes Produktionsland über eine vollständige Industriekette, die von Kupferfolie über Glasfaser, Harz, kupferkaschierte Laminate bis hin zu Leiterplatten reicht.

- Chinas Leiterplattenindustrie profitiert von der Erlangung ihrer Position als weltweit größter Leiterplattenhersteller und der starken Entwicklung nachgelagerter elektronischer Anschlussprodukte und erlebt einen rasanten Entwicklungs- und Wachstumstrend. Die elektronische Informationsindustrie ist eine strategische und führende Säule für Chinas wichtigste industrielle Entwicklung. Die PCB-Industrie ist der Eckpfeiler der Entwicklung der elektronischen Informationsindustrie und hat sich zu einem der angesehensten Sektoren in China entwickelt. In den letzten Jahren hat China Richtlinien wie Förderung importierter Technologien und Produkte (Ausgabe 2016) und Leitfaden zur Anpassung der Industriestruktur (Ausgabe 2019) erlassen, um die Entwicklung der Leiterplattenindustrie zu fördern.

- Empirische Daten renommierter Industrieverbände unterstreichen Taiwans anhaltende Dominanz bei den globalen PCB-Produktionswerten. Taiwan hatte im Jahr 2022 einen Marktanteil von 15,31 % und einen Marktumsatzwert von 11,05 Milliarden US-Dollar, und das Land wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,66 % verzeichnen. Die südkoreanischen Leiterplattenhersteller haben inzwischen ihre japanischen Pendants überholt und sich den dritten Platz auf dem regionalen Markt gesichert.

- Laut der aufschlussreichen Analyse der Taiwan Printed Circuit Association (TPCA) haben die japanischen und südkoreanischen Leiterplattenindustrien durch die Nutzung ihrer Designfähigkeiten bei Anschlussprodukten einen strategischen Übergang von Produkten der unteren zur mittleren Preisklasse vollzogen. Der Schwerpunkt hat sich in Richtung hochtechnologischer Bereiche verlagert, wie z. B. flexible Leiterplatten und Leiterplatten mit erhöhten technischen Schwellenwerten. Japan hat sich mittlerweile zum zweitgrößten globalen Hersteller flexibler Leiterplatten und zum drittgrößten Hersteller traditioneller Leiterplatten entwickelt, die in kritischen Sektoren wie Halbleiter, Kommunikation und Automobilelektronik weit verbreitet sind.

Überblick über die Leiterplattenbranche (PCB).

Der PCB-Markt ist stark fragmentiert, mit der Präsenz von Hauptakteuren wie Jabil Inc., Wurth Elektronik Group (Wurth Group), TTM Technologies Inc., Becker Muller Circuit Printing GmbH und Advanced Circuits Inc. Die Hauptakteure auf dem Markt sind Sie verfolgen Strategien wie Partnerschaften und Übernahmen, um ihr Produktangebot zu verbessern und nachhaltige Wettbewerbsvorteile zu erzielen.

- November 2023 – Jabil Inc. eröffnet seine dritte Produktionsstätte in der Stadt Chihuahua, Mexiko, und markiert damit einen Meilenstein im kontinuierlichen Wachstum und Engagement des Unternehmens in der Region. Das Werk mit einer Fläche von mehr als 250.000 Quadratmetern wird eine entscheidende Rolle bei der Unterstützung von Kunden in den Branchen Energie, Automobil, Transport, Gesundheitswesen, Digitaldruck und Einzelhandel spielen. Diese neue Anlage würde die betriebliche Effizienz und Flexibilität steigern und die Fähigkeit der Region zur Lieferung hochwertiger Produkte steigern.

- November 2023 – Die Würth Elektronik Gruppe startet das Forschungsprojekt HyPerStripes. Der Schwerpunkt liegt auf flexiblen und dehnbaren Leiterplatten mit Rolle-zu-Rolle-Verarbeitungskapazitäten, um praktisch endlose Elektronik mit feinen miniaturisierten Strukturen zu ermöglichen. Das Projekt HyPerStripes (Hybrid Integrated High Performance Electronic Stripes) geht diese Einschränkungen an, indem es Technologien und Produktionsprozesse für lange, intelligente und flexible elektronische Systeme entwickelt, die herkömmliche Kabel ersetzen können. Ziel dieses Projektes ist es, dehnbare Schaltungsträger in Längen von mehr als einem Meter zu entwickeln, um kostengünstige Produkte bereitzustellen und die entsprechenden Fertigungstechnologien aufrechtzuerhalten.

Marktführer für Leiterplatten (PCB).

-

Jabil Inc.

-

Wurth elektronik group (Wurth group)

-

TTM Technologies Inc.

-

Becker & Muller Circuit Printing GmbH

-

Advanced Circuits Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Leiterplatten (PCB).

- November 2023 – TTM Technologies Inc. gab bekannt, dass das Unternehmen den Bundesstaat New York als Standort für eine geplante neue High-Tech-Produktionsanlage auf der grünen Wiese ausgewählt hat. Es wird erwartet, dass die geplante Anlage die inländische Produktionskapazität von Ultra-HDI-Leiterplatten (High Density Interconnect) steigern wird, um nationale Sicherheitsanforderungen zu erfüllen. Darüber hinaus wird diese Anlage die nachhaltigste Anlage von TTM in Nordamerika werden.

- Juli 2023 – Als Ergebnis eines BMWK-geförderten Gemeinschaftsprojekts mit der Technischen Universität Berlin stellte Becker Müller eine Technologie vor, die es ermöglicht, leistungsstarke Hochfrequenzsysteme mithilfe cleverer Signalleitungen innerhalb von Standard-Leiterplattentechnologien herzustellen. Kerngedanke des Projekts war die Nutzung vorhandener Produktionsmaschinen in der Leiterplattenfertigung in Verbindung mit der Suche nach einer kostenoptimierten Lösung.

Segmentierung der Leiterplattenindustrie (PCB).

Die Studie verfolgt die Einnahmen, die durch den Verkauf von Leiterplatten (PCBs) durch verschiedene Akteure auf dem Weltmarkt erzielt werden. Die Studie verfolgt auch die wichtigsten Marktparameter, die zugrunde liegenden Wachstumsbeeinflusser und die wichtigsten in der Branche tätigen Anbieter, die für Marktschätzungen und Wachstumsraten verantwortlich sind. Die Studie analysiert außerdem die Gesamtauswirkungen von COVID-19 und anderen makroökonomischen Faktoren auf den Weltmarkt. Der Umfang dieses Berichts umfasst die Dimensionierung und Prognosen für die verschiedenen Marktsegmente.

Der Markt für Leiterplatten (PCB) ist in Typ (einseitig, doppelseitig, mehrschichtig und HDI), Substrat (starr, flexibel und starr-flexibel) und Endverbraucherindustrie (Industrieelektronik, Gesundheitswesen) unterteilt , Luft- und Raumfahrt und Verteidigung, Automobil, IT und Telekommunikation sowie Unterhaltungselektronik) und Geographie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt). Der Bericht bietet Marktprognosen und Größen dieser Segmente in Bezug auf ihren Wert (USD).

| Nach Typ | Einseitig |

| Beidseitig | |

| Mehrschichtig | |

| HDI | |

| Nach Substrat | Starr |

| Flexibel | |

| Starr-Flex | |

| Nach Endverbraucherbranche | Industrieelektronik |

| Gesundheitspflege | |

| Luft- und Raumfahrt und Verteidigung | |

| Automobil | |

| IT & Telekommunikation | |

| Unterhaltungselektronik | |

| Andere Endverbraucherbranchen | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur Marktforschung für Leiterplatten (PCB).

Wie groß ist der PCB-Markt?

Es wird erwartet, dass der PCB-Markt im Jahr 2024 76,12 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,28 % auf 93,87 Milliarden US-Dollar wachsen wird.

Wie groß ist der PCB-Markt derzeit?

Im Jahr 2024 wird die Größe des PCB-Marktes voraussichtlich 76,12 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem PCB-Markt?

Jabil Inc., Wurth elektronik group (Wurth group), TTM Technologies Inc., Becker & Muller Circuit Printing GmbH, Advanced Circuits Inc. sind die wichtigsten Unternehmen, die auf dem PCB-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im PCB-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am PCB-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im PCB-Markt.

Welche Jahre deckt dieser PCB-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des PCB-Marktes auf 72,86 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des PCB-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des PCB-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

PCB-Branchenbericht

Statistiken zum PCB-Marktanteil, zur Größe und zur Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die PCB-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)