Marktanalyse für Leistungselektronik

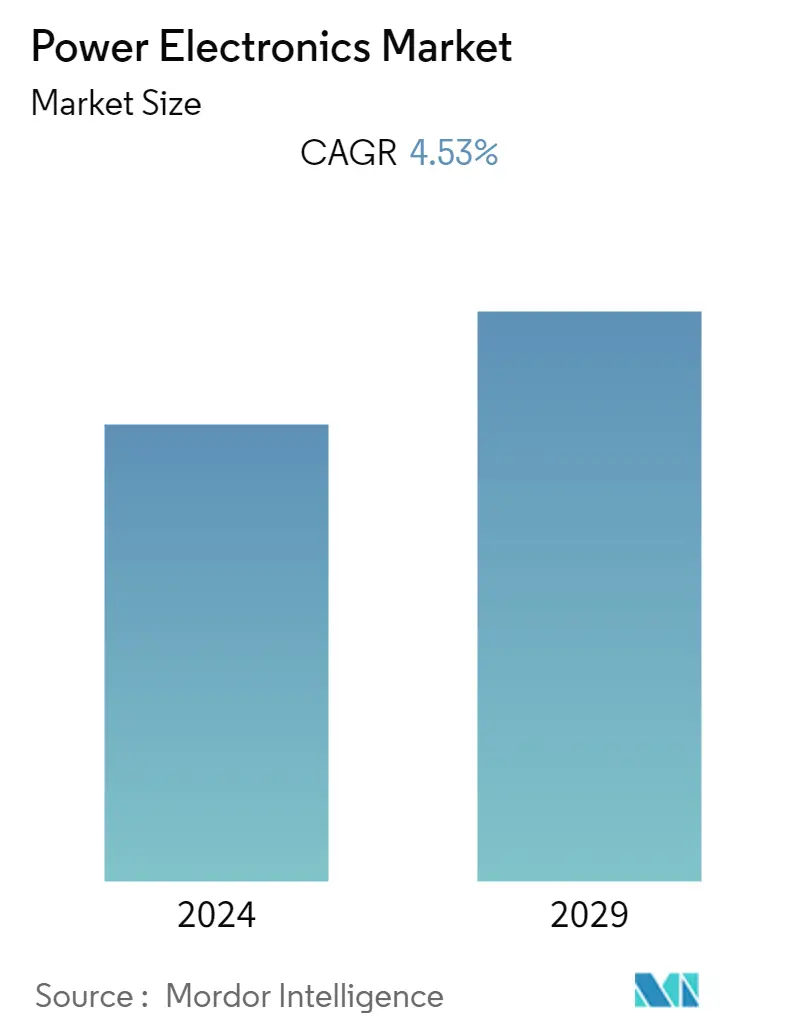

Der Leistungselektronikmarkt wurde im Vorjahr auf 29,19 Milliarden US-Dollar geschätzt. Es wird erwartet, dass der Markt im Prognosezeitraum 37,72 Milliarden US-Dollar erreichen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 4,53 % entspricht. Diese wachsende Nachfrage nach Leistungselektronik ist auf verschiedene boomende Anwendungen zurückzuführen, darunter Elektro- und Hybrid-Elektrofahrzeuge (xEV), Fabrikautomation, Photovoltaik, Windkraftanlagen, USV und Haushaltsgeräte.

- Bemerkenswert ist, dass der Stromverbrauch weiter steigt und immer mehr Anwendungen auf Strombasis eingeführt werden. Es wird erwartet, dass mehr als 60 Prozent des gesamten Energieverbrauchs in Strom umgewandelt werden, und elektrische Energie muss so effizient wie möglich erzeugt, verteilt und genutzt werden. Darüber hinaus spricht auch der sich abzeichnende Klimawandel für die Suche nach nachhaltigen Lösungen für die Zukunft. Unter solchen sich entwickelnden Umständen dürften zwei wichtige Technologien eine entscheidende Rolle bei der Lösung von Teilen dieser künftigen Probleme spielen die Umstellung der Stromerzeugung von konventionellen, fossilen (und kurzfristigen) Energiequellen auf erneuerbare Energiequellen und die Nutzung hocheffizienter Energiequellen effiziente Leistungselektronik in der Energieübertragung/-verteilung, Stromerzeugung und Endverbraucheranwendung und treibt so die Rolle der Leistungselektronik voran.

- Die Leistungselektronikbranche erlebt ein dynamisches Umfeld, das sich aufgrund zahlreicher Trends ständig verändert. Da leistungselektronische Geräte und Systeme in der gesamten Energieversorgungskette vorhanden sind, vom Kraftwerk bis zum gesamten Stromnetz, können die Faktoren, die sie beeinflussen, sehr unterschiedlich sein. Und dann zu Gegenständen, die Strom verbrauchen. Alle sind sehr unterschiedliche Umgebungen und werden unterschiedlich beeinflusst.

- Die Reduzierung des Energieverbrauchs ist einer der wichtigsten Trends in der Energiebranche, und die Leistungselektronik entwickelt sich zu einer Schlüsseltechnologie, um den Fluss elektrischer Energie von der Quelle zur Last je nach Lastanforderungen präzise zu steuern. Damit ist es für die Zuverlässigkeit und Stabilität der gesamten Stromversorgungsinfrastruktur verantwortlich, von den Quellen über die Energieübertragung und -verteilung bis hin zu den vielfältigen Anwendungen in der Industrie, in Transportsystemen sowie bei Heim- und Bürogeräten.

- Beispielsweise könnten durch fortschrittliche Leistungselektronik etwa 50 Prozent der Energieverluste bei der Umwandlung von Netz- oder Batteriespannungen in die in elektronischen Geräten verwendeten Spannungen eingespart werden. Doch trotz der enormen Bedeutung der Leistungselektronik muss das Bewusstsein für die Rolle der Leistungselektronik in der modernen Industriegesellschaft auch in der gut informierten Öffentlichkeit gestärkt werden.

- Die Pandemie beschleunigte auch die Einführung des IoT, was sich positiv auf den Markt auswirkte. Eine aktuelle Studie des globalen Mobilfunksatellitenanbieters Inmarsat ergab beispielsweise, dass der Reifegrad von Unternehmen, die das industrielle Internet der Dinge (IoT) einführen, seit Beginn der COVID-19-Pandemie rapide zugenommen hat.

Markttrends für Leistungselektronik

Es wird erwartet, dass die steigende Nachfrage nach energiereichen und energieeffizienten Geräten im Elektroniksegment das Marktwachstum vorantreiben wird

- Industriegeräte wie unterbrechungsfreie Stromversorgungen (USV), Server-Netzteile, Stromrichter und Motorantriebe verbrauchen einen erheblichen Teil des weltweiten Stroms. Daher führt jede Effizienzsteigerung bei industriellen Stromversorgungen zu einer erheblichen Reduzierung der Betriebskosten eines Unternehmens. Mit größerer Leistungsdichte und besserer thermischer Leistung steigt die Nachfrage nach hocheffizienten Netzteilen exponentiell.

- Eine der beliebtesten Anwendungen für Leistungshalbleiter ist derzeit die unterbrechungsfreie Stromversorgung. Es wird in der Regel zum Schutz von Hardware wie Computern, Rechenzentren, Kommunikationsgeräten und anderen elektrischen Geräten verwendet, bei denen ein unerwarteter Stromausfall zu Verletzungen, Todesfällen, kritischen Geschäftsverlusten sowie Unterbrechungen oder Datenverlusten führen kann. Unterbrechungsfreie Stromversorgungssysteme enthalten normalerweise Batterien und einen Wechselrichter, der IGBT (Bipolartransistor mit isoliertem Gate) verwendet.

- Der Bedarf an hocheffizienten Stromquellen wächst rasant. Mehrere Ursachen befeuern diese Expansion. Das erste ist ein wachsendes globales Bewusstsein dafür, wie wichtig es ist, Energie effizient und sinnvoll zu nutzen. Leistungshalbleiter zur Steuerung elektrischer Energie erfreuen sich zunehmender Beliebtheit und steigender Nachfrage als Schlüsselgeräte, die dazu beitragen können, den CO2-Fußabdruck einer globalen Gesellschaft zu verringern.

- Elektromotorische Antriebe sind eines der Schlüsselelemente in jeder Branche. Sie treiben Pumpen, Ventilatoren und Förderbänder an, bewegen Förderfahrzeuge und Aufzüge und dienen im gleichen Umfang der Erzeugung von Druckluft oder Kälte. Aufgrund ihrer weiten Verbreitung machen elektrische Antriebe einen erheblichen Teil des in der Industrie verbrauchten Stroms aus.

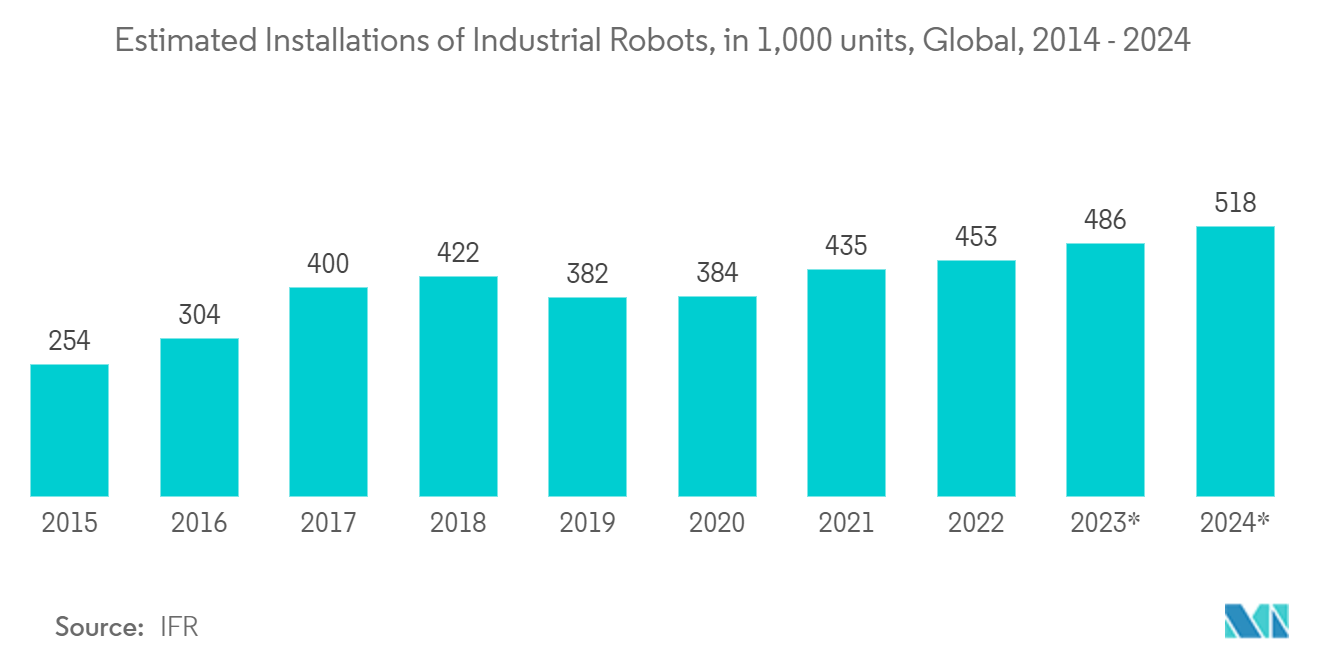

- Der Einsatz effizienter Leistungshalbleiter ermöglicht den Entwurf effektiver, zuverlässiger und mehrdimensionaler Roboter. Somit schafft die zunehmende Installation von Industrierobotern positive Aussichten für den Markt. Nach Angaben der International Federation of Robotics (IFR) erholten sich die Roboterinstallationen weltweit im Vorjahr stark und machten es zum erfolgreichsten Jahr aller Zeiten für die Robotikbranche. Mit dem anhaltenden Trend zur Automatisierung und der anhaltenden technologischen Innovation hat die Nachfrage in der gesamten Branche ein hohes Niveau erreicht.

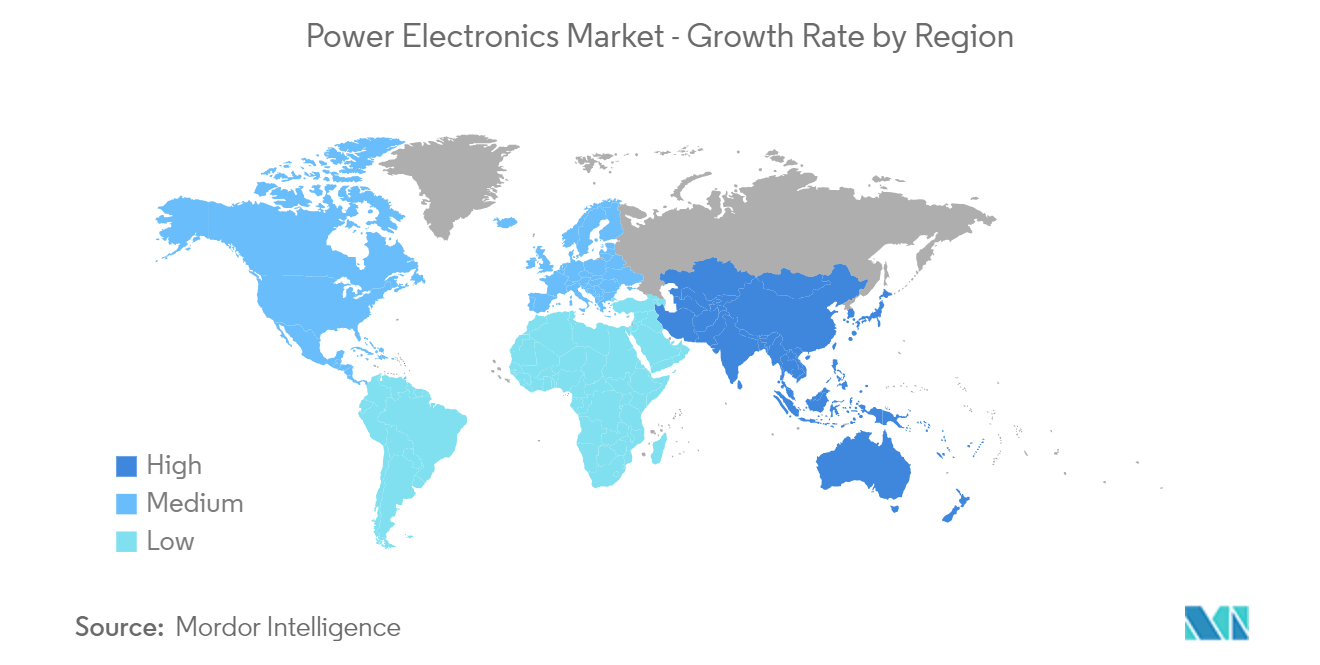

Asien-Pazifik wird voraussichtlich die am schnellsten wachsende Region sein

- Der asiatisch-pazifische Raum dominierte im vergangenen Jahr den elektronischen Strommarkt und wird voraussichtlich erheblich wachsen und im Prognosezeitraum weiterhin dominieren. Die lukrativen Möglichkeiten in den Bereichen Unterhaltungselektronik, Automobil, Telekommunikation und Industrieanwendungen im asiatisch-pazifischen Raum sind für den beträchtlichen Marktanteil und das regionale Wachstum verantwortlich.

- Es wird erwartet, dass die Region Asien-Pazifik den untersuchten Markt dominieren wird, da sie derzeit den globalen Halbleitermarkt dominiert, was zusätzlich durch die Regierungspolitik unterstützt wird. Laut SIA entfallen auf China, Japan, Taiwan und Südkorea zusammen etwa 75 Prozent der weltweiten Halbleiterproduktion, und auch andere Länder wie Vietnam, Thailand, Malaysia und Singapur tragen erheblich zur Marktbeherrschung der Region bei.

- Im April 2023 beleuchtete die Konferenz und Ausstellung PowerUP Asia die neuesten technologischen Entwicklungen und Trends in der Leistungselektronik, einschließlich WBG-Geräten, Leistungshalbleitern und verwandten Technologien. Darin heißt es, dass die wachsende Elektrofahrzeugindustrie (EV), die steigenden Forderungen nach der Einführung erneuerbarer Energien, Trends in der Industrieautomatisierung und die steigende Nachfrage nach Unterhaltungselektronik das Wachstum der Leistungselektronikindustrie ankurbeln, da sich die Hersteller auf Energieeffizienz, Kohlenstoffreduzierung und Emissionsreduzierung konzentrieren. grünere Energie.

- Leistungselektronik wird in Elektrofahrzeugen immer häufiger eingesetzt und erfordert hohe Energie, um Elektromotoren anzutreiben. Leistungskomponenten wie MOSFETs (Metalloxid-Halbleiter-Feldeffekttransistoren) und IGBT sind leistungselektronische Schalter in Antriebsstrangsystemen. Das deutliche Marktwachstum ist auf die steigende Nachfrage nach energieeffizienten Hybrid-Elektrofahrzeugen in mehreren Ländern, darunter Indien, China, Japan und anderen, zurückzuführen, um die Auswirkungen der zunehmenden Umweltverschmutzung zu verringern.

- Beispielsweise ist Chinas Automobilsektor gewachsen und die Region spielt eine wichtigere Rolle in der globalen Automobilindustrie. China ist eines der Länder mit der höchsten Einführung von Elektrofahrzeugen, die sich immer größerer Beliebtheit erfreuen. Laut der China Passenger Car Association verkaufte China im Jahr 2022 5,67 Millionen Elektrofahrzeuge (Elektrofahrzeuge) und Plug-Ins, da Verbraucher aufgrund staatlicher Subventionen und hoher Ölpreise von spritfressenden Modellen umstiegen. Es wird erwartet, dass die Nachfrage nach Leistungselektronik in der Elektrofahrzeugindustrie schnell steigen wird.

- Darüber hinaus wächst der Markt für Leistungselektronik in Japan aufgrund der Entwicklungen in mehreren Branchen, darunter Transport, erneuerbare Energien und andere Bereiche, in denen Leistungselektronik ein breites Anwendungsspektrum hat, schnell. Daher wird erwartet, dass die japanische Automobilindustrie, die aufgrund der Nachfrage nach Elektrofahrzeugen schnell wächst, der Haupttreiber für die Möglichkeiten für Leistungselektronik in der Region sein wird.

Überblick über die Leistungselektronikbranche

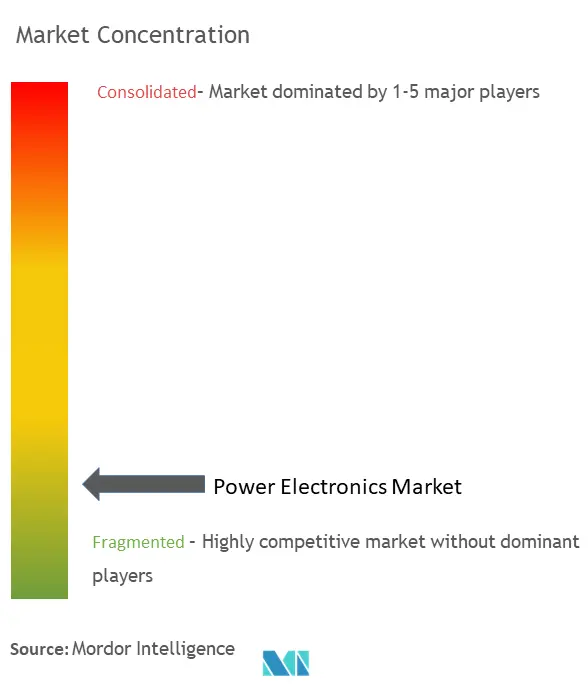

Es wird erwartet, dass die Intensität der Wettbewerbskonkurrenz auf dem Leistungselektronikmarkt hoch sein und im Prognosezeitraum unverändert bleiben wird. Der Markt umfasst mehrere globale und beliebte Player wie ON Semiconductor, Infineon, ROHM, STMicroelectronics NV und andere. Obwohl der Markt für neue Akteure mäßig hohe Eintrittsbarrieren darstellt, haben mehrere Neueinsteiger an Bedeutung gewonnen.

Im Mai 2023 brachte Infineon CoolSiC-Leistungsmodule mit 3,3-kV-MOSFETs im XHP-2-Gehäuse für Traktionsanwendungen auf den Markt. Die Leistungsmodule FF2000UXTR33T2M1 und FF2600UXTR33T2M1 nutzen neu entwickelte 3,3-kV-CoolSiC-MOSFETs und die XT-Verbindungstechnologie von Infineon. Die Module werden in einem XHP-2-Paket geliefert, das speziell auf Traktionsanwendungen zugeschnitten ist.

Im Mai 2023 entwickelte die Mitsubishi Electric Corporation eine neue Struktur für einen Siliziumkarbid-Metalloxid-Halbleiter-Feldeffekttransistor (SiC-MOSFET), in den eine Schottky-Barrierediode (SBD) eingebettet ist, die das Unternehmen in einem 3,3-kV-Voll-SiC angewendet hat Leistungsmodul FMF800DC-66BEW für große Industrieanlagen wie Eisenbahnen und Gleichstromsysteme.

Im Januar 2023 kündigte Renesas Electronics einen neuen Gate-Treiber-IC an, der Hochspannungs-Leistungsgeräte wie IGBTs (Insulated-Gate-Transistoren) und SiC-MOSFETs (Siliziumkarbid) für Wechselrichter von Elektrofahrzeugen (EV) ansteuern soll. Darüber hinaus steigt die Nachfrage nach Leistungshalbleitern für Kraftfahrzeuge rapide an, da Elektrofahrzeuge immer erschwinglicher werden. Das Unternehmen steigert kontinuierlich seinen Marktanteil, indem es verschiedene Produkte anbietet, um der Nachfrage gerecht zu werden.

Marktführer im Bereich Leistungselektronik

-

ON Semiconductor Corporation

-

ABB Ltd.

-

Infineon Technologies AG

-

Texas instruments Inc.

-

ROHM Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Leistungselektronik

- Mai 2023 Die Infineon Technologies AG hat ihre neueste Generation von Leistungs-MOSFETs für Automobilanwendungen, die OptiMOS 740 V MOSFET-Familie, in verschiedenen bleifreien und robusten Leistungspaketen auf den Markt gebracht. Die neue Familie kombiniert 300-mm-Dünnwafer-Technologie mit innovativer Verpackung, um erhebliche Leistungsvorteile in einem kleinen Gehäuse zu bieten. Damit eignet sich dieser MOSFET ideal für alle standardmäßigen und zukünftigen 40-V-Automobil-MOSFET-Anwendungen, wie z. B. Bremssysteme, elektrische Servolenkungen, Leistungsschalter und neue Zonenarchitekturen.

- Mai 2023 Vishay Intertechnology, Inc. hat 17 neue 650-V-Siliziumkarbid-Schottky-Dioden (SiC) der dritten Generation vorgestellt. Die Geräte von Vishay Semiconductors verfügen über ein Merged-Pin-Schottky-Design (MPS), das eine hohe Stoßstromfähigkeit mit einem geringen Vorwärtsspannungsabfall, kapazitiver Ladung und Rückwärtsableitstrom kombiniert, um die Zuverlässigkeit und Effizienz von Schaltnetzteildesigns zu verbessern.

- Mai 2023 Toshiba Electronics Europe bringt einen neuen 150-V-N-Kanal-Leistungs-MOSFET auf den Markt, der auf dem U-MOS-XH-Trench-Prozess der neuesten Generation basiert. Der TPH9R00CQ5 wurde explizit für Hochleistungs-Schaltnetzteile wie Kommunikationsbasisstationen und andere industrielle Anwendungen entwickelt.

Segmentierung der Leistungselektronikindustrie

Zur Leistungselektronik gehören Komponenten wie Kondensatoren, Induktivitäten und andere Halbleiterbauelemente, die im Energiemanagement verschiedener Systeme verwendet werden. Darüber hinaus integriert die Leistungselektronik Energie, Steuerungssysteme und elektronische Geräte.

Die Studie umfasst zwei Arten von Komponenten und Materialien für verschiedene Endverbraucherbranchen. Die Wettbewerbslandschaft wurde berücksichtigt, um die Durchdringung der Leistungselektronik und die Beteiligung der Hauptakteure an organischen und anorganischen Wachstumsstrategien zu berechnen. Diese Unternehmen entwickeln ihre Produkte kontinuierlich weiter, um ihren Marktanteil und ihre Rentabilität zu steigern. Darüber hinaus konzentrierte sich die Marktstudie auch auf die Auswirkungen der COVID-19-Pandemie auf das Marktökosystem.

Der Leistungselektronikmarkt ist nach Komponenten (diskrete und Module), nach Materialien (Silizium/Germanium, Siliziumkarbid (sic) und Galliumnitrid (gan)), nach Endverbraucherindustrie (Automobilindustrie, Unterhaltungselektronik, IT und Telekommunikation) segmentiert. Militär und Luft- und Raumfahrt, Industrie, Energie und Energie sowie andere Endverbraucherindustrien) und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika). Die Marktgröße und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Nach Komponente | Diskret |

| Modul | |

| Nach Material | Silizium/Germanium |

| Siliziumkarbid (SiC) | |

| Galliumnitrid (GaN) | |

| Nach Endverbraucherbranche | Automobil |

| Unterhaltungselektronik | |

| IT und Telekommunikation | |

| Militär und Luft- und Raumfahrt | |

| Industriell | |

| Energie und Kraft | |

| Andere Endverbraucherbranchen | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung im Bereich Leistungselektronik

Wie groß ist der Leistungselektronikmarkt derzeit?

Der Leistungselektronikmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,53 % verzeichnen.

Wer sind die Hauptakteure auf dem Leistungselektronik-Markt?

ON Semiconductor Corporation, ABB Ltd., Infineon Technologies AG, Texas instruments Inc., ROHM Co. Ltd sind die wichtigsten Unternehmen, die auf dem Leistungselektronikmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Leistungselektronikmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Leistungselektronik-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Leistungselektronikmarkt.

Welche Jahre deckt dieser Leistungselektronikmarkt ab?

Der Bericht deckt die historische Marktgröße des Leistungselektronikmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Leistungselektronikmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht Leistungselektronik

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Leistungselektronik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Leistungselektronik umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.