Marktgröße für Polyvinylpyrrolidon

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

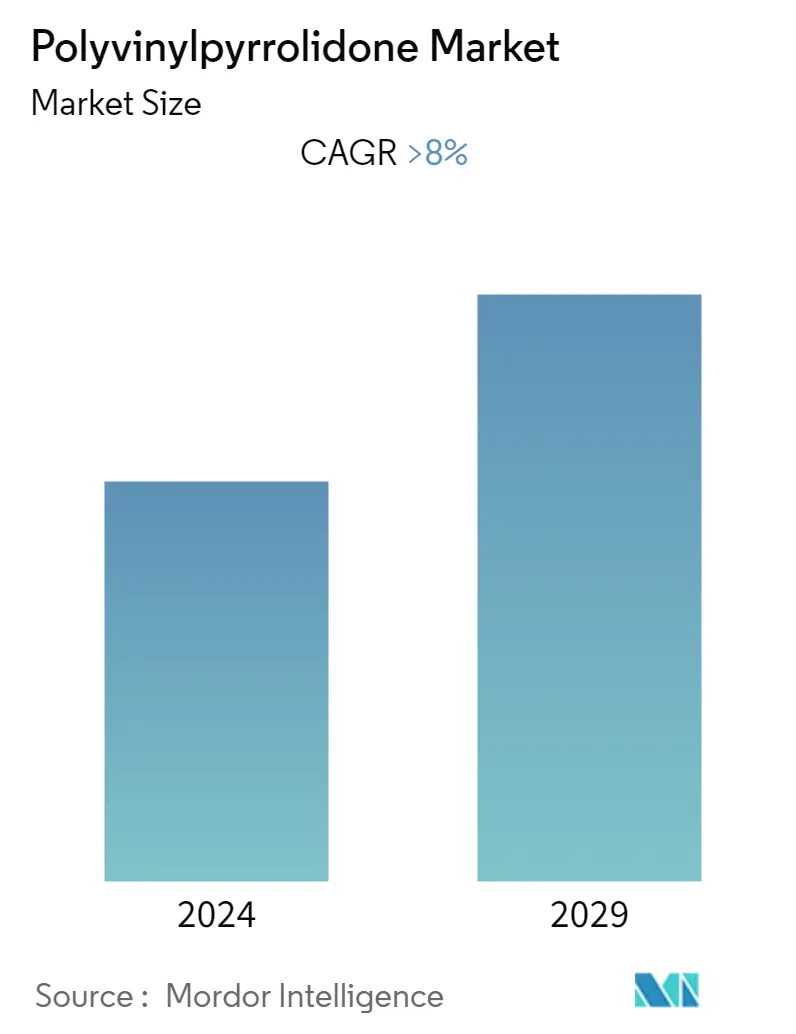

| CAGR | > 8.00 % |

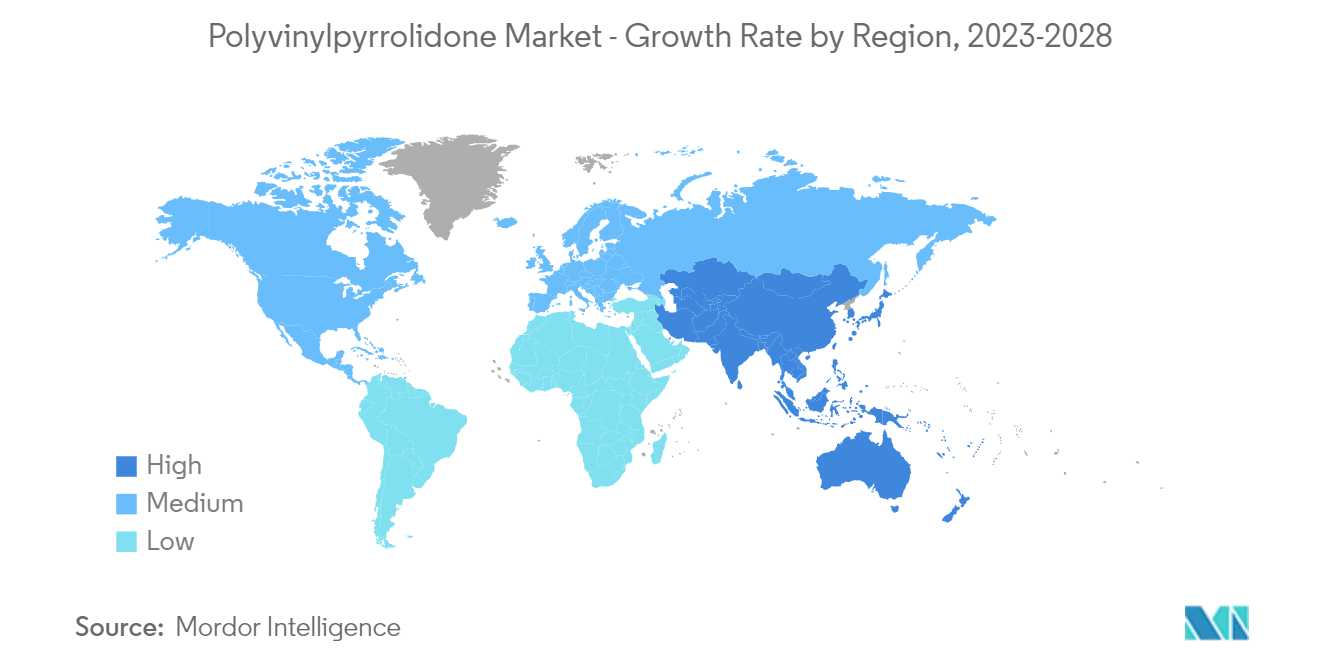

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

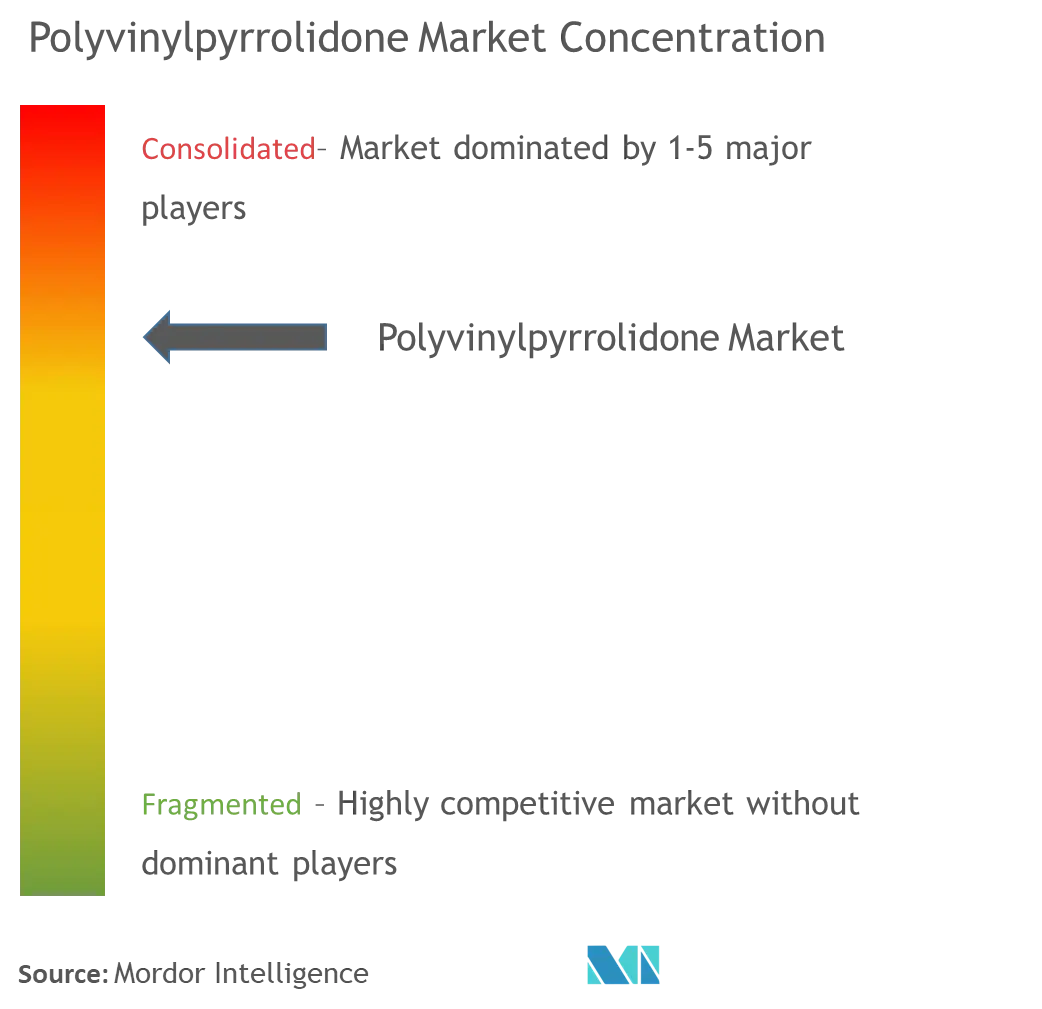

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Polyvinylpyrrolidon

Der weltweite Polyvinylpyrrolidon-Markt wird bis Ende dieses Jahres auf 80.562,98 Tonnen geschätzt und soll in den nächsten fünf Jahren 119.088,58 Tonnen erreichen, was einer durchschnittlichen jährlichen Wachstumsrate von über 8 % im Prognosezeitraum entspricht.

Während des Ausbruchs der COVID-19-Pandemie ging die Nachfrage nach Polyvinylpyrrolidon aufgrund der geringeren Nachfrage seitens Endverbraucheranwendungen zurück. Längere Lockdowns weltweit führten zu Arbeitskräftemangel und Unterbrechungen der Lieferkette im Bausektor, was sich negativ auf die Nachfrage nach Klebstoffen auswirkte, die in diesem Segment wichtige Anwendungen finden. Darüber hinaus brachen während der Pandemie die Einzelhandelsumsätze für verpackte Lebensmittel, Fast Food, Kosmetika und Körperpflegeprodukte ein, da die Bewegungsfreiheit der Menschen streng eingeschränkt war. Auf der anderen Seite hat das anhaltende Wachstum der Pharmaindustrie die Nachfrage nach Polyvinylpyrrolidon für pharmazeutische Anwendungen leicht verbessert. Da das verarbeitende Gewerbe nun jedoch wieder vollständig auf das Aktivitätsniveau vor der Pandemie zurückgekehrt ist, wird erwartet, dass die Nachfrage nach Polyvinylpyrrolidon in den nächsten Jahren stetig wachsen wird.

- Polyvinylpyrrolidon wird in der pharmazeutischen Industrie häufig als Bindemittel bei der Herstellung von Tabletten verwendet. Da große Volkswirtschaften auf der ganzen Welt nach der Pandemie in die Entwicklung der Pharmaindustrie investieren, wird prognostiziert, dass die Nachfrage für den untersuchten Markt in diesem Segment stark wachsen wird.

- Darüber hinaus wird erwartet, dass die zunehmende Bautätigkeit weltweit angesichts der steigenden Nachfrage nach Wohn- und Gewerbebauten die Nachfrage nach Polyvinylpyrrolidon weiter ankurbeln wird.

- Allerdings könnte der untersuchte Markt wahrscheinlich durch das Vorhandensein von Ersatzprodukten beeinträchtigt werden, die potenziell Polyvinylpyrrolidon in verschiedenen Anwendungen ersetzen können.

- Auf der anderen Seite könnte ein zunehmender Anwendungsbereich in der Körperpflege- und Kosmetikindustrie künftige Wachstumschancen für den untersuchten Markt bieten.

- Der asiatisch-pazifische Raum dominierte den Markt und dürfte seine Dominanz im Prognosezeitraum beibehalten, was vor allem auf das umfangreiche Wachstum des Pharmasegments in der Region zurückzuführen ist.

Markttrends für Polyvinylpyrrolidon

Steigende Nachfrage in der Pharmaindustrie

- Polyvinylpyrrolidon oder PVP kann aufgrund seiner hervorragenden Löslichkeit und Solubilisierung in der Medizin und im Gesundheitsbereich als Bindemittel, Hilfsstoff, Beschichtung, gebundene Lösung eines Wirkstoffs, Cosolvent, Sterilisationsdesinfektionsmittel, Lösungsvermittler, Mittel zur verzögerten Freisetzung, Kapselhülle, Dispersionsstabilisator usw. verwendet werden Eigenschaft, Bindungsfähigkeit, Komplexierungskraft und andere Funktionen.

- Die pharmazeutische Industrie und die Medizin sind die frühesten und wahrscheinlich bekanntesten Bereiche, die aufgrund ihrer außergewöhnlichen Biokompatibilität und Fähigkeit, stabile Assoziationsverbindungen und Komplexe mit verschiedenen Wirkstoffen zu bilden, von PVP profitiert haben.

- China, Indien, die Vereinigten Staaten und Deutschland sind die größten Pharmaindustrien der Welt. Es wird geschätzt, dass chinesische Hersteller etwa 40 % aller weltweit verwendeten APIs ausmachen. Darüber hinaus stammen 75 bis 80 % der in die Vereinigten Staaten importierten Wirkstoffe aus China und Indien. Der Wunsch nach Kosteneinsparungen und weniger strengen Umweltvorschriften treibt die Pharmaindustrie in China und Indien an.

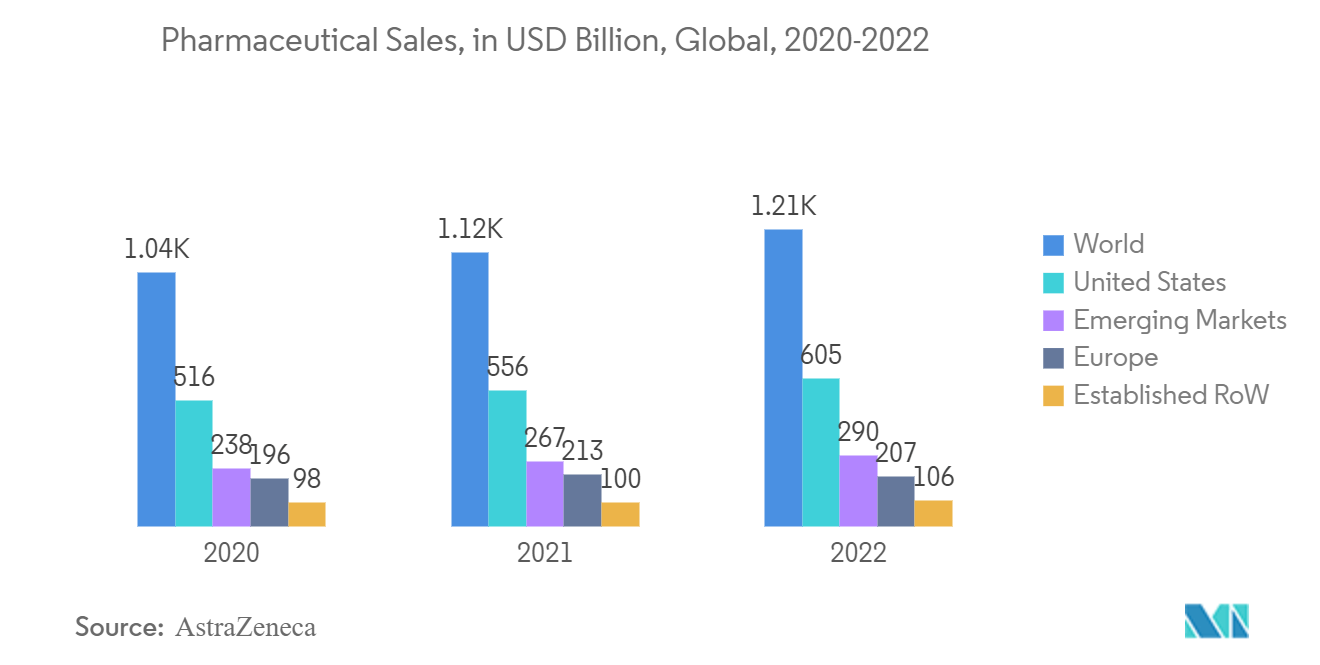

- Laut AstraZeneca wird der prognostizierte Arzneimittelumsatz im Jahr 2024 voraussichtlich 633 Milliarden US-Dollar betragen, wobei Nordamerika den größten Anteil hat, gefolgt von der Europäischen Union (ohne das Vereinigte Königreich) mit 287 Milliarden US-Dollar an zweiter Stelle, gefolgt von Südost- und Ostasien voraussichtlich 232 Milliarden US-Dollar.

- Der Pharmasektor ist einer der wichtigsten Wirtschaftszweige in den Vereinigten Staaten und einer der forschungs- und entwicklungsintensivsten Wirtschaftszweige des Landes. Laut AstraZeneca ist die Pharmaindustrie in den Vereinigten Staaten die größte weltweit und macht im Jahr 2022 49,8 % des weltweiten Pharmaumsatzes aus, mit einem Umsatz von 605 Milliarden US-Dollar.

- Die wachsende und alternde Bevölkerung der Vereinigten Staaten treibt die Expansion der Pharmaindustrie voran. Darüber hinaus sind 15 % der Bevölkerung in den Vereinigten Staaten über 65 Jahre alt, und dieser Prozentsatz wird voraussichtlich bis 2023 steigen.

- Nach Angaben der Association of the British Pharmaceutical Industry (ABPI) wird der Jahresumsatz der britischen Pharmaindustrie auf rund 50,21 Milliarden Euro (58,36 Milliarden US-Dollar) geschätzt. Zu den wichtigsten Marktteilnehmern zählen GlaxoSmithKline und AstraZeneca. Darüber hinaus ist das Land einer der größten Exporteure lebensrettender Medikamente für Patienten auf der ganzen Welt.

- Im Jahr 2022 exportierte das Vereinigte Königreich Arzneimittel und Medizinprodukte im Wert von 25,4 Milliarden Euro (29,52 Milliarden US-Dollar) in die ganze Welt und importierte Produkte im Wert von rund 30,8 Milliarden Euro, wobei das Handelsdefizit bei etwa 5,4 Milliarden Euro (6,28 Milliarden US-Dollar) lag.

- Es wird erwartet, dass solche Trends in der Pharmaindustrie die Nachfrage für den untersuchten Markt im Prognosezeitraum steigern werden.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für Polyvinylpyrrolidon dominieren wird. In Ländern wie China, Indien und Japan ist die Nachfrage nach Polyvinylpyrrolidon aufgrund der wachsenden Pharmaindustrie in der Region gestiegen.

- In China werden Polyvinylpyrrolidone (PVP) häufig als sicheres Bindemittel und Blutplasmaexpander in der Pharmaindustrie eingesetzt. Die Pharmaindustrie in China ist eine der größten der Welt. Das Land produziert Generika, therapeutische Medikamente, pharmazeutische Wirkstoffe und traditionelle chinesische Medizin.

- Mehr als 90 % der im Land registrierten Medikamente sind Generika. Die Regierung hat die Initiative Gesundes China 2030 zur Entwicklung der Gesundheitsbranche umgesetzt, deren Ziel es ist, dass der Markt bis 2030 einen Wert von 2,4 Billionen US-Dollar erreicht.

- Laut einem Bericht von Invest India wird die Pharmaindustrie in Indien bis zum Jahr 2024 voraussichtlich einen Marktwert von 65 Milliarden US-Dollar erreichen, wobei ein weiteres Wachstum bis 2030 auf 130 Milliarden US-Dollar prognostiziert wird. Dadurch soll die Produktion von Arzneimitteln gesteigert werden Güter und dürfte dadurch der Marktnachfrage im Land zugute kommen.

- Indien belegt weltweit den 3. Platz bei der Produktion nach Volumen und den 14. Platz nach Wert. Der indische Pharmasektor trägt etwa 2 % zum indischen BIP und etwa 8 % zu den gesamten Warenexporten des Landes bei.

- Andererseits wurde der Food-Service-Markt in Indien nach Angaben der India Brand Equity Foundation im Jahr 2022 auf fast 41 Milliarden US-Dollar geschätzt. Schnellrestaurants machten einen großen Marktwert aus. Bezogen auf die Segmente dominierte der unorganisierte Sektor die Gastronomiebranche, obwohl der organisierte Markt im Vergleich zum Vorjahr ein deutliches Wachstum verzeichnete.

- Der Umsatz der Lebensmittelindustrie ist deutlich gewachsen und wird der Studie zufolge im Jahr 2025 voraussichtlich auf 1.163,19 Milliarden US-Dollar steigen. Darüber hinaus wird laut dem Indian Council of Medical Research (ICMAR) erwartet, dass der indische Markt für Tiefkühlkost von 2019 bis 2024 um 17 % wachsen wird, was möglicherweise die Nachfrage für den untersuchten Markt für Lebensmittelanwendungen steigern wird.

- Nach Angaben des US-Landwirtschaftsministeriums (USDA) produzierte die japanische Lebensmittelindustrie im Jahr 2022 Lebensmittel im Wert von 190 Milliarden US-Dollar, was einem Rückgang von 12,4 % im Vergleich zu 2021 entspricht. Allerdings war ein Produktionsanstieg bei alkoholischen Getränken, Erfrischungsgetränken und Fisch zu verzeichnen Produkte und andere Gesundheitslebensmittelkategorien.

- Um das Wachstum der Kosmetikindustrie zu fördern, wurde im April 2023 die Japan Cosmetic Industry Association (JCIA) durch die Integration der Tokyo Cosmetic Industry Association, der Japan Cosmetic Industry Federation, der West Japan Cosmetic Industry Association und der Chubu Cosmetic Industry Association gegründet.

- Somit deuten die oben genannten Faktoren auf eine wachsende Nachfrage nach Polyvinylpyrrolidon in der Region im Prognosezeitraum hin.

Überblick über die Polyvinylpyrrolidon-Branche

Der Polyvinylpyrrolidon-Markt ist seiner Natur nach konsolidiert. Die fünf größten Anbieter machen einen Großteil des Marktes aus. Zu den wichtigsten Unternehmen auf dem Markt zählen unter anderem BASF SE, Ashland, Boai NKY Pharmaceuticals Ltd., Sichuan Tianhua Chemical Group Co., Ltd. und JH Nanhang Life Sciences Co., Ltd.

Marktführer bei Polyvinylpyrrolidon

-

BASF SE

-

Ashland

-

Boai NKY Pharmaceuticals Ltd

-

Sichuan Tianhua Chemical Group Co., Ltd

-

JH Nanhang Life Sciences Co., Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zu Polyvinylpyrrolidon

- Juni 2022 Univar gibt seine Vertriebspartnerschaft mit Boai Nky Pharmaceuticals bekannt, um sein europäisches Geschäft mit Polymerprodukten auszubauen, zu dem unter anderem verschiedene PVP- und PVP/VI-Polymere gehören. Mit diesem Schritt sollte Boai Nky Pharmaceuticals Kunden bei der Formulierungsentwicklung im Waschmittelsegment unterstützen.

Polyvinylpyrrolidon-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Steigende Nachfrage in der Pharmaindustrie

4.1.2 Wachsende Anwendung als Klebstoffe in der Bauindustrie

4.2 Einschränkungen

4.2.1 Vorhandensein von Ersatzspielern

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Verbraucher

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Volumen)

5.1 Bilden

5.1.1 Pulver

5.1.2 Flüssig

5.2 Anwendung

5.2.1 Pharmazeutisch

5.2.2 Nahrungsmittel und Getränke

5.2.3 Kosmetika

5.2.4 Klebstoffe

5.2.5 Andere Anwendungen

5.3 Erdkunde

5.3.1 Asien-Pazifik

5.3.1.1 China

5.3.1.2 Indien

5.3.1.3 Japan

5.3.1.4 Rest des asiatisch-pazifischen Raums

5.3.2 Nordamerika

5.3.2.1 Vereinigte Staaten

5.3.2.2 Kanada

5.3.2.3 Mexiko

5.3.3 Europa

5.3.3.1 Deutschland

5.3.3.2 Großbritannien

5.3.3.3 Italien

5.3.3.4 Frankreich

5.3.3.5 Rest von Europa

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Rest von Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Saudi-Arabien

5.3.5.2 Südafrika

5.3.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Analyse des Marktanteils (%)

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 Ashland

6.4.2 BASF SE

6.4.3 Boai NKY Pharmaceuticals Ltd.

6.4.4 Glide Chem Private Limited

6.4.5 Hangzhou Motto Science & Technology Co. Ltd.

6.4.6 JH Nanhang Life Sciences Co. Ltd.

6.4.7 Nippon Shokubai Co. Ltd.

6.4.8 Shanghai Qifuqing Material Technology Co. Ltd.

6.4.9 Shanghai Yuking Water Soluble Material Tech Co. Ltd.

6.4.10 Sichuan Tianhua Chemical Group Co. Ltd.

6.4.11 Thermo Fisher Scientific Inc.

6.4.12 Zhangzhou Huafu Chemical Co. Ltd.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Zunehmender Anwendungsbereich in der Körperpflege- und Kosmetikindustrie

7.2 Andere Möglichkeiten

Segmentierung der Polyvinylpyrrolidon-Industrie

Polyvinylpyrrolidon ist ein nichtionisches wasserlösliches Polymer mit guter Löslichkeit in Wasser und verschiedenen organischen Lösungsmitteln, guter Affinität zu verschiedenen Polymeren und Harzen, hoher Hygroskopizität, guten Filmbildungseigenschaften, hervorragender Haftung auf verschiedenen Substraten und der Fähigkeit zur Chelat-/Komplexbildung.

Der Polyvinylpyrrolidon-Markt ist nach Form (Pulver und Flüssigkeit), Anwendung (Pharmazeutika, Kosmetika, Lebensmittel und Getränke, Klebstoffe und andere Anwendungen) und Geografie (Asien-Pazifik, Nordamerika, Europa, Südamerika und Naher Osten) segmentiert Afrika).

Der Bericht bietet Marktgrößen und Prognosen für den Polyvinylpyrrolidon-Markt in Volumen (Tonnen) für alle oben genannten Segmente.

| Bilden | ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Polyvinylpyrrolidon-Marktforschung

Wie groß ist der Polyvinylpyrrolidon-Markt derzeit?

Der Polyvinylpyrrolidon-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 8 % verzeichnen.

Wer sind die Hauptakteure auf dem Polyvinylpyrrolidon-Markt?

BASF SE, Ashland, Boai NKY Pharmaceuticals Ltd, Sichuan Tianhua Chemical Group Co., Ltd, JH Nanhang Life Sciences Co., Ltd. sind die wichtigsten Unternehmen, die auf dem Polyvinylpyrrolidon-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Polyvinylpyrrolidon-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Polyvinylpyrrolidon-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Polyvinylpyrrolidon-Markt.

Welche Jahre deckt dieser Polyvinylpyrrolidon-Markt ab?

Der Bericht deckt die historische Marktgröße des Polyvinylpyrrolidon-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Polyvinylpyrrolidon-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

PVP-Branchenbericht

Statistiken zum PVP-Marktanteil, zur Größe und zur Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die PVP-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.