| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 1.08 Billion |

| Marktgröße (2029) | USD 1.41 Billion |

| CAGR (2024 - 2029) | 5.60 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Hoch |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Polyharnstoff

Die Größe des Polyurea-Marktes wird im Jahr 2024 auf 1,02 Milliarden US-Dollar geschätzt und soll bis 2029 1,35 Milliarden US-Dollar erreichen und im Prognosezeitraum (2024–2029) mit einer jährlichen Wachstumsrate von mehr als 5,60 % wachsen.

Der Markt wurde durch die COVID-19-Pandemie negativ beeinflusst, da es zu einer Verlangsamung der Produktion und Mobilität kam, wodurch Branchen wie die Automobilindustrie, das Baugewerbe usw. aufgrund von Eindämmungsmaßnahmen und wirtschaftlichen Störungen gezwungen waren, ihre Produktion zu verzögern. Derzeit hat sich der Markt von der Pandemie erholt. Der Markt erreichte im Jahr 2022 das Niveau vor der Pandemie und wird voraussichtlich in Zukunft stetig wachsen.

Einer der Haupttreiber des Marktes ist die wachsende Nachfrage nach Polyharnstoff aus der Bauindustrie.

Es wird jedoch erwartet, dass die Volatilität des Rohstoffpreises für Polyharnstoff das Wachstum des untersuchten Marktes behindert.

Der zunehmende Einsatz von Polyharnstoff in der Lebensmittelindustrie und Trinkwasseranwendung dürfte in den kommenden Jahren eine Chance für den untersuchten Markt darstellen.

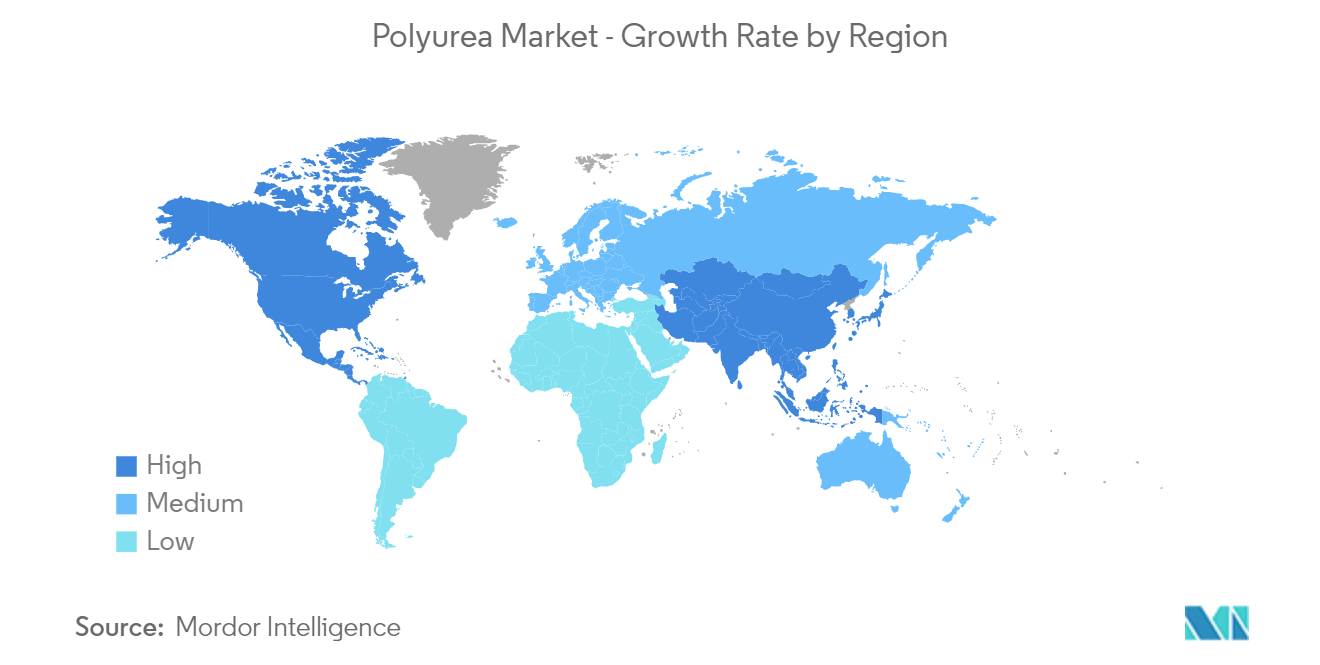

Es wird erwartet, dass der asiatisch-pazifische Raum den Markt dominieren wird, wobei Länder wie China und Indien den größten Verbrauch haben.

Polyharnstoff-Markttrends

Wachsende Nachfrage nach Polyurea aus der Bauindustrie

- Polyharnstoff ist eine Art Elastomer, das aus dem Reaktionsprodukt einer Isocyanatkomponente und einer Kunstharzmischung durch fortschrittliche Entwicklungspolymerisation entsteht.

- Polyurea eignet sich ideal zum Schutz von Rohren und Rohrleitungen vor Korrosion und äußeren Einflüssen und kann sowohl auf Stahl als auch auf Polyurethanschaum, der die Wärmedämmung der Rohrleitung darstellt, aufgetragen werden.

- Die Fähigkeit von Polyharnstoff, sowohl Stahl als auch Beton zu isolieren, und die hohe Haltbarkeit ermöglichen sichere Konstruktionen ohne Renovierungsbedarf über viele Jahre hinweg.

- Der Bausektor im asiatisch-pazifischen Raum ist der größte der Welt, und das größte Wachstum im Wohnungsbau wird aufgrund der expandierenden Wohnungsbaumärkte in China und Indien voraussichtlich im asiatisch-pazifischen Raum verzeichnet.

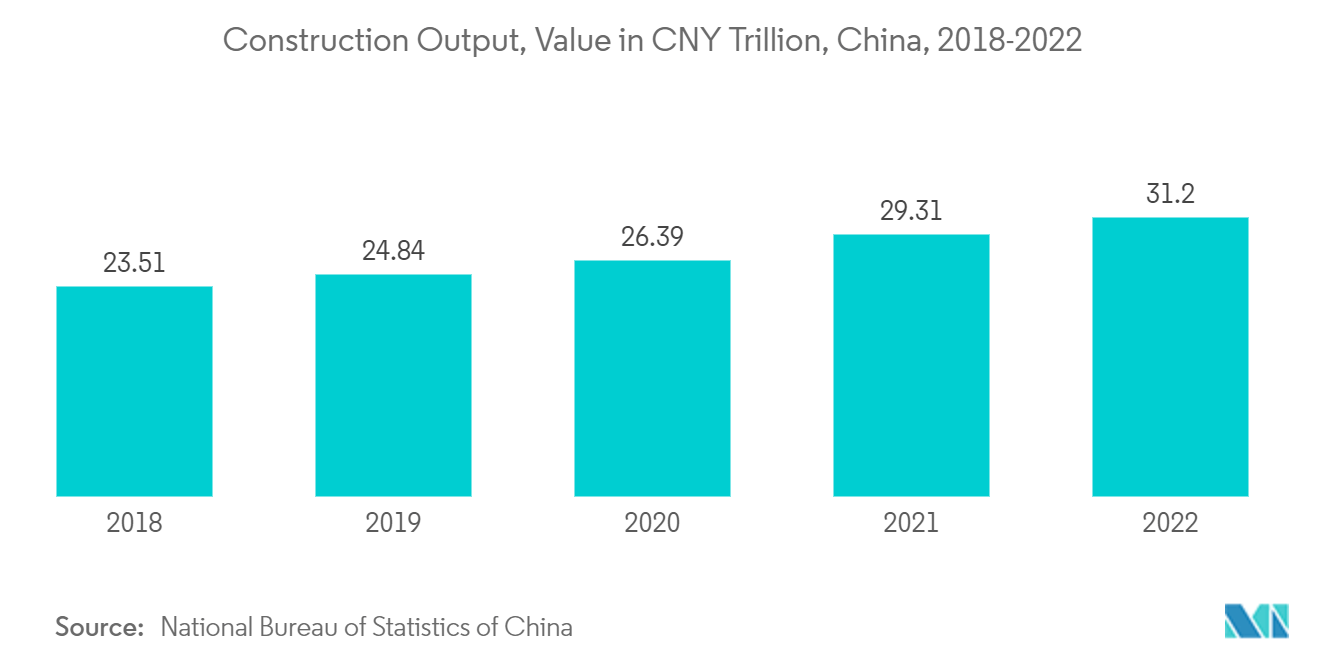

- Außerdem erreichte Chinas Bauproduktion nach Angaben des National Bureau of Statistics of China im Jahr 2022 mit einem Wert von etwa 31,20 CNY (4,61 Billionen US-Dollar) ihren Höhepunkt. Infolgedessen erhöhen diese Faktoren tendenziell die Marktnachfrage.

- Indien baut seinen Handelssektor aus. Im Land wurden mehrere Projekte durchgeführt. Beispielsweise wurde im ersten Quartal 2022 mit dem Bau des CommerzIII Commercial Office Complex im Wert von 900 Millionen US-Dollar begonnen. Das Projekt umfasst den Bau eines 43-stöckigen Gewerbebüros in Goregaon, Mumbai. Das Projekt wird voraussichtlich im vierten Quartal 2027 abgeschlossen sein und somit dem Marktwachstum im Prognosezeitraum zugute kommen.

- Darüber hinaus belief sich in den Vereinigten Staaten nach Angaben des US Census Bureau der Wert des privaten Bauwesens im Jahr 2022 auf 1.434,2 Milliarden US-Dollar, 11,7 % mehr als die 1.279,5 Milliarden US-Dollar im Jahr 2021. Die Ausgaben für den Wohnungsbau beliefen sich im Jahr 2022 auf 899,1 Milliarden US-Dollar, ein Plus von 13,3 % von 793,7 Milliarden US-Dollar im Jahr 2021 und unterstützt damit das Marktwachstum.

- Darüber hinaus verfügt Deutschland über die größte Bauindustrie Europas. Die Bauindustrie des Landes verzeichnet ein langsames Wachstum, was vor allem auf die zunehmende Zahl neuer Wohnungsbauaktivitäten zurückzuführen ist. Das Land verfügt über den größten Gebäudebestand des Kontinents und wird voraussichtlich auch in absehbarer Zukunft bestehen bleiben. Deutschland strebt im Zuge der weiteren Umstellung auf ein nachhaltiges Energiesystem bis zum Jahr 2050 einen nahezu klimaneutralen Gebäudebestand an.

- Aufgrund der oben genannten Faktoren dürfte der Einsatz von Polyharnstoff aus der Bauindustrie im Prognosezeitraum dominieren.

Der asiatisch-pazifische Raum wird den Markt dominieren

- Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für Polyharnstoff dominieren wird. Es wird erwartet, dass die steigende Nachfrage nach Polyharnstoff zusammen mit der wachsenden Bevölkerung, dem Automobilsektor und den Bauaktivitäten in Entwicklungsländern wie China und Indien die Nachfrage nach Polyharnstoff in dieser Region ankurbeln wird.

- Die größten Hersteller von Polyharnstoff sind im asiatisch-pazifischen Raum ansässig. Zu den führenden Unternehmen bei der Herstellung von Polyharnstoff gehören BASF SE, Covestro AG, Huntsman International LLC und andere.

- Ziel der indischen Regierung ist es, den Automobilbau zum Haupttreiber der Make in India-Initiative zu machen, die voraussichtlich das Wachstum des untersuchten Marktes fördern wird. Nach Angaben der Society of Indian Automobile Manufacturers (SIAM) wurden im Jahr 2022 in Indien insgesamt 3,79 Millionen Personenkraftwagen verkauft, was einer Wachstumsrate von rund 23 % im Vergleich zu den im Jahr 2021 verkauften Personenkraftwagen entspricht.

- Im Haushalt 2023–2024 kündigte der indische Finanzminister eine Zuweisung von 2,7 Lakh Crore INR (~3,39 Milliarden US-Dollar) zur Förderung des Wohnungsbaus an. Diese Zuteilung erhöhte sich im Vergleich zum Vorjahr um fast 10 %. Dadurch wird der Wohnungsbau deutlich angekurbelt.

- Der Markt wird durch den wachsenden Bausektor in der Region erheblich angekurbelt. Die chinesische Regierung konzentriert sich auf die Steigerung der Investitionen im gesamten Bausektor des Landes, um das allgemeine Wirtschaftswachstum anzukurbeln. Zu den jüngsten Schritten zur Erhöhung der Finanzierung des Infrastrukturbaus gehört beispielsweise eine Erhöhung der Kreditvergabequote der Politikbanken um 120 Milliarden US-Dollar. Die Regierung erwägt außerdem, den Kommunalverwaltungen die Ausgabe von bis zu etwa 220 Milliarden US-Dollar der Sonderanleihenquote zu gestatten, mit der die Kommunalverwaltungen den Infrastrukturbau finanzieren.

- In Japan wurden nach Angaben des japanischen Ministeriums für Land, Infrastruktur, Verkehr und Tourismus (MLIT) im Jahr 2022 etwa 859,5 Tausend Wohnsiedlungen initiiert, was einem Anstieg von 0,4 % im Vergleich zum Vorjahr entspricht.

- Aufgrund der oben genannten Faktoren wird der Markt für Polyharnstoff im asiatisch-pazifischen Raum im Untersuchungszeitraum voraussichtlich deutlich wachsen.

Überblick über die Polyharnstoff-Branche

Der Polyharnstoffmarkt ist teilweise konsolidierter Natur. Zu den Hauptakteuren im untersuchten Markt (nicht in einer bestimmten Reihenfolge) gehören unter anderem BASF SE, Huntsman International LLC, Covestro AG, Rhino Linings Corporation und Specialty Products Inc.

Marktführer bei Polyharnstoff

-

BASF SE

-

Huntsman International LLC

-

Covestro AG

-

Rhino Linings Corporation

-

Speciality Products Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Polyharnstoff-Marktnachrichten

- Januar 2023 Die Teknos Deutschland GmbH plant die Verlagerung ihrer Produktion von Fulda an den bestehenden Standort Brüggen. Ziel der Verlagerung ist es, die Produktions- und Lieferkapazitäten der Teknos Deutschland GmbH in Deutschland weiter auszubauen. Diese Erweiterung der Produktionskapazitäten dürfte den Markt für Polyharnstoff in Deutschland ankurbeln.

- September 2022 Die Teknos Group eröffnet ihr neues Handels- und Kompetenzzentrum mit einem technischen Anwendungslabor und Lagereinrichtungen in der Provinz Dong Nai, um ihr Geschäft in Vietnam auszubauen. Dies hilft dem Unternehmen, sein Geschäft weiterzuentwickeln, was wiederum zum Wachstum des Polyharnstoffmarktes beiträgt.

Segmentierung der Polyharnstoff-Branche

Polyharnstoff ist ein synthetisches Polymer, das aus der Reaktion eines Diamins mit einem Diisocyanat entsteht. Polyharnstoff bietet eine schnelle Aushärtungszeit und eine hohe Festigkeit, wodurch es für eine Vielzahl industrieller und gewerblicher Anwendungen nützlich ist, wie z. B. Bauabdichtungen, Industrieböden, Beschichtungen für LKW-Ladeflächen, Tankauskleidungen usw. Darüber hinaus wird Polyharnstoff auch als Dichtungsmittel verwendet und Isoliermaterial.

Der Polyharnstoffmarkt ist nach chemischer Struktur, Typ, Produkt, Endverbraucher und Geografie segmentiert. Aufgrund der chemischen Struktur ist der Markt in aromatische und aliphatische unterteilt. Nach Typ ist der Markt in heißes Polyharnstoff und kaltes Polyharnstoff unterteilt. Nach Produkt ist der Markt in Auskleidung, Beschichtung und Dichtstoff unterteilt. Nach Endverbraucherbranche ist der Markt in Bau, Farben und Beschichtungen, Automobil, Industrie, Schifffahrt und andere (Transport usw.) unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen für den Markt in 15 Ländern weltweit ab.

Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (USD) erstellt.

| Chemische Struktur | Aromatisch | ||

| Aliphatisch | |||

| Typ | Heißes Polyharnstoff | ||

| Kaltes Polyharnstoff | |||

| Produkt | Beschichtung | ||

| Beschichtung | |||

| Dichtstoffe | |||

| Endverbraucherindustrie | Konstruktion | ||

| Farben und Beschichtungen | |||

| Automobil | |||

| Industriell | |||

| Maritim | |||

| Andere Endverbraucherbranchen (Transport usw.) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Polyharnstoff-Marktforschung

Wie groß ist der Polyurea-Markt?

Es wird erwartet, dass die Größe des Polyurea-Marktes im Jahr 2024 1,02 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von mehr als 5,60 % auf 1,35 Milliarden US-Dollar bis 2029 wachsen wird.

Wie groß ist der Polyurea-Markt derzeit?

Im Jahr 2024 wird die Größe des Polyurea-Marktes voraussichtlich 1,02 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Polyurea-Markt?

BASF SE, Huntsman International LLC, Covestro AG, Rhino Linings Corporation, Speciality Products Inc. sind die wichtigsten Unternehmen, die auf dem Polyurea-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Polyurea-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Polyurea-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Polyurea-Markt.

Welche Jahre deckt dieser Polyurea-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Polyurea-Marktes auf 0,97 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Polyharnstoffmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Polyharnstoffmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Polyharnstoff-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Polyharnstoff im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Polyurea-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.