Marktanalyse für Polypropylen (PP)-Fasern

Die Marktgröße für Polypropylenfasern wird im Jahr 2024 auf 3,19 Millionen Tonnen geschätzt und soll bis 2029 3,67 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 2,82 % im Prognosezeitraum (2024–2029) entspricht.

Die Unterbrechungen der Lieferkette, der Mangel an Subunternehmern und Materialien sowie die Kündigung von Verträgen zur Kostenkontrolle, die alle auf die COVID-19-Pandemie zurückzuführen waren, wirkten sich auf das Wachstum des Marktes auf globaler Ebene aus. Allerdings wird erwartet, dass der Markt nach der Pandemie stetig wächst.

- Kurzfristig sind die wesentlichen markttreibenden Faktoren der zunehmende Einsatz von Polypropylenfasern im Hygiene- und Gesundheitswesen sowie die steigende Nachfrage nach diesen Fasern aus der Bauindustrie.

- Faktoren wie die günstigere Verfügbarkeit von Ersatzstoffen und niedrigere Schmelzpunkte werden das Marktwachstum wahrscheinlich behindern.

- Die Aussichten auf recycelte Polypropylenfasern dürften Chancen für das Marktwachstum bieten.

- Der asiatisch-pazifische Raum dominierte den globalen Markt für Polypropylenfasern und dürfte im Prognosezeitraum auch die höchste Wachstumsrate verzeichnen.

Markttrends für Polypropylen (PP)-Fasern

Textilindustrie soll den Markt dominieren

- Zu den PPF-Anwendungen in der Textilindustrie gehören Fasern, Fasermaterialien und andere Textilmaterialien auf PP-Basis, darunter Bettdecken, Teppiche, Unterlagen, Vorleger, Bänder, Seile, Bekleidung (Heim, Sport, Kinderschutz), technische Textilien und umwelt- freundliche Textilien. Die primäre Klassifizierung von PP-Stapelfasern ist Teppich-, Woll-, Baumwoll- und Mikrofaserfasern.

- Polypropylenseile werden in der Landwirtschaft und beim Pflanzentransport verwendet. Sie können auch in schweren Obst- und Gemüseplantagen eingesetzt werden, um dem Obst/Gemüse dabei zu helfen, seinen Stamm oder Zweig festzuhalten.

- Technische Filter werden in verschiedenen industriellen Anwendungen eingesetzt, beispielsweise in der Nassfiltration und in der Pharmaindustrie. Diese Filter bieten eine hervorragende chemische Beständigkeit gegenüber Farben, Beschichtungen, Petrochemikalien usw.

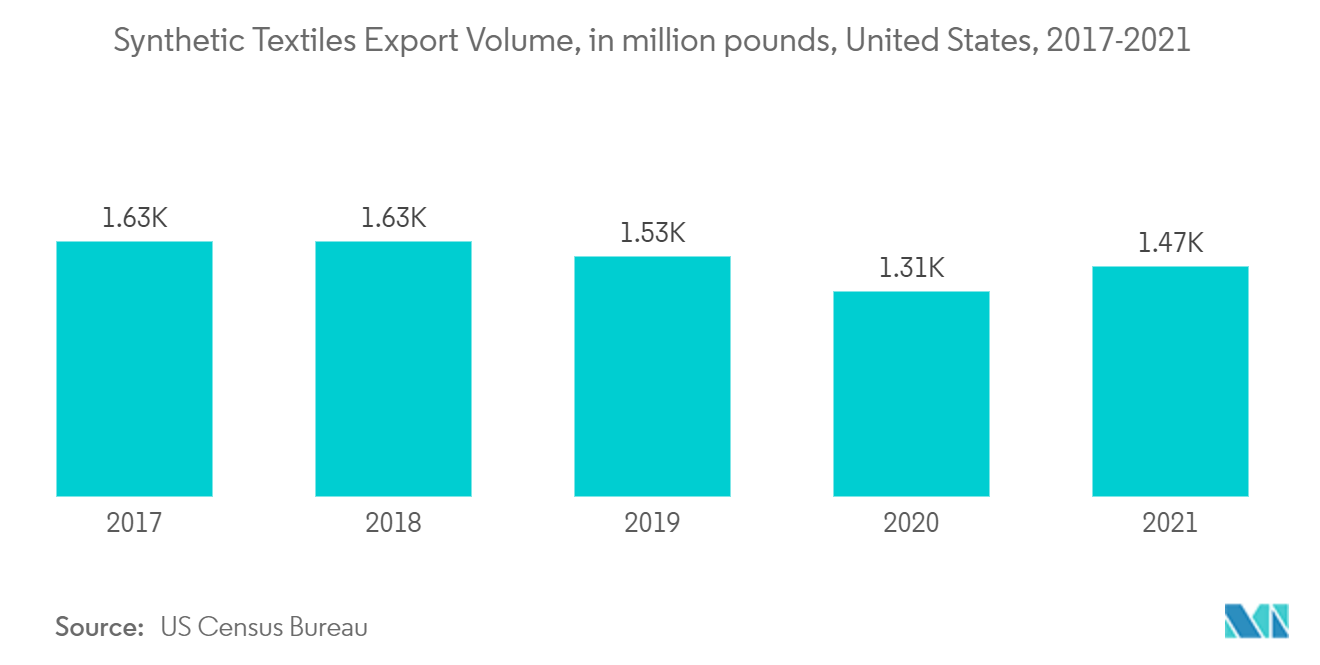

- Nach Angaben des US Census Bureau stiegen die Exporte synthetischer Textilien nach der Pandemie im Jahr 2021.

- In den letzten Jahren verlangsamte sich der chinesische Bekleidungsmarkt und wurde zusätzlich von der COVID-19-Krise getroffen. Die Bekleidungsindustrie erlebte einen bedeutenden Wandel durch die Verlagerung hin zu Online-Plattformen. Bis Ende 2023 könnten etwa 58 % des chinesischen Marktumsatzes durch Online-Verkäufe generiert werden.

- Die Textilindustrie in den Vereinigten Staaten ist weltweit wettbewerbsfähig bei der Herstellung von Rohstoffen für Textilien, Garne, Stoffe, Bekleidung, Heimtextilien und andere textile Endprodukte. Laut SelectUSA, einer Regierungsorganisation, ist die Textil- und Bekleidungsindustrie des Landes fast 70 Milliarden US-Dollar wert und einer der größten Sektoren der verarbeitenden Industrie.

- Basierend auf den oben genannten Aspekten wird daher erwartet, dass das Textilsegment den Markt dominieren wird.

Asien-Pazifik wird den Markt dominieren

- Der asiatisch-pazifische Raum dominierte den globalen Markt für Polypropylenfasern und dürfte im Prognosezeitraum die höchste Wachstumsrate verzeichnen. China ist aufgrund der hohen Anzahl groß angelegter Produktionsaktivitäten ein führender Hersteller von Polypropylenfasern.

- Mehrere chinesische Hersteller haben auf die Herstellung von Fasern aus Polypropylen (PP) umgestellt, da die weltweite Nachfrage nach chirurgischen Masken und persönlicher Schutzausrüstung stark ansteigt.

- Zu den Unternehmen, die kürzlich mit der Produktion von PP-Fasern in China begonnen haben, gehören unter anderem Baofeng, Yan'an Yanchang Petroleum, Shijiazhuang Petrochemical, Dalian Petrochemical, Zhejiang Petrochemical, Shaanxi Yanchang ChinaCoal und Fushun Petrochemical.

- China ist der weltweit größte Produzent und Exporteur von Textilien und Bekleidung. Aufgrund seiner enormen Produktionskapazität verfügt China über ein Überangebot an Textilien und Bekleidungsprodukten.

- Allerdings schwächten die steigenden Arbeitskosten und der zunehmende globale Protektionismus seine Wettbewerbsfähigkeit. Die Arbeitskosten im Land sind in den letzten Jahren deutlich gestiegen und übertrafen die vieler anderer Länder in Asien.

- China verfügt nach den USA über die zweitgrößte Gesundheitsbranche der Welt und sein Gesundheitsmarkt ist anspruchsvoller, insbesondere angesichts der COVID-19-Pandemie im Jahr 2020. Es wird erwartet, dass China 25 % der weltweiten Gesundheitsbranche ausmacht Umsatz bis 2030.

- Es wird erwartet, dass der Gesundheitssektor in Indien bis 2022 ein Volumen von 372 Milliarden US-Dollar erreichen wird, was vor allem auf das zunehmende Gesundheitsbewusstsein, den Zugang zu Versicherungen, steigende Einkommen und Krankheiten zurückzuführen ist. Der medizinische Sektor in Indien profitiert von der wachsenden Bevölkerung mit einer Rate von 1,6 % pro Jahr. Eine alternde Bevölkerung von über 100 Millionen Menschen, steigende Inzidenz von Zivilisationskrankheiten, steigende Einkommen und eine zunehmende Durchdringung der Krankenversicherung treiben das Wachstum anspruchsvollerer und präziserer medizinischer Geräte in der Branche voran.

- Die Krankenhausbranche in Indien, die 80 % des globalen Gesundheitsmarktes ausmacht, verzeichnet eine enorme Investorennachfrage von internationalen und inländischen Investoren. Es wird erwartet, dass die Krankenhausbranche bis 2023 ein Volumen von 132 Milliarden US-Dollar erreichen wird.

- In Japan stellt die Bevölkerungsgruppe der über 65-Jährigen rund 30 % der Gesamtbevölkerung des Landes dar und wird voraussichtlich bis 2050 etwa 40 % erreichen. Die rasch alternde japanische Bevölkerung, die zunehmende Zahl von Patienten mit chronischen Krankheiten und Zivilisationskrankheiten sowie die allgemeine Gesundheit Versicherungsschutz und regulatorische Maßnahmen bestimmen den japanischen Gesundheitsmarkt. Japan baut seinen medizinischen Sektor aus, da seine Bürger schneller älter werden als die Bürger jedes anderen Landes.

- Der südkoreanische Gesundheitssektor steht vor einem massiven Wandel. Dies ist auf das schnelle Wachstum der alternden Bevölkerung und die niedrigste Geburtenrate zurückzuführen. Es wird erwartet, dass der südkoreanische Gesundheitsmarkt in den kommenden Jahren eine massive Entwicklung erleben wird, die den wachsenden Bedürfnissen der Verbraucher gerecht wird.

- Es wird erwartet, dass all diese Faktoren den Markt für Polypropylenfasern im asiatisch-pazifischen Raum im Prognosezeitraum ankurbeln werden.

Überblick über die Polypropylen (PP)-Faserindustrie

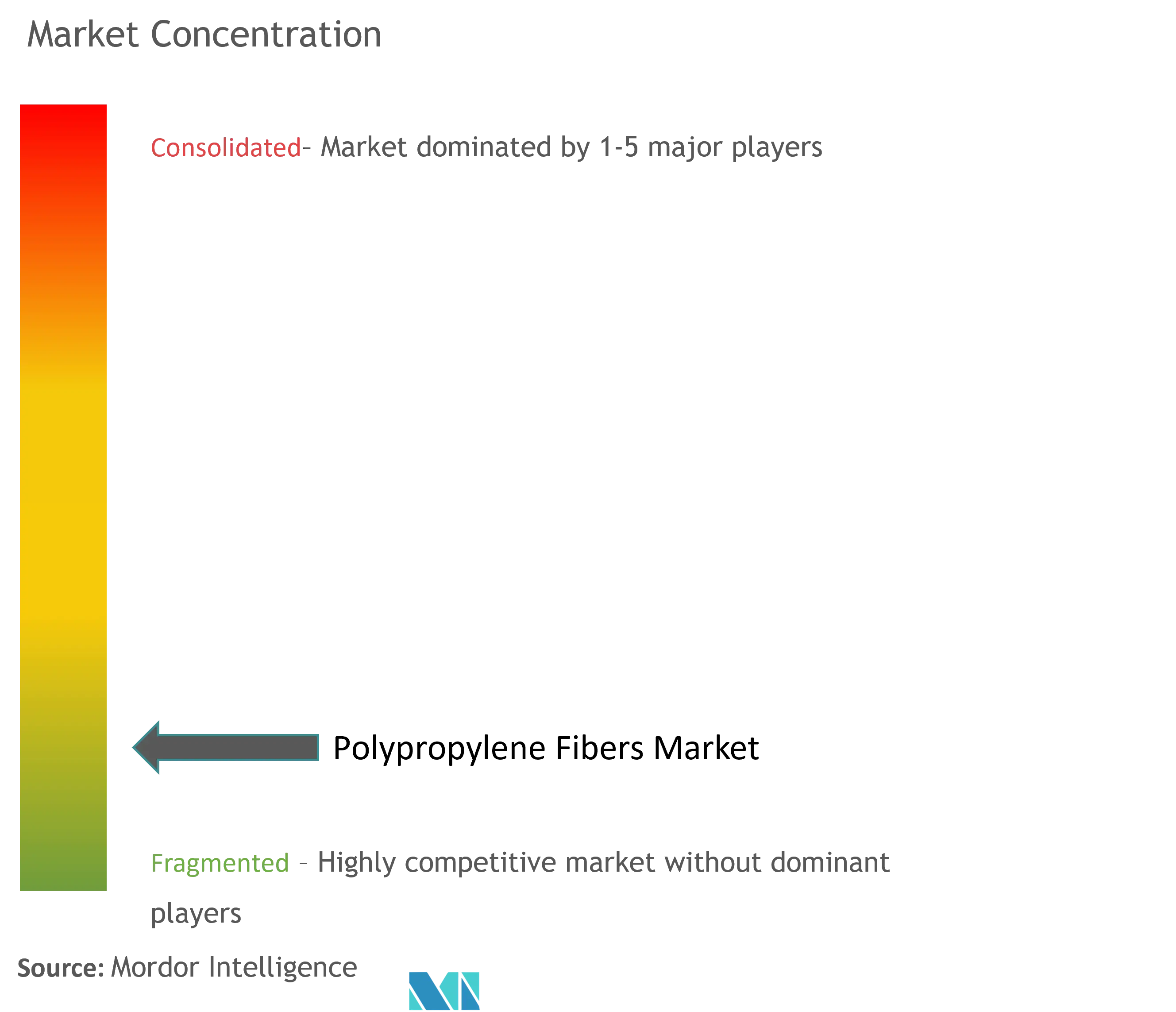

Der globale Markt für Polypropylenfasern ist teilweise fragmentiert und weist viele Akteure auf. Allerdings hält das führende Unternehmen, Indorama Ventures, einen beträchtlichen Marktanteil. Weitere wichtige Akteure (in keiner bestimmten Reihenfolge) sind Beaulieu Fibres International (BFI), Chemosvit Fibrochem SRO, Radici Partecipazioni SpA, Indorama Ventures und Mitsubishi Chemical Corporation.

Marktführer für Polypropylen (PP)-Fasern

-

Beaulieu Fibers International (BFI)

-

Chemosvit Fibrochem SRO

-

Indorama Ventures

-

Mitsubishi Chemical Corporation

-

Radici Partecipazioni SpA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Polypropylen (PP)-Fasern

- April 2022 Indorama Ventures bringt ein neues klimaneutrales Faserprodukt auf den Markt. Das Produkt ist eine kohlenstoffneutrale Polypropylenfaser (PP) von Deja. Die Ökobilanz des Produkts wurde in den Vereinigten Staaten erstellt und überprüft.

- März 2022 Beaulieu Fibres International bringt biobasierte Faserlösungen mit ISCC-Zertifizierung auf den Markt. Diese biobasierten Fasern ersetzen den Bedarf an chemischen Bindemitteln und helfen bei der Herstellung von Nadelvliesstoffen aus 100 % Polypropylen (PP).

- September 2021 Die Hygieneabteilung von Indorama Ventures Public Company Limited (IVL), einem globalen nachhaltigen Chemieunternehmen, kündigte eine Erhöhung der Anteile aller Polypropylen-, Polyester-, recycelten Polyester-, Polymilchsäure- (PLA) und Bikomponentenfasern an. Die neuen Tarife galten bis zum 1. Dezember 2021 oder sofern die Verträge dies zulassen.

Segmentierung der Polypropylen (PP)-Faserindustrie

Polypropylenfasern (PPF) sind lineare synthetische Polymerfasern, die durch Propylenpolymerisation gewonnen werden. Der Markt für Polypropylenfasern ist nach Typ, Endverbraucherindustrie und Geografie segmentiert. Nach Typ ist der Markt in Stapel- und Garnsegmente unterteilt. Nach Endverbraucherbranche ist der Markt in Textil-, Bau-, Gesundheits- und Hygienebranche sowie andere Endverbraucherbranchen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für Polypropylenfasern in 16 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Klammer |

| Garn |

| Textil |

| Konstruktion |

| Gesundheitswesen und Hygiene |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Truthahn | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Klammer | |

| Garn | ||

| Endverbraucherindustrie | Textil | |

| Konstruktion | ||

| Gesundheitswesen und Hygiene | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Truthahn | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Polypropylen (PP)-Fasern

Wie groß ist der Markt für Polypropylenfasern?

Die Marktgröße für Polypropylenfasern wird im Jahr 2024 voraussichtlich 3,19 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,82 % auf 3,67 Millionen Tonnen wachsen.

Wie groß ist der Markt für Polypropylenfasern derzeit?

Im Jahr 2024 wird die Marktgröße für Polypropylenfasern voraussichtlich 3,19 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Polypropylenfasern-Markt?

Beaulieu Fibers International (BFI), Chemosvit Fibrochem SRO, Indorama Ventures, Mitsubishi Chemical Corporation, Radici Partecipazioni SpA sind die wichtigsten Unternehmen, die auf dem Markt für Polypropylenfasern tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Polypropylenfasern?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Polypropylenfasern?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Polypropylenfasern.

Welche Jahre deckt dieser Markt für Polypropylenfasern ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Polypropylenfasern auf 3,10 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße für Polypropylenfasern für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Polypropylenfasern für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Polypropylenfasern

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Polypropylenfasern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Polypropylenfasern umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.