Marktanalyse für Polyolefine

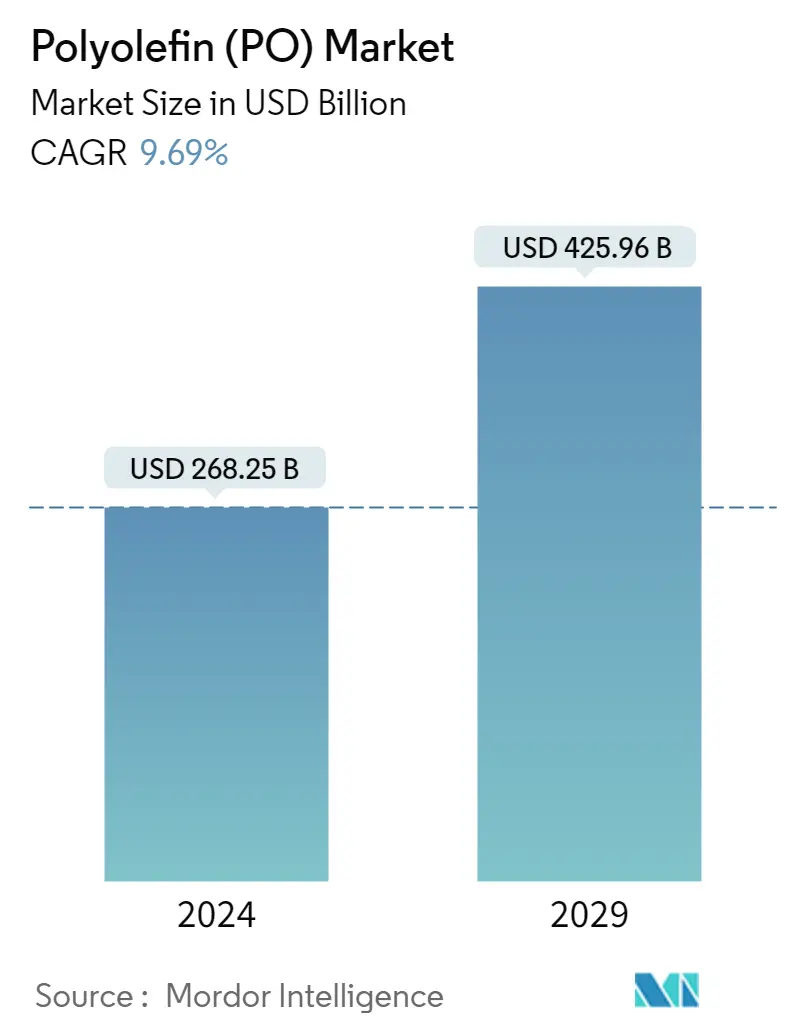

Die Größe des Polyolefinmarktes wird im Jahr 2024 auf 268,25 Milliarden US-Dollar geschätzt und soll bis 2029 425,96 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,69 % im Prognosezeitraum (2024–2029) entspricht.

Die Ausbreitung von COVID-19 hat dem Markt geschadet, da viele Endverbraucherindustrien geschlossen wurden. Während der Pandemie hat China den Polyolefinmarkt stark beeinträchtigt, da das Land aufgrund seiner starken Industrien wie der Verpackungsindustrie einer der größten Abnehmer von Polyolefinen ist , Spielzeugherstellung, Bauwesen und Automobilindustrie. Da die Branchen jedoch im Jahr 2021 ihre Produktionsaktivitäten wieder aufnehmen, könnte sich auch der untersuchte Markt erholen.

- Aufgrund seiner fortschrittlichen Eigenschaften wird Polyolefin in der Elektronik-, Automobil- und anderen Industriezweigen eingesetzt. Dies soll dem Markt kurzfristig zum Wachstum verhelfen.

- Allerdings könnten die zunehmenden Umweltvorschriften für Kunststoffe, die von verschiedenen Regierungen erlassen werden, den Markt einschränken.

- Der wachsende Fokus auf grünes Polyolefin dürfte in den kommenden Jahren neue Möglichkeiten eröffnen.

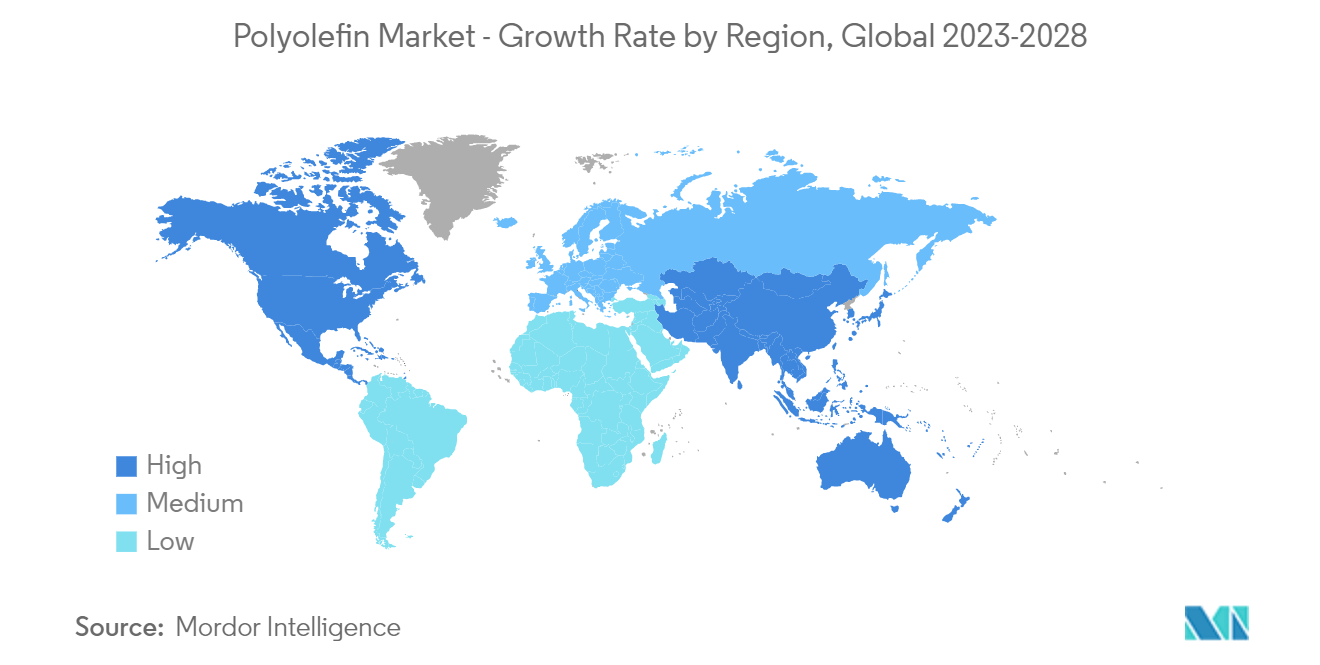

- Der asiatisch-pazifische Raum dominierte weltweit den Markt, wobei der größte Verbrauch aus Indien, China usw. stammte.

Markttrends für Polyolefine

Steigende Nachfrage nach Folien und Platten

- Folien und Platten können unter anderem in den Bereichen Transport, Verpackung, Landwirtschaft, Baugewerbe und Bauindustrie eingesetzt werden.

- Der Agrarsektor treibt die Expansion des Marktes voran, mit Nachfrage nach Polyolefinfolien und -platten für Gewächshäuser, Mulch- und Silagestretchfolien. Die Nachfrage ist auch bei Silagefolien und Fensterfolien sowie im medizinischen Bereich zu beobachten.

- Agrarfolien auf Polyolefinbasis schützen Gemüse außerdem vor Frost, Wind, Regen und Schädlingen und beschleunigen gleichzeitig die Reifung von Obst, Gemüse und Blumen, sodass Landwirte mehrere Feldfrüchte pro Jahr anbauen können. Polyolefinfolien tragen außerdem dazu bei, die Verdunstung zu reduzieren und so Wasser zu sparen.

- Andererseits werden Polyolefinplatten im Baubereich eingesetzt. Unter der Platte wird die Polyethylenfolie angebracht, die als Dampfbremse fungiert. Diese Platten können über einen längeren Zeitraum verzögern, ohne sich zu verschlechtern. Dadurch wächst die Nachfrage nach Polyolefinen aus der Bauindustrie.

- Die Bauindustrie im asiatisch-pazifischen Raum wird Prognosen zufolge die größte und am schnellsten wachsende Industrie der Welt werden, wobei ein Anteil von 45 % an den weltweiten Bauausgaben aus der Region stammt. Dies dürfte in den kommenden Jahren dazu führen, dass sich immer mehr Menschen Filme und Filme wünschen.

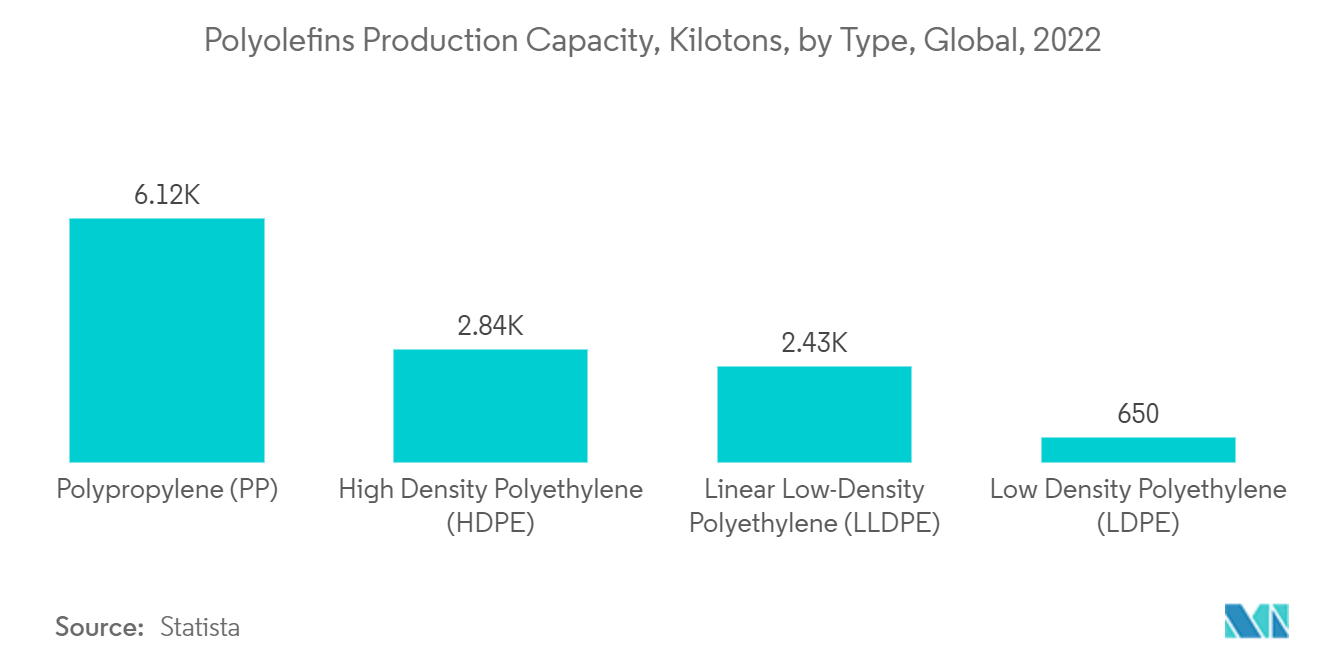

- Im Geschäftsjahr 2022 verfügte Indien über eine Gesamtproduktionskapazität für Polyolefine von über 12.000 Kilotonnen. Die meisten Polyolefine wurden von Reliance Industries Limited hergestellt, das fast 47 % der gesamten Polyolefinproduktionskapazität Indiens ausmachte.

- Aus diesem Grund dürfte der Polyolefinmarkt in den kommenden Jahren wachsen, da die Nachfrage nach Folien und Platten steigt.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum ist die dominierende Region auf dem Polyolefinmarkt, da China weltweit der größte Abnehmer von Polyolefinen ist. Das Wachstum wird durch den zunehmenden E-Commerce vorangetrieben, da das starke Kuriergeschäft zu einem Anstieg der Nachfrage nach Kunststoffverpackungen führte. Der verarbeitende Sektor des Landes leistet einen wichtigen Beitrag zur Wirtschaft des Landes.

- Die chinesische Regierung kündigte große Baupläne für die nächsten zehn Jahre an, darunter Pläne, 250 Millionen Menschen in neue Megastädte umzusiedeln. Dies ist eine große Chance für Bauchemie, vielfältig zur Verbesserung der Gebäudeeigenschaften während des Baus eingesetzt zu werden.

- Elektronische Artikel wie Smartphones, OLED-Fernseher, Tablets und andere Unterhaltungselektronik verzeichnen das stärkste Wachstum auf dem Markt. Mit mehr Geld in den Taschen der Mittelschicht wird die Nachfrage nach Elektronik steigen, was die Nachfrage nach Polyolefinen im Land ankurbeln wird.

- In China wird das Elektroniksegment bis Ende 2023 voraussichtlich über 385 Milliarden US-Dollar erreichen.

- Alle oben genannten Faktoren dürften die Nachfrage nach Polyolefinen im Prognosezeitraum erhöhen.

Überblick über die Polyolefin-Branche

Der Polyolefinmarkt ist von Natur aus konsolidiert. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) zählen unter anderem LyondellBasell Industries Holdings BV, ExxonMobil Corporation, SABIC, LG Chem und Mitsubishi Chemical Holdings Corporation.

Marktführer bei Polyolefinen

-

SABIC

-

Mitsubishi Chemical Holdings Corporation

-

LyondellBasell Industries Holdings BV

-

ExxonMobil Corporation

-

LG Chem

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

_Market-Market_Concentration.webp)

Marktnachrichten für Polyolefine

- November 2022 Stavian Quang Yen Petrochemical, Ltd. wählt die Polypropylen (PP)-Technologie von LyondellBasell für eine neue Produktionsanlage im Weltmaßstab. In die Anlage würde eine PP-Anlage mit einer Kapazität von 600 Kilotonnen pro Jahr passen, die mit der Spheripol-Technologie von LyondellBasell ausgestattet ist. Durch diese Partnerschaft wurde LyondellBasell zum Polypropylen-Lizenzgeber für die erste Polyolefinanlage der Gruppe.

- August 2022 SABIC SK Nexlene, ein Joint Venture zwischen SABIC und SK Geo Centric, kündigt die Erweiterung seiner Produktionsstätte in Ulsan, Südkorea, an. Die Anlage soll im zweiten Quartal 2024 in Betrieb gehen und die wachsende Nachfrage nach NEXLENE-basierten Polyolefinlösungen für verschiedene Endverbrauchsindustrien decken.

Segmentierung der Polyolefinindustrie

Polyolefine sind Makromoleküle, die durch Polymerisation von Olefinmonomereinheiten hergestellt werden. Die am häufigsten auf dem Markt verwendeten Polyolefine sind Polyethylen (PE) und Polypropylen (PP). Polyolefine zeichnen sich durch hervorragende Verarbeitbarkeit, chemische Stabilität und Langzeitbeständigkeit aus. Es ist das am häufigsten verwendete thermoplastische Polymer, dessen Einsatzmöglichkeiten von Verpackungen über Konsumgüter bis hin zu Fasern und Textilien reichen. Der Polyolefinmarkt ist nach Materialtyp, Anwendung und Geografie segmentiert. Nach Materialtyp ist der Markt in Polyethylen (PE), Polypropylen (PP), Polyolefinelastomer (POE) sowie Ethylenvinylacetat (EVA) und Polypropylen (PP) unterteilt. Polyolefine zeichnen sich durch hervorragende Verarbeitbarkeit, chemische Stabilität und Langzeitbeständigkeit aus. Es ist das am häufigsten verwendete thermoplastische Polymer, dessen Einsatzmöglichkeiten von Verpackungen über Konsumgüter bis hin zu Fasern und Textilien reichen. Der Polyolefinmarkt ist nach Materialtyp, Anwendung und Geografie segmentiert. Nach Materialtyp ist der Markt in Polyethylen (PE), Polypropylen (PP), Polyolefinelastomer (POE) und Ethylenvinylacetat (EVA) unterteilt. Je nach Anwendung ist der Markt in Folien und Platten, Spritzguss, Blasformen, Extrusionsbeschichtung, Fasern und Bast unterteilt. Der Bericht behandelt auch die Marktgröße und Prognose für den Polyolefinmarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und die Prognose auf der Grundlage des Werts (in Mio. USD) erstellt.

| Polyethylen (PE) |

| Polypropylen (PP) |

| Polyolefin-Elastomer (POE) |

| Ethylenvinylacetat (EVA) |

| Filme und Blätter |

| Spritzguss |

| Blasformen |

| Extrusionsbeschichtung |

| Fasern und Bast |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Materialtyp | Polyethylen (PE) | |

| Polypropylen (PP) | ||

| Polyolefin-Elastomer (POE) | ||

| Ethylenvinylacetat (EVA) | ||

| Anwendung | Filme und Blätter | |

| Spritzguss | ||

| Blasformen | ||

| Extrusionsbeschichtung | ||

| Fasern und Bast | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Polyolefin-Marktforschung

Wie groß ist der Polyolefin (PO)-Markt?

Es wird erwartet, dass die Marktgröße für Polyolefine (PO) im Jahr 2024 268,25 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,69 % auf 425,96 Milliarden US-Dollar wachsen wird.

Wie groß ist der Polyolefin (PO)-Markt derzeit?

Im Jahr 2024 wird die Marktgröße für Polyolefine (PO) voraussichtlich 268,25 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Polyolefin (PO)-Markt?

SABIC, Mitsubishi Chemical Holdings Corporation, LyondellBasell Industries Holdings BV, ExxonMobil Corporation, LG Chem sind die wichtigsten Unternehmen, die auf dem Markt für Polyolefine (PO) tätig sind.

Welches ist die am schnellsten wachsende Region im Polyolefin (PO)-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Polyolefin (PO)-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Polyolefin (PO)-Markt.

Welche Jahre deckt dieser Polyolefin (PO)-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Polyolefin (PO)-Marktes auf 244,55 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Polyolefin (PO)-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Polyolefin (PO) für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Polyolefin-Industrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Polyolefinen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Polyolefin-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.