Polyimidfolien Marktgröße und Marktanteil

Polyimidfolien Marktanalyse von Mordor Intelligenz

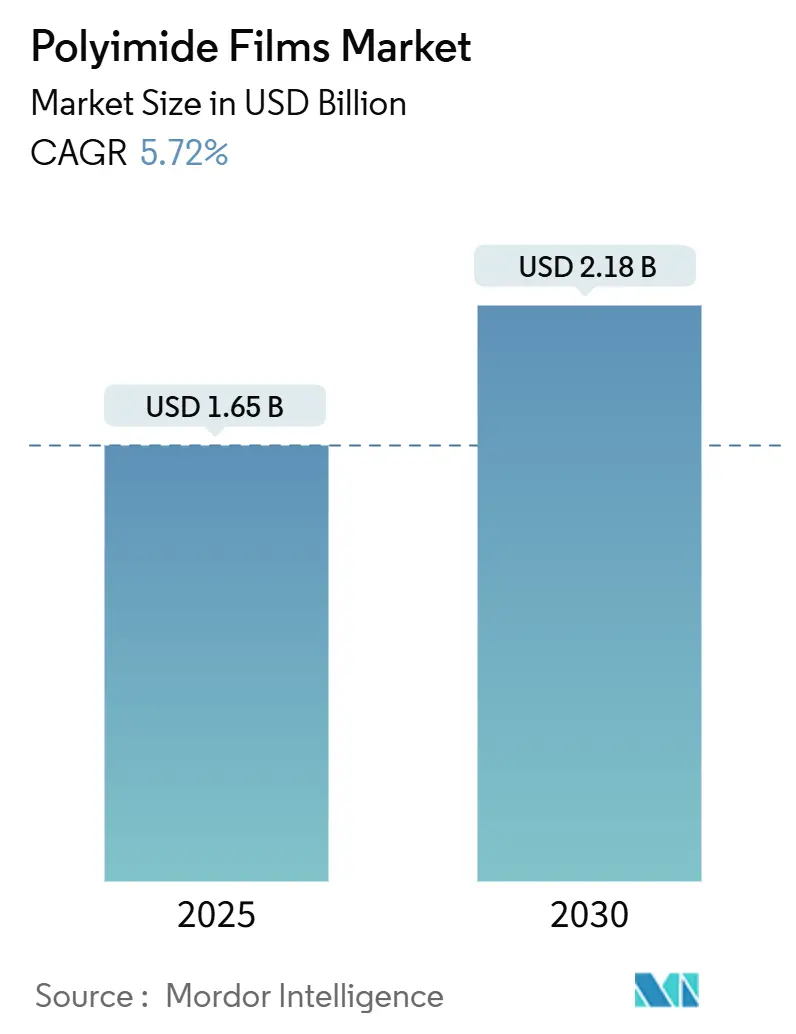

Der globale Polyimidfolien Markt erreichte USD 1,65 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 2,18 Milliarden bis 2030 voranschreiten, was einer CAGR von 5,72% über 2025-2030 entspricht. Miniaturisierte Verbraucherelektronik, elektrifizierter Transport und Hochtemperatur-Luft- und Raumfahrtelektronik sind die Haupttreiber der Nachfrage, während farblose Formulierungen Chancen In faltbaren Anzeigen eröffnen. Anhaltende Investitionen In 5 g-Infrastruktur und der Übergang zu SiC/gan-Leistungsbauelementen verstärken den langfristigen Verbrauch von hochzuverlässigen Folien. Versorgungssicherheit bleibt ein strategisches Thema, da Kapazitätserweiterungen hinter der Geschwindigkeit zurückbleiben, mit der nachgelagerte Sektoren skalieren, und PFAS-bezogene regulatorische Drücke könnten Harzzusammensetzung und Beschaffungsmuster neu ausrichten.

Wichtige Erkenntnisse des Berichts

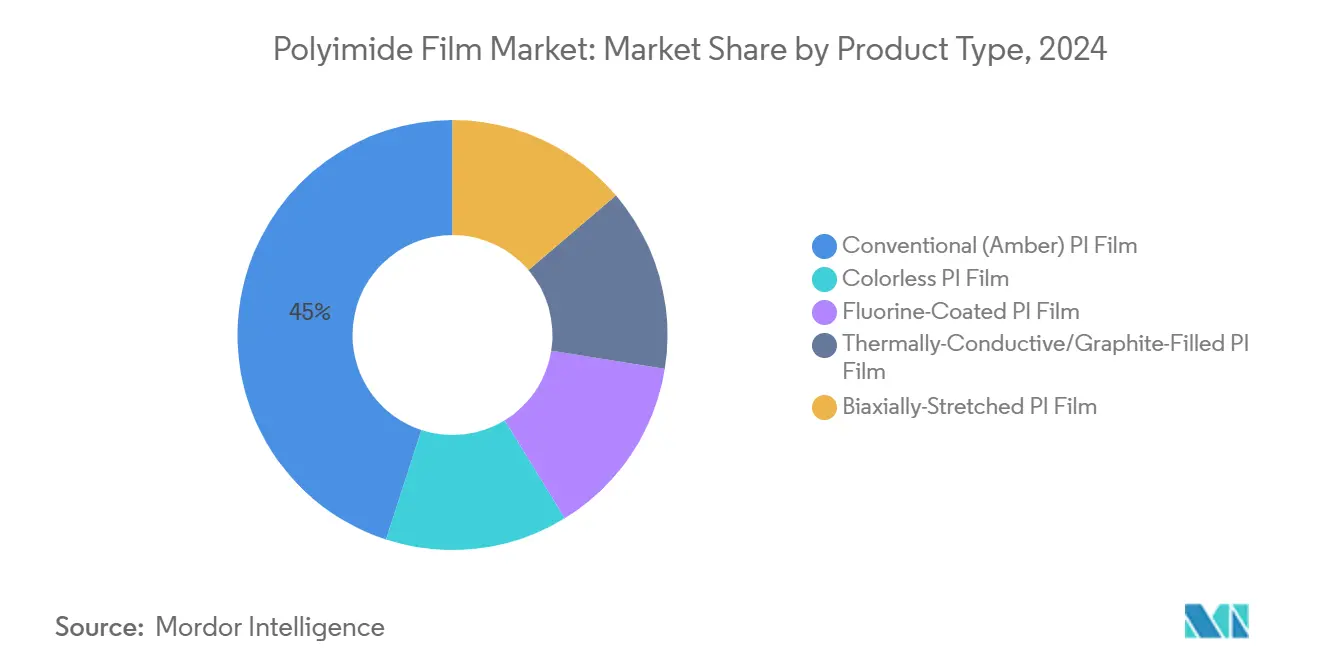

- Nach Produkttyp führten herkömmliche (bernsteinfarbene) PI-Folien mit 45% des Polyimidfolien Marktanteils im Jahr 2024; farblose Folien werden voraussichtlich mit einer CAGR von 6,14% bis 2030 expandieren.

- Nach Anwendung machten Flexibel Leiterplatten 43% Anteil der Polyimidfolien Marktgröße im Jahr 2024 aus, während druckempfindliche Klebebänder die schnellste prognostizierte CAGR von 5,97% bis 2030 verzeichnen.

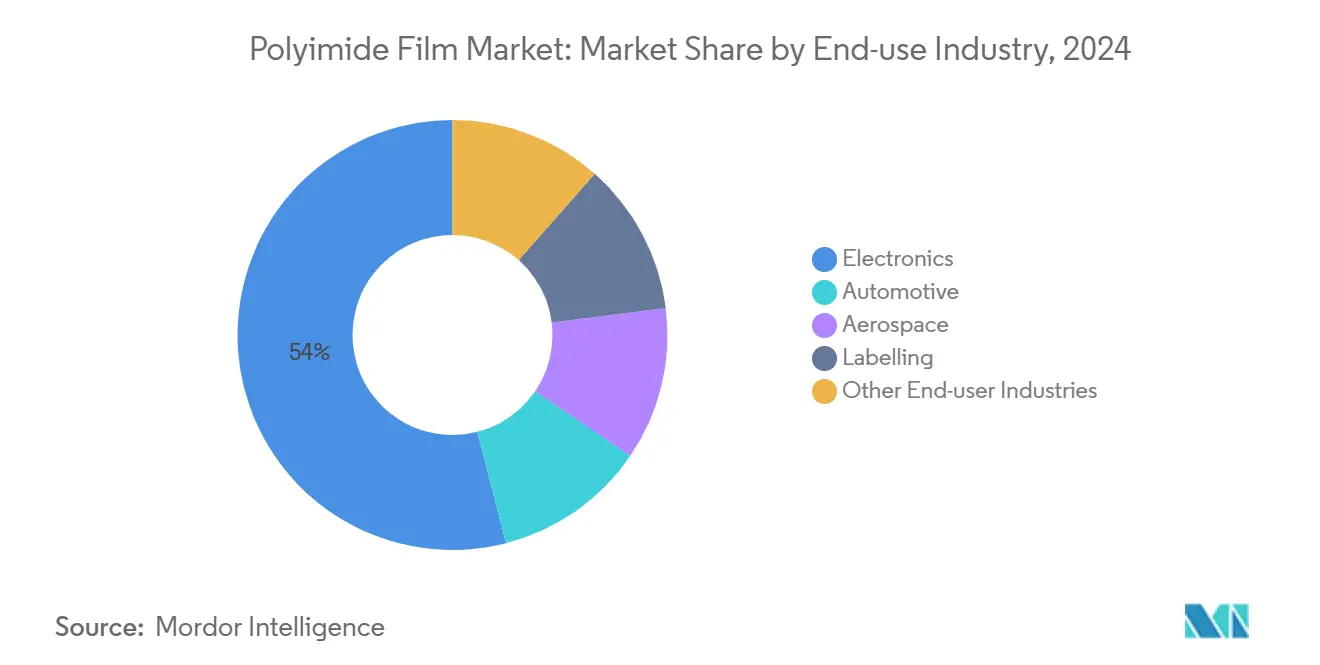

- Nach Endverbrauchsbranche dominierte Elektronik mit 54% Anteil der Polyimidfolien Marktgröße im Jahr 2024, während das Etikettierungssegment voraussichtlich mit einer CAGR von 6,02% bis 2030 wachsen wird.

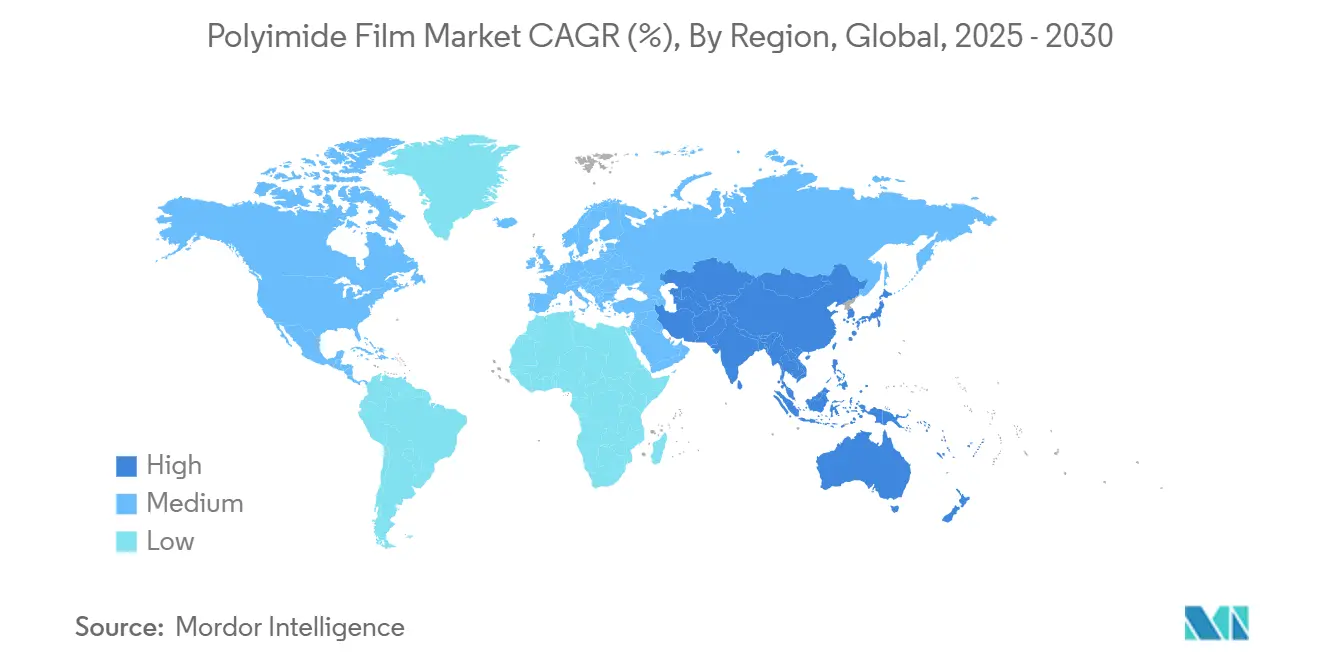

- Nach Geografie eroberte Asien-Pazifik 44% des Polyimidfolien Marktanteils im Jahr 2024 und schreitet mit einer CAGR von 6,00% bis 2030 voran.

Globale Polyimidfolien Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Faltbare & Rollbare Anzeigen Beschleunigen Farblose Polyimidfolien-Aufnahme | +1,2 | Asien-Pazifik, mit Übergriff nach Nordamerika | Mittlerer Zeitraum |

| Wärmeleitende Polyimidfolien Ermöglichen Hochdichte-ev-Batteriepacks | +0,9 | Asien-Pazifik, Nordamerika, Europa | Mittlerer Zeitraum |

| Satelliten-"neu-Raum"-Elektronik Erfordern Strahlungsresistente Polyimid-Isolatoren | +0,6 | Nordamerika, Europa | Langfristiger Zeitraum |

| Ausbau der 5 g-Infrastruktur | +0,8 | Global, mit Konzentration In Asien-Pazifik | Kurzfristiger Zeitraum |

| Übergang zu Hochtemperatur-SiC/gan-Leistungselektronik In der Luft- und Raumfahrt | +0,5 | Nordamerika, Europa | Langfristiger Zeitraum |

| Quelle: Mordor Intelligence | |||

Faltbare und rollbare Displays beschleunigen farblose Polyimidfolien-Aufnahme

Die Nachfrage nach transparenten Substraten, die sich unter einen 3 mm Radius falten lassen, hat sich intensiviert, da Smartphone-Hersteller faltbare Geräte der zweiten Generation kommerzialisieren. Farblose Substrat liefern mehr als 85% Übertragung bei 450 nm und behalten mechanische Integrität für mehr als 100.000 Faltzyklen bei, wodurch Originalgerätehersteller ultradünne Glasalternativen integrieren und gleichzeitig leichtere Scharniere erreichen können[1]Y. Na et al., "Colorless Und transparent Polyimid Nanocomposites," Nature, nature.com . Koreanische Zulieferer haben sternförmige UV-Absorber eingeführt, die Photodegradation hemmen und die Außendienstzeit In Automobil-Armaturenbrettern verlängern[2]Suhyeon Kim et al., "Thermally stabil Und Highly löslich UV Absorbers für Colorless Polyimid Film," Progress In Organisch Beschichtungen, sciencedirect.com . Laufende Panel-Investitionen In China und Südkorea untermauern stetigen Absatz, und die Pipeline für rollbare Fernseher erweitert die Anwendungsbasis, wodurch der Polyimidfolien Markt weiterhin In Prämie-Anzeige-Nischen expandiert.

Wärmeleitende Polyimidfolien ermöglichen hochdichte EV-Batteriepacks

Fahrzeugplattformen, die zu 800 V-Architekturen übergehen, erzeugen höhere Wärmelasten, wodurch Dünne elektrische Isolatoren mit verbesserter planarer Wärmeleitfähigkeit unentbehrlich werden. Graphit-beladene Polyimid-Laminate bieten nun Wärmeleitfähigkeiten von nahezu 0,5 W/m·K, während sie dielektrische Durchschlagsfestigkeiten über 200 kV/mm aufrechterhalten und strenge Sicherheitsmargen erfüllen. Forschung zu eisbären-inspirierten hohlen SiO₂-Konstrukten erreichte 0,041 W/m·K zur Minderung des Kälteklima-Durchgehrisikos. Diese Fortschritte unterstützen aggressive Batteriepack-Verdichtungsprogramme In China, den Vereinigten Staaten und Deutschland und geben dem Polyimidfolien Markt einen soliden Halt In Antriebsstrang-Wertschöpfungsketten.

Satelliten-New-Space-Elektronik erfordert strahlungsresistente Polyimid-Isolatoren

Erdnahe Umlaufbahn-Konstellationen erfordern dielektrische Schichten, die Ladungsteilchenbeschuss und atomaren Sauerstoff ohne Massenstrafen überstehen. Polyimid-Drähte, die auf Cubesats verwendet werden, tolerieren -200 °C bis +200 °C Schwankungen, während sie niedrige Ausgasung beibehalten. Puls-elektroakustische Diagnostik zeigt, dass diese Isolatoren dielektrische Festigkeit nach Fluenzexposition dank Rekombination im Polymerrückgrat wiedererlangen. NewSpace-Integratoren betrachten verlängerte Komponentenlebensdauer als Hebel zur Eindämmung der Startfrequenz und machen strahlungsresistente Folien zu einer lukrativen, margenstarken Tasche des Polyimidfolien Markts.

Ausbau der 5G-Infrastruktur

Funkeinheiten, die im Millimeterwellenband operieren, erfordern Substrat mit dielektrischen Konstanten unter 3,0 zur Begrenzung des Einfügeverlusts. Modifizierte Tertiärbutyl-Polyimid-Formulierungen erfüllen nun dieses Ziel, während sie Kupferhaftung für Flexibel Antennenkreise ermöglichen. DuPonts neueste kupferkaschierte Laminate demonstrieren stabile Signalintegrität unter feuchter Alterung und ermutigen Netzwerk-OEMs zur Adoption von alle-Polyimid-Stackups In Massiv-mimo-Platinen. Während die Verdichtung durch Ostasien rollt, wird die Nachfrage nach Dünnen, verlustarmen Folien den breiteren Polyimidfolien Markt unterstützen.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Verfügbarkeit kostengünstiger Ersatz | -0.7% | Global, mit höherer Auswirkung In preissensitiven Märkten | Kurzfristiger Zeitraum |

| Hoher Investitionsausgaben für Imidisierungs- & Lösungsmittel-Rückgewinnungslinien | -0.5% | Schwellenmärkte, insbesondere In Asien-Pazifik | Mittlerer Zeitraum |

| PFAS-Auslaufbestimmungen Beeinträchtigen Polyimid-Grad | -0.8% | Europa, Nordamerika | Mittlerer Zeitraum |

| Quelle: Mordor Intelligence | |||

Verfügbarkeit kostengünstiger Substitute

Bernsteinfarbenes Polyimid verlangt einen Preisaufschlag, der vergleichbare PEN-Folien um das 2-fache übersteigen kann. Kaladex PEN liefert einen mechanischen RTI von 160 °C, ausreichend für Verbrauchergeräte und Standard-Automobilkabelbäume. In Kondensatoren und mittelklassigen Flex-Schaltungen wägen Käufer Wärmeränder gegen Komponentenkosten ab, und Stifte Wirtschaftlichkeit beeinflusst zunehmend die Beschaffung. Intensivierte Forschung und Entwicklung In höhertemperatur-Polyestervarianten könnte Volumen vom Polyimidfolien Markt In kostensensitiven Regionen abziehen, insbesondere Südostasien und Lateinamerika, bis Anzeigen und Leistungsbauelemente der nächsten Generation Leistungsschwellen wieder anheben.

PFAS-Auslaufbestimmungen beeinträchtigen Polyimid-Grade

Entwurf-REACH-Bestimmungen und uns-Staatsgesetze begrenzen zulässigen Fluorgehalt und fordern fluorierte Polyimid-Chemien heraus, die niedrig-CTE- und hochchemikalienresistente Produkte untermauern. Luft- und Raumfahrt-Hauptlieferanten haben Regulierer gewarnt, dass Substitutionspfade begrenzt bleiben, dennoch beginnen Berichtspflichten 2025 und Verkaufsverbote drohen für 2030 In Maine. Hersteller beschleunigen nun wasserbasierte Lackentwicklung, um Haftung ohne regulierte Lösungsmittel zu behalten[3]UBE Corporation, "2024 integriert Bericht," ube.com . Kapitalrecycling zu neuen Reaktoren und Lösungsmittel-Rückgewinnungsrüstsätzen könnte Linien-Entbottlenecking verzögern und kurzfristiges Angebotswachstum im Polyimidfolien Markt moderieren.

Segmentanalyse

Produkttyp: Farblose Folien Durchbrechen Display-Markt

Herkömmliche bernsteinfarbene Produkte generierten 45% des Polyimidfolien Marktanteils im Jahr 2024 basierend auf der Stärke der Legacy-Drahtisolierung und Flex-Schaltungstechnik. Das Segment stellt den größten Anteil der Polyimidfolien Marktgröße dar, dennoch bleibt seine Wachstumsrate unter dem Marktdurchschnitt, da neuere Chemien Aufmerksamkeit erobern. Farblose PI-Folien sind auf Kurs für eine CAGR von 6,14% und reiten die Adoptionskurve In faltbaren Telefonen, rollbaren Fernsehern und transparenten berühren-Interfaces. Die Polyimidfolien Branche erlebt eine Pipeline von Hybrid-UV-blockierenden Additiven, die das Rückgrat gegen Sonnenalterung schützen und Leistungslücken schließen, die einst Glas-Deckfenster-Dominanz verankerten.

Wärmeleitende Grad versorgen Elektrofahrzeug-Batterien mit planarer Isolierung, die lokalisierte Hotspots verteilt, unterstützt durch Graphit- oder Keramik-Mikrofüller für planare Pfade. Fluorinbeschichtete Varianten dienen weiterhin Nischen-Chemikalienverarbeitungsausrüstung, wo Säurestabilität entscheidend ist. Biaxial gestreckte Folien, deren molekulare Ausrichtung dimensionale Wiederholbarkeit innerhalb von 0,1% liefert, bleiben bevorzugt für Luft- und Raumfahrt-Sensor-Flexes. Obwohl sie einen kleineren Anteil der Polyimidfolien Marktgröße halten, incentivieren ihre ultra-hohen Margen Kapazitätserweiterungen In Japan und Belgien. Kollektive Innovation über alle Produkttypen hinweg erhält die Widerstandsfähigkeit des breiteren Polyimidfolien Markts aufrecht.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Anwendung: FPCBs Führen Während Klebebänder Beschleunigen

Flexibel Leiterplatten untermauerten 43% des Polyimidfolien Markts im Jahr 2024 und verankern weiterhin die Beschaffung für Smartphones, Wearables und Kameramodule. Weitere Penetration In fortgeschrittene Fahrerassistenzsysteme und Festkörper-Lidar stärkt Volumensichtbarkeit bis 2030. Druckempfindliche Klebebänder, obwohl sie einen kleineren Umsatzpool repräsentieren, verzeichnen die schnellste CAGR mit 5,97%. Innerhalb der Automobil-Batteriemontage ersetzen doppelseitige wärmeleitende Klebebänder mechanische Abstandshalter und reduzieren Packmasse um bis zu 10%. Diese Verschiebung treibt die Polyimidfolien Marktgröße für Klebstoffgrade voran und erweitert deren Fußabdruck über Luft- und Raumfahrt-Kabelbaumumhüllung und Halbleiter-Die-Attach.

Spezialgefertigte Teile, einschließlich Faltenbalg, Heizerkreise und Präzisionsshims, sichern Taschen stabiler Nachfrage In Prozessindustrien. Draht- und Kabelisolierung behält Relevanz für Avionik-Nachrüstungen und Kernkraftinstallationen bei, die höhere Betriebstemperaturen fahren. Motor- und Generator-Nutauskleidungen, insbesondere In 400 kW Nutzfahrzeug-Traktionsmotoren, verwenden Nutisolierungsstapel mit 12 µm Kapton-Schichten, die mit Aramidfaserpapier kolaminiert sind, um dielektrische und thermische Ausdauer auszugleichen. Diversifizierte nachgelagerte Verwendungen schirmen den Polyimidfolien Markt vor Einzelsektor-Zyklizität ab und unterstützen ausgewogenes Wachstum über das Anwendungsspektrum.

Endverbrauchsbranche: Elektronik Dominiert, Etikettierung Emergiert

Elektronik eroberte 54% des Polyimidfolien Marktanteils im Jahr 2024, was USD 890 Millionen der Polyimidfolien Marktgröße entspricht. HalbleiterverpackungshäBenutzer adoptieren ultradünne 5 µm Coverlays zur Gewinnung von Substratflexibilität, während Anzeige-OEMs farblose Grad skalieren. Der Einfluss von 6G-Forschungskonsortien deutet auf anhaltende Beschaffung über den gegenwärtigen Prognosehorizont hinaus hin und hält Elektronik im Zentrum des Ökosystems.

Etikettierungsanwendungen, mit 6,02% CAGR wachsend, nutzen die thermische Stabilität der Folie zur Garantie der Barcode-Integrität durch bleifreie Lötzyklen bei 260 °C. Automobil-Tier-Ones wenden Hochtemperatur-Etiketten auf Batteriemodule für Rückverfolgbarkeit an, und Chemikalientrommelbenutzer nutzen dauerhafte Tags, die gegen Lösungsmittel und UV-Strahlung resistent sind. Luft- und Raumfahrt-Wartungsprotokolle verlassen sich auf Motorraum-Etiketten, die 400 °C Exkursionen überstehen. Unterdessen adoptieren Automobil, Luft- und Raumfahrt und entstehende biomedizinische Verbrauchsmaterialien weiterhin Polyimid-gestanzte Teile für Isolierung und biokompatible Mikroschläuche und verankern die Polyimidfolien Branche weiter über kritische Wertschöpfungsketten.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik generierte 44% des 2024er Umsatzes für den Polyimidfolien Markt und wird voraussichtlich eine CAGR von 6,00% bis 2030 liefern. Festlandchinesische Panel-Hersteller erweitern Flexibel OLED-Kapazität während 2025-2026 und untermauern regionalen Verbrauch. Inländische Harzhersteller, einst auf bernsteinfarbene elektrische Grad beschränkt, zielen nun auf elektronik-Grad Polyimid ab, verengen Importabhängigkeit und verbessern Kostenwettbewerbsfähigkeit. Japan und Südkorea behalten einen Vorsprung In ultra-sauberen Reaktoren und mehrstufigen Lösungsmittel-Rückgewinnungssystemen bei und ermöglichen konsistente optische Klarheit, die von Prämie-Smartphone-OEMs gefordert wird. Indien emergiert als Brennpunkt für Vertragsfertigungsaktivitäten elektronischer Produkte und zieht ausländische Direktinvestitionen an, die lokalen Zug für Flexibel Substrat vergrößern.

Nordamerika hält einen prominenten Anteil aufgrund von Luft- und Raumfahrt-, Verteidigungs- und fortgeschrittenen Halbleiteranwendungen. DuPonts USD 220 Millionen Expansion In Circleville, Ohio vertieft inländische Versorgung mit hoch-End Kapton- und Pyralux-Varianten, mildert geopolitische Versorgungssorgen und verkürzt Vorlaufzeiten für Abteilung von Verteidigung-Programme. Startups, die um Silizium Valley geclustert sind, nutzen Polyimids Kompatibilität mit Mitglieder-Sensor-Arrays und Mikro-geführt-Backplanes aus und injizieren Innovation, die die regionale Anwendungspalette innerhalb des Polyimidfolien Markts erweitert.

Europa kommandiert stabile industrielle Nachfrage, strukturell untermauert durch kontinentale Automobil- und erneuerbare Energieausrüstung. Regulatorisches Momentum um PFAS beschleunigt Formulierungsredesign und veranlasst lokale Zulieferer, In grüne Lösungsmittelsysteme und fluorfreie Monomere zu investieren. Diese Adaptiv Kapazität schirmt den regionalen Polyimidfolien Markt vor völliger Kontraktion ab, während Umweltlösungen In andere Jurisdiktionen exportiert werden, die ähnliche Restriktionen adoptieren. Südamerika und der Nahe Osten und Afrika bleiben kleinere Endmärkte, dennoch Säen Brasiliens aufkeimende Elektronikcluster und Golf-Verteidigungs-Satellitenprogramme inkrementelle Nachfrage. Importabhängige Versorgungsmodelle dominieren diese Regionen, obwohl Gelenk-Venture-Gespräche graduelle Bewegung zu lokalen Konvertierungsoperationen andeuten.

Wettbewerbslandschaft

Moderate Konsolidierung definiert Sektordynamiken, wobei die Spitze-Fünf-Zulieferer etwa 55% des Umsatzes belegen. Strategisches Kapital ist In Kapazitätserweiterungen statt In Fusionen geflossen, beispielhaft durch DuPonts inkrementelles Kapton-Debottlenecking und Kanekas optische-Grad Linie In Shiga. Diese Investitionen zielen darauf ab, steigende Nachfrage von faltbaren Anzeigen und 800 V Fahrzeugplattformen zu erfassen und dabei Allianzen mit nachgelagerten OEMs zu straffen.

Chinesische Herausforderer einschließlich Tianjin Rianlong und Shenzhen orange neu Materialien skalieren diskrete Chargen von elektrischen-Grad Folien zu niedrigeren Kosten und setzen etablierte Preispunkte In Commodityanwendungen unter Druck. Technologietransfers von koreanischen Lizenzgebern beschleunigen ihre Lernkurve, obwohl Kontaminationskontrollhürden immer noch ihre Penetration In farblose und weltraumgrade Nischen abgrenzen. Etablierte Unternehmen kontern durch Einführung lösungsmittelfreier oder wasserbasierten Lacksysteme zur Prävention regulatorischer Störungen und durch Angebot von Anwendungstechnik-Unterstützung, den Rivalen nicht leicht replizieren können.

Polyimidfolien Branchenführer

-

DuPont

-

KANEKA CORPORATION

-

PI Fortgeschritten Materialien Co., Ltd.

-

UBE Corporation

-

Saint-Gobain

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Dezember 2024: PI Fortgeschritten Materialien, eine Tochtergesellschaft von Arkema, hat die weltweit erste 4 µm ultradünne Polyimidfolie entwickelt. Dieser Durchbruch ist bereit, Innovation im Polyimidfolien Markt voranzutreiben und neue Chancen In Branchen zu ermöglichen, die ultradünne, hochleistungsfähige Materialien verlangen.

- Dezember 2024: Dunmore hat DUN-DIFFUSE eingeführt, eine weiße Kapton-Polyimidfolie, die für Luft- und Raumfahrt-Thermalkontrolle entwickelt wurde und verbesserte Emissivität und Haltbarkeit bietet. Diese Innovation wird voraussichtlich Fortschritte im Polyimidfolien Markt vorantreiben, indem sie spezifische Bettürfnisse des Luft- und Raumfahrtsektors anspricht.

Globaler Polyimidfolien Marktbericht Umfang

Polyimidfolie ist ein leichtes, flexibles polymerbasiertes Material mit überlegenen thermischen, chemischen und dielektrischen Eigenschaften. Polyimidfolien werden aufgrund ihrer einzigartigen Hoch- und Niedertemperatur-Betriebsfähigkeiten In verschiedenen Anwendungen extensiv eingesetzt. Der Polyimidfolien Markt ist nach Anwendung, Endverbrauchsbranche und Geografie segmentiert. Nach Anwendung ist der Markt In Flexibel Druckschaltungen, spezialgefertigte Produkte, druckempfindliche Klebebänder, Draht und Kabel sowie Motoren und Generatoren segmentiert. Nach Endverbrauchsbranche ist der Markt In Elektronik, Automobil, Luft- und Raumfahrt, Etikettierung und andere Endverbrauchsbranchen segmentiert. Der Bericht deckt auch Marktgröße und Prognosen In 15 Ländern über Große Regionen ab. Für jedes Segment wurden Marktgrößen und Prognosen basierend auf Umsatz (USD Millionen) durchgeführt.

| Herkömmliche (Bernsteinfarbene) PI-Folie |

| Farblose PI-Folie |

| Fluorinbeschichtete PI-Folie |

| Wärmeleitende/Graphit-gefüllte PI-Folie |

| Biaxial gestreckte PI-Folie |

| Flexible Leiterplatten (FPCB) |

| Spezialgefertigte Produkte |

| Druckempfindliche Klebebänder |

| Draht und Kabel |

| Motor/Generator |

| Elektronik |

| Automobil |

| Luft- und Raumfahrt |

| Etikettierung |

| Andere Endverbrauchsbranchen |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Indien | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Produkttyp | Herkömmliche (Bernsteinfarbene) PI-Folie | |

| Farblose PI-Folie | ||

| Fluorinbeschichtete PI-Folie | ||

| Wärmeleitende/Graphit-gefüllte PI-Folie | ||

| Biaxial gestreckte PI-Folie | ||

| Nach Anwendung | Flexible Leiterplatten (FPCB) | |

| Spezialgefertigte Produkte | ||

| Druckempfindliche Klebebänder | ||

| Draht und Kabel | ||

| Motor/Generator | ||

| Nach Endverbrauchsbranche | Elektronik | |

| Automobil | ||

| Luft- und Raumfahrt | ||

| Etikettierung | ||

| Andere Endverbrauchsbranchen | ||

| Nach Geografie | Asien-Pazifik | China |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie Groß ist die prognostizierte Größe des Polyimidfolien Markts bis 2030?

Der Polyimidfolien Markt wird voraussichtlich USD 2,18 Milliarden bis 2030 erreichen und mit einer CAGR von 5,72% über 2025-2030 expandieren.

Welches Produktsegment wächst am schnellsten?

Farblose Polyimidfolien werden voraussichtlich mit einer CAGR von 6,14% wachsen, da die Adoption von faltbaren und rollbaren Anzeigen beschleunigt.

Warum ist Asien-Pazifik der größte regionale Markt?

Ein dichtes Elektronikfertigungs-Ökosystem, expandierende ev-Montagewerke und steigende Flexibel OLED-Kapazität liefern zusammen 44% der globalen Nachfrage und die Region verzeichnet einen CAGR-Ausblick von 6,00%.

Wie beeinflussen PFAS-Bestimmungen das Angebot?

Anhängige Restriktionen zwingen Formulierer zur Neugestaltung fluorierter Grad, verzögern möglicherweise Kapazitätserweiterungen und veranlassen Investitionen In wasserbasierte Lacklinien zur Gewährleistung der Einhaltung.

Was macht Polyimidfolien attraktiv für ev-Batterien?

Ihre Kombination aus dielektrischer Isolierung und planarer Wärmeleitfähigkeit bewältigt Wärme innerhalb von 800 V Packungen, verhindert Durchgeh-Ereignisse und ermöglicht gleichzeitig kompakte Zellabstände.

Welche Unternehmen halten führende Positionen im Markt?

DuPont, KANEKA CORPORATION, PI Fortgeschritten Materialien Co., Ltd., UBE Corporation und Saint-Gobain kontrollieren kollektiv etwa 55% des Umsatzes durch proprietäre Chemien und langqualifizierte Produktionslinien.

Seite zuletzt aktualisiert am: