Marktanalyse für Polyetheramin

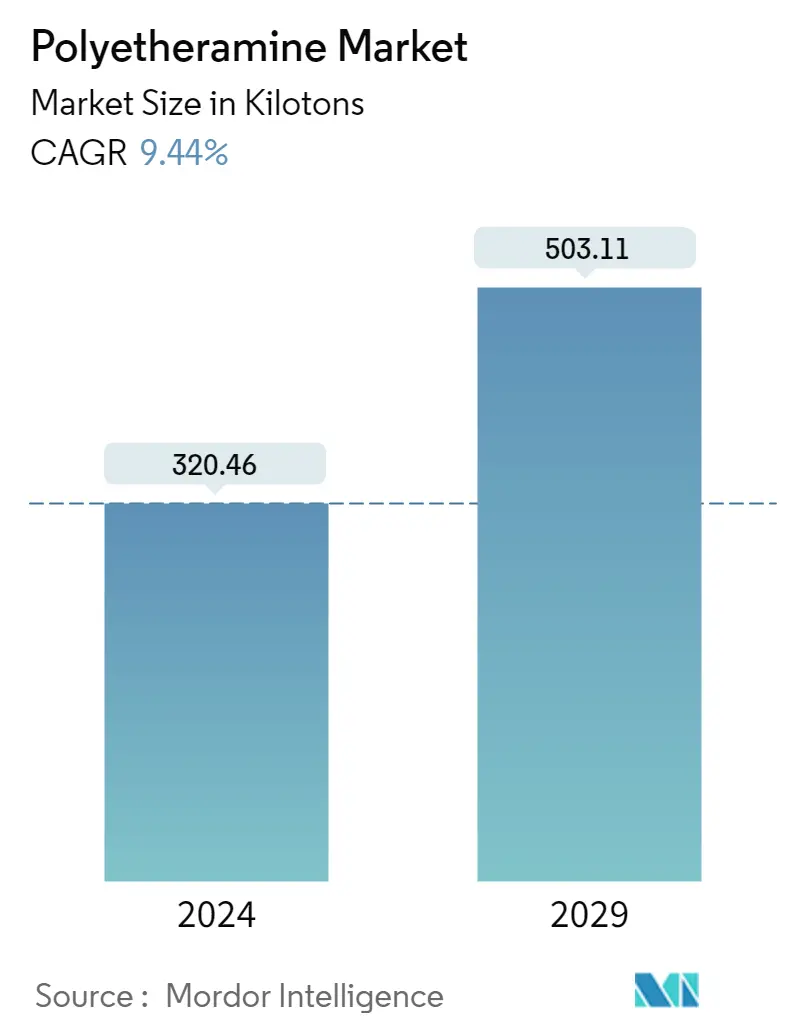

Die Größe des Polyetheramin-Marktes wird im Jahr 2024 auf 320,46 Kilotonnen geschätzt und soll bis 2029 503,11 Kilotonnen erreichen, was einem jährlichen Wachstum von 9,44 % im Prognosezeitraum (2024–2029) entspricht.

- Der Polyetheramin-Markt wurde durch die COVID-19-Pandemie negativ beeinflusst. Allerdings erholte sich der Markt im Jahr 2021 aufgrund des steigenden Verbrauchs aus verschiedenen Endverbraucherbranchen wie der Automobilindustrie, dem Baugewerbe, der Luft- und Raumfahrtindustrie und anderen deutlich.

- Es wird erwartet, dass die steigende Nachfrage aus der Bauindustrie und der wachsende Trend zur umweltfreundlichen und erneuerbaren Energieerzeugung das Marktwachstum im Prognosezeitraum vorantreiben werden.

- Andererseits dürften Umweltbedenken aufgrund des übermäßigen Einsatzes von Polyetheraminen das Wachstum des Marktes im Prognosezeitraum behindern.

- Darüber hinaus wird erwartet, dass wachsende Trends zu Epoxidharz-Verbundwerkstoffen in der Luft- und Raumfahrtindustrie Marktchancen schaffen werden.

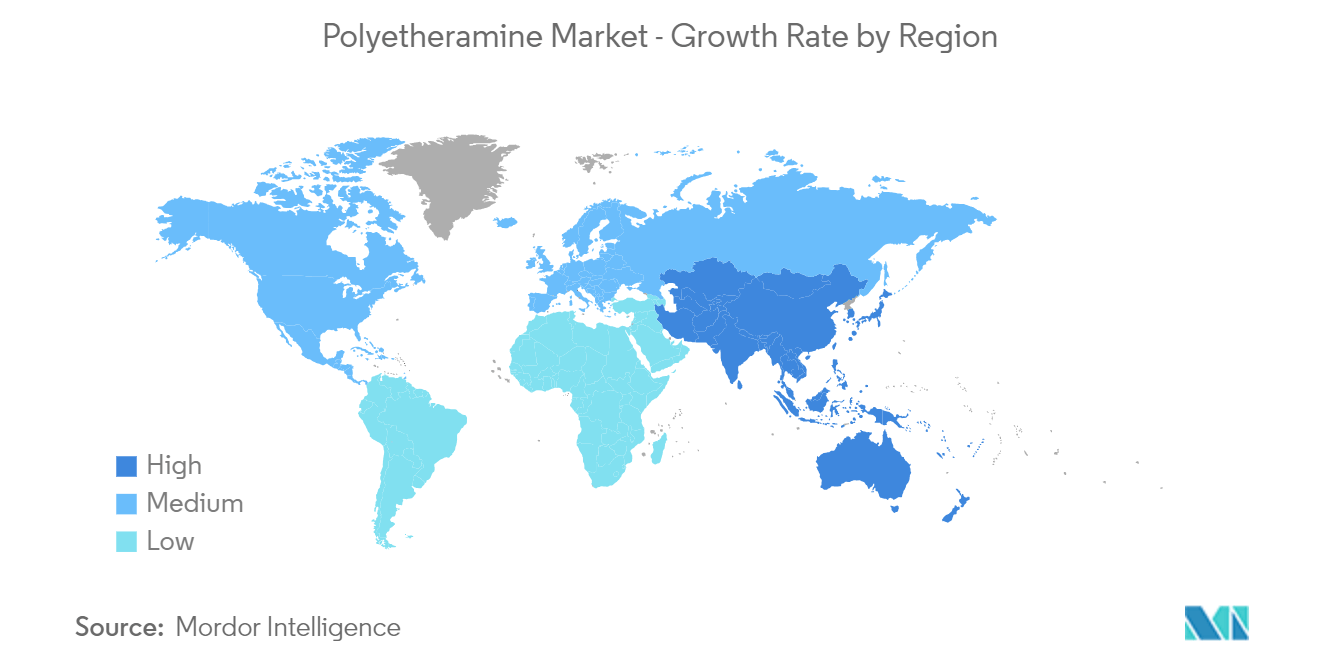

- Der asiatisch-pazifische Raum ist der größte Markt und dürfte in den nächsten Jahren aufgrund des steigenden Verbrauchs aus Ländern wie China, Indien und Japan am schnellsten wachsen.

Markttrends für Polyetheramine

Steigende Nachfrage nach Verbundanwendungen

- Polyetheramine sind typische Härter, die aus Polyether- und Aminmolekülen bestehen und zur Verbesserung der Eigenschaften von Endprodukten wie Flexibilität, Hydrophobie, Hydrophilie und Zähigkeit verwendet werden.

- Aufgrund ihrer einzigartigen Eigenschaften werden Polyetheramine häufig in Verbundwerkstoffanwendungen eingesetzt, da sie ein entscheidendes Gleichgewicht zwischen Festigkeit und Flexibilität bieten.

- Darüber hinaus sollen Verbundwerkstoffe auf Polyetheraminbasis Holz, Metall und Beton ersetzen. Aufgrund ihres leichten Designs, ihrer hohen dielektrischen Festigkeit und ihres hohen Widerstands gegen Umwelteinflüsse eignen sie sich für sehr anspruchsvolle Anwendungen wie die Luft- und Raumfahrt, Automobilteile und Rotorblätter von Windkraftanlagen.

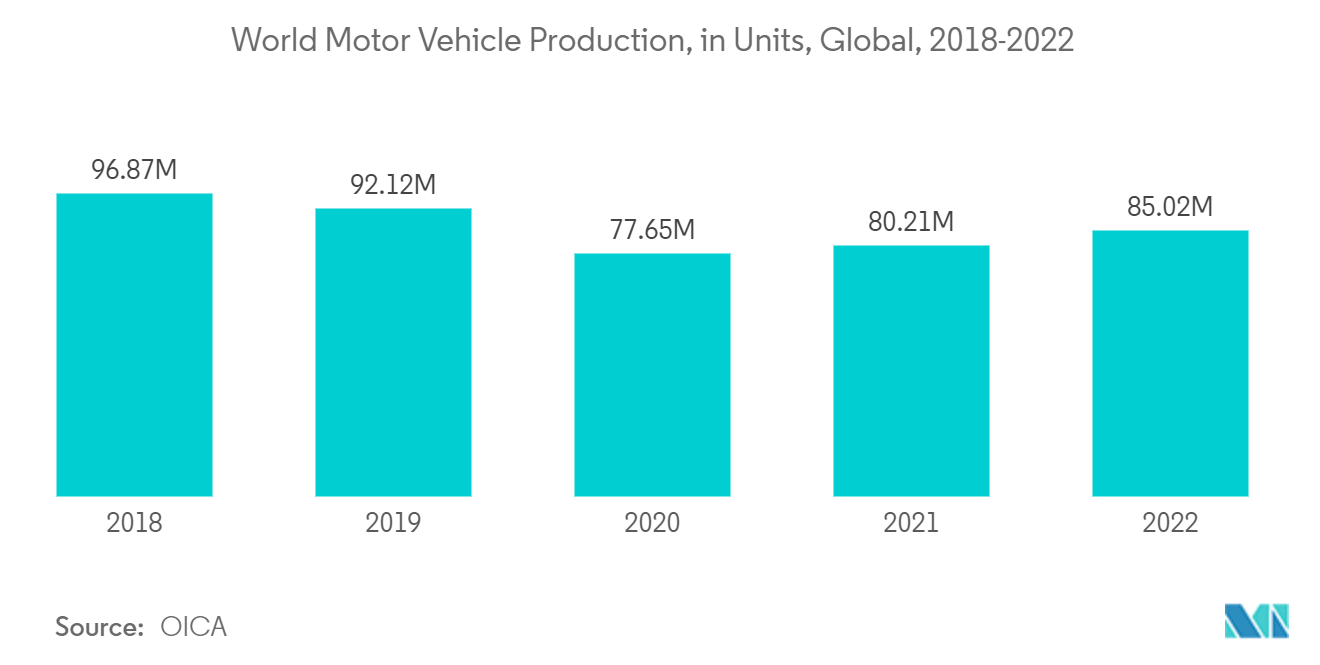

- Die Automobilindustrie ist einer der Hauptakteure im Verbundwerkstoffsegment. Laut OICA lag die weltweite Automobilproduktion im Jahr 2022 bei über 85 Millionen Einheiten, etwa 6 % mehr als im Vorjahr.

- Darüber hinaus wuchs die amerikanische Automobilproduktion im Jahr 2022 im Vergleich zum Vorjahr um 10 %. Kanada, Mexiko und die Vereinigten Staaten verzeichneten einen Produktionsanstieg von 10 %, wobei die Automobilproduktion 12.28.735 Einheiten, 35.09.072 Einheiten und 1.000 erreichte.60.339 Einheiten. In der südamerikanischen Region verzeichnete Kolumbien den größten Produktionssprung im Jahresvergleich und erreichte 51.455 Einheiten, was einer Steigerung von 26 % entspricht. Auch Argentinien verzeichnete einen massiven Anstieg um 24 % und erreichte eine Produktion von 5.36.893 Einheiten.

- Insgesamt bedeutet die höhere Automobilproduktion im Jahr 2022 einen größeren Markt für Polyetheramine im Hinblick auf ihre Verwendung in deren Karosserien als Verbundwerkstoffe.

- Nach Angaben der China Association of Automobile Manufacturing (CAAM) verzeichnete die Produktion von New Energy Vehicles (NEVs) im Land im Dezember 2022 einen Anstieg von 96,9 Prozent gegenüber dem Vorjahr. Daher wird erwartet, dass der expandierende Markt für Elektrofahrzeuge zunehmen wird die Nachfrage nach Polyetheramin im Prognosezeitraum.

- Insgesamt dürften alle diese Faktoren die Nachfrage nach Polyetheramin in dieser Anwendung im Prognosezeitraum bestimmen.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für Polyetheramin dominieren wird. In Ländern wie China und Indien ist aufgrund der steigenden Nachfrage nach Windenergie und Bau- und Gebäudeanwendungen die Nachfrage nach Polyetheramin in der Region gestiegen.

- Polyetheramin wird häufig als Additiv in Klebstoffen zur Haftung an zwei Teilen von Rotorblättern und in Verbundwerkstoffen für Rotorblätter von Windkraftanlagen verwendet. Eine hohe Nachfrage nach Polyetheramin in Windenergieanwendungen wird den Markt im Prognosezeitraum ankurbeln.

- Das Ministerium für Wohnungsbau und Stadt-Land-Entwicklung prognostiziert, dass Chinas Bauindustrie bis zum Jahr 2025 weiterhin 6 % zum BIP des Landes beitragen wird. Unter Berücksichtigung der gegebenen Prognosen stellte die chinesische Regierung im Januar 2022 einen Fünfjahresplan mit Schwerpunkt auf vor Den Bausektor nachhaltiger und qualitätsorientierter gestalten. China plant, den Bau vorgefertigter Gebäude zu verstärken, um die Umweltverschmutzung und den Abfall auf Baustellen zu reduzieren. Darüber hinaus wird die Bauindustrie auf modernisierte Verfahren umsteigen, was die Nachfrage nach Produkten wie Polyetheramin erhöhen wird.

- Darüber hinaus hat die indische Regierung den Wohnungsbau aktiv vorangetrieben, um etwa 1,3 Milliarden Menschen ein Zuhause zu bieten. Das Land dürfte in den nächsten sechs bis sieben Jahren Investitionen in den Wohnungsbau in Höhe von rund 1,3 Billionen US-Dollar verzeichnen. Es ist damit zu rechnen, dass im Land 60 Millionen neue Wohnungen gebaut werden, was einen wichtigen Wachstumsfaktor für den untersuchten Markt darstellt.

- Darüber hinaus begannen nach Angaben des japanischen Ministeriums für Land, Infrastruktur, Verkehr und Tourismus (MLIT) im Jahr 2022 etwa 859,5 Tausend Baubeginne in Japan, was einem Anstieg von 0,4 % im Vergleich zum Vorjahr entspricht.

- Die oben genannten Faktoren tragen zusammen mit der staatlichen Unterstützung zur steigenden Nachfrage nach Polyetheramin im Prognosezeitraum bei.

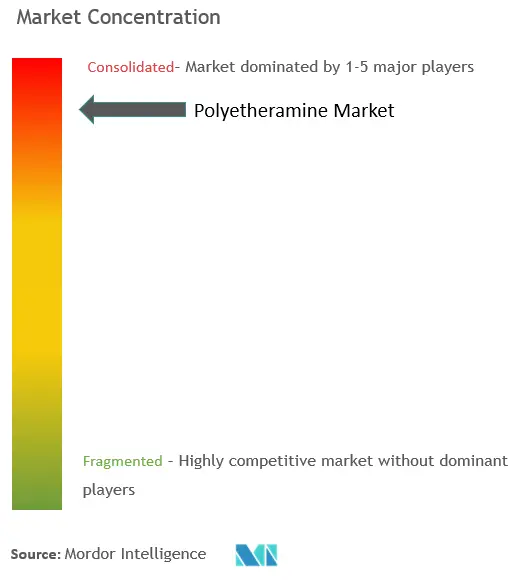

Überblick über die Polyetheramin-Branche

Der Polyetheramin-Markt ist seiner Natur nach konsolidiert. Zu den Hauptakteuren auf dem Markt zählen unter anderem Huntsman International LLC, BASF SE, Clariant, Dasteck und Chai-Tai New Materials (Zibo Zhengda Polyurethane Co., Ltd.) (in keiner bestimmten Reihenfolge).

Marktführer bei Polyetheraminen

-

Huntsman International LLC

-

BASF SE

-

Clariant

-

Dasteck

-

Chai-Tai New Materials (Zibo Zhengda Polyurethane Co., Ltd.)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zu Polyetheraminen

- Juni 2022 BASF gibt den laufenden Ausbau der Produktionskapazitäten am Standort Geismar in Nordamerika bekannt, mit dem Ziel, bis Mitte 2023 in Betrieb zu gehen. Diese Erweiterung wird sich auf wichtige Spezialamine konzentrieren und die Produktion weiterer Polyetheramine ermöglichen, die unter der Marke Baxxodur vermarktet werden.

- März 2022 Brenntag geht eine Zusammenarbeit mit BASF SE ein und wird exklusiver Distributor für das Polyetheramin- und Baxxodur-Portfolio des Unternehmens in den USA und Kanada.

Segmentierung der Polyetheramin-Industrie

Polyetheramin, allgemein bekannt als Polyetherpolyamin, ist eine Form eines Polyethylenoxidmoleküls mit einer primären oder sekundären Aminoendkappe. Polyetheramin wird hauptsächlich als Härter verwendet und besteht aus Polyether- und Aminmolekülen. Diese Amine werden verwendet, um die Eigenschaften von Endprodukten wie Flexibilität, Hydrophobie, Hydrophilie und Zähigkeit zu verbessern.

Der Polyetheramin-Markt ist nach Typ, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in Monoamin, Diamin und Triamin unterteilt. Je nach Anwendung ist der Markt in Polyharnstoff, Kraftstoffadditive, Verbundwerkstoffe, Epoxidbeschichtungen, Kleb- und Dichtstoffe sowie andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Polyetheramin-Markt in 15 Ländern in den wichtigsten Regionen.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Monoamin |

| Diamin |

| Triamin |

| Polyharnstoff |

| Kraftstoffzusätze |

| Verbundwerkstoffe |

| Epoxidbeschichtungen |

| Kleb- und Dichtstoffe |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Monoamin | |

| Diamin | ||

| Triamin | ||

| Anwendung | Polyharnstoff | |

| Kraftstoffzusätze | ||

| Verbundwerkstoffe | ||

| Epoxidbeschichtungen | ||

| Kleb- und Dichtstoffe | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Polyetheramin-Marktforschung

Wie groß ist der Polyetheramin-Markt?

Die Größe des Polyetheramin-Marktes wird im Jahr 2024 voraussichtlich 320,46 Kilotonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,44 % auf 503,11 Kilotonnen wachsen.

Wie groß ist der Polyetheramin-Markt derzeit?

Im Jahr 2024 wird die Größe des Polyetheramin-Marktes voraussichtlich 320,46 Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem Polyetheramin-Markt?

Huntsman International LLC, BASF SE, Clariant, Dasteck, Chai-Tai New Materials (Zibo Zhengda Polyurethane Co., Ltd.) sind die wichtigsten Unternehmen, die auf dem Polyetheramin-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Polyetheramin-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Polyetheramin-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Polyetheramin-Markt.

Welche Jahre deckt dieser Polyetheramin-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Polyetheramin-Marktes auf 292,82 Kilotonnen geschätzt. Der Bericht deckt die historische Marktgröße des Polyetheramin-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Polyetheramin-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Polyetheramin-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Polyetheramin im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Polyetheramin-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.