Marktgröße für Polybutylenterephthalat (PBT).

|

|

Studienzeitraum | 2017 - 2029 |

|

|

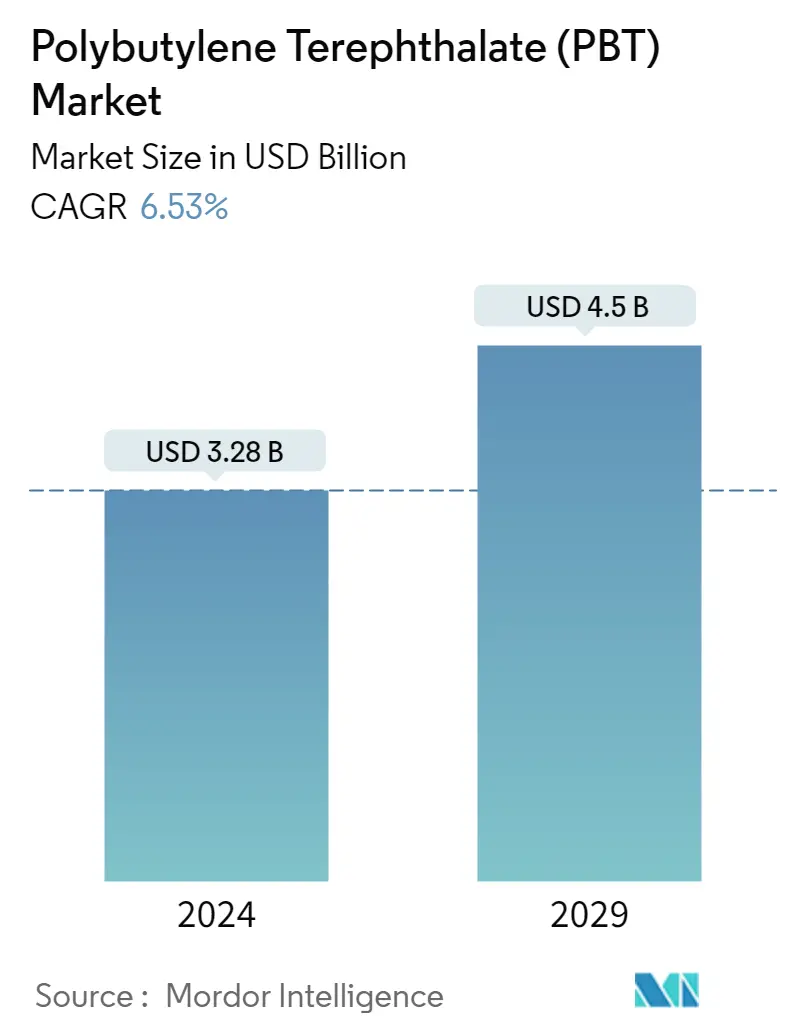

Marktgröße (2024) | USD 3.28 Billion |

|

|

Marktgröße (2029) | USD 4.50 Billion |

|

|

Größter Anteil nach Endnutzerbranche | Elektrik und Elektronik |

|

|

CAGR (2024 - 2029) | 6.53 % |

|

|

Größter Anteil nach Region | Asien-Pazifik |

|

|

Marktkonzentration | Mittel |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Polybutylenterephthalat (PBT).

Die Marktgröße für Polybutylenterephthalat wird im Jahr 2024 auf 3,28 Milliarden US-Dollar geschätzt und soll bis 2029 4,5 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,53 % im Prognosezeitraum (2024–2029) entspricht.

Es wird erwartet, dass die Elektro- und Elektronikindustrie den globalen PBT-Markt dominieren wird

- PBT wird aufgrund seiner guten Kriechfestigkeit, Dimensionsstabilität und geringen Feuchtigkeitsaufnahmeeigenschaften in verschiedenen Endverbraucherindustrien eingesetzt. Einige häufige PBT-Anwendungen sind Automobilteile, Spulengehäuse sowie elektronische und elektrische Komponenten. Die Elektro- und Elektronikindustrie machte im Jahr 2022 gemessen am Umsatz rund 51,40 % des weltweiten PBT-Marktes aus.

- Die Elektro- und Elektronikindustrie ist weltweit die größte Endverbraucherindustrie für PBT-Harz. Es wird erwartet, dass bis 2029 ein Umsatz von rund 2,43 Milliarden US-Dollar generiert wird, was einer Steigerung von 50,2 % gegenüber 2023 entspricht. Das Wachstum ist auf den wachsenden Markt für Unterhaltungselektronik zurückzuführen, der bis 2027 voraussichtlich einen Umsatz von rund 1071,0 Milliarden US-Dollar erreichen wird 666,0 Milliarden US-Dollar im Jahr 2023.

- Die Automobilindustrie ist weltweit die zweitgrößte Industrie für PBT-Harze. Es wird erwartet, dass die steigende Fahrzeugproduktion weltweit die Nachfrage nach PBT-Harz in Zukunft ankurbeln wird. Die Fahrzeugproduktion wird bis 2029 voraussichtlich 181,9 Millionen Einheiten erreichen, gegenüber 150,9 Millionen Einheiten im Jahr 2023. Die Einführung von Elektrofahrzeugen hat aufgrund ihrer niedrigeren Energiekosten, ihrer Umweltfreundlichkeit und ihrer effizienten Mobilitätsmerkmale erheblich zum Umsatz des globalen Automobilmarktes beigetragen. Beispielsweise wird der weltweite Markt für Elektrofahrzeuge im Jahr 2027 voraussichtlich 858,0 Milliarden US-Dollar erreichen, verglichen mit 457,6 Milliarden US-Dollar im Jahr 2023.

- Die Elektro- und Elektronikindustrie ist die am schnellsten wachsende Endverbraucherbranche für den PBT-Harzmarkt und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 7,01 % nach Wert verzeichnen. Die weltweite Elektronikindustrie wird im Jahr 2027 voraussichtlich 1,3 Billionen US-Dollar erreichen, verglichen mit 0,98 Billionen US-Dollar im Jahr 2023. Es wird erwartet, dass das Wachstum des Elektronikmarkts auf globaler Ebene die Nachfrage nach PBT-Harz in Zukunft ankurbeln wird.

Der asiatisch-pazifische Raum bleibt im Prognosezeitraum der Hauptverbraucher von PBT

- Polybutylenterephthalat (PBT) weist vielseitige Eigenschaften wie Chemikalien-, Hitze- und Abriebbeständigkeit auf. Darüber hinaus bietet es eine gute Dimensionsstabilität, wodurch es für Anwendungen in der Automobil- sowie der Elektro- und Elektronikindustrie geeignet ist. Der asiatisch-pazifische Raum und Nordamerika gehören zusammen zu den größten PBT-Abnehmern, die im Jahr 2022 einen Volumenanteil von rund 81,26 % hatten.

- Der asiatisch-pazifische Raum hatte im Jahr 2022 den größten Marktanteil und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,77 % nach Wert verzeichnen, was ihn zum drittschnellsten wachsenden regionalen Markt macht. Dies ist auf Länder wie China, Japan und Südkorea zurückzuführen, auf die im Jahr 2022 Anteile von 58,42 %, 14,57 % bzw. 9,46 % des gesamten PBT-Verbrauchs der Region entfielen. Chinas Automobilindustrie steht dabei an der Spitze der Nutzung von PBT, da die Produktion des Landes im Jahr 2022 46,67 Millionen Einheiten erreichte und bis 2029 voraussichtlich 64,73 Millionen erreichen wird, was den PBT-Verbrauch in der Zukunft ankurbelt.

- Afrika ist der am schnellsten wachsende regionale Markt und dürfte im Prognosezeitraum eine jährliche Wachstumsrate von 8,13 % nach Wert verzeichnen, was auf Länder wie Südafrika zurückzuführen ist, die im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,77 % nach Wert verzeichnen werden. Die südafrikanische Elektro- und Elektronikindustrie ist die am schnellsten wachsende Endverbraucherindustrie für den PBT-Markt. Der Umsatz aus der Elektro- und Elektronikproduktion wird im Jahr 2029 voraussichtlich 11,76 Milliarden US-Dollar erreichen, verglichen mit 7,18 Milliarden US-Dollar im Jahr 2022, was den PBT-Verbrauch in der Region erhöhen wird. Der Elektronikmarkt des Landes soll im Jahr 2027 ein Volumen von rund 4,06 Milliarden US-Dollar erreichen, nach 2,31 Milliarden US-Dollar im Jahr 2023.

Globale Markttrends für Polybutylenterephthalat (PBT).

- Das rasante Wachstum der Luftfahrtindustrie und steigende Flugzeugverträge könnten das Marktwachstum unterstützen

- Die wachsende Nachfrage nach Elektrofahrzeugen könnte das Wachstum der Automobilindustrie ankurbeln

- Die rasante Urbanisierung und Investitionen im asiatisch-pazifischen Raum könnten die Branche ankurbeln

- Die Nachfrage nach flexiblen Verpackungen aus der Lebensmittel- und Getränkeindustrie kurbelt das Marktwachstum an

Branchenüberblick über Polybutylenterephthalat (PBT).

Der Markt für Polybutylenterephthalat (PBT) ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 42,25 % ausmachen. Die Hauptakteure in diesem Markt sind BASF SE, Chang Chun Group, Hengli Group Co., Ltd., SABIC und Wuxi Xingsheng New Material Technology Co.,Ltd (alphabetisch sortiert).

Marktführer bei Polybutylenterephthalat (PBT).

BASF SE

Chang Chun Group

Hengli Group Co., Ltd.

SABIC

Wuxi Xingsheng New Material Technology Co.,Ltd

Other important companies include China Petroleum & Chemical Corporation, Daicel Corporation, DuBay Polymer GmbH, Shinkong Synthetic Fibers Corp., Toray Industries, Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zu Polybutylenterephthalat (PBT).

- Mai 2022 BASF SE bringt Polybutylenterephthalat (PBT) ultradur B4335G3 HR HSP auf den Markt, das empfindliche Elektronik in rauen Umgebungen schützt.

- April 2022 Daicel Corporation stellt eine neue PBT-Harzsorte mit extrem hoher Laserdurchlässigkeit und hervorragender Laserschweißbarkeit vor, die für Automobilsensoren, Aktoren und andere Teile geeignet ist.

- Februar 2022 Die BASF SE gibt bekannt, dass sie die Produktionskapazität ihrer Produkte Ultramid Polyamid (PA) und Ultradur Polybutylenterephthalat (PBT) in Pasir Gudang, Malaysia, um 5.000 Tonnen pro Jahr erweitern wird.

Marktbericht für Polybutylenterephthalat (PBT) – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

-

4.1 Endbenutzertrends

- 4.1.1 Luft- und Raumfahrt

- 4.1.2 Automobil

- 4.1.3 Bauwesen und Konstruktion

- 4.1.4 Elektrik und Elektronik

- 4.1.5 Verpackung

-

4.2 Gesetzlicher Rahmen

- 4.2.1 Argentinien

- 4.2.2 Australien

- 4.2.3 Brasilien

- 4.2.4 Kanada

- 4.2.5 China

- 4.2.6 EU

- 4.2.7 Indien

- 4.2.8 Japan

- 4.2.9 Malaysia

- 4.2.10 Mexiko

- 4.2.11 Nigeria

- 4.2.12 Russland

- 4.2.13 Saudi-Arabien

- 4.2.14 Südafrika

- 4.2.15 Südkorea

- 4.2.16 Vereinigte Arabische Emirate

- 4.2.17 Großbritannien

- 4.2.18 Vereinigte Staaten

- 4.3 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Endverbraucherindustrie

- 5.1.1 Automobil

- 5.1.2 Elektrik und Elektronik

- 5.1.3 Industrie und Maschinen

- 5.1.4 Andere Endverbraucherbranchen

-

5.2 Region

- 5.2.1 Afrika

- 5.2.1.1 Nach Land

- 5.2.1.1.1 Nigeria

- 5.2.1.1.2 Südafrika

- 5.2.1.1.3 Rest von Afrika

- 5.2.2 Asien-Pazifik

- 5.2.2.1 Nach Land

- 5.2.2.1.1 Australien

- 5.2.2.1.2 China

- 5.2.2.1.3 Indien

- 5.2.2.1.4 Japan

- 5.2.2.1.5 Malaysia

- 5.2.2.1.6 Südkorea

- 5.2.2.1.7 Rest des asiatisch-pazifischen Raums

- 5.2.3 Europa

- 5.2.3.1 Nach Land

- 5.2.3.1.1 Frankreich

- 5.2.3.1.2 Deutschland

- 5.2.3.1.3 Italien

- 5.2.3.1.4 Russland

- 5.2.3.1.5 Großbritannien

- 5.2.3.1.6 Rest von Europa

- 5.2.4 Naher Osten

- 5.2.4.1 Nach Land

- 5.2.4.1.1 Saudi-Arabien

- 5.2.4.1.2 Vereinigte Arabische Emirate

- 5.2.4.1.3 Rest des Nahen Ostens

- 5.2.5 Nordamerika

- 5.2.5.1 Nach Land

- 5.2.5.1.1 Kanada

- 5.2.5.1.2 Mexiko

- 5.2.5.1.3 Vereinigte Staaten

- 5.2.6 Südamerika

- 5.2.6.1 Nach Land

- 5.2.6.1.1 Argentinien

- 5.2.6.1.2 Brasilien

- 5.2.6.1.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 BASF SE

- 6.4.2 Chang Chun Group

- 6.4.3 China Petroleum & Chemical Corporation

- 6.4.4 Daicel Corporation

- 6.4.5 DuBay Polymer GmbH

- 6.4.6 Hengli Group Co., Ltd.

- 6.4.7 SABIC

- 6.4.8 Shinkong Synthetic Fibers Corp.

- 6.4.9 Toray Industries, Inc.

- 6.4.10 Wuxi Xingsheng New Material Technology Co.,Ltd

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON ENGINEERING PLASTICS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porter's Five Forces Framework (Branchenattraktivitätsanalyse)

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- PRODUKTIONSUMSATZ VON LUFT- UND RAUMFAHRTKOMPONENTEN, USD, GLOBAL, 2017 – 2029

- Abbildung 2:

- PRODUKTIONSVOLUMEN VON AUTOMOBILEN, EINHEITEN, GLOBAL, 2017 - 2029

- Abbildung 3:

- GRUNDFLÄCHE DES NEUBAUES, QUADRATFUß, GLOBAL, 2017 - 2029

- Abbildung 4:

- PRODUKTIONSUMSATZ VON ELEKTRIK UND ELEKTRONIK, USD, GLOBAL, 2017 - 2029

- Abbildung 5:

- PRODUKTIONSVOLUMEN VON KUNSTSTOFFVERPACKUNGEN, TONNEN, GLOBAL, 2017 – 2029

- Abbildung 6:

- VERBRAUCHSVOLUMEN VON POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, GLOBAL, 2017–2029

- Abbildung 7:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, GLOBAL, 2017–2029

- Abbildung 8:

- VOLUMEN DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHERINDUSTRIE, TONNEN, GLOBAL, 2017–2029

- Abbildung 9:

- WERT VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCH VON ENDVERBRAUCHERINDUSTRIE, USD, GLOBAL, 2017–2029

- Abbildung 10:

- VOLUMENANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCHT VON DER ENDVERBRAUCHERINDUSTRIE, %, GLOBAL, 2017, 2023 UND 2029

- Abbildung 11:

- WERTANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCHT VON DER ENDANWENDERINDUSTRIE, %, GLOBAL, 2017, 2023 UND 2029

- Abbildung 12:

- VOLUMEN DES IN DER AUTOMOBILINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), TONNEN, GLOBAL, 2017–2029

- Abbildung 13:

- WERT DES IN DER AUTOMOBILINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), USD, GLOBAL, 2017–2029

- Abbildung 14:

- WERTANTEIL DES IN DER AUTOMOBILINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT) NACH REGIONEN, %, GLOBAL, 2022 VS 2029

- Abbildung 15:

- VOLUMEN DES IN DER ELEKTRO- UND ELEKTRONIKINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), TONNEN, GLOBAL, 2017–2029

- Abbildung 16:

- WERT DES IN DER ELEKTRO- UND ELEKTRONIKINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), USD, GLOBAL, 2017–2029

- Abbildung 17:

- WERTANTEIL DES IN DER ELEKTRO- UND ELEKTRONIKINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT) NACH REGIONEN, %, GLOBAL, 2022 VS 2029

- Abbildung 18:

- VOLUMEN DES IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), TONNEN, GLOBAL, 2017–2029

- Abbildung 19:

- WERT DES IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), USD, GLOBAL, 2017–2029

- Abbildung 20:

- WERTANTEIL DES IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT) NACH REGIONEN, %, GLOBAL, 2022 VS 2029

- Abbildung 21:

- MENGE AN POLYBUTYLENTEREPHTHALAT (PBT), DAS IN ANDEREN ENDVERBRAUCHERINDUSTRIE VERBRAUCHT WIRD, TONNEN, GLOBAL, 2017–2029

- Abbildung 22:

- WERT DES IN ANDEREN ENDANWENDERINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), USD, GLOBAL, 2017 - 2029

- Abbildung 23:

- WERTANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), DAS IN ANDEREN ENDVERBRAUCHERINDUSTRIE VERBRAUCHT WIRD, NACH REGIONEN, %, GLOBAL, 2022 VS 2029

- Abbildung 24:

- VOLUMEN DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH REGIONEN, TONNEN, GLOBAL, 2017–2029

- Abbildung 25:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH REGIONEN, USD, GLOBAL, 2017–2029

- Abbildung 26:

- MENGENANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH REGIONEN, %, GLOBAL, 2017, 2023 UND 2029

- Abbildung 27:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH REGIONEN, %, GLOBAL, 2017, 2023 UND 2029

- Abbildung 28:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, TONNEN, AFRIKA, 2017 - 2029

- Abbildung 29:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, USD, AFRIKA, 2017 - 2029

- Abbildung 30:

- VOLUMENANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, AFRIKA, 2017, 2023 UND 2029

- Abbildung 31:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, AFRIKA, 2017, 2023 UND 2029

- Abbildung 32:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, NIGERIA, 2017 – 2029

- Abbildung 33:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, NIGERIA, 2017 – 2029

- Abbildung 34:

- WERTANTEIL DES VON DER ENDVERBRAUCHSINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), %, NIGERIA, 2022 VS. 2029

- Abbildung 35:

- VERBRAUCHSVOLUMEN VON POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, SÜDAFRIKA, 2017 – 2029

- Abbildung 36:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 37:

- WERTANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCHT VON DER ENDANWENDERINDUSTRIE, %, SÜDAFRIKA, 2022 VS. 2029

- Abbildung 38:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, ÜBRIGE AFRIKA, 2017 - 2029

- Abbildung 39:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, ÜBRIGE AFRIKA, 2017 - 2029

- Abbildung 40:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDANWENDERINDUSTRIE, %, ÜBRIGE AFRIKA, 2022 VS. 2029

- Abbildung 41:

- VERBRAUCHSMENGE VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, TONNEN, ASIEN-PAZIFIK, 2017–2029

- Abbildung 42:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 43:

- MENGENANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 44:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 45:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, AUSTRALIEN, 2017–2029

- Abbildung 46:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, AUSTRALIEN, 2017 – 2029

- Abbildung 47:

- WERTANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCHT VON DER ENDANWENDERINDUSTRIE, %, AUSTRALIEN, 2022 VS. 2029

- Abbildung 48:

- VERBRAUCHSVOLUMEN POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, CHINA, 2017 – 2029

- Abbildung 49:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, CHINA, 2017 – 2029

- Abbildung 50:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, CHINA, 2022 VS. 2029

- Abbildung 51:

- VERBRAUCHSVOLUMEN POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, INDIEN, 2017–2029

- Abbildung 52:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, INDIEN, 2017–2029

- Abbildung 53:

- WERTANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCHT VON DER ENDVERBRAUCHERINDUSTRIE, %, INDIEN, 2022 VS. 2029

- Abbildung 54:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, JAPAN, 2017–2029

- Abbildung 55:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, JAPAN, 2017–2029

- Abbildung 56:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, JAPAN, 2022 VS. 2029

- Abbildung 57:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, MALAYSIA, 2017 – 2029

- Abbildung 58:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, MALAYSIA, 2017 – 2029

- Abbildung 59:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, MALAYSIA, 2022 VS. 2029

- Abbildung 60:

- VERBRAUCHSVOLUMEN POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, SÜDKOREA, 2017 – 2029

- Abbildung 61:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, SÜDKOREA, 2017 – 2029

- Abbildung 62:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, SÜDKOREA, 2022 VS. 2029

- Abbildung 63:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, ÜBRIGE ASIEN-PAZIFIK, 2017 - 2029

- Abbildung 64:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, ÜBRIGE ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 65:

- Wertanteil von Polybutylenterephthalat (PBT), der von der Endverbraucherindustrie verbraucht wird, %, Übriger Asien-Pazifik-Raum, 2022 vs. 2029

- Abbildung 66:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, TONNEN, EUROPA, 2017 - 2029

- Abbildung 67:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, USD, EUROPA, 2017 - 2029

- Abbildung 68:

- VOLUMENANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, EUROPA, 2017, 2023 UND 2029

- Abbildung 69:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, EUROPA, 2017, 2023 UND 2029

- Abbildung 70:

- VERBRAUCHSVOLUMEN POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, FRANKREICH, 2017 – 2029

- Abbildung 71:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, FRANKREICH, 2017 - 2029

- Abbildung 72:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDANWENDERINDUSTRIE, %, FRANKREICH, 2022 VS. 2029

- Abbildung 73:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, DEUTSCHLAND, 2017 - 2029

- Abbildung 74:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, DEUTSCHLAND, 2017 - 2029

- Abbildung 75:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, DEUTSCHLAND, 2022 VS. 2029

- Abbildung 76:

- VERBRAUCHSVOLUMEN VON POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, ITALIEN, 2017 - 2029

- Abbildung 77:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, ITALIEN, 2017 - 2029

- Abbildung 78:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, ITALIEN, 2022 VS. 2029

- Abbildung 79:

- VERBRAUCHSVOLUMEN VON POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, RUSSLAND, 2017 – 2029

- Abbildung 80:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, RUSSLAND, 2017 - 2029

- Abbildung 81:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDANWENDERINDUSTRIE, %, RUSSLAND, 2022 VS. 2029

- Abbildung 82:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, VEREINIGTES KÖNIGREICH, 2017–2029

- Abbildung 83:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 84:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, VEREINIGTES KÖNIGREICH, 2022 VS. 2029

- Abbildung 85:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, ÜBRIGES EUROPA, 2017 - 2029

- Abbildung 86:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, ÜBRIGES EUROPA, 2017 - 2029

- Abbildung 87:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDANWENDERINDUSTRIE, %, ÜBRIGES EUROPA, 2022 VS. 2029

- Abbildung 88:

- VERBRAUCHSMENGE VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, TONNEN, MITTLERER OSTEN, 2017–2029

- Abbildung 89:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, USD, MITTLERER OSTEN, 2017–2029

- Abbildung 90:

- VOLUMENANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, MITTLERER OSTEN, 2017, 2023 UND 2029

- Abbildung 91:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, MITTLERER OSTEN, 2017, 2023 UND 2029

- Abbildung 92:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, SAUDI-ARABIEN, 2017 – 2029

- Abbildung 93:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, SAUDI-ARABIEN, 2017 – 2029

- Abbildung 94:

- Wertanteil von Polybutylenterephthalat (PBT), der von der Endverbraucherindustrie verbraucht wird, %, Saudi-Arabien, 2022 vs. 2029

- Abbildung 95:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 96:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 97:

- WERTANTEIL DES VON DER ENDANWENDERINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS. 2029

- Abbildung 98:

- MENGE AN VERBRAUCHTEM POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, ÜBRIGER MITTLERER OSTEN, 2017 – 2029

- Abbildung 99:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, ÜBRIGER MITTLERER OSTEN, 2017 – 2029

- Abbildung 100:

- WERTANTEIL DES VON DER ENDANWENDERINDUSTRIE VERBRAUCHTEN POLYBUTYLENTEREPHTHALATS (PBT), %, ÜBRIGER MITTLERER OSTEN, 2022 VS. 2029

- Abbildung 101:

- VERBRAUCHSMENGE VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 102:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 103:

- VOLUMENANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 104:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 105:

- VERBRAUCHSVOLUMEN VON POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, KANADA, 2017–2029

- Abbildung 106:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, KANADA, 2017–2029

- Abbildung 107:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, KANADA, 2022 VS. 2029

- Abbildung 108:

- VERBRAUCHSVOLUMEN POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, MEXIKO, 2017–2029

- Abbildung 109:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, MEXIKO, 2017 - 2029

- Abbildung 110:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, MEXIKO, 2022 VS. 2029

- Abbildung 111:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, VEREINIGTE STAATEN, 2017–2029

- Abbildung 112:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 113:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDVERBRAUCHSINDUSTRIE, %, VEREINIGTE STAATEN, 2022 VS. 2029

- Abbildung 114:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 115:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 116:

- MENGENANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, SÜDAMERIKA, 2017, 2023 UND 2029

- Abbildung 117:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) NACH LAND, %, SÜDAMERIKA, 2017, 2023 UND 2029

- Abbildung 118:

- VERBRAUCHSVOLUMEN POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, ARGENTINIEN, 2017 – 2029

- Abbildung 119:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, ARGENTINIEN, 2017 - 2029

- Abbildung 120:

- WERTANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCHT VON DER ENDANWENDERINDUSTRIE, %, ARGENTINIEN, 2022 VS. 2029

- Abbildung 121:

- VERBRAUCHSVOLUMEN VON POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, BRASILIEN, 2017 – 2029

- Abbildung 122:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, BRASILIEN, 2017 – 2029

- Abbildung 123:

- WERTANTEIL DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT) VON DER ENDANWENDERINDUSTRIE, %, BRASILIEN, 2022 VS. 2029

- Abbildung 124:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, ÜBRIGES SÜDAMERIKA, 2017 – 2029

- Abbildung 125:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, ÜBRIGES SÜDAMERIKA, 2017 – 2029

- Abbildung 126:

- WERTANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCHT VON DER ENDANWENDERINDUSTRIE, %, ÜBRIGES SÜDAMERIKA, 2022 VS. 2029

- Abbildung 127:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, GLOBAL, 2019–2021

- Abbildung 128:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, GLOBAL, 2019–2021

- Abbildung 129:

- PRODUKTIONSKAPAZITÄTSANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT) NACH WICHTIGSTEN AKTEUREN, %, GLOBAL, 2022

Branchensegmentierung für Polybutylenterephthalat (PBT).

Automobil, Elektrik und Elektronik, Industrie und Maschinen werden als Segmente von Endverbraucherindustrie abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- PBT wird aufgrund seiner guten Kriechfestigkeit, Dimensionsstabilität und geringen Feuchtigkeitsaufnahmeeigenschaften in verschiedenen Endverbraucherindustrien eingesetzt. Einige häufige PBT-Anwendungen sind Automobilteile, Spulengehäuse sowie elektronische und elektrische Komponenten. Die Elektro- und Elektronikindustrie machte im Jahr 2022 gemessen am Umsatz rund 51,40 % des weltweiten PBT-Marktes aus.

- Die Elektro- und Elektronikindustrie ist weltweit die größte Endverbraucherindustrie für PBT-Harz. Es wird erwartet, dass bis 2029 ein Umsatz von rund 2,43 Milliarden US-Dollar generiert wird, was einer Steigerung von 50,2 % gegenüber 2023 entspricht. Das Wachstum ist auf den wachsenden Markt für Unterhaltungselektronik zurückzuführen, der bis 2027 voraussichtlich einen Umsatz von rund 1071,0 Milliarden US-Dollar erreichen wird 666,0 Milliarden US-Dollar im Jahr 2023.

- Die Automobilindustrie ist weltweit die zweitgrößte Industrie für PBT-Harze. Es wird erwartet, dass die steigende Fahrzeugproduktion weltweit die Nachfrage nach PBT-Harz in Zukunft ankurbeln wird. Die Fahrzeugproduktion wird bis 2029 voraussichtlich 181,9 Millionen Einheiten erreichen, gegenüber 150,9 Millionen Einheiten im Jahr 2023. Die Einführung von Elektrofahrzeugen hat aufgrund ihrer niedrigeren Energiekosten, ihrer Umweltfreundlichkeit und ihrer effizienten Mobilitätsmerkmale erheblich zum Umsatz des globalen Automobilmarktes beigetragen. Beispielsweise wird der weltweite Markt für Elektrofahrzeuge im Jahr 2027 voraussichtlich 858,0 Milliarden US-Dollar erreichen, verglichen mit 457,6 Milliarden US-Dollar im Jahr 2023.

- Die Elektro- und Elektronikindustrie ist die am schnellsten wachsende Endverbraucherbranche für den PBT-Harzmarkt und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 7,01 % nach Wert verzeichnen. Die weltweite Elektronikindustrie wird im Jahr 2027 voraussichtlich 1,3 Billionen US-Dollar erreichen, verglichen mit 0,98 Billionen US-Dollar im Jahr 2023. Es wird erwartet, dass das Wachstum des Elektronikmarkts auf globaler Ebene die Nachfrage nach PBT-Harz in Zukunft ankurbeln wird.

| Endverbraucherindustrie | Automobil | |||

| Elektrik und Elektronik | ||||

| Industrie und Maschinen | ||||

| Andere Endverbraucherbranchen | ||||

| Region | Afrika | Nach Land | Nigeria | |

| Südafrika | ||||

| Rest von Afrika | ||||

| Asien-Pazifik | Nach Land | Australien | ||

| China | ||||

| Indien | ||||

| Japan | ||||

| Malaysia | ||||

| Südkorea | ||||

| Rest des asiatisch-pazifischen Raums | ||||

| Europa | Nach Land | Frankreich | ||

| Deutschland | ||||

| Italien | ||||

| Russland | ||||

| Großbritannien | ||||

| Rest von Europa | ||||

| Naher Osten | Nach Land | Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||||

| Rest des Nahen Ostens | ||||

| Nordamerika | Nach Land | Kanada | ||

| Mexiko | ||||

| Vereinigte Staaten | ||||

| Südamerika | Nach Land | Argentinien | ||

| Brasilien | ||||

| Rest von Südamerika | ||||

Marktdefinition

- Endverbraucherindustrie - Automobil, Industriemaschinen, Elektrotechnik und Elektronik und andere sind die Endverbraucherbranchen, die im Polybutylenterephthalat-Markt berücksichtigt werden.

- Harz - Im Rahmen der Studie wird neues Polybutylenterephthalatharz in Primärformen wie Pulver, Pellets usw. berücksichtigt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Die quantifizierbaren Schlüsselvariablen (industriell und fremdbezogen), die sich auf das spezifische Produktsegment und Land beziehen, werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Sekundärrecherchen und Literaturrecherchen ausgewählt. zusammen mit primären Expertenbeiträgen. Diese Variablen werden durch Regressionsmodellierung (sofern erforderlich) weiter bestätigt.

- Schritt 2 Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen