Marktanalyse für Polyarylsulfon

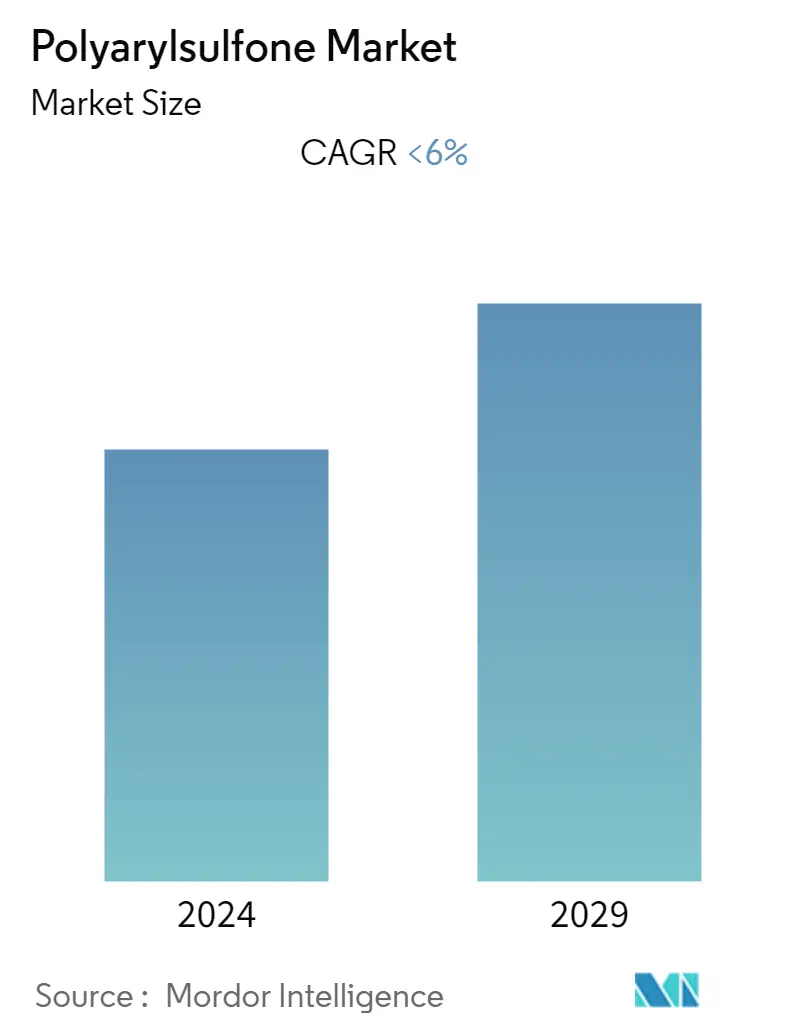

Der Polyarylsulfon-Markt wird derzeit auf 2.251 Millionen US-Dollar geschätzt und wird im Prognosezeitraum voraussichtlich 3.027 Millionen US-Dollar erreichen, was einem CAGR von rund 6 % im Prognosezeitraum entspricht.

Aufgrund des COVID-19-Ausbruchs wirkten sich landesweite Lockdowns weltweit, Unterbrechungen der Produktionsaktivitäten und Lieferketten sowie Produktionsstopps im Jahr 2020 negativ auf den Markt aus. Im Jahr 2021 begannen sich die Bedingungen jedoch zu erholen und stellten den Wachstumskurs des Marktes wieder her.

- Der Haupttreiber des untersuchten Marktes ist die wachsende Nachfrage nach Polyarylsulfon aus der Automobilindustrie.

- Auf der anderen Seite behindern strenge Vorschriften zur Gefährlichkeit von Rohstoffen und ungünstige Bedingungen aufgrund des COVID-19-Ausbruchs das Marktwachstum.

- Die wachsende Nachfrage nach Polyarylsulfon als Membran in Wasseraufbereitungsanlagen wird voraussichtlich im Prognosezeitraum verschiedene Möglichkeiten für das Marktwachstum bieten.

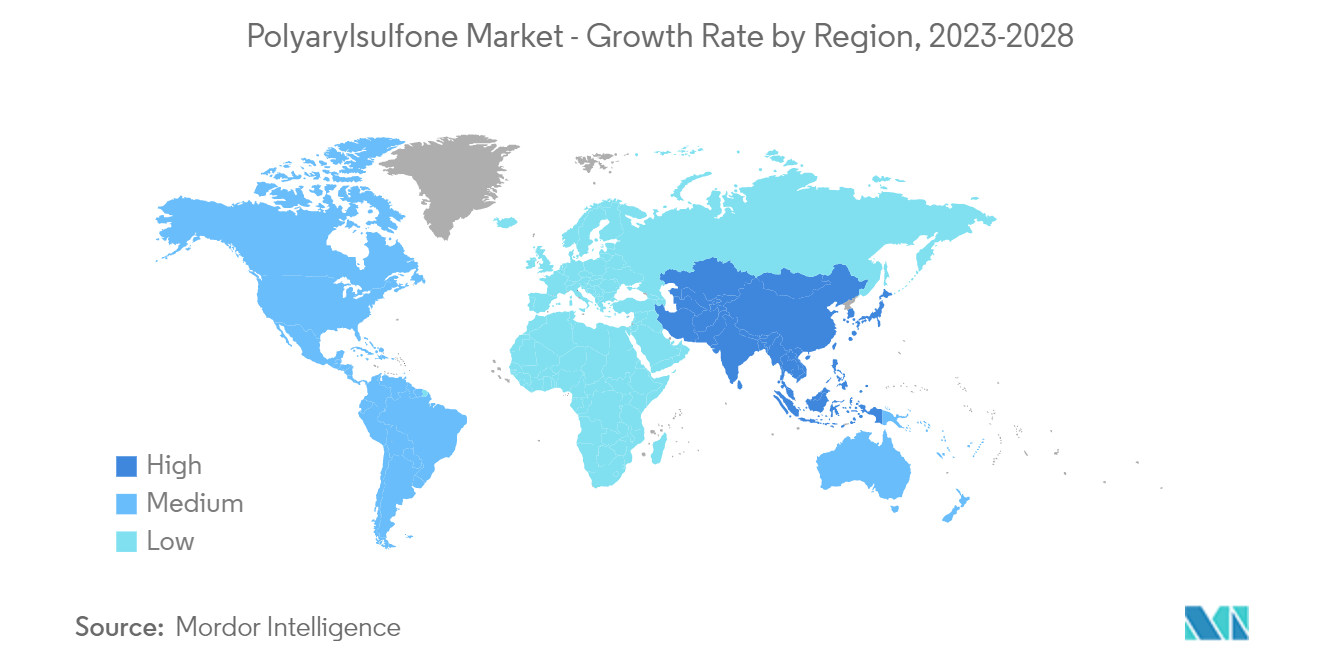

- Der asiatisch-pazifische Raum stellt den größten Markt dar und dürfte im Prognosezeitraum aufgrund des steigenden Verbrauchs aus Ländern wie China, Indien, Japan und Südkorea der am schnellsten wachsende Markt sein.

Markttrends für Polyarylsulfon

Wachsende Nachfrage nach Polyarylsulfon in der Automobilindustrie

- Polyarylsulfon bietet ein breites Anwendungsspektrum in der Automobilindustrie. Polyethersulfon (PESU) wird beispielsweise in Kühlwasser- und Ölkreisläufen in der Fahrzeugelektrik (Gehäuse und Anschlüsse) und Getrieben eingesetzt. Polyarylsulfon ist im Temperaturbereich von -100 bis +200 °C einsetzbar.

- Aufgrund des enormen Bevölkerungswachstums, des steigenden Pro-Kopf-Einkommens und der wirtschaftlichen Entwicklung in Ländern wie China, Indien und anderen ASEAN-Staaten werden diese Faktoren die Automobilindustrie im asiatisch-pazifischen Raum erheblich vorantreiben.

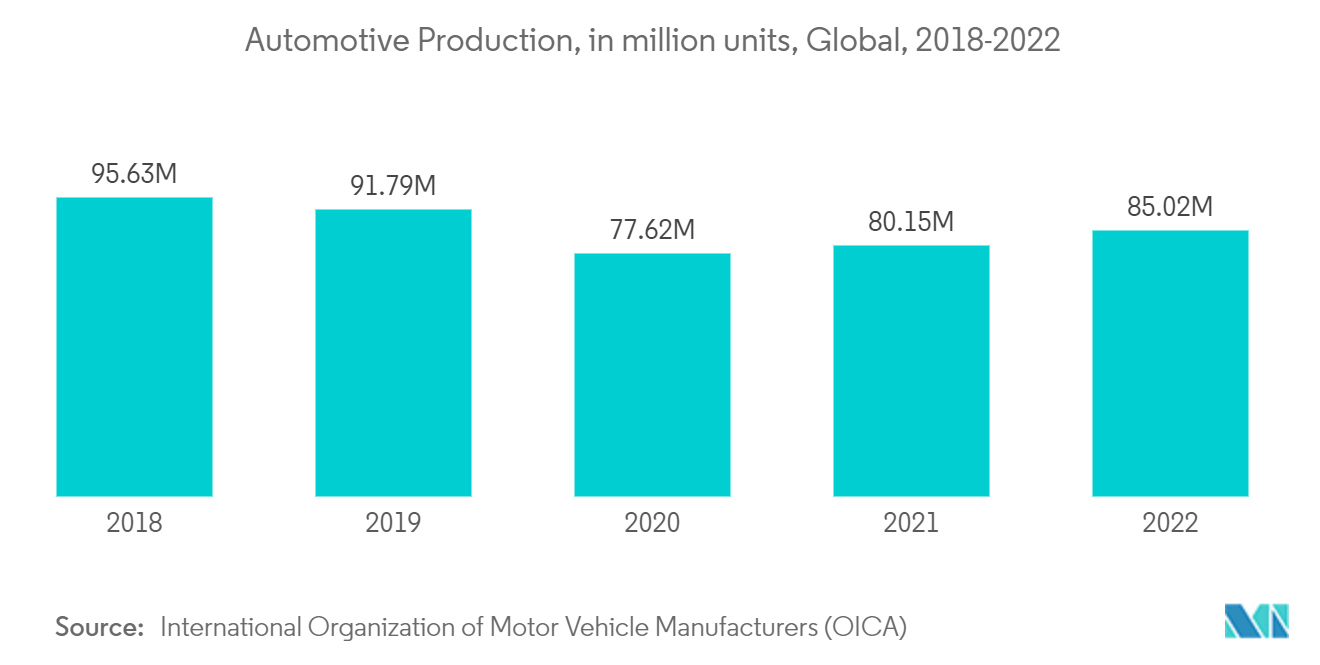

- Nach Angaben der Organisation Internationale des Constructeurs d'Automobiles (OICA) wurden im Jahr 2022 weltweit rund 85,01 Millionen Fahrzeuge produziert, was einer Wachstumsrate von 5,99 % gegenüber 80,205 Millionen Fahrzeugen im Jahr 2021 entspricht. Dies deutet auf eine erhöhte Nachfrage nach Dichtungen hin der Automobilindustrie. Im Jahr 2022 wurden weltweit rund 60 Millionen Pkw hergestellt, ein Anstieg von fast 7,35 % im Vergleich zu 2021.

- Entwicklungsländer wie China, Indien, Japan und Südkorea arbeiten hart daran, die Produktionsbasis zu stärken und effiziente Lieferketten für mehr Rentabilität zu entwickeln. Laut der China Association of Automobile Manufacturers (CAAM) verfügt China über die größte Automobilproduktionsbasis der Welt mit einer Gesamtfahrzeugproduktion von 27 Millionen Einheiten im Jahr 2022, was einem Anstieg von 3,4 % gegenüber 26 Millionen produzierten Einheiten im letzten Jahr entspricht.

- In Nordamerika belief sich die Automobilproduktion laut OICA im Jahr 2022 auf 14.798.146 Einheiten, was einem Anstieg von 9,88 % gegenüber der Produktion im Jahr 2021 entspricht, die Berichten zufolge 13.467.065 Einheiten betragen hatte. Darüber hinaus beliefen sich in Nordamerika die Verkäufe von Elektrofahrzeugen im Jahr 2022 auf 1108.000 Einheiten, verglichen mit 748.000 verkauften Einheiten im Jahr 2021.

- In Europa gehört Deutschland zu den bedeutendsten Fahrzeugherstellern. Die Automobilindustrie in Deutschland ist ein bedeutender Anteilseigner der gesamten Automobilproduktion im europäischen Raum. Das Land beherbergt große Automobilmarken, darunter Volkswagen, Mercedes-Benz, Audi, BMW, Porsche usw. Darüber hinaus produzierte das Land nach Angaben der Organisation Internationale des Constructeurs d'Automobiles (OICA) im Jahr 2022 3.677.820 Fahrzeuge, was einen Anstieg bedeutet um 11 % im Vergleich zu 3.308.692 Fahrzeugen im gleichen Zeitraum im Jahr 2021. Dies deutet auf eine erhöhte Nachfrage nach Industriegasen aus der Automobilindustrie hin.

- Aufgrund der oben genannten Faktoren wird daher im Prognosezeitraum voraussichtlich der Einsatz von Polyarylsulfon aus der Automobilindustrie dominieren.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für Polyarylsulfon dominieren wird. Es wird erwartet, dass die steigende Nachfrage nach Polyarylsulfon aus der Automobil- und Luftfahrtindustrie in Entwicklungsländern wie China, Japan und Indien die Nachfrage nach Polyarylsulfon in dieser Region ankurbeln wird.

- Der größte Hersteller von Polyarylsulfon ist im asiatisch-pazifischen Raum vertreten. Zu den führenden Unternehmen bei der Herstellung von Polyarylsulfon zählen unter anderem BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials und Sumitomo Chemical Company.

- Laut der China Association of Automobile Manufacturers (CAAM) verfügt China über die größte Automobilproduktionsbasis der Welt mit einer Gesamtproduktion von 27 Millionen Fahrzeugen im Jahr 2022, was einem Anstieg von 3,4 % gegenüber 26 Millionen produzierten Einheiten im Jahr 2022 entspricht. Darüber hinaus ist Chinas Elektrofahrzeugindustrie (EV) die größte weltweit und macht 64 % der weltweiten Produktion von Elektrofahrzeugen aus. Der Verkauf neuer Elektrofahrzeuge stieg in China im Jahr 2022 im Vergleich zu 2021 um 82 %. Auf das Land entfielen im Jahr 2022 59 % des weltweiten Elektrofahrzeugabsatzes und festigte damit seine Position als weltweit größter Markt für Elektrofahrzeuge.

- In Indien produzierte die Automobilindustrie des Landes im Geschäftsjahr 2022-23 (April 2022 bis März 2023) nach Angaben der Society of Indian Automobile Manufacturers (SIAM) insgesamt 25.931.867 Fahrzeuge, verglichen mit 23.040.066 Einheiten von April 2021 bis März 2022. Darüber hinaus , machen die Verkäufe von Elektrofahrzeugen in Indien weniger als 1 % des gesamten Fahrzeugabsatzes aus. Allerdings kann er innerhalb weniger Jahre auf über 5 % anwachsen. Auf indischen Straßen gibt es mehr als 500.000 elektrische Zweiräder und einige tausend Elektroautos. Die Branchenvolumina schwanken, meist abhängig von den Anreizen der Regierung. Viele Akteure, wie Hero Eco, Ather, Electrotherm, Avon, Lohia, Ampere usw., führen die Mission fort und versuchen, positive Veränderungen durchzusetzen. Solche Faktoren dürften die Nachfrage nach dem untersuchten Markt erhöhen.

- Darüber hinaus wird erwartet, dass der Luft- und Raumfahrtmarkt im asiatisch-pazifischen Raum, in China, Südostasien und Südasien erheblich wachsen wird, was die Nachfrage für den untersuchten Markt weiter stützt. Laut dem Boeing Commercial Outlook 2022-2041 in China werden bis 2041 rund 8.485 Neuauslieferungen mit einem Marktwert von 545 Milliarden US-Dollar erfolgen.

- Aufgrund der oben genannten Faktoren wird der Polyarylsulfon-Markt im asiatisch-pazifischen Raum im Untersuchungszeitraum voraussichtlich deutlich wachsen.

Überblick über die Polyarylsulfon-Branche

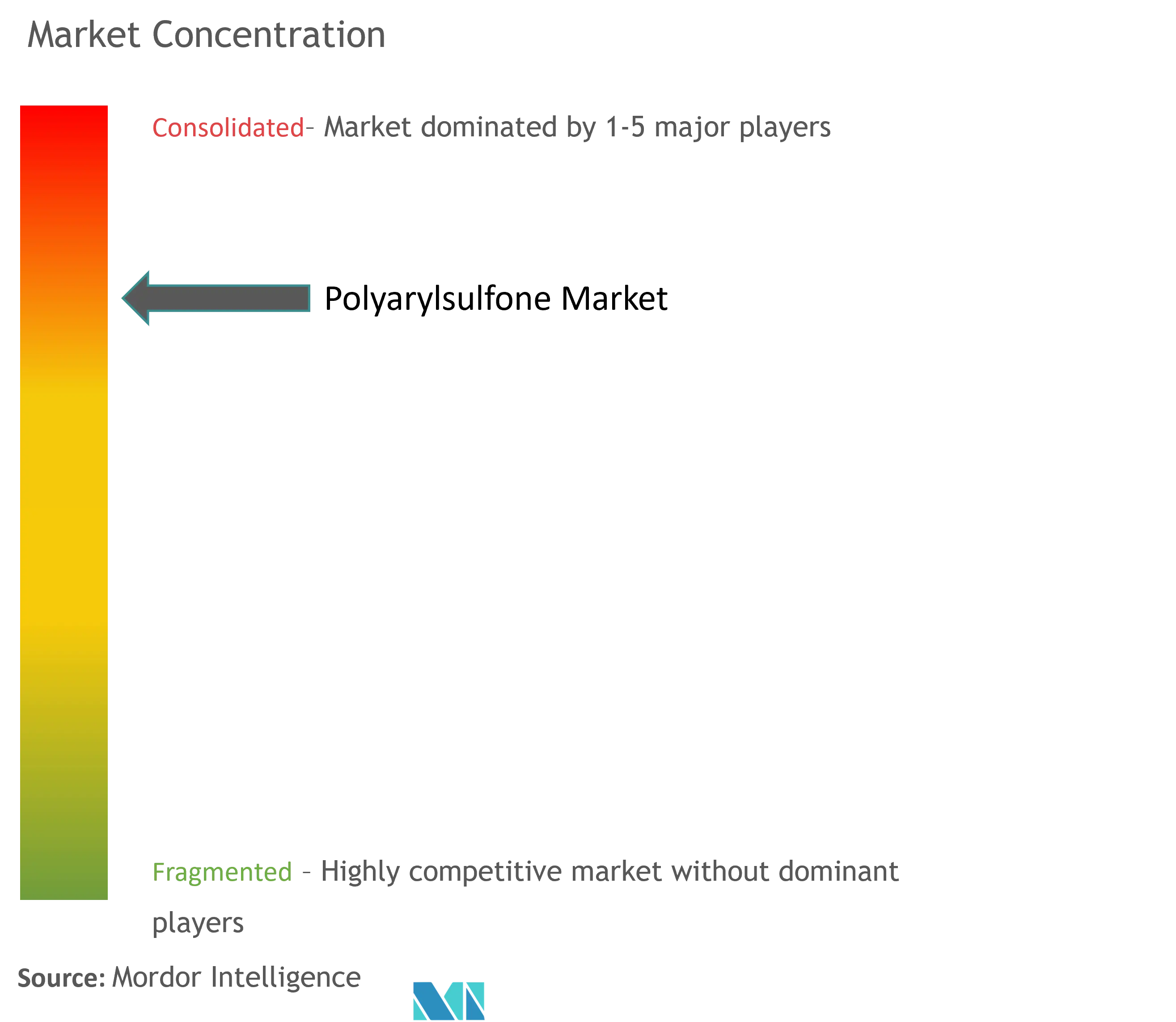

Der weltweite Polyarylsulfon-Markt ist teilweise konsolidiert, wobei nur wenige große Player den Markt dominieren. Einige große Unternehmen sind BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials und Sumitomo Chemical Company.

Marktführer bei Polyarylsulfon

-

BASF SE

-

Solvay

-

SABIC

-

Mitsubishi Chemical Advanced Materials

-

Sumitomo Chemical Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zu Polyarylsulfon

- Die jüngsten Entwicklungen zu den wichtigsten Marktteilnehmern werden in der vollständigen Studie behandelt.

Segmentierung der Polyarylsulfon-Industrie

Polyarylsulfone sind eine Familie von Hochleistungsthermoplasten, die eine Aryl-SO2-Aryl-Untereinheit enthalten und für ihre Zähigkeit und Stabilität bei hohen Temperaturen bekannt sind. Die amorphen Hochtemperaturpolymere der Polyarylsulfon-Familie zeichnen sich durch außergewöhnliche, inhärente Flammwidrigkeit und hohe Transparenz aus. Der Polyarylsulfon-Markt ist nach Typ, Endverbraucherindustrie und Geografie segmentiert. Der Markt ist nach Typ in Polysulfon, Polyethersulfon, Polyphenylsulfon und Polyethylenimin unterteilt. Die Endverbraucherindustrie unterteilt den Markt in Automobil-, Luft- und Raumfahrt-, Elektronik-, Medizin-, Maschinenbau- und andere Branchen. Der Bericht behandelt auch die Marktgröße und Prognosen für Polyarylsulfon in 17 Ländern in den wichtigsten Regionen. Die Marktgröße und Prognosen jedes Segments basieren auf dem Umsatz (in Mio. USD).

| Typ | Polysulfon (PSU) | ||

| Polyethersulfon (PESU) | |||

| Polyphenylsulfon (PPSU) | |||

| Polyethylenimin (PEI) | |||

| Endverbraucherindustrie | Automobil | ||

| Luft- und Raumfahrt | |||

| Elektronik | |||

| Medizinisch | |||

| Mechanisch | |||

| Andere | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Polyarylsulfon-Marktforschung

Wie groß ist der Polyarylsulfon-Markt derzeit?

Der Polyarylsulfon-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von weniger als 6 % verzeichnen.

Wer sind die Hauptakteure auf dem Polyarylsulfon-Markt?

BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials, Sumitomo Chemical Company sind die wichtigsten Unternehmen, die auf dem Polyarylsulfon-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Polyarylsulfon-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Polyarylsulfon-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Polyarylsulfon-Markt.

Welche Jahre deckt dieser Polyarylsulfon-Markt ab?

Der Bericht deckt die historische Marktgröße des Polyarylsulfon-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Polyarylsulfon-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht der Polyarylsulfon-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Polyarylsulfon im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Polyarylsulfon-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.