Marktgröße für Third Party Logistics (3PL) in Polen

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

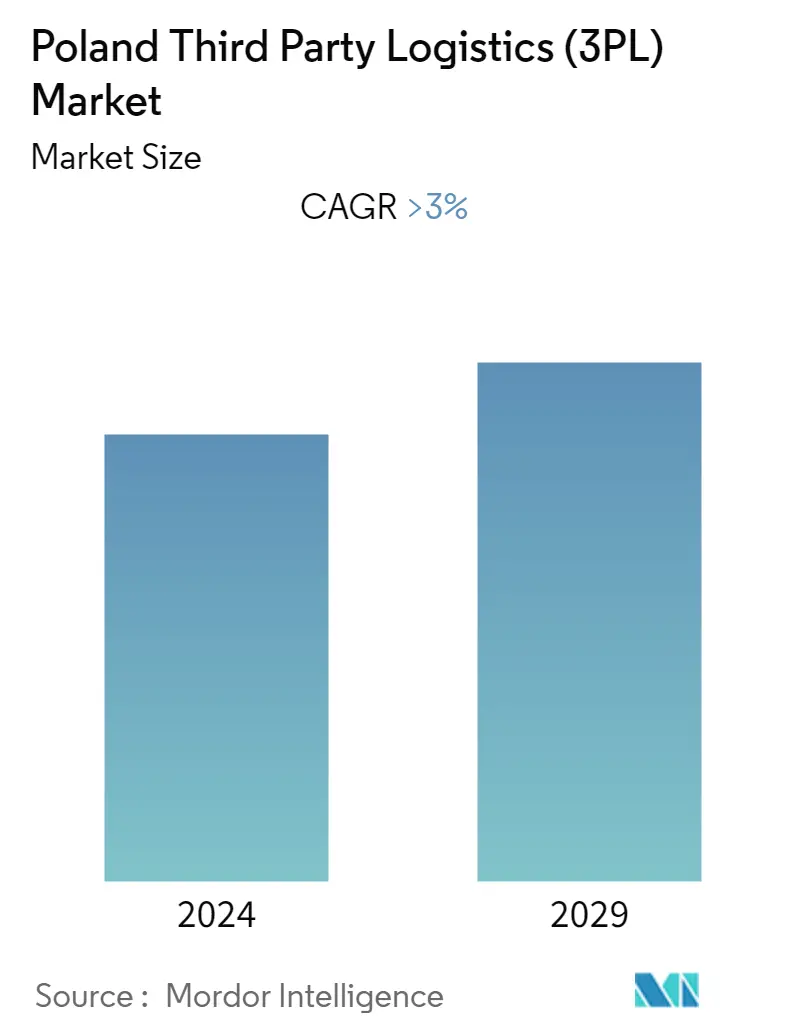

| CAGR | > 3.00 % |

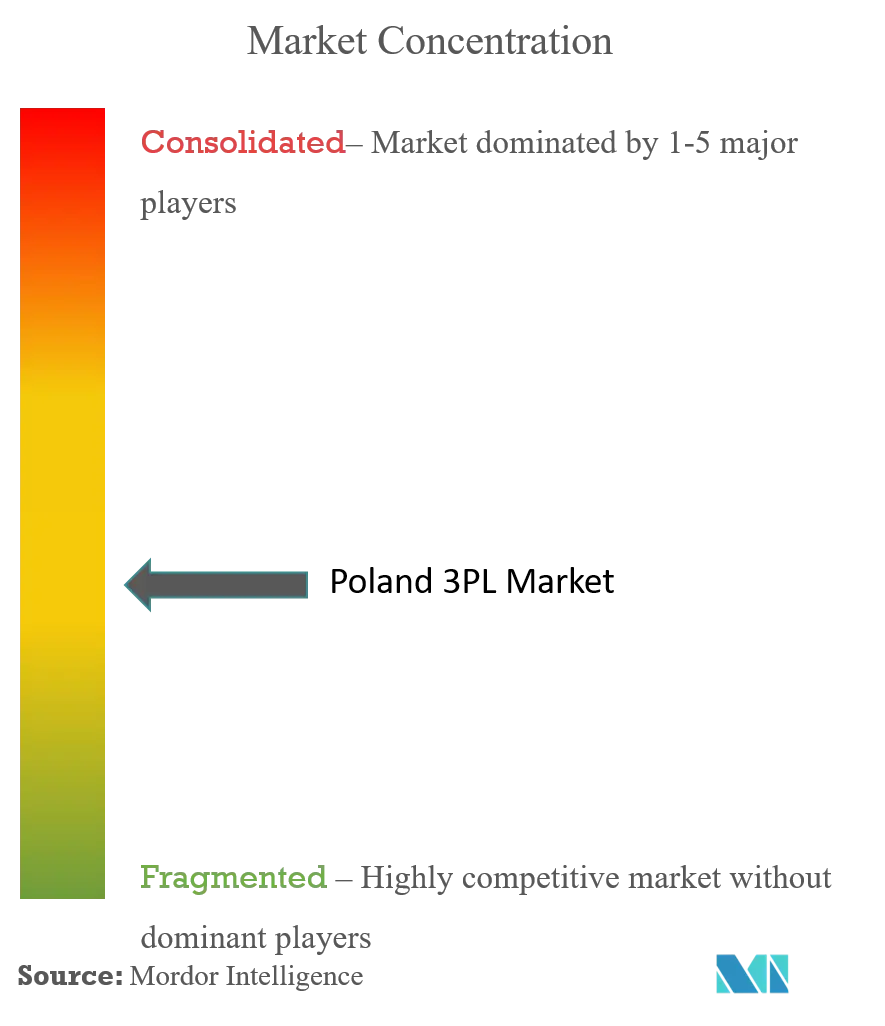

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Third Party Logistics (3PL) in Polen

Polen ist einer der größten Märkte in Mittel- und Osteuropa mit einer großen Anzahl organisierter und unorganisierter Akteure, darunter Spediteure, die auf Land-, See- und Lufttransporte, Lagerhaltung, Kühlkettendienstleister, Kurier-, Express- und Paketdienstleister sowie Gesamtlogistik spezialisiert sind Dienstleister, die ein multimodales Verkehrsmodell betreiben. Es wird erwartet, dass der 3PL-Markt in Polen im Prognosezeitraum 2020–2025 mit einer jährlichen Wachstumsrate von 3 % stark wachsen wird. Der Anstieg des Inlandsverbrauchs hat das Wachstum im Einzelhandel vorangetrieben und das Wachstum in der Logistikbranche vorangetrieben.

Markttrends für Third Party Logistics (3PL) in Polen

Boom im Lagersektor

Der Lager- und Logistikmarkt in Polen wird durch den demografischen Wandel und das Wachstum der E-Commerce-Fläche im Land angetrieben. Der Anstieg wird durch das Wachstum der Parzellenzahlen belegt. Laut einer Analyse von DHL machen E-Commerce-Sendungen etwa 50-55 % der gesamten Sendungen aus. Die Schätzungen für 2021 spiegeln die Zahl der Pakete in Polen wider, die sich auf über 500 Millionen pro Jahr belaufen wird.

Die kleinen Player im E-Commerce-Warehousing-Bereich ziehen es oft vor, Lagerflächen mit anderen kleineren Playern zu teilen. Im Jahr 2021 sollen mit solchen wachsenden E-Commerce-Unternehmen große Logistikparks entstehen, die flexiblere Konditionen wie Co-Warehousing-Einrichtungen bieten.

Der Lagerflächenbedarf der Online-Shops ist etwa dreimal so hoch wie der der traditionellen Handelsketten. Da der polnische E-Retail-Markt jährlich um 20 % wächst, wird mit einem Flächenwachstum von 18 Millionen Quadratmetern im Land gerechnet. Die Branche konzentriert sich auch auf die Schaffung von Lagerzentren für den Gastronomiehandel mit der Region Mittel- und Osteuropa.

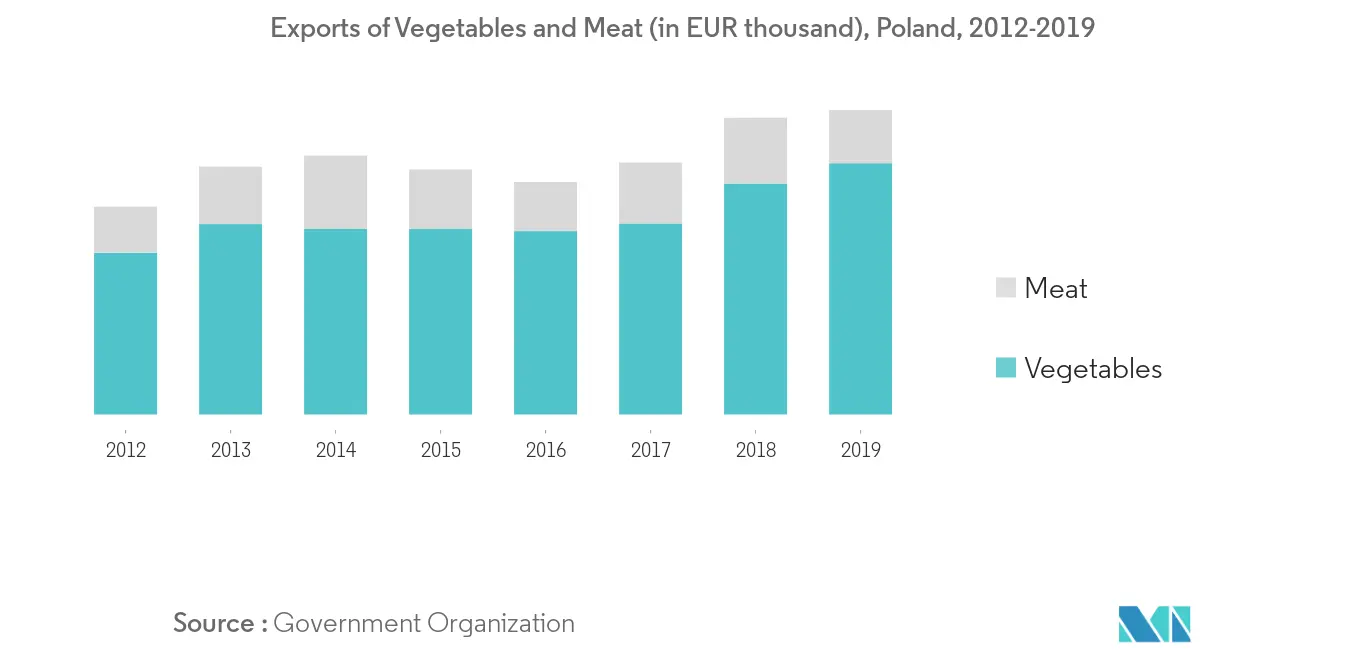

Steigende Nachfrage nach Kühlkettenversorgung im Land

Polen produziert mehr als 15 Millionen Tonnen Milch, 6 Millionen Tonnen Gemüse, 4 Millionen Tonnen Obst, 2,3 Millionen Tonnen Geflügel, 2 Millionen Tonnen Schweinefleisch, 0,5 Millionen Tonnen Tiefkühlgemüse und 0,5 Millionen Tonnen Fisch und Meeresfrüchte. Exporte und Importe der Lebensmittel stellen hohe Anforderungen an die Kühltransporteure. Verderbliche Lebensmittel wie Obst und Gemüse, Fleisch, Fisch und Milchprodukte benötigen während des gesamten Transports und der Lagerung eine kontrollierte Luftfeuchtigkeit. Die Entwicklung des polnischen Kühlkettenmarktes ist für die Unterstützung und das Wachstum des Handels dieser Produkte sowohl auf dem heimischen als auch auf dem internationalen Markt von entscheidender Bedeutung.

Darüber hinaus treiben eine Reihe von Trends wie veränderter Lebensstil, Gesundheitsbewusstsein und Wachstum im Bio-Lebensmittelsektor auch die Nachfrage nach Kühlkettenlogistik und -lagern im Land voran.

Überblick über die polnische Third Party Logistics (3PL)-Branche

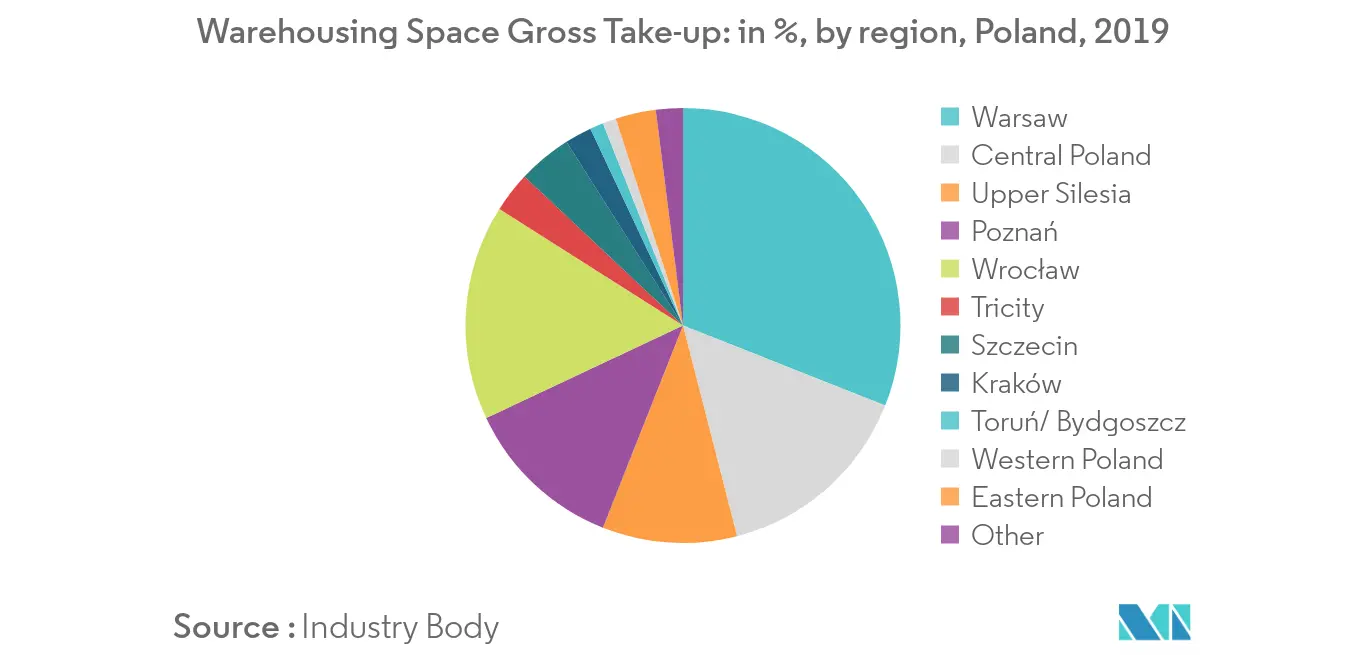

Der polnische 3PL-Markt ist ziemlich fragmentiert und umfasst lokale und internationale Akteure wie CEVA Logistics, DHL, Ekol und DSV Group. Das Land fungiert als Transitdrehscheibe zwischen Ost- und Westeuropa, wodurch sich das Logistikzentrum Europas von Deutschland nach Polen verlagert. Die urbane Logistik ist auf dem Vormarsch. Die Lagerentwicklungsaktivität war im ersten Halbjahr 2019 mit 2,25 Millionen Quadratmetern sehr hoch. Oberschlesien ist mit 562.000 Quadratmetern im Bau befindlicher Fläche der aktivste Markt. Die Logistik und der Einzelhandel von Drittanbietern, sowohl im traditionellen als auch im E-Commerce-Bereich, sorgten landesweit für etwa 60 % der Nachfrage nach Lager- und Industrieflächen.

Marktführer für Third Party Logistics (3PL) in Polen

-

CEVA Logistics

-

DHL Supply Chain

-

EKOL Logistics 4.0

-

DSV

-

Kuehne + Nagel

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Polen Third Party Logistics (3PL)-Marktbericht – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Studienergebnisse

-

1.2 Studienannahmen

-

1.3 Umfang der Studie

-

-

2. FORSCHUNGSMETHODIK

-

2.1 Analysemethodik

-

2.2 Forschungsphasen

-

-

3. ZUSAMMENFASSUNG

-

4. MARKTDYNAMIK UND EINBLICKE

-

4.1 Aktuelles Marktszenario

-

4.2 Marktdynamik

-

4.2.1 Treiber

-

4.2.2 Einschränkungen

-

4.2.3 Gelegenheiten

-

-

4.3 Wertschöpfungsketten-/Lieferkettenanalyse

-

4.4 Regierungsvorschriften und -initiativen

-

4.5 Allgemeine Trends im Lagermarkt

-

4.6 Nachfrage aus anderen Segmenten wie KEP, Last-Mile-Lieferung, Kühlkettenlogistik usw.

-

4.7 Einblicke in das E-Commerce-Geschäft

-

4.8 Technologische Entwicklungen in der Logistikbranche

-

4.9 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

-

4.10 Auswirkungen von COVID-19 auf den Markt

-

-

5. MARKTSEGMENTIERUNG

-

5.1 Nach Dienstleistungen

-

5.1.1 Inländisches Transportmanagement

-

5.1.2 Internationales Transportmanagement

-

5.1.3 Mehrwertige Lagerung und Distribution

-

-

5.2 Vom Endbenutzer

-

5.2.1 Fertigung und Automobil

-

5.2.2 Öl & Gas und Chemikalien

-

5.2.3 Vertriebshandel (Groß- und Einzelhandel einschließlich E-Commerce)

-

5.2.4 Pharma & Gesundheitswesen

-

5.2.5 Konstruktion

-

5.2.6 Andere Endbenutzer

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Überblick (Marktkonzentration und Hauptakteure)

-

6.2 Firmenprofile

-

6.2.1 CEVA Logistics

-

6.2.2 Dartom

-

6.2.3 DHL Supply Chain

-

6.2.4 DSV Group

-

6.2.5 Ekol - Logistics 4.0

-

6.2.6 Erontrans Logistics Services

-

6.2.7 Feige Logistics

-

6.2.8 Geis Global Logistics

-

6.2.9 Geodis

-

6.2.10 Hellman Worldwide Logistics

-

6.2.11 ID Logistics

-

6.2.12 Kerry Logistics

-

6.2.13 Kuehne + Nagel

-

6.2.14 Raben

-

6.2.15 Yusen Logistics*

-

-

-

7. ZUKUNFT DES POLENDRITTPARTEI-LOGISTIKMARKTES

-

8. ANHANG

-

8.1 Makroökonomische Indikatoren (BIP-Verteilung nach Aktivität, Beitrag des Transport- und Lagersektors zur Wirtschaft)

-

8.2 Außenhandelsstatistik – Exporte und Importe nach Produkten

-

8.3 Einblicke in wichtige Exportziele und Importherkunftsländer

-

Branchensegmentierung für Third Party Logistics (3PL) in Polen

Eine umfassende Hintergrundanalyse des polnischen 3PL-Marktes, die aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen und detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche abdeckt. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

| Nach Dienstleistungen | ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Third Party Logistics (3PL) in Polen

Wie groß ist der polnische Third Party Logistics (3PL)-Markt derzeit?

Der polnische Markt für Third Party Logistics (3PL) wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem polnischen Third Party Logistics (3PL)-Markt?

CEVA Logistics, DHL Supply Chain, EKOL Logistics 4.0, DSV, Kuehne + Nagel sind die größten Unternehmen, die auf dem polnischen Third Party Logistics (3PL)-Markt tätig sind.

Welche Jahre deckt dieser polnische Third Party Logistics (3PL)-Markt ab?

Der Bericht deckt die historische Marktgröße des polnischen Third Party Logistics (3PL)-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die polnische Third Party Logistics (3PL)-Marktgröße für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

3PL-Branchenbericht in Polen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von 3PL in Polen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von 3PL in Polen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.