Analyse des polnischen Baumarktes

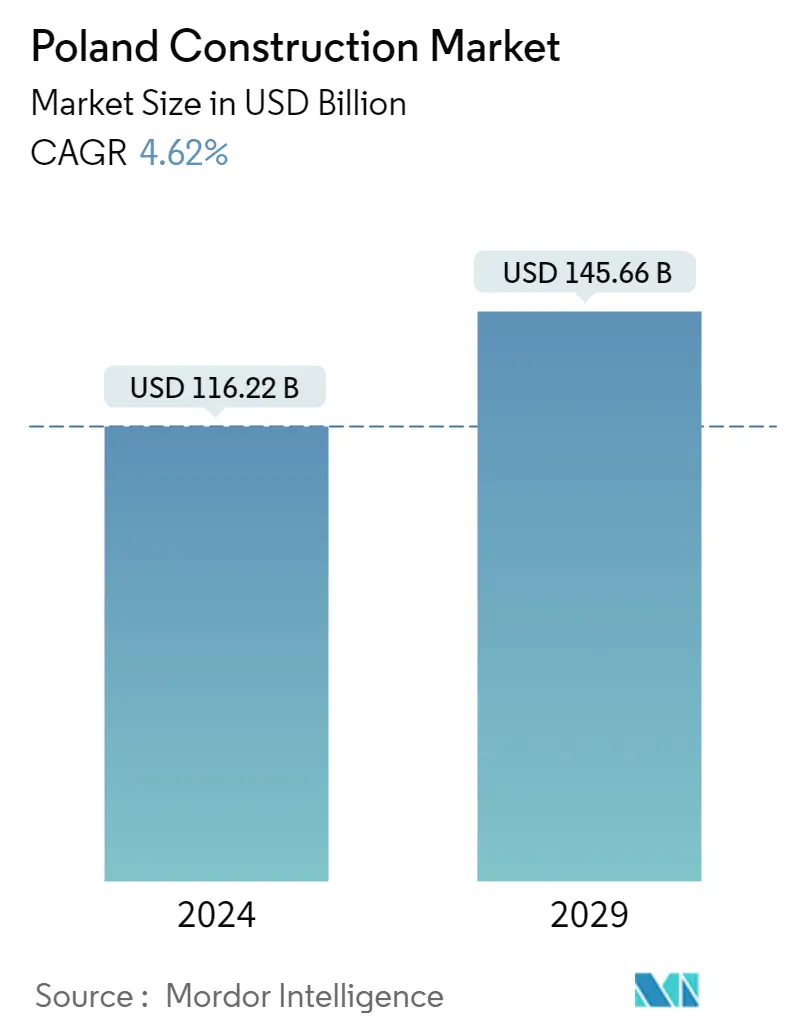

Die Größe des polnischen Baumarktes wird im Jahr 2024 auf 116,22 Milliarden US-Dollar geschätzt und soll bis 2029 145,66 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,62 % im Prognosezeitraum (2024–2029) entspricht.

Während der COVID-19-Pandemie wurden die meisten Baustellen aus Angst vor einer Ansteckung geschlossen. Die Projekte verzögern sich bereits in Bezug auf Fertigstellung und Übergabe. Die Entwickler sind nicht nur dem Risiko einer Kosteneskalation ausgesetzt, sondern haben auch Angst vor der Verbreitung von COVID-19 in Projekten.

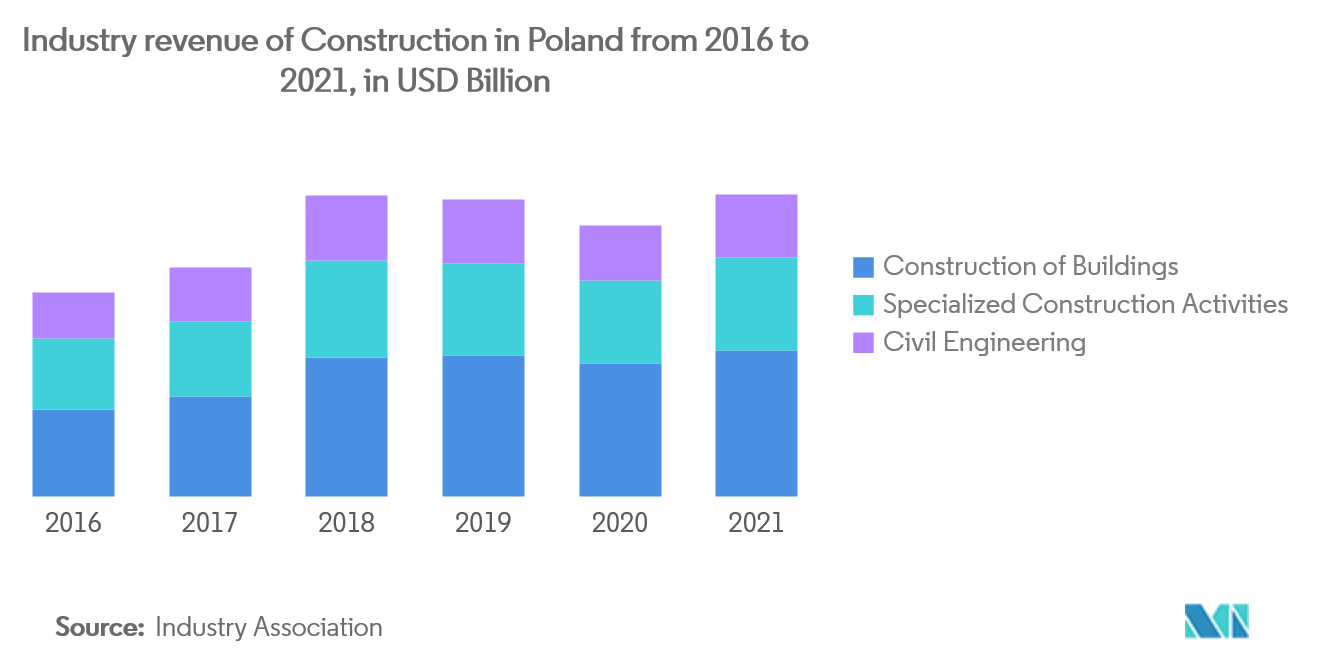

Nach einem Rückgang um 3,5 % im Jahr 2020 wird die polnische Bauproduktion voraussichtlich stagnieren und dann im Jahr 2022 wieder um mehr als 7 % ansteigen. Abgesehen von Lager- und Verkehrsbauprojekten entwickelt sich der Gewerbebau schlecht, da weiterhin in Bürogebäude investiert wird gedämpft. Der Tiefbau wird wachsen, doch der aktuelle Rechtsstaatsstreit zwischen der EU und Polen gefährdet eine Auszahlung von 36 Milliarden Euro aus dem EU-Fonds Next Generation. Allerdings sind die Aussichten für den Wohnungsbau positiver, da die Nachfrage weiterhin das Angebot übersteigt.

Während die Gewinnmargen der Bauunternehmen im Jahr 2020 und im ersten Halbjahr 2021 stabil blieben, wird erwartet, dass sie sich im Jahr 2022 aufgrund höherer Preise für Baumaterialien und steigender Arbeitskosten verschlechtern. Zahlungen dauern in der polnischen Baubranche durchschnittlich 83 Tage. Die Zahlungsmoral war in den vergangenen beiden Jahren eher schlecht, Zahlungsverzug von bis zu 30 Tagen ist keine Seltenheit.

Trends auf dem polnischen Baumarkt

Nachfrage nach Infrastruktur zur Ankurbelung des Bausektors

Es wird erwartet, dass der Bausektor in Polen im Prognosezeitraum wachsen wird. Den Hauptbeitrag dazu leisten laufende Straßen- und Eisenbahninfrastrukturprojekte sowie der Bau von Wohnhäusern, Büros und Lagerhallen. Den Daten von Statistics Poland zufolge ist die Zahl der fertiggestellten Wohngebäude zwischen Januar und November 2021 im Vergleich zum Vorjahr um mehr als 10 % gestiegen, zusammen mit einem Anstieg der Baugenehmigungen um 4,5 %.

Derzeit besteht in Polen ein Bedarf an 2 bis 2,5 Millionen Wohnungen. Die Entwicklung der Infrastruktur, insbesondere des Eisenbahn- und Straßenbaus, schreitet voran. Die geplanten Ausgaben für den Straßenbau im Jahr 2022 belaufen sich auf 9,97 Milliarden US-Dollar. Die Regierung plant, bis 2027 im Rahmen des Central Communications Port (CCP)-Projekts 11,1 Milliarden US-Dollar in den Ausbau eines Hochgeschwindigkeitsbahnnetzes und 9,7 Milliarden US-Dollar in den Bau eines neuen Drehkreuzflughafens zu investieren.

Die Woiwodschaften Masowien und Pommern sind führend bei den Investitionen, wobei jede Provinz Projekte im Gesamtwert von rund 12,5 Milliarden US-Dollar plant. Die größten Investitionen in Mazowieckie sind in der Verkehrsinfrastruktur geplant, während in der Region Pommern große Projekte im Energiebau und bei Wasserbauwerken geplant sind.

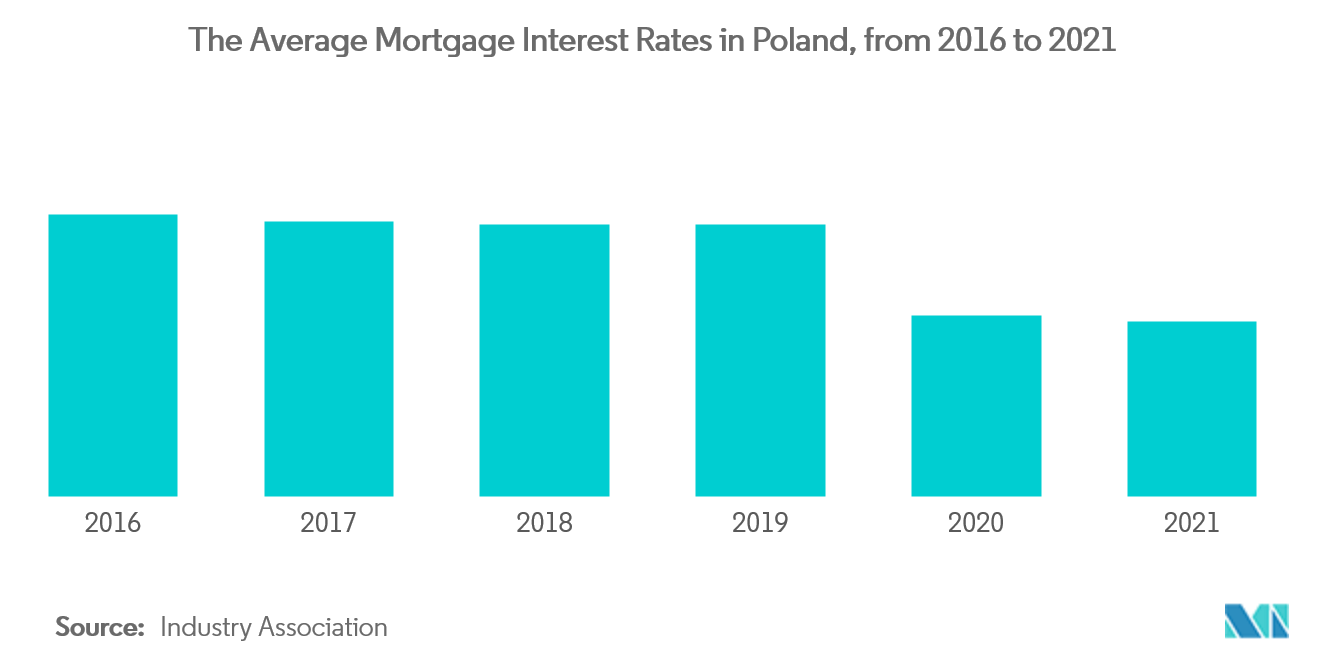

Niedrige Zinsen sollen den polnischen Bausektor ankurbeln

Angesichts der niedrigen Zinsen wird erwartet, dass der Bausektor in Polen im Prognosezeitraum wachsen wird. Der Zinssatz in Polen lag in den letzten zwei Jahrzehnten bis 2021 durchschnittlich bei 6,57 % und erreichte im März 1998 ein Allzeithoch von 24 % und im Mai 2020 ein Rekordtief von 0,10 %. Der Hypothekenzinssatz in Polen sank in diesem Zeitraum insgesamt unter Beobachtung und erreichte ab dem vierten Quartal 2021 einen Wert von 2,9 %. Der höchste Hypothekenzins in diesem Zeitraum wurde im ersten Quartal 2016 festgestellt, als ein Hypothekenzinssatz von 4,5 % verzeichnet wurde. Der jährliche durchschnittliche Zinssatz für neue Wohnbaukredite sank insgesamt von einem Höchststand von über 8 % auf 2,9 % im Jahr 2020. Zwischen 2016 und 2021 blieb der jährliche durchschnittliche Zinssatz für neue Wohnbaukredite in Polen konstant bei 4,4 %.

Überblick über die polnische Bauindustrie

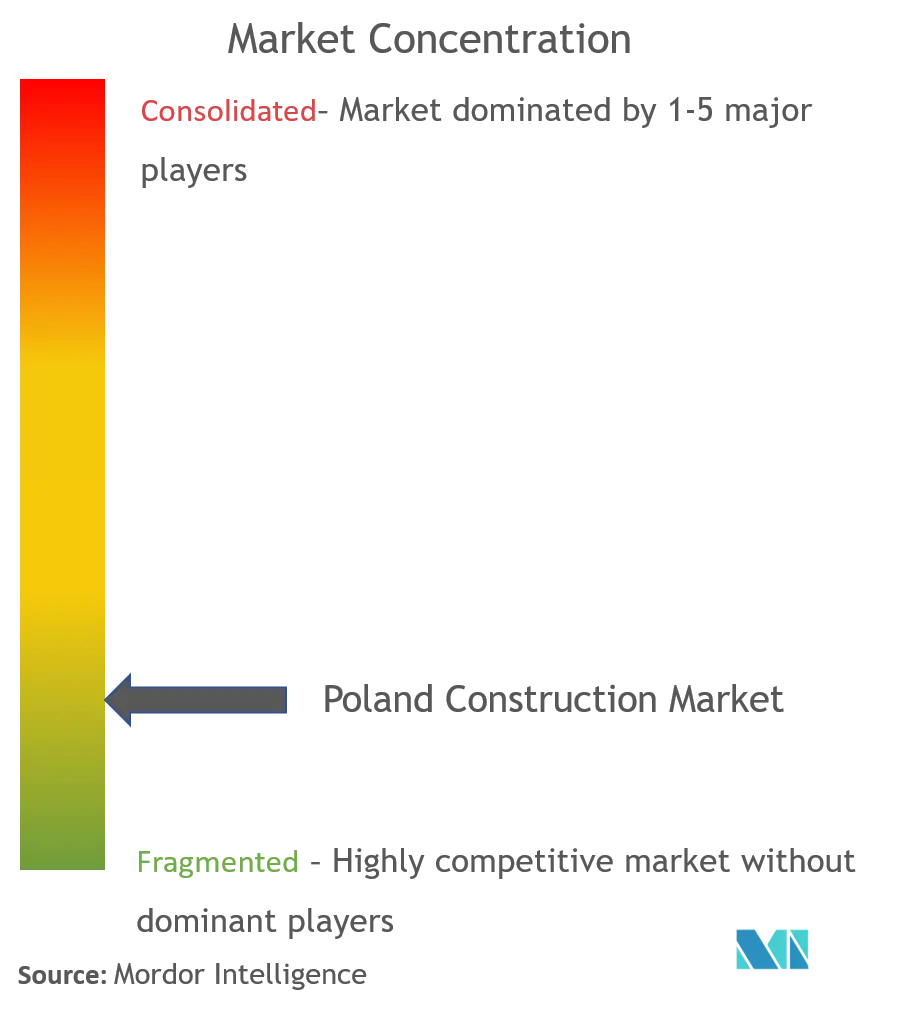

Der polnische Markt ist hart umkämpft und einige wenige Anbieter nehmen den größten Anteil ein. Der Markt ist fragmentiert und es wird erwartet, dass der Markt im Prognosezeitraum wachsen wird, da die Bauinvestitionen und bevorstehenden Großprojekte im Land zunehmen und einige andere Faktoren den Markt antreiben. Zu den Akteuren gehören Budimex SA, Skanska SA, Strabag SP ZOO, Porr SA und Warbud SA.

Polens Marktführer im Baugewerbe

BUDIMEX SA

SKANSKA S A

STRABAG SP Z O O

PORR S A

WARBUD S A

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum polnischen Baumarkt

Februar 2022 Die Generaldirektion für Nationalstraßen und Autobahnen (GDDKiA) hat den Bau eines ca. 14 km langen Abschnitts der Schnellstraße S19 an die polnische STRABAG-Tochtergesellschaft STRABAG Sp. z o.o. vergeben. z oo Der Auftrag, der über einen Zeitraum von 42 Monaten als Design-and-Build-Projekt umgesetzt werden soll, stellt einen weiteren Ausbau der europäischen Verkehrsachse Via Carpatia zwischen Klaipėda in Litauen und Thessaloniki in Griechenland dar. Der Auftragswert beträgt ca. 85,5 Mio. EUR (93,29 Mio. USD).

Februar 2022 ERBUD erhält einen Auftrag von Popowice Sp. z o.o. z oo mit der Errichtung eines Mehrfamilienhauses mit Gewerbeflächen und einer zweigeschossigen Tiefgarage beauftragt. Im Rahmen des Vertrags wird ERBUD die interne und externe technische Infrastruktur vorbereiten und für die Entwicklung und Bereitstellung von Versorgungsleistungen für den Standort verantwortlich sein, einschließlich der Landschaftsstrukturen, Grünflächen und des Verkehrssystems an der Białowieska-Straße in Breslau. Der Gesamtwert des Vertrags beträgt 57,5 Mio. PLN (13,09 Mio. USD).

Segmentierung der polnischen Bauindustrie

Der Baumarkt besteht aus den Umsatzerlösen von Unternehmen (Organisationen, Einzelunternehmern und Personengesellschaften), die Gebäude oder Ingenieurprojekte errichten. Dieser Bericht analysiert die Hauptakteure und die Wettbewerbslandschaft auf dem polnischen Baumarkt. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der polnische Baumarkt ist nach Sektoren segmentiert (Wohnen, Gewerbe, Industrie, Infrastruktur (Transport), Energie und Versorgungsunternehmen). Der Bericht bietet Marktgrößen und Prognosen für den polnischen Baumarkt im Wert (Milliarden US-Dollar) für alle oben genannten Segmente.

| Wohnen |

| Kommerziell |

| Industriell |

| Infrastruktur |

| Energie und Versorgung |

| Nach Sektor | Wohnen |

| Kommerziell | |

| Industriell | |

| Infrastruktur | |

| Energie und Versorgung |

Häufig gestellte Fragen zur Baumarktforschung in Polen

Wie groß ist der polnische Baumarkt?

Es wird erwartet, dass der polnische Baumarkt im Jahr 2024 ein Volumen von 116,22 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 4,62 % auf 145,66 Milliarden US-Dollar wachsen wird.

Wie groß ist der polnische Baumarkt derzeit?

Im Jahr 2024 wird die Größe des polnischen Baumarktes voraussichtlich 116,22 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem polnischen Baumarkt?

BUDIMEX SA, SKANSKA S A, STRABAG SP Z O O, PORR S A, WARBUD S A sind die größten Unternehmen, die auf dem polnischen Baumarkt tätig sind.

Welche Jahre deckt dieser polnische Baumarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des polnischen Baumarktes auf 111,09 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des polnischen Baumarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des polnischen Baumarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der polnischen Bauindustrie

Statistiken für den polnischen Baumarktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Bauanalyse für Polen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.