Marktgröße für Kühlkettenlogistik in Polen

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

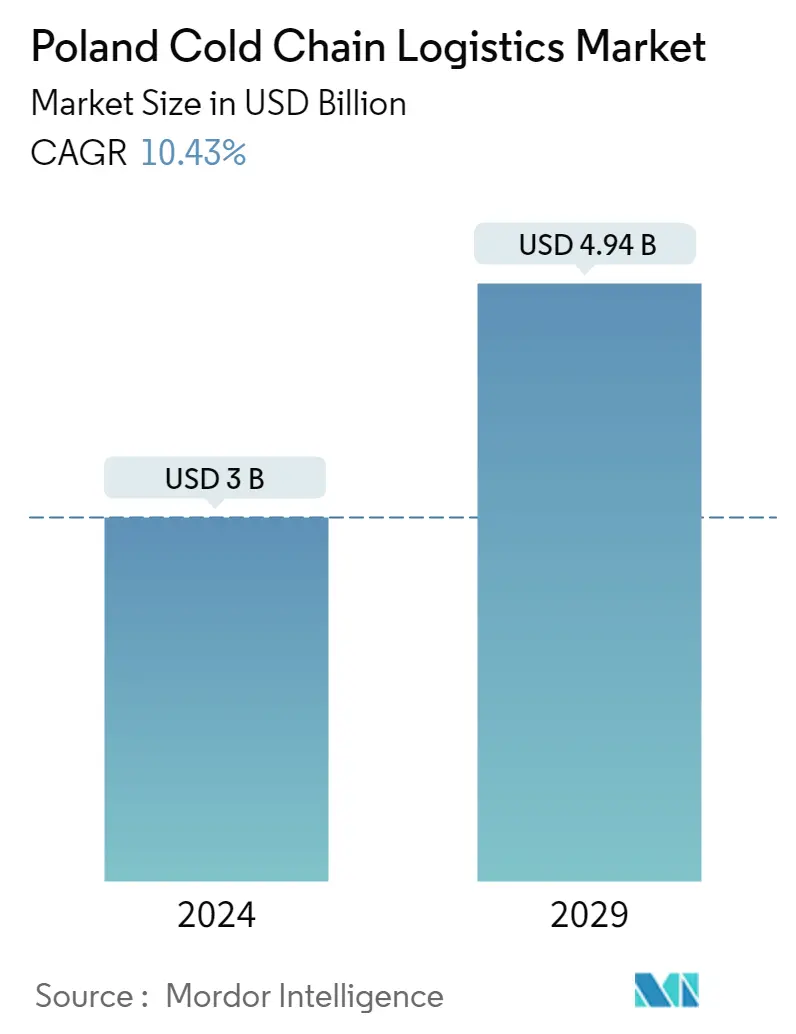

| Marktgröße (2024) | USD 3.00 Milliarden |

| Marktgröße (2029) | USD 4.94 Milliarden |

| CAGR(2024 - 2029) | 10.43 % |

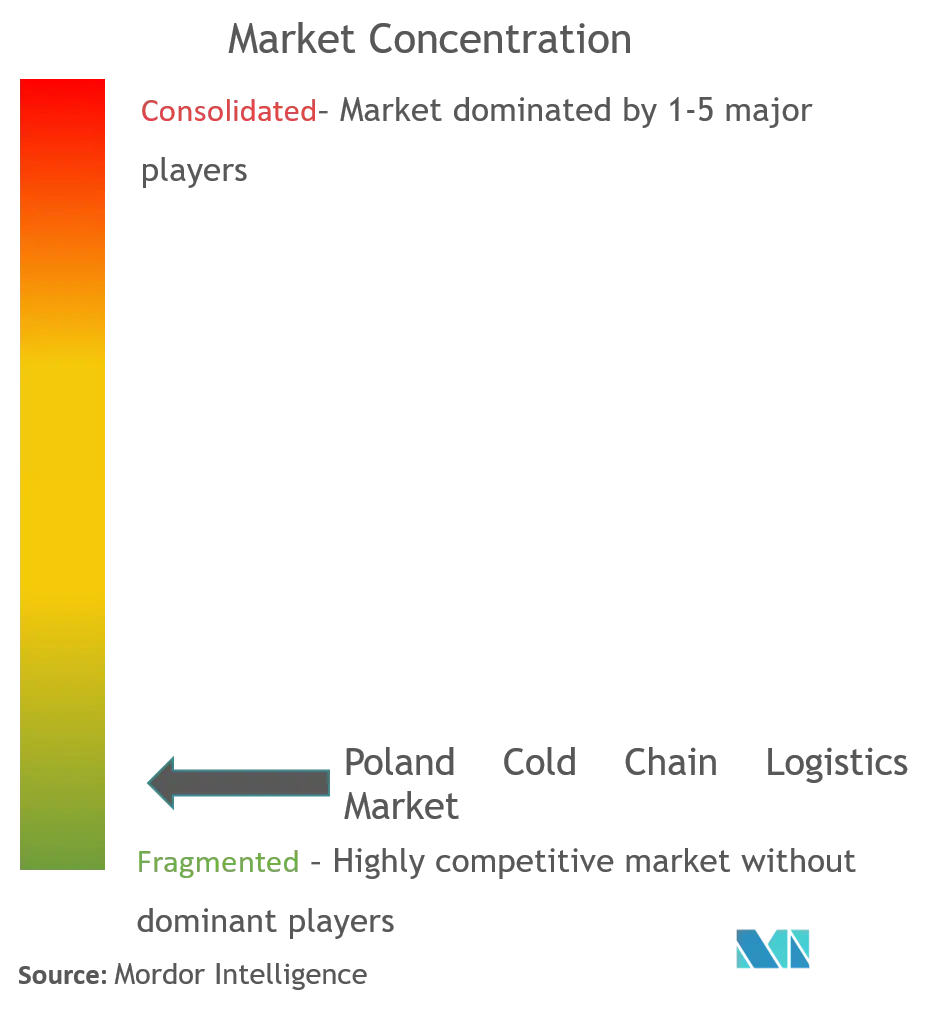

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Kühlkettenlogistik in Polen

Die Größe des polnischen Marktes für Kühlkettenlogistik wird im Jahr 2024 auf 3 Milliarden US-Dollar geschätzt und soll bis 2029 4,94 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 10,43 % im Prognosezeitraum (2024–2029) entspricht.

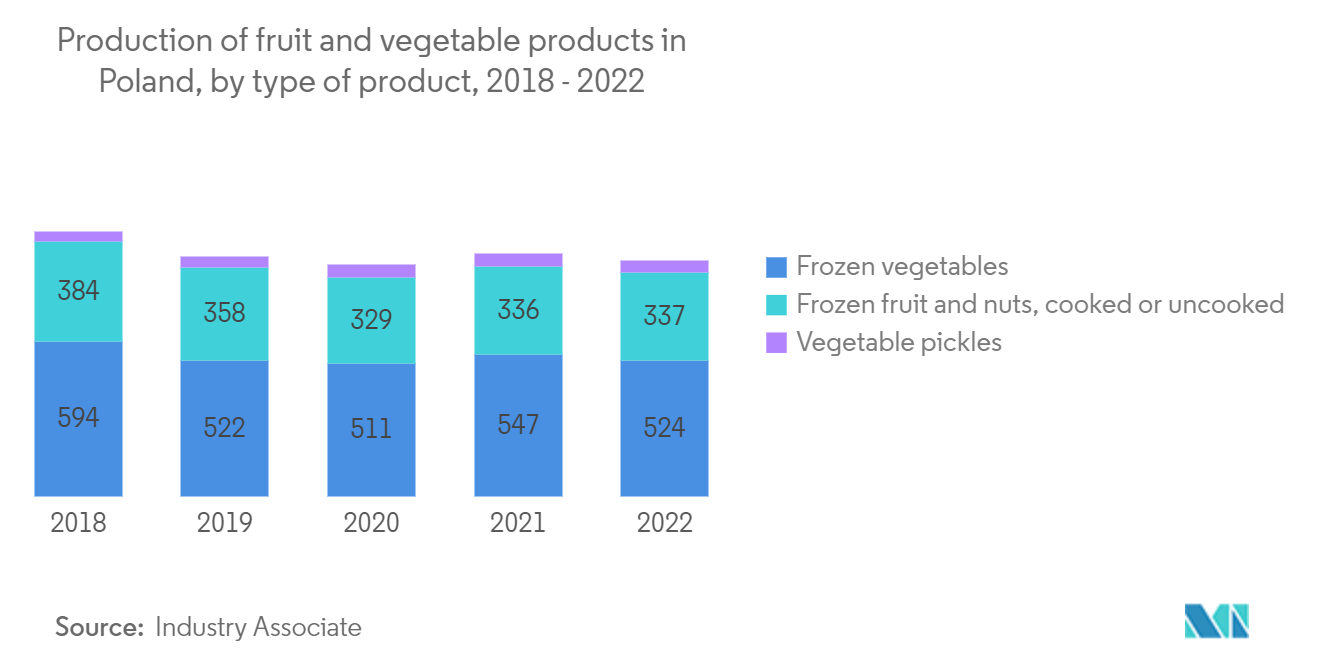

Polen ist einer der führenden Agrar- und Lebensmittelproduzenten und einer der größten Produzenten Europas. Als zweitgrößtes Land Mitteleuropas ist Polen ein attraktiver Markt für Lebensmittelprofis aller Art und eröffnet ein enormes Potenzial für die Kühlkettenlogistikbranche.

Die beiden großen Verkehrskorridore, die Polen mit Nordeuropa und Zentralasien verbinden, machen es zu einem regionalen Lebensmitteldrehkreuz, das sich über die Grenzen der Europäischen Union hinaus bis zum Mittelmeer, Nordafrika und Asien erstreckt. Die günstige Lage des Landes ermöglicht eine uneingeschränkte Anbindung an gut ausgebaute Straßen-, Luft- und Schienenverbindungen.

Die durch die russische Invasion in der Ukraine verursachte Energiekrise hat dazu geführt, dass sich Haushalte und Unternehmen auf einen beispiellosen Winter der Energiepreise einstellen müssen. Viele Unternehmen, nicht zuletzt diejenigen in der Kühlkettenbranche, haben bereits mit diesen steigenden Kosten zu kämpfen.

Mit einer jährlichen Investition von rund 2 Milliarden US-Dollar in neue Lagerhallen soll die Lagerkapazität in den kommenden Jahren deutlich steigen. Darüber hinaus erhöhen mehrere Faktoren die Nachfrage nach Transportlösungen in Polen, beispielsweise für Lebensmittel, Kernkraftwerke sowie temperaturempfindliche Maschinen und Geräte. GLP, einer der Investoren und Erbauer von Logistiklagern und Vertriebsparks, hat am 31. März 2022 zwei neue Logistikanlagen in Polen eröffnet. Dieses Projekt war Teil der laufenden Arbeit von GLP in Polen. Insgesamt geht GLP davon aus, im Jahr 2022 Logistikprojekte im Wert von rund 240.000 m² im Land zu realisieren.

Lebensmittelexporte sind ein wichtiger Teil der milliardenschweren polnischen Wirtschaft. Aus diesem Grund sind polnische Exporteure ständig auf der Suche nach erstklassigen Lösungen für die Kühlkettenlogistik, einschließlich Kühlwagen, Kühlanlagen und Lagereinrichtungen.

Der Import und Export von frischen, gekühlten oder gefrorenen Produkten bereitet Polen ständig Sorgen. Jedes Jahr gelangen Millionen Tonnen Lebensmittel und Getränke in das Land und verlassen das Land, die gekühlt transportiert werden müssen.

Lebensmittelexporte spielen in Polens milliardenschwerer Wirtschaft eine wichtige Rolle. Die zentraleuropäische Lage des Landes macht es zu einem regionalen Lebensmittelzentrum mit dem Potenzial, seine Reichweite über die Europäische Union hinaus auf die Märkte im Mittelmeerraum, Nordafrika und Asien auszudehnen. Daher müssen polnische Unternehmen ihre Produkte unversehrt, bereit zur Verarbeitung oder zum Verzehr, auf ausländische Märkte liefern.

Markttrends für Kühlkettenlogistik in Polen

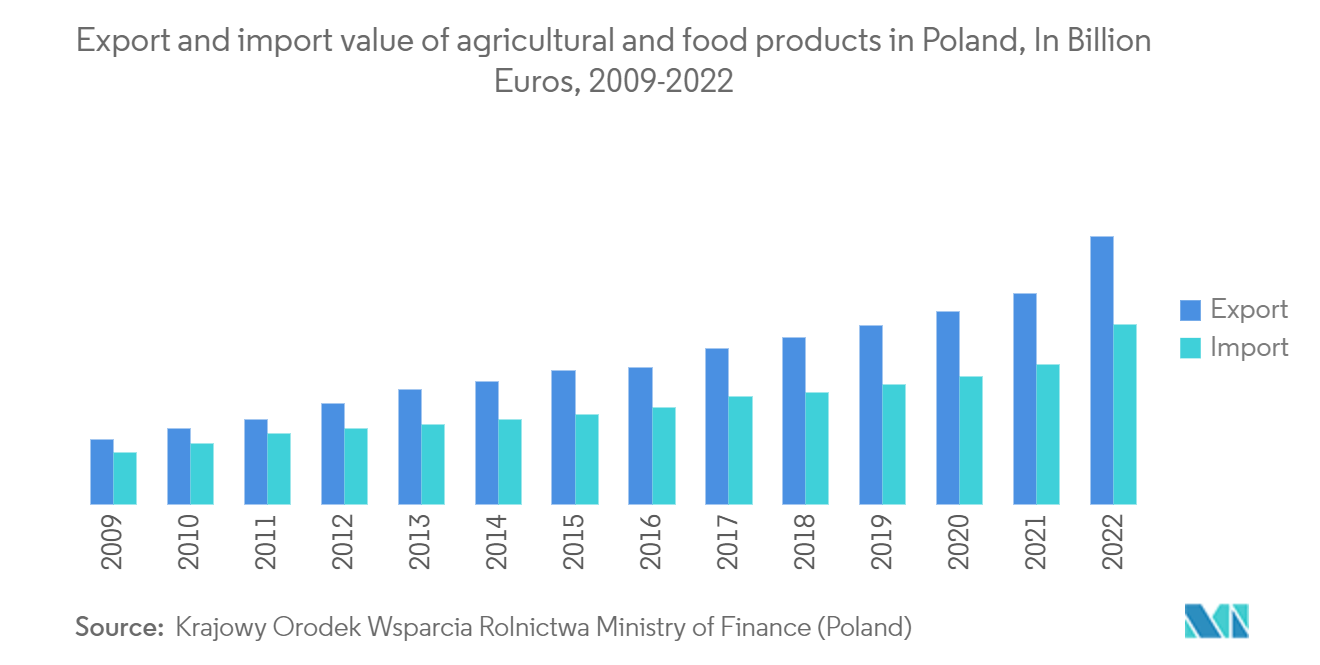

Polens Außenhandel mit Agrar- und Ernährungsprodukten

Der Umsatz aus internationalen Verkäufen stieg in den ersten zehn Monaten des Jahres 2022 im Jahresvergleich um 27,3 % auf 183,2 Milliarden PLN (46,15 Milliarden US-Dollar). Die höhere Wachstumsrate im Vergleich zu 2021 bestätigt den Erfolg polnischer Unternehmer auf dem globalen Agrar- und Lebensmittelmarkt. Der Export von Agrarlebensmitteln ermöglicht die Verwaltung überschüssiger in Polen produzierter Lebensmittel. Es ist eine wichtige Einnahmequelle für die polnische Agrar- und Lebensmittelindustrie und wirkt sich positiv auf die Wirtschaft aus. Andererseits stiegen die Agrar- und Lebensmittelimporte in den ersten zehn Monaten des Jahres 2022 um 29,6 % auf 122 Milliarden PLN (30,73 Milliarden US-Dollar). Die positive Handelsbilanz belief sich auf 13,0 Milliarden PLN (3,27 Milliarden US-Dollar) im Vergleich zu 61 Milliarden PLN (15,37 Milliarden US-Dollar) im gleichen Zeitraum des Jahres 2021.

Polens wichtigster Handelspartner ist Deutschland. Zwischen Januar und Oktober 2022 beliefen sich die Exporte nach Deutschland auf insgesamt 9,7 Milliarden Euro (10,88 Milliarden US-Dollar), 26 % mehr als im Vorjahr. Die wichtigsten aus Polen nach Deutschland exportierten Produkte sind Zigaretten, Geflügelfleisch, Fischzubereitungen und Tiernahrung. Die Hauptprodukte für den Export nach Deutschland sind vor allem Geflügelfleisch, Zigaretten und Maiskörner. Die Hauptprodukte für den Export aus Polen in die EU sind hauptsächlich Geflügelfleisch, Fleischzubereitungen und Fischzubereitungen.

Nachfrage der Lieferkette nach Temperatur- und Feuchtigkeitskontrolle

Der wichtigste Faktor für den polnischen Futtermittelverbrauch ist der Fleischkonsum, der für die meisten Preisschwankungen verantwortlich ist. Mengenmäßig sind Fleischproduktion und -verbrauch stabil, was bedeutet, dass die Futtermittelnachfrage stabil ist.

Nach Angaben des KOWR (National Center for the Export of Agricultural and Food Goods) betrug das Wachstum im Jahresvergleich (YoY) 19,5 % (3,21 Milliarden Euro) für das im April 2022 endende Jahr. Der Gesamtwert der polnischen Exporte von Agrar- und Lebensmittelprodukten erreichte im Jahr bis April 2022 14,0 Milliarden Euro (14,90 Milliarden US-Dollar). Geflügel- und Brotprodukte machten den größten Anteil der polnischen Exporte in der Kategorie Agrar- und Lebensmittelprodukte aus. Es folgten Tierfutter, gefolgt von Schokoladenprodukten und Rindern. Im vergangenen Jahr erreichte das Volumen der polnischen Exporte von Nahrungsmitteln und Agrarprodukten einen neuen Höchstwert von 37,8 Milliarden Euro (39,58 Milliarden US-Dollar).

Die Kontrolle der Umgebungstemperatur ist besonders wichtig für den Umgang mit Fleisch und Milchprodukten. Milchprodukte sind empfindlich gegenüber Temperatur sowie Handhabung und mechanischen Beschädigungen beim Be- und Entladen. Andererseits kann die erhöhte Umgebungstemperatur bei Fleisch zum Wachstum und zur Vermehrung schädlicher Bakterien führen, die beim Verzehr eine Lebensmittelvergiftung verursachen können. Daher sind Unternehmen, die Fleisch, Fisch oder Milchprodukte herstellen und transportieren, verpflichtet, die Kontinuität der Kühlkettenanlagen mit festgelegten Umweltbedingungen während des gesamten Produktions-, Lager- und Lieferprozesses aufrechtzuerhalten.

Überblick über die Kühlkettenlogistikbranche in Polen

Der Markt für Kühlkettenlogistik in Polen ist stark fragmentiert und besteht aus einer Mischung aus internationalen und inländischen Akteuren. Der Großteil der importierten und exportierten Produkte muss im Kühltransport verfolgt werden. Die führenden Akteure auf dem Kühlkettenmarkt in Polen sind Green Yard Logistics, Pago Logistics, Frigo Logistics, New Cold Logistics und Eco Containers. Nach der Pandemie begann sich der Markt zu erholen und begann positiv zu wachsen.

Marktführer in der Kühlkettenlogistik in Polen

-

Green Yard

-

Pago Logistics

-

Frigo Logistics

-

New Cold Logistics

-

Eco Containers

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kühlkettenlogistik in Polen

- Juni 2023 NewCold hat den Bau eines neuen temperaturgesteuerten Lagerhauses im Wert von 112 Millionen Euro (120,22 Millionen US-Dollar) in der Stadt Nowy Modlin in der Nähe von Warschau, Polen, angekündigt, das die zweite NewCold-Anlage in Polen sein wird.

- Februar 2023 Ein neues Produkt namens Container Protect Essential wurde von Maersk angekündigt und wird für alle aus Polen, Österreich und der Schweiz importierten Sendungen als Teil des Importstandardangebots für alle Waren angeboten.

Marktbericht für Kühlkettenlogistik in Polen – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienergebnisse

1.2 Studienannahmen

1.3 Umfang der Studie

2. FORSCHUNGSMETHODIK

2.1 Analysemethodik

2.2 Forschungsphasen

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Aktuelles Marktszenario

4.2 Marktdynamik

4.2.1 Treiber

4.2.1.1 Aufstieg im Agrarsektor und in der Lebensmittelindustrie

4.2.1.2 Aufstieg der Pharmaindustrie

4.2.2 Einschränkungen

4.2.2.1 Kostenbeschränkungen

4.2.2.2 Zugänglichkeit der Infrastruktur

4.2.3 Gelegenheiten

4.2.3.1 Technologieeinführung

4.3 Technologische Trends und Automatisierung

4.4 Regierungsvorschriften und -initiativen

4.5 Analyse der Branchenwertschöpfungskette/Lieferkette

4.6 Schwerpunkt auf umgebungs-/temperaturgesteuerter Lagerung

4.7 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.8 Auswirkungen von Emissionsnormen und -vorschriften auf die Kühlkettenindustrie

4.9 Auswirkungen von Covid-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Durch Service

5.1.1 Lagerung

5.1.2 Transport

5.1.3 Mehrwertdienste (Schockfrostung, Etikettierung, Bestandsverwaltung usw.)

5.2 Nach Temperatur

5.2.1 Gekühlt

5.2.2 Gefroren

5.2.3 Umgebungs

5.3 Vom Endbenutzer

5.3.1 Gartenbau (frisches Obst und Gemüse)

5.3.2 Milchprodukte (Milch, Eis, Butter usw.)

5.3.3 Fleisch, Fisch, Geflügel

5.3.4 Verarbeitete Lebensmittel

5.3.5 Pharma, Biowissenschaften und Chemie

5.3.6 Andere Endbenutzer

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über die Marktkonzentration

6.2 Firmenprofile

6.2.1 Green Yard

6.2.2 Pago Logistics

6.2.3 Frigo Logistics

6.2.4 New Cold Logistics

6.2.5 Eco Containers

6.2.6 Silvan Logistics

6.2.7 Mandersloot

6.2.8 Loginex

6.2.9 Chenczke Group

6.2.10 Uni Logistics*

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. ANHANG

8.1 Makroökonomische Indikatoren (BIP-Verteilung nach Aktivität, Beitrag des Transport- und Lagersektors zur Wirtschaft)

8.2 Einblicke in Kapitalflüsse (Investitionen im Transport- und Speichersektor)

8.3 E-Commerce- und Verbraucherausgaben-bezogene Statistiken

8.4 Außenhandelsstatistik – Export und Import

Branchensegmentierung der Kühlkettenlogistik in Polen

Unter Kühlkettenlogistik versteht man die Technologie und den Prozess, mit denen der sichere Versand temperaturempfindlicher Waren und Artikel entlang der Lieferkette gewährleistet wird. Fast jedes verderbliche Produkt oder Markenprodukt würde mit ziemlicher Sicherheit in die Kategorie Kühlkettenmanagement fallen. Beispiele für verderbliche Produkte sind Fleisch und Fisch, landwirtschaftliche Erzeugnisse, medizinische Versorgung und Arzneimittel.

Eine umfassende Hintergrundanalyse des polnischen Kühlkettenlogistikmarktes mit aktuellen Markttrends, Beschränkungen, technologischen Aktualisierungen und detaillierten Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt. Der Bericht bietet Marktgrößen und Prognosen für den Markt für Co-Working-Büroflächen in Bahrain in Wert (USD) für alle oben genannten Segmente.

Der polnische Markt für Kühlkettenlogistik ist nach Service (Lagerung, Transport und Mehrwertdienste), nach Temperaturtyp (gekühlt, gefroren und Umgebungstemperatur) und nach Endverbraucher (Gartenbau, Milchprodukte, Fleisch, Fisch, Geflügel, verarbeitete Lebensmittel, Pharma, Biowissenschaften und Chemikalien sowie andere Anwendungen).

| Durch Service | ||

| ||

| ||

|

| Nach Temperatur | ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Kühlkettenlogistik in Polen

Wie groß ist der polnische Markt für Kühlkettenlogistik?

Die Größe des polnischen Kühlkettenlogistikmarktes wird im Jahr 2024 voraussichtlich 3,00 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 10,43 % auf 4,94 Milliarden US-Dollar wachsen.

Wie groß ist der polnische Markt für Kühlkettenlogistik derzeit?

Im Jahr 2024 wird die Größe des polnischen Marktes für Kühlkettenlogistik voraussichtlich 3,00 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem polnischen Markt für Kühlkettenlogistik?

Green Yard, Pago Logistics, Frigo Logistics, New Cold Logistics, Eco Containers sind die wichtigsten Unternehmen, die auf dem polnischen Markt für Kühlkettenlogistik tätig sind.

Welche Jahre deckt dieser polnische Markt für Kühlkettenlogistik ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des polnischen Marktes für Kühlkettenlogistik auf 2,72 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des polnischen Marktes für Kühlkettenlogistik für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des polnischen Marktes für Kühlkettenlogistik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Kühlkettenlogistik in Polen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Kühlkettenlogistik in Polen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der polnischen Kühlkettenlogistik umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.