Marktanalyse für Phenolharze

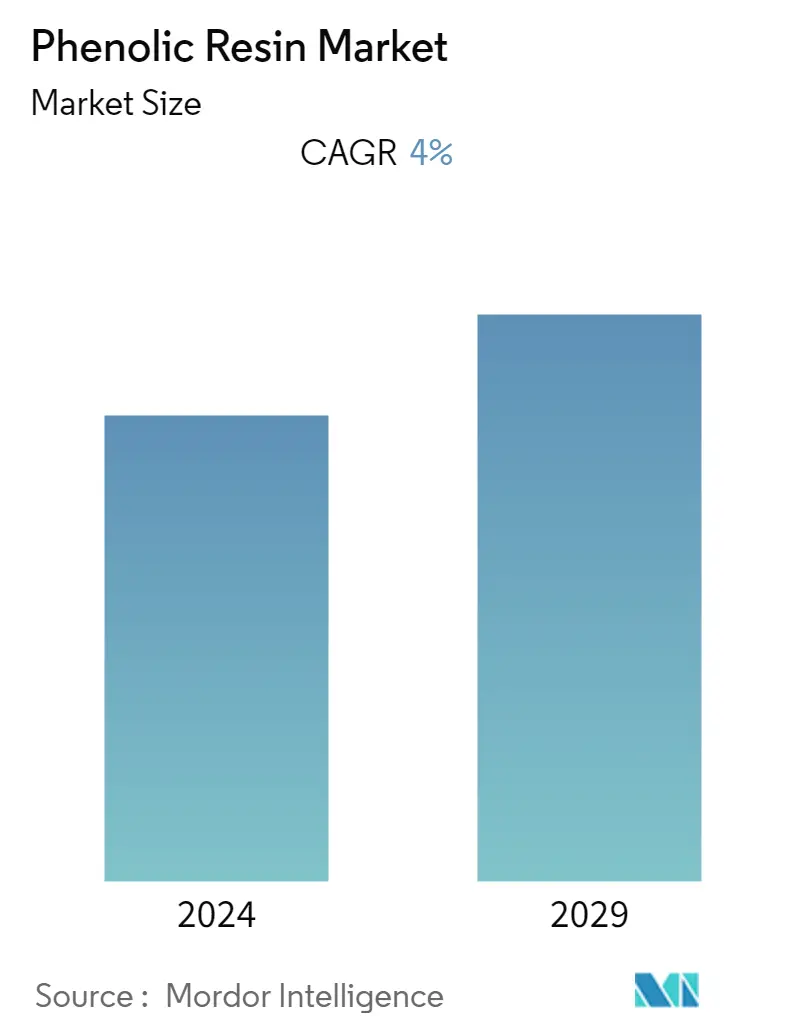

Der Phenolharzmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4 % verzeichnen.

- Aufgrund von COVID-19 wurden die Produktionsaktivitäten eingestellt, was Auswirkungen auf die Bauindustrie hatte und die Nachfrage nach Phenolharzisolierungen kurzfristig verringerte.

- Die COVID-19-Pandemie beeinträchtigte den Öl- und Gassektor aufgrund der vorübergehenden Sperrung in fast allen Ländern. Auch die Unterhaltungselektronikbranche war von Lieferkettenengpässen und Arbeitskräftemangel betroffen. Auch die Transport- und Automobilindustrie musste aufgrund von Reiseverboten und -beschränkungen einen Produktions- und Umsatzrückgang hinnehmen, was Auswirkungen auf den Phenolharzmarkt hatte. Es wird jedoch erwartet, dass die wieder aufgenommenen Produktionsanlagen und internationalen Handelsaktivitäten ab 2021 das Marktwachstum im Prognosezeitraum wiederherstellen werden.

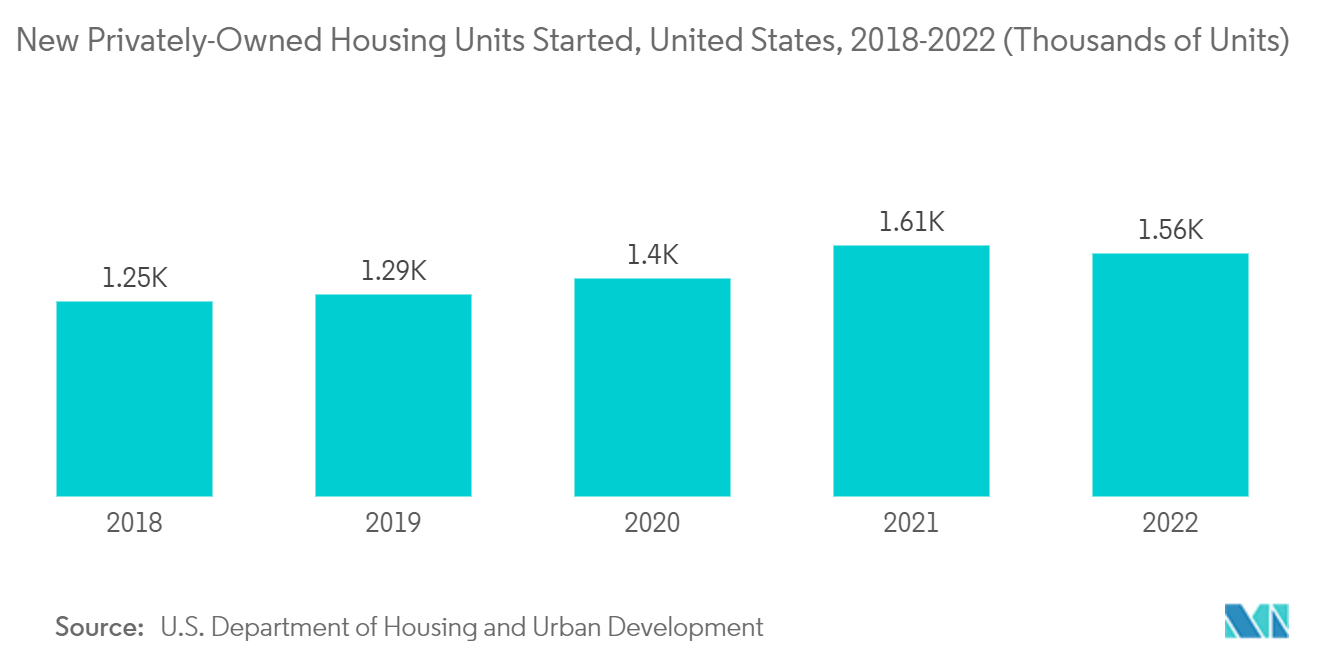

- Mittelfristig ist der Haupttreiber des Marktwachstums die steigende Nachfrage aus der Bau- und Transportbranche.

- Auf der anderen Seite wird erwartet, dass die ungünstigen Bedingungen aufgrund des COVID-19-Ausbruchs das Wachstum des Marktes behindern werden.

- Zunehmende Bedenken hinsichtlich der Reduzierung des Fahrzeuggewichts, um in der Zukunft neue Möglichkeiten zu eröffnen.

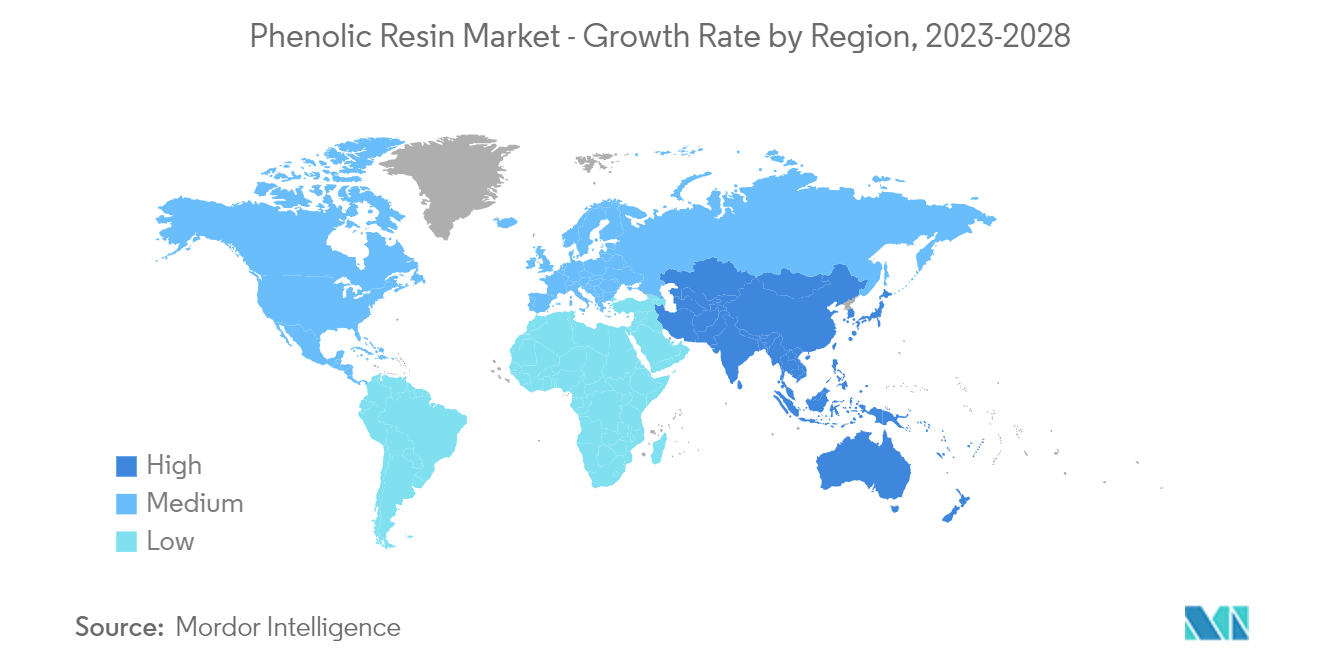

- Aufgrund des steigenden Phenolharzverbrauchs in den Endverbraucherindustrien dürfte der asiatisch-pazifische Raum der größte Markt sein.

Markttrends für Phenolharze

Die steigende Nachfrage nach Formanwendungen treibt den Markt für Phenolharze an

- Phenolharze werden aufgrund ihrer Eigenschaften verwendet, darunter Feuerbeständigkeit, hohe Elastizität, Oberflächenhärte, chemische Beständigkeit und elektrische Isolierung.

- Aufgrund der chemischen Beständigkeit, die Phenolharze bei hohen Temperaturen oder aggressiven Umgebungen bieten, dürften Gussanwendungen der sich am schnellsten entwickelnde Sektor sein.

- Aufgrund seiner hohen Elastizität, Wärmebeständigkeit und Dimensionsstabilität treibt die steigende Nachfrage nach Formanwendungen von Phenolharzen für verschiedene Zwecke, einschließlich Schleifscheiben, Reibbelägen und feuerfesten Produkten, das Marktwachstum voran.

- Formteile werden häufig in verschiedenen Endverbraucherindustrien eingesetzt, darunter Haushaltsgeräte, Kfz-Kommutatoren sowie elektrische und elektronische Komponenten. Die Verbindungen werden zur Herstellung von Elektrogeräten und Küchengeräten verwendet, was aufgrund ihrer hervorragenden Dimensionsstabilität die Nachfrage nach Formharzen erhöhen wird.

- Der weltweite Branchenumsatz der Unterhaltungselektronik überstieg im Jahr 2022 1 Billion US-Dollar, ein Anstieg von mehr als 10 % gegenüber den letzten fünf Jahren, und es wird erwartet, dass er bis 2025 1,1 Billionen US-Dollar übersteigt. Darüber hinaus erwirtschaftete die globale Haushaltsgeräteindustrie fast 640 Milliarden US-Dollar im Jahr 2022 und soll bis 2027 780 Milliarden US-Dollar überschreiten.

- Die staatliche Unterstützung zur Förderung lokaler Montageaktivitäten steigert das Interesse an Phenolharzen im Bausektor. Darüber hinaus werden diese Harze häufig in Haushaltsanwendungen, in der Elektro- und Elektronikindustrie sowie in Formpress- und Spritzgussteilen für die Öl- und Gasindustrie eingesetzt.

- Es wird erwartet, dass alle oben genannten Faktoren den Phenolharzmarkt im Prognosezeitraum antreiben werden.

Der asiatisch-pazifische Raum wird den Markt dominieren

- Aufgrund des hohen Verbrauchs von Phenolharzen in den Bereichen Unterhaltungselektronik, Transport, Möbel, Bauwesen sowie Öl und Gas in China und Indien wird der asiatisch-pazifische Raum voraussichtlich die höchste Wachstumsrate verzeichnen.

- Das Segment Transport- und Automobilindustrie macht den größten Anteil am Phenolharzmarkt aus. Das Transportgeschäft im gesamten asiatisch-pazifischen Raum treibt die Gummiindustrie voran, was wiederum die Nachfrage für den untersuchten Markt steigert.

- Die in mehreren Ländern des asiatisch-pazifischen Raums erlassenen Gesetze zum Bau energieeffizienter Gebäude haben die Gesamtnachfrage nach Phenolharzen ergänzt und dadurch zu einer raschen Entwicklung des Phenolharzmarktes geführt.

- Beispielsweise hat die Regierung Singapurs im März 2021 den Singapore Green Building Masterplan (SGBMP) ins Leben gerufen, der darauf abzielt, bis 2030 80 % aller Gebäude grün zu machen. Ende 2021 waren 49 % aller Gebäude Singapurs begrünt.

- Der weltweite Phenolbedarf belief sich im Jahr 2022 auf etwa 12 Millionen Tonnen, was in den letzten fünf Jahren zu einem durchschnittlichen jährlichen Anstieg von 2,5 % führte.

- Darüber hinaus wird die zunehmende Anwendung in Klebstoffen und Isolierungen die Nachfrage nach Phenolharzen in der Bau- und Konstruktionsindustrie erhöhen. Die zunehmenden Bauaktivitäten in China, Indien und Südostasien werden in den kommenden Jahren zu einer stärkeren Marktkonzentration im asiatisch-pazifischen Raum führen.

Überblick über die Phenolharzindustrie

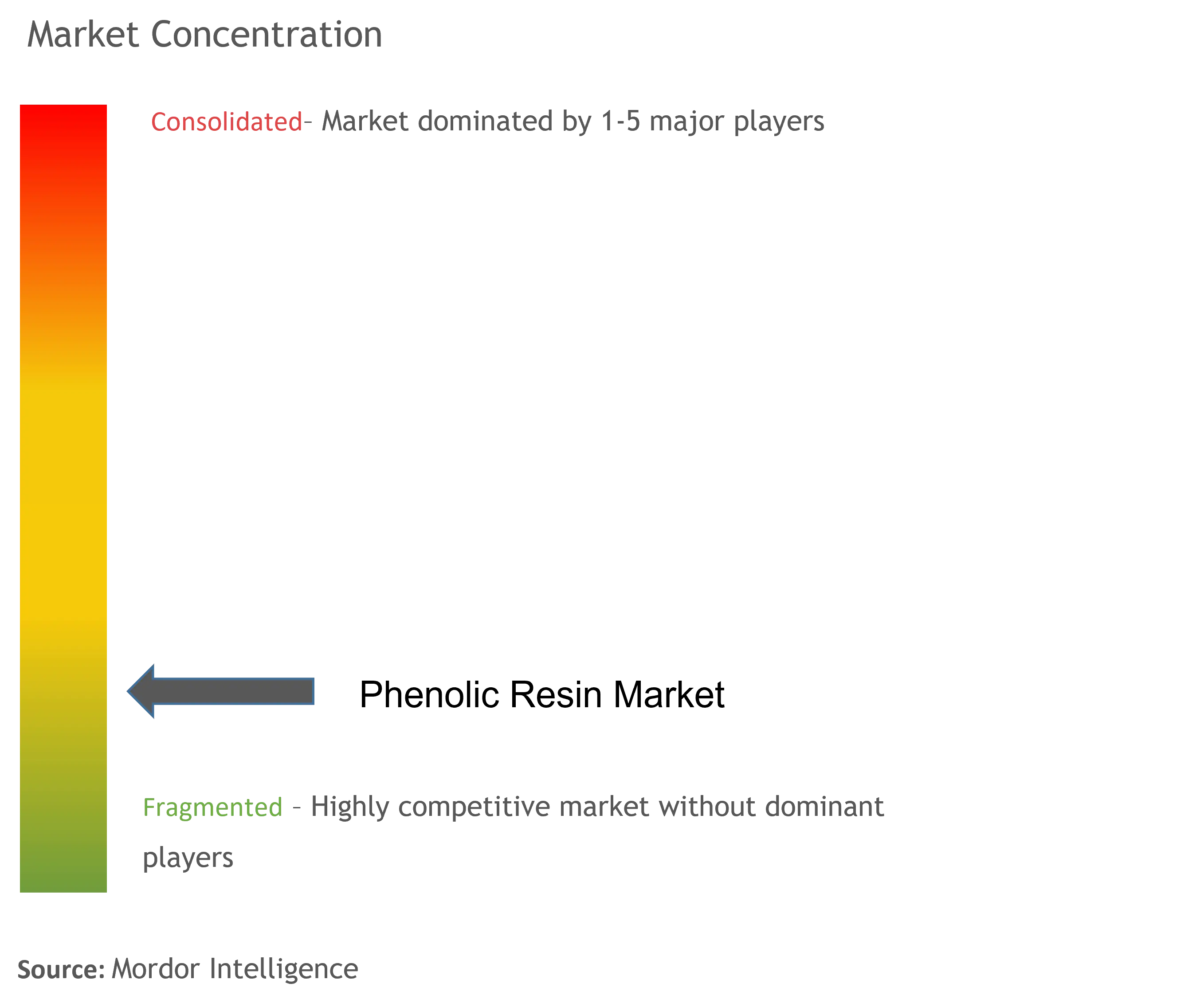

Der Phenolharzmarkt ist fragmentiert. Zu den Marktteilnehmern gehören DIC Corporation, Kangnam Chemical, Sumitomo Bakelite Co. Ltd, BASF Se und Shandong Laiwu Runda New Material Co. Ltd.

Marktführer für Phenolharze

-

DIC CORPORATION

-

KANGNAM CHEMICAL

-

Sumitomo Bakelite Co., Ltd

-

BASF SE

-

SHANDONG LAIWU RUNDA NEW MATERIAL CO.,LTD

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Phenolharze

- Januar 2023 Die BASF SE investiert in die Kapazitätserweiterung für Polymerdispersionen an ihrem Produktionsstandort in Merak, Indonesien. Die Erweiterung steht im Einklang mit dem wachsenden Trend zu hochwertigen Verpackungen in ASEAN, wo wichtige Papier- und Kartonhersteller ansässig sind.

- Dezember 2022 Sumitomo Bakelite Europe NV, ein in Belgien ansässiges Tochterunternehmen von Sumitomo Bakelite Co., Ltd., hat für seine Phenolharze die internationale Nachhaltigkeits-Kohlenstoffzertifizierung/ISCC PLUS-Zertifizierung (International Sustainability and Carbon Certification) erhalten. Die ISCC PLUS-Zertifizierung wird Unternehmen für die Verarbeitung biobasierter und biozirkulärer Materialien verliehen und ist in Europa weit verbreitet.

- November 2022 Die ASK Chemicals Group hat die Übernahme des Industrieharzgeschäfts von der US-amerikanischen SI Group abgeschlossen. Der Kauf umfasst Harzproduktionsstandorte in Rio Claro (Brasilien), Ranjangaon (Indien) und Johannesburg (Südafrika) sowie lizenzierte Technologie und den Abschluss mehrerer Veredelungsvereinbarungen weltweit. Mit dieser Akquisition hat ASK Chemicals seine Position auf dem Gießereimarkt gestärkt und gleichzeitig einen ersten und wesentlichen Schritt zum Aufbau eines Phenol-Industrieharzgeschäfts unternommen.

Segmentierung der Phenolharzindustrie

Phenolharze sind synthetische Polymere, die durch die Reaktion von Phenol oder substituiertem Phenol mit Formaldehyd gewonnen werden. Das Material hieß ursprünglich Bakelit. Dies war praktisch der erste Kunststoff, der kommerziell verkauft wurde. Phenolharze werden in verschiedenen Anwendungen eingesetzt, darunter in der Elektronik, Ballistik, Minenbelüftung, Offshore-Wasserleitungssystemen, Luft- und Raumfahrt, Schiene und Nahverkehr.

Der Phenolharzmarkt ist nach Produkttyp, Anwendung, Endverbraucherindustrie und Geografie segmentiert. Nach Produkttyp ist der Markt in Novolak und Resol unterteilt. Je nach Anwendung ist der Markt in Formen, Klebstoffe, Isolierungen und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Automobil- und Transportindustrie, Unterhaltungselektronik, Bauwesen, Öl und Gas, Möbel und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für die 15 Länder in den wichtigsten Regionen.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Wertes (in Mio. USD) erstellt.

| Produktart | Novolak | ||

| lösen | |||

| Anwendung | Formen | ||

| Klebstoff | |||

| Isolierung | |||

| Andere Anwendungen | |||

| Endverbraucherindustrie | Automobil und Transport | ||

| Unterhaltungselektronik | |||

| Bauwesen und Konstruktion | |||

| Öl und Gas | |||

| Möbel | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Phenolharz-Marktforschung

Wie groß ist der Markt für Phenolharze derzeit?

Der Phenolharzmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Phenolharz-Markt?

DIC CORPORATION, KANGNAM CHEMICAL, Sumitomo Bakelite Co., Ltd, BASF SE, SHANDONG LAIWU RUNDA NEW MATERIAL CO.,LTD sind die wichtigsten Unternehmen, die auf dem Phenolharzmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Phenolharz-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Phenolharz-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Phenolharzmarkt.

Welche Jahre deckt dieser Phenolharzmarkt ab?

Der Bericht deckt die historische Marktgröße des Phenolharzmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Phenolharzmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht für Phenolharze

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Phenolharzen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Phenolharzen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.