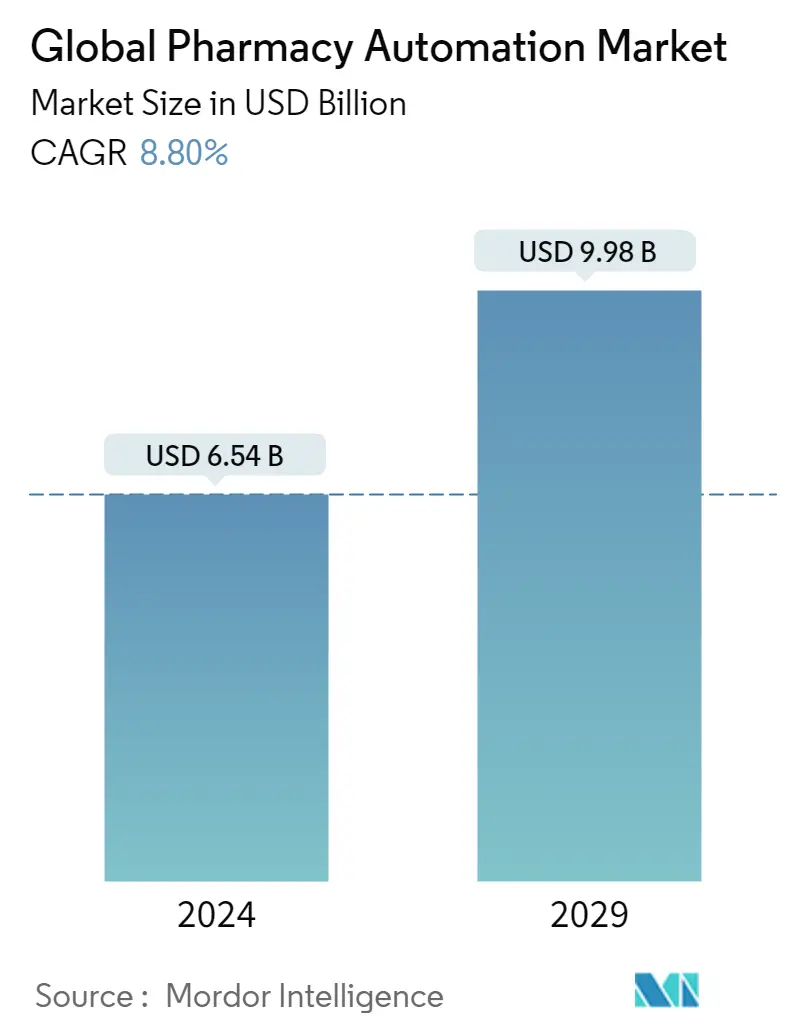

Marktgröße für Apothekenautomatisierung

| Studienzeitraum | 2021 - 2029 |

| Marktgröße (2024) | USD 6.54 Milliarden |

| Marktgröße (2029) | USD 9.98 Milliarden |

| CAGR(2024 - 2029) | 8.80 % |

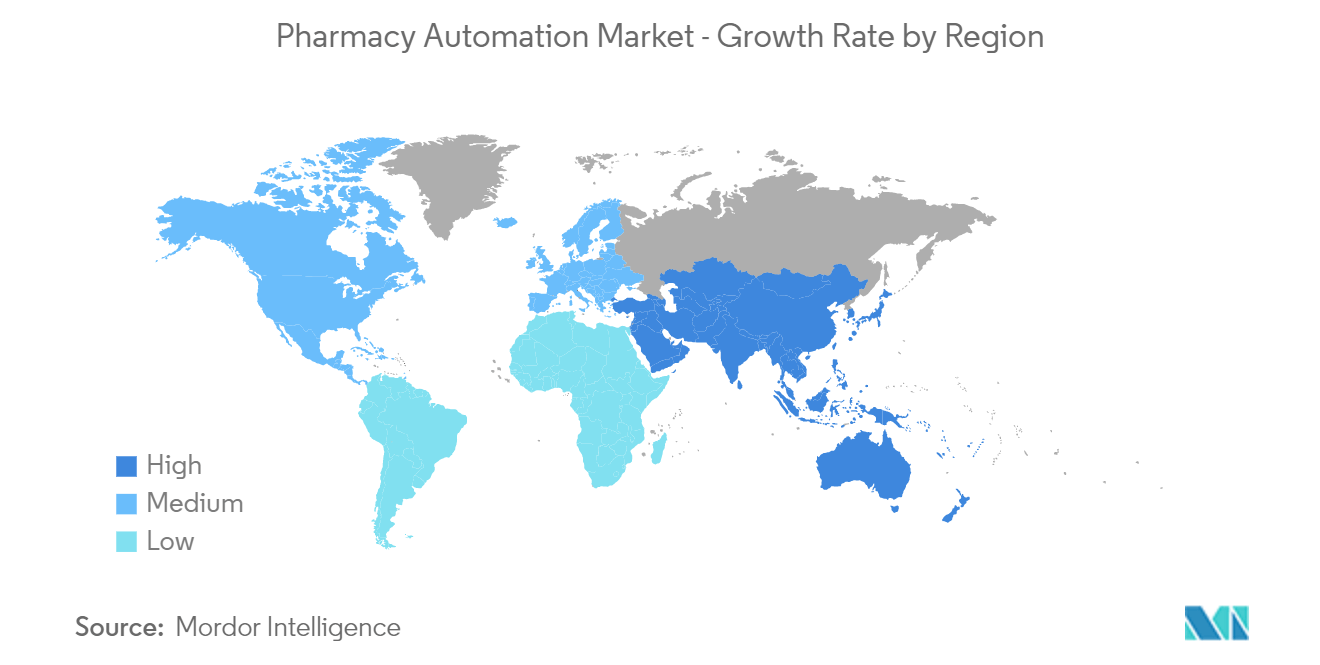

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

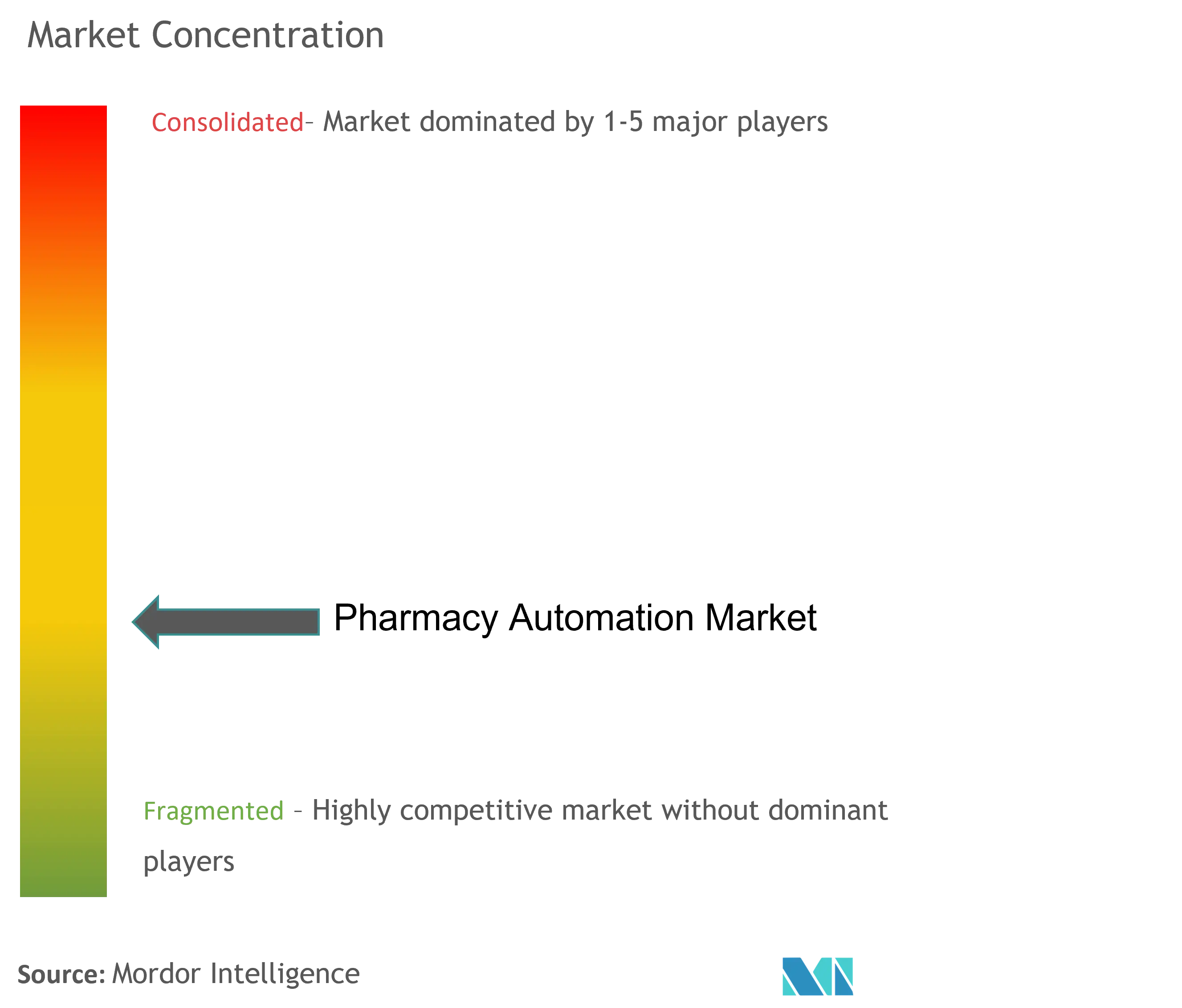

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Apothekenautomatisierung

Die globale Marktgröße für Apothekenautomatisierung wird im Jahr 2024 auf 6,54 Milliarden US-Dollar geschätzt und soll bis 2029 9,98 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,80 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich auf den Markt für Apothekenautomatisierung aus. Beispielsweise wurde in einem von der International Conference on Communication Systems Networks im Januar 2021 veröffentlichten Artikel berichtet, dass die Implementierung automatisierter Apothekensysteme in primären Gesundheitszentren oder Krankenhäusern in ländlichen Gebieten von Ländern mit mittlerem und niedrigem Einkommen während der COVID-19-Pandemie den Menschen geholfen habe Zugang zu grundlegenden und fortgeschrittenen Gesundheitseinrichtungen zu erhalten, das Bewusstsein für verschiedene Krankheiten zu schärfen, die Ausbreitung von Pandemien zu kontrollieren und die Sterblichkeitsraten erheblich zu senken. Somit erhöhte die COVID-19-Pandemie die Nachfrage nach Apothekenautomatisierung. Es wird erwartet, dass der Markt im Prognosezeitraum aufgrund der mit der Apothekenautomatisierung verbundenen Vorteile, wie etwa einem elektronischen Prozess zum Verteilen, Sortieren, Verpacken und Zählen verschreibungspflichtiger Medikamente und einer Effizienzsteigerung durch Minimierung der Arbeitskosten, ein deutliches Wachstum verzeichnen wird.

Die Faktoren, die das Wachstum des untersuchten Marktes vorantreiben, sind die steigende Nachfrage nach Lösungen für die Abfüllung von Spezialarzneimitteln, die steigende Notwendigkeit, Medikationsfehler zu minimieren, und die Dezentralisierung von Apotheken. Es kommt zu einem Anstieg chronischer und lebensbedrohlicher Krankheiten und zu einem zunehmenden Verzicht auf Medikamente. Beispielsweise wurde in einem im Juni 2021 im British Medical Journal veröffentlichten Artikel berichtet, dass im NHS in England jedes Jahr schätzungsweise 237 Millionen Medikationsfehler vorkämen und vermeidbare unerwünschte Arzneimittelwirkungen (UAW) Hunderte von Todesfällen verursachten. Daher setzen Krankenhäuser und Apotheken neue Technologien zur Apothekenautomatisierung ein, um die Betriebskosten zu senken und gleichzeitig die Patientensicherheit zu verbessern.

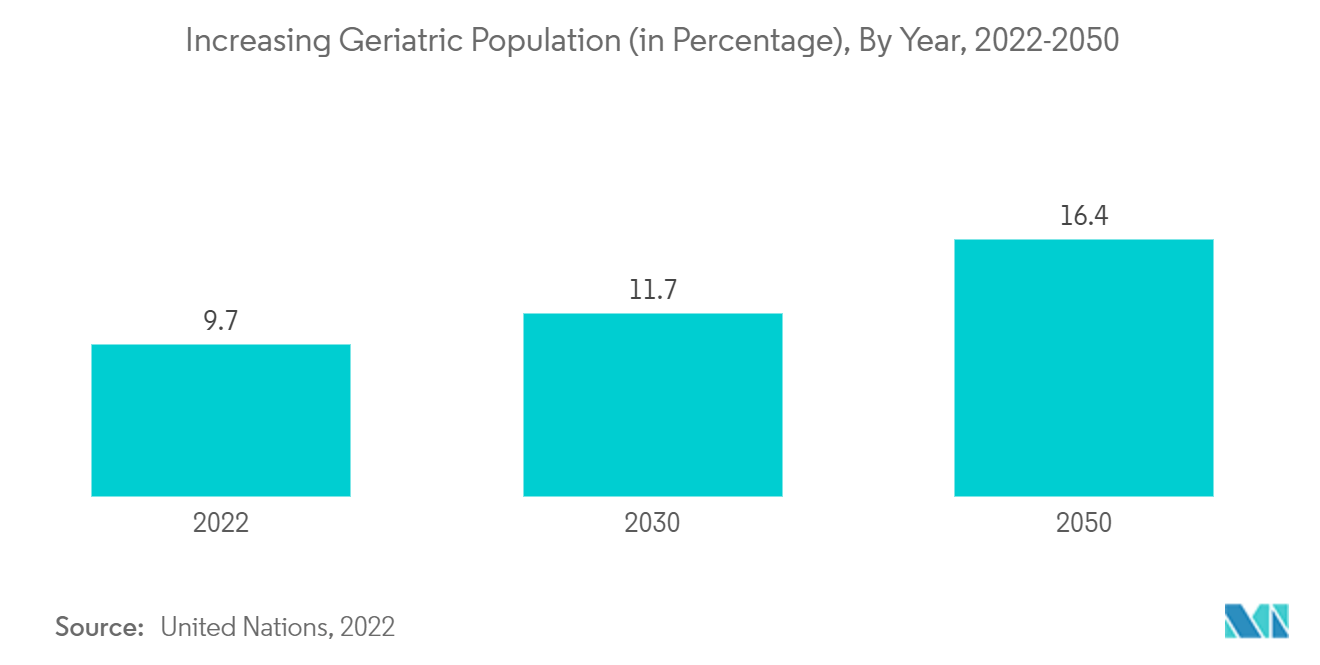

Darüber hinaus trägt auch die wachsende geriatrische Bevölkerung in Japan zum Marktwachstum bei. Beispielsweise wird in den von der United Nations Population Fun veröffentlichten Statistiken für 2022 berichtet, dass in Japan ein großer Teil der lebenden Bevölkerung im Alter von 15 bis 6 Jahren war, was im Jahr 2022 59 % ausmachte. Darüber hinaus waren laut derselben Quelle 29 % Der Anteil der Bevölkerung war im Jahr 2022 65 Jahre und älter. Die geriatrischen Menschen sind anfälliger für die Entwicklung chronischer Krankheiten wie Herz-Kreislauf-Erkrankungen und neurologischer Störungen, was die Nachfrage nach wirksamen therapeutischen CS erhöhen kann, was den Bedarf an Medikamenten und damit Antrieben weiter beschleunigt die Notwendigkeit einer Apothekenautomatisierung.

Darüber hinaus bieten diese Automatisierungssysteme für Apotheken mehrere Vorteile für Patienten, Apotheken und Mitglieder des kritischen Gesundheitsteams. Automatisierte Systeme bieten enorme Kosten- und Sicherheitsvorteile und rationalisieren den Apothekenbetrieb durch die Verbesserung des Datenworkflows. All diese technologischen Innovationen haben es Apotheken ermöglicht, in einer sich schnell entwickelnden Branche wettbewerbsfähig zu bleiben, und haben Patienten und Ärzten auf verschiedene Weise geholfen.

Darüber hinaus treiben auch technologische Entwicklungen der wichtigsten Marktteilnehmer das Wachstum des untersuchten Marktes voran. Im September 2021 meldete Deenova beispielsweise den Gewinn seines allerersten Auftrags in Deutschland und baute parallel dazu Deenova-Geschäfte auf Europas größtem BIP-Gesundheitsmarkt auf. Diese herausragende Auftragsvergabe umfasst Lieferung, Installation und umfassenden Service/Support für drei All-in-1-Verpackungsroboter, 34 All-in-1-Stationsroboter für die Medikamentenausgabe und 72 All-in-1-Wagen mit sicherer Überprüfung am Krankenbett MarieHospitalal Gelsenkirchen, eine Betreibergesellschaft im Leistungsnetzwerk der St. Augustinus Gelsenkirchen GmbH.

Allerdings dürfte eine geringfügige Redundanz bei der Einführung der Automatisierung in Apotheken in unterentwickelten Regionen und Entwicklungsregionen das Marktwachstum im Prognosezeitraum behindern.

Markttrends für Apothekenautomatisierung

Für das Segment der automatisierten Medikamentenabgabesysteme wird im Prognosezeitraum ein deutliches Wachstum erwartet.

Das Segment der automatisierten Medikamentenausgabesysteme wird im Prognosezeitraum ein deutliches Wachstum verzeichnen, da die Systeme in der Lage sind, Medikationsfehler zu beseitigen, die Behandlungszeit zu verkürzen und Bedenken hinsichtlich der Patientensicherheit zu verstärken. Darüber hinaus verfolgen diese Systeme Betäubungsmittel und andere kontrollierte Drogen, überwachen Drogenkonsummuster und machen die manuelle Zählung von Betäubungsmitteln am Ende der Schicht, insbesondere auf stationären Pflegestationen, überflüssig. Zudem steigerte eine steigende Infektionsrate die Nachfrage nach Medikamenten während der Pandemie. Diese steigenden Infektionszahlen wirkten sich positiv auf den Bedarf an automatisierten Medikamentenausgabesystemen aus, um die Belastung der Apotheker zu verringern, und trugen so zum Wachstum des Segments bei.

Automatisierte Abgabesysteme bringen außerdem Sicherheit, Benutzerfreundlichkeit, Bestandsverwaltung und Kontrolle von Medikamenten in Einklang und steigern so deren Nachfrage. Darüber hinaus besteht eine wachsende Nachfrage nach automatisierten Systemen, die die Bestands- und Bestandsverwaltung unterstützen. Im März 2022 erweiterte Capsa Healthcare beispielsweise seine NexsysADC-Suite mit automatisierten Abgabeschränken. Nexysys kann kontrollierte und hochwertige Medikamente oder Vorräte jeder Größe in zwei neuen Größen von Modulschubladen mit kontrolliertem Zugang unterbringen. Ebenso haben Swisslog Healthcare und Centre Hospitalier – Le Mans im November 2021 eine Innovationsvereinbarung geschlossen, um ihre Expertise im Pharmabereich mithilfe des automatisierten Verpackungs- und Ausgabesystems TheraPick zu bündeln. Das Apothekenautomatisierungssystem optimiert den Ablauf der Medikamentenhandhabung, um die Erreichung hoher Patientensicherheitsstandards zu gewährleisten.

Nordamerika hält einen bedeutenden Marktanteil im Markt für Apothekenautomatisierung

Der nordamerikanische Markt für Apothekenautomatisierung hält aufgrund der zunehmenden Prävalenz verschiedener chronischer Erkrankungen, der wachsenden Zahl von Patienten in der gesamten nordamerikanischen Region und der technologischen Fortschritte aufgrund der Präsenz wichtiger Marktteilnehmer einen erheblichen Anteil.

Es wird erwartet, dass auch die steigende Prävalenz chronischer Krankheiten in der mexikanischen Bevölkerung das Wachstum des Marktes in der Region vorantreiben wird. Beispielsweise gab die International Diabetes Federation (IDF) im Dezember 2021 an, dass schätzungsweise 14 Millionen Erwachsene in Mexiko mit Diabetes leben. Ebenso wird erwartet, dass die Prävalenz von Herz-Kreislauf-Erkrankungen in der kanadischen Bevölkerung zum Wachstum des untersuchten Marktes beitragen wird. Beispielsweise berichteten die im Juli 2022 veröffentlichten Daten des Canadian Institute for Health Information, dass im Jahr 2022 etwa 2,4 Millionen Kanadier an Herzerkrankungen litten. Eine solche Prävalenz von chronischen Herz-Kreislauf-Erkrankungen und Diabetes in nordamerikanischen Ländern erhöht die Nachfrage nach Apothekenautomatisierung und trägt so dazu bei Wachstum des untersuchten Marktes in der Region.

Auch Akquisitionen und neue Produkteinführungen treiben das Wachstum des Marktes in der Region voran. Im August 2021 brachte beispielsweise Innovation Associates, ein Anbieter softwaregestützter Apothekenabwicklungs- und Automatisierungslösungen, den Roboter der nächsten Generation von SmartPod auf den Markt, der innovative Skalierbarkeit in einer Apothekenumgebung mit zentraler Abfüllung bietet. SmartPost ist eine bahnbrechende Autofill-Einheit mit integrierter Modularität, die es Apothekenanbietern ermöglicht, ihre zentralisierten Fulfillment-Lösungen an die Nachfrage anzupassen und zu skalieren.

In ähnlicher Weise schloss Omnicell, Inc. im Dezember 2022 die Übernahme von ReCept Holdings, Inc. ab. Durch die Aufnahme der spezialisierten Apothekenverwaltungsdienste von ReCept für Gesundheitssysteme, Anbietergruppen und staatlich qualifizierte Gesundheitszentren (FQHCs) wurde das Advanced Services-Portfolio von Omnicell erweitert, um das Problem zu lösen wachsenden und komplexen Spezialapothekenmarkt.

Überblick über die Apothekenautomatisierungsbranche

Der Markt für Apothekenautomatisierung ist stark fragmentiert und wettbewerbsintensiv. Zu den weltweit und regional tätigen Hauptakteuren gehören Arxium Inc., Becton, Dickinson and Company, Capsa Solutions LLC, Cerner Corporation, Omnicell Inc., Parata Systems LLC, Rxsafe LLC, Scriptpro LLC, Yuyama Co. Ltd. und McKesson Corporation , Swisslog Holdings AG, PerceptiMed Inc., Avery Weigh-Tronix und Accu-Chart Plus Healthcare System Inc.

Marktführer in der Apothekenautomatisierung

-

Capsa Healthcare

-

Omnicell Inc.

-

Parata Systems LLC

-

Scriptpro LLC

-

Arxium Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Apothekenautomatisierung

- Im Juni 2022 haben Becton, Dickinson and Company und Frazier Healthcare Partners eine endgültige Vereinbarung getroffen, wonach BD Parata Systems, einen innovativen Anbieter von Apothekenautomatisierungslösungen, für 1,525 Milliarden US-Dollar übernimmt. Das Portfolio innovativer Apothekenautomatisierungslösungen von Parata unterstützt ein wachsendes Netzwerk von Apotheken, um Kosten zu senken, die Patientensicherheit zu erhöhen und das Patientenerlebnis zu verbessern.

- Im Mai 2022 führte Deenova seinen innovativen Apothekenautomatisierungsdienst Pay-Per-Dose Unit Dose auf dem britischen Markt ein. Diese neu konzipierte Pay-per-Dose-Lösung wird zunächst Ende 2022 für den Großraum London sowohl dem NHS als auch privaten Krankenhäusern angeboten.

Marktbericht zur Apothekenautomatisierung – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Steigende Nachfrage nach Lösungen für die Abfüllung von Spezialmedikamenten

4.2.2 Steigende Notwendigkeit, Medikationsfehler zu minimieren

4.2.3 Dezentralisierung der Apotheken

4.3 Marktbeschränkungen

4.3.1 Zurückhaltung bei der Einführung von Automatisierungssystemen für Apotheken

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Nach Produkt

5.1.1 Automatisierte Medikamentenausgabesysteme

5.1.2 Automatisierte Verpackungs- und Etikettiersysteme

5.1.3 Automatisierte Tischtheken

5.1.4 Automatisierte Lager- und Bereitstellungssysteme

5.1.5 Andere Produkte

5.2 Vom Endbenutzer

5.2.1 Krankenhausapotheken

5.2.2 Einzelhandelsapotheken

5.3 Nach Geographie

5.3.1 Nordamerika

5.3.1.1 Vereinigte Staaten

5.3.1.2 Kanada

5.3.1.3 Mexiko

5.3.2 Europa

5.3.2.1 Deutschland

5.3.2.2 Großbritannien

5.3.2.3 Frankreich

5.3.2.4 Italien

5.3.2.5 Spanien

5.3.2.6 Rest von Europa

5.3.3 Asien-Pazifik

5.3.3.1 China

5.3.3.2 Japan

5.3.3.3 Indien

5.3.3.4 Australien

5.3.3.5 Südkorea

5.3.3.6 Rest des asiatisch-pazifischen Raums

5.3.4 Naher Osten und Afrika

5.3.4.1 GCC

5.3.4.2 Südafrika

5.3.4.3 Rest des Nahen Ostens und Afrikas

5.3.5 Südamerika

5.3.5.1 Brasilien

5.3.5.2 Argentinien

5.3.5.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 ARxIUM

6.1.2 BD

6.1.3 Capsa Healthcare

6.1.4 Oracle

6.1.5 Omnicell Inc.

6.1.6 Parata Systems LLC

6.1.7 Rxsafe LLC

6.1.8 Scriptpro LLC

6.1.9 yuyama

6.1.10 MCKESSON CORPORATION

6.1.11 Swisslog Holdings AG

6.1.12 PEARSON MEDICAL TECHNOLOGIES

6.1.13 Accu-Chart Plus Healthcare System Inc.

6.1.14 NewIcon

6.1.15 AlixaR

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Apothekenautomatisierungsbranche

Gemäß dem Umfang dieses Berichts umfasst die Automatisierung von Apotheken zentralisierte oder dezentrale automatisierte Ausgabe-, Verpackungs-, Etikettierungs- und andere Systeme, die dazu beitragen, Ausgabefehler zu reduzieren und gleichzeitig die Arbeitseffizienz des Pflegepersonals in Krankenhäusern und Apotheken zu verbessern.

Der Apothekenautomatisierungsmarkt ist nach Produkt (automatisierte Medikamentenausgabesysteme, automatisierte Verpackungs- und Etikettiersysteme, automatisierte Tischtheken, automatisierte Lager- und Bereitstellungssysteme und andere Produkte), Endbenutzer (Krankenhausapotheken und Einzelhandelsapotheken) und Geografie segmentiert ( Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Produkt | ||

| ||

| ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

|

| Nach Geographie | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur Marktforschung für Apothekenautomatisierung

Wie groß ist der globale Markt für Apothekenautomatisierung?

Es wird erwartet, dass der globale Markt für Apothekenautomatisierung im Jahr 2024 6,54 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,80 % auf 9,98 Milliarden US-Dollar wachsen wird.

Wie groß ist der globale Markt für Apothekenautomatisierung derzeit?

Im Jahr 2024 wird die Größe des globalen Marktes für Apothekenautomatisierung voraussichtlich 6,54 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Pharmacy Automation-Markt?

Capsa Healthcare, Omnicell Inc., Parata Systems LLC, Scriptpro LLC, Arxium Inc. sind die wichtigsten Unternehmen, die auf dem globalen Markt für Apothekenautomatisierung tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Markt für Apothekenautomatisierung?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Pharmacy Automation-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für Apothekenautomatisierung.

Welche Jahre deckt dieser globale Markt für Apothekenautomatisierung ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des globalen Marktes für Apothekenautomatisierung auf 6,01 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für Apothekenautomatisierung für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des globalen Marktes für Apothekenautomatisierung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht zur Apothekenautomatisierung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der globalen Apothekenautomatisierung im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der globalen Apothekenautomatisierung umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.