Indische Pharmamarkt Größe und Anteil

Indische Pharmamarkt Analyse von Mordor Intelligenz

Der indische Pharmamarkt steht bei USD 66,66 Milliarden In 2025 und wird voraussichtlich USD 88,86 Milliarden bis 2030 erreichen, mit einem Wachstum von 5,92% CAGR. Chronische Krankheiten, politische Anreize und beständige Exportnachfrage verleihen dem Markt einen ausgewogenen Doppelantrieb aus inländischem Verbrauch und internationalen Verkäufen. Regierungsförderung durch Produktion Linked Incentive (PLI), erweiterte Krankenversicherungsabdeckung und schnelle digitale Adoption heben weiterhin das Volumen, während sie den Wettbewerbsmix In Richtung höherwertiger Spezialmedikamente verschieben. online-Kanäle expandieren am schnellsten, aber das Einzelhandelsnetz von etwa 850.000 Apotheken verankert noch immer die Distribution. Der Wandel von akuten zu chronischen Therapien, gepaart mit steigender Auftragsfertigung für globale Innovatoren, hält Investitionen In sterile Injektabilien, fortgeschrittene Formulierungen und Großmaßstäbliche API-Anlagen im Fluss.

Wichtige Berichtskennzahlen

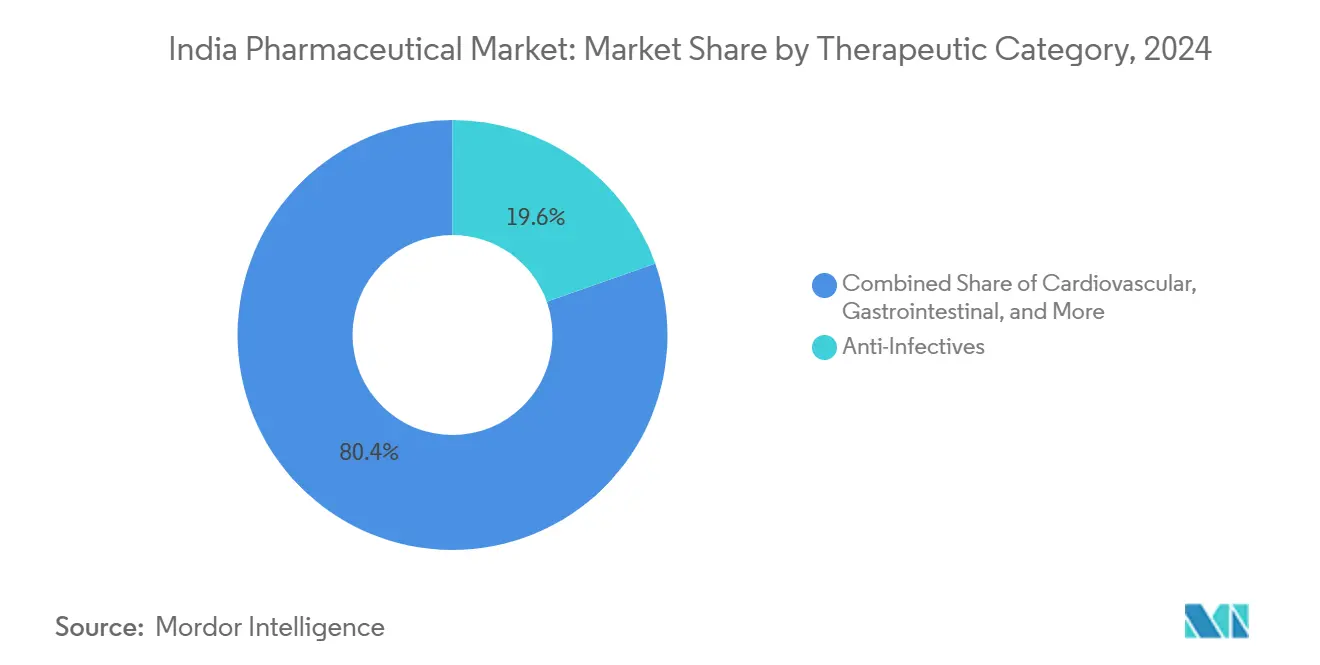

- Nach therapeutischer Kategorie führten Anti-Infektiva mit 19,6% Indische Pharmamarkt-Anteil In 2024, während Onkologie für ein 7,10% CAGR-Wachstum bis 2030 prognostiziert wird.

- Nach Arzneimitteltyp machten generische verschreibungspflichtige Medikamente 69% der Indische Pharmamarkt-Größe In 2024 aus; rezeptfrei-Medikamente werden voraussichtlich mit 6,70% CAGR bis 2030 expandieren.

- Nach Verabreichungsweg hielt das orale Segment 62% des Marktes In 2024; parenterale Produkte werden zwischen 2025-2030 mit 6,90% CAGR steigen.

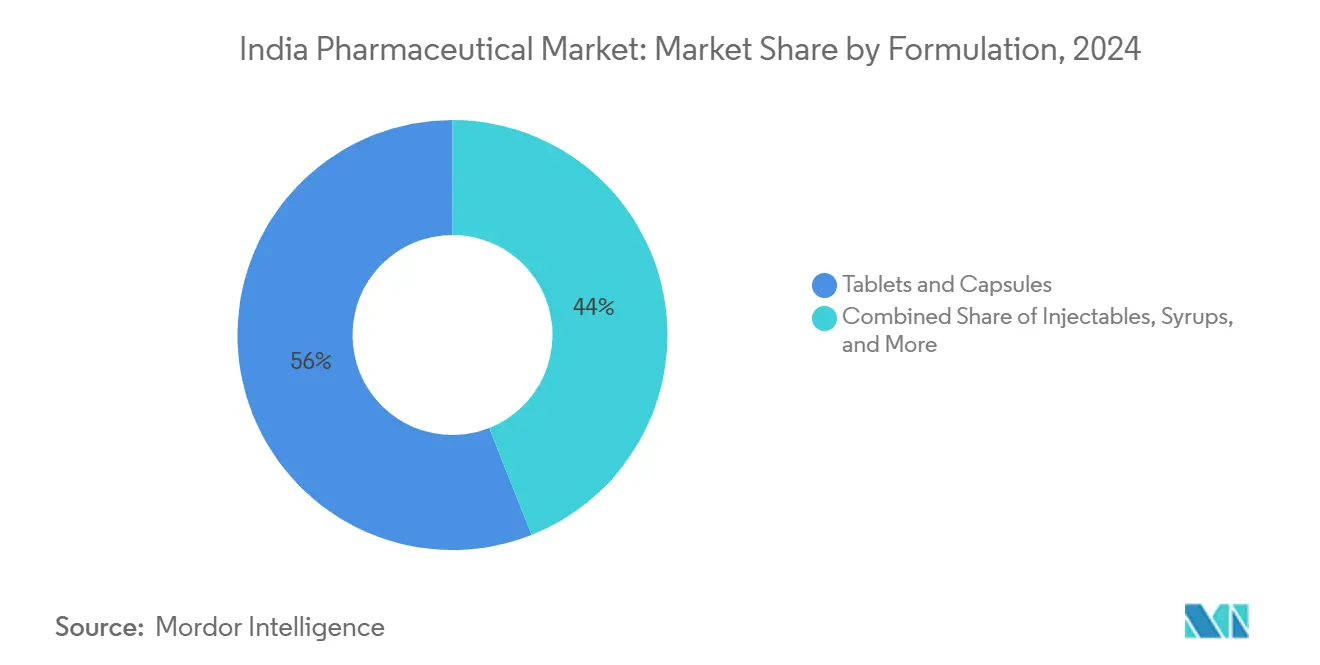

- Nach Formulierung blieben Tabletten & Kapseln mit 56% Anteil In 2024 dominant, während Injektabilien die schnellsten 6,50% CAGR-Aussichten verbuchen.

- Nach Vertriebskanal behielten Einzelhandelsapotheken 75% Anteil In 2024; online-Apotheken entwickeln sich mit 7,30% CAGR bis 2030.

- Nach Geographie eroberte Nordindien 33% der Indische Pharmamarkt-Größe In 2024; Nordostindien wächst am schnellsten mit 6,40% CAGR bis 2030.

Indische Pharmamarkt Trends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- Zeitrahmen |

|---|---|---|---|

| Regierungs- PLI-Programme beschleunigen API-Selbstversorgung | +1.2% | Gujarat, Maharashtra, Telangana | Mittelfristig (2-4 Jahre |

| Ausweitung der Krankenversicherungspenetration In Tier-2/3-Städten | +0.9% | Aufstrebende städtische Zentren landesweit | Langfristig (≥4 Jahre) |

| Wachsende Nachfrage nach Medikamenten für chronische Pflege bei alternder Bevölkerung | +1.1% | SüD- und Westindien | Langfristig (≥4 Jahre) |

| Kostengünstige Herstellung & qualifizierter Chemie-Talentpool | +0.8% | Große Herstellungscluster | Mittelfristig (2-4 Jahre) |

| Anstieg im CDMO Outsourcing nach Indien durch globale Innovatoren | +0.7% | Maharashtra, Karnataka, Telangana | Mittelfristig (2-4 Jahre) |

| Schnell wachsende e-Apotheken-Akzeptanz ermöglicht breiteren Zugang | 0.6% | Städtisches Indien, Ausweitung auf Tier-2/3 | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Regierungs-PLI-Programme beschleunigen API-Selbstversorgung

Die PLI-Finanzierung stieg auf INR 2.444,93 Crore für 2025-26, zielt auf 11 Schüttgut-Medikament-Linien ab und zieht kumulative Investitionszusagen von über INR 1,46 Lakh Crore[1]Press Information Bureau, "PLI Scheme für Arzneimittel Receives Higher Outlay," pib.gov.In. Hersteller In Gujarat, Maharashtra und Telangana nutzen den Anreiz, um Fermenter und kontinuierliche Verarbeitungslinien hinzuzufügen, die die chinesische API-Abhängigkeit von derzeit 80% des Importvolumens verringern könnten. Frühe Begünstigte berichten über kürzere Vorlaufzeiten bei Makrolid-Antibiotika und Kortikosteroid-Zwischenprodukten, was die Lieferketten-Resilienz stärkt. Wenn Greenfield-Projekte 2027-2028 Validierungsstufen durchlaufen, sollte die inländische API-Produktion Kostenlücken schließen und Preissetzungsmacht für fertige Formulierungen im indischen Pharmamarkt hinzufügen. Ein erfolgreicher Import-Substitutionszyklus Dämpft auch das Devisenrisiko bei Eingangsmaterialrechnungen.

Ausweitung der Krankenversicherungspenetration in Tier-2/3-Städten

Nur 35% der Inder haben eine Krankenversicherung, aber der Zahler-Mix verschiebt sich, da Programme wie Ayushman Bharat und Privat Pläne wie Tata AIGs MediCare Select KrankenhäBenutzer In aufstrebenden Städten hinzufügen. Bargeldlose Abdeckung reduziert Eigenanteilshürden und ermöglicht mehr Haushalten, chronische Rezepte monatlich zu füllen, anstatt Dosen zu rationieren. Schadensdaten zeigen bereits 30-40% höhere Medikamentenaufnahme bei neu versicherten Patienten, besonders bei Diabetes und Herz-Kreislauf-Pflege. Die Versicherungswelle speist vorhersagbare Nachfrage In den indischen Pharmamarkt und ermöglicht Unternehmen, Therapietreue-Programme und kleinere Packungsgrößen für halbstädtische Kaufkraft zu starten. Wenn Netzwerk-KrankenhäBenutzer 2027 14.000 überschreiten, sollten formulargelistete Marken In chronischen Therapien dauerhafte Volumina gewinnen.

Wachsende Nachfrage nach Medikamenten für chronische Pflege bei alternder Bevölkerung

Chronische Medikamente expandierten 9,9% im Januar 2025 gegenüber dem Gesamtmarktwachstum von 8,4%, angetrieben von steigenden kardialen (10,7%) und antidiabetischen Linien. Indiens 60-plus-Kohorte wird sich bis 2050 auf 19% der Bevölkerung verdoppeln und Erhaltungstherapie zu einem strukturellen Wachstumshebel machen. Unternehmen fügen Fixdosis-Kombinationen, wöchentliche Injektionen und Patientenbildungs-Apps hinzu, um klebrigere Produktfranchises aufzubauen. Die Dynamik ist am sichtbarsten In Metro-Kliniken In SüD- und Westindien, wo früheres Screening die Diagnoseraten hebt. Einzelhändler berichten über höhere Nachfüllhäufigkeit und geringere Abbruchraten für lipidsenkende und blutdrucksenkende Medikamente, was die Chronikpflege-Schwerpunktverlagerung im indischen Pharmamarkt verstärkt.

Kostengünstige Herstellung & qualifizierter Chemie-Talentpool

Betriebskosten In indischen Anlagen laufen 20-30% unter vergleichbaren Standorten In China, unterstützt durch effiziente Arbeitskräfte und Stromtarife. Mehr als 10.000 Einrichtungen haben GMP oder WHO-Präqualifizierung, und frische Absolventen von NIPER-Campus speisen Prozesschemie-Bänke mit spezialisiertem Talent. Unternehmen setzen nun kontinuierliche Fertigungsanlagen und hochpotente Suiten ein, um die Wertschöpfungskette zu komplexen Generika zu erklimmen. Steigende Raffinesse untermauert Indiens Rolle als sekundärer Versorgungshub für multinationale Pipelines und verleiht dem indischen Pharmamarkt stetige Technologiezuflüsse und Qualitätsverbesserungen. Regierungs-F&e-Kredite verstärken diesen Zyklus, indem sie die Barkosten für Pilotmaßstab-Innovation erleichtern.

Anstieg im CDMO Outsourcing nach Indien durch globale Innovatoren

Vertrag Entwicklung Und Herstellung Dienstleistungen generieren heute USD 15,63 Milliarden und werden bis 2029 voraussichtlich verdreifacht. Die im März 2025 geschaffene Innovative Pharmazeutisch Dienstleistungen Organisation (IPSO) kartiert Standards für Qualität, Datenintegrität und digitalen Technologietransfer, ein von uns- und EU-Sponsoren begrüßter Schritt. Hybridmodelle wie Shilpa Medicares Entwicklungs-plus-Fertigungs-Plattform beschleunigen Molekülfortschritt vom Labor zu kommerziellen Chargen. Über USD 7 Milliarden fließen bereits In globale Kompetenzzentren, die Entdeckungsanalytik, klinische Biostatistik und regulatorische Angelegenheiten handhaben. Diese Verschiebungen falten zusätzliche hochwertige Aufträge In den indischen Pharmamarkt und vertiefen lokale Fähigkeiten In Biologika, ADCs und Peptid-APIs.

Schnell wachsende E-Apotheken-Akzeptanz ermöglicht breiteren Zugang

e-Apotheken wachsen 7,3% jährlich, dank einfacher Bestellung, pauschaler Hauszustellung und gebündelter Telekonsult-Dienste. Pandemie-Erprobung konvertierte Millionen von Chronikpflege-Nutzern, die nun Haustür-Nachfüllungen mit digitalen Zahlungsrabatten bevorzugen. Plattformen setzen algorithmische Prüfungen und NABL-zugelassene Lager ein, um Fälschungsrisiko zu reduzieren, obwohl Regulierer noch einen landesweiten e-Apotheken-Code abwägen. In kleineren Städten dienen Partnerschaften mit Kirana-Läden als Abholpunkte und strecken die Reichweite über Kurierwege hinaus. Die expandierende digitale Schicht hebt Transparenz im indischen Pharmamarkt und stellt Echtzeit-Preisdaten In Verbrauchersicht, was stationäre Geschäfte dazu drängt, den Dienstleistung zu schärfen.

Hemmnis-Auswirkungsanalyse

| Hemmnis | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- Zeitrahmen |

|---|---|---|---|

| Arzneimittelpreis- Kontrollen unter NLEM komprimieren Margen | -0.8% | National | Mittelfristig (2-4 Jahre |

| Regulatorische Genehmigungsverzögerungen für neuartige Moleküle | -0.6% | National | Mittelfristig (2-4 Jahre |

| Hohe Abhängigkeit von chinesischen APIs für komplexe Moleküle | -0.5% | National | Kurzfristig (≤2 Jahre) |

| Steigende Qualitäts-Einhaltung-Kosten (uns-FDA, EMA) | -0.6% | National | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Arzneimittelpreis-Kontrollen unter NLEM komprimieren Margen

Die NPPA-Deckelgrenzen für 384 essentielle Medikamente reduzieren die Profitabilität und zwingen einige Marken unter die Gewinnschwelle [2]Welt Gesundheit Organisation, "Medikament Price Kontrolle Befehl Und essentiell Medikamente," Iris.who.int. Verstöße bei 307 Artikeln unterstreichen Einhaltung-Reibung und sporadische Lagerengpässe, wenn Unternehmen verlustbringende Linien verlassen. Obwohl Politiker Erschwinglichkeit beabsichtigen, zeigen Belege eingeschränkte Verfügbarkeit In ländlichen Kliniken, die auf margenarme Großhändler angewiesen sind. Unternehmen sichern sich ab, indem sie Markteinführungen zu nicht geplanten Therapien oder differenzierten Stärken außerhalb des NLEM-Bereichs neigen, aber diese Verschiebung verengt die Behandlungsauswahl für preissensitive Patienten. Der indische Pharmamarkt steht somit einer Margen-versus-Zugang-Spannung gegenüber, die Investitionsentscheidungen In etablierten therapeutischen Klassen prägt.

Regulatorische Genehmigungsverzögerungen für neuartige Moleküle

Überarbeitete Schedule M GMP-Regeln verlangen Workflow-Upgrades innerhalb von sechs bis zwölf Monaten, ein enges Zeitfenster für kleine und mittlere Hersteller. Geschichtet mit langwierigen Ethik- und Stabilitätsdaten-Überprüfungen bleibt der Weg von IND-Einreichung zur endgültigen Lizenz unvorhersagbar. Globale CDMOs paaren sich mit regulatorischen Beratungen, wie im Recipharm-ProductLife-Pakt, um Einreichungen zu glätten, doch inländische Biotechnologie-Start-Ups zitieren noch immer Zeitliniendrift als Finanzierungsbremse. Langsamere Freigaben schrecken Risikokapital für First-In-Class-Assets ab und halten möglicherweise Innovation zurück, die den indischen Pharmamarkt über Generika hinaus diversifizieren könnte.

Hohe Abhängigkeit von chinesischen APIs für komplexe Moleküle

Etwa 80% von Indiens Schüttgut-Medikament-Importen kommen aus China, eine Verwundbarkeit, die während Pandemie-Grenzengpässen offengelegt wurde. Kosten für Schlüsseleingangsmaterialien wie fermentative Statine und Cephalosporine stiegen zweistellig und drückten das Betriebskapital. Das wiedereröffnete PLI-Fenster beginnt die Lücke zu schließen, aber Technologietransfer, Umweltgenehmigungen und Abwasserbehandlungs-Investitionen strecken Tragzeiten. Bis inländische Anlagen kommerziellen Maßstab erreichen, sichern sich Hersteller durch Dual-Sourcing oder sechsmonatige Sicherheitsbestände ab, eine Praxis, die Bargeld bindet und Lagerkosten im indischen Pharmamarkt aufbläht.

Segmentanalyse

Nach therapeutischer Kategorie: Chronikpflege-Momentum prägt Portfolio-Mix

Die therapeutische Palette zeigt Anti-Infektiva mit 19,6% Indische Pharmamarkt-Anteil In 2024, was die anhaltende Last übertragbarer Krankheiten unterstreicht. Onkologie verzeichnet jedoch die schnellsten 7,10% CAGR-Aussichten, angetrieben von wachsendem Screening und erweiteter Erstattung für zielgerichtete Therapien. Herz-Kreislauf-Linien wuchsen 10,7% Anfang 2025 und machten sie zur größten chronischen Tasche nach Wert. Gastrointestinale Medikamente stiegen 10,9% aufgrund von Protonenpumpeninhibitor-Kombinationen, während antidiabetische Verschreibungen einen steilen 6,9% Anstieg fortsetzten, da Lebensstiländerungen zubeißen.

Entwickler weisen nun größere Detailing-Budgets chronischen Spezialitäten zu und balancieren Massenvolumen-akute Franchises mit höheren Lebenszeitwert-Regimen. Patienten-Unterstützung-Hotlines und Mobil Therapietreue-Werkzeuge sind Standard In Diabetes- und Kardiologie-Marketing geworden. Impfstoffe und Ophthalmologie, nach Pandemie-Höhen, sanken 12,8% bzw. 8,6%, was Produzenten dazu veranlasste, SKU-Zählungen zu rationalisieren. Die chronische Schwingung formt Behandlungsort-Segmentierung im indischen Pharmamarkt um und drückt Krankenhaus-Verkaufsverhältnisse In Onkologie und Rückruf-Kliniken nach oben.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Arzneimitteltyp: Generika-Kern, OTC aufstrebend

Generische Verschreibungen dominierten 69% der Indische Pharmamarkt-Größe während 2024, angetrieben von Markengenerika, die 87% des Verschreibungswertes erfassen. Preiselastische Nachfrage und durchdringende Arztvertrautheit halten das Segment robust, selbst unter Preisobergrenzen. Gleichzeitig werden rezeptfrei-Linien für eine 6,70% CAGR bis 2030 projiziert, angetrieben von Selbstpflege, Werbung und einfachem digitalem Kauf.

Große Unternehmen betreiben nun Doppelmotoren: spezialist-rep-getriebene Markengenerika für Kliniken und brand-Eigenkapital-beladene rezeptfrei-Packungen für Apotheker-Regale und e-Carts. Da Apotheker zunehmend schalten-Kategorien wie Analgetika und Gastroprotektiva empfehlen, bieten rezeptfrei-Umsätze eine Absicherung gegen engere NLEM-Margen. online-Kanäle bündeln rezeptfrei-Artikel mit chronischen Medikamenten-Nachfüllungen und heben Korbwerte im indischen Pharmamarkt.

Nach Verabreichungsweg: Parenteraler Aufschwung hebt Fähigkeitsgewinne hervor

Orale Darreichungsformen befehlen noch immer 62,0% der 2024-Verkäufe, was Kostenverdienst und Patientenkomfort widerspiegelt. Doch parenterale Linien registrieren eine 6,90% CAGR bis 2030, die schnellste innerhalb der Verabreichungswege. Januar 2025 verzeichnete einen 35,9% Sprung In der injizierbaren Nachfrage, was steigende biologische und lang wirkende Depot-Therapien widerspiegelt.

Sterile Füllen-beenden-Suiten und Lyophilisierungseinheiten sind Expansionsprioritäten für sowohl inländische als auch MNC-Anlagen. Kühlkettennetzwerke rüsten parallel auf, besonders für Onkologie- und Endokrinologie-Vials. Inhalations- und transdermale Wege bleiben Nische, gewinnen aber durch Geräteinnovation Traktion und versprechen zukünftige Klebrigkeit für differenzierte Lieferung im indischen Pharmamarkt.

Nach Formulierung: Injektabilien übernehmen Innovationsführung

Tabletten und Kapseln hielten 56% der Formulierungen In 2024, unterstützt von Hochgeschwindigkeits-Kompressionslinien und ausgereifter Hilfsstoffversorgung. Injektabilien, prognostiziert für 6,50% CAGR-Wachstum, ziehen überproportionales Investitionsausgaben In vorgefüllte Spritzen, liposomale Suspensionen und Mikrosphären-Depots. Dermatologie-verknüpfte Cremes und Salben steigen im Gleichschritt mit Verbraucherausgaben für Hautgesundheit, bereits eine INR 14.606 Crore-Kategorie.

Unternehmen paaren Formulierungswissenschaft mit Geräte-Co-Entwicklung, evident In Insulinpens und Autoinjektoren. Sirups bleiben pädiatrische Grundnahrungsmittel, doch Geschmacksmaskierungs-Tech hält sie gegenüber kaubaren Tabletten wettbewerbsfähig. Neuartige Formate wie Dünnfilm-Streifen pilotieren In Nutrazeutika vor größerer Rx-Anwendung und fügen eine weitere Grenze für den indischen Pharmamarkt hinzu.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Vertriebskanal: Digitale Schicht redefiniert Reichweite

Einzelhandelsapotheken mit 75% Anteil bleiben der Grundpfeiler, aber stehen vor Margendruck durch Kettkonsolidierung und Jan Aushadhi-Generika. online-Apotheken wachsen 7,30% jährlich und integrieren e-Konsult, e-Labor und Last-Mile-Logistik für eine Einmalstelle-Gesundheitsreise. Krankenhausapotheken erweitern Formular-Kontrolle über Spezialbiologika und steigern direkte Beschaffungsvolumen.

Großhändler modernisieren mit WMS und Echtzeit-Nachfrageanalytik, um Omnichannel-Kunden zu bedienen und Lagerengpässe zu reduzieren. Regulatorische Klarheit über e-Apotheken, erwartet bis 2026, wird Kanal-Machtbalance diktieren. Was auch immer das Ergebnis, ein Hybridmodell scheint für den indischen Pharmamarkt unvermeidlich, das Haustürlieferung, Click-Und-Collect und Nachbarschafts-Apotheker-Beratung mischt.

Wettbewerbslandschaft

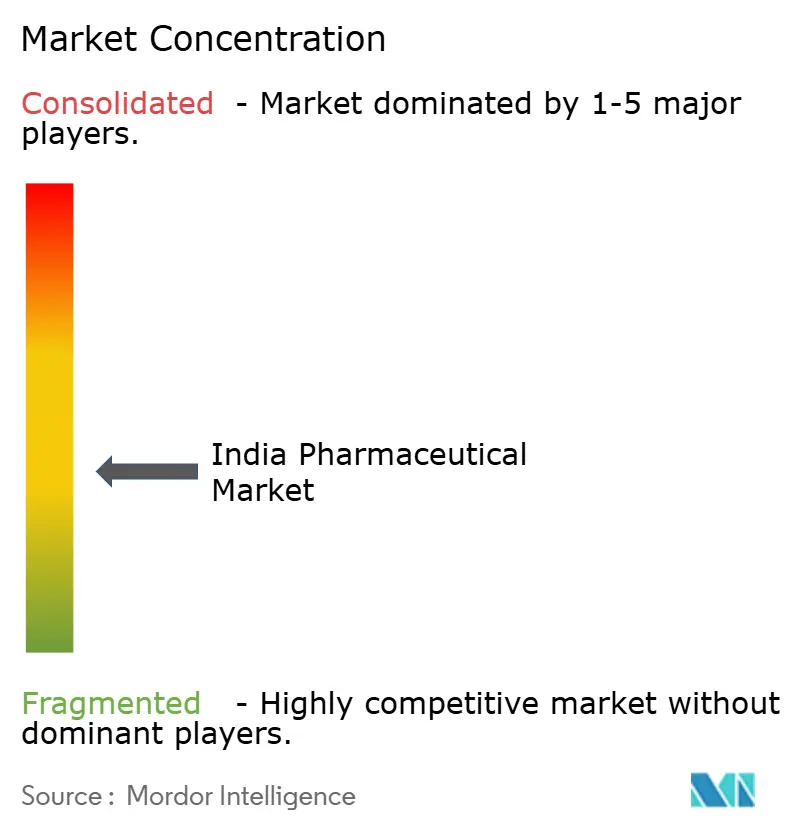

Etwa 43% der Verkäufe ruhen bei den Spitze 10 Unternehmen und halten das Feld mäßig fragmentiert [3]Sonne Pharmazeutisch Industries, "Investor Presentation February 2025," sunpharma.com. Sonne Pharmazeutisch führt mit 8,2% und hebelt starke Dermatologie- und Spezialplattformen. Abbott, Cipla, Dr Reddy'S und Lupin runden das Spitzenfeld mit breiten Markengenerika-Körben ab. Multinationale konzentrieren sich auf differenzierte Therapien und Patientenhilfsprogramme, um generischem Preisdruck entgegenzuwirken.

Inländische Majors investieren In komplexe Injektabilien, Atemwegsgeräte und Biosimilars, um die Margenleiter hochzusteigen. CDMO-Expansion, besonders In hochpotenten Einrichtungen, öffnet B2B-Umsatz über indische Pharmamarkt-Nachfrage hinaus. Tech-enabled Start-Ups bündeln Telehealth, Diagnostik und Medikamentenlieferung und zwingen etablierte Unternehmen, Omnichannel-Patientenengagement-Modelle zu übernehmen. Strategische Allianzen wie SCHOTT-Serums Verpackungs-JV und Recipharm-PLGs regulatorische Partnerschaft zeigen, wie Ökosystem-Player Hardware und Einhaltung-Expertise für globale Ambitionen bündeln.

Weiße Räume bestehen In seltenen Krankheitstherapien, fortgeschrittener Wundversorgung und Präzisionsonkologie, Bereiche mit begrenzter inländischer Konkurrenz aber steigendem klinischen Bedarf. Unternehmen mit tiefem Spezialfokus und exportkonformen Anlagen können Prämie-Preise anzapfen und NLEM-Druck mildern. Insgesamt hängt die Ausführung davon ab, volumengetriebenen generischen Kern mit innovationsgetriebenen Spezialwetten im indischen Pharmamarkt zu balancieren.

Indische Pharmaindustrie-Marktführer

-

Sonne Pharmazeutisch Industries Limited

-

Cipla Arzneimittel

-

Pfizer

-

Lupin

-

Dr. Reddy'S laboratories

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Recipharm ging eine strategische Partnerschaft mit ProductLife Gruppe ein, um regulatorische Freigaben und Markteintritt zu beschleunigen.

- April 2025: Veramed eröffnete indischen Hauptsitz und skaliert klinische Forschungsdienste.

- März 2025: Dr Reddy'S signalisierte geringeren Appetit für Große Fusionen und wird In Markengenerika und Verbrauchergesundheit diversifizieren.

Indische Pharmamarkt Berichtsumfang

Gemäß dem Umfang dieses Berichts werden Pharmazeutika als verschriebene und nicht verschriebene Medikamente bezeichnet, die für medizinische Zwecke zur Heilung, Vorbeugung oder Kontrolle jeder therapeutischen Bedingung verwendet werden. Der Indische Pharmamarkt ist segmentiert nach Therapeutischer Kategorie (Anti-Infektiva, Herz-Kreislauf, gastrointestinal, Antidiabetisch, Atemwege, Dermatologika, Muskel-Skelett-System, Nervensystem und andere) und Arzneimitteltyp (Verschreibungspflichtige Medikamente (Markenmedikamente und Generika) und freiverkäufliche Medikamente). Der Bericht bietet den Wert (In USD Millionen) für die oben genannten Segmente.

| Anti-Infektiva |

| Herz-Kreislauf |

| Gastrointestinal |

| Antidiabetisch |

| Atemwege |

| Dermatologika |

| Muskel-Skelett-System |

| Zentralnervensystem |

| Onkologie |

| Andere |

| Verschreibungspflichtige Medikamente | Markenmedikamente |

| Generika | |

| OTC-Medikamente |

| Oral |

| Parenteral |

| Topisch |

| Inhalation |

| Andere |

| Tabletten & Kapseln |

| Injektabilien |

| Sirupe & Suspensionen |

| Salben & Cremes |

| Andere |

| Einzelhandelsapotheken |

| Krankenhausapotheken |

| Online-Apotheken |

| Arzneimittel-Großhändler |

| Nordindien |

| Südindien |

| Ostindien |

| Westindien |

| Zentralindien |

| Nordostindien |

| Nach therapeutischer Kategorie | Anti-Infektiva | |

| Herz-Kreislauf | ||

| Gastrointestinal | ||

| Antidiabetisch | ||

| Atemwege | ||

| Dermatologika | ||

| Muskel-Skelett-System | ||

| Zentralnervensystem | ||

| Onkologie | ||

| Andere | ||

| Nach Arzneimitteltyp | Verschreibungspflichtige Medikamente | Markenmedikamente |

| Generika | ||

| OTC-Medikamente | ||

| Nach Verabreichungsweg | Oral | |

| Parenteral | ||

| Topisch | ||

| Inhalation | ||

| Andere | ||

| Nach Formulierung | Tabletten & Kapseln | |

| Injektabilien | ||

| Sirupe & Suspensionen | ||

| Salben & Cremes | ||

| Andere | ||

| Nach Vertriebskanal | Einzelhandelsapotheken | |

| Krankenhausapotheken | ||

| Online-Apotheken | ||

| Arzneimittel-Großhändler | ||

| Nach Geographie | Nordindien | |

| Südindien | ||

| Ostindien | ||

| Westindien | ||

| Zentralindien | ||

| Nordostindien | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie Groß ist der Indische Pharmamarkt?

Die Indische Pharmamarkt-Größe wird voraussichtlich USD 66,66 Milliarden In 2025 erreichen und bei einer CAGR von 5,92% auf USD 88,86 Milliarden bis 2030 wachsen.

Welches therapeutische Segment wächst am schnellsten?

Onkologie führt das Wachstum mit einer 7,10% CAGR-Prognose für 2025-2030 und übertrifft alle anderen Kategorien.

Wer sind die Schlüsselspieler im Indischen Pharmamarkt?

Sonne Pharmazeutisch Industries Limited, Cipla Arzneimittel, Pfizer, Lupin und Dr. Reddy'S laboratories sind die wichtigsten Unternehmen, die im Indischen Pharmamarkt tätig sind.

Welcher Kanal expandiert am schnellsten?

online-Apotheken wachsen mit 7,30% CAGR, der höchsten unter Vertriebskanälen, angetrieben von Bequemlichkeit und digitaler Akzeptanz.

Seite zuletzt aktualisiert am: