Pharmaverpackungsmarkt Größe und Anteil

Pharmaverpackungsmarkt Analyse von Mordor Intelligenz

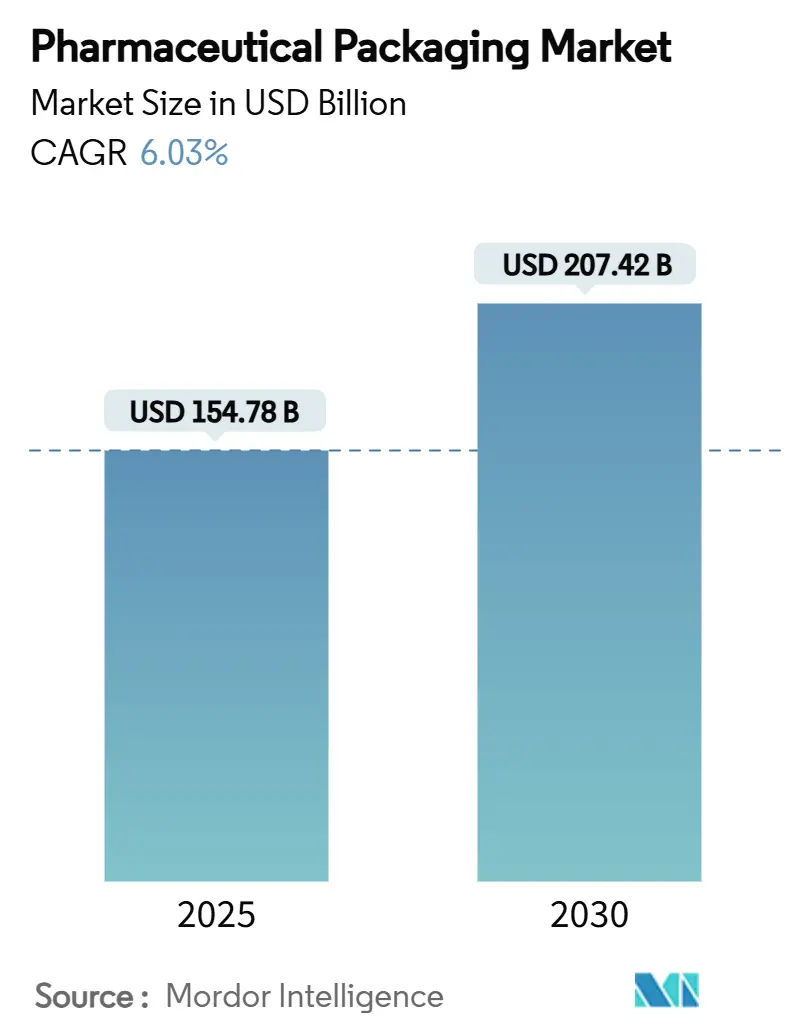

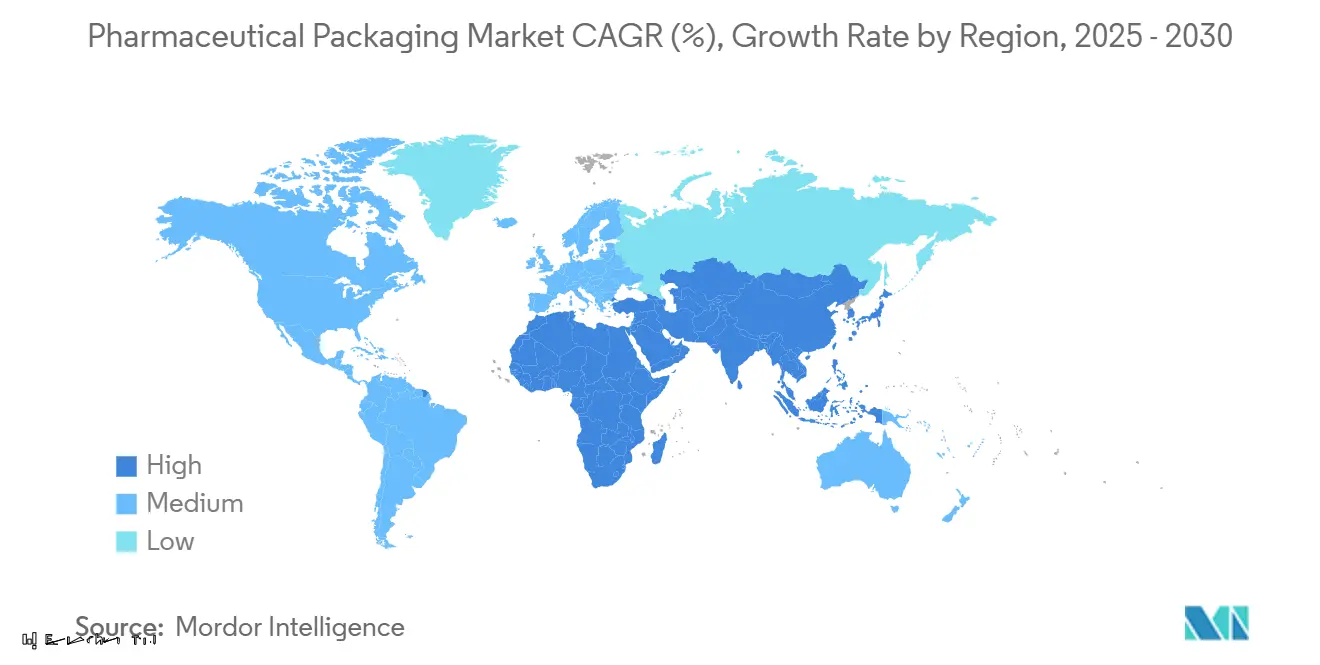

Die Pharmaverpackungsmarktgröße erreichte USD 154,78 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 207,42 Milliarden bis 2030 ansteigen, mit einer CAGR von 6,03%. In den nächsten fünf Jahren werden steigende Biologika-Produktion, strengere globale Rückverfolgbarkeitsvorschriften und weit verbreitete Nachhaltigkeitsziele dafür sorgen, dass Kapital weiterhin In neue Füllen-beenden-Linien, Hochbarriere-Materialien und kreislaufgerechte Designs fließt. Die Nachfrage nach flexiblen Verpackungsvolumina, die zu kleineren, personalisierten Therapie-Chargen passen, wird sich ausweiten, während Gen- und Zelltherapien die kommerzielle Marktreife erreichen. Nordamerika bleibt der größte regionale Beitragszahler, unterstützt durch DSCSA-getriebene Serialisierung, während Asien-Pazifiks beträchtliche CAGR von 8,96% die steigende inländische Arzneimittelproduktion und die Ausweitung der Gesundheitsversorgung widerspiegelt.[1]FDA, "DSCSA Requirements," fda.gov Materialstrategien befinden sich im Wandel: Kunststoffe dominieren weiterhin, doch biobasierte Polymere, aluminiumfreie Blase und Folien aus Post-Verbraucher-Recyclingmaterial bewegen sich schnell vom Pilotprojekt zur Produktion, während EU- und uns-PFAS-Beschränkungen vor der Durchsetzung stehen. Währenddessen halten Preisschwankungen bei Polyethylen, Polypropylen und Haustier die Margen knapp und fördern längere Lieferantenverträge und vertikale Integration durch größere Konverter.

Wichtige Berichtserkenntnisse

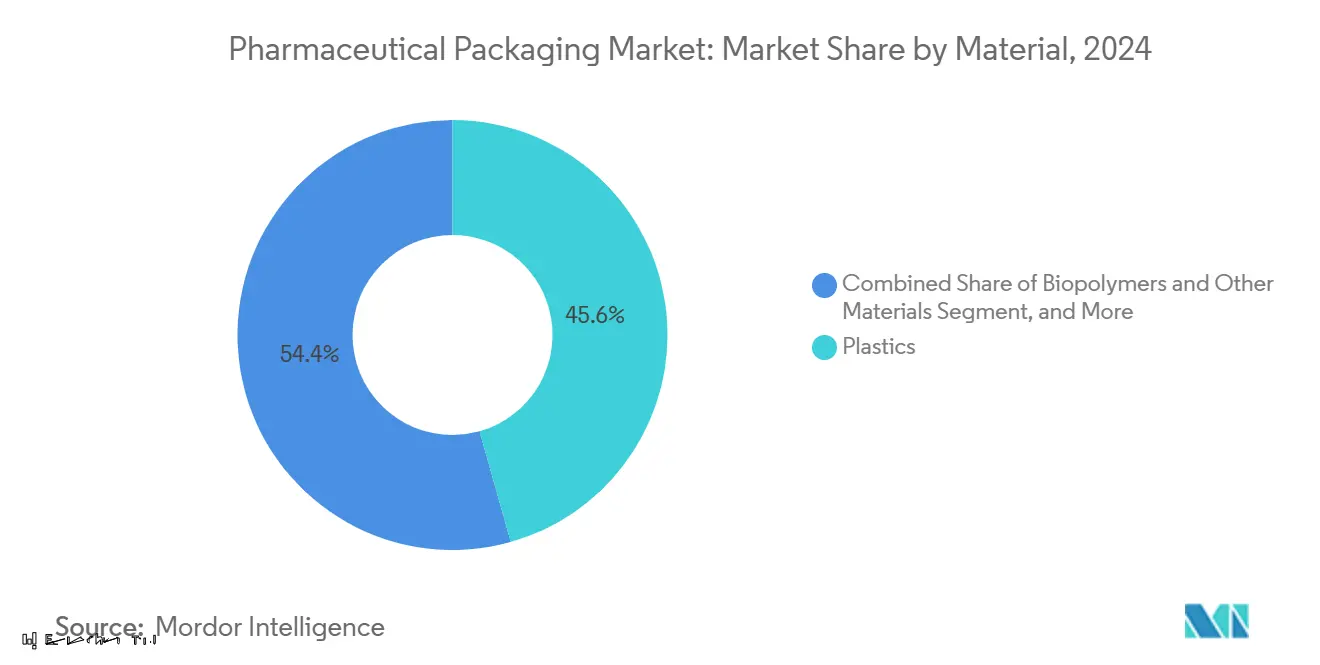

- Nach Material führten Kunststoffe mit 45,64% Marktanteil des Pharmaverpackungsmarktes In 2024; Biopolymere werden voraussichtlich mit einer CAGR von 8,54% bis 2030 expandieren.

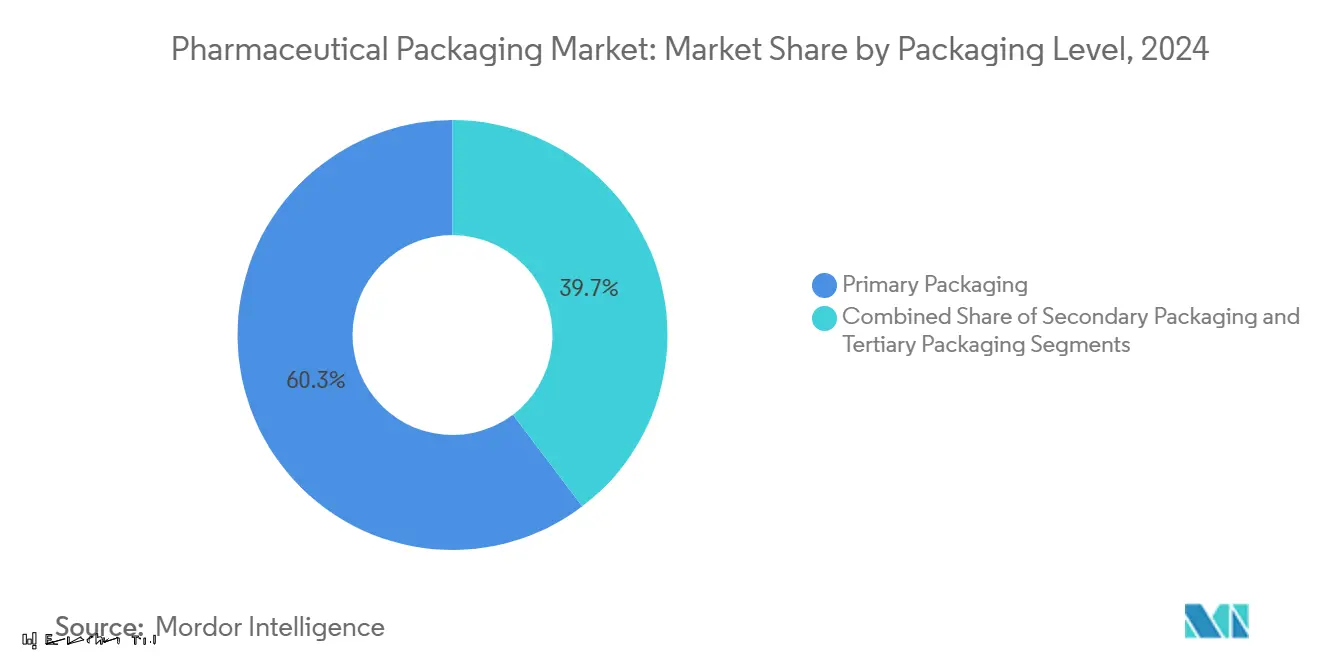

- Nach Verpackungsebene machten Primärverpackungen 60,32% der Pharmaverpackungsmarktgröße In 2024 aus und entwickeln sich mit einer CAGR von 7,42% bis 2030.

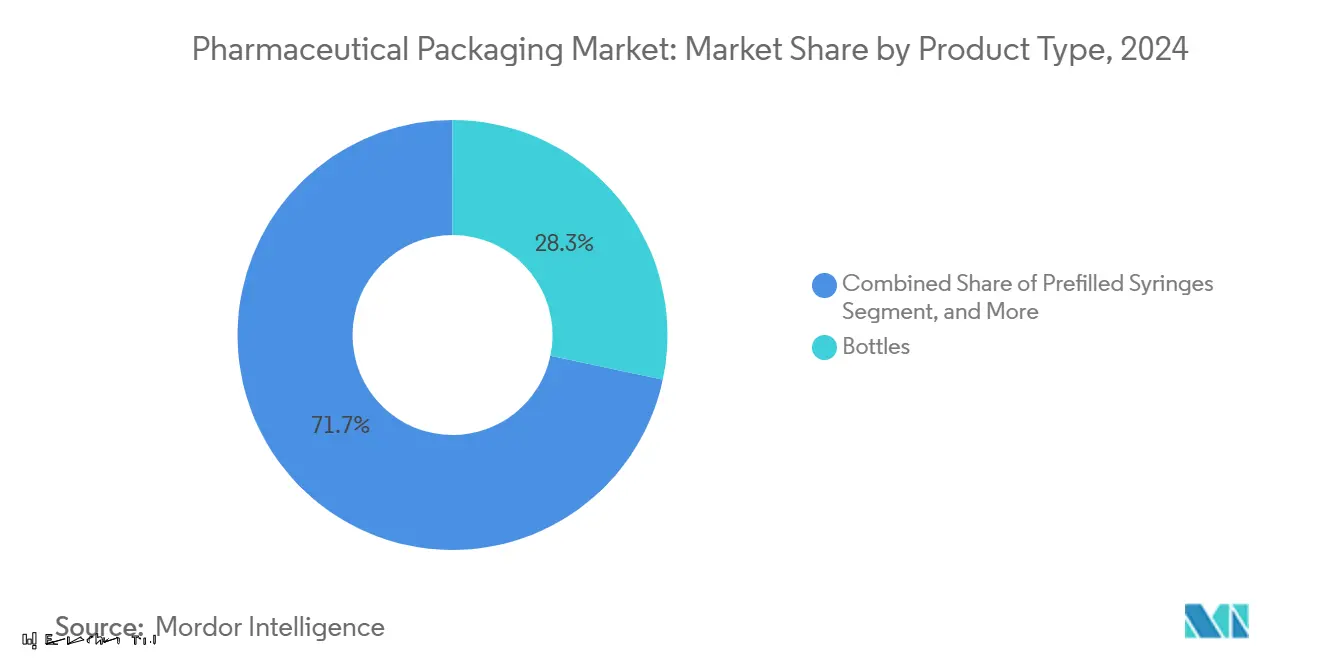

- Nach Produkttyp eroberten Flaschen 28,32% Anteil der Pharmaverpackungsmarktgröße In 2024, während vorgefüllte Spritzen die schnellste CAGR von 8,32% bis 2030 verzeichnen.

- Nach Geographie kommandierte Nordamerika 35,32% des Pharmaverpackungsmarktanteils In 2024; Asien-Pazifik verzeichnet die schnellste CAGR von 8,96% bis 2030.

Globale Pharmaverpackungsmarkt-Trends und Einblicke

Treiber-Impact-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Alternde Bevölkerung und Prävalenz chronischer Krankheiten | +1.2% | Global, mit Konzentration In Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Biologika und injizierbare Pipeline-Erweiterung | +1.8% | Global, angeführt von Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Nachhaltigkeitsgetriebene Materialsubstitution | +0.9% | Europa & Nordamerika Kern, Ausweitung auf APAC | Mittelfristig (2-4 Jahre) |

| Digitale Rückverfolgbarkeitsmandate (DSCSA, EU-FMD) | +0.7% | Nordamerika & EU, mit Spillover In andere Regionen | Kurzfristig (≤ 2 Jahre) |

| KI-gestützte Adaptiv Füllen-beenden-Linien | +0.4% | Nordamerika & Europa, frühe Adoption In APAC | Mittelfristig (2-4 Jahre) |

| Aufkommen von Zuhause/dezentralisierten Studien, die versandbereite Packungen benötigen | +0.3% | Global, mit frühen Gewinnen In Nordamerika & Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde Bevölkerung und Prävalenz chronischer Krankheiten

Steigende Durchschnittsalter treiben Langzeittherapie-Volumina höher und untermauern konstante Nachfrage nach Kalender-Blistern, Großgedruckten Etiketten und einhändig zu öffnenden Vials, die die Adhärenz bei Patienten mit reduzierter Fingerfertigkeit unterstützen. Deutschlands Impfstoff-Verschiebungen 2024, mit Pneumokokken-Dosen um 23% und Meningokokken B um 52% gestiegen, veranschaulichen eine breitere Präventivpflege-Aufnahme bei Senioren. Verpackungslieferanten reagieren mit vernetzten Packungen, die Öffnungsereignisse protokollieren und Adhärenzdaten an Pflegeteams weiterleiten. Das Wachstum intelligenter Verschlüsse und NFC-fähiger Kartons wird sich intensivieren, während Kostenträger Erstattungen an reale Ergebnisse koppeln.

Biologika und injizierbare Pipeline-Erweiterung

Vorgefüllte Spritzen stehen im Zentrum neuer Biologika-Markteinführungen, weil sie die Selbstverabreichung vereinfachen, Kontaminationsrisiken minimieren und Abfall während der Füllen-beenden-Phase reduzieren. BDs iDFill™-Spritze integriert RFID für sofortige Verifizierung, während sein Neopak™ XtraFlow™-Design viskose Formulierungen verarbeitet, die einst nur für Vials geeignet waren. GMP-Anhang-1-Revisionen beschleunigen die Nachfrage nach gebrauchsfertigen Glasrohren und Polymerbehältern, die Wasch- und Entpyrogenisierungsschritte umgehen und CDMOs dabei helfen, Kapazitäten zu skalieren, ohne neue Reinräume zu errichten.

Nachhaltigkeitsgetriebene Materialsubstitution

Gesetzgeber koppeln nun Herstellergebühren an Recyclingfähigkeit und machen End-von-Leben-Design zu einem Margentreiber statt zu einem Marketing-Add-An. Dai Nippon Printings aluminiumfreier Polypropylen-PTP-Blase erreicht Wasserdampfbarrieren unter 0,2 G/m²/Tag, qualifiziert sich jedoch für etablierte Recycling-Ströme.[2]Dai Nippon Drucken, "Aluminium-frei PTP Film," prtimes.jp Novo Nordisk tauschte mehrschichtige Kunststoffschalen gegen papierbasierte Einsätze aus, reduzierte Gewicht und Kubikfußabdruck bei gleichzeitigem Schutz der Sterilität. Early Adopters, die kohlenstoffärmere Verpackungsformate In regulierten Märkten validieren, erzielen einen Preisvorteil und reibungslosere Einhaltung, wenn EU-Recyclingfähigkeitsmandate 2030 aktiviert werden.

Digitale Rückverfolgbarkeitsmandate (DSCSA, EU-FMD)

Die vollständige Serialisierung In den Vereinigten Staaten wechselt bis 2025 von der Charge-Ebene zur Paket-Ebene-Verfolgung. Jede kleinste verkaufsfähige Einheit trägt nun eine GTIN, eindeutige Seriennummer, Charge und Ablauf sowohl In menschen- als auch maschinenlesbarem Code, unterstützt durch interoperablen Datenaustausch zwischen Großhändlern, Repackern und Apotheken. Europäische Märkte stehen vor parallelen Anforderungen unter der Richtlinie über gefälschte Arzneimittel, was Konverter dazu zwingt, globale Code-Bibliotheken aufzubauen und manipulationssichere Siegel zu integrieren, ohne Liniengeschwindigkeiten zu verlangsamen.

Hemmfaktoren-Impact-Analyse

| Hemmfaktor | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Preisvolatilität bei Erdölderivat-Harzen | -1.1% | Global, mit akutem Einfluss In Asien-Pazifik-Fertigungszentren | Kurzfristig (≤ 2 Jahre) |

| Kapitalintensive Sterilitäts- und Validierungsanforderungen | -0.8% | Global, besonders kleinere Hersteller betreffend | Mittelfristig (2-4 Jahre) |

| Drohende PFAS/Fluorpolymer-Beschränkungen In EU und USA | -0.6% | Europa & Nordamerika, mit Lieferketten-Spillover global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preisvolatilität bei Erdölderivat-Harzen

Lieferunterbrechungen und Force-Majeure-Ereignisse trieben Haustier-Preise um 1,1% im Juni 2024 und schrumpften bereits enge Konverter-Margen. Pharmazeutische Kontaktmaterial-Spezifikationen beschränken schnelle Grad-Wechsel und zwingen viele Konverter dazu, Kostensteigerungen zu absorbieren oder lange Verträge neu zu verhandeln. Wellpappe-Versender stehen ebenfalls vor höheren Faserkosten, mit einer USD-70-pro-Tonne-Erhöhung angekündigt für Januar 2025.

Kapitalintensive Sterilitäts- und Validierungsanforderungen

FDA-Warnschreiben In 2024 zitierten häufig Mängel In der Kontaminationskontrolle und Gerätewartung für sterile Arzneimittelhersteller und unterstreichen die Kosten von Einhaltung-Upgrades. EU-GMP-Anhang 1 hebt die Latte weiter an und treibt Investitionen In Isolatoren, handschuhlose Roboter-Befüllung und 100%-Inline-Sichtkontrolle voran. Kleinere Verpackungsanlagen kämpfen damit, Klasse-eine/B-Umgebungen zu finanzieren, was viele dazu veranlasst, an gebrauchsfertige Speziallieferanten auszulagern.

Segmentanalyse

Nach Material: Nachhaltigkeit treibt Innovation

Kunststoffe behielten 45,64% des Pharmaverpackungsmarktanteils In 2024, verankert durch HDPE-Flaschen, PP-Verschlüsse und Haustier-Blase, die Kosten und Barriere-Bettürfnisse ausbalancieren. Dennoch moderiert sich das Wachstum des Segments, während Markeninhaber Kreislaufziele verfolgen. Innerhalb der Kunststoffe steigt die Pharmaverpackungsmarktgröße für PP-basierte Spritzen stetig dank bruchresistenter zyklischer Olefin-Optionen. Glas bleibt unverzichtbar für licht- und feuchtigkeitsempfindliche Biologika; Typ-I-Borosilikat-Vials dominieren zytotoxische Befüllungen trotz höherem Gewicht und Bruchrisiko. Metalle haben Nischen-Aerosol- und implantierbare Geräterollen.

Momentum sammelt sich um Bio-attributierte Harze, recyceltes Haustier-Mid-Barriere-Webs und papierbasierte Pillenfläschchen wie Allegheny Gesundheit Networks Tully-Rohr-Pilotprojekt. Entwickler wägen Haltbarkeits-Gewährleistung, Extraktionsprofile und Linienwechsel-Kosten vor breiter Veröffentlichung ab, doch Early Adopters gewinnen Beschaffungsausschreibungen von Krankenhäusern, die Nachhaltigkeits-Scoring zu Lieferanten-Audits hinzufügen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Verpackungsebene: Primärverpackungs-Dominanz

Primärformate eroberten 60,32% der Pharmaverpackungsmarktgröße In 2024 und werden Sekundär- und Tertiärebenen bis 2030 übertreffen. Flaschen sind der Volumenführer für feste Orale, unterstützt durch kosteneffiziente kontinuierliche Kompressions-Linien, während die vorgefüllte Spritzen-Unterkategorie die stärkste Umsatzbeschleunigung zeigt. Vials behalten kritische Pflegevolumina; gebrauchsfertige Glas- und Polymerangebote reduzieren Entpyrogenisierungs-Schritte und reduzieren menschliche Eingriffe und Linienstillstand. In Sekundärpackungen ermöglicht Digitaldruck Chargengröße-eins-Kartons für klinische Studien-Bausätze und regionale Sprachkonformität. Tertiärformate entwickeln sich zu faserbasierten Kälteketten-Versendern, mit DS Smiths TailorTemp®, das 2-8°C für 36 Stunden aufrechterhält und Bordstein-Recycling-Regeln erfüllt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Produkttyp: Vorgefüllte Spritzen führen Wachstum an

Flaschen hielten 28,32% Anteil des Pharmaverpackungsmarktes In 2024, doch vorgefüllte Spritzen beanspruchen die schnellste CAGR von 8,32%. Neue Polymerrücken reduzieren Bruch In Heimanwendungs-Settings, und eingebettete RFID-Tags erleichtern Authentifizierung In geschlossenen Krankenhaus-Netzwerken BD. Glas-Vials bleiben zentral für lyophilisierte Biologika; Polymeroptionen wie COPs finden Gefallen, wo Partikelreduktion Sauerstoffbarriere-Bedenken überwiegt. Intelligente Blisterpackungen integrieren Mikrodruck-Schaltkreise, um Öffnungen zu zeitstempeln und Echtzeit-Adhärenz-Dashboards für dezentralisierte Studien zu speisen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Geographie-Analyse

Nordamerika trug 35,32% des Pharmaverpackungsmarktanteils In 2024 bei, während Investitionen im Wert von USD 160 Milliarden Biologika-Kapazität und inländische Lieferresilienz anzielen. DSCSA-Serialisierungsbestimmungen stimulieren Codierungs-Maschinen-Upgrades, und frühe PFAS-Auslaufungen treiben Polymer-Reformulierung voran. Europa balanciert strenge Grün-Deal-Regeln mit hohen Energiekosten-Inputs; Deutschland sah 1,5% Produktionsrückgang In 2024, behielt jedoch F&e-Ausgaben für mRNA-, Gen- und Radiopharma-Therapien bei, die Hochbarriere-Packungen benötigen. Regionsweite Verpackungserlöse werden voraussichtlich von EUR 153 Milliarden In 2024 auf EUR 186 Milliarden bis 2029 steigen, während erweiterte Herstellerverantwortungs-Gebühren recycelbare Formate belohnen.

Asien-Pazifik verzeichnet die stärkste CAGR von 8,96%. China und Indien erweitern API-Produktion und ziehen CDMO-Investitionen an, die lokale Verpackungsbeschaffung unter strengeren Versorgungssicherheits-Regeln benötigen. Japans strenge PMDA-Standards erzwingen frühe Adoption von Anhang-1-ausgerichteten Isolatoren, spiegelnd EU-Sterilitäts-Upgrades.[3]ISPE, "Navigating Asien Pazifik Pharmazeutisch Landschaft," ispe.org Geopolitische Verschiebungen führen Risiken ein: Chinas Anti-Spionage-Gesetze komplizieren potenziell Technologietransfer und Datenaustausch für Verpackungs-Serialisierungs-Partner. In der ganzen Region fördern nationale Gesundheitserweiterungen und dezentralisierte klinische Modelle die Nachfrage nach versandbereiten temperaturkontrollierten Versendern.

Wettbewerbslandschaft

Der Pharmaverpackungsmarkt bleibt fragmentiert. Amcor, Gerresheimer, West Pharmazeutisch Dienstleistungen und Schott AG führen die globalen Umsatztabellen an, getragen von mehrere-Kontinent-Anlagen und über Jahrzehnte aufgebauten regulatorischen Unterstützung-Teams. Die Konsolidierung gewinnt an Tempo: Amcors USD-8,4-Milliarden-Fusion mit Berry Global erweitert den Polymer-Folien-Innovations-Bereich, während Novo Holdings USD-16,5-Milliarden-Akquisition von Catalent die Integration über Arzneistoff, Füllen-beenden und Endverpackung strafft. Technologie-Investitionen bilden eine zweite Säule des Vorteils; Syntegons Verbindung mit Telstar fügt Isolator- und Gefriertrockner-Expertise hinzu und ermöglicht Turnkey-Hochgeschwindigkeits-Spritzen-Linien. Nachhaltigkeit setzt die Wettbewerbsfront: TekniPlex' 30%-Recycling-Inhalt-Blase und DS Smiths faserbasierte Kälteketten-Box beispielhaft für Portfolio-Verschiebungen zu kohlenstoffarmen Alternativen.

Mid-Tier-Konverter verfolgen Nischen-Führerschaft In vernetzten Verpackungsformaten, mit Gerresheimers Gx Cap, das Adhärenzdaten an ePRO-Plattformen überträgt, und Bormioli Pharmas EasyRec-Doppelkammer-Pack, das Rekonstitutions-Zeit bei Herznotfällen reduziert. Kleinere Firmen konzentrieren sich auf schnelle Proto-Typisierung und Digitaldruck-Agilität und unterstützen Studien-Sponsoren, die Bausätze direkt an Teilnehmer versenden. Die Wettbewerbsintensität wird sich verschärfen, während PFAS-Verbote neue Materialqualifikationen veranlassen und potenziell Firmen ohne robuste F&e-Budgets ins Abseits stellen.

Pharmaverpackungsbranche Marktführer

-

Amcor PLC

-

Schott AG

-

Smurfit WestRock

-

Klöckner Pentaplast Gruppe

-

AptarGroup Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: TOPPAN Holdings bestätigte Teilnahme an INTERPHEX Japan und stellte faserbasierte Blase und KI-Inspektionsmodule vor.

- Mai 2025: Gerresheimer stellte den Gx Cap vernetzten Tablettenbehälter auf der Pharmapack 2025 vor.

- Februar 2025: Novo Holdings finalisierte seinen USD-16,5-Milliarden-Catalent-Kauf und erweiterte Biologika-Verpackungskapazität.

- Januar 2025: DS Smith enthüllte TailorTemp®, einen vollständig recycelbaren Faserversender, der Kältekette für 36 Stunden aufrechterhält.

Globaler Pharmaverpackungsmarkt Berichts-Umfang

Die Packungen und Verpackungsverfahren für pharmazeutische Zubereitungen werden als Pharmaverpackung (oder Arzneimittelverpackung) bezeichnet. Es umfasst jede Stufe des Prozesses, von der Arzneimittelherstellung bis zum Endverbraucher, über verschiedene Vertriebswege. Die Studie berücksichtigt Erlöse aus dem Verkauf verschiedener Pharmaverpackungsprodukte, die von verschiedenen Anbietern angeboten werden, die im Markt tätig sind. Der Marktumfang berücksichtigt Produkttypen, einschließlich Flaschen, Vials und Ampullen, Spritzen, Kappen und Verschlüsse, Etiketten und andere. Der Verbrauchswert (USD) der Pharmaverpackung wird für Marktgröße und Prognosen berücksichtigt. Die Marktstudie berücksichtigt den Einfluss von COVID-19 auf den gesamten pharmazeutischen Glasverpackungsmarkt basierend auf den vorherrschenden Basis-Szenarien, Schlüsselthemen und endverbraucher-vertikalen bezogenen Nachfragezyklen.

Der Pharmaverpackungsmarkt ist segmentiert nach Material (Kunststoff, Glas), Produkttyp (Flaschen, Spritzen, Vials und Ampullen, Tuben, Kappen und Verschlüsse und Etiketten) und Geographie (Nordamerika (Vereinigte Staaten und Kanada), Europa (Deutschland, Vereinigtes Königreich, Frankreich, Italien, Spanien und Rest von Europa), Asien-Pazifik (China, Japan, Indien, Südkorea und Rest von Asien-Pazifik), Lateinamerika (Brasilien, Mexiko und Rest von Lateinamerika) und Naher Osten und Afrika (Vereinigte Arabische Emirate, Saudi-Arabien-Arabien, Südafrika und Rest von Naher Osten und Afrika)). Die Marktgrößen und Prognosen werden In Wertangaben (USD) für alle oben genannten Segmente bereitgestellt.

| Kunststoffe | HDPE |

| LDPE und LLDPE | |

| PET | |

| Andere Kunststoffe | |

| Glas | Typ I Borosilikat |

| Typ II behandeltes Natronkalk | |

| Typ III Natronkalk | |

| Metall | |

| Papier und Pappe | |

| Biopolymere und andere Materialien |

| Primärverpackung | Flaschen |

| Vorgefüllte Spritzen | |

| Vials und Ampullen | |

| Blisterpackungen | |

| Sekundärverpackung | Kartons und Hüllen |

| Etiketten und Beilagen | |

| Tertiärverpackung | Wellpappe-Versender |

| Paletten und Schutzsysteme |

| Flaschen |

| Vorgefüllte Spritzen |

| Vials und Ampullen |

| Blisterpackungen |

| Kappen und Verschlüsse |

| Tuben und Beutel |

| Andere Produkttypen |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien und Neuseeland | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Ägypten | ||

| Rest von Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Nach Material | Kunststoffe | HDPE | |

| LDPE und LLDPE | |||

| PET | |||

| Andere Kunststoffe | |||

| Glas | Typ I Borosilikat | ||

| Typ II behandeltes Natronkalk | |||

| Typ III Natronkalk | |||

| Metall | |||

| Papier und Pappe | |||

| Biopolymere und andere Materialien | |||

| Nach Verpackungsebene | Primärverpackung | Flaschen | |

| Vorgefüllte Spritzen | |||

| Vials und Ampullen | |||

| Blisterpackungen | |||

| Sekundärverpackung | Kartons und Hüllen | ||

| Etiketten und Beilagen | |||

| Tertiärverpackung | Wellpappe-Versender | ||

| Paletten und Schutzsysteme | |||

| Nach Produkttyp | Flaschen | ||

| Vorgefüllte Spritzen | |||

| Vials und Ampullen | |||

| Blisterpackungen | |||

| Kappen und Verschlüsse | |||

| Tuben und Beutel | |||

| Andere Produkttypen | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Australien und Neuseeland | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Ägypten | |||

| Rest von Afrika | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Pharmaverpackungsmarktes?

Die Pharmaverpackungsmarktgröße beträgt USD 154,78 Milliarden im Jahr 2025.

Welches Segment wächst am schnellsten In der Pharmaverpackung?

Vorgefüllte Spritzen zeigen das schnellste Wachstum mit einer CAGR von 8,32% bis 2030.

Warum ist Nachhaltigkeit wichtig für pharmazeutische Packungen?

EU- und uns-Vorschriften koppeln zunehmend Recycling-Leistung an Herstellergebühren und machen recycelbare oder biobasierte Materialien zu einem Kostenvorteil.

Wie wird DSCSA Verpackungslieferanten beeinflussen?

Lieferanten müssen eindeutige Seriennummern und manipulationssichere Siegel In jede verkaufsfähige Packung einbauen, um Arzneimittel-Lieferketten zu sichern.

Welche Region bietet die höchste Wachstumschance?

Asien-Pazifik führt mit einer CAGR von 8,96%, angetrieben durch expandierende Arzneimittelherstellungsbasen und steigende Gesundheitsausgaben.

Was treibt Fusionen In diesem Markt an?

Unternehmen verfolgen Skalierung, fortschrittliche Material-F&e und integrierte Arzneimittel-Verabreichungsfähigkeiten, veranschaulicht durch Amcor-Berry- und Novo Holdings-Catalent-Deals.

Seite zuletzt aktualisiert am: