Pharmazeutisch Glas Verpackung Marktgröße und Marktanteil

Pharmazeutisch Glas Verpackung Marktanalyse von Mordor Intelligenz

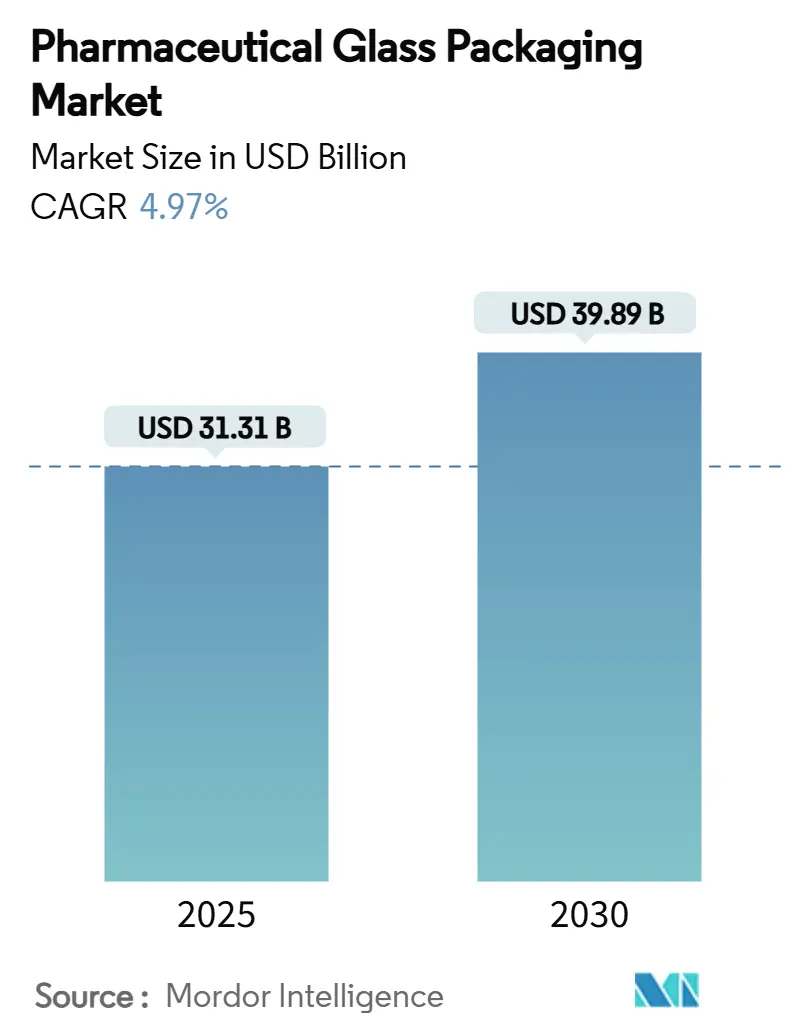

Die Pharmazeutisch Glas Verpackung Marktgröße erreichte 31,31 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 39,89 Milliarden USD bis 2030 steigen, mit einer Expansion von 4,97% CAGR. Dieser Ausblick spiegelt eine stetige Hinwendung zu hochwertigen Containersystemen wider, die strenge Sterilität und Extraktionsgrenzen erfüllen können, während sie eine schnelle Biologika-Skalierung, dezentrale Impfstoffproduktion und wachsende Selbstinjektionspräferenzen unterstützen. Verschärfte Richtlinien der FDA und der Europäischen Arzneimittel-Agentur erhöhen weiterhin die Nachfrage nach Typ I Borosilikat-Formaten, während KI-unterstützte Inspektion einen höheren Durchsatz mit geringerem Defektrisiko ermöglicht. Gleichzeitig helfen Ofenmodernisierung und höherer Recyclinganteil den Herstellern, Nachhaltigkeitsmandate zu bewältigen, ohne die regulatorische Einhaltung zu beeinträchtigen. Infolgedessen bietet der Pharmazeutisch Glas Verpackung Markt weiterhin zuverlässige Wachstumsmöglichkeiten, nur gemildert durch Rohstoffkostenschwankungen und wachsende Konkurrenz durch fortschrittliche Polymere.

Wichtige Berichtsergebnisse

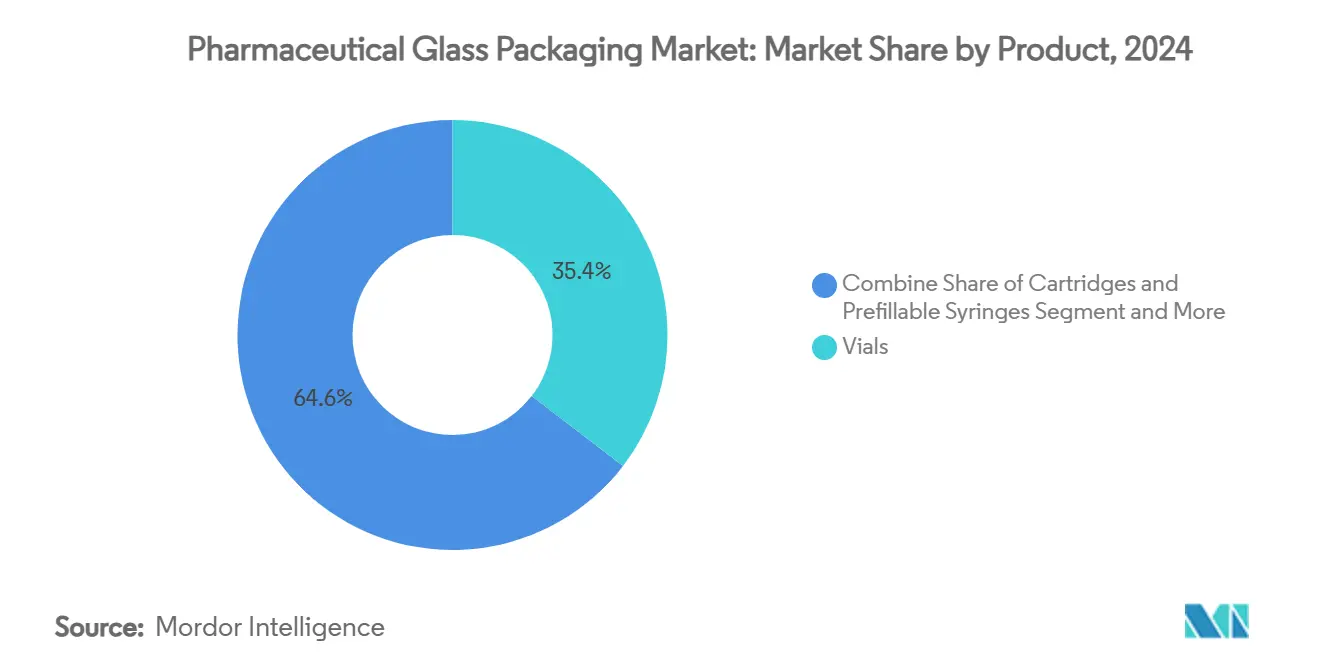

- Nach Produkt führten Vials mit 35,42% Umsatzanteil im Jahr 2024, während vorfüllbare Spritzen und Kartuschen voraussichtlich mit einer CAGR von 7,53% bis 2030 voranschreiten.

- Nach Glastyp hielt Typ I Borosilikat 55,32% des Pharmazeutisch Glas Verpackung Marktanteils im Jahr 2024; behandeltes Typ II Glas wird am schnellsten mit einer CAGR von 6,86% bis 2030 wachsen.

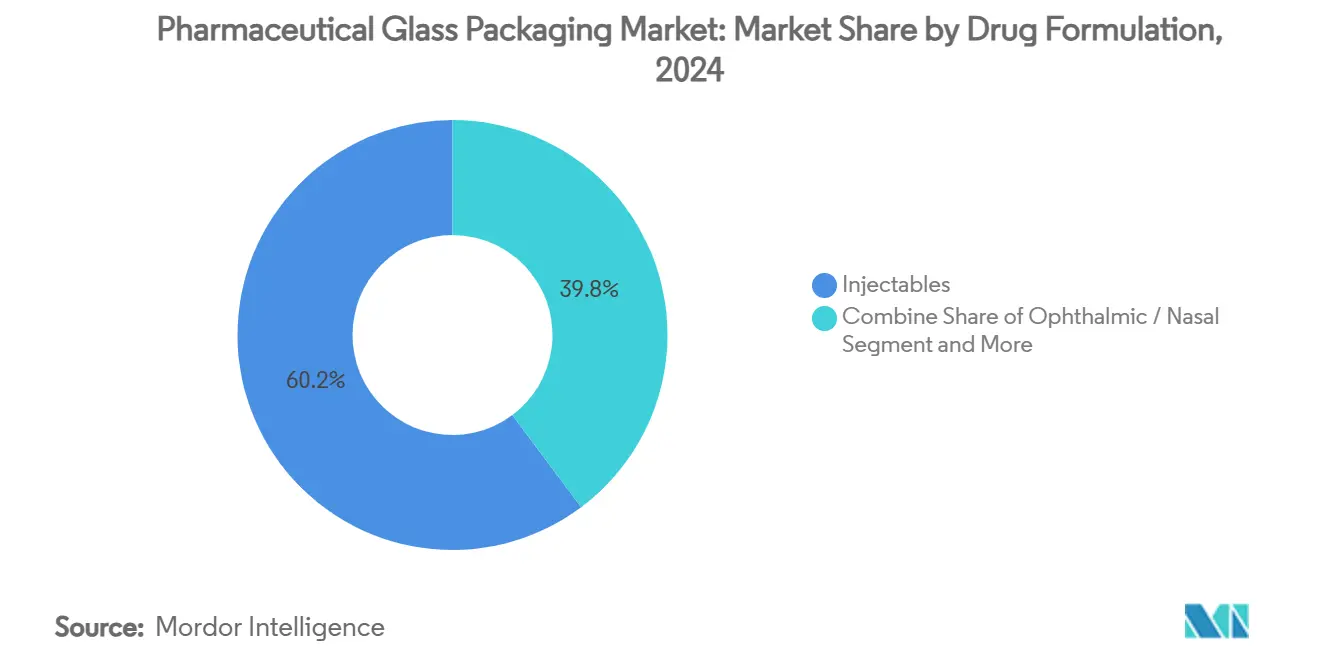

- Nach Arzneimittelformulierung machten injizierbare Produkte 60,21% der Pharmazeutisch Glas Verpackung Marktgröße im Jahr 2024 aus und werden dominant bleiben, während ophthalmische und nasale Anwendungen mit einer CAGR von 6,96% expandieren.

- Nach Endverbraucher kommandierten Innovator-Pharmaunternehmen 40,87% des Umsatzes 2024; Biotechunternehmen verzeichnen die höchste CAGR von 7,43% bis 2030.

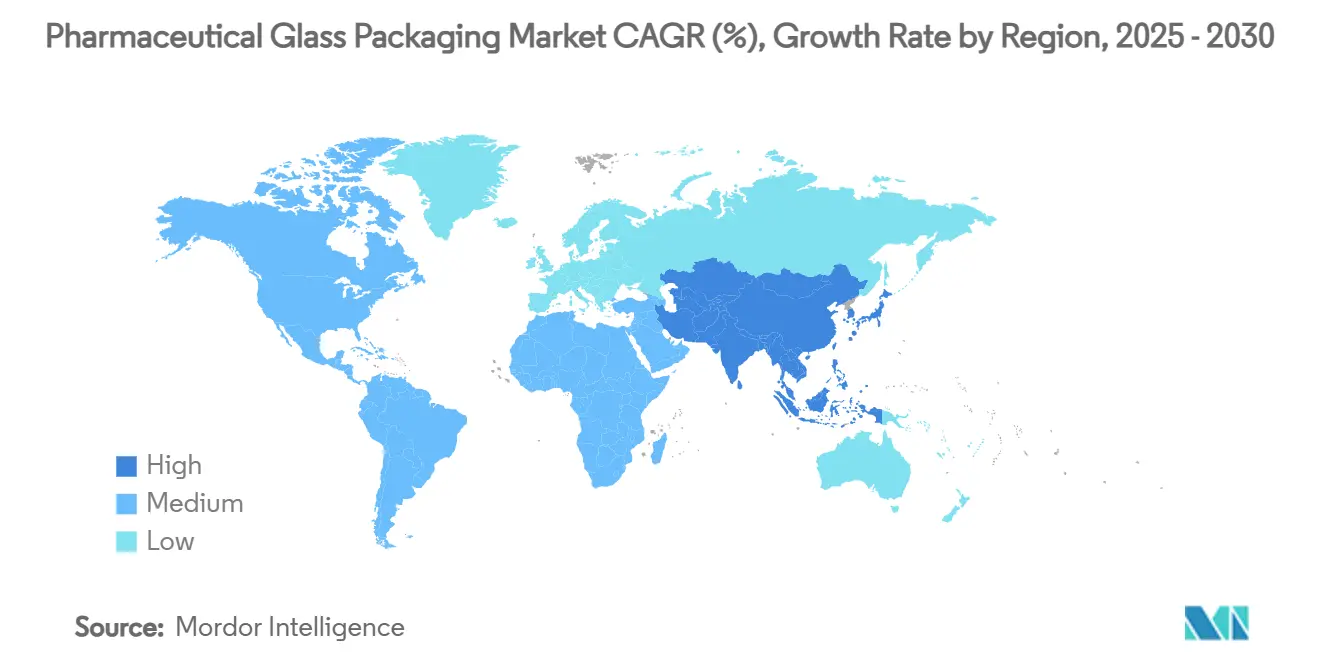

- Nach Geografie hielt Nordamerika 38,98% Umsatz im Jahr 2024, dennoch verzeichnet Asien-Pazifik die schnellste CAGR von 8,12% aufgrund expandierender Arzneimittelherstellungszentren.

Globale Pharmazeutisch Glas Verpackung Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Expansion der Biologika- und Injektabilien-Pipeline | +1.2% | Global, mit Konzentration In Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Steigende Impfstoff-Füllen-beenden-Kapazität nach COVID | +0.8% | Global, insbesondere Asien-Pazifik & Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Wandel zu gebrauchsfertigen (RTU) Vials und Spritzen | +0.9% | Nordamerika & Europa, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach hochwertigem Borosilikat Typ-I Glas | +0.7% | Global | Langfristig (≥ 4 Jahre) |

| Pharma-Nachhaltigkeitsmandate fördern Glas-Recyclingfähigkeit | +0.4% | Europa & Nordamerika | Langfristig (≥ 4 Jahre) |

| KI-unterstützte Inline-QK reduziert Glas-Defektraten | +0.3% | Nordamerika & Europa, aufkommend In Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Expansion der Biologika- und Injektabilien-Pipeline

Regulatorische Daten zeigen 17 Biologika-Zulassungen unter 55 neuen FDA-Arzneimitteln im Jahr 2024, was die anhaltende Biologika-Dynamik unterstreicht. Hersteller beschleunigen daher Typ I Kapazitätserweiterungen, die Proteinstabilität gewährleisten und Delaminationsrisiko mindern. Ein Umsatzsprung auf 1.104 Millionen EUR bei Stevanato Gruppe, mit 38% aus hochwertigen Lösungen, zeigt auf, wie Prämie-Behälter diese Welle nutzen. Onkologie- und Autoimmuntherapien bevorzugen zunehmend Großvolumige Kartuschen, die subkutane Dosierung ermöglichen und die kritische Rolle des Pharmazeutisch Glas Verpackung Marktes bei der Unterstützung patientenzentrierter Verabreichung verstärken. Kontinuierliche Gentherapie-Durchbrüche werden die Abhängigkeit von Containern vertiefen, die Sterilität über gefrorene Lieferketten hinweg aufrechterhalten. Zusammen geben diese Trends Biologika strukturellen Rückenwind, der die Grundnachfrage weit über 2030 hinaus erhöht.

Steigende Impfstoff-Fill-Finish-Kapazität nach COVID

Der globale Vial-Verbrauch bleibt erhöht, da Regierungen strategische Impfstoffreserven halten. SCHOTT produzierte genug Vials für mehr als 1 Milliarde COVID-19-Dosen, was die anhaltende Grundlinie veranschaulicht. EMA-Koordination zur Linderung von GLP-1-Agonist-Engpässen hebt weiter den Drang zu widerstandsfähigen Lieferketten hervor. Die nordamerikanische Nachfrage verstärkte sich, als Bormioli Pharma regionale Verkäufe um 47% steigerte, nachdem FDA-zugelassene Lagerkapazität hinzugefügt wurde. Anlagenerweiterungen In Indien und Südostasien drücken auch zusätzliches Volumen an lokale Konverter und verstärken den Pharmazeutisch Glas Verpackung Markt In aufstrebenden Zentren. Diese Investitionen unterstützen breite Immunisierungsziele und glätten die während der anfänglichen Pandemie-Welle gesehene Auftragsschwankungen.

Wandel zu gebrauchsfertigen (RTU) Vials und Spritzen

Die Alliance für RTU, angeführt von SCHOTT Pharma, Gerresheimer und Stevanato Gruppe, beschleunigt Standardprotokolle für vorsterilisierte Behälter, die die Vor-Ort-Waschung und Depyrogenation umgehen. RTU-Formate reduzieren Glaspartikelrisiko, verringern den Reinraum-Fußabdruck und beschleunigen Produktwechsel. West Arzneimittel bereit Pack Lösung kombiniert vorsterilisierte Vials, Stopfen und Dichtungen zur weiteren Vereinfachung von Füllen-beenden-Operationen. Die Adoption gewinnt Momentum, da EU GMP Annex 1 Revisionen Partikelgrenzwerte verschärfen und robuste Kontaminationskontrollen vorschreiben. [1]Johannes Rauschnabel et al., "Reevaluating überweisen von RTU Behälter Into Grad eine," ispe.orgBiologika-Hersteller, empfindlich für Ertragsverluste, gehören zu den frühesten RTU-Anwendern und zementieren eine mehrjährige Wachstumsstrecke für dieses Subsegment innerhalb des Pharmazeutisch Glas Verpackung Marktes.

Steigende Nachfrage nach hochwertigem Borosilikat Typ I Glas

Die FDA-Freigabe von Cornings borfreier Valor-Zusammensetzung im Jahr 2024 markiert die erste neue Pharmaglas-Kategorie In einem Jahrhundert. [2]Corning Inc., "Pharmazeutisch Glas Verpackung Branche Transformed by Valor Glas," corning.com Valor eliminiert Delamination, behält aber die für potente Injektabilien essentielle chemische Beständigkeit bei. Paralleles USP Draft Chapter 1660 gibt der Industrie einen prädiktiven Test zur Prüfung der Innenflächen-Beständigkeit und ermutigt zur frühen Behälter-Auswahl während der Arzneimittelentwicklung. Partnerschaften wie SGD Pharmas Velocity Vials Gelenk Venture In Indien skalieren regionale Typ I Versorgung zur Deckung steigender Biologika-Produktion. Da ultra-konzentrierte monoklonale Antikörper Mainstream werden, steigen Behälter-Leistungsanforderungen und konsolidieren Anteile für Prämie-Borosilikat-Linien und verstärken Preissetzungsmacht im Pharmazeutisch Glas Verpackung Markt.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle Adoption von COP/COC-Polymer-Spritzen | -0.6% | Global, insbesondere Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Flüchtig Soda-Asche- und Energiepreise inflationieren Glaskosten | -0.4% | Global, am schwersten In Europa & Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Delaminations- und Bruchbedenken bei ultra-potenten Arzneimitteln | -0.3% | Global, konzentriert In Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Regionale Behälter-Glas-Ofenkapazitätsengpässe | -0.2% | Europa & Nordamerika, aufkommend In Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Adoption von COP/COC-Polymer-Spritzen

ClearJect-Polymer-Spritzen von Gerresheimer liefern bruchresistente, kleberfreie Formate, die Selbstinjektionstherapien ansprechen. SCHOTT Pharmas TOPPAC einfrieren zielt auf mRNA-Arzneimittel, die tiefe Kältebeständigkeit benötigen, und unterstreicht Polymer-Vielseitigkeit. Patientensicherheitsbedenken für zerbrechliches Glas In häuslichen Umgebungen beschleunigen Polymer-Akzeptanz In hochwertigen Nischen. Während Glas Dominanz für konventionelle Injektabilien beibehält, erobern Polymere nun zusätzliche Anteile In viskosen Biologika und hochvolumigen Autoinjektoren. Diese konkurrierende Eingrenzung schafft eine moderate Bremse auf den Pharmazeutisch Glas Verpackung Markt mittelfristig.

Volatile Soda-Asche- und Energiepreise inflationieren Glaskosten

Erzeugerpreisindex-Daten zeigen Glaspreise mit 4,5% Anstieg im Jahr 2024, während andere Materialien stabilisieren. WE Sodas 1,425 Milliarden USD Akquisition von Genesis Alkali konzentriert 9,5 Millionen t Soda-Asche-Kapazität unter einer Gruppe und hebt Versorgungsrisiko für Konverter hervor. Europäische Öfen kämpfen mit Energieinflation; Verallia berichtete einen 17,6% Umsatzrückgang trotz Ofenelektrifizierungsplänen zur Kostenkontrolle. [3]Verallia SA, "2024 First-Half finanzielle Bericht," verallia.comSolcher Druck drückt Margen und könnte Polymersubstitution beschleunigen, falls Glas-Durchgangspreisgestaltung untragbar wird. Dennoch verlangen Pharmacontainer Prämie-Preise, die etwas Volatilität abpuffern und die negative Auswirkung auf die Pharmazeutisch Glas Verpackung Markt CAGR eindämmen.

Segmentanalyse

Nach Produkt: Vials dominieren während Spritzen beschleunigen

Vials behielten 35,42% Umsatz im Jahr 2024, da ihre Flexibilität Impfstoffe, lyophilisierte Biologika und klinische Chargen umspannt. Stetige Nachfrage lässt SGD Pharma mehr als 8 Millionen Vials täglich über fünf Anlagen laufen und sichert globale Versorgungskontinuität. Die Pharmazeutisch Glas Verpackung Marktgröße für Vials wird voraussichtlich wachsen, da Destocking nachlässt und Onkologie-Pipelines kommerzielle Bestände wieder auffüllen. Vorfüllbare Spritzen und Kartuschen expandieren am schnellsten mit einer CAGR von 7,53%, angetrieben von subkutanen Biologika und GLP-1-Antagonisten, die injektionsfertige Formate bevorzugen. BDs neueste acht-Millimeter-Nadeln adressieren höhere Viskositätsformulierungen und beseitigen eine Adoptionshürde. Flaschen bleiben stabil In oralen Suspensionen und pädiatrischen Elektrolyten, während Ampullen Nischennachfrage für hitzestabile Anästhetika bewahren. Spezialformate, einschließlich Zweikammersysteme, steigen neben komplexen Kombinationstherapien. Über Produkte hinweg trimmt KI-Inspektion weiterhin Ausschussraten und schützt Margen innerhalb des Pharmazeutisch Glas Verpackung Marktes.

Der Wandel hin zur patientenzentrierten Versorgung drängt Arzneimittelentwickler dazu, Bequemlichkeit, Adhärenz und reduzierte Klinikbesuche zu priorisieren. Kartuschenbasierte Stifte passen mehrere-Dosis-Regime an, während Autoinjektoren genaue Dosisverabreichung ohne professionelle Aufsicht gewährleisten. Vial-Hersteller stützen sich auf modulare Fülllinien, um wettbewerbsfähig zu bleiben und bieten Hybridchargen, die zwischen klaren und bernsteinfarbenen Containern mit minimaler Ausfallzeit wechseln. Beschichtungstechnologien, die Partikelgenerierung reduzieren und Silikonisierung erleichtern, erweitern das Leistungsspektrum für Glas. Folglich konkurriert jede Produktkategorie nun auf einer Mischung aus regulatorischer Robustheit, Bearbeitbarkeit und Gesamtbetriebskosten und verstärkt die Differenzierung innerhalb des Pharmazeutisch Glas Verpackung Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Glastyp: Typ I Führung trotz Behandlungsinnovation

Typ I Borosilikat eroberte 55,32% Umsatz im Jahr 2024 dank hervorragender chemischer Resistenz und globaler Pharmakopöe-Akzeptanz. Seine Dominanz wird anhalten, da hochkonzentrierte Biologika und Antikörper-Arzneimittel-Konjugate inerte Oberflächen erfordern. Die Pharmazeutisch Glas Verpackung Marktgröße für Typ I Behälter profitiert weiter von neuen Zusammensetzungen wie borfreiem Valor, das Delaminationsrisiko praktisch eliminiert. Behandeltes Typ II Natron-Kalk-Glas verzeichnet jedoch eine CAGR von 6,86%, da Oberflächenbeschichtungen die Eignung für milde saure Injektabilien zu geringeren Kosten erweitern und eine attraktive Balance zwischen Leistung und Budget bieten. Gerresheimers neueste Typ II Linien erweitern Optionen für mittlere Therapien, die Prämie-Borosilikat-Preisgestaltung nicht rechtfertigen können.

Typ III Glas bleibt üblich für orale Flüssigkeiten, Hustensäfte und Tropferflaschen, wo pH-Neutralität über hydrolytischen Stress dominiert. Währenddessen schützen farbige Bernstein-Varianten photolabile Arzneimittel und Linienerweiterungen ophthalmischer Antiviralia. Recyclinganteil steigt, da Große Pharma Scope 3 Emissionsziele einführt; SGD Pharma bietet jetzt 20% Post-Verbraucher-Scherben In ausgewählten Bereichen ohne Kompromiss bei regulatorischer Einhaltung. Über den Prognosehorizont wird Nachhaltigkeitsbewertung Beschaffungsentscheidungen intensivieren und Lebenszyklusanalyse zu einem eingebetteten Wertversprechen über alle Glastypen des Pharmazeutisch Glas Verpackung Marktes machen.

Nach Arzneimittelformulierung: Injektabilien-Dominanz treibt Innovation

Injektabilien machten 60,21% der Verkäufe 2024 aus dank steigender Biologika-Zulassungen und beschleunigter Impfstoff-Chargenfreigaben. Die Pharmazeutisch Glas Verpackung Marktgröße im Zusammenhang mit Injektabilien expandiert weiter, angetrieben von einer Pipeline monoklonaler Antikörper, Antikörper-Arzneimittel-Konjugaten und RNA-Therapeutika. Gentherapien, die oft kryogene Verschiffung erfordern, fördern Adoption rissresistenter Formate, die flüssige Stickstofftemperaturen überstehen. Ophthalmische und nasale Routen gewinnen Traktion mit 6,96% CAGR durch Technologien, die Makromoleküle über Schleimhautbarrieren liefern. Glas' überlegene Barriere und Dimensionspräzision gewährleisten Füllergenauigkeit für Mikrodosiergeräte In diesen Segmenten.

Orale Flüssigkeiten behalten Relevanz für pädiatrische Antibiotika und geriatrische Nahrungsergänzungsmittel und erhalten Grundflaschennachfrage aufrecht. Topische und transdermale Formulierungen nutzen Spezialglasgläser, die aggressiven Lösungsmitteln standhalten, die In Dermatologie-Verbindungen verwendet werden. Über Formulierungen hinweg werden Behälter-Verschluss-Integritätstests strenger und treiben Investitionen In Inline-Helium-Leckdetektion. Produzenten, die Behälter-Leistung bei niedrigem Restsauerstoff zertifizieren können, werden Anteile gewinnen und Qualitätsbenchmarks im gesamten Pharmazeutisch Glas Verpackung Markt erhöhen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Endverbraucher: Pharma-Innovatoren führen während Biotechs steigen

Innovatorunternehmen beanspruchten 40,87% des Umsatzes 2024, weil ihre Blockbuster-Biologika-Pipelines auf raffinierte Behälter angewiesen sind, die langfristige Stabilität und Hochgeschwindigkeitsfüllung gewährleisten. Sie bevorzugen auch mehrjährige Lieferverträge, die Kapitalinvestitionen In neue Öfen unterstützen. Biotechunternehmen, obwohl kleiner im absoluten Maßstab, zeigen die stärkste CAGR von 7,43%, da Venture-Finanzierung und akademische Ausgründungen Durchbrüche In kommerzielle Realität übersetzen. Ihre Präferenz für modulare, skalierbare Verpackungslinien verstärkt die Nachfrage nach flexiblen RTU-Formaten innerhalb des Pharmazeutisch Glas Verpackung Marktes.

Generika und Auftragsfertigungsorganisationen nutzen die aus-Patent-Welle und Biosimilar-Aufnahme und stützen Volumen In Standard-ISO-Vial-Bereichen. Kompoundierapotheken zielen auf personalisierte Dosierung und Hormontherapien, die kleine Chargen, chemisch inerte Behälter benötigen. Tierarzneimittelhersteller entstehen als weitere Nischenwachstumsrichtung, besonders In Brasilien, wo regulatorische Upgrades höhere Verpackungsstandards für Tiergesundheitsprodukte treiben. Jede Endverbrauchergruppe allokiert Kapital zu unterschiedlichen Validierungs- und Dokumentationsebenen, dennoch konvergieren alle auf rigorose Extraktdaten zur Erfüllung globaler Einreichungen und bereichern Dienstleistung-Einnahmen für Behälter-Lieferanten.

Geografieanalyse

Nordamerika generierte 38,98% des Umsatzes 2024, befeuert durch intensiv F&e-Pipelines, starke Venture-Finanzierung und strenge Einhaltung-Kultur. SCHOTT Pharmas 371 Millionen USD Investition In Norden Carolina soll die heimische RTU-Spritzen-Produktion bis 2030 verdreifachen und die regionale Führung weiter zementieren. Bundesanreize für fortschrittliche Fertigung beschleunigen auch Ofenumbauten In Elektro-Hybride und richten auf Kohlenstoffreduktionsziele aus. Robuste Nachfrage nach GLP-1-Therapeutika und Onkologie-Biologika erhält mehrere-Schicht-Operationen bei Großen Convertern aufrecht und schützt vor Volumenschwankungen bei Legacy-Generika.

Europa behält ausgewogenes Wachstum bei, unterstützt durch seine strenge regulatorische Umgebung und frühe Nachhaltigkeitsmandate. Die neue EU-Verpackungs- und Verpackungsabfall-Verordnung 2025/40 nimmt kritisches Pharmaglas von einigen Recyclingquoten aus, dennoch verpflichten sich Markeninhaber freiwillig zur Integration von Scherben zur Erfüllung von Unternehmens-Netto-Null-Zielen. Politische Unterstützung für strategische Arzneimittelreserven nach COVID fördert lokale Vial- und Kartuschenkapazität. Energiekosten bleiben jedoch ein Wettbewerbsstachel und drängen einige Produzenten zur Verlagerung von Kapazität In kostengünstigere Regionen, es sei denn, grüne Stromtarife stabilisieren sich.

Asien-Pazifik verzeichnet die schnellste CAGR von 8,12%, angetrieben von Fertigungsskalierungen In China und Indien, wo der Biopharma-Markt 2023 bei 650,6 Milliarden Yuan Stand und sich bis 2029 verdoppeln soll. Regierungskonjunkturpakete ermutigen hochwertigen Glasimport, während heimische Akteure Ofenumbauten hochfahren. Multinationale CDMOs etablieren Füllen-beenden-Standorte In Singapur und Südkorea, erhöhen regionale Spezifikationen auf uns- und EU-Niveau und vergrößern den adressierbaren Pharmazeutisch Glas Verpackung Markt. Südostasiatische Impfstoffinstitute nutzen konzessionäre Finanzierung zum Aufbau von Füllen-beenden-Linien und heben die Vial-Nachfrage weiter.

Südamerika und Naher Osten & Afrika hinken In absoluten Zahlen hinterher, gewinnen aber Momentum, da lokale Generika-HäBenutzer Anlagenfußabdrücke erweitern, um Importabhängigkeit zu reduzieren. Brasiliens strenge ANVISA-Regeln zwingen Verpackungsupgrades und Golfstaaten verfolgen Gesundheitsversorgungsinvestitionsinitiativen als Teil wirtschaftlicher Diversifizierungspläne. Wichtig sind regionale Arterien für Soda-Asche und LPG-Energie, die Ofen-Brennstoffbedenken lindern und ausgewählte Schwellenmärkte als sekundäre Zentren für exportorientierte Produktion innerhalb des Pharmazeutisch Glas Verpackung Marktes positionieren.

Wettbewerbslandschaft

Die Marktkonzentration bleibt mäßig fragmentiert, wobei Gerresheimer, SCHOTT Pharma und Stevanato Gruppe bemerkenswerte Anteile kontrollieren, aber Raum für regionale Spezialisten lassen. Diese Marktführer setzen KI-geführte Kamera-Arrays ein, die Mikro-Defekte unter menschlicher Sichtbarkeit markieren, Ausschuss reduzieren und Konsistenz verbessern. Gelenk Ventures wie die Alliance für RTU richten Füllen-beenden-Spezifikationen aus, glätten nachgelagerte Validierung und sichern OEM-Loyalität. Investitionen In u-förmige Fabrik-Layouts verkürzen Glas-zu-Sterilisations-Zyklen, steigern Durchsatz und senken Energie pro Einheit.

Strategische Prioritäten erstrecken sich nun über Behälter-Versorgung hinaus auf End-Zu-End-Dienstleistungen. Unternehmen bündeln analytische Tests, Extraktprofilierung und regulatorische Dossier-Unterstützung zur Differenzierung ihrer Angebote. Einige paaren Glas mit Elastomer-Komponenten zur Garantie ganzheitlicher Kompatibilität, verankern mehrjährige Master-Dienstleistung-Vereinbarungen und vertiefen Wallet-Anteil innerhalb des Pharmazeutisch Glas Verpackung Marktes. Andere umwerben nachhaltigkeitsbewusste Kunden durch Veröffentlichung verifizierter Wiege-zu-Tor-Kohlenstoff-Fußabdrücke und Angebot geschlossener Scherbenschleifen.

Polymer-Innovatoren stellen glaubwürdige Konkurrenz dar, besonders für hochwertige, bruchempfindliche Arzneimittel. Dennoch kontern Glashersteller mit beschichteten Borosilikat-Varianten, die Fallleistung verbessern und die Haltbarkeitslücke verengen. M&eine bleibt aktiv im vorgelagerten Soda-Asche-Bergbau, da Akteure Rohstoffsicherheit absichern. Gleichzeitig begrenzen lokalisierte Ofenprojekte In Mexiko und Indien Lieferzeiten und ermöglichen schnelle Reaktion auf regionale regulatorische Audits. Der Nettoeffekt ist eine dynamische, aber disziplinierte Wettbewerbsarena, wo Technologie, Einhaltung-Meisterschaft und Lieferketten-Widerstandsfähigkeit Erfolg über den Pharmazeutisch Glas Verpackung Markt diktieren.

Pharmazeutisch Glas Verpackung Industrieführer

-

Gerresheimer AG

-

Corning Incorporated

-

Nipro Corporation

-

SGD SA (SGD Pharma)

-

Stölzle-Oberglas GmBH (CAG Holding GmbH)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Juli 2025: Gerresheimer revidierte seinen 2025-Umsatzausblick zum zweiten Mal nach unten und spiegelt anhaltende Nachfragenormalisierung wider.

- Mai 2025: Stevanato Gruppe eröffnete eine neue Anlage In Cisterna di Latina zur Produktion von EZ-Füllen-Spritzen und -Kartuschen im Großen Maßstab.

- März 2025: WE Soda vollendete seine 1,425 Milliarden USD Akquisition von Genesis Alkali und formte den weltgrößten Soda-Asche-Produzenten.

- Januar 2025: West Pharmazeutisch Dienstleistungen führte Daikyo PLASCAP RUV-Verschlüsse In genesteter RTU-Format ein.

Globaler Pharmazeutisch Glas Verpackung Marktbericht Umfang

Die pharmazeutische Industrie steigt weltweit signifikant an und schafft den Bedarf für Verpackungen für übertragbare und nicht-übertragbare Krankheitsbehandlungen.

Der Pharmazeutisch Glas Verpackung Markt ist nach Produkt (Flaschen, Vials, Ampullen und Kartuschen & Spritzen) und nach Geografie ((Nordamerika [Vereinigte Staaten und Kanada], Europa [Deutschland, Vereinigtes Königreich, Frankreich, Italien und Rest von Europa], Asien-Pazifik [China, Indien, Japan und Rest von Asien-Pazifik], Lateinamerika [Brasilien, Argentinien und Rest von Lateinamerika], Naher Osten und Afrika [Saudi-Arabien-Arabien, Südafrika und Rest von Naher Osten und Afrika]) segmentiert. Die Marktgrößen und Prognosen werden In Bezug auf den Wert (USD) für alle oben genannten Segmente bereitgestellt.

| Flaschen |

| Vials |

| Ampullen |

| Kartuschen und vorfüllbare Spritzen |

| Anderes Produkt |

| Typ I Borosilikat |

| Typ II behandeltes Natron-Kalk-Glas |

| Typ III Natron-Kalk-Glas |

| Anderer Glastyp |

| Injektabilien |

| Orale Flüssigkeiten |

| Ophthalmisch / Nasal |

| Topisch |

| Pharma-Innovatorunternehmen |

| Generika und CMOs |

| Biotechunternehmen |

| Kompoundierapotheken |

| Veterinärpharma |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien und Neuseeland | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Rest von Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Ägypten | ||

| Rest von Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Nach Produkt | Flaschen | ||

| Vials | |||

| Ampullen | |||

| Kartuschen und vorfüllbare Spritzen | |||

| Anderes Produkt | |||

| Nach Glastyp | Typ I Borosilikat | ||

| Typ II behandeltes Natron-Kalk-Glas | |||

| Typ III Natron-Kalk-Glas | |||

| Anderer Glastyp | |||

| Nach Arzneimittelformulierung | Injektabilien | ||

| Orale Flüssigkeiten | |||

| Ophthalmisch / Nasal | |||

| Topisch | |||

| Nach Endverbraucher | Pharma-Innovatorunternehmen | ||

| Generika und CMOs | |||

| Biotechunternehmen | |||

| Kompoundierapotheken | |||

| Veterinärpharma | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Australien und Neuseeland | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Rest von Naher Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Ägypten | |||

| Rest von Afrika | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der Pharmazeutisch Glas Verpackung Markt?

Die Pharmazeutisch Glas Verpackung Marktgröße beträgt 31,34 Milliarden USD im Jahr 2025, wächst mit einer CAGR von 5,29% und wird voraussichtlich 40,56 Milliarden USD bis 2030 erreichen.

Wie Groß ist die aktuelle Pharmazeutisch Glas Verpackung Marktgröße?

Im Jahr 2025 wird erwartet, dass die Pharmazeutisch Glas Verpackung Marktgröße 31,34 Milliarden USD erreicht.

Welche Region wächst am schnellsten im Pharmazeutisch Glas Verpackung Markt?

Asien-Pazifik wird geschätzt, mit der höchsten CAGR über den Prognosezeitraum (2025-2030) zu wachsen.

Welche Region hat den größten Anteil im Pharmazeutisch Glas Verpackung Markt?

Im Jahr 2025 macht Asien-Pazifik den größten Marktanteil im Pharmazeutisch Glas Verpackung Markt aus.

Welche Jahre deckt dieser Pharmazeutisch Glas Verpackung Markt ab und wie Groß war die Marktgröße im Jahr 2024?

Im Jahr 2024 wurde die Pharmazeutisch Glas Verpackung Marktgröße auf 29,68 Milliarden USD geschätzt. Der Bericht deckt die historische Pharmazeutisch Glas Verpackung Marktgröße für die Jahre ab: 2019, 2020, 2021, 2022, 2023 und 2024. Der Bericht prognostiziert auch die Pharmazeutisch Glas Verpackung Marktgröße für die Jahre: 2025, 2026, 2027, 2028, 2029 und 2030.

Seite zuletzt aktualisiert am: