Pharmazeutische CMO-Marktanalyse

Die Größe des pharmazeutischen CMO-Marktes wird im Jahr 2024 auf 171,18 Milliarden US-Dollar geschätzt und soll bis 2029 230,38 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,12 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund der steigenden Nachfrage nach Generika und Biologika, der kapitalintensiven Natur des Geschäfts und der komplexen Herstellungsanforderungen haben viele Pharmaunternehmen die potenzielle Rentabilität der Beauftragung eines CMO (Contract Manufacturing Outsourcing) sowohl für klinische als auch klinische Zwecke erkannt kommerzielle Bühnenfertigung.

- Der wichtigste Faktor, der das Wachstum von CMOs in der Pharmaindustrie vorantreibt, ist der wachsende Bedarf an hochmodernen Prozessen und Produktionstechnologien, die sich bei der Erfüllung regulatorischer Anforderungen als äußerst effektiv erwiesen haben.

- CMOs konsolidieren sich als Mittel zur Steigerung der Rentabilität auf dem wettbewerbsintensiven Markt. Die großen CMOs könnten ihre geografische Präsenz ausbauen und durch Konsolidierung mehrere Märkte durchdringen. Beispielsweise kündigte der südkoreanische Biosimilar-Hersteller Celltrion im Januar 2020 Pläne an, über einen Zeitraum von fünf Jahren 514 Millionen US-Dollar in sein neues Werk in Wuhan zu investieren, Chinas größte Biologika-Anlage mit einer Kapazität von 120.000 Litern. Die neue Anlage ist darauf ausgelegt, Biologika für den lokalen Markt zu entwickeln und herzustellen und Auftragsarbeiten für die aufstrebende Welle chinesischer Biotech-Unternehmen durchzuführen.

- Darüber hinaus haben die Pharmaunternehmen ihre Prioritäten auf die Kernkompetenzbereiche ausgerichtet. Daher ziehen sie es vor, bei der Formulierung der endgültigen Arzneimitteldosis nicht auf verfügbare Ressourcen, Fachwissen und Technologie zu verzichten. Der verschärfte Wettbewerb und die schrumpfenden Gewinnmargen zwangen die Pharmaunternehmen, ihre Produktionsprozesse und Forschungs- und Entwicklungsaktivitäten zu überdenken, anstatt das formulierte Medikament herzustellen, um auf dem Markt wettbewerbsfähig zu bleiben.

- Angesichts des anhaltenden Wachstums im Pharmasektor, insbesondere nach der Covid-19-Pandemie, müssen innovative Pharmaunternehmen ihre Pipelines mit neuen Medikamenten füllen. Allerdings verfügen sie nicht über die Ressourcen, um Produkte zu entdecken, zu entwickeln und herzustellen. Daher ist der Bedarf an CMOs recht hoch.

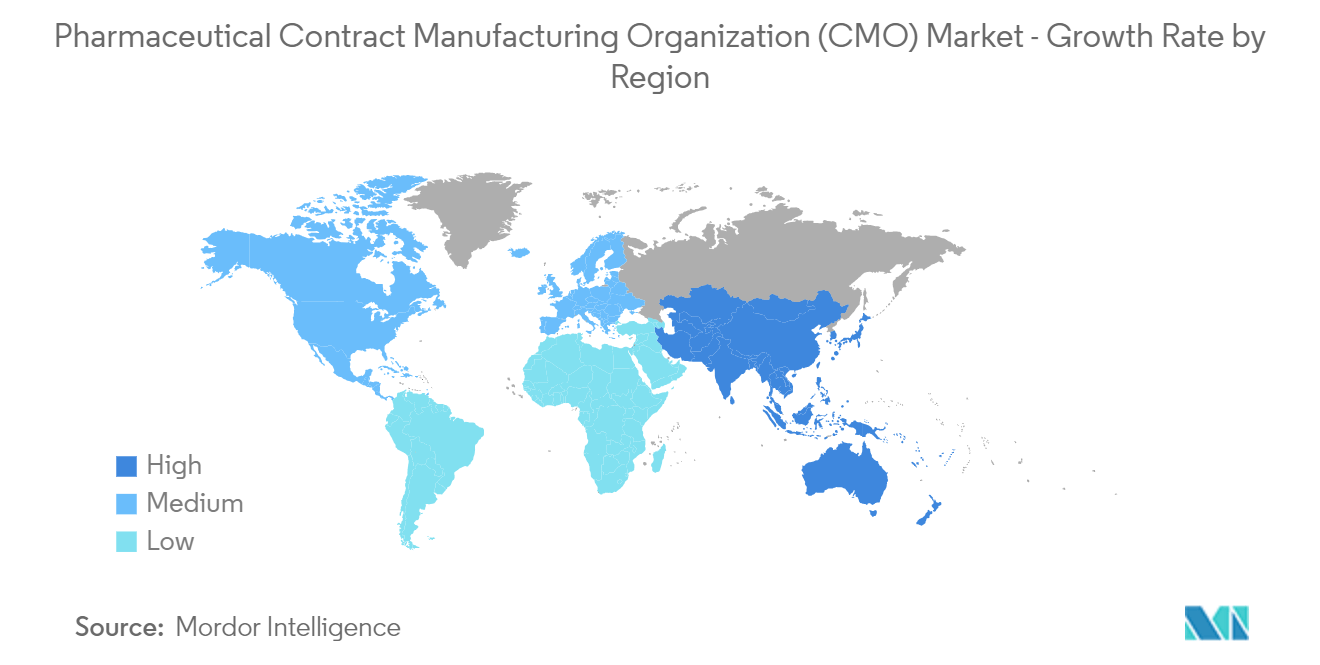

- Darüber hinaus halten Länder wie China, Indien und Japan aufgrund niedriger Arbeitskosten, niedriger Kapital- und Gemeinkosten (im Vergleich zu denen der Vereinigten Staaten und Europas), steuerlicher Anreize und einer Unterbewertung einen erheblichen Anteil am pharmazeutischen CMO-Markt Währungskombination, die Pharmaunternehmen, die in diese Länder auslagern, einen erheblichen Kostenvorteil verschafft.

- Der wichtigste Faktor, der das Wachstum von CMOs in der Pharmaindustrie im asiatisch-pazifischen Raum ankurbelt, ist der wachsende Bedarf an robusten Prozessen und Produktionstechnologien, die sich bei der Erfüllung regulatorischer Anforderungen als äußerst effektiv erwiesen haben.

- Der Ausbruch von COVID-19 wirkte sich positiv auf den Markt aus, da Pharmaunternehmen plötzlich vor der Herausforderung standen, die wahrscheinlich benötigten vielen Millionen Impfdosen herzustellen. Viele Unternehmen wie Pfizer und AstraZeneca haben Nicht-COVID-19-Biologika aus ihren firmeneigenen Produktionsnetzwerken verlagert, um Platz für die neuen Impfstoffe zu schaffen. Aufgrund der engen Zeitvorgaben und der Herausforderungen bei der Produktionsskalierung von COVID-19-Impfstoffen und -Medikamenten unterzeichneten CMOs mit dem Ausbruch der Pandemie in beispiellosem Tempo Vertragsfertigungsdienstleistungsverträge.

Pharmazeutische CMO-Markttrends

Wachsende Investitionen in Forschung und Entwicklung dürften den Markt ankurbeln

- Die Vereinigten Staaten sind einer der größten Pharmamärkte, auf den etwa die Hälfte der FE-Ausgaben in den Pharma- und Biotechmärkten entfällt. CMOs spielen in diesem Markt eine entscheidende Rolle, da sie in neue Einrichtungen und Technologien investieren, um verschiedene Outsourcing-Unternehmen zu bedienen. Darüber hinaus profitieren Unternehmen nicht nur durch interne Investitionen von ihrer Präsenz in Asien, sondern suchen auch nach forschungsbasierten Partnerschaften, um erstklassige Beschaffungskompetenz zu erwerben, die Arzneimittelforschung auszubauen und in Asien zu investieren.

- Der chinesische professionelle Hersteller von Arzneimitteln für Dermatologie und Anti-Tuberkulose, Huapont, ist einer der am schnellsten wachsenden Pharmahersteller in China, der hauptsächlich auf Forschung und Entwicklung sowie Marktexpansion angewiesen ist. CMOs können ihr Fachwissen dank ihrer FE- und komplexen Fertigungskapazitäten nutzen, um den Bedarf großer Generika- und Biotech-Unternehmen zu decken.

- Die allmähliche Änderung der Arbeitsprinzipien der Unternehmen auf dem Markt führte zu einer Verschiebung des Musters von der Kostenkontrolle hin zur erneuten Betonung von Mehrwertdiensten. Sie ermöglichten auch ihre Integration in die Wertschöpfungskette von Unternehmen. Die starke Fragmentierung des US-amerikanischen Pharma-Auftragsfertigungsmarktes mit mehr als 150 CMOs führt zu Wettbewerb (hinsichtlich des Preises) und wirkt sich negativ auf den Umsatz der CMOs aus.

- Im Segment der injizierbaren und sterilen Flüssigdosisformulierungen werden Investitionen in Forschung und Entwicklung sowie Kapazitätserweiterungen erwartet. Kleine Biotech-Unternehmen erhalten Zugang zu Fachwissen und Ressourcen, die ihnen helfen, ihre Forschungs- und Entwicklungsaktivitäten voranzutreiben. Eine größere technologische Komplexität bei der Arzneimittelentwicklung und eine höhere Spezifität der Ziele trugen zu den durchschnittlichen Forschungs- und Entwicklungskosten bei, da Unternehmen Arzneimittel mit molekularen Eigenschaften identifizieren, anstatt Versuch-und-Irrtum-Methoden anzuwenden, um Verbindungen zu finden, die auf die gewünschte Weise wirken.

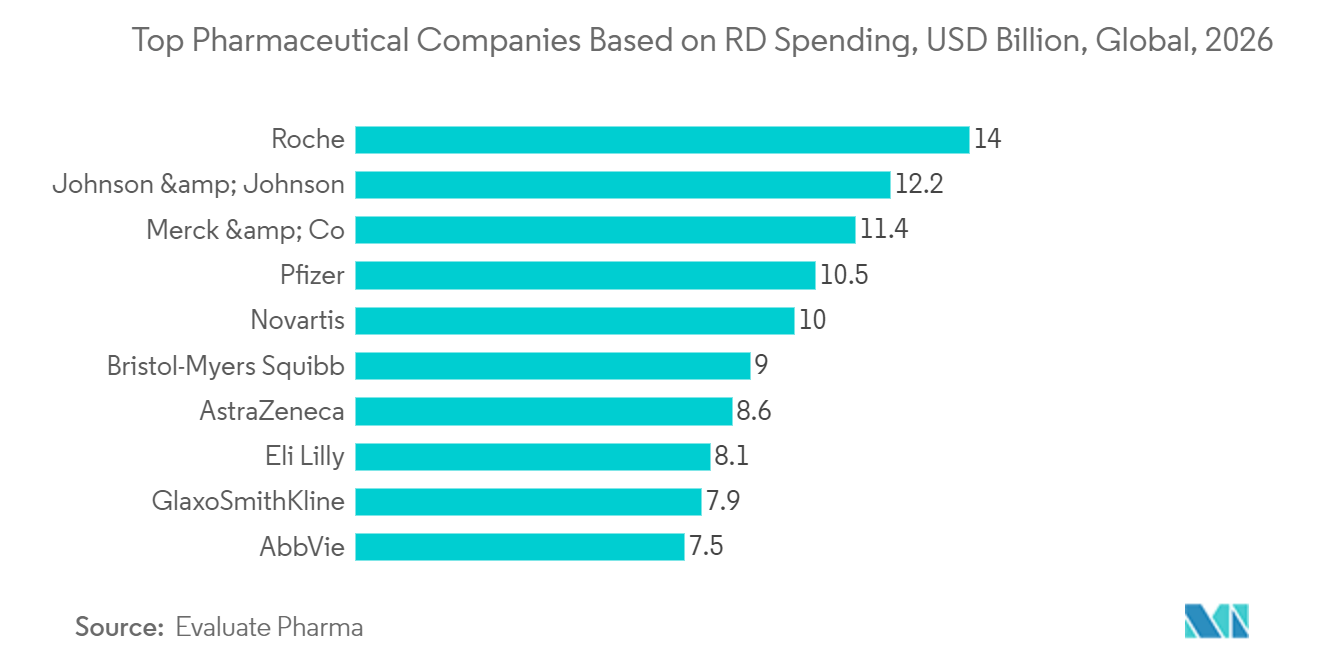

- Darüber hinaus erweitern Marktteilnehmer ihre Forschungsdienstleistungen, um den dynamischen Anforderungen von Pharmaunternehmen gerecht zu werden, was zu einem Aufschwung des jeweiligen Marktes führt. Laut Evaluate Pharma wird das in der Schweiz ansässige Unternehmen Roche im Jahr 2026 voraussichtlich 14 Milliarden US-Dollar für pharmazeutische Forschung und Entwicklung (FE) ausgeben. Weitere Unternehmen mit voraussichtlich hohen FE-Ausgaben sind Merck, Pfizer und Johnson Johnson.

Nordamerika wird bedeutenden Marktanteil halten

- Die Auftragsfertigungsorganisationen (Contract Manufacturing Organizations, CMOs) in den Vereinigten Staaten haben sich von einem anfänglichen Angebot grundlegender Fertigungsdienstleistungen zu einer breiten Palette von Dienstleistungen entwickelt, um der Markt- und Outsourcer-Nachfrage gerecht zu werden. Stetiges Wachstum in der US-Pharmaindustrie und zunehmendes Outsourcing durch große Pharmaunternehmen, die sich auf ihre Kernkompetenzen konzentrieren, um ihre Gewinnmargen zu verbessern, treiben den Markt des Landes an.

- Strengere inländische Vorschriften gewährleisten eine überlegene Fertigungsqualität und Endprodukte, an die sich CMOs halten. Beispielsweise ist die Herstellung einer autologen oder allogenen Therapie komplex und die Produktionsstätte muss eine GMP-Zertifizierung erhalten.

- Das Land hat sich zu einem der größten Arzneimittelmärkte entwickelt, auf den fast die Hälfte der FE-Ausgaben in den Pharma- und Biotechnologiemärkten entfällt. Daher spielen CMOs eine entscheidende Rolle in diesem Markt und haben in neue Einrichtungen und Technologien investiert, um verschiedene Outsourcer zu bedienen. Das Land leidet unter einem Mangel an Produktionskapazitäten für bestimmte Sektoren wie Zell-, Peptid- und Gentherapie. Die CMOs haben ihre Produktionsstandorte in den letzten zwei Jahren erweitert.

- Kanadas Pharmaindustrie ist hinsichtlich ihrer Produkte eine der innovativsten. Pharmazeutika, ein Schlüsselsektor der kanadischen Wirtschaft, wird von der kanadischen Regierung unterstützt, die ein wirtschaftsfreundliches Umfeld für Pharmaunternehmen bietet und Vermögenswerte für kurz- und langfristige Geschäftsstrategien nutzen kann.

- Im Zuge der Patentklippen organisieren sich Pharmaunternehmen im Land neu und suchen nach neuen Geschäftsmodellen, die auf Partnerschaften mit Dritten und externen Netzwerken basieren. Dieses Geschäftsmodell basiert hauptsächlich auf der Auslagerung der meisten Betriebsabläufe, einschließlich der Fertigung, und bietet CMOs in dieser Region gute Wachstumschancen.

Überblick über die pharmazeutische CMO-Branche

Obwohl der untersuchte Markt stark fragmentiert ist, entfallen auf große Anbieter die meisten Marktanteile. Die Präsenz vieler Akteure auf dem untersuchten Markt wirkt sich auf die Preisgestaltung von Dienstleistungen aus und macht sie zu einem direkten Wettbewerbsfaktor, insbesondere für kleine Anbieter. Von den Anbietern im untersuchten Markt wird erwartet, dass sie sich auf die Bereitstellung von One-Stop-Shop-Diensten konzentrieren und sich so einen Wettbewerbsvorteil verschaffen. Diese Praktiken wären für CMOs mit Zugang zu großem Kapital möglich. Dieser Faktor erhöht den Wettbewerb und schafft eine Eintrittsbarriere für neue Spieler. Zu den Hauptakteuren auf dem Markt gehören Patheon Inc. (Thermo Fisher Scientific Inc.), Lonza Group, Catalant Inc., Pfizer CentreOne (Pfizer Inc.), Boehringer Ingelheim Group usw.

Im Juni 2023 wurde OneBioSuite, eine integrierte Entwicklungs-, Produktions- und Lieferlösung von Catalent, entwickelt, die verschiedene biologische Modalitäten umfasst, darunter mRNA, Zell- und Gentherapien, Antikörper und rekombinante Proteine sowie rekombinante Proteine. Das Debüt des erweiterten Dienstes findet im Zusammenhang mit der Teilnahme von Catalent an der BIO International Convention (Stand 785) vom 5. bis 8. Juni 2023 in Boston statt.

Im Dezember 2022 würde Recipharm das Medikament Talicia von RedHillBiopharma, das zur Behandlung einer H. pylori-Infektion eingesetzt wird, bis 2026 weiterhin kommerziell herstellen. RedHilland Recipharm arbeitet seit 2015 eng an der Entwicklung und Herstellung von Talicia (Kapseln mit verzögerter Freisetzung, Omeprazol-Magnesium, Amoxicillin und Rifabutin, 10) zusammen mg/250 mg/12,5 mg).

Pharmazeutische CMO-Marktführer

-

Catalent Inc.

-

Recipharm AB

-

Jubilant Biosys Ltd.(Jubilant Pharmova Ltd)

-

Patheon Inc. (Thermo Fisher Scientific Inc.)

-

Boehringer Ingelheim Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

_Market.webp)

Pharma-CMO-Marktnachrichten

- Januar 2023 Catalent gab bekannt, dass es eine Entwicklungs- und Lizenzvereinbarung mit EthicannPharmaceuticals Inc. unterzeichnet hat, einem kanadisch-amerikanischen Spezialpharmaunternehmen, das sich auf die Entwicklung hochwertiger Cannabinoid-Arzneimitteltherapien mithilfe der Zydisoral Disintegrating Tablet (ODT)-Technologie spezialisiert hat, um die klinische Arzneimittelpipeline von Ethicann voranzutreiben. Gemäß der Vereinbarung würde Catalent seine Zydis-Technologie nutzen, um pharmazeutische Produkte zu entwickeln, die Cannabidiol (CBD) und Tetrahydrocannabinol (THC) enthalten, die Ethicann in klinischen Studien für verschiedene Erkrankungen verwenden soll.

- Oktober 2022 Recipharm investiert in eine neue Hochgeschwindigkeits-Abfülllinie für vorgefüllte Spritzen und Kartuschen an seinem Standort in Wasserburg, Deutschland, um der steigenden Kundennachfrage nach wachstumsstarken Dateiformaten, internationaler Vertragsentwicklung und Fertigungsorganisation (CDMO) gerecht zu werden ). Es wurde erwartet, dass diese Investition das gesamte Produktionsangebot von Recipharm für injizierbare Pharmazeutika, die steril abgefüllt werden müssen, im Rahmen eines kürzlich durchgeführten Investitions- und Erweiterungsprogramms im bedeutenderen Geschäftsbereich weiter stärken wird.

Segmentierung der pharmazeutischen CMO-Branche

Bei der Auftragsfertigung handelt es sich um Outsourcing, bei dem ein Hersteller eine formelle Vereinbarung mit einem anderen Fertigungsunternehmen für seine Teile, Produkte oder Komponenten abschließt. Der ehemalige Hersteller nutzt diese in seinem Herstellungsprozess zur Herstellung seiner Produkte. Ein Contract Manufacturing Organization (CMO) ist eine Organisation, die die Pharmaindustrie bedient und ihren Kunden umfassende Dienstleistungen von der Arzneimittelentwicklung bis zur Herstellung bietet. Durch die Auslagerung an einen CMO können Pharmakunden ihre technischen Ressourcen ohne erhöhten Overhead erweitern. Der Kunde kann seine internen Ressourcen und Kosten verwalten, indem er sich auf die Kernkompetenzen und hochwertigen Projekte konzentriert und gleichzeitig Infrastruktur oder technisches Personal reduziert oder nicht hinzufügt.

Der Markt für pharmazeutische Auftragsfertigungsorganisationen (CMO) ist nach Servicetyp (Produktion aktiver pharmazeutischer Inhaltsstoffe (API) (kleine Moleküle, große Moleküle, hochwirksame API (HPAPI)), Entwicklung und Herstellung fertiger Dosierungsformulierungen (FDF) (Festdosisformulierung) segmentiert (Tabletten), Flüssigdosisformulierung, Injektionsdosisformulierung), Sekundärverpackung), nach Geografie (Nordamerika (Segmentierung nach Servicetyp, Segmentierung nach Land (USA, Kanada)), Europa (Segmentierung nach Servicetyp (Segmentierung nach Land ( Vereinigtes Königreich, Deutschland, Frankreich, Italien, übriges Europa)), Asien-Pazifik (Segmentierung nach Servicetyp, Segmentierung nach Land (China, Indien, Japan, Australien, übriger asiatisch-pazifischer Raum)), Lateinamerika (Segmentierung nach Service Typ, Segmentierung nach Land (Brasilien, Mexiko, Argentinien, übriges Lateinamerika)), Naher Osten und Afrika (Segmentierung nach Servicetyp, Segmentierung nach Land (Vereinigte Arabische Emirate, Saudi-Arabien, Südafrika, übriger Naher Osten und Afrika) )). Die Marktgrößen und Prognosen werden für alle Segmente wertmäßig in Milliarden US-Dollar angegeben.

| Herstellung aktiver pharmazeutischer Inhaltsstoffe (API). | Kleines Molekül | |

| Großes Molekül | ||

| Hochwirksames API (HPAPI) | ||

| Entwicklung und Herstellung fertiger Dosierungsformulierungen (FDF). | Feste Dosisformulierung | Tablets |

| Andere Arten (Kapseln, Pulver usw.) | ||

| Flüssigdosis-Formulierung | ||

| Injizierbare Dosisformulierung | ||

| Sekundärverpackung | ||

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | Brasilien |

| Mexiko | |

| Argentinien | |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Nach Servicetyp | Herstellung aktiver pharmazeutischer Inhaltsstoffe (API). | Kleines Molekül | |

| Großes Molekül | |||

| Hochwirksames API (HPAPI) | |||

| Entwicklung und Herstellung fertiger Dosierungsformulierungen (FDF). | Feste Dosisformulierung | Tablets | |

| Andere Arten (Kapseln, Pulver usw.) | |||

| Flüssigdosis-Formulierung | |||

| Injizierbare Dosisformulierung | |||

| Sekundärverpackung | |||

| Nach Geographie^ | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Australien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Brasilien | ||

| Mexiko | |||

| Argentinien | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur pharmazeutischen CMO-Marktforschung

Wie groß ist der Pharma-CMO-Markt?

Es wird erwartet, dass die Größe des pharmazeutischen CMO-Marktes im Jahr 2024 171,18 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 6,12 % bis 2029 auf 230,38 Milliarden US-Dollar wachsen wird.

Wie groß ist der Pharma-CMO-Markt derzeit?

Im Jahr 2024 wird die Größe des pharmazeutischen CMO-Marktes voraussichtlich 171,18 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Pharma-CMO-Markt?

Catalent Inc., Recipharm AB, Jubilant Biosys Ltd.(Jubilant Pharmova Ltd), Patheon Inc. (Thermo Fisher Scientific Inc.), Boehringer Ingelheim Group sind die wichtigsten Unternehmen, die im pharmazeutischen CMO-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im pharmazeutischen CMO-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Pharma-CMO-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im pharmazeutischen CMO-Markt.

Welche Jahre deckt dieser pharmazeutische CMO-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des pharmazeutischen CMO-Marktes auf 161,31 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Pharma-CMO-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Pharma-CMO-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Pharma-CMO-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Pharma-CMOs im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Pharma-CMO-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

_Market_Major_Players_Logo.webp)