Marktgröße für Tiernahrung in Europa

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 60.41 Milliarden US-Dollar | |

| Marktgröße (2029) | 78.51 Milliarden US-Dollar | |

| Größter Anteil nach Haustieren | Hunde | |

| CAGR (2024 - 2029) | 7.47 % | |

| Größter Anteil nach Land | Großbritannien | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Tiernahrung in Europa

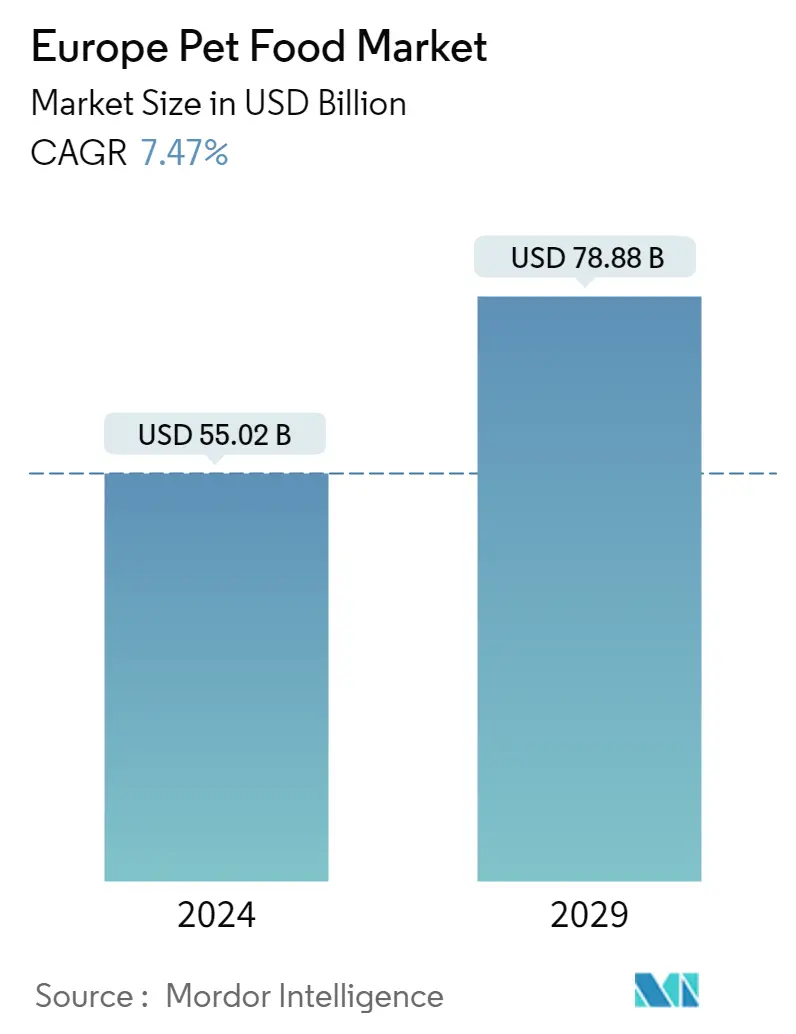

Die Größe des europäischen Tierfuttermarkts wird im Jahr 2024 auf 55,02 Milliarden US-Dollar geschätzt und soll bis 2029 78,88 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,47 % im Prognosezeitraum (2024–2029) entspricht.

Hunde dominieren den Tiernahrungsmarkt aufgrund ihrer hohen Verzehrrate, die auf ihre Größe zurückzuführen ist

- Europa hat eine ausgeprägte Kultur der Haustierhaltung und die Europäer haben eine tiefe Zuneigung zu ihren Haustieren, was zu einem wachsenden Markt für Tiernahrungsprodukte und -dienstleistungen führt. Infolgedessen wuchs der europäische Tiernahrungsmarkt zwischen 2017 und 2022 um 38,7 %, was auf einen Anstieg der Heimtierpopulation um 11,6 % im gleichen Zeitraum zurückzuführen ist.

- Der europäische Heimtierfuttermarkt wird vom Hundefuttersegment dominiert, das im Jahr 2022 einen Marktwert von 19,48 Milliarden US-Dollar erreichte. Das Hundefuttersegment ist führend aufgrund des hohen Verbrauchs von Hundefutter, getrieben durch ihre Größe, sowie a Eine beträchtliche Anzahl von Tierhaltern wechselt von hausgemachten Mahlzeiten zu kommerziellem Tierfutter. Auch die Ausgaben für Hunde stiegen von 2017 bis 2022 um 35,1 %. Infolgedessen wird das Hundefuttersegment im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 7,7 % verzeichnen.

- In Europa sind Katzen mit einer Population von 117,7 Millionen im Jahr 2022 die am häufigsten gehaltenen Haustiere. Dieser Anstieg der Zahl der Katzen hat zu einer größeren Verbraucherbasis für Katzenfutterprodukte geführt. Katzen werden als Haustiere immer beliebter, da sie im Vergleich zu anderen Haustieren einen geringen Wartungsaufwand und eine höhere Kosteneffizienz aufweisen. Infolgedessen verzeichnete der Katzenfuttermarkt ein deutliches Wachstum und erreichte im Jahr 2022 einen Wert von 19,44 Milliarden US-Dollar.

- Andere Tiere haben besondere Ernährungsbedürfnisse, die durch spezielle Tiernahrungsprodukte gedeckt werden müssen. Daher wuchs das Segment der sonstigen Haustiere zwischen 2017 und 2022 um 1,94 Milliarden US-Dollar.

- Es wird geschätzt, dass das zunehmende Bewusstsein der Tierhalter für die Vorteile von Tiernahrung und die wachsende Haustierpopulation in der Region den Tiernahrungsmarkt im Prognosezeitraum antreiben werden.

Das Vereinigte Königreich dominierte den europäischen Heimtiernahrungsmarkt vor allem aufgrund der hohen Heimtierpopulation und der zunehmenden Verwendung kommerzieller Heimtiernahrung

- Der europäische Tiernahrungsmarkt wurde im Jahr 2022 auf 47,74 Milliarden US-Dollar geschätzt. Der Tiernahrungsmarkt in der Region verzeichnet ein deutliches Wachstum, das zwischen 2017 und 2021 um 23,6 % zunahm. Dieses Wachstum kann auf mehrere Faktoren zurückgeführt werden, darunter die steigende Haustierpopulation in der Region, die im Jahr 2022 324,4 Millionen erreichte und damit von 290,5 Millionen im Jahr 2017 zunahm. Der zunehmende Trend zur Humanisierung von Haustieren und die zunehmende Konzentration von Tierbesitzern auf die Gesundheit und das Wohlbefinden ihrer Haustiere haben ebenfalls zur Expansion des Marktes beigetragen.

- Unter den europäischen Ländern ist der britische Tiernahrungsmarkt der größte und macht im Jahr 2022 14,9 % des europäischen Tiernahrungsmarktes aus. Dieser höhere Marktanteil des Vereinigten Königreichs ist hauptsächlich auf die steigende Haustierpopulation im Land und die zunehmende Nutzung kommerzieller Produkte zurückzuführen Tiernahrung, die zunehmende Verfügbarkeit einer vielfältigen Auswahl an Tiernahrung sowie die Vorteile und das Preis-Leistungs-Verhältnis, die Tiernahrung bietet, haben zu ihrer Beliebtheit beigetragen. Darüber hinaus hat auch die gestiegene Nachfrage von Tierbesitzern nach speziellen Tiernahrungsmitteln, die die Gesundheit und das Wohlbefinden von Haustieren verbessern, zum Marktwachstum beigetragen.

- Es wird erwartet, dass der polnische Tiernahrungsmarkt mit einer durchschnittlichen jährlichen Wachstumsrate von 14,3 % im Prognosezeitraum der am schnellsten wachsende Markt in Europa sein wird. Dies ist vor allem auf die wachsende Haustierpopulation zurückzuführen, und aufgrund des zunehmenden Trends zur Humanisierung von Haustieren stellen viele Tierhalter im Land von selbstgekochtem Futter auf kommerzielles Tierfutter um.

- Der wachsende Heimtierbestand in der Region, der wachsende Fokus der Tierhalter auf die Gesundheit und das Wohlbefinden ihrer Haustiere und die zunehmende Akzeptanz kommerzieller Heimtiernahrung sind die Faktoren, die den europäischen Heimtiernahrungsmarkt voraussichtlich antreiben und im Laufe des Jahres eine jährliche Wachstumsrate von 6,4 % verzeichnen der Prognosezeitraum.

Markttrends für Tiernahrung in Europa

- Das wachsende hundefreundliche Ökosystem in der Region treibt die Adoption von Hunden aus Tierheimen und Rettungsorganisationen voran

- Die wachsende Beliebtheit anderer Tiere und die steigende Zahl von Akquisitionskanälen für die Adoption anderer Tiere treiben ihren Markt voran

Überblick über die europäische Tiernahrungsindustrie

Der europäische Tiernahrungsmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 25,66 % einnehmen. Die Hauptakteure in diesem Markt sind ADM, Affinity Petcare SA, Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), Mars Incorporated und Nestle (Purina) (alphabetisch sortiert).

Europas Marktführer für Tiernahrung

ADM

Affinity Petcare SA

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

Mars Incorporated

Nestle (Purina)

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), General Mills Inc., Heristo aktiengesellschaft, Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Markt für Tiernahrung

- Juli 2023 Hill's Pet Nutrition stellt seine neuen MSC (Marine Stewardship Council) zertifizierten Seelachs- und Insektenproteinprodukte für Haustiere mit empfindlichem Magen und empfindlicher Haut vor. Sie enthalten Vitamine, Omega-3-Fettsäuren und Antioxidantien.

- Mai 2023 Nestle Purina bringt unter der Friskies-Marke Frskies Playfuls – Leckerlis neue Leckerlis für Katzen auf den Markt. Diese Leckerbissen haben eine runde Form und sind in den Geschmacksrichtungen Huhn und Leber sowie Lachs und Garnelen für erwachsene Katzen erhältlich.

- Mai 2023 Virbac übernimmt seinen Vertriebspartner (GS Partners) in der Tschechischen Republik und der Slowakei, was zur 35. Tochtergesellschaft von Virbac wird. Mit dieser neuen Tochtergesellschaft kann Virbac seine Präsenz in diesen Ländern weiter ausbauen.

Europa-Marktbericht für Tiernahrung – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Haustierpopulation

- 4.1.1 Katzen

- 4.1.2 Hunde

- 4.1.3 Andere Haustiere

- 4.2 Ausgaben für Haustiere

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Tiernahrungsprodukt

- 5.1.1 Essen

- 5.1.1.1 Nach Unterprodukt

- 5.1.1.1.1 Trockenfutter für Haustiere

- 5.1.1.1.1.1 Von Sub Trockenfutter für Haustiere

- 5.1.1.1.1.1.1 Kroketten

- 5.1.1.1.1.1.2 Anderes Trockenfutter für Haustiere

- 5.1.1.1.2 Nassfutter für Haustiere

- 5.1.2 Nutraceuticals/Nahrungsergänzungsmittel für Haustiere

- 5.1.2.1 Nach Unterprodukt

- 5.1.2.1.1 Milch-Bioaktivstoffe

- 5.1.2.1.2 Omega-3-Fettsäuren

- 5.1.2.1.3 Probiotika

- 5.1.2.1.4 Proteine und Peptide

- 5.1.2.1.5 Vitamine und Mineralien

- 5.1.2.1.6 Andere Nutraceuticals

- 5.1.3 Leckerlis für Haustiere

- 5.1.3.1 Nach Unterprodukt

- 5.1.3.1.1 Knusprige Leckereien

- 5.1.3.1.2 Zahnbehandlungen

- 5.1.3.1.3 Gefriergetrocknete und ruckartige Leckereien

- 5.1.3.1.4 Weiche und zähe Leckereien

- 5.1.3.1.5 Andere Leckereien

- 5.1.4 Veterinärdiäten für Haustiere

- 5.1.4.1 Nach Unterprodukt

- 5.1.4.1.1 Diabetes

- 5.1.4.1.2 Verdauungsempfindlichkeit

- 5.1.4.1.3 Mundpflege-Diäten

- 5.1.4.1.4 Nieren

- 5.1.4.1.5 Erkrankung der Harnwege

- 5.1.4.1.6 Andere veterinärmedizinische Diäten

- 5.2 Haustiere

- 5.2.1 Katzen

- 5.2.2 Hunde

- 5.2.3 Andere Haustiere

- 5.3 Vertriebsweg

- 5.3.1 Convenience-Stores

- 5.3.2 Online-Kanal

- 5.3.3 Fachgeschäfte

- 5.3.4 Supermärkte/Hypermärkte

- 5.3.5 Andere Kanäle

- 5.4 Land

- 5.4.1 Frankreich

- 5.4.2 Deutschland

- 5.4.3 Italien

- 5.4.4 Niederlande

- 5.4.5 Polen

- 5.4.6 Russland

- 5.4.7 Spanien

- 5.4.8 Großbritannien

- 5.4.9 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 ADM

- 6.4.2 Affinity Petcare SA

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 Heristo aktiengesellschaft

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. WICHTIGE STRATEGISCHE FRAGEN FÜR PET-FOOD-CEOs

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der europäischen Tiernahrungsindustrie

Lebensmittel, Nutraceuticals/Ergänzungsmittel für Haustiere, Leckerlis für Haustiere und Veterinärnahrung für Haustiere werden als Segmente von Pet Food Product abgedeckt. Katzen und Hunde werden als Segmente von Haustiere abgedeckt. Convenience Stores, Online-Vertrieb, Fachgeschäfte, Supermärkte/Hypermärkte werden als Segmente nach Vertriebskanal abgedeckt. Frankreich, Deutschland, Italien, Niederlande, Polen, Russland, Spanien und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.

- Europa hat eine ausgeprägte Kultur der Haustierhaltung und die Europäer haben eine tiefe Zuneigung zu ihren Haustieren, was zu einem wachsenden Markt für Tiernahrungsprodukte und -dienstleistungen führt. Infolgedessen wuchs der europäische Tiernahrungsmarkt zwischen 2017 und 2022 um 38,7 %, was auf einen Anstieg der Heimtierpopulation um 11,6 % im gleichen Zeitraum zurückzuführen ist.

- Der europäische Heimtierfuttermarkt wird vom Hundefuttersegment dominiert, das im Jahr 2022 einen Marktwert von 19,48 Milliarden US-Dollar erreichte. Das Hundefuttersegment ist führend aufgrund des hohen Verbrauchs von Hundefutter, getrieben durch ihre Größe, sowie a Eine beträchtliche Anzahl von Tierhaltern wechselt von hausgemachten Mahlzeiten zu kommerziellem Tierfutter. Auch die Ausgaben für Hunde stiegen von 2017 bis 2022 um 35,1 %. Infolgedessen wird das Hundefuttersegment im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 7,7 % verzeichnen.

- In Europa sind Katzen mit einer Population von 117,7 Millionen im Jahr 2022 die am häufigsten gehaltenen Haustiere. Dieser Anstieg der Zahl der Katzen hat zu einer größeren Verbraucherbasis für Katzenfutterprodukte geführt. Katzen werden als Haustiere immer beliebter, da sie im Vergleich zu anderen Haustieren einen geringen Wartungsaufwand und eine höhere Kosteneffizienz aufweisen. Infolgedessen verzeichnete der Katzenfuttermarkt ein deutliches Wachstum und erreichte im Jahr 2022 einen Wert von 19,44 Milliarden US-Dollar.

- Andere Tiere haben besondere Ernährungsbedürfnisse, die durch spezielle Tiernahrungsprodukte gedeckt werden müssen. Daher wuchs das Segment der sonstigen Haustiere zwischen 2017 und 2022 um 1,94 Milliarden US-Dollar.

- Es wird geschätzt, dass das zunehmende Bewusstsein der Tierhalter für die Vorteile von Tiernahrung und die wachsende Haustierpopulation in der Region den Tiernahrungsmarkt im Prognosezeitraum antreiben werden.

| Essen | Nach Unterprodukt | Trockenfutter für Haustiere | Von Sub Trockenfutter für Haustiere | Kroketten |

| Anderes Trockenfutter für Haustiere | ||||

| Nassfutter für Haustiere | ||||

| Nutraceuticals/Nahrungsergänzungsmittel für Haustiere | Nach Unterprodukt | Milch-Bioaktivstoffe | ||

| Omega-3-Fettsäuren | ||||

| Probiotika | ||||

| Proteine und Peptide | ||||

| Vitamine und Mineralien | ||||

| Andere Nutraceuticals | ||||

| Leckerlis für Haustiere | Nach Unterprodukt | Knusprige Leckereien | ||

| Zahnbehandlungen | ||||

| Gefriergetrocknete und ruckartige Leckereien | ||||

| Weiche und zähe Leckereien | ||||

| Andere Leckereien | ||||

| Veterinärdiäten für Haustiere | Nach Unterprodukt | Diabetes | ||

| Verdauungsempfindlichkeit | ||||

| Mundpflege-Diäten | ||||

| Nieren | ||||

| Erkrankung der Harnwege | ||||

| Andere veterinärmedizinische Diäten |

| Katzen |

| Hunde |

| Andere Haustiere |

| Convenience-Stores |

| Online-Kanal |

| Fachgeschäfte |

| Supermärkte/Hypermärkte |

| Andere Kanäle |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Polen |

| Russland |

| Spanien |

| Großbritannien |

| Rest von Europa |

| Tiernahrungsprodukt | Essen | Nach Unterprodukt | Trockenfutter für Haustiere | Von Sub Trockenfutter für Haustiere | Kroketten |

| Anderes Trockenfutter für Haustiere | |||||

| Nassfutter für Haustiere | |||||

| Nutraceuticals/Nahrungsergänzungsmittel für Haustiere | Nach Unterprodukt | Milch-Bioaktivstoffe | |||

| Omega-3-Fettsäuren | |||||

| Probiotika | |||||

| Proteine und Peptide | |||||

| Vitamine und Mineralien | |||||

| Andere Nutraceuticals | |||||

| Leckerlis für Haustiere | Nach Unterprodukt | Knusprige Leckereien | |||

| Zahnbehandlungen | |||||

| Gefriergetrocknete und ruckartige Leckereien | |||||

| Weiche und zähe Leckereien | |||||

| Andere Leckereien | |||||

| Veterinärdiäten für Haustiere | Nach Unterprodukt | Diabetes | |||

| Verdauungsempfindlichkeit | |||||

| Mundpflege-Diäten | |||||

| Nieren | |||||

| Erkrankung der Harnwege | |||||

| Andere veterinärmedizinische Diäten | |||||

| Haustiere | Katzen | ||||

| Hunde | |||||

| Andere Haustiere | |||||

| Vertriebsweg | Convenience-Stores | ||||

| Online-Kanal | |||||

| Fachgeschäfte | |||||

| Supermärkte/Hypermärkte | |||||

| Andere Kanäle | |||||

| Land | Frankreich | ||||

| Deutschland | |||||

| Italien | |||||

| Niederlande | |||||

| Polen | |||||

| Russland | |||||

| Spanien | |||||

| Großbritannien | |||||

| Rest von Europa | |||||

Marktdefinition

- FUNKTIONEN - Tiernahrung dient in der Regel der vollständigen und ausgewogenen Ernährung des Haustiers, wird jedoch in erster Linie als funktionelles Produkt eingesetzt. Der Geltungsbereich umfasst die von Haustieren verzehrten Futter- und Nahrungsergänzungsmittel, einschließlich tierärztlicher Diäten. Nahrungsergänzungsmittel/Nutrazeutika, die direkt an Haustiere abgegeben werden, fallen in den Geltungsbereich.

- WIEDERVERKÄUFER - Unternehmen, die Tiernahrung ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Als Endverbraucher im untersuchten Markt gelten Tierhalter.

- VERTRIEBSKANÄLE - Im Geltungsbereich werden Supermärkte/Hypermärkte, Fachgeschäfte, Convenience-Stores, Online-Kanäle und andere Kanäle berücksichtigt. Zu den Fachgeschäften zählen die Geschäfte, die ausschließlich Basis- und Spezialprodukte rund ums Haustier anbieten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 SCHLÜSSELVARIABLEN IDENTIFIZIEREN: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen