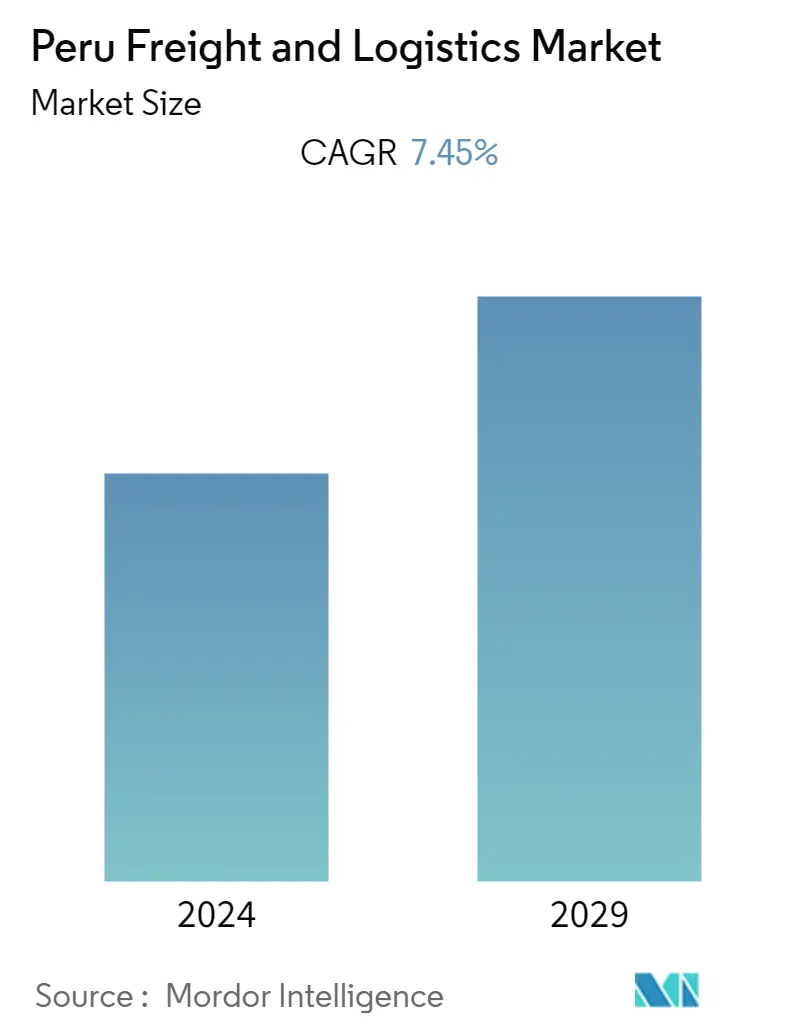

Größe des peruanischen Fracht- und Logistikmarktes

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 7.45 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Peruanische Fracht- und Logistikmarktanalyse

Es wird erwartet, dass die Größe des peruanischen Fracht- und Logistikmarktes von 25,81 Milliarden US-Dollar im Jahr 2023 auf 36,97 Milliarden US-Dollar im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 7,45 % im Prognosezeitraum (2023–2028) entspricht.

- Die peruanische Logistik wird durch überhöhte Logistikkosten, steigende Endpreise und einen Verlust an Wettbewerbsfähigkeit beeinträchtigt. Es ist notwendig, Vorschriften umzusetzen, um die Logistikkostenüberschreitungen zu reduzieren, die Exporteure und Importeure zahlen. Die COVID-19-Pandemie hatte Auswirkungen auf zahlreiche Unternehmen. In den meisten Industriebetrieben weltweit führte dies zur Schließung oder Einstellung ihrer Produktionstätigkeit. Die COVID-19-Pandemie hatte große Auswirkungen auf das verarbeitende Gewerbe, die Lebensmittel- und Getränkeindustrie, die Luftfahrt, die Automobilindustrie und andere Branchen und wirkte sich auch auf den Logistiksektor aus.

- Die hohen Agrarexporte und die Pläne der Regierung, die Exporte weiter zu steigern, sind wesentliche Treiber für das Wachstum der Logistikbranche. Es wird erwartet, dass sich das Volumenwachstum Perus in allen Teilsektoren des Güterverkehrs im Jahr 2023 aufgrund des Konflikts zwischen Russland und der Ukraine und den Folgen einer weltweiten Konjunkturabschwächung verlangsamt. Kurzfristig wird die Luftfracht am stärksten zunehmen. Es wird jedoch erwartet, dass alle vier Kategorien im Jahr 2024 Anzeichen einer Erholung zeigen, bevor sie sich auf einem längerfristig nachhaltigen Expansionsniveau stabilisieren.

- Das reale Handelswachstum wird mittelfristig schwanken, bevor es nach dem Prognosezeitraum zu einigen Rückgängen kommt. Mittelfristig wird die Aktivität von der wirtschaftlichen Erholung bei den wichtigsten Handelspartnern des Marktes wie Festlandchina beeinflusst.

- Die Wahrscheinlichkeit weniger unternehmensfreundlicher Vorschriften könnte sich jedoch auf das zukünftige Wachstum auswirken. In der Zwischenzeit widmet sich Peru dem Ausbau seiner Transportinfrastruktur, um seine Position als bedeutender regionaler Handelsknotenpunkt zu behaupten und sicherzustellen, dass die Lieferketten verschiedene Frachtoptionen umfassen. Der Großteil des Güterverkehrs wird weiterhin auf der Straße transportiert, doch wenn ehrgeizige Initiativen erfolgreich sind, könnte der Teilsektor Schiene eine größere Rolle spielen.

- Das peruanische Ministerium für Verkehr und Kommunikation (MTC) hat sein zugewiesenes Budget effektiv verwaltet und sein Engagement bekräftigt, Lücken in der Straßen-, Flughafen-, Hafen-, Schienen- und Telekommunikationsinfrastruktur zu schließen. Das Ministerium gab im Dezember 1,841 Milliarden SOL (48,36 Millionen US-Dollar) aus, rund 5 % mehr als im gleichen Zeitraum des Jahres 2020.

- Der in der Transport- und Kommunikationsbranche investierte Betrag belief sich im Dezember 2021 auf 1,094 Milliarden SOL (28,75 Millionen US-Dollar). Dies führte zu einer kumulierten jährlichen Gesamtsumme von 8,277 Milliarden SOL (217,5 Millionen US-Dollar), rund 69 % mehr als der rekordverdächtige Investitionsbetrag im Jahr 2020. Die Instandhaltungsaktivitäten des nationalen und regionalen Straßennetzes für konzessionierte und nicht konzessionierte Straßen sowie andere laufende Ausgaben Die damit verbundenen Posten beliefen sich auf 748 Mio. SOL (19,66 Mio. USD).

Peruanische Fracht- und Logistikmarkttrends

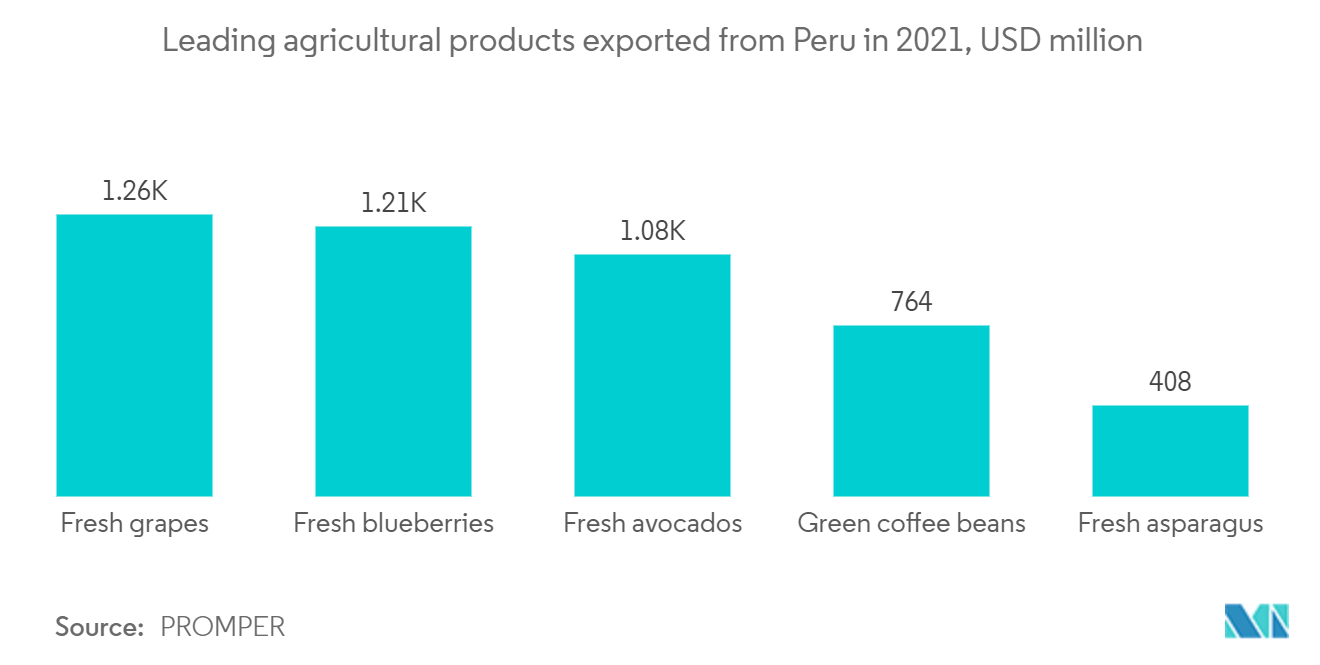

Agrarexporte treiben Logistikwachstum voran

Die peruanischen Agrarexporte stiegen von 645 Millionen US-Dollar im Jahr 2000 auf voraussichtlich 9,2 Milliarden US-Dollar im Jahr 2021. Diese außergewöhnliche Leistung ist auf das günstige Wetter in der Küstenregion Perus, Investitionen in Spitzentechnologie und kluge Richtlinien wie die Sonderarbeit zurückzuführen Regelung für die Agrargesetzgebung.

Peru vergrößerte seine Produktionsfläche für hochwertige Exporte um das Vierfache auf rund 200.000 Hektar. Die Industrie schafft pro Hektar etwa vier direkte Arbeitsplätze auf dem Feld und einen in den Verarbeitungsbetrieben. Peru hat also mindestens eine Million formelle Arbeitsplätze geschaffen. Darüber hinaus eröffnete das Gesetz Beschäftigungsperspektiven für Frauen, die rund 25 % der Erwerbsbevölkerung ausmachen.

Agrarexporte sind der zweitwichtigste Währungsbringer für Peru. Seit 2000 verzeichneten die Exportzahlen einen exponentiellen Anstieg. Frisches Obst, insbesondere Weintrauben, Blaubeeren und Avocados, waren 2021 Perus wichtigster Agrarexport. Mit einem geschätzten Exportwert von 1,3 Milliarden US-Dollar in diesem Jahr lagen Weintrauben an der Spitze. An dritter Stelle standen Avocados mit einem Exportwert von 1,1 Milliarden US-Dollar, gefolgt von frischen Blaubeeren mit 1,21 Milliarden US-Dollar. Mittlerweile exportierte der Andenstaat Rohkaffee im Wert von 764 Millionen US-Dollar. Peru ist einer der größten Kaffeeproduzenten Lateinamerikas.

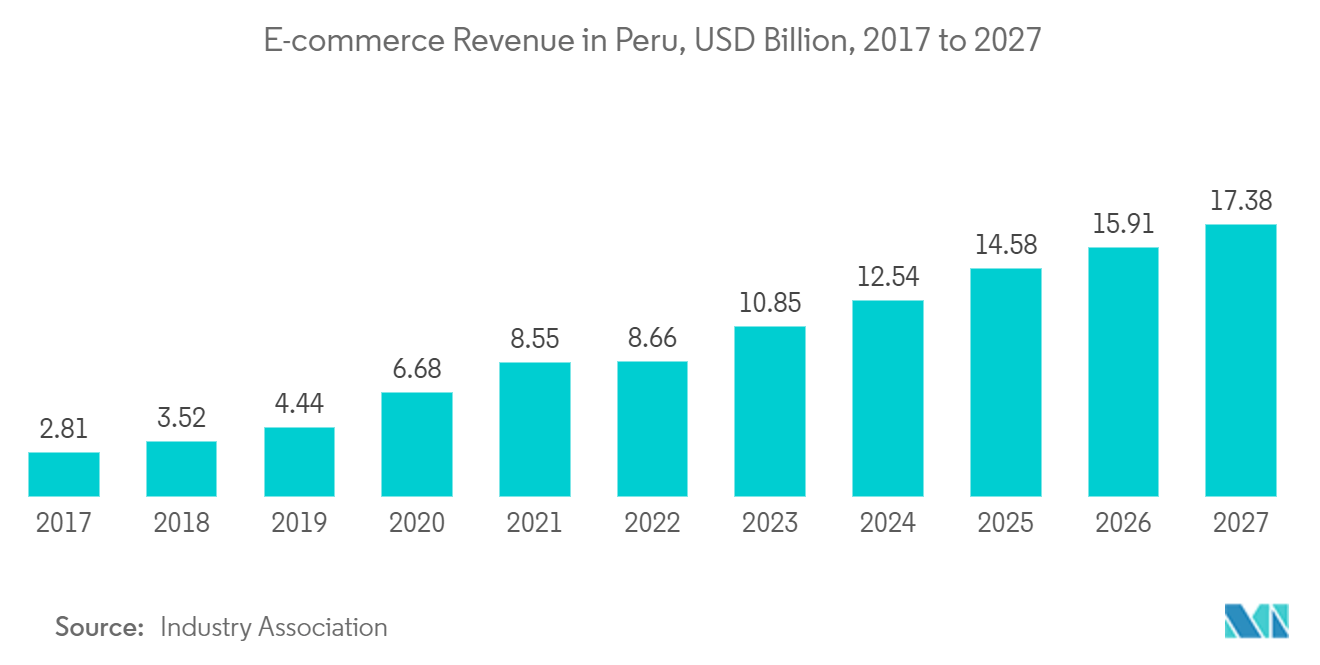

E-Commerce wächst im Land

Der E-Commerce beschleunigt auch zwei Jahre nach der COVID-19-Epidemie seine Fortschritte bei der digitalen Transformation von Verbrauchern und Unternehmen. Der E-Commerce-Observatoriumsbericht 2021-2022 der peruanischen E-Commerce-Kammer (CAPECE) verzeichnete im Jahr 2021 ein Wachstum von 55 % und erwirtschaftete einen Umsatz von 9,3 Milliarden US-Dollar.

Nur 1,5 % der 5,2 Millionen offiziell registrierten Unternehmen Perus verkauften vor dem Ausbruch Waren online. Im Gegensatz dazu verdoppelte sich die Zahl der Unternehmen, die sich dem E-Commerce-Sektor anschlossen, während der Pandemie, und bis Ende 2021 wurden über 6 % aller Verkäufe online getätigt. Allerdings steht im peruanischen Unternehmensumfeld noch weitere Arbeit in Bezug auf digitale Transformation und E-Commerce-Lösungen aus. Beispielsweise stammen nur 20 % der Internettransaktionen aus anderen Regionen als Lima.

Spielzeug, Heimwerken und Hobbys, Haushaltswaren und Möbel, Gesundheit und Schönheit, Fluggesellschaften und Hotels sowie Elektroartikel bildeten 2021 die fünf größten E-Commerce-Marktanteilsführer in Peru. Die beiden Spitzensegmente halten zusammen einen Marktanteil von 22 %.

Kreditkarten, die 35 % des Online-Umsatzes in Peru in Höhe von 9,3 Milliarden US-Dollar ausmachen, sind die beliebteste Zahlungsmethode, gefolgt von Debitkarten (33 % des Marktes), digitalen Geldbörsen (22 %) und Banküberweisungen (7 %). ) und Bargeldtransaktionen (3 %). Während mobile Bezahl-Apps wie Venmo und PayPal noch nicht an Popularität gewinnen, erobert Yape, ihr Pendant in Lateinamerika, schnell die Oberhand.

Aufgrund der COVID-19-Epidemie mussten sich Verbraucher an neue Verfahren für den Kauf von Waren und Dienstleistungen gewöhnen. Auch wenn die Einkaufszentren wieder voll sind, bieten immer mehr Unternehmen E-Commerce an, weil peruanische Käufer Bequemlichkeit und Komfort beim Einkaufen wünschen.

Kostenlose Lieferung, Gutscheine oder Rabatte, Empfehlungen anderer Kunden und unkomplizierte Rückgabebedingungen sind die Schlüsselfaktoren, die die Präferenz der Verbraucher für Online-Händler beeinflussen. E-Commerce ist zu einem unverzichtbaren Tool für kleine, mittlere und große Unternehmen geworden.

Laut einer aktuellen CAPECE-Analyse weist Peru unter den großen lateinamerikanischen Volkswirtschaften die niedrigsten E-Commerce-Nutzungsraten für Smartphones auf. Aber im Jahr 2021 wurden 59 % aller E-Commerce-Käufe über mobile Geräte getätigt. Darüber hinaus werden laut demselben Bericht 34,2 Millionen Mobiltelefone in Peru von 62 % der Peruaner häufig verwendet, um über mobile Geräte in Peru auf das Internet zuzugreifen.

Überblick über die peruanische Fracht- und Logistikbranche

Der peruanische Fracht- und Logistikmarkt umfasst mehr als 800 Akteure und ist fragmentiert. Internationale Akteure verfügen über eine starke Präsenz auf dem Logistikmarkt des Landes. Die Technologieintegration nimmt langsam, aber stetig zu, und es wird erwartet, dass sich die in die Technologie investierenden Akteure einen Wettbewerbsvorteil auf dem Markt verschaffen. Zu den internationalen Akteuren auf dem Markt gehören unter anderem DHL, DB Schenker, Agility und UPS.

Peruanische Marktführer im Bereich Fracht und Logistik

-

CEVA Logistics

-

DHL

-

DB Schenker

-

Perurail SA

-

Avianca Cargo

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

/peru-freight-and-logistics-market---growth,-trends,-and-forecast-(2020-2025)_peru_fnl_cl.webp)

Nachrichten zum peruanischen Fracht- und Logistikmarkt

Oktober 2023 Peru Indecopi genehmigte in den ersten beiden Jahren seines Fusionskontrollsystems 27 Fusionen in durchschnittlich 44 Werktagen. Peru Indecopi genehmigte in den ersten zwei Jahren seines Fusionskontrollsystems 27 Fusionen in durchschnittlich 44 Werktagen.

August 2023 Cuatrecasas hat die Zweckgesellschaft (SPAC) Two (NYSE TWOA) beim Abschluss einer Unternehmenszusammenschlussvereinbarung mit LatAm Logistic Properties (LLP) in Bezug auf bestimmte Tochtergesellschaften in Kolumbien und Peru beraten. Bei der Transaktion geschlossen wird, werden LLP und zwei mit neuen Tochtergesellschaften einer Zweckgesellschaft (SPV) fusionieren, die künftig eingetragen werden soll.

Peru-Fracht- und Logistikmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Marktübersicht

4.2 Marktdynamik

4.2.1 Treiber

4.2.2 Einschränkungen

4.2.3 Gelegenheiten

4.3 Technologische Innovation und ihre Auswirkungen

4.4 Auswirkungen des E-Commerce-Wachstums auf den Markt

4.5 Auswirkungen von Vorschriften auf den Logistiksektor

4.6 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.6.1 Verhandlungsmacht der Lieferanten

4.6.2 Verhandlungsmacht von Käufern/Verbrauchern

4.6.3 Bedrohung durch neue Marktteilnehmer

4.6.4 Bedrohung durch Ersatzprodukte

4.6.5 Wettberbsintensität

4.7 Auswirkungen von Covid-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Funktion

5.1.1 Gütertransport

5.1.1.1 Straße

5.1.1.2 Schiene

5.1.1.3 Meer und Binnenland

5.1.1.4 Luft

5.1.2 Spedition

5.1.3 Lagerung

5.1.4 Kurier, Express und Paket

5.1.5 Mehrwertdienste (Kühlkettenlogistik, Last-Mile-Logistik, Retourenlogistik und andere aufstrebende Bereiche)

5.2 Vom Endbenutzer

5.2.1 Konstruktion

5.2.2 Öl & Gas und Steinbrüche

5.2.3 Land-, Fischerei- und Forstwirtschaft

5.2.4 Fertigung und Automobil

5.2.5 Vertriebshandel

5.2.6 Andere (Pharma und Gesundheitswesen)

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick (Marktkonzentration und Hauptakteure)

6.2 Firmenprofile

6.2.1 CEVA Logistics

6.2.2 DHL

6.2.3 DB Schenker

6.2.4 Perurail SA

6.2.5 Avianca Cargo

6.2.6 Agility Logistics

6.2.7 JAS Worldwide

6.2.8 United Parcel Service Inc.

6.2.9 Transaltisa SA

6.2.10 Servosa Gas SAC

6.2.11 Transportes Rodrigo Carranza SAC

6.2.12 Impala Terminals*

6.3 Liste weiterer Logistikakteure

7. ZUKUNFT DES MARKTES

8. ANHANG

8.1 BIP-Verteilung nach Aktivität

8.2 Einblicke in Kapitalströme auf dem Markt

8.3 Wirtschaftsstatistik – Beitrag des Transport- und Lagersektors zur Wirtschaft

8.4 Außenhandelsstatistik – Export und Import, nach Produkten

Segmentierung der peruanischen Fracht- und Logistikbranche

Der peruanische Fracht- und Logistikmarktbericht bietet Einblicke in die Treiber, Einschränkungen, Chancen, technologische Innovationen und deren Auswirkungen, die Auswirkungen des E-Commerce-Wachstums auf den Markt, Vorschriften und Investitionen im Logistiksektor sowie die Branchenattraktivität – Porters Fünf-Kräfte-Analyse. Darüber hinaus werden Einblicke in das Wachstum der intermodalen Logistik in der Region sowie Einblicke in die Kurier-, Express- und Paketsegmente gewährt.

Der peruanische Fracht- und Logistikmarkt ist nach Funktionen segmentiert (Gütertransport (Straße, Schiene, See sowie Binnen- und Luftverkehr), Spedition, Lagerung, Kurier, Express und Paket, Mehrwertdienste (Kühlkettenlogistik, Last-Mile-Logistik). , Rückführungslogistik und andere aufstrebende Bereiche)) und Endverbraucher (Baugewerbe, Öl und Gas sowie Steinbrüche, Land-, Fischerei- und Forstwirtschaft, Fertigung und Automobilindustrie, Vertriebshandel und andere Endverbraucher (Pharmaindustrie und Gesundheitswesen)). Der Bericht bietet Marktgrößen und Wertprognosen (USD) für alle oben genannten Segmente.

| Nach Funktion | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur peruanischen Fracht- und Logistikmarktforschung

Wie groß ist der peruanische Fracht- und Logistikmarkt derzeit?

Der peruanische Fracht- und Logistikmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,45 % verzeichnen.

Wer sind die Hauptakteure auf dem peruanischen Fracht- und Logistikmarkt?

CEVA Logistics, DHL, DB Schenker, Perurail SA, Avianca Cargo sind die wichtigsten Unternehmen, die auf dem peruanischen Fracht- und Logistikmarkt tätig sind.

Welche Jahre deckt dieser peruanische Fracht- und Logistikmarkt ab?

Der Bericht deckt die historische Marktgröße des peruanischen Fracht- und Logistikmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des peruanischen Fracht- und Logistikmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der peruanischen Fracht- und Logistikbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fracht und Logistik in Peru im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Peru Freight Logistics umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.