Marktanalyse für Erdnussöl

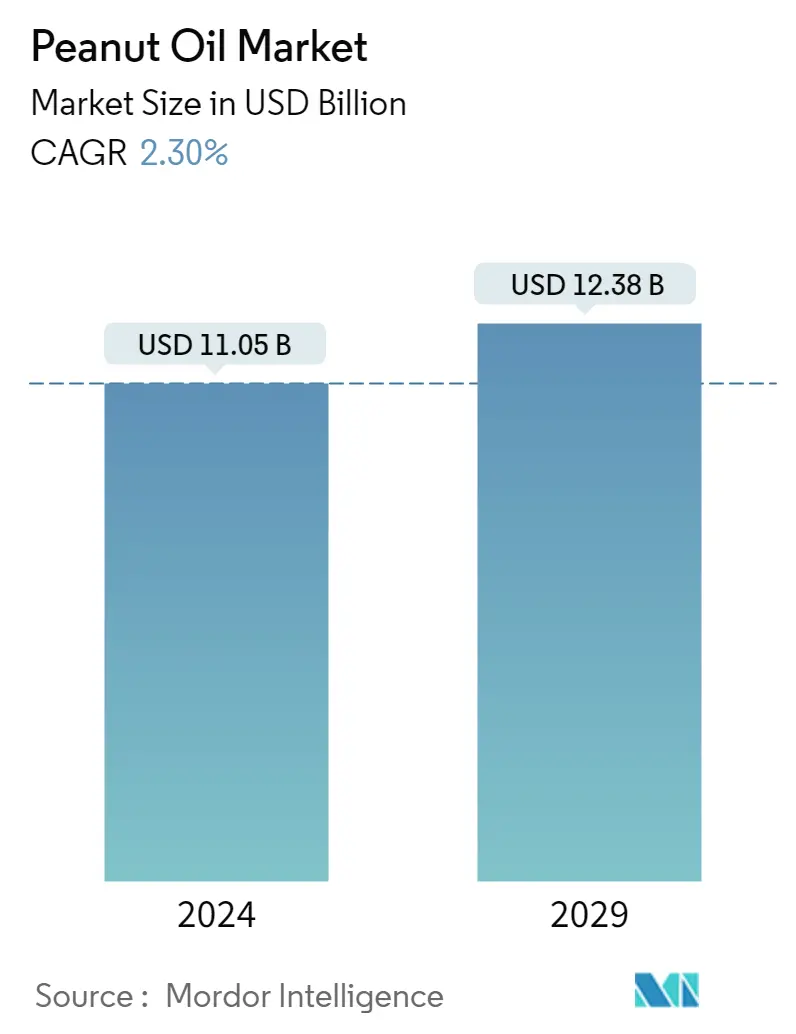

Die Größe des Erdnussölmarkts wird im Jahr 2024 auf 11,05 Milliarden US-Dollar geschätzt und soll bis 2029 12,38 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,30 % im Prognosezeitraum (2024–2029) entspricht.

- Aufgrund des hohen Nährwertprofils und der Suche nach immunstärkenden Inhaltsstoffen steigt die Einzelhandelsnachfrage nach Erdnussöl. Laut der von Beare-Rogers in der Fachzeitschrift International Union Of Pure And Applied Chemistry veröffentlichten Studie ist Erdnussöl von Natur aus arm an gesättigten Fetten, cholesterinfrei und enthält keine Transfette.

- Ölsäure, eine einfach ungesättigte Fettsäure (MUFA), macht 52 % ihrer Zusammensetzung aus; Linolsäure, eine mehrfach ungesättigte Fettsäure (PUFA), macht 32 % aus. Darüber hinaus ist das Öl eine Quelle natürlich vorkommender Substanzen wie Antioxidantien, Vitamin E, Phytosterole, Squalen und p-Cumarsäure, die alle zur Erhaltung der Gesundheit beitragen. Aufgrund seines hohen Ölsäuregehalts verfügt Erdnussöl über eine Vielzahl vorteilhafter biologischer Vorteile.

- Erdnussöl hat ein breites Anwendungsspektrum, nicht nur in der Lebensmittelindustrie, sondern in vielen anderen Bereichen, einschließlich der Kosmetik- und Körperpflegeindustrie. Beispielsweise wird es äußerlich auf die Haut aufgetragen, um trockene Haut mit Feuchtigkeit zu versorgen und bei Hauterkrankungen wie Ekzemen. Daher ist es Bestandteil vieler Körperpflegeprodukte. Es ist außerdem eine gute Quelle für Vitamin E und besitzt antioxidative Eigenschaften.

- Darüber hinaus wird raffiniertes Erdnussöl wie alle verarbeiteten Pflanzenöle raffiniert, gebleicht und desodoriert. Durch diesen Vorgang verliert das Öl seine allergische Proteinkomponente und wird nicht allergen. Nach Angaben des Peanut Institute ist die primäre Form von Erdnussöl, die in internationalen Fast-Food-Franchises verwendet wird, raffiniert. Raffiniertes Erdnussöl ist ein aromatisches Speiseöl, frei von Transfetten und Allergenen und sehr stabil. Aufgrund seines hohen Rauchpunkts und des extrem niedrigen Gehalts an gesättigten Fettsäuren ist raffiniertes Erdnussöl ein beliebtes Öl zum Braten.

- Gemäß dem Food Allergen Labelling and Consumer Protection Act of 2004, Abschnitt 203, Unterabschnitt 7, Teil Cc1.qq.2.1, sind hochraffinierte Öle gemäß den Änderungen von der Definition eines schwerwiegenden Lebensmittelallergens ausgenommen, weshalb hierfür keine Petition eingereicht werden kann erforderlich, wodurch die Verwendung von raffiniertem Erdnussöl weltweit erhöht wird.

Markttrends für Erdnussöl

Steigendes Bewusstsein für die Vorteile von Erdnussöl in Hautpflegeprodukten

- Mit der wachsenden Modernisierungskultur verändern sich auch die Lebensstile der Verbraucher täglich. Verbraucher tendieren dazu, in ihrem täglichen Leben natürliche Produkte zu verwenden. Darüber hinaus erkennen Verbraucher mit der Entwicklung von Wissenschaft und Technologie auch die Vorteile von Hautpflegekosmetikprodukten auf Basis biologischer Inhaltsstoffe an, was zu einer steigenden Nachfrage nach diesen natürlichen Inhaltsstoffen wie Erdnussöl führt.

- Verbraucher bevorzugen beispielsweise Hautpflegeprodukte auf Erdnussölbasis, da diese dazu beitragen können, die Haut von leichten Irritationen zu befreien und gleichzeitig Rötungen zu reduzieren. Schließlich helfen die antioxidativen Kräfte, die in seinem Vitamin-E-Gehalt enthalten sind, bei der Bekämpfung der Alterung.

- Als reichhaltiges Weichmacher hilft Erdnussöl dabei, die Haut zu pflegen und mit Feuchtigkeit zu versorgen, sodass sie weicher, glatter und strahlender aussieht und sich auch so anfühlt. Hydriertes Erdnussöl wirkt auch als viskositätserhöhendes Mittel, was es zu einem wichtigen Bestandteil der Hautpflegeindustrie macht. Aufgrund seines hohen Fettgehalts eignet sich Erdnussöl hervorragend als Grundlage für Massageöle.

- Mehrere Kosmetikhersteller verwenden angereichertes Erdnussöl als Weichmacher in Haut- und Haarpflegeprodukten. Kosmetikhersteller verwenden aromatisierte Pflanzenöle, die ihre Nährstoffe behalten, um ansprechende Seifen, Seren und andere Produkte herzustellen. Beispielsweise kann die Kosmetik- und Pharmaindustrie das Erdnussöl der Henry Lamotte Oils GmbH nutzen.

- Aufgrund der wachsenden Nachfrage nach Produkten auf Erdnussölbasis im täglichen Leben tendieren Verbraucher daher zum Erdnussölmarkt, der den Markt ebenfalls erheblich antreibt.

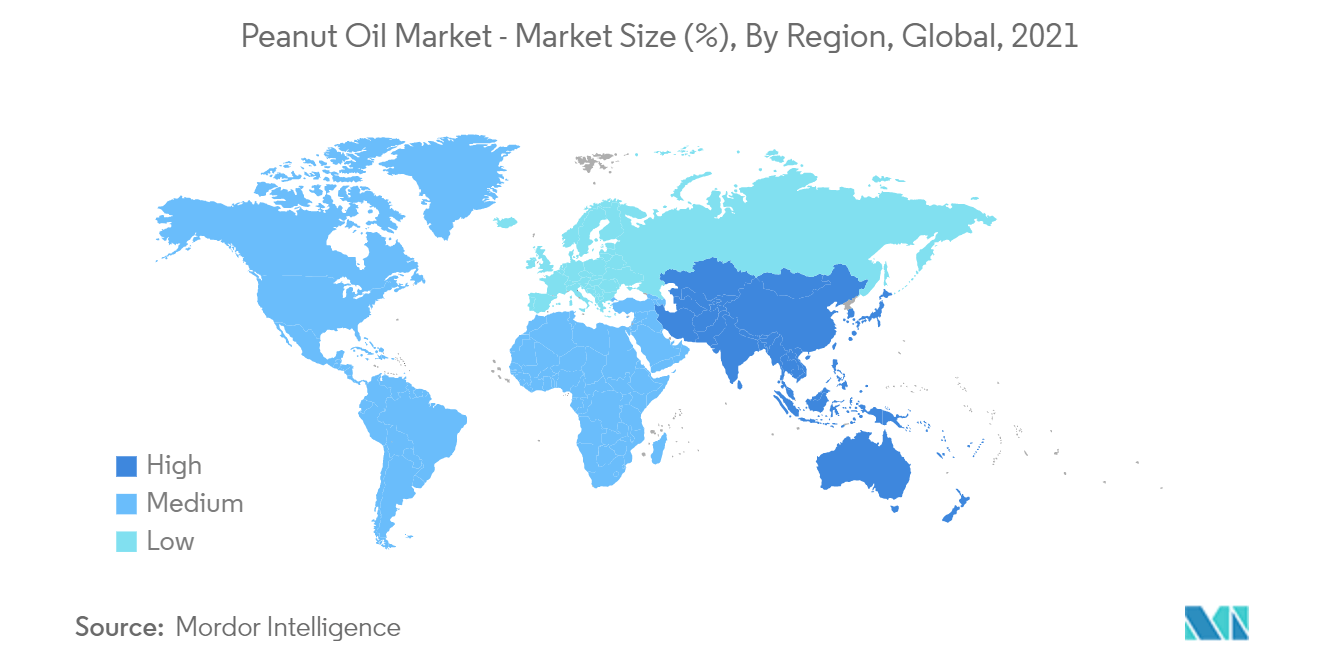

Der asiatisch-pazifische Raum hält den größten Marktanteil

- Der asiatisch-pazifische Raum ist der größte Markt für Erdnussöl. Länder wie China und Indien tragen einen großen Anteil zum weltweiten Erdnussölverbrauch bei. Nach Angaben des Landwirtschaftsministeriums der Vereinigten Staaten belief sich der Verbrauch von Erdnussöl in Indien im Geschäftsjahr 2021 auf 1.170.000 Tonnen, während der Verbrauch in China im selben Geschäftsjahr bei rund 3,28 Millionen Tonnen lag.

- Darüber hinaus wird Erdnussöl in asiatischen Ländern hauptsächlich zum Kochen verwendet, da es für eine andere Farbe und einen neutralen Geschmack sorgt und den servierten Gerichten ein angenehmes Aroma verleiht. Es trägt dazu bei, den Geschmack der servierten Speisen zu vervielfachen.

- Laut dem Erdnussinstitut hat raffiniertes Erdnussöl eine einzigartige Qualität, die es ideal zum Frittieren macht. Raffiniertes Erdnussöl hat nicht nur einen ausgezeichneten Geschmack, da es eine hohe Temperatur erreichen kann, die das Äußere von Lebensmitteln knusprig und das Innere extrem feucht hält, sondern ist auch eines der am häufigsten verwendeten Frittieröle weltweit.

- Beide Arten von Erdnussöl werden für alle Arten von Gerichten verwendet, aber viele Restaurants bevorzugen seit langem raffiniertes Erdnussöl zum Braten aufgrund seiner Anpassungsfähigkeit und seines stabilen Geschmacks.

- Da Erdnussöl reich an herzgesunden einfach ungesättigten Fettsäuren ist, kann es auch dazu beitragen, den LDL-Wert (Low Density Lipoprotein) der Verbraucher zu senken, der auch als schlechtes Cholesterin bekannt ist. Aufgrund seiner vielfältigen gesundheitlichen Vorteile bevorzugen Verbraucher in dieser Region Erdnussöl in ihrer täglichen Routine, wodurch der asiatisch-pazifische Raum seine Dominanz gegenüber anderen Regionen weltweit behaupten kann.

- Darüber hinaus untersuchte eine kontrollierte Humanstudie an der Penn State University die Auswirkungen von Erdnussöl mit hohem Ölsäuregehalt auf die Blutfette und die Herz-Kreislauf-Gesundheit und stellte fest, dass sowohl der Gesamtcholesterinspiegel als auch der schlechte LDL-Cholesterinspiegel drastisch gesenkt wurden.

Überblick über die Erdnussölindustrie

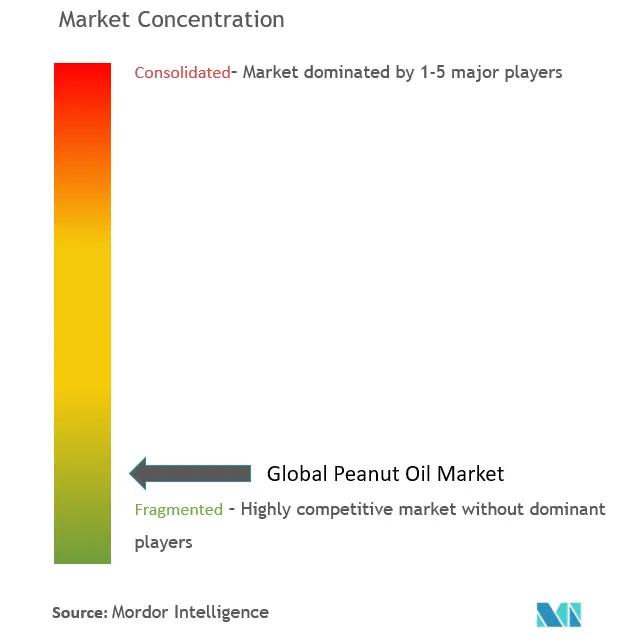

Der globale Erdnussölmarkt ist aufgrund der Präsenz nationaler und internationaler Akteure in diesem Sektor von Natur aus hart umkämpft. Zu den Top-Playern in diesem Segment zählen Archer Daniels Midland, Cargill Incorporated, CHS Inc., Adani Group und Olam International. Die Hauptakteure konzentrieren sich auf Produktentwicklung und Produktinnovation, um die Bedürfnisse der Verbraucher zu erfüllen, indem sie eine Vielfalt an Geschmacksrichtungen und Produktqualität anbieten und so die Premiumisierung aufrechterhalten. Einige der großen Player nutzen Fusionen und Übernahmen als ihre Schlüsselstrategie. Die Strategie, Fusionen und Übernahmen dieser Top-Player zu verfolgen, besteht darin, eine führende Position in der Branche zu behaupten und zu sichern. Dies wird es den Unternehmen ermöglichen, ihre Dominanz gegenüber anderen Marktteilnehmern aufrechtzuerhalten und ein starker Wettbewerber für andere Marktteilnehmer zu bleiben.

Marktführer für Erdnussöl

Olam International

CHS Inc.

Cargill, Inc.

Wilmar International Limited

Archer Daniels Midland Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Erdnussöl-Marktnachrichten

November 2022 Chemsta baut eine Speiseölraffinerie mit 200 Tonnen pro Tag für die Luhua Group (Zweigstelle Xiangyang). Es wurde in Betrieb genommen und begann bald mit der Produktion hochwertiger Raps- und Erdnussöle. Nach Angaben des Konzerns wurden von Chemsta mehr als zehn Anlagen für Raps- und Erdnussöl gebaut (einschließlich Pressen, Lösungsmittelextraktion, Raffinierung, Entparaffinierung usw.).

März 2022 Shree Ram Proteins Ltd diversifiziert sein Geschäft und kündigt seinen Plan zur Errichtung einer neuen Ölraffinerie an. Für das neue Geschäftsfeld bestellte das Unternehmen eine hochmoderne Raffinerieanlage. Das Unternehmen wird bis Ende Januar 2023 Rapsöl, Erdnussöl und Baumwollsamenöl auf den Markt bringen. Es fällt in die Kategorie raffiniertes Speiseöl und soll den heimischen Markt des Unternehmens bedienen. Durch die Einführung der Diversifizierung erweitert das Unternehmen sein Geschäft und erweitert sein Produktangebot für Verbraucher.

November 2021 Cargill Incorporated erwirbt eine Speiseölraffinerie in Nellore, Indien, und investiert 35 Millionen US-Dollar in den Kauf und die Modernisierung der Anlage, was das Produktionsvolumen von Speiseöl erhöhen und dem Unternehmen helfen würde, seine bestehende Lieferkette zu erweitern, um den Verbrauchern gerecht zu werden Anforderungen.

Segmentierung der Erdnussölindustrie

Erdnussöl, auch Erdnussöl oder Arachisöl genannt, ist ein pflanzliches Öl, das aus den essbaren Samen der Erdnusspflanze hergestellt wird.

Der Erdnussölmarkt ist in Produkttyp, Anwendung und Geografie unterteilt. Nach Produkten ist der Markt in raffiniertes und unraffiniertes Erdnussöl unterteilt. Durch die Anwendung des Öls wird der Markt in Körperpflegeprodukte, Lebensmittel, Arzneimittel und andere Anwendungen unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika, den Nahen Osten und Afrika unterteilt.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Werts in Mio. USD erstellt.

| Raffiniert |

| Unraffiniert |

| Körperpflege |

| Essen |

| Arzneimittel |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Spanien |

| Großbritannien | |

| Deutschland | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Raffiniert | |

| Unraffiniert | ||

| Anwendung | Körperpflege | |

| Essen | ||

| Arzneimittel | ||

| Andere Anwendungen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Spanien | |

| Großbritannien | ||

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Erdnussöl-Marktforschung

Wie groß ist der Erdnussölmarkt?

Es wird erwartet, dass der Erdnussölmarkt im Jahr 2024 ein Volumen von 11,05 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,30 % auf 12,38 Milliarden US-Dollar wachsen wird.

Wie groß ist der Erdnussölmarkt derzeit?

Im Jahr 2024 wird die Größe des Erdnussölmarkts voraussichtlich 11,05 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Erdnussöl-Markt?

Olam International, CHS Inc., Cargill, Inc., Wilmar International Limited, Archer Daniels Midland Company sind die wichtigsten Unternehmen, die auf dem Erdnussölmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Erdnussölmarkt?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Erdnussöl-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Erdnussölmarkt.

Welche Jahre deckt dieser Erdnussölmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Erdnussölmarktes auf 10,80 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Erdnussölmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Erdnussölmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Erdnussölindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Erdnussöl im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Erdnussölanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.